1 марта 2021 DollarCollapse.com Рубино Джон

В финансовой истории было много экстремальных лет. Неудивительно, поскольку мы эмоциональные создания с короткой памятью. Если объединить эти две черты, получим циклы, часто заканчивающиеся с грохотом.

Тем не менее этот цикл стоит особняком. Полный рассказ о том, как сегодняшние финансовые рынки вышли за прежние границы рациональности, был бы слишком утомительным для читателя. Поэтому отметим лишь несколько ключевых моментов.

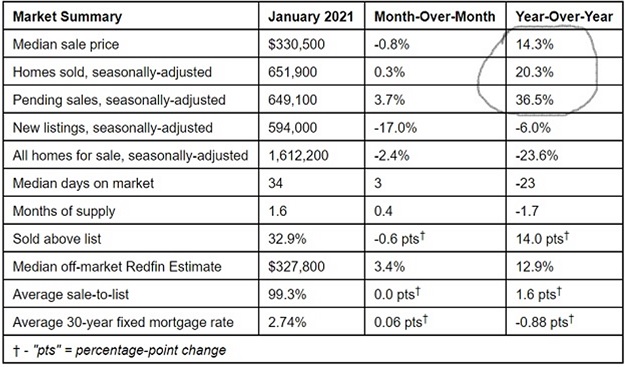

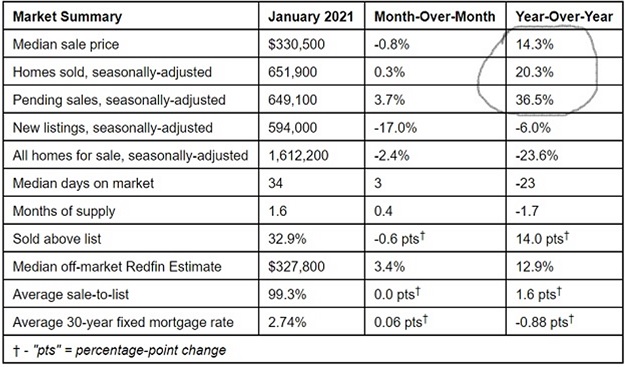

Цены на жилье во время рецессии выросли на 14%

Обычно во время экономического спада жилая недвижимость либо стагнирует, либо падает, в зависимости от того, что она делала во время предшествовавшей экспансии. В этот раз цены на жилье росли целое десятилетие, до уровней, сопоставимых с пузырем 2007 г. Затем последовали пандемический карантин и глубокая рецессия… а цены на жилье подскочили. 14% за год – это просто невероятно, если учесть, что большая часть жилья покупается в кредит. Если ты сделал первый взнос за жилье 20% и оно затем подорожало на 14%, то прибыль с денег, которыми ты реально рисковал, составляет 70%. За один год. Пока ты в нем жил. Практически беспрецедентно.

Рыночный показатель; Январь 2021 г.; За месяц; За год

Медианная цена продажи

Объектов продано, с поправкой на сезонные колебания

Незавершенные продажи, с поправкой на сезонные колебания

Новые предложения, с поправкой на сезонные колебания

Все выставленные на продажу объекты, с поправкой на сезонные колебания

Медианное число дней на рынке

Месяцев предложения

Продано дороже запрашиваемой цены

Медианная внерыночная цена по оценке Redfin

Среднее отношение цены продажи к запрашиваемой цене

Средняя фиксированная ставка по 30-летней ипотеке

pts = изменение в процентных пунктах

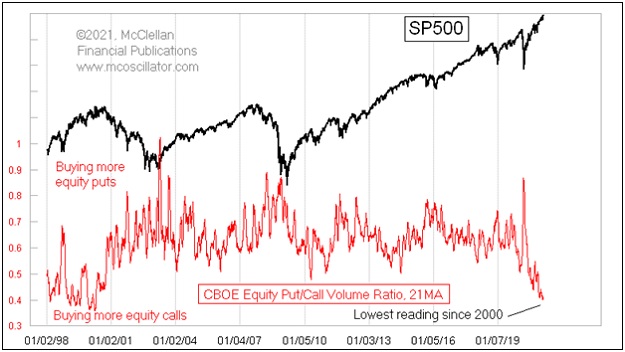

Опционные трейдеры идут ва-банк

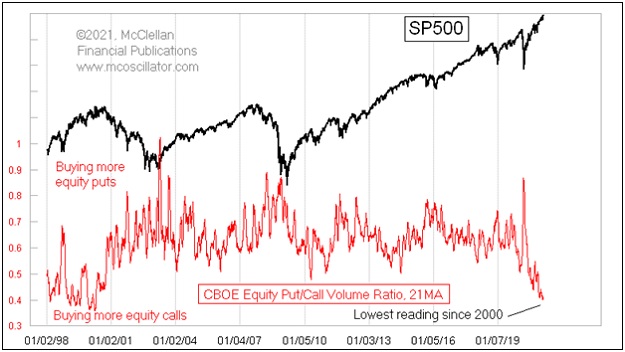

Пока цены на жилье стремительно росли, акции чувствовали себя еще лучше, быстро восстановившись после случившегося в марте 2020 г. резкого пандемического обвала и спустя несколько месяцев достигнув исторических максимумов. Отношение пут-опционов (ставок на то, что акции упадут) к колл-опционам (ставкам на то, что акции вырастут) самое низкое со времени бума интернет-компаний 2000 г. Как и в случае жилья, все словно думают, что хорошие времена будут продолжаться практически вечно.

Покупается больше пут-опционов на акции

Покупается больше колл-опционов на акции

Самый низкий показатель с 2000 г.

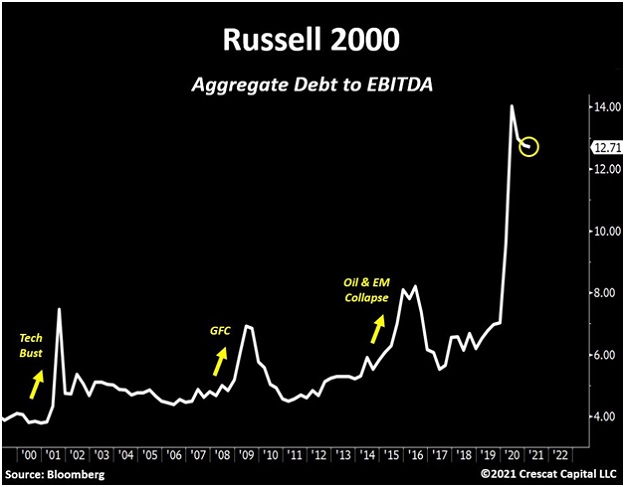

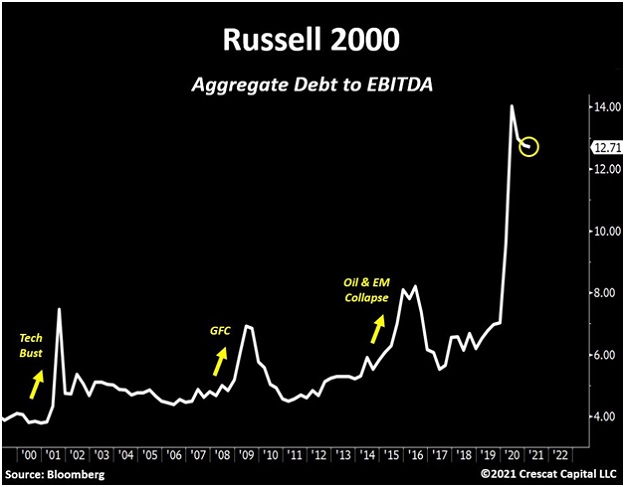

Малые бизнесы под завязку в долгах

Малые бизнесы либо едва сводят концы с концами, либо охвачены той же эйфорией, что и остальная финансовая система, потому что их отношение долга к EBITDA (самому широкому и щедрому показателю денежного потока) подскочило до уровней, не наблюдавшихся еще никогда.

Совокупный долг к EBITDA

Технологический крах; Всемирный финансовый кризис; Крах нефти и развивающихся рынков

Источник: Bloomberg

Как недавно сообщалось в Wall Street Journal:

«Компании не экономят, когда рынки превращаются в пузырь (Companies Aren’t Saving Their Pennies as Markets Turn Bubbly)

Бережливость пребывает в медвежьем рынке, так как даже самые рискованные заемщики спешат выпустить новые облигации. Но такой мир, вероятно, не будет длиться вечно.

Когда деньги доступны и почти бесплатны, зачем копить на черный день?

Корпорациям стоит задаться таким вопросом, когда доллары чуть ли не падают с неба. Средняя ставка по так называемым «высокодоходным» облигациям упала к рекордному минимуму ниже 4%. В конце 1990-х даже корпоративные заемщики с самой лучшей репутацией платили в среднем порядка 7%. Сейчас столько денег ищет пристанища, что инвесторы связываются с компаниями, спрашивая, не хотят ли они выпустить облигации с рейтингом ниже инвестиционного качества, а не наоборот».

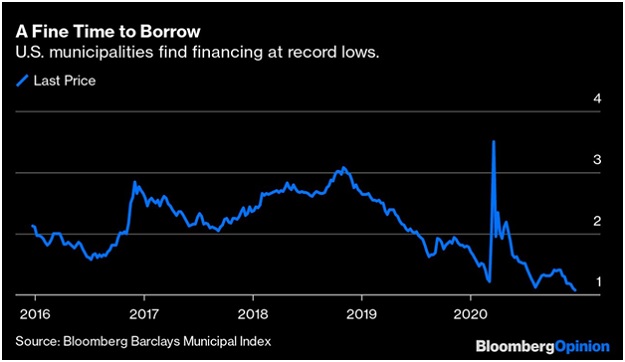

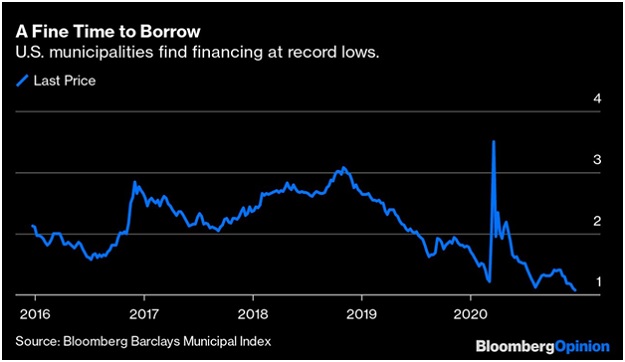

Покупатели расхватывают муниципальные облигации у почти обанкротившихся эмитентов

Пандемический карантин ударил по финансам десятков американских штатов и сотен городов. Однако никогда еще государственный сектор не мог брать более дешевые кредиты, продавая муниципальные облигации. Сегодняшняя низкая доходность муниципальных облигаций, похоже, означает, что покупатели совершенно уверены в способности штатов и городов получить достаточно дохода с налогов, чтобы погасить эти облигации. Почему? Ответ можно прочитать ниже.

Хорошее время, чтобы брать взаймы

Ставки по американским муниципальным облигациям рекордно низкие

Последняя цена

Источник: Муниципальный индекс Bloomberg Barclays

Зал славы сумасшедшей капитализации

Капитализация на большинстве рынков сейчас на экстремальных уровнях. Но даже на таком фоне есть свои достопримечательности. Как недавно заметил один пользователь Twitter:

Nikola $8 млрд – нет выручки

Airbnb $120 млрд – нет активов

Tesla $750 млрд – нет прибыли

Биткойны $1 трлн – бесполезны

Вашингтон спешит на помощь

Есть причина, почему глобальные инвесторы готовы покупать итальянские облигации: на самом деле эти облигации не итальянские. Германия, если хочет, чтобы Еврозона выжила, должна поддерживать бумагу, выпускаемую всеми членами. Следовательно, итальянские облигации на самом деле немецкие, и поэтому кредиторы, скорее всего, получат свои деньги вовремя и в полном размере.

Прошлогодний пик американских финансовых активов можно объяснить аналогично: акции Tesla, недвижимость в Денвере, чикагские муниципальные облигации и займы калифорнийских малых бизнесов во время грядущего массового спасения превратятся в обязательства федерального правительства, имеющего печатный станок, способный не только заплатить нужную сумму, но и поднять цены на всё это еще выше сегодняшних.

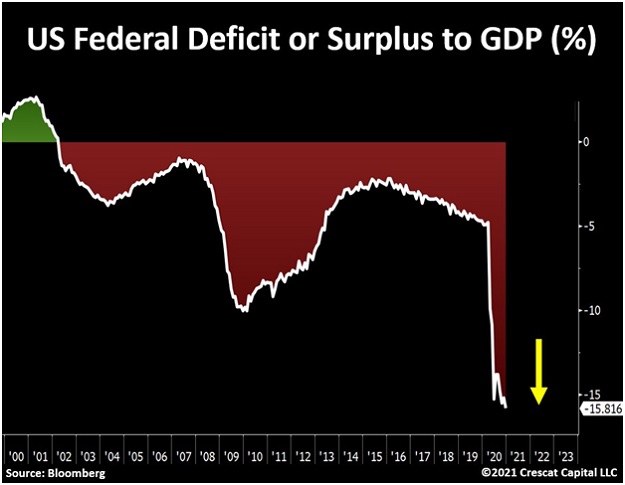

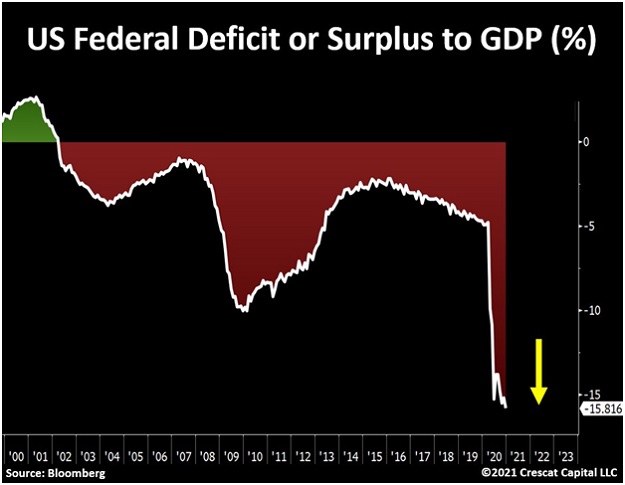

Проблема, конечно, в том, что наш спаситель сам банкрот, несмотря на печатный станок. Он сам достиг пика в виде бюджетного дефицита, который в 2021-м может второй год подряд превысить 15% ВВП, тогда как цены на товарные ресурсы начинают стремительно расти. Когда эти растущие цены проникнут в продовольствие, транспорт и другие повседневные расходы, может оказаться намного сложнее продвигать беспорядочные дотации как необходимые для предотвращения дефляционного краха.

Отношение федерального дефицита или профицита США к ВВП (%)

Источник: Bloomberg

Индекс потребительских цен (ИПЦ) на товарные ресурсы за исключением продовольствия и энергии (%, годовое изменение)

ИПЦ на услуги за исключением энергии (%, годовое изменение)

Больший дурак – это мы?

Итак, когда все выбрасывают деньги на переоцененные активы, предполагая, что правительство поднимет эти активы еще выше, мы наблюдаем теорию большего дурака, доведенную до своей логической крайности. К сожалению, поскольку государственное правительство не имеет собственных денег, больший дурак сейчас – это мы, налогоплательщики и сберегатели. Покупайте золото.

Тем не менее этот цикл стоит особняком. Полный рассказ о том, как сегодняшние финансовые рынки вышли за прежние границы рациональности, был бы слишком утомительным для читателя. Поэтому отметим лишь несколько ключевых моментов.

Цены на жилье во время рецессии выросли на 14%

Обычно во время экономического спада жилая недвижимость либо стагнирует, либо падает, в зависимости от того, что она делала во время предшествовавшей экспансии. В этот раз цены на жилье росли целое десятилетие, до уровней, сопоставимых с пузырем 2007 г. Затем последовали пандемический карантин и глубокая рецессия… а цены на жилье подскочили. 14% за год – это просто невероятно, если учесть, что большая часть жилья покупается в кредит. Если ты сделал первый взнос за жилье 20% и оно затем подорожало на 14%, то прибыль с денег, которыми ты реально рисковал, составляет 70%. За один год. Пока ты в нем жил. Практически беспрецедентно.

Рыночный показатель; Январь 2021 г.; За месяц; За год

Медианная цена продажи

Объектов продано, с поправкой на сезонные колебания

Незавершенные продажи, с поправкой на сезонные колебания

Новые предложения, с поправкой на сезонные колебания

Все выставленные на продажу объекты, с поправкой на сезонные колебания

Медианное число дней на рынке

Месяцев предложения

Продано дороже запрашиваемой цены

Медианная внерыночная цена по оценке Redfin

Среднее отношение цены продажи к запрашиваемой цене

Средняя фиксированная ставка по 30-летней ипотеке

pts = изменение в процентных пунктах

Опционные трейдеры идут ва-банк

Пока цены на жилье стремительно росли, акции чувствовали себя еще лучше, быстро восстановившись после случившегося в марте 2020 г. резкого пандемического обвала и спустя несколько месяцев достигнув исторических максимумов. Отношение пут-опционов (ставок на то, что акции упадут) к колл-опционам (ставкам на то, что акции вырастут) самое низкое со времени бума интернет-компаний 2000 г. Как и в случае жилья, все словно думают, что хорошие времена будут продолжаться практически вечно.

Покупается больше пут-опционов на акции

Покупается больше колл-опционов на акции

Самый низкий показатель с 2000 г.

Малые бизнесы под завязку в долгах

Малые бизнесы либо едва сводят концы с концами, либо охвачены той же эйфорией, что и остальная финансовая система, потому что их отношение долга к EBITDA (самому широкому и щедрому показателю денежного потока) подскочило до уровней, не наблюдавшихся еще никогда.

Совокупный долг к EBITDA

Технологический крах; Всемирный финансовый кризис; Крах нефти и развивающихся рынков

Источник: Bloomberg

Как недавно сообщалось в Wall Street Journal:

«Компании не экономят, когда рынки превращаются в пузырь (Companies Aren’t Saving Their Pennies as Markets Turn Bubbly)

Бережливость пребывает в медвежьем рынке, так как даже самые рискованные заемщики спешат выпустить новые облигации. Но такой мир, вероятно, не будет длиться вечно.

Когда деньги доступны и почти бесплатны, зачем копить на черный день?

Корпорациям стоит задаться таким вопросом, когда доллары чуть ли не падают с неба. Средняя ставка по так называемым «высокодоходным» облигациям упала к рекордному минимуму ниже 4%. В конце 1990-х даже корпоративные заемщики с самой лучшей репутацией платили в среднем порядка 7%. Сейчас столько денег ищет пристанища, что инвесторы связываются с компаниями, спрашивая, не хотят ли они выпустить облигации с рейтингом ниже инвестиционного качества, а не наоборот».

Покупатели расхватывают муниципальные облигации у почти обанкротившихся эмитентов

Пандемический карантин ударил по финансам десятков американских штатов и сотен городов. Однако никогда еще государственный сектор не мог брать более дешевые кредиты, продавая муниципальные облигации. Сегодняшняя низкая доходность муниципальных облигаций, похоже, означает, что покупатели совершенно уверены в способности штатов и городов получить достаточно дохода с налогов, чтобы погасить эти облигации. Почему? Ответ можно прочитать ниже.

Хорошее время, чтобы брать взаймы

Ставки по американским муниципальным облигациям рекордно низкие

Последняя цена

Источник: Муниципальный индекс Bloomberg Barclays

Зал славы сумасшедшей капитализации

Капитализация на большинстве рынков сейчас на экстремальных уровнях. Но даже на таком фоне есть свои достопримечательности. Как недавно заметил один пользователь Twitter:

Nikola $8 млрд – нет выручки

Airbnb $120 млрд – нет активов

Tesla $750 млрд – нет прибыли

Биткойны $1 трлн – бесполезны

Вашингтон спешит на помощь

Есть причина, почему глобальные инвесторы готовы покупать итальянские облигации: на самом деле эти облигации не итальянские. Германия, если хочет, чтобы Еврозона выжила, должна поддерживать бумагу, выпускаемую всеми членами. Следовательно, итальянские облигации на самом деле немецкие, и поэтому кредиторы, скорее всего, получат свои деньги вовремя и в полном размере.

Прошлогодний пик американских финансовых активов можно объяснить аналогично: акции Tesla, недвижимость в Денвере, чикагские муниципальные облигации и займы калифорнийских малых бизнесов во время грядущего массового спасения превратятся в обязательства федерального правительства, имеющего печатный станок, способный не только заплатить нужную сумму, но и поднять цены на всё это еще выше сегодняшних.

Проблема, конечно, в том, что наш спаситель сам банкрот, несмотря на печатный станок. Он сам достиг пика в виде бюджетного дефицита, который в 2021-м может второй год подряд превысить 15% ВВП, тогда как цены на товарные ресурсы начинают стремительно расти. Когда эти растущие цены проникнут в продовольствие, транспорт и другие повседневные расходы, может оказаться намного сложнее продвигать беспорядочные дотации как необходимые для предотвращения дефляционного краха.

Отношение федерального дефицита или профицита США к ВВП (%)

Источник: Bloomberg

Индекс потребительских цен (ИПЦ) на товарные ресурсы за исключением продовольствия и энергии (%, годовое изменение)

ИПЦ на услуги за исключением энергии (%, годовое изменение)

Больший дурак – это мы?

Итак, когда все выбрасывают деньги на переоцененные активы, предполагая, что правительство поднимет эти активы еще выше, мы наблюдаем теорию большего дурака, доведенную до своей логической крайности. К сожалению, поскольку государственное правительство не имеет собственных денег, больший дурак сейчас – это мы, налогоплательщики и сберегатели. Покупайте золото.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба