В конце января мы прогнозировали, что в течение первого квартала 2021 г. будет вероятно укрепление рубля, потенциально до уровня 72,5/$, подчеркнув при этом риски, связанные с новыми санкциями со стороны США. Позитивная конъюнктура на рынках сырьевых товаров и восстановление аппетита к риску привели к укреплению рубля до 72,7 в ходе торгов 16 марта. Однако публикация в тот же день заключения представителей разведсообщества США о причастности России к попыткам повлиять на исход выборов 2020 г. насторожила инвесторов, а интервью Джо Байдена 17 марта с неожиданно жесткими персональными выпадами окончательно способствовало развороту динамики рубля. Обострение ситуации на востоке Украины в последние дни усилило давление на рубль. За период с 15 марта по 12 апреля курс рубля к доллару снизился на 5,9% (хуже результат только у турецкой лиры: 7,6%), несмотря на резкое ужесточение действий и риторики ЦБ.

В ближайшие недели и месяцы геополитические риски с высокой вероятностью будут доминировать над фундаментальными (экономическими) факторами поведения рубля. Это определяется необычно высокой концентрацией внешне- и внутриполитических рисков в ближайшее время (санкции США, конфликт на востоке Украины, ситуация с Навальным, выборы в Госдуму в сентябре). Ожидавшиеся с момента прихода к власти администрации Байдена санкции США (объявленные 2 марта) не затронули всего перечня двусторонних проблем и не были введены в полном объеме, не разрешив таким образом неопределенности для инвесторов (прежде всего, внешних). Ухудшение состояния Навального и резкое обострение ситуации вокруг Донбасса добавили оснований для беспокойства. В этой ситуации вполне оправданное ужесточение действий и риторики ЦБ в ответ на плохие данные по инфляции и ослабление рубля (включая растущую вероятность более резкого повышения ключевой ставки на заседании 23 апреля) не сделали вложения в ОФЗ более привлекательными для нерезидентов и замедлили приток капитала в другие сектора финансового рынка (включая рынок акций). Реакция российских властей на новые вызовы осложняется приближением выборов в сентябре, повышая риск краткосрочных и нацеленных прежде всего на внутреннюю аудиторию действий.

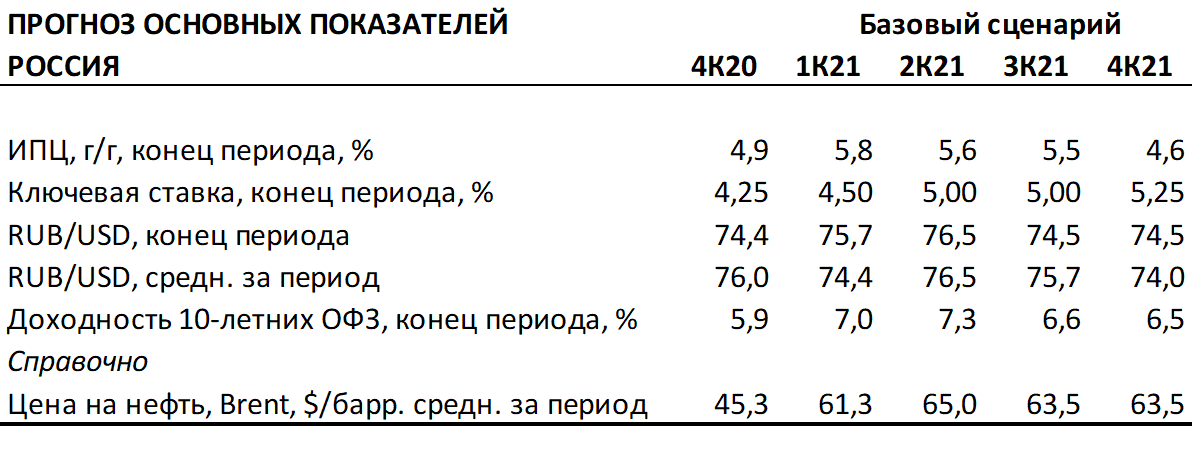

Трудности с прогнозированием потоков капитала на фоне сохраняющихся и новых политических вызовов не позволяют инвесторам с уверенностью оценивать перспективы изменения платежного баланса России в целом, несмотря на раннее начало цикла ужесточения ДКП ЦБ и в целом конструктивные события для сырьевых рынков. В этих условиях ожидать скорого возвращения иностранных портфельных инвесторов на рынок рублевого госдолга сложно. Исходя из этих соображений, мы снижаем наши оценки потенциала укрепления рубля с текущих уровней до конца второго квартала 2021 г. с 71,5/$ (7,5%) до 74,5/$ (3,7%). В случае не столь вероятного сценария обращения санкций США на госдолг России, мы не ожидаем, что курс рубля окажется ниже минимумов осени прошлого года (80,5/$, примерно на 4,1% слабее текущих уровней). Поведение рубля в экстремальном (и маловероятном) сценарии вооруженного конфликта на территории Украины, включающем риски сверхжестких санкций против России, прогнозировать сложнее, но и в таком сценарии мы не ожидаем намного более существенного ослабления валютного курса, чем в предыдущем сценарии. Наиболее вероятный диапазон рубля на конец второго квартала — 74,5-78,5.

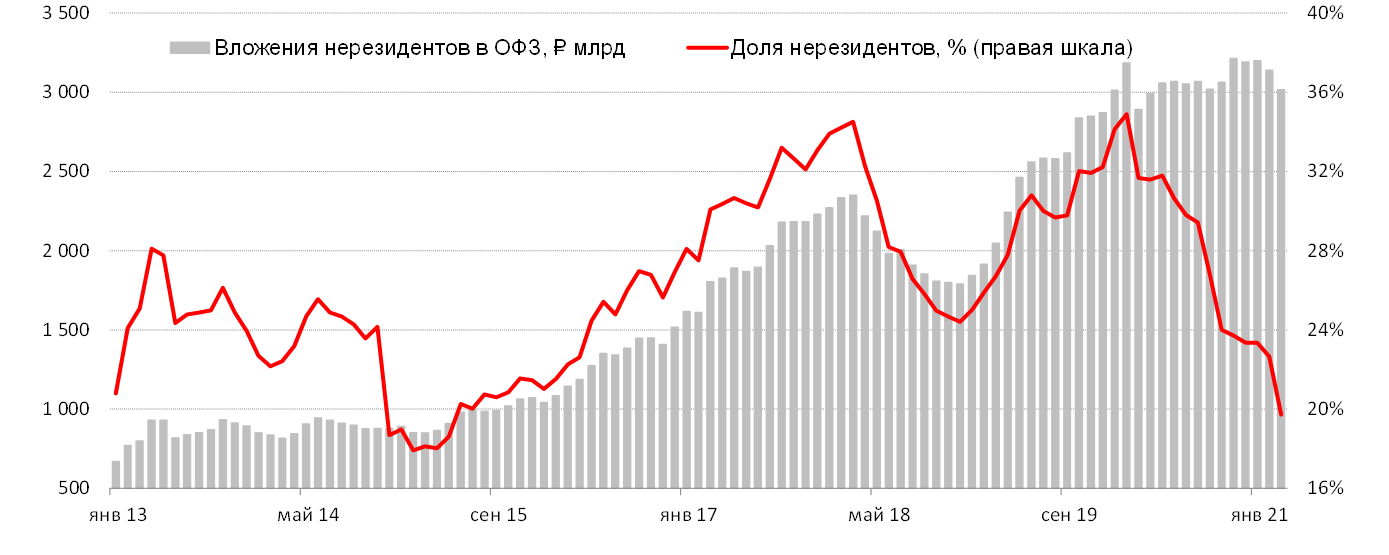

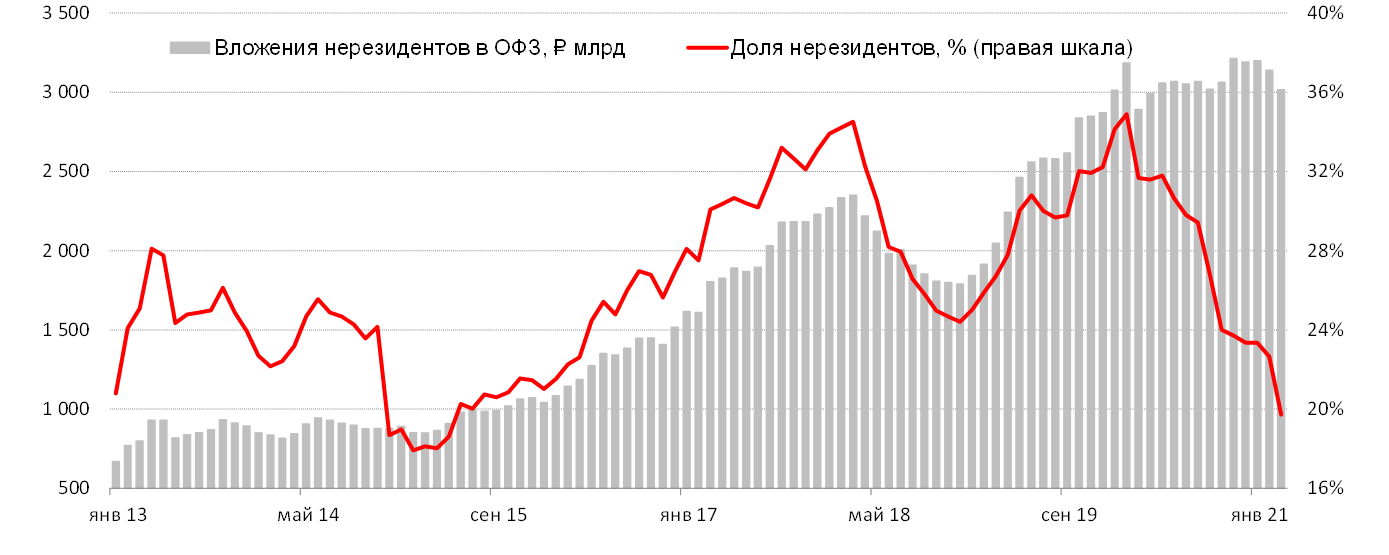

ГРАФИК 1: ВЛОЖЕНИЯ НЕРЕЗИДЕНТОВ НА РЫНКЕ ОФЗ

Очередной отсчёт перед новыми санкциями

Пресс-секретарь Белого Дома на брифинге 7 апреля анонсировала новый раунд санкций США против России в ближайшее время. (Подобные прогнозы со стороны CNN 18 марта не оправдались). По сообщениям прессы, можно ожидать новых санкций в отношении чиновников, которые могли иметь отношение к «вмешательству» России в последнюю избирательную кампанию в США, лиц из ближайшего окружения российских руководителей и компаний, задействованных в завершении строительства газопровода «Северный поток — 2». Влияние всех таких санкций на суверенные активы России будет весьма ограниченным, по нашему мнению.

Парадоксальным образом резкое обострение ситуации на Востоке Украины снижает вероятность введения США сверхжестких санкций против России — иначе у Белого Дома не останется адекватных средств «сдерживания» российской политики в этом и других регионах. Меры США против «Северного потока — 2» по-прежнему остаются основным торгово-экономическим риском, поскольку объем двусторонней торговли между США и Россией является низким (за исключением выросших в последние годы закупок российской нефти, обращение санкций на которые в ближайшее время выглядит маловероятным). Влияние мер против «Северного потока-2» по-настоящему значимо лишь для Газпрома (основного акционера проекта) и его подрядчиков.

Геополитическая премия близка к максимуму

Слабую динамику рубля к доллару за последние недели (с середины марта) нельзя оправдать лишь коррекцией нефти (на 9%): цены все еще на 68% выше конца октября (когда был достигнут предыдущий локальный минимум рубля). По сравнению с другими ликвидными валютами развивающихся экономик на стороне рубля ряд бесспорных преимуществ: высокопрофессиональная команда в Центробанке, за последние годы серьезно укрепившая репутацию регулятора; сохраняющееся устойчивое положительное сальдо текущего счета; крайне низкий уровень государственного долга; вполне успешное начало программы вакцинации и высокие темпы возвращения экономики к докризисным уровням. Наибольшей проблемой для поддержания макроэкономической стабильности остается повышенный уровень инфляции, но раннее начало ужесточения политики ЦБ и ожидаемый дальнейший рост ставок должны оказывать рублю существенную поддержку.

В доходности ОФЗ геополитическая премия за риск также выглядит слишком высокой. Даже с учетом ухудшения прогнозов по инфляции и перспектив дальнейшего роста ставок в обозримом будущем, а также волатильности курса рубля, цены ОФЗ явно отражают риск жестких санкций, которые в теории могут привести к запрету покупок новых выпусков инвесторами из США (такой сценарий для нас пока не является базовым). По нашему мнению, даже при маловероятном сценарии санкций США в отношении внутрироссийского рынка облигаций, сильные фундаментальные факторы бюджетно-налоговой и денежно-кредитной политики России, а также «наценка за редкость» в цене «старых» выпусков облигаций ограничат потенциал снижения цен нынешних выпусков ОФЗ.

Ускоренный выход нерезидентов из рынка ОФЗ в последние недели и месяцы был одним из основных факторов понижательного давления на рубль. По данным НРД, отток средств с иностранных счетов в марте достиг 123 млрд руб., что стало максимальным значением с апреля 2020 г., а доля нерезидентов снизилась до 20%, впервые за последние шесть лет. В апреле 2021 г. данная тенденция продолжилась (особенно в последние дни по мере ухудшения ситуации на востоке Украины), что транслировалось в рост доходности ОФЗ еще на 25-30 б.п. В результате доходность десятилетнего бенчмарка (YTM 7,34%) вернулась на уровни конца марта прошлого года — периода основного шока, вызванного распространением пандемии. От более значительной просадки рынок рублевого госдолга спасают локальные игроки, а именно крупнейшие госбанки. Помощь госбанков в очередной раз стала главной опорой Минфина при выполнении программы выпуска внутреннего долга. Мы полагаем, что их влияние будет сохраняться и далее, ограничивая потенциальную глубину падения даже в самом неблагоприятном сценарии (введения жестких санкций). При этом дальнейшее давление на рынок со стороны мер ДКП в ближайшее время вряд ли будет существенным. Короткий отрезок кривой ОФЗ уже давно учитывает более существенное повышение ключевой ставки (на 125-150 б.п. выше текущего уровня), чем предполагал последний сценарий Банка России (который будет обновлен по итогам заседания 23 апреля).

Помимо прогнозов по диапазону ставок ЦБ, инвесторы будут внимательно следить за прогнозами динамики платежного баланса. Последние оценки (за первый квартал 2021 г.) оказались существенно хуже консенсуса, в том числе за счет заметно более резкого снижения стоимости (и объемов) экспорта углеводородов, а также ослабления счета инвестиций.

Перспективы рубля во втором квартале заметно ухудшились

Сочетание неблагоприятного геополитического фона, растущих рисков для рынка нефти в ближайшее время и более быстрого сокращения положительного сальдо текущего счета указывает на ухудшение перспектив рубля в текущем квартале. Основная проблема — отсутствие ясности с путями улучшения геополитической ситуации в восточных районах Украины. Из последних заявлений российских официальных лиц напрашивается вывод о вероятном сохранении напряженности на российско-украинском направлении в ближайшие недели и месяцы, по крайней мере до тех пор, пока ситуация с потенциальным членством Украины в НАТО не получит прояснения. До настоящего времени, перспективы членства Украины в НАТО выглядели весьма туманными и отдаленными, прежде всего из-за позиции Германии (которая в общем виде была подтверждена в конце прошлой недели). О сохранении этой позиции Германии в неизменном виде, особенно в свете предстоящей смены руководства страны, а также определенного охлаждения двусторонних российско-германских отношений в связи с делом Навального, с уверенностью говорить сложно. Ситуация может еще более осложниться с ближайшее время, если российские власти пойдут на признание результатов «референдумов» ДНР и ЛНР 2014 г. о присоединении этих регионов к России.

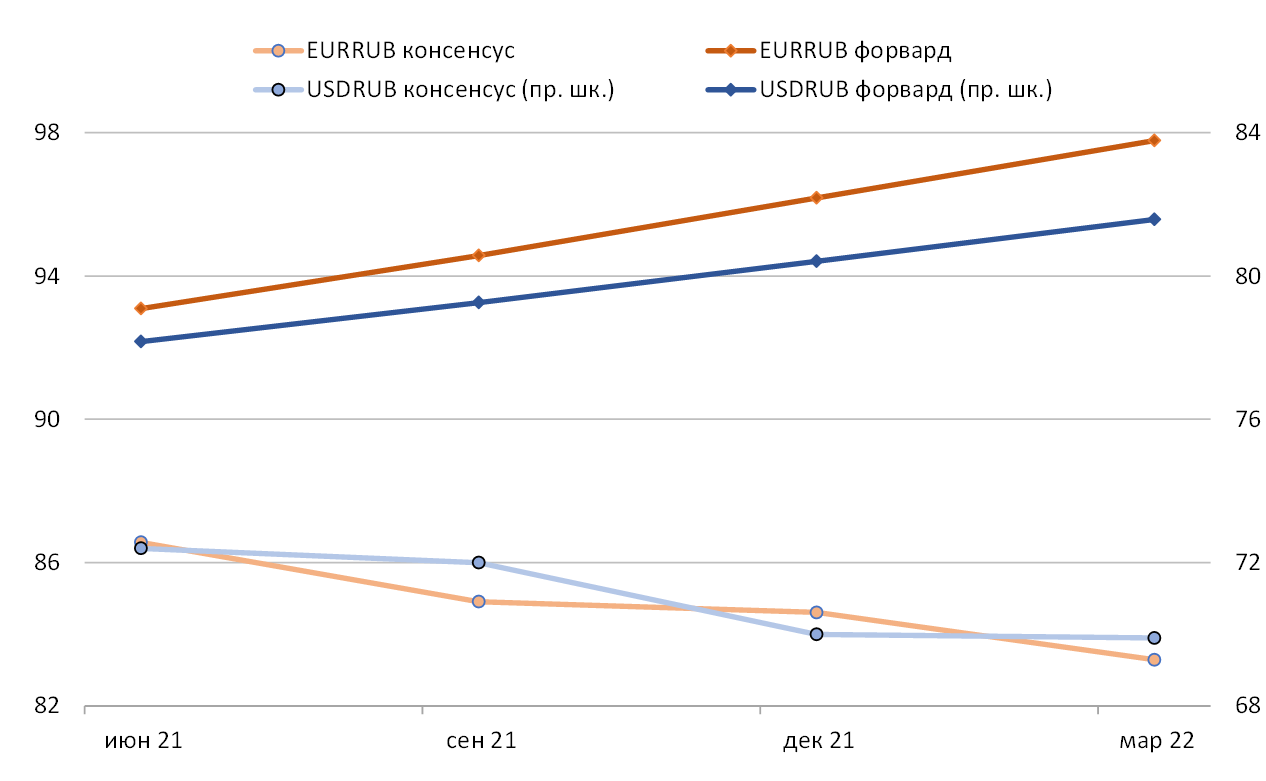

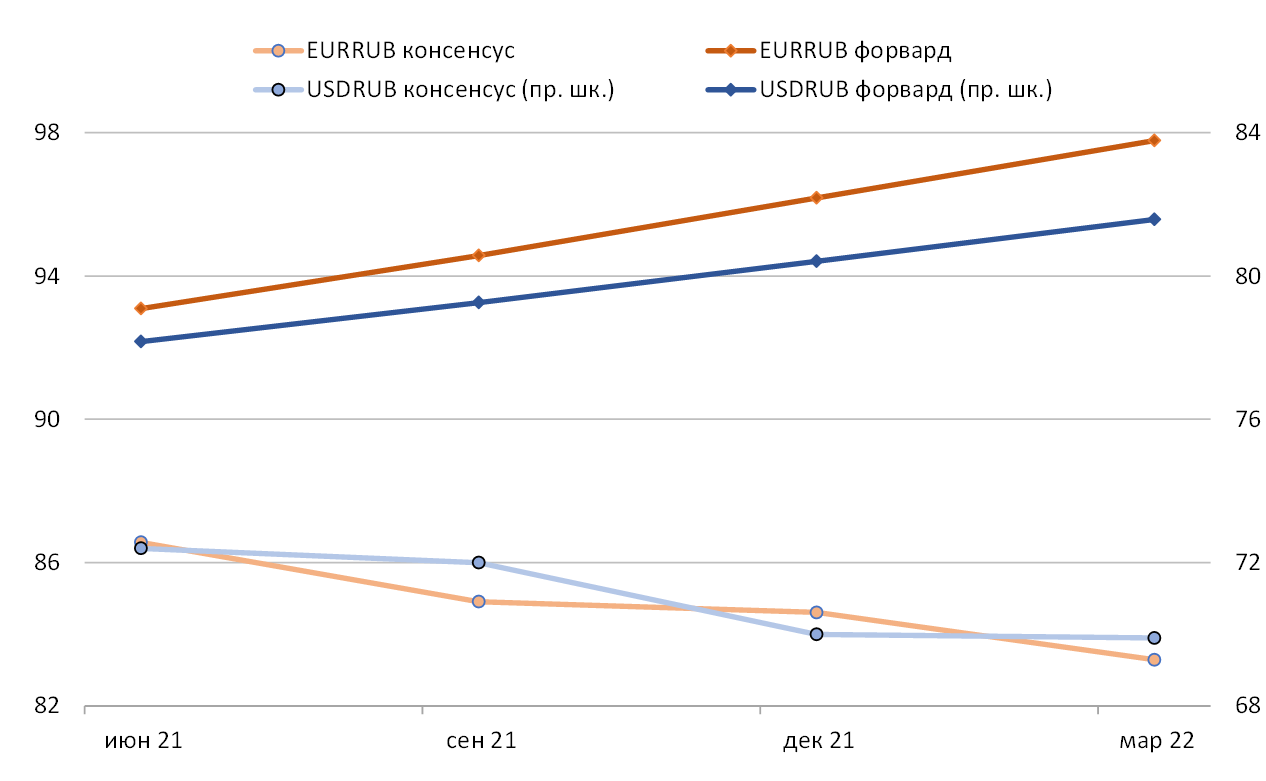

Сравнение рыночных прогнозов курсов рубля к доллару и евро (на основании консенсус-прогнозов Bloomberg) c форвардами показывает, что консенсус-прогнозы все еще не отражают роста геополитической премии, в том числе в связи с ситуацией на востоке Украины. Форварды традиционно значительно менее оптимистичны по отношению к рублю. Наши последние оценки заключаются в том, что потенциал укрепления рубля до конца второго квартала 2021 г. является куда более ограниченным, чем мы полагали еще в марте (до обострения геополитической ситуации и ухудшения краткосрочных перспектив цен на нефть). Диапазон наиболее вероятных значений курса рубля на середину 2021 г. представляется в виде 74,5-78,5 (к евро — 89,4 — 94,2, а к китайскому юаню — 11,46 — 12,07 соответственно, на основании консенсус-прогноза USDCNY 6,5 на середину года). При этом стоит отметить высокую неопределенность относительно курса юаня к доллару в ближайшие месяцы, в свете признаков замедления роста экономики КНР.

ГРАФИК 2: РЫНОЧНЫЕ ПРОГНОЗЫ И ФОРВАРДЫ КУРСОВ РУБЛЯ К ДОЛЛАРУ И ЕВРО

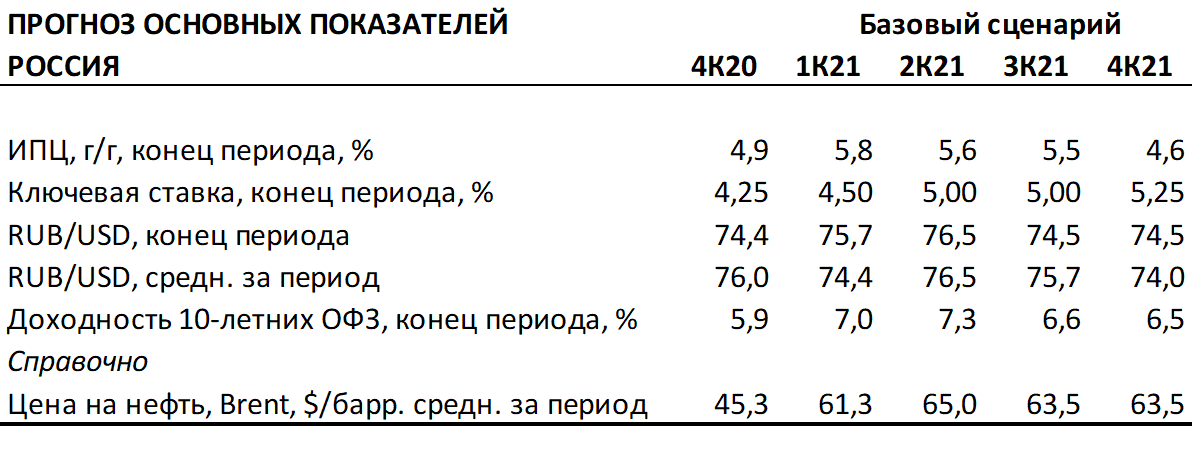

Прогнозы рубля к основным валютам на конец 2021 г. будут определяться значительным набором факторов. Помимо оценок роста экономики России (в последнее время имеющих позитивную динамику), США, Китая и мировой экономики в целом, определяющее значение будут иметь цены на нефть, бюджетная политика правительства России (в том числе в отношении инвестирования части средств ФНБ) и реакция ЦБ России на эти факторы, в том числе в плане дальнейшего повышения процентных ставок и уточнения их прогнозов. Послание Президента России Федеральному Собранию 22.04.21 и итоги заседания ЦБ 23.04.21 будут иметь в этом плане определяющее значение. В этой связи мы планируем публикацию уточненных прогнозов по итогам 2021 г. в конце апреля, ограничившись замечанием, что укрепление рубля во второй половине года все еще является более вероятным сценарием, чем его нахождение у текущих уровней или дальнейшее ослабление.

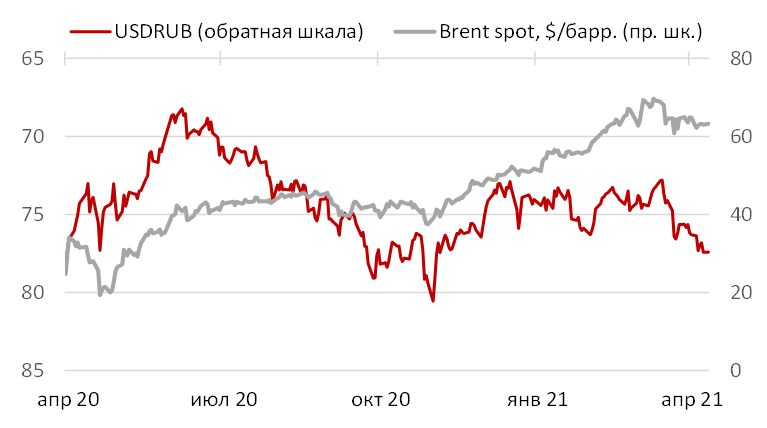

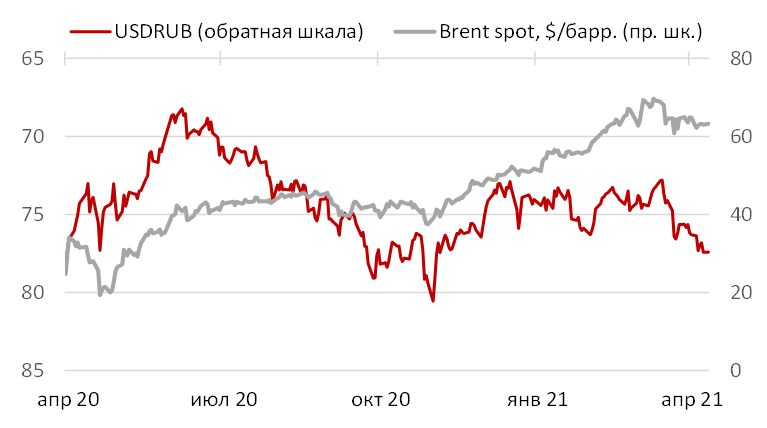

ГРАФИК 3: ОБМЕННЫЙ КУРС РУБЛЯ К ДОЛЛАРУ, ЦЕНА НА НЕФТЬ (BRENT)

В ближайшие недели и месяцы геополитические риски с высокой вероятностью будут доминировать над фундаментальными (экономическими) факторами поведения рубля. Это определяется необычно высокой концентрацией внешне- и внутриполитических рисков в ближайшее время (санкции США, конфликт на востоке Украины, ситуация с Навальным, выборы в Госдуму в сентябре). Ожидавшиеся с момента прихода к власти администрации Байдена санкции США (объявленные 2 марта) не затронули всего перечня двусторонних проблем и не были введены в полном объеме, не разрешив таким образом неопределенности для инвесторов (прежде всего, внешних). Ухудшение состояния Навального и резкое обострение ситуации вокруг Донбасса добавили оснований для беспокойства. В этой ситуации вполне оправданное ужесточение действий и риторики ЦБ в ответ на плохие данные по инфляции и ослабление рубля (включая растущую вероятность более резкого повышения ключевой ставки на заседании 23 апреля) не сделали вложения в ОФЗ более привлекательными для нерезидентов и замедлили приток капитала в другие сектора финансового рынка (включая рынок акций). Реакция российских властей на новые вызовы осложняется приближением выборов в сентябре, повышая риск краткосрочных и нацеленных прежде всего на внутреннюю аудиторию действий.

Трудности с прогнозированием потоков капитала на фоне сохраняющихся и новых политических вызовов не позволяют инвесторам с уверенностью оценивать перспективы изменения платежного баланса России в целом, несмотря на раннее начало цикла ужесточения ДКП ЦБ и в целом конструктивные события для сырьевых рынков. В этих условиях ожидать скорого возвращения иностранных портфельных инвесторов на рынок рублевого госдолга сложно. Исходя из этих соображений, мы снижаем наши оценки потенциала укрепления рубля с текущих уровней до конца второго квартала 2021 г. с 71,5/$ (7,5%) до 74,5/$ (3,7%). В случае не столь вероятного сценария обращения санкций США на госдолг России, мы не ожидаем, что курс рубля окажется ниже минимумов осени прошлого года (80,5/$, примерно на 4,1% слабее текущих уровней). Поведение рубля в экстремальном (и маловероятном) сценарии вооруженного конфликта на территории Украины, включающем риски сверхжестких санкций против России, прогнозировать сложнее, но и в таком сценарии мы не ожидаем намного более существенного ослабления валютного курса, чем в предыдущем сценарии. Наиболее вероятный диапазон рубля на конец второго квартала — 74,5-78,5.

ГРАФИК 1: ВЛОЖЕНИЯ НЕРЕЗИДЕНТОВ НА РЫНКЕ ОФЗ

Очередной отсчёт перед новыми санкциями

Пресс-секретарь Белого Дома на брифинге 7 апреля анонсировала новый раунд санкций США против России в ближайшее время. (Подобные прогнозы со стороны CNN 18 марта не оправдались). По сообщениям прессы, можно ожидать новых санкций в отношении чиновников, которые могли иметь отношение к «вмешательству» России в последнюю избирательную кампанию в США, лиц из ближайшего окружения российских руководителей и компаний, задействованных в завершении строительства газопровода «Северный поток — 2». Влияние всех таких санкций на суверенные активы России будет весьма ограниченным, по нашему мнению.

Парадоксальным образом резкое обострение ситуации на Востоке Украины снижает вероятность введения США сверхжестких санкций против России — иначе у Белого Дома не останется адекватных средств «сдерживания» российской политики в этом и других регионах. Меры США против «Северного потока — 2» по-прежнему остаются основным торгово-экономическим риском, поскольку объем двусторонней торговли между США и Россией является низким (за исключением выросших в последние годы закупок российской нефти, обращение санкций на которые в ближайшее время выглядит маловероятным). Влияние мер против «Северного потока-2» по-настоящему значимо лишь для Газпрома (основного акционера проекта) и его подрядчиков.

Геополитическая премия близка к максимуму

Слабую динамику рубля к доллару за последние недели (с середины марта) нельзя оправдать лишь коррекцией нефти (на 9%): цены все еще на 68% выше конца октября (когда был достигнут предыдущий локальный минимум рубля). По сравнению с другими ликвидными валютами развивающихся экономик на стороне рубля ряд бесспорных преимуществ: высокопрофессиональная команда в Центробанке, за последние годы серьезно укрепившая репутацию регулятора; сохраняющееся устойчивое положительное сальдо текущего счета; крайне низкий уровень государственного долга; вполне успешное начало программы вакцинации и высокие темпы возвращения экономики к докризисным уровням. Наибольшей проблемой для поддержания макроэкономической стабильности остается повышенный уровень инфляции, но раннее начало ужесточения политики ЦБ и ожидаемый дальнейший рост ставок должны оказывать рублю существенную поддержку.

В доходности ОФЗ геополитическая премия за риск также выглядит слишком высокой. Даже с учетом ухудшения прогнозов по инфляции и перспектив дальнейшего роста ставок в обозримом будущем, а также волатильности курса рубля, цены ОФЗ явно отражают риск жестких санкций, которые в теории могут привести к запрету покупок новых выпусков инвесторами из США (такой сценарий для нас пока не является базовым). По нашему мнению, даже при маловероятном сценарии санкций США в отношении внутрироссийского рынка облигаций, сильные фундаментальные факторы бюджетно-налоговой и денежно-кредитной политики России, а также «наценка за редкость» в цене «старых» выпусков облигаций ограничат потенциал снижения цен нынешних выпусков ОФЗ.

Ускоренный выход нерезидентов из рынка ОФЗ в последние недели и месяцы был одним из основных факторов понижательного давления на рубль. По данным НРД, отток средств с иностранных счетов в марте достиг 123 млрд руб., что стало максимальным значением с апреля 2020 г., а доля нерезидентов снизилась до 20%, впервые за последние шесть лет. В апреле 2021 г. данная тенденция продолжилась (особенно в последние дни по мере ухудшения ситуации на востоке Украины), что транслировалось в рост доходности ОФЗ еще на 25-30 б.п. В результате доходность десятилетнего бенчмарка (YTM 7,34%) вернулась на уровни конца марта прошлого года — периода основного шока, вызванного распространением пандемии. От более значительной просадки рынок рублевого госдолга спасают локальные игроки, а именно крупнейшие госбанки. Помощь госбанков в очередной раз стала главной опорой Минфина при выполнении программы выпуска внутреннего долга. Мы полагаем, что их влияние будет сохраняться и далее, ограничивая потенциальную глубину падения даже в самом неблагоприятном сценарии (введения жестких санкций). При этом дальнейшее давление на рынок со стороны мер ДКП в ближайшее время вряд ли будет существенным. Короткий отрезок кривой ОФЗ уже давно учитывает более существенное повышение ключевой ставки (на 125-150 б.п. выше текущего уровня), чем предполагал последний сценарий Банка России (который будет обновлен по итогам заседания 23 апреля).

Помимо прогнозов по диапазону ставок ЦБ, инвесторы будут внимательно следить за прогнозами динамики платежного баланса. Последние оценки (за первый квартал 2021 г.) оказались существенно хуже консенсуса, в том числе за счет заметно более резкого снижения стоимости (и объемов) экспорта углеводородов, а также ослабления счета инвестиций.

Перспективы рубля во втором квартале заметно ухудшились

Сочетание неблагоприятного геополитического фона, растущих рисков для рынка нефти в ближайшее время и более быстрого сокращения положительного сальдо текущего счета указывает на ухудшение перспектив рубля в текущем квартале. Основная проблема — отсутствие ясности с путями улучшения геополитической ситуации в восточных районах Украины. Из последних заявлений российских официальных лиц напрашивается вывод о вероятном сохранении напряженности на российско-украинском направлении в ближайшие недели и месяцы, по крайней мере до тех пор, пока ситуация с потенциальным членством Украины в НАТО не получит прояснения. До настоящего времени, перспективы членства Украины в НАТО выглядели весьма туманными и отдаленными, прежде всего из-за позиции Германии (которая в общем виде была подтверждена в конце прошлой недели). О сохранении этой позиции Германии в неизменном виде, особенно в свете предстоящей смены руководства страны, а также определенного охлаждения двусторонних российско-германских отношений в связи с делом Навального, с уверенностью говорить сложно. Ситуация может еще более осложниться с ближайшее время, если российские власти пойдут на признание результатов «референдумов» ДНР и ЛНР 2014 г. о присоединении этих регионов к России.

Сравнение рыночных прогнозов курсов рубля к доллару и евро (на основании консенсус-прогнозов Bloomberg) c форвардами показывает, что консенсус-прогнозы все еще не отражают роста геополитической премии, в том числе в связи с ситуацией на востоке Украины. Форварды традиционно значительно менее оптимистичны по отношению к рублю. Наши последние оценки заключаются в том, что потенциал укрепления рубля до конца второго квартала 2021 г. является куда более ограниченным, чем мы полагали еще в марте (до обострения геополитической ситуации и ухудшения краткосрочных перспектив цен на нефть). Диапазон наиболее вероятных значений курса рубля на середину 2021 г. представляется в виде 74,5-78,5 (к евро — 89,4 — 94,2, а к китайскому юаню — 11,46 — 12,07 соответственно, на основании консенсус-прогноза USDCNY 6,5 на середину года). При этом стоит отметить высокую неопределенность относительно курса юаня к доллару в ближайшие месяцы, в свете признаков замедления роста экономики КНР.

ГРАФИК 2: РЫНОЧНЫЕ ПРОГНОЗЫ И ФОРВАРДЫ КУРСОВ РУБЛЯ К ДОЛЛАРУ И ЕВРО

Прогнозы рубля к основным валютам на конец 2021 г. будут определяться значительным набором факторов. Помимо оценок роста экономики России (в последнее время имеющих позитивную динамику), США, Китая и мировой экономики в целом, определяющее значение будут иметь цены на нефть, бюджетная политика правительства России (в том числе в отношении инвестирования части средств ФНБ) и реакция ЦБ России на эти факторы, в том числе в плане дальнейшего повышения процентных ставок и уточнения их прогнозов. Послание Президента России Федеральному Собранию 22.04.21 и итоги заседания ЦБ 23.04.21 будут иметь в этом плане определяющее значение. В этой связи мы планируем публикацию уточненных прогнозов по итогам 2021 г. в конце апреля, ограничившись замечанием, что укрепление рубля во второй половине года все еще является более вероятным сценарием, чем его нахождение у текущих уровней или дальнейшее ослабление.

ГРАФИК 3: ОБМЕННЫЙ КУРС РУБЛЯ К ДОЛЛАРУ, ЦЕНА НА НЕФТЬ (BRENT)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба