Резкий рост процентных ставок в США и укрепление доллара в последнее время оказали давление на цену на золото. Мы полагаем, что выравнивание процентных ставок на фоне глобальной денежно-кредитной политики в сочетании с ростом денежной массы и дальнейшим инфляционным давлением может поддержать инвестиционный спрос на золото.

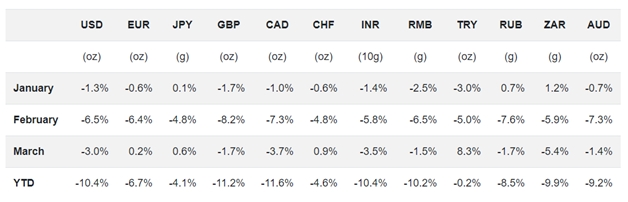

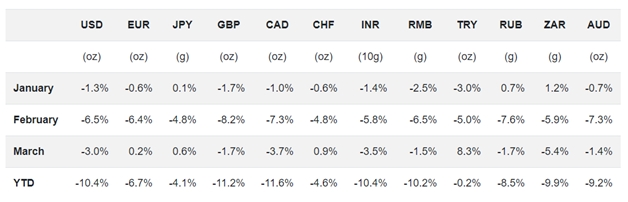

В первые два месяца 2021 года цена на золото продолжила снижение в марте. К концу марта, цена снизилась более чем на 10% с начала года.

Курс золота по отношению к основным валютам.

Несмотря на снижение цены, месячная волатильность золота завершила месяц на уровне около 14%, что намного ниже исторического среднего реализованного значения в 16% и средних уровней, наблюдавшихся в 2020 году.

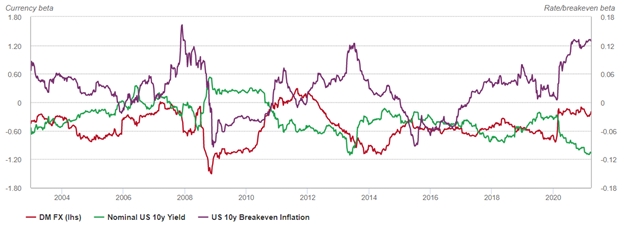

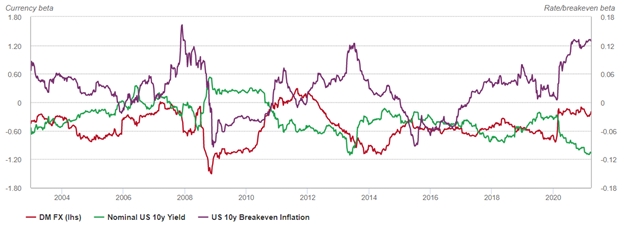

В то время как ожидания более высокой инфляции продолжали расти, распродажа казначейских облигаций США подтолкнула номинальную и реальную доходность суверенного долга к росту в течение месяца. При этом доходность 10-летних казначейских облигаций показала самый резкий рост за тридцать лет. Чувствительность золота к процентным ставкам, а также к инфляции за последний год выросла.

Чувствительность золота к процентным ставкам

DM FX- индекс валют развитых стран (австралийский доллар, юань, евро и йена)

Nominal US 10Y Yield- номинальная доходность 10-летних казначейских облигаций

US 10Y breakeven inflation – 10летняя инфляция США

Растущая инфляция может нейтрализовать сопротивление процентных ставок

Мы полагаем, что инвесторы, скорее всего, по-прежнему будут обращать внимание на рост инфляционных ожиданий. Хотя повышенная чувствительность золота к процентным ставкам может стать серьезным препятствием для его динамики в краткосрочной перспективе, мы полагаем, что недавнее резкое повышение процентных ставок может стабилизироваться, поскольку центральные банки продолжают использовать инструменты денежно-кредитной политики, чтобы держать их под контролем. Некоторые центральные банки, в том числе Резервный банк Австралии и Европейский центральный банк (ЕЦБ), увеличили объем покупок облигаций. Несмотря на усиленное внимание к повышению доходности в течение квартала, общий уровень доходности остается структурно низким. В результате инвесторы продолжают вкладывать свои средства в активы, предлагающие более высокую потенциальную доходность, но одновременно и более высокую волатильность.

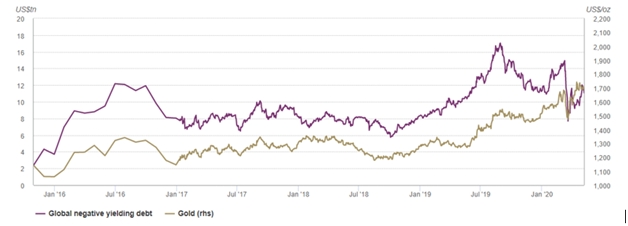

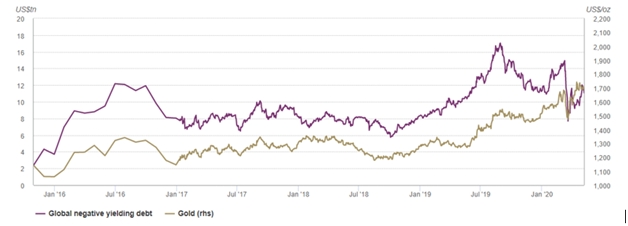

Цены на золото в целом поддерживаются общим увеличением долга с отрицательной доходностью.

Глобальный долг с отрицательной доходностью по сравнению с ценами на золото

Кроме того, инвесторы, вероятно, могут столкнуться с повышенным уровнем риска, еще одним ключевым фактором инвестиционного спроса на золото, в краткосрочной и среднесрочной перспективе. Растущий разрыв в доходности между США и Европой может оказать дополнительное давление на ЕЦБ и замедлить восстановление экономики Евросоюза.

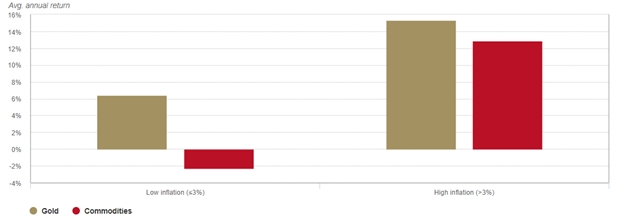

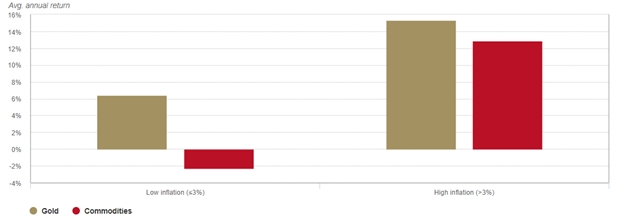

Золото исторически росло в периоды высокой инфляции, опережая цены на товары широкого потребления.

Номинальная доходность золота и товаров в долларах США

Недавние меры стимулирования наполнили рынки капитала ликвидностью, что привело к еще большему росту стоимости финансовых активов. Мы ожидаем, что растущее инфляционное давление окажет поддержку золоту в краткосрочной и среднесрочной перспективе.

В первые два месяца 2021 года цена на золото продолжила снижение в марте. К концу марта, цена снизилась более чем на 10% с начала года.

Курс золота по отношению к основным валютам.

Несмотря на снижение цены, месячная волатильность золота завершила месяц на уровне около 14%, что намного ниже исторического среднего реализованного значения в 16% и средних уровней, наблюдавшихся в 2020 году.

В то время как ожидания более высокой инфляции продолжали расти, распродажа казначейских облигаций США подтолкнула номинальную и реальную доходность суверенного долга к росту в течение месяца. При этом доходность 10-летних казначейских облигаций показала самый резкий рост за тридцать лет. Чувствительность золота к процентным ставкам, а также к инфляции за последний год выросла.

Чувствительность золота к процентным ставкам

DM FX- индекс валют развитых стран (австралийский доллар, юань, евро и йена)

Nominal US 10Y Yield- номинальная доходность 10-летних казначейских облигаций

US 10Y breakeven inflation – 10летняя инфляция США

Растущая инфляция может нейтрализовать сопротивление процентных ставок

Мы полагаем, что инвесторы, скорее всего, по-прежнему будут обращать внимание на рост инфляционных ожиданий. Хотя повышенная чувствительность золота к процентным ставкам может стать серьезным препятствием для его динамики в краткосрочной перспективе, мы полагаем, что недавнее резкое повышение процентных ставок может стабилизироваться, поскольку центральные банки продолжают использовать инструменты денежно-кредитной политики, чтобы держать их под контролем. Некоторые центральные банки, в том числе Резервный банк Австралии и Европейский центральный банк (ЕЦБ), увеличили объем покупок облигаций. Несмотря на усиленное внимание к повышению доходности в течение квартала, общий уровень доходности остается структурно низким. В результате инвесторы продолжают вкладывать свои средства в активы, предлагающие более высокую потенциальную доходность, но одновременно и более высокую волатильность.

Цены на золото в целом поддерживаются общим увеличением долга с отрицательной доходностью.

Глобальный долг с отрицательной доходностью по сравнению с ценами на золото

Кроме того, инвесторы, вероятно, могут столкнуться с повышенным уровнем риска, еще одним ключевым фактором инвестиционного спроса на золото, в краткосрочной и среднесрочной перспективе. Растущий разрыв в доходности между США и Европой может оказать дополнительное давление на ЕЦБ и замедлить восстановление экономики Евросоюза.

Золото исторически росло в периоды высокой инфляции, опережая цены на товары широкого потребления.

Номинальная доходность золота и товаров в долларах США

Недавние меры стимулирования наполнили рынки капитала ликвидностью, что привело к еще большему росту стоимости финансовых активов. Мы ожидаем, что растущее инфляционное давление окажет поддержку золоту в краткосрочной и среднесрочной перспективе.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба