Крупнейший в Восточной Европе нефтехимический холдинг «Сибур» и татарский ТАИФ собираются объединить свои нефтегазохимические бизнесы.

Почему это важно?

В обмен на контрольный пакет ТАИФа (51%) его крупнейшие акционеры получат 15% объединенного Сибура. Сделка создаст гиганта на химическом рынке России с примерной оценкой стоимости в $26 млрд.

Сибур — один из самых интересных частных активов в России, IPO которого ожидается уже много лет. Компания перерабатывает попутный нефтяной газ и широкую фракцию углеводородов в продукцию более высоких переделов (полиэтилен, полипропилен, пластики), являясь крупнейшим нефтехимическим бизнесом России.

Основные акционеры компании — владелец Новатэка Леонид Михельсон (36%) и Геннадий Тимчинко (17%). Для сделки компания оценена примерно в $20 млрд.

ТАИФ основан в 1995 году для консолидации активов первого президента Татарстана Минтимера Шаймиева. Название расшифровывается как «Татаро-американские инвестиции и финансы». Известно, что на 2017 год крупнейшими акционерами компании являлись сыновья Шаймиева — Радик и Айрат (по 19,5%). Для сделки компания оценена примерно в $6 млрд.

Ключевые активы группы ТАИФ — торгующиеся на Мосбирже Нижнекамскнефтехим и Казаньоргсинтез.

НКНХ — один из крупнейших в мире производителей синтетических каучуков, использующихся в производстве большого количества материалов — от жевательных резинок до автомобильных шин. Из-за падения мировых цен на нефтехимию выручка и прибыль в последние два года падают.

Компания осуществляет большую инвестиционную программу, которая может увеличить выпуск продукции в два раза в течение нескольких лет.

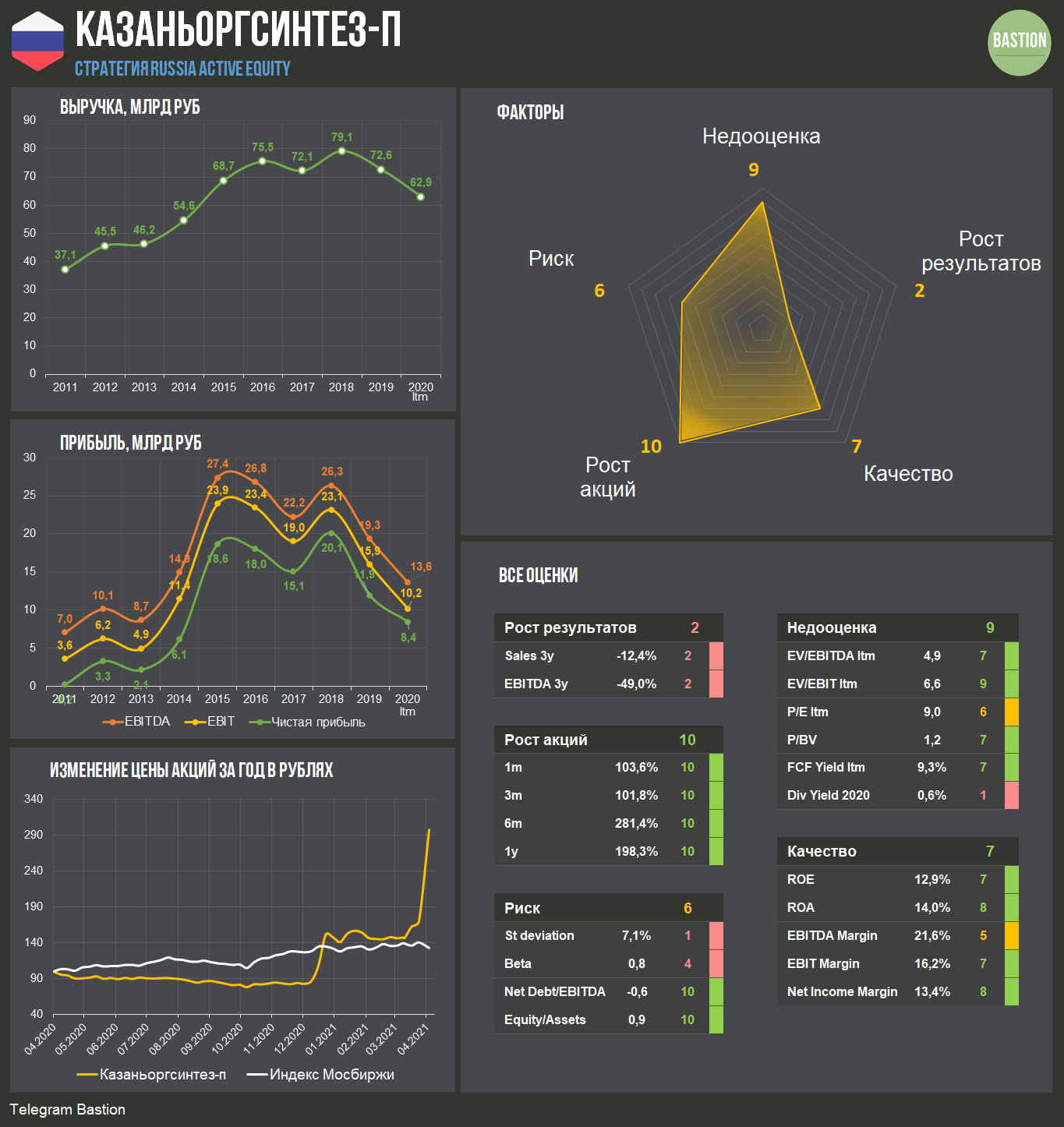

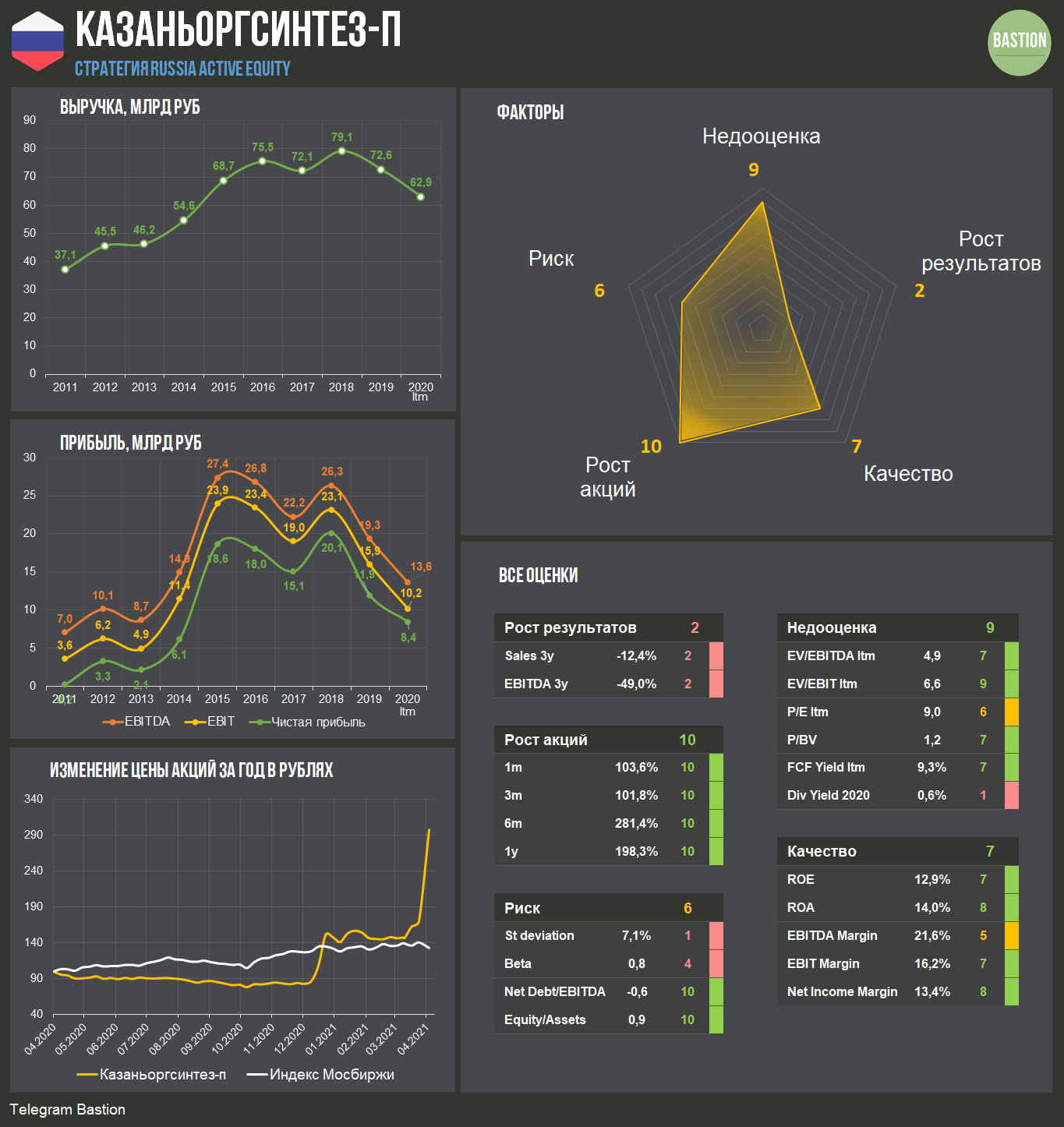

Казаньоргсинтез — крупный производитель полиэтилена в РФ. Компания также страдает от снижения мировых цен на свою продукцию. За последние два года продажи упали на 20%.

Как сделка отобразится на компаниях?

1) СИБУР без дополнительных инвестиций увеличивает масштаб бизнеса более чем в 1,5 раза. Портфель активов при потенциальном IPO будет выглядеть еще внушительнее. Компания улучшит диверсификацию бизнеса и увеличит долю экспортной выручки.

2) Мотивация ТАИФ до конца непонятна. Интерфакс приводит слова председателя совета директоров компании Альберта Шигабутдинова, "главное — с сегодняшнего дня мы гарантированно обеспечены качественными сырьевыми ресурсами, которых не хватало как воздух".

Однако недостаток сырьевых ресурсов вряд ли является основной причиной, почему семья бывшего президента Татарстана решилась на потерю контроля над ключевыми предприятиями региона.

3) НКНХ и Казаньоргсинтез получат новых акционеров. Сибур будет лучше управлять компаниями, чем ТАИФ. Это более открытая компания, при которой можно будет рассчитывать на большую прозрачность и понятность решений.

4) С другой стороны — почти наверняка Сибур захочет довести долю в приобретаемых активах до 100%. Поэтому в ближайшие годы акционерам НКНХ и Казаньоргсинтеза нужно будет готовиться к выкупу акций новым инвестором и потенциальном делистингу.

После объявления новостей о сделке, акции НКНХ и Казаньоргсинтеза взлетели в стоимости на 20-30% на ожиданиях щедрого предложения при потенциальном выкупе акций. Тем не менее, в российской корпоративной практике такие операции обычно проходят без премии для миноритарных инвесторов. Текущий рост цен является, скорее, эмоциональной краткосрочной реакцией.

Почему это важно?

В обмен на контрольный пакет ТАИФа (51%) его крупнейшие акционеры получат 15% объединенного Сибура. Сделка создаст гиганта на химическом рынке России с примерной оценкой стоимости в $26 млрд.

Сибур — один из самых интересных частных активов в России, IPO которого ожидается уже много лет. Компания перерабатывает попутный нефтяной газ и широкую фракцию углеводородов в продукцию более высоких переделов (полиэтилен, полипропилен, пластики), являясь крупнейшим нефтехимическим бизнесом России.

Основные акционеры компании — владелец Новатэка Леонид Михельсон (36%) и Геннадий Тимчинко (17%). Для сделки компания оценена примерно в $20 млрд.

ТАИФ основан в 1995 году для консолидации активов первого президента Татарстана Минтимера Шаймиева. Название расшифровывается как «Татаро-американские инвестиции и финансы». Известно, что на 2017 год крупнейшими акционерами компании являлись сыновья Шаймиева — Радик и Айрат (по 19,5%). Для сделки компания оценена примерно в $6 млрд.

Ключевые активы группы ТАИФ — торгующиеся на Мосбирже Нижнекамскнефтехим и Казаньоргсинтез.

НКНХ — один из крупнейших в мире производителей синтетических каучуков, использующихся в производстве большого количества материалов — от жевательных резинок до автомобильных шин. Из-за падения мировых цен на нефтехимию выручка и прибыль в последние два года падают.

Компания осуществляет большую инвестиционную программу, которая может увеличить выпуск продукции в два раза в течение нескольких лет.

Казаньоргсинтез — крупный производитель полиэтилена в РФ. Компания также страдает от снижения мировых цен на свою продукцию. За последние два года продажи упали на 20%.

Как сделка отобразится на компаниях?

1) СИБУР без дополнительных инвестиций увеличивает масштаб бизнеса более чем в 1,5 раза. Портфель активов при потенциальном IPO будет выглядеть еще внушительнее. Компания улучшит диверсификацию бизнеса и увеличит долю экспортной выручки.

2) Мотивация ТАИФ до конца непонятна. Интерфакс приводит слова председателя совета директоров компании Альберта Шигабутдинова, "главное — с сегодняшнего дня мы гарантированно обеспечены качественными сырьевыми ресурсами, которых не хватало как воздух".

Однако недостаток сырьевых ресурсов вряд ли является основной причиной, почему семья бывшего президента Татарстана решилась на потерю контроля над ключевыми предприятиями региона.

3) НКНХ и Казаньоргсинтез получат новых акционеров. Сибур будет лучше управлять компаниями, чем ТАИФ. Это более открытая компания, при которой можно будет рассчитывать на большую прозрачность и понятность решений.

4) С другой стороны — почти наверняка Сибур захочет довести долю в приобретаемых активах до 100%. Поэтому в ближайшие годы акционерам НКНХ и Казаньоргсинтеза нужно будет готовиться к выкупу акций новым инвестором и потенциальном делистингу.

После объявления новостей о сделке, акции НКНХ и Казаньоргсинтеза взлетели в стоимости на 20-30% на ожиданиях щедрого предложения при потенциальном выкупе акций. Тем не менее, в российской корпоративной практике такие операции обычно проходят без премии для миноритарных инвесторов. Текущий рост цен является, скорее, эмоциональной краткосрочной реакцией.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба