3 июня 2021 Zero Hedge

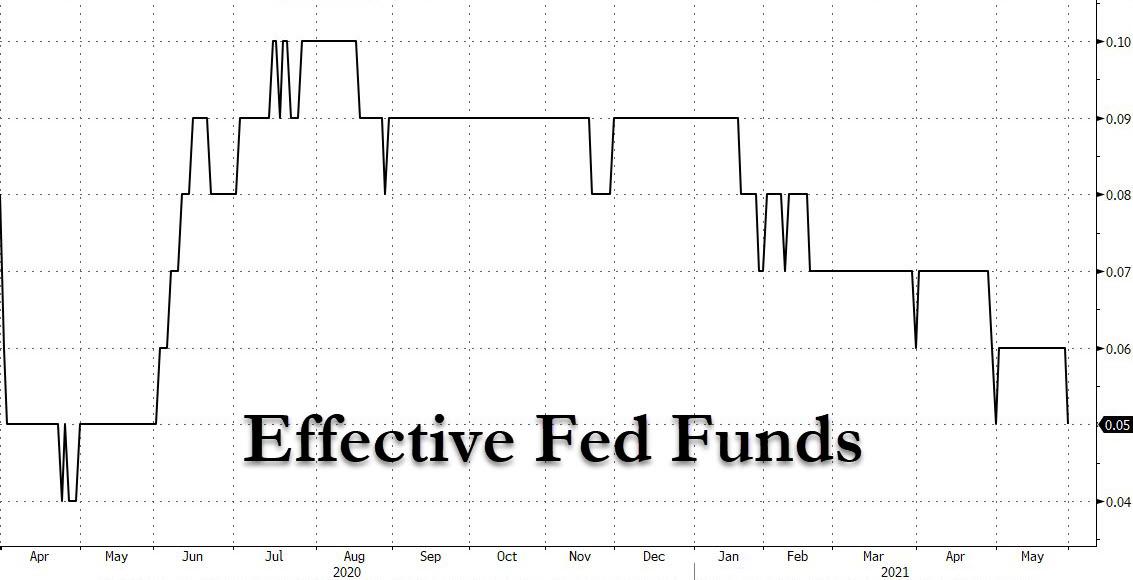

Через месяц после того, как ключевая базовая ставка ФРС - эффективная ставка по фондам ФРС - достигла второго самого низкого уровня за всю историю, или 0,05%, только для того, чтобы провести небольшое повышение в мае, когда она торговалась на уровне 0,06% для большую часть месяца, потом EFF снова упал, постепенно вернувшись близко к нулю, и находится всего в 1 базисном пункте от самого низкого показателя за всю историю.

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.

Это снижение было в значительной степени ожидаемым, и это еще одно проявление рекордного избытка ликвидности, который на прошлой неделе привел к увеличению использования обратного репо ФРС до 485 миллиардов долларов, самого высокого уровня за всю историю.

Комбинация рекордно высокого уровня использования обратного репо овернайт и (почти) рекордно низкой эффективной ставки по фондам ФРС - это сочетание двух вещей: приливной волны наличности - функции продолжающегося расширения баланса ФРС (от QE) и одновременного сокращения в остатках денежных средств на Общем счете казначейства (TGA) в ФРС, который мы подробно обсуждали здесь в последние месяцы и который оказывает понижательное давление на краткосрочные ставки, поскольку инвесторы пытаются найти какое-либо обеспечение для хранения резервов, объединяет с растущими опасениями по поводу инфляции, которые подпитывают слухи о том, когда ФРС снимет ногу с педали газа и начнёт сокращать QE. Снижение EFF означает, что корректировка этих регулируемых ставок теперь почти гарантирована, по словам экономиста Wrightson ICAP Лу Крэндалла, который, однако, сказал, что меньше шансов, что банк внесет корректировку в баланс, «чтобы устранить корень проблемы». Он также видит, что это потенциально меньше, чем аналогичные предыдущие настройки. Другими словами, сейчас ожидается повышение IOER на 5 б.п. И, конечно же, в последнем протоколе FOMC прямо говорится, что понижательное давление на ставки овернайт в ближайшие месяцы может потребовать рассмотрения умеренной корректировки административных ставок.

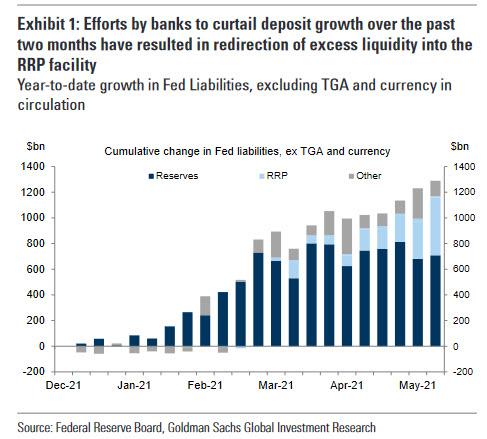

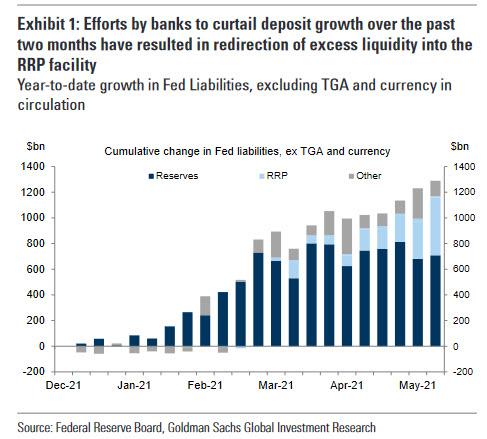

Обсуждая предстоящее повышение ставки IOER, экономисты Goldman на прошлой неделе написали, что, по мнению их аналитиков, ФРС «вероятно, придется поднять ставки как IOER, так и RRP, если она хочет сохранить буфер в 5 базисных пунктов между фондами ФРС и нижней границей целевого диапазона при приближении к дате лимита долга (31 июля)». Goldman также обращает внимание на то, как массовое увеличение общей ликвидности перетекает из коммерческих банков, отмечая, что, как показывают примеры ниже, в ранней части этого роста, увеличение в основном произошло в остатках резервов, поскольку коммерческие банки поглотили большую часть излишков предложения ликвидности на их балансах. Однако по мере того, как коэффициенты кредитного плеча становятся все более обязывающими, банки принимают различные меры для сдерживания роста депозитов, включая сокращение оптового финансирования и авансов FHLB, а также установление лимитов по депозитам и снижение ставок.

И, как известно постоянным читателям, в то время как рост резервов стабилизировался в этом квартале, другие обязательства - в основном внутренние и иностранные сальдо обратного репо - резко выросли, и теперь Goldman ожидает, что использование средств обратного репо (RRP) вырастет до 600-700 миллиардов долларов. Что вызывает такой всплеск использования?

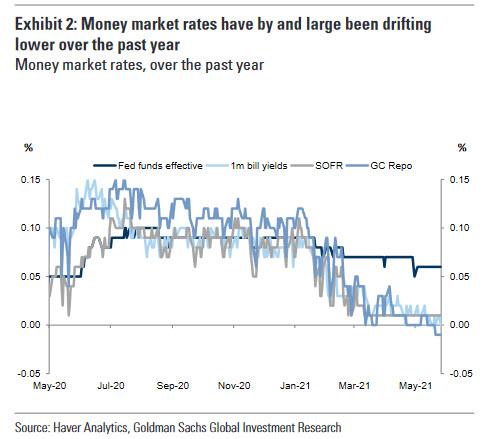

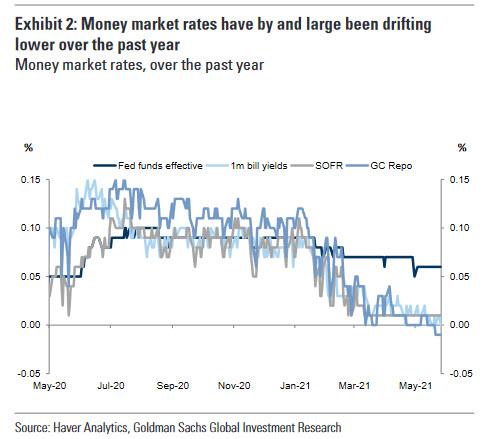

Поскольку банки, по-видимому, не желают складировать новое предложение избыточной ликвидности, предоставляемые предельные суммы больше не являются «инертными», а вместо этого направляются на денежные рынки, о чем свидетельствует разрастание AUM фондов денежного рынка. Это привело к конкуренции за краткосрочные инвестиции, в то время как Казначейство участвует в значительных выплатах по счетам. Конечный результат - понижательное давление на ряд краткосрочных доходностей, при этом многие спреды к процентной ставке по избыточным резервам (IOER) близки к историческим минимумам (Иллюстрация 2). Поскольку доходность по векселям в некоторых случаях оказывается отрицательной, а ставки репо близки к нулю, многие фонды предпочитают вместо этого оставлять деньги в системе RRP ФРС.

Стоит отметить, что без механизма RRP ФРС, который предлагает участникам рынка альтернативу с нулевой процентной ставкой (ставка по кредитной линии в настоящее время установлена на уровне 0), многие из этих предварительных ставок торговались бы даже ниже по сравнению с IOER, чем сегодня, с большинство, если не все, торгуются сегодня отрицательно (Goldman подсчитал, что без механизма RRP эффективные фонды ФРС и SOFR, вероятно, составили бы 4 б.п. и -2 б.п., по сравнению с фактическими наблюдаемыми значениями в 6 б.п. и 1 б.п. соответственно). И, говоря о следующем заседании ФРС, запланированном на 15-16 июня, инвесторы будут следить не только за изменением регулируемых ставок, но и за указаниями на то, когда ФРС начнет сокращать свою программу покупки облигаций ... говорить о том, когда начнёт говорить об этом.

Между прочим, как мы обсуждали на прошлой неделе, избыток ликвидности, созданный ФРС, является ключевой причиной того, что сокращение QE ФРС уже рассматривается (такими как гуру репо Золтан Позар) как позитивное - в конце концов, оно замедлит темпы, с которыми избыточная ликвидность поступает на рынок, которая в настоящее время составляет 120 миллиардов долларов в месяц - поэтому, как только ФРС наберется смелости, чтобы обсудить сокращение, будет задействована политика по контролю за ущербом, и замедление вливаний ликвидности ФРС будет чрезвычайно позитивным для, если не риска, то, безусловно, рынков репо, которые находятся на грани разрушения. Крэндалл считает, что ФРС следует провести еще одну операцию «Твист», в которой центральный банк корректирует структуру погашения своих покупок активов, чтобы снять некоторую нагрузку на краткосрочные сделки. Хотя ФРС не проявила особого интереса к «подобной Твисту комбинации» долгосрочных покупок и краткосрочных оттоков, пишет он. «Нет фундаментальной причины, по которой ФРС должна сидеть на казначейских облигациях на сумму более 1 триллиона долларов со сроком погашения в течение одного года в то время, когда небанковские инвесторы настолько нуждаются в краткосрочных активах, что денежные фонды вынуждены перерабатывать полтриллиона долларов излишка деньги обратно в фонд RRP», - написал Крэндалл.

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.

Это снижение было в значительной степени ожидаемым, и это еще одно проявление рекордного избытка ликвидности, который на прошлой неделе привел к увеличению использования обратного репо ФРС до 485 миллиардов долларов, самого высокого уровня за всю историю.

Комбинация рекордно высокого уровня использования обратного репо овернайт и (почти) рекордно низкой эффективной ставки по фондам ФРС - это сочетание двух вещей: приливной волны наличности - функции продолжающегося расширения баланса ФРС (от QE) и одновременного сокращения в остатках денежных средств на Общем счете казначейства (TGA) в ФРС, который мы подробно обсуждали здесь в последние месяцы и который оказывает понижательное давление на краткосрочные ставки, поскольку инвесторы пытаются найти какое-либо обеспечение для хранения резервов, объединяет с растущими опасениями по поводу инфляции, которые подпитывают слухи о том, когда ФРС снимет ногу с педали газа и начнёт сокращать QE. Снижение EFF означает, что корректировка этих регулируемых ставок теперь почти гарантирована, по словам экономиста Wrightson ICAP Лу Крэндалла, который, однако, сказал, что меньше шансов, что банк внесет корректировку в баланс, «чтобы устранить корень проблемы». Он также видит, что это потенциально меньше, чем аналогичные предыдущие настройки. Другими словами, сейчас ожидается повышение IOER на 5 б.п. И, конечно же, в последнем протоколе FOMC прямо говорится, что понижательное давление на ставки овернайт в ближайшие месяцы может потребовать рассмотрения умеренной корректировки административных ставок.

Обсуждая предстоящее повышение ставки IOER, экономисты Goldman на прошлой неделе написали, что, по мнению их аналитиков, ФРС «вероятно, придется поднять ставки как IOER, так и RRP, если она хочет сохранить буфер в 5 базисных пунктов между фондами ФРС и нижней границей целевого диапазона при приближении к дате лимита долга (31 июля)». Goldman также обращает внимание на то, как массовое увеличение общей ликвидности перетекает из коммерческих банков, отмечая, что, как показывают примеры ниже, в ранней части этого роста, увеличение в основном произошло в остатках резервов, поскольку коммерческие банки поглотили большую часть излишков предложения ликвидности на их балансах. Однако по мере того, как коэффициенты кредитного плеча становятся все более обязывающими, банки принимают различные меры для сдерживания роста депозитов, включая сокращение оптового финансирования и авансов FHLB, а также установление лимитов по депозитам и снижение ставок.

И, как известно постоянным читателям, в то время как рост резервов стабилизировался в этом квартале, другие обязательства - в основном внутренние и иностранные сальдо обратного репо - резко выросли, и теперь Goldman ожидает, что использование средств обратного репо (RRP) вырастет до 600-700 миллиардов долларов. Что вызывает такой всплеск использования?

Поскольку банки, по-видимому, не желают складировать новое предложение избыточной ликвидности, предоставляемые предельные суммы больше не являются «инертными», а вместо этого направляются на денежные рынки, о чем свидетельствует разрастание AUM фондов денежного рынка. Это привело к конкуренции за краткосрочные инвестиции, в то время как Казначейство участвует в значительных выплатах по счетам. Конечный результат - понижательное давление на ряд краткосрочных доходностей, при этом многие спреды к процентной ставке по избыточным резервам (IOER) близки к историческим минимумам (Иллюстрация 2). Поскольку доходность по векселям в некоторых случаях оказывается отрицательной, а ставки репо близки к нулю, многие фонды предпочитают вместо этого оставлять деньги в системе RRP ФРС.

Стоит отметить, что без механизма RRP ФРС, который предлагает участникам рынка альтернативу с нулевой процентной ставкой (ставка по кредитной линии в настоящее время установлена на уровне 0), многие из этих предварительных ставок торговались бы даже ниже по сравнению с IOER, чем сегодня, с большинство, если не все, торгуются сегодня отрицательно (Goldman подсчитал, что без механизма RRP эффективные фонды ФРС и SOFR, вероятно, составили бы 4 б.п. и -2 б.п., по сравнению с фактическими наблюдаемыми значениями в 6 б.п. и 1 б.п. соответственно). И, говоря о следующем заседании ФРС, запланированном на 15-16 июня, инвесторы будут следить не только за изменением регулируемых ставок, но и за указаниями на то, когда ФРС начнет сокращать свою программу покупки облигаций ... говорить о том, когда начнёт говорить об этом.

Между прочим, как мы обсуждали на прошлой неделе, избыток ликвидности, созданный ФРС, является ключевой причиной того, что сокращение QE ФРС уже рассматривается (такими как гуру репо Золтан Позар) как позитивное - в конце концов, оно замедлит темпы, с которыми избыточная ликвидность поступает на рынок, которая в настоящее время составляет 120 миллиардов долларов в месяц - поэтому, как только ФРС наберется смелости, чтобы обсудить сокращение, будет задействована политика по контролю за ущербом, и замедление вливаний ликвидности ФРС будет чрезвычайно позитивным для, если не риска, то, безусловно, рынков репо, которые находятся на грани разрушения. Крэндалл считает, что ФРС следует провести еще одну операцию «Твист», в которой центральный банк корректирует структуру погашения своих покупок активов, чтобы снять некоторую нагрузку на краткосрочные сделки. Хотя ФРС не проявила особого интереса к «подобной Твисту комбинации» долгосрочных покупок и краткосрочных оттоков, пишет он. «Нет фундаментальной причины, по которой ФРС должна сидеть на казначейских облигациях на сумму более 1 триллиона долларов со сроком погашения в течение одного года в то время, когда небанковские инвесторы настолько нуждаются в краткосрочных активах, что денежные фонды вынуждены перерабатывать полтриллиона долларов излишка деньги обратно в фонд RRP», - написал Крэндалл.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба