Модель истинных фундаментальных показателей золота имеет пять исходных параметров, один из которых – индикатор американских кредитных спредов (кредитный спред – это разность доходности облигаций с относительно высоким и относительно низким риском с одинаковым сроком). В публикации от 12 апреля я писал, что если бы мне нужно было выбрать только один показатель, чтобы сосредоточиться в настоящее время, то это были бы кредитные спреды.

Средний кредитный спред – самый надежный показатель экономической уверенности. Когда экономическая уверенность высокая или растет, кредитные спреды узкие или сужаются. А когда экономическая уверенность низкая или падает, кредитные спреды широкие или расширяются. Поэтому неудивительно, что последние 25 лет наблюдается отчетливое увеличение американских кредитных спредов перед началом каждого периода существенной слабости американской экономики и каждого существенного золотого ралли. Так и должно быть.

Узкие или сужающиеся кредитные спреды характерны для экономического бума, вызванного созданием большого количества денег из ничего. По сути, главная причина популярности инфляционной политики (увеличения денежной массы) в том, что она изначально ведет к росту экономической уверенности, о чем свидетельствует сужение кредитных спредов. Только значительно позже на поверхность выходят отрицательные последствия такой политики, но к этому моменту проходит достаточно времени, чтобы связь между причиной и следствием поблекла и в отрицательных последствиях можно было обвинить не плохую политику, а внешние события.

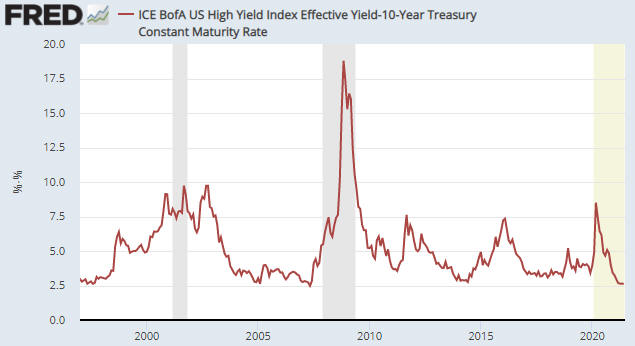

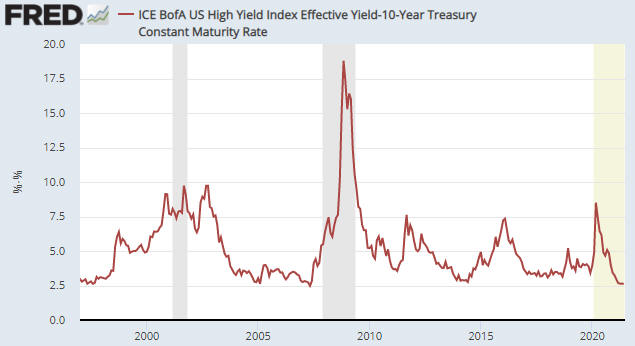

В статье за 12 апреля я привел график, показывающий приблизительный показатель американских кредитных спредов. На тот момент график говорил, что кредитные спреды примерно 12 месяцев пребывают в сильном сужающемся тренде (что отражает рост экономической уверенности) и стали самыми низкими/узкими в истории. А следовательно, тот, кто в предыдущие месяцы ставил на большой спад фондового рынка или большое ралли цены золота, шел против логики и истории. Я указал на то, что экономическая уверенность, вероятно, достигла пика, но может оставаться на высоком уровне больше года.

Ниже показана обновленная версия того же графика. Как можно видеть, ничего не изменилось, в том смысле, что после этого кредитные спреды фактически двигались в боковом тренде вблизи своих многодесятилетних минимумов. А значит, экономический бум сохраняет свой размах.

Фактическая доходность американского высокодоходного индекса ICE BofA – 10-летние облигации Казначейства США, фиксированный срок

Во время экономического бума будет не слишком хорошей идеей торговать золотом посредством длинных позиций, за исключением длящихся несколько месяцев периодов после того, как золотой рынок станет «перепроданным», если говорить о настроениях и импульсе. Однако если экономический бум сопровождается ростом инфляционных ожиданий и процентных ставок, как в случае бума, начавшегося в прошлом году, обычно выгодно занимать длинные позиции по промышленным товарным ресурсам вообще и энергии в частности

Средний кредитный спред – самый надежный показатель экономической уверенности. Когда экономическая уверенность высокая или растет, кредитные спреды узкие или сужаются. А когда экономическая уверенность низкая или падает, кредитные спреды широкие или расширяются. Поэтому неудивительно, что последние 25 лет наблюдается отчетливое увеличение американских кредитных спредов перед началом каждого периода существенной слабости американской экономики и каждого существенного золотого ралли. Так и должно быть.

Узкие или сужающиеся кредитные спреды характерны для экономического бума, вызванного созданием большого количества денег из ничего. По сути, главная причина популярности инфляционной политики (увеличения денежной массы) в том, что она изначально ведет к росту экономической уверенности, о чем свидетельствует сужение кредитных спредов. Только значительно позже на поверхность выходят отрицательные последствия такой политики, но к этому моменту проходит достаточно времени, чтобы связь между причиной и следствием поблекла и в отрицательных последствиях можно было обвинить не плохую политику, а внешние события.

В статье за 12 апреля я привел график, показывающий приблизительный показатель американских кредитных спредов. На тот момент график говорил, что кредитные спреды примерно 12 месяцев пребывают в сильном сужающемся тренде (что отражает рост экономической уверенности) и стали самыми низкими/узкими в истории. А следовательно, тот, кто в предыдущие месяцы ставил на большой спад фондового рынка или большое ралли цены золота, шел против логики и истории. Я указал на то, что экономическая уверенность, вероятно, достигла пика, но может оставаться на высоком уровне больше года.

Ниже показана обновленная версия того же графика. Как можно видеть, ничего не изменилось, в том смысле, что после этого кредитные спреды фактически двигались в боковом тренде вблизи своих многодесятилетних минимумов. А значит, экономический бум сохраняет свой размах.

Фактическая доходность американского высокодоходного индекса ICE BofA – 10-летние облигации Казначейства США, фиксированный срок

Во время экономического бума будет не слишком хорошей идеей торговать золотом посредством длинных позиций, за исключением длящихся несколько месяцев периодов после того, как золотой рынок станет «перепроданным», если говорить о настроениях и импульсе. Однако если экономический бум сопровождается ростом инфляционных ожиданий и процентных ставок, как в случае бума, начавшегося в прошлом году, обычно выгодно занимать длинные позиции по промышленным товарным ресурсам вообще и энергии в частности

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба