9 июля 2021 Finrange Литвинов Владимир

Завершилось первое полугодие 2021 года. Не самое простое, но крайне богатое на события. В этой статье решил подбить итоги в разбивке по отраслям, интересным идеям, а также составить, всеми любимую сводную таблицу по секторам на рынке РФ и комментариями.

Итак, на геополитической арене все спокойно. Президент РФ и США наконец встретились. Прорывных события мы не увидели, но все же позитивно с точки зрения восприятия. Кроме возврата послов, никаких экономических сдвигов не произошло. Но, как говориться, хуже не сделали, и на том спасибо.

Из макроэкономики можно выделить продолжающиеся стимулы для США и поднятие ставки нашего ЦБ. Последний активно возвращает ставку на средние значения за последние годы. Динамика говорит о смене вектора, что в свою очередь оказывает значительное влияние на некоторые компании, но об этом чуть позже.

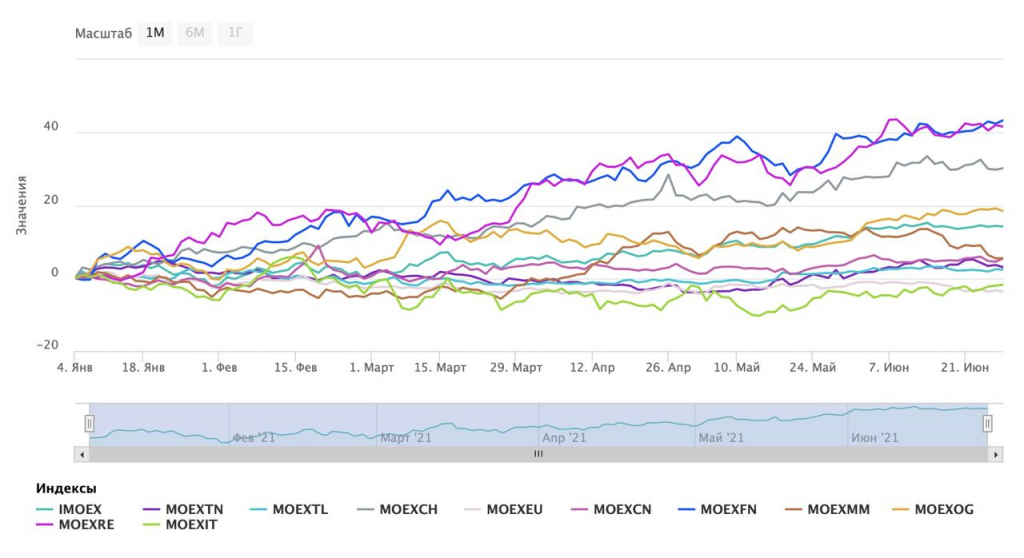

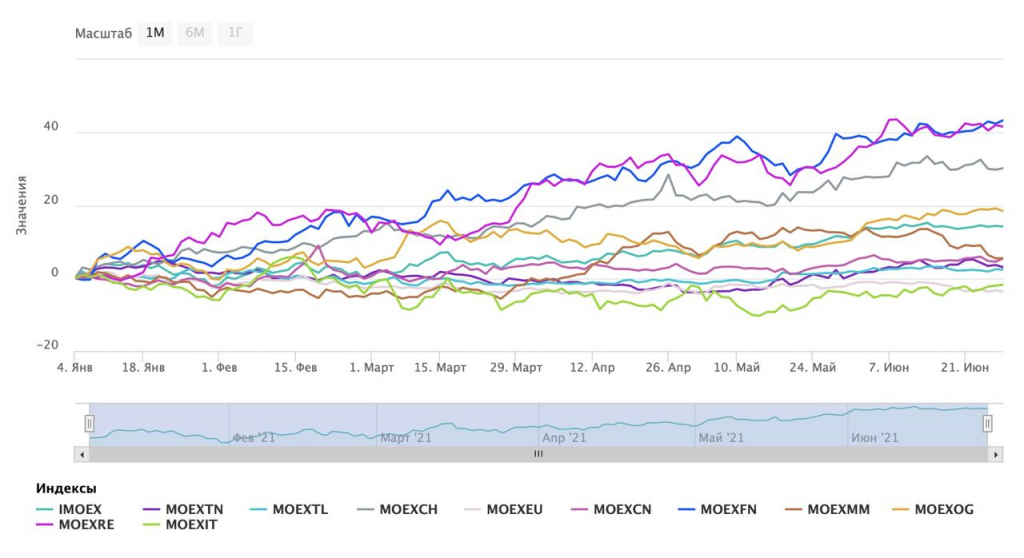

С начала года Индекс Мосбиржи прибавил 18%. В основном за счет Value-историй. Сырьевые компании были на высоте. Помогали им восстановление добычи и производства, улучшение конъюнктуры продаж, а также основной вклад внес рост цен на сырье. Есть ли перегретые сектора? Конечно, но об этом поговорим далее и разберем каждый в отдельности.

Что касается моего портфеля РФ, то рост в 11,9% без учета дивидендной доходности с начала года может показаться скромным. Но вы знаете, что для меня главное не только доходность, но и стабильность результатов. Некоторые компании в портфеле достигли целевых уровней и я частично зафиксировал прибыль. Потрясений для портфеля не было. Ну разве что НМТП и Mail немного расстроили, однако дали возможность сформировать хорошую среднюю цену по позициям.

В двух следующих статьях разберемся с отдельными компаниями и секторами. Напомню, что у нас на рынке РФ всего 10 секторальных индексов: Нефтегазовый, транспортный, нефтехимия, потребительский, электроэнергетика, финансовый, металлы и добыча, строительный, телекоммуникации, информационные технологии.

Нефтегазовый сектор

Рост с начала года составил 24%. Первое полугодие охарактеризовалось восстановлением добычи, значительным ростом цен на энергоносители, а также сильными результатами за первый квартал. Напомню, что теперь в отчетах МСФО мы видим обратные курсовые переоценки. Лукойл, Газпромнефть, Роснефть вблизи максимумов и ожидают коррекции. Сургутнефтегаз отыграл свои апсайды, заставив меня выйти из акций не дожидаясь дивидендной отсечки.

Транспортный сектор

В аутсайдеры можно записать транспортников. С января рост сектора составил всего 3%. Из интересных идей могу выделить Globaltrans, восстанавливающийся чуть быстрее остальных. НМТП со своим урезанием дивидендов загнало котировки на локальные минимумы. Дальше падать будет сложно, но возможно. ДВМП уже разбирал, отдельно останавливаться не будет. Аэрофлот — в топку.

Химия и нефтехимия

«Химики» получили драйверы в виде роста цен на продукцию, особенно это сказалось на компаниях занимающихся удобрениями. По итогам 1 полугодия рост сектора +36%. Фосагро вне конкуренции, но уже дорого оценен рынком. КуйбышевАзот продолжают разгонять в Telegram каналах, что меня удерживает от добавления в портфель. НКНХ и Оргсинтез отыграли большую часть позитива и активно вносят изменения в структуру акционеров.

Потребительский сектор

После крайне успешного 2020 года, компании потреб сектора остывают. За полугодие рост сектора составил всего 8%. Фудритейл по-прежнему интересен, но не весь. Свое предпочтение отдаю X5 Retail Group, как сильнейшему игроку на рынке. Просадкой с начала года воспользовался для наращивания позиции. Мать и Дитя — отличная компания, но манипулирование акциями и разгон отдельно взятыми токсичными ресурсами не дает мне повода для покупок. А вот Русагро продолжаю удерживать с долгосрочными апсайдами. Одна из перспективнейших компаний портфеля.

Электроэнергетика

Вы знаете мое скептическое отношение к компаниям сектора. Подтверждает это и отрицательная доходность с начала года в минус 4% по сектору. Низкая маржинальность, высокая доля государства в структуре акционеров и окончание периода программы ДПМ не внушают доверия. Энергетиков я бы скорее отнес к дивидендным историям. Те же ФСК и Ленэнерго преф только этим и привлекают инвесторов. Остальные компании не могут составить конкуренцию другим перспективным секторам. Разве что Юнипро со своими базисами, но хватит уже о них. Прочитать сможете в отдельной статье.

Финансовый сектор

Лидером роста с начала года стал именно этот сектор, плюс 49%. Банковский сектор разбирал на прошлой неделе. Тезисно, удерживаю Сбербанк, присматриваюсь к БСП. Тинькофф сильно перегрет, удерживается от коррекции за счет поклонников и Пульсят. ВТБ — в топку. Несмотря на низкие мультипликаторы и восстановление показателей, имеет в своем распоряжении самое главное оружие — токсичное руководство. К слову, к потенциально-высоким дивидендам отношусь скептически. А вот к Московской бирже крайне позитивно отношусь. Жду целевые уровни на покупку.

Металлы и добыча

Наверно самый интересный сектор для разбора именно этот. С начала года прибавляет всего 6%. Было бы в разы больше доходности, но коррекция в сырье нивелировала весь рост. Металлурги продолжают отыгрывать повышение пошлин. Причем цена на горячекатаную сталь вблизи максимумов. Что будет когда и она перейдет к коррекции, боюсь предположить. Норникель и Русал уже испытали на себе этот фактор. А вот золотодобытчики припали вслед за золотом и теперь уже становятся интересны к покупкам. Традиционно, Polymetal в фаворитах для меня.

Строительный сектор

Повышение ставки ЦБ негативно влияет на результаты девелоперов, но не на акции. С начала года рост сектора составил 39%. Тут нужно понимать, что большинство позитива отыграно. Ставка растет, повышая расходы на обслуживание долга и снижение активности клиентов, взявших ипотеку. Рост цен на строительные материалы ускорился, снижая маржинальность. А скорое окончание льготной ипотеки могут свести на нет идею в застройщиках. ПИК не выглядит уже таким привлекательным, как и Эталон. А вот в ЛСР еще можно поискать апсайды после коррекции.

Телекоммуникации

Всего плюс 5% с начала года, но это и понятно. МТС — квазиоблигация без драйверов роста, а с одной лишь идеей, дивидендной. Выбыла у меня из портфеля и может вернуться в него только после отсечки под дивиденды. Ростелеком удерживаю. Синергия с Tele2 еще может добавить эффективности, но лишь в долгосрочной перспективе.

Информационные технологии

Да, да, вы не ослышались, у нас на бирже есть и такой сектор. Правда с начала года он вырос всего на 1%, но виной тому стали акции Mail, которые падали все полугодие. Никаких сомнений в перспективах этой компании у меня нет. Обоснование найдете в статье. Яндекс болтается в боковике. Ozon с HeadHunter`ом чуть лучше, но их я не спешу покупать, ожидая когда опомнятся инвесторы и перейдут к продажам.

Доходность отраслевых индексов по годам, включая 20-й, можете посмотреть тут:

Ну вот в такой не принужденной манере мы разобрали с вами итоги первого полугодия. На рынке сохраняются отдельные идеи. Как я и говорил ранее, для меня точечные покупки выглядят вполне логичными. От покупок широким фронтом лучше воздержаться по причинам указанным выше. Сегодняшняя коррекция тому подтверждение.

Итак, на геополитической арене все спокойно. Президент РФ и США наконец встретились. Прорывных события мы не увидели, но все же позитивно с точки зрения восприятия. Кроме возврата послов, никаких экономических сдвигов не произошло. Но, как говориться, хуже не сделали, и на том спасибо.

Из макроэкономики можно выделить продолжающиеся стимулы для США и поднятие ставки нашего ЦБ. Последний активно возвращает ставку на средние значения за последние годы. Динамика говорит о смене вектора, что в свою очередь оказывает значительное влияние на некоторые компании, но об этом чуть позже.

С начала года Индекс Мосбиржи прибавил 18%. В основном за счет Value-историй. Сырьевые компании были на высоте. Помогали им восстановление добычи и производства, улучшение конъюнктуры продаж, а также основной вклад внес рост цен на сырье. Есть ли перегретые сектора? Конечно, но об этом поговорим далее и разберем каждый в отдельности.

Что касается моего портфеля РФ, то рост в 11,9% без учета дивидендной доходности с начала года может показаться скромным. Но вы знаете, что для меня главное не только доходность, но и стабильность результатов. Некоторые компании в портфеле достигли целевых уровней и я частично зафиксировал прибыль. Потрясений для портфеля не было. Ну разве что НМТП и Mail немного расстроили, однако дали возможность сформировать хорошую среднюю цену по позициям.

В двух следующих статьях разберемся с отдельными компаниями и секторами. Напомню, что у нас на рынке РФ всего 10 секторальных индексов: Нефтегазовый, транспортный, нефтехимия, потребительский, электроэнергетика, финансовый, металлы и добыча, строительный, телекоммуникации, информационные технологии.

Нефтегазовый сектор

Рост с начала года составил 24%. Первое полугодие охарактеризовалось восстановлением добычи, значительным ростом цен на энергоносители, а также сильными результатами за первый квартал. Напомню, что теперь в отчетах МСФО мы видим обратные курсовые переоценки. Лукойл, Газпромнефть, Роснефть вблизи максимумов и ожидают коррекции. Сургутнефтегаз отыграл свои апсайды, заставив меня выйти из акций не дожидаясь дивидендной отсечки.

Транспортный сектор

В аутсайдеры можно записать транспортников. С января рост сектора составил всего 3%. Из интересных идей могу выделить Globaltrans, восстанавливающийся чуть быстрее остальных. НМТП со своим урезанием дивидендов загнало котировки на локальные минимумы. Дальше падать будет сложно, но возможно. ДВМП уже разбирал, отдельно останавливаться не будет. Аэрофлот — в топку.

Химия и нефтехимия

«Химики» получили драйверы в виде роста цен на продукцию, особенно это сказалось на компаниях занимающихся удобрениями. По итогам 1 полугодия рост сектора +36%. Фосагро вне конкуренции, но уже дорого оценен рынком. КуйбышевАзот продолжают разгонять в Telegram каналах, что меня удерживает от добавления в портфель. НКНХ и Оргсинтез отыграли большую часть позитива и активно вносят изменения в структуру акционеров.

Потребительский сектор

После крайне успешного 2020 года, компании потреб сектора остывают. За полугодие рост сектора составил всего 8%. Фудритейл по-прежнему интересен, но не весь. Свое предпочтение отдаю X5 Retail Group, как сильнейшему игроку на рынке. Просадкой с начала года воспользовался для наращивания позиции. Мать и Дитя — отличная компания, но манипулирование акциями и разгон отдельно взятыми токсичными ресурсами не дает мне повода для покупок. А вот Русагро продолжаю удерживать с долгосрочными апсайдами. Одна из перспективнейших компаний портфеля.

Электроэнергетика

Вы знаете мое скептическое отношение к компаниям сектора. Подтверждает это и отрицательная доходность с начала года в минус 4% по сектору. Низкая маржинальность, высокая доля государства в структуре акционеров и окончание периода программы ДПМ не внушают доверия. Энергетиков я бы скорее отнес к дивидендным историям. Те же ФСК и Ленэнерго преф только этим и привлекают инвесторов. Остальные компании не могут составить конкуренцию другим перспективным секторам. Разве что Юнипро со своими базисами, но хватит уже о них. Прочитать сможете в отдельной статье.

Финансовый сектор

Лидером роста с начала года стал именно этот сектор, плюс 49%. Банковский сектор разбирал на прошлой неделе. Тезисно, удерживаю Сбербанк, присматриваюсь к БСП. Тинькофф сильно перегрет, удерживается от коррекции за счет поклонников и Пульсят. ВТБ — в топку. Несмотря на низкие мультипликаторы и восстановление показателей, имеет в своем распоряжении самое главное оружие — токсичное руководство. К слову, к потенциально-высоким дивидендам отношусь скептически. А вот к Московской бирже крайне позитивно отношусь. Жду целевые уровни на покупку.

Металлы и добыча

Наверно самый интересный сектор для разбора именно этот. С начала года прибавляет всего 6%. Было бы в разы больше доходности, но коррекция в сырье нивелировала весь рост. Металлурги продолжают отыгрывать повышение пошлин. Причем цена на горячекатаную сталь вблизи максимумов. Что будет когда и она перейдет к коррекции, боюсь предположить. Норникель и Русал уже испытали на себе этот фактор. А вот золотодобытчики припали вслед за золотом и теперь уже становятся интересны к покупкам. Традиционно, Polymetal в фаворитах для меня.

Строительный сектор

Повышение ставки ЦБ негативно влияет на результаты девелоперов, но не на акции. С начала года рост сектора составил 39%. Тут нужно понимать, что большинство позитива отыграно. Ставка растет, повышая расходы на обслуживание долга и снижение активности клиентов, взявших ипотеку. Рост цен на строительные материалы ускорился, снижая маржинальность. А скорое окончание льготной ипотеки могут свести на нет идею в застройщиках. ПИК не выглядит уже таким привлекательным, как и Эталон. А вот в ЛСР еще можно поискать апсайды после коррекции.

Телекоммуникации

Всего плюс 5% с начала года, но это и понятно. МТС — квазиоблигация без драйверов роста, а с одной лишь идеей, дивидендной. Выбыла у меня из портфеля и может вернуться в него только после отсечки под дивиденды. Ростелеком удерживаю. Синергия с Tele2 еще может добавить эффективности, но лишь в долгосрочной перспективе.

Информационные технологии

Да, да, вы не ослышались, у нас на бирже есть и такой сектор. Правда с начала года он вырос всего на 1%, но виной тому стали акции Mail, которые падали все полугодие. Никаких сомнений в перспективах этой компании у меня нет. Обоснование найдете в статье. Яндекс болтается в боковике. Ozon с HeadHunter`ом чуть лучше, но их я не спешу покупать, ожидая когда опомнятся инвесторы и перейдут к продажам.

Доходность отраслевых индексов по годам, включая 20-й, можете посмотреть тут:

Ну вот в такой не принужденной манере мы разобрали с вами итоги первого полугодия. На рынке сохраняются отдельные идеи. Как я и говорил ранее, для меня точечные покупки выглядят вполне логичными. От покупок широким фронтом лучше воздержаться по причинам указанным выше. Сегодняшняя коррекция тому подтверждение.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба