Козыри гринбэка еще не отыграли.

Стучитесь, и вам откроют. Откроют ли? «Медведи» по EUR/USD уже который раз пытаются опустить котировки ниже 1,18, но пока надолго задержаться там не получается. Что мешает доллару США? Вера в ФРС; нежелание доходности казначейских облигаций расти, увеличивая, таким образом, привлекательность американских активов для нерезидентов; и, наконец, понимание того, что основной конкурент в лице евро тоже не лыком шит.

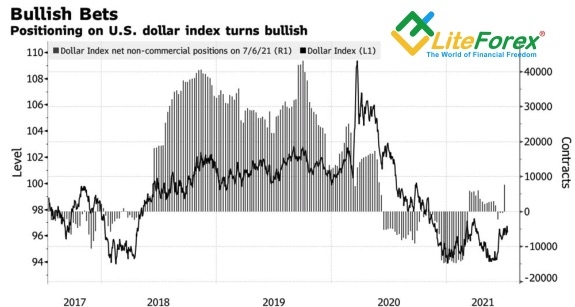

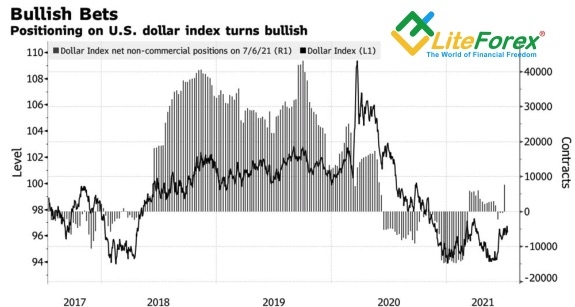

На первый взгляд, все выглядит более чем логично. Изменение мировоззрения ФРС, которая, начиная с середины июня, больше не желает выполнять функции стороннего наблюдателя, а готова активно мешать инфляции ускоряться, ломает восходящий тренд по EUR/USD. Начинается массовое закрытие шортов по доллару США, что позволяет его индексу активно расти. При этом до Джексон-Хоула, где Джером Пауэлл, вероятнее всего, объявит о сворачивании американского QE, у «быков» по гринбэку есть возможность нарастить нетто-лонги, покупая слух.

Динамика индекса USD и спекулятивных позиций по доллару

В отличие от ФРС, которая вот-вот начнет сокращать монетарные стимулы, ЕЦБ этого делать не собирается. Доля экспертов Bloomberg, прогнозирующих, что центробанк потратит деньги на PEPP в полном объеме, возросла с 40% до 52% в июле.

Ожидается, что программа экстренной покупки активов из-за пандемии завершится в марте 2022, однако после ее истечения масштабы другого, более старого QE увеличатся с €20 млрд до €30 млрд в месяц. Это подтверждается словами Кристин Лагард о новом формате PEPP после ее истечения.

Таким образом, никто от монетарных стимулов в Европе отказываться не собирается, что теоретически должно оказывать давление на евро.

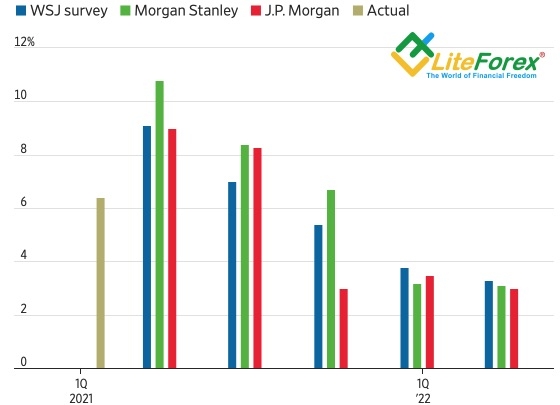

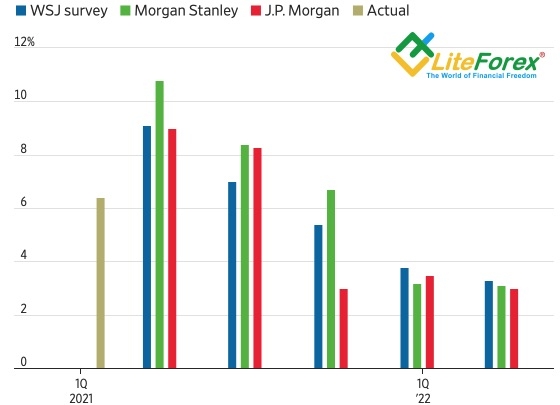

Наряду с дивергенцией в денежно-кредитной политике, падению EUR/USD способствует и тот факт, что Штаты растут быстрее. Их экономика, согласно консенсус-прогнозу экспертов Wall Street Journal, расширится на 6,9% в 2021. Да, в 2022 и 2023 будет иметь место замедление до 3,2% и 2,3%, однако это уже совсем другая история. Она будет отыгрываться в конце текущего – в первой половине следующего года.

Прогнозы по ВВП США

Проблема в том, что расхождения в монетарной политике и в экономическом росте формируют долгосрочные тренды, однако на среднесрочном периоде инвестирования может случится что угодно.

Бесконечно долго актив расти или падать не может. Гринбэку явно мешает нежелающая повышаться доходность трежерис, что снижает привлекательность американских активов для нерезидентов. Кроме того, экономисты Wall Street Journal прогнозируют замедление инфляции в США с 4,1% в конце 2021 до 2,5% на исходе 2022, что докажет верную позицию ФРС и позволит рассчитывать на повышение ставок лишь в 2023.

Решатся ли «быки» по EUR/USD на коррекцию на неделе к 23 июля? На первый взгляд, ожидания дальнейшего разгона цен производителей в Германии и деловой активности в сфере услуг еврозоны вкупе с расколом в рядах ЕЦБ создают предпосылки для укрепления евро. Тем не менее, желающих продать основную валютную пары все больше, так что откаты, вероятнее всего, будут использоваться для продаж в направлении 1,1715 и 1,1665.

Стучитесь, и вам откроют. Откроют ли? «Медведи» по EUR/USD уже который раз пытаются опустить котировки ниже 1,18, но пока надолго задержаться там не получается. Что мешает доллару США? Вера в ФРС; нежелание доходности казначейских облигаций расти, увеличивая, таким образом, привлекательность американских активов для нерезидентов; и, наконец, понимание того, что основной конкурент в лице евро тоже не лыком шит.

На первый взгляд, все выглядит более чем логично. Изменение мировоззрения ФРС, которая, начиная с середины июня, больше не желает выполнять функции стороннего наблюдателя, а готова активно мешать инфляции ускоряться, ломает восходящий тренд по EUR/USD. Начинается массовое закрытие шортов по доллару США, что позволяет его индексу активно расти. При этом до Джексон-Хоула, где Джером Пауэлл, вероятнее всего, объявит о сворачивании американского QE, у «быков» по гринбэку есть возможность нарастить нетто-лонги, покупая слух.

Динамика индекса USD и спекулятивных позиций по доллару

В отличие от ФРС, которая вот-вот начнет сокращать монетарные стимулы, ЕЦБ этого делать не собирается. Доля экспертов Bloomberg, прогнозирующих, что центробанк потратит деньги на PEPP в полном объеме, возросла с 40% до 52% в июле.

Ожидается, что программа экстренной покупки активов из-за пандемии завершится в марте 2022, однако после ее истечения масштабы другого, более старого QE увеличатся с €20 млрд до €30 млрд в месяц. Это подтверждается словами Кристин Лагард о новом формате PEPP после ее истечения.

Таким образом, никто от монетарных стимулов в Европе отказываться не собирается, что теоретически должно оказывать давление на евро.

Наряду с дивергенцией в денежно-кредитной политике, падению EUR/USD способствует и тот факт, что Штаты растут быстрее. Их экономика, согласно консенсус-прогнозу экспертов Wall Street Journal, расширится на 6,9% в 2021. Да, в 2022 и 2023 будет иметь место замедление до 3,2% и 2,3%, однако это уже совсем другая история. Она будет отыгрываться в конце текущего – в первой половине следующего года.

Прогнозы по ВВП США

Проблема в том, что расхождения в монетарной политике и в экономическом росте формируют долгосрочные тренды, однако на среднесрочном периоде инвестирования может случится что угодно.

Бесконечно долго актив расти или падать не может. Гринбэку явно мешает нежелающая повышаться доходность трежерис, что снижает привлекательность американских активов для нерезидентов. Кроме того, экономисты Wall Street Journal прогнозируют замедление инфляции в США с 4,1% в конце 2021 до 2,5% на исходе 2022, что докажет верную позицию ФРС и позволит рассчитывать на повышение ставок лишь в 2023.

Решатся ли «быки» по EUR/USD на коррекцию на неделе к 23 июля? На первый взгляд, ожидания дальнейшего разгона цен производителей в Германии и деловой активности в сфере услуг еврозоны вкупе с расколом в рядах ЕЦБ создают предпосылки для укрепления евро. Тем не менее, желающих продать основную валютную пары все больше, так что откаты, вероятнее всего, будут использоваться для продаж в направлении 1,1715 и 1,1665.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба