29 июля 2021 ЦентроКредит | Алюминий

C конца апреля цены на алюминий на Лондонской бирже цветных металлов находятся в диапазоне 200 долларов за тонну и по-прежнему остаются всего на 4% ниже годового пика, несмотря на снижение цен на медь на 11% по сравнению с предыдущими максимумами.

Устойчивость цен на алюминий свыше 2400 долларов за тонну продержалась гораздо дольше, чем мы ожидали, на фоне спадов в китайском производстве и стабильного спроса. Однако, мы ожидаем, что цены снизятся во второй половине года, поскольку китайский рынок, в частности, выйдет из-под контроля и, возможно, достигнет среднего показателя в 2200 долларов США за тонну в 4 квартале 2021. Рассмотрим причины.

Основные показатели алюминия оставались гораздо более благоприятными в течение 2 квартала 2021, поскольку спрос в Китае оставался на стабильном уровне, а опасения по поводу предложения в Китае продолжали расти. Более того, интерес инвесторов к алюминию остается высоким на фоне того, что предельная мощность в 45 млн тонн в Китае в конечном итоге может привести к серьезному дефициту рынка.

Ограничение поставок в Китай остается первостепенным риском: сохраняется потенциал для дальнейшей эскалации ограничений на энергоснабжение в Китае, что может оказать воздействие на цены. Отсюда, ограничение производственных мощностей Китая, скорее всего, будет означать, что его внутренний дефицит (и соответствующий спрос на импорт) останется движущей силой на рынке первичного алюминия в течение следующего десятилетия.

Однако, на данный момент, даже при ценах ниже 2000 долларов за тонну с октября 2018 года по ноябрь 2020 года, было внедрено более 3 млн тонн дополнительного прироста мощностей на крупных металлургических заводах за пределами Китая. Более того, в отличие от меди, где для ввода в эксплуатацию новых рудников может потребоваться около десяти лет, наращивание новых мощностей по выплавке значительно короче-примерно от 2 до 3,5 лет. Более того, в отличие от добычи других неблагородных металлов, выплавка алюминия — это производственный процесс, зависящий от источника стабильной, экономически выгодной энергии. И, в то время как некоторые регионы, такие как Европа, с ее Механизмом корректировки углеродных границ переходят к декарбонизации цепочек поставок сырья независимо от того, где производится материал, другие, такие как Китай, по-видимому, изначально больше сосредоточены на декарбонизации внутренних цепочек поставок. Несмотря на все внимание к перебоям с поставками первичного алюминия в Китае в этом году, мы по-прежнему предполагаем, что годовой объем производства вырастет и составит 39,3 млн тонн.

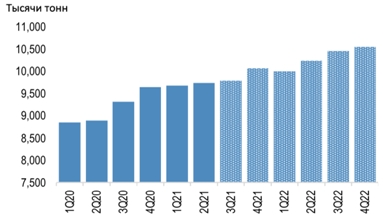

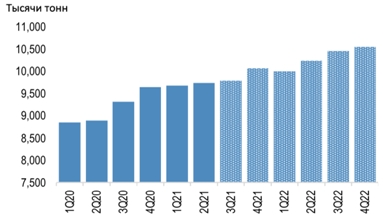

Производство первичного алюминия в Китае, ежеквартально

Рассматривая спрос, после стабильного 1 полугодия 2021 года спрос на алюминий в Китае снизился. Нехватка полупроводниковых микросхем, по-видимому, в последнее время оказывает более существенное влияние на китайское автомобильное производство (16% спроса на алюминий в Китае), при этом объемы производства упали на 7% в мае и на 16% в июне.

Автомобильное производство (тыс) и прирост (%) производства

Также, объем строительства (30% спроса на алюминий в Китае) снизился на фоне сокращения денежных потоков на предприятиях недвижимости. Мы предполагаем, что рост спроса на первичный алюминий в Китае замедлится до 2,3% в следующем году. Также, мы видим, что рост первичного спроса в мире за пределами Китая замедляется. Отсюда, поскольку рост спроса снижается, мы предполагаем ослабление китайского рынка к концу года, что устраняет некую фундаментальную поддержку ценам на алюминий.

Касаемо российского экспортного налога и потенциально более низкого экспорта из страны, здесь также присутствуют риски. На данный момент мы не учитываем крупные закрытия в России или чрезмерное влияние на экспорт, хотя это может еще больше ужесточить баланс и поддерживать цены дольше, чем мы ожидаем. Мы предполагаем, что это изменение налога не окажет значительное влияние на объемы поставок или экспорта алюминия из России, и не считаем, что оно обязательно приведет к обоснованной поддержке базовых цен на Лондонской бирже цветных металлов, если только мощности фактически не будут закрыты или поток алюминия из России не будет ограничен существенно.

Подводя итог, мы предполагаем возможный глобальный профицит в 800 тысяч тонн в 2022 году, при росте мирового предложения примерно на 4%, что опередит рост мирового спроса на 3,5%, поскольку посткризисные воздействия на спрос начинают ослабевать.

Устойчивость цен на алюминий свыше 2400 долларов за тонну продержалась гораздо дольше, чем мы ожидали, на фоне спадов в китайском производстве и стабильного спроса. Однако, мы ожидаем, что цены снизятся во второй половине года, поскольку китайский рынок, в частности, выйдет из-под контроля и, возможно, достигнет среднего показателя в 2200 долларов США за тонну в 4 квартале 2021. Рассмотрим причины.

Основные показатели алюминия оставались гораздо более благоприятными в течение 2 квартала 2021, поскольку спрос в Китае оставался на стабильном уровне, а опасения по поводу предложения в Китае продолжали расти. Более того, интерес инвесторов к алюминию остается высоким на фоне того, что предельная мощность в 45 млн тонн в Китае в конечном итоге может привести к серьезному дефициту рынка.

Ограничение поставок в Китай остается первостепенным риском: сохраняется потенциал для дальнейшей эскалации ограничений на энергоснабжение в Китае, что может оказать воздействие на цены. Отсюда, ограничение производственных мощностей Китая, скорее всего, будет означать, что его внутренний дефицит (и соответствующий спрос на импорт) останется движущей силой на рынке первичного алюминия в течение следующего десятилетия.

Однако, на данный момент, даже при ценах ниже 2000 долларов за тонну с октября 2018 года по ноябрь 2020 года, было внедрено более 3 млн тонн дополнительного прироста мощностей на крупных металлургических заводах за пределами Китая. Более того, в отличие от меди, где для ввода в эксплуатацию новых рудников может потребоваться около десяти лет, наращивание новых мощностей по выплавке значительно короче-примерно от 2 до 3,5 лет. Более того, в отличие от добычи других неблагородных металлов, выплавка алюминия — это производственный процесс, зависящий от источника стабильной, экономически выгодной энергии. И, в то время как некоторые регионы, такие как Европа, с ее Механизмом корректировки углеродных границ переходят к декарбонизации цепочек поставок сырья независимо от того, где производится материал, другие, такие как Китай, по-видимому, изначально больше сосредоточены на декарбонизации внутренних цепочек поставок. Несмотря на все внимание к перебоям с поставками первичного алюминия в Китае в этом году, мы по-прежнему предполагаем, что годовой объем производства вырастет и составит 39,3 млн тонн.

Производство первичного алюминия в Китае, ежеквартально

Рассматривая спрос, после стабильного 1 полугодия 2021 года спрос на алюминий в Китае снизился. Нехватка полупроводниковых микросхем, по-видимому, в последнее время оказывает более существенное влияние на китайское автомобильное производство (16% спроса на алюминий в Китае), при этом объемы производства упали на 7% в мае и на 16% в июне.

Автомобильное производство (тыс) и прирост (%) производства

Также, объем строительства (30% спроса на алюминий в Китае) снизился на фоне сокращения денежных потоков на предприятиях недвижимости. Мы предполагаем, что рост спроса на первичный алюминий в Китае замедлится до 2,3% в следующем году. Также, мы видим, что рост первичного спроса в мире за пределами Китая замедляется. Отсюда, поскольку рост спроса снижается, мы предполагаем ослабление китайского рынка к концу года, что устраняет некую фундаментальную поддержку ценам на алюминий.

Касаемо российского экспортного налога и потенциально более низкого экспорта из страны, здесь также присутствуют риски. На данный момент мы не учитываем крупные закрытия в России или чрезмерное влияние на экспорт, хотя это может еще больше ужесточить баланс и поддерживать цены дольше, чем мы ожидаем. Мы предполагаем, что это изменение налога не окажет значительное влияние на объемы поставок или экспорта алюминия из России, и не считаем, что оно обязательно приведет к обоснованной поддержке базовых цен на Лондонской бирже цветных металлов, если только мощности фактически не будут закрыты или поток алюминия из России не будет ограничен существенно.

Подводя итог, мы предполагаем возможный глобальный профицит в 800 тысяч тонн в 2022 году, при росте мирового предложения примерно на 4%, что опередит рост мирового спроса на 3,5%, поскольку посткризисные воздействия на спрос начинают ослабевать.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба