Акции QIWI упали вчера на почти 6% до 680 рублей — рекордный минимум на Московской бирже.

Когда-то мне QIWI казалась перспективной дешевой компанией. Потом я подробно разобрался в ней и продал акции (с прибылью).

QIWI уникальная компания на рос. рынка: ее уникальность в том, что это компания со сжимающимся бизнесом.

Причем сжимание идет прям реально по всем фронтам одновременно:

👉Выручка сократилась на ярд из-за отчуждения неудачных активов: продажи «Совести» и закрытия "Рокетбанка"

👉Количество активных кошельков QIWI за год сократилось на четверть

👉Наезд от ЦБ в декабре 2020 сократил объемы транс-граничного е-коммерса

👉Новое регулирование в области спортивных ставок может прям весь ставочный поток QIWI накрыть медным тазом (они сами пишут)

Это все привело к тому, что текущий EV/EBITDA компании = 0,5

а P/E = 4

И вероятно это не предел дешевизны. Пока траектория бизнеса вниз, инвесторы будут выходить и давить цену, которая может дойти до очень интересных уровней. При капе 43 ярда у компании 35 ярдов чистого кэша. Если очистить его от всяких обязательств, по моим прикидкам остается где-то ярдов 20, то есть примерно половины цены.

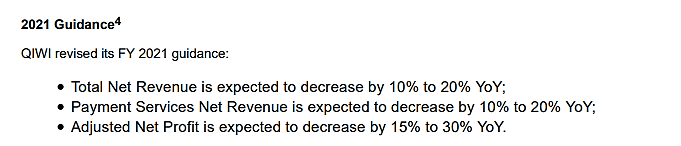

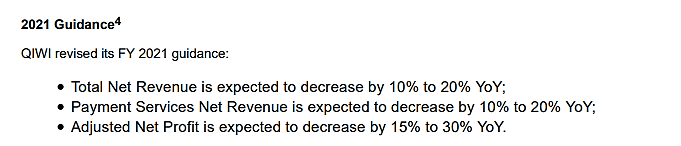

Главная проблема отчета — это прогноз показателей на 2021 год:

Еще один негатив тут:

Посмотрел: в 1 квартале уже произошло падение на 24% до 16,6 млн, как видим, за квартал еще 1 млн клиентов потеряли.

Причина вроде в ограничениях ЦБ.

Что смущает: активные аккаунты — это аккаунты, которые имеют хотя бы 1 транзакцию за последние 12 месяцев.

Как меры принятые ЦБ в декабре могли привести к снижению числа активных аккаунтов, если прошло только полгода?

В принципе, аналогичный прогноз был и по итогам 1 квартала, этот даже немного лучше оказался. Но, как мне показалось, QIWI раскрыли первый раз объемы ставочного бизнеса, который с конца сентября из-за вступления в силу нового регулирования может совершенно поменяться в худшую сторону. Так вот все что связано со ставками составляет аж 37% чистой платежной выручки QIWI или 3,37 млрд по итогам 1 полугодия. Из этого объема на ЦУПИС приходится 23%. ЦУПИС — это одна из двух СРО на рынке официального беттинга в России, через которую идут ставки. Так вот с сентября ЦУПИС этот может закрыться так как новый закон о ставках предусматривает создание государственного центрального регулятора. Подробнее почитать можно тут. QIWI пишет неопределенно: изменения законодательства могут негативно отразиться на: выручке, прибыли, марже, и числе активных кошельков. Я так понял, что надо готовиться к худшему и в модели закладывать потерю примерно 4-5 ярда выручки в год, что соответственно приведет к серьезной потере экономики компании.

Но вроде как даже при самых худших сценариях прибыль компании не должна упасть ниже 5 ярдов в год.

Из позитивного: запрет на трансграничные операции от ЦБ перестал действовать в июне, поэтому эти операции должны по идее плавно начать восстанавливаться, хотя конечно полугодовой простой меняет пользовательские привычки и вряд ли восстановление будет быстрым (если вообще будет).

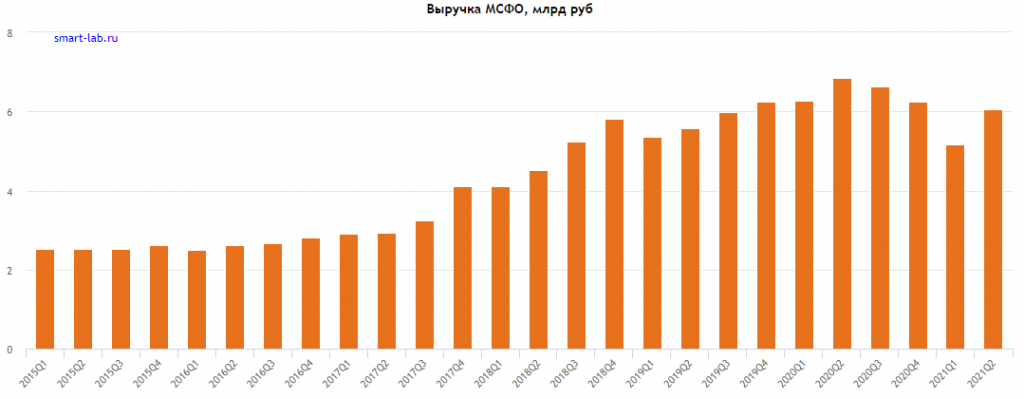

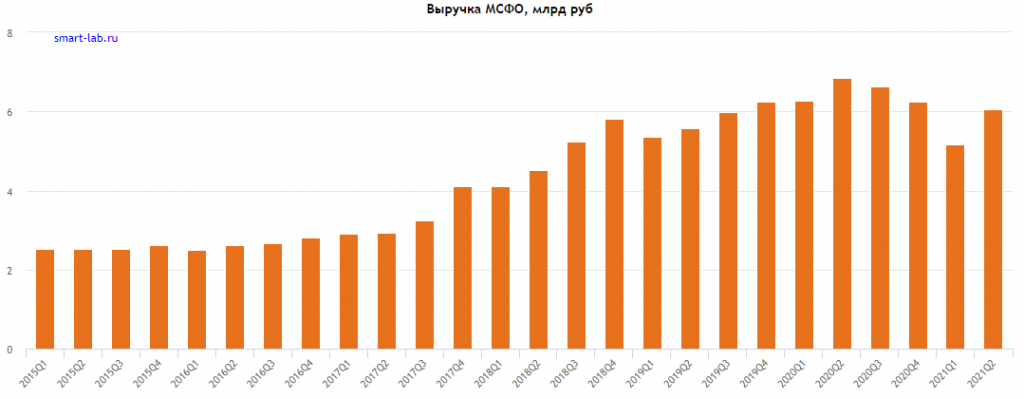

Если смотреть на показатели QIWI, то ничего страшного пока в них не видно:

А теперь представьте, что из этих столбиков уйдет 1 млрд в квартал, связанный с деятельностью ЦУПИС.

Прибыль пока тоже выглядит ОК:

📈Резко выросла статья «money remittances», то есть денежные переводы. За год со 142 млрд руб до 243 млрд руб.

📉Оплата телефонов упала на 32% до 29 млрд руб

📉Чистая выручка по е-коммерсу упала на 15% до 2,3 млрд руб

📉Чистая выручка по фин.услугам упрала на 49% до 0,16 млрд руб

📉Доходность платежей упала с 1,33% до 1,08%.

📉Падение доходности платежей 2 причины:

👉Снижение доходности Е-Коммерс платежей

👉Временные ограничения ЦБ на маржинальные транс-граничные операции

📈Итак, денежные переводы выросли так как:

Резко выросли переводы с киви-кошелька на карты мастеркард, VISA и МИР. (+109%г/г)

Как вы думаете почему?

📈выплаты выигрышей ставок на киви-кошельки +59%г/г

📈B2B2C транзакции +135%г/г (продукт для самозанятых)

Не совсем я понял что стало причиной бурного роста переводов… ТО есть корень этих явлений для меня остается не ясным.

P/E рекордно низкий

EV/EBITDA станет отрицательным скоро.

В общем, я бы назвал в целом ситуацию с QIWI интересной, заслуживающей некоторого внимания и проработки.

Когда-то мне QIWI казалась перспективной дешевой компанией. Потом я подробно разобрался в ней и продал акции (с прибылью).

QIWI уникальная компания на рос. рынка: ее уникальность в том, что это компания со сжимающимся бизнесом.

Причем сжимание идет прям реально по всем фронтам одновременно:

👉Выручка сократилась на ярд из-за отчуждения неудачных активов: продажи «Совести» и закрытия "Рокетбанка"

👉Количество активных кошельков QIWI за год сократилось на четверть

👉Наезд от ЦБ в декабре 2020 сократил объемы транс-граничного е-коммерса

👉Новое регулирование в области спортивных ставок может прям весь ставочный поток QIWI накрыть медным тазом (они сами пишут)

Это все привело к тому, что текущий EV/EBITDA компании = 0,5

а P/E = 4

И вероятно это не предел дешевизны. Пока траектория бизнеса вниз, инвесторы будут выходить и давить цену, которая может дойти до очень интересных уровней. При капе 43 ярда у компании 35 ярдов чистого кэша. Если очистить его от всяких обязательств, по моим прикидкам остается где-то ярдов 20, то есть примерно половины цены.

Главная проблема отчета — это прогноз показателей на 2021 год:

Еще один негатив тут:

Посмотрел: в 1 квартале уже произошло падение на 24% до 16,6 млн, как видим, за квартал еще 1 млн клиентов потеряли.

Причина вроде в ограничениях ЦБ.

Что смущает: активные аккаунты — это аккаунты, которые имеют хотя бы 1 транзакцию за последние 12 месяцев.

Как меры принятые ЦБ в декабре могли привести к снижению числа активных аккаунтов, если прошло только полгода?

В принципе, аналогичный прогноз был и по итогам 1 квартала, этот даже немного лучше оказался. Но, как мне показалось, QIWI раскрыли первый раз объемы ставочного бизнеса, который с конца сентября из-за вступления в силу нового регулирования может совершенно поменяться в худшую сторону. Так вот все что связано со ставками составляет аж 37% чистой платежной выручки QIWI или 3,37 млрд по итогам 1 полугодия. Из этого объема на ЦУПИС приходится 23%. ЦУПИС — это одна из двух СРО на рынке официального беттинга в России, через которую идут ставки. Так вот с сентября ЦУПИС этот может закрыться так как новый закон о ставках предусматривает создание государственного центрального регулятора. Подробнее почитать можно тут. QIWI пишет неопределенно: изменения законодательства могут негативно отразиться на: выручке, прибыли, марже, и числе активных кошельков. Я так понял, что надо готовиться к худшему и в модели закладывать потерю примерно 4-5 ярда выручки в год, что соответственно приведет к серьезной потере экономики компании.

Но вроде как даже при самых худших сценариях прибыль компании не должна упасть ниже 5 ярдов в год.

Из позитивного: запрет на трансграничные операции от ЦБ перестал действовать в июне, поэтому эти операции должны по идее плавно начать восстанавливаться, хотя конечно полугодовой простой меняет пользовательские привычки и вряд ли восстановление будет быстрым (если вообще будет).

Если смотреть на показатели QIWI, то ничего страшного пока в них не видно:

А теперь представьте, что из этих столбиков уйдет 1 млрд в квартал, связанный с деятельностью ЦУПИС.

Прибыль пока тоже выглядит ОК:

📈Резко выросла статья «money remittances», то есть денежные переводы. За год со 142 млрд руб до 243 млрд руб.

📉Оплата телефонов упала на 32% до 29 млрд руб

📉Чистая выручка по е-коммерсу упала на 15% до 2,3 млрд руб

📉Чистая выручка по фин.услугам упрала на 49% до 0,16 млрд руб

📉Доходность платежей упала с 1,33% до 1,08%.

📉Падение доходности платежей 2 причины:

👉Снижение доходности Е-Коммерс платежей

👉Временные ограничения ЦБ на маржинальные транс-граничные операции

📈Итак, денежные переводы выросли так как:

Резко выросли переводы с киви-кошелька на карты мастеркард, VISA и МИР. (+109%г/г)

Как вы думаете почему?

📈выплаты выигрышей ставок на киви-кошельки +59%г/г

📈B2B2C транзакции +135%г/г (продукт для самозанятых)

Не совсем я понял что стало причиной бурного роста переводов… ТО есть корень этих явлений для меня остается не ясным.

P/E рекордно низкий

EV/EBITDA станет отрицательным скоро.

В общем, я бы назвал в целом ситуацию с QIWI интересной, заслуживающей некоторого внимания и проработки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба