ПАО «Сегежа Групп» объединяет предприятия лесной, деревообрабатывающей и целлюлозно-бумажной промышленности в рамках единой вертикально интегрированной структуры управления. Компания занимает первое место в России по объёму производства пиломатериалов и бумажных мешков, а также входит в тройку крупнейших в мире предприятий по производству мешочной бумаги.

Обзор рынка

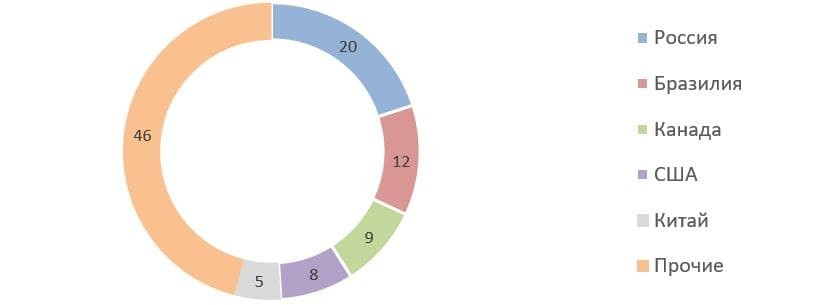

Российский лесопромышленный комплексе представляет собой совокупность отраслей, связанных с заготовкой и переработкой древесины. Россия является мировым лидером по запасам лесных ресурсов. По данным Глобальной оценки лесных ресурсов 2020 г., на территории нашей страны находится 20% мирового лесного массива.

Доля мирового лесного массива на территории стран, %

Рис. 2. Источник: данные Глобальной оценки лесных ресурсов 2020 г.

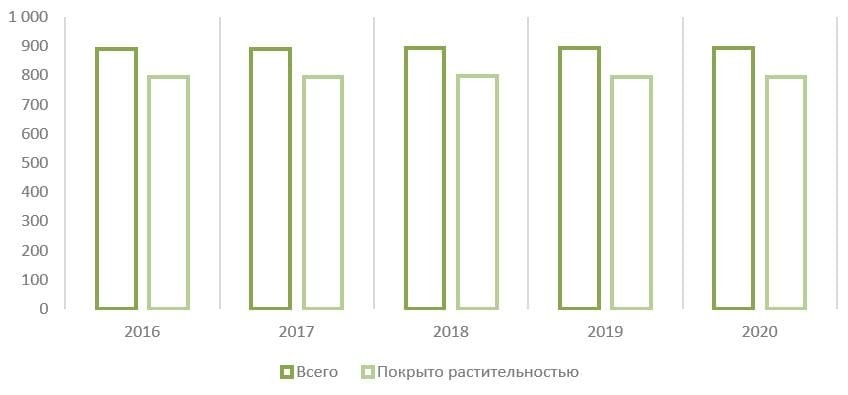

На 31 декабря 2020 г. площадь лесных земель в России составляет 894 млн га, из них покрыто растительностью — 794,7 млн га земель.

Площадь лесных земель России, млн га

Рис. 3. Источник: данные Росстат

Согласно данным Государственной инвентаризации лесов (ГИЛ), общий запас древесины в РФ на начало 2021 г. превышает 102 млрд м3. Значительная ресурсная база даёт надёжные основания для развития деревоперерабатывающей промышленности в нашей стране.

Лесопромышленный комплекс зависит от смежных отраслей: строительства, машиностроения, производство мебели и так далее. При этом сегмент лесопереработки значительно пострадал на фоне общего спада деловой активности и нарушения производственных цепочек из-за действия жёстких ограничительных мер во время пандемии коронавируса. Однако уже со второй половины 2020 г. на рынке наметилось оживление из-за восстановления спроса со стороны смежных отраслей.

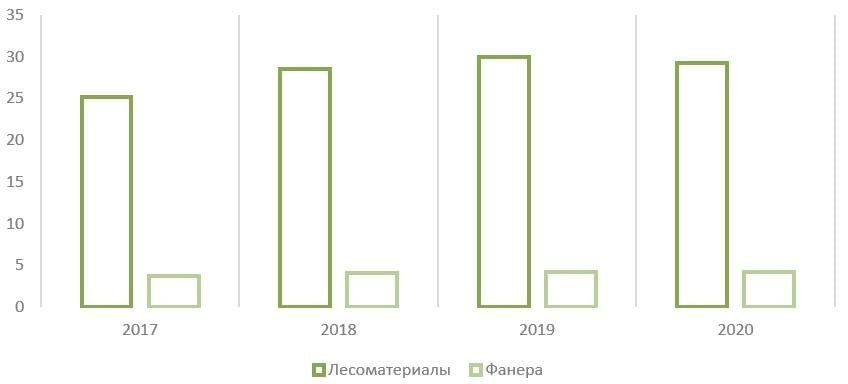

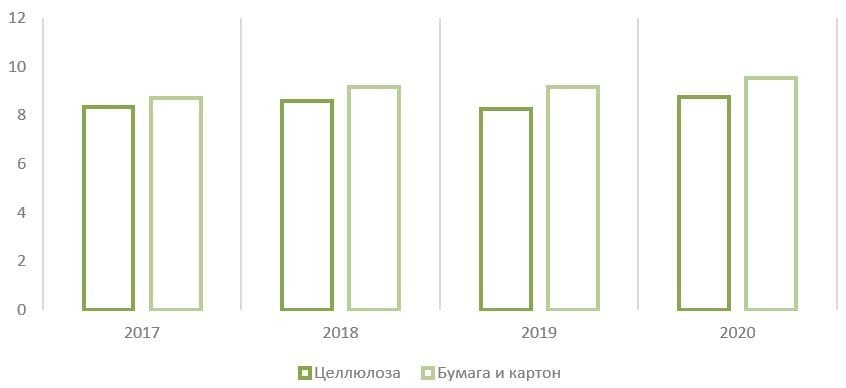

По данным Росстата, объём производства лесоматериалов сократился в 2020 г. на 3% — до 29,2 млн м3. При этом объём производства целлюлозы год к году вырос на 6% — до 8,76 млн тонн, а объём производства бумаги и картона увеличился на 4% — до 9,55 млн тонн.

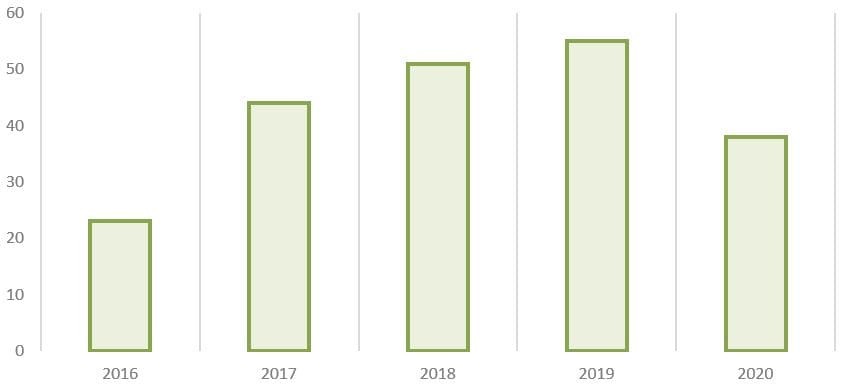

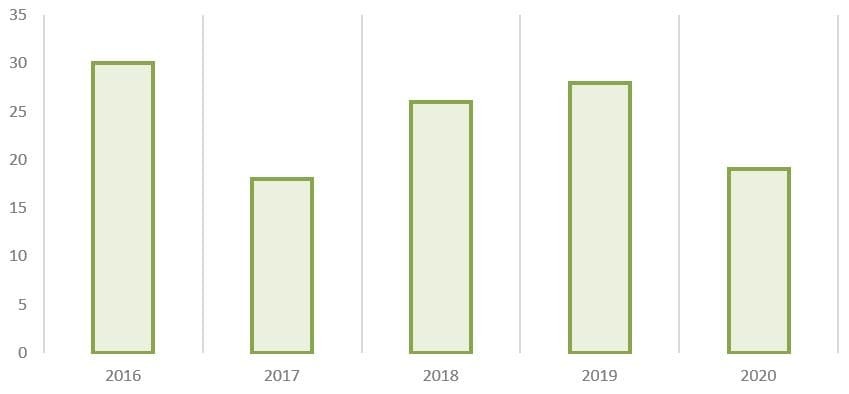

Объём производства лесоматериалов и фанеры, млн м3

Рис. 4. Источник: данные Росстат

Объём производства целлюлозы, бумаги и картона, млн тонн

Рис. 5. Источник: данные Росстат

Крупнейшие конкуренты компании — West Rock, Mondi, Qingsham, Smurfit Kappa, Gascogne, «Свеза», UPM, Сыктывкарский фанерный комбинат, Группа компаний «УЛК», «Титан», Ilim Timber.

Обзор бизнеса

«Сегежа Групп» контролирует всю цепочку производства — от лесозаготовки до глубокой переработки древесины и выпуска готовой продукции, которая реализуется в 100 странах по всему миру. На долю экспорта приходится 73% всех продаж компании.

Помимо России, производственные мощности расположены ещё в одиннадцати странах Европы.

Рис. 6. Источник: сайт компании

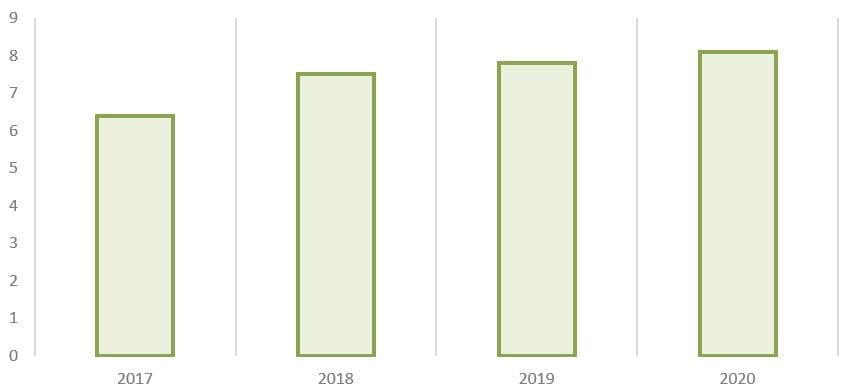

Segezha Group является одним из крупнейших лесопользователей в России. Общая площадь арендованного лесного фонда на конец 2020 г. составляет 8,1 млн м3. Самодостаточность лесных ресурсов составляет 82%, при возможности нарастить данный показатель до 100%.

Расчётная лесосека, млн м3

Рис. 7. Источник: годовые отчёты ПАО «Сегежа Групп»

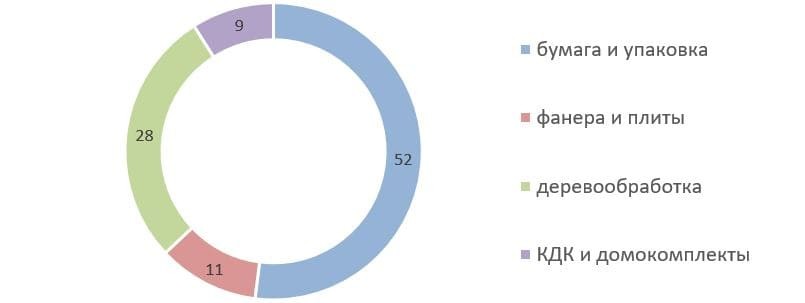

У компании есть четыре ключевых сегмента бизнеса:

производство бумаги и упаковки,

производство фанеры и плит,

деревообработка,

выпуск клееных деревянных конструкций (КДК) и домокомплектов.

Доля выручки по сегментам бизнеса в 2020 г., %

Рис. 8. Источник: годовой отчёт ПАО «Сегежа Групп» за 2020 г.

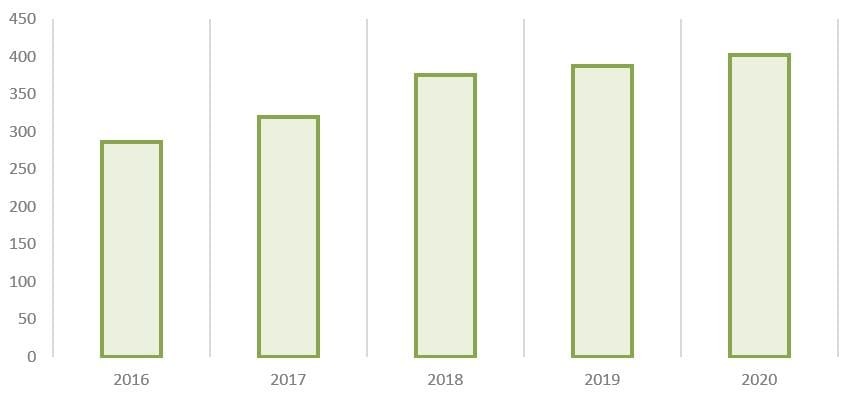

Бумага и упаковка. Сегмент занимает больше половины всей выручки компании. Основная продукция — мешочная бумага, подпергамент, бумажные мешки, потребительская упаковка и лесохимия. Производственная мощность — 409 тыс. тонн бумаги и 1,4 млрд шт. бумажной упаковки.

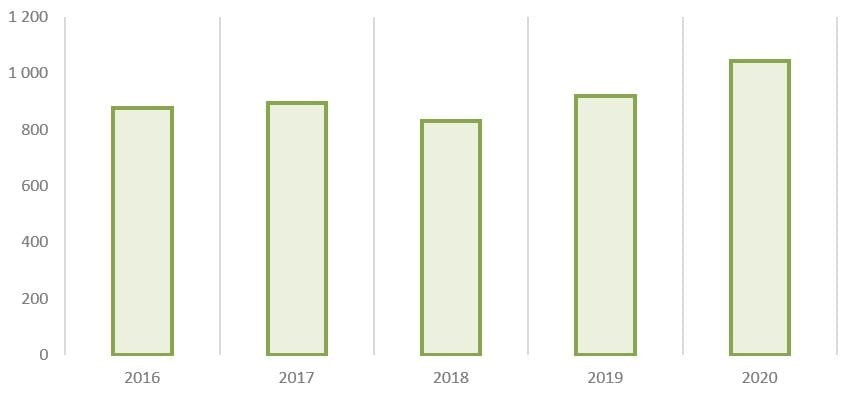

Производство бумаги, тыс. тонн

Рис. 9. Источник: годовые отчёты ПАО «Сегежа Групп»

Производство бумажной упаковки, млн штук

Рис. 10. Источник: годовые отчёты ПАО «Сегежа Групп»

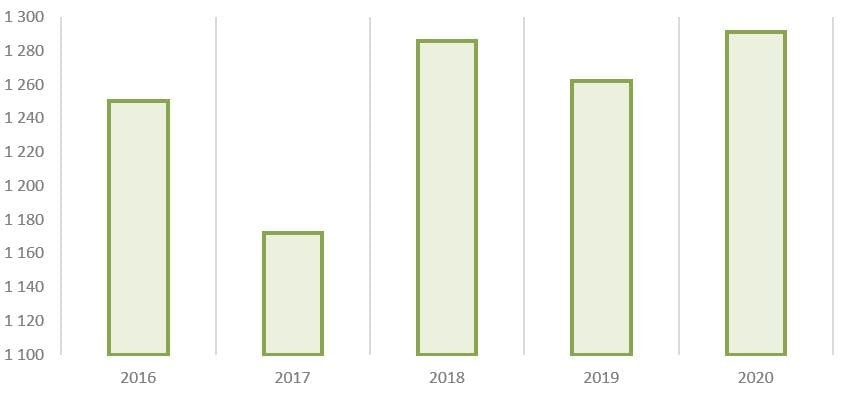

Деревообработка. На деревообрабатывающих предприятиях компании изготавливаются пиломатериалы из древесины хвойных пород, щепа и пеллеты. Данная продукция в основном идёт на экспорт в Китай. Мощности по распилу пиломатериалов достигают более 3,2 млн м3.

Производство пиломатериалов, тыс. м3

Рис. 11. Источник: годовые отчёты ПАО «Сегежа Групп»

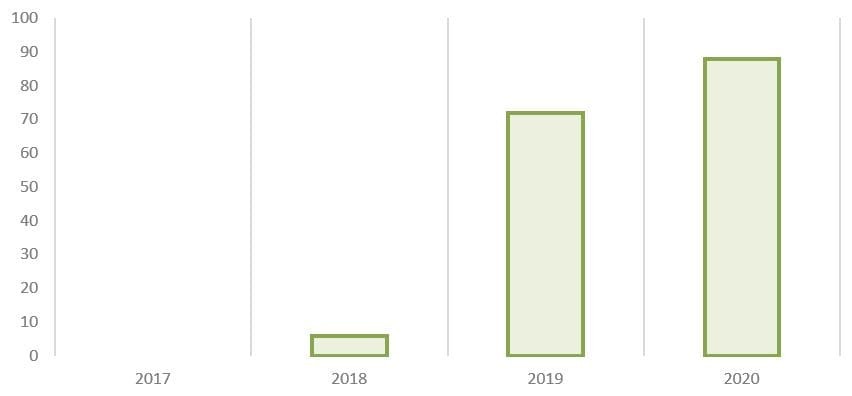

Производство пеллет, тыс. тонн

Рис. 12. Источник: годовые отчёты ПАО «Сегежа Групп»

Фанера и плиты. В рамках данного направления компания выпускает берёзовую фанеру различных форматов, древесноволокнистые плиты (ДВП) и топливные брикеты RUF. Производственные мощности в 2020 г. составляют 192 тыс. м3 фанеры и 51 млн усл. м2 ДВП.

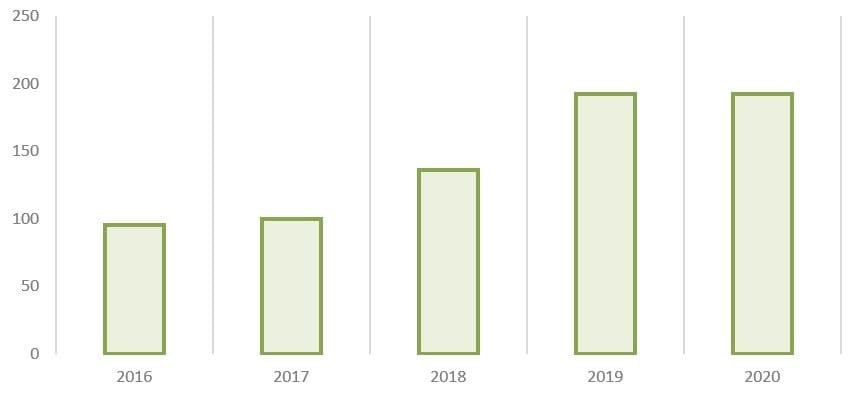

Производство фанеры, тыс. м3

Рис. 13. Источник: годовые отчёты ПАО «Сегежа Групп»

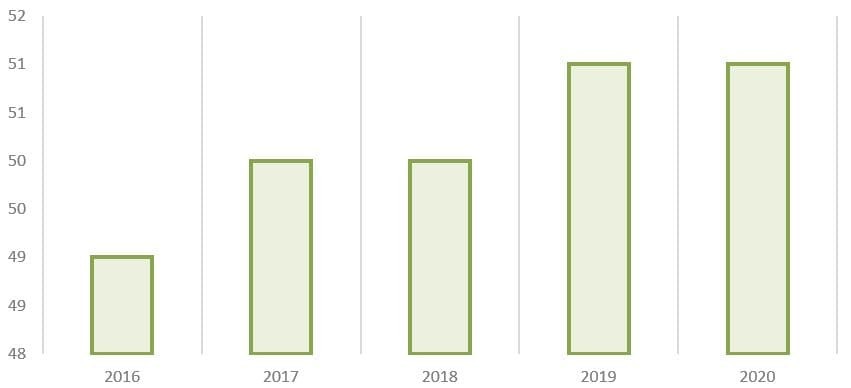

Производство ДВП, усл. м2

Рис. 14. Источник: годовые отчёты ПАО «Сегежа Групп»

КДК и домокомплекты. Компания изготавливает клееные деревянные конструкции, а также домокомплекты из клееного профилированного бруса, которые используются в деревянном домостроении. Объём выпуска составляет 100 тыс. м3 клееных деревянных конструкций, включая домокомплекты. 99% домокомплектов реализуются в России.

Производство клееных деревянных конструкций, тыс. м3

Рис. 15. Источник: годовые отчёты ПАО «Сегежа Групп»

Производство домокомплектов, тыс. м3

Рис. 16. Источник: годовые отчёты ПАО «Сегежа Групп»

Бизнес Segezha Group сильно зависит от внешней конъюнктуры, поскольку 72% выручки в 2020 г. пришлось на экспорт. Основные страны-экспортёры компании — Китай (15% выручки), Германия (6,1%), Египет (5,1%) и Финляндия (3,6%).

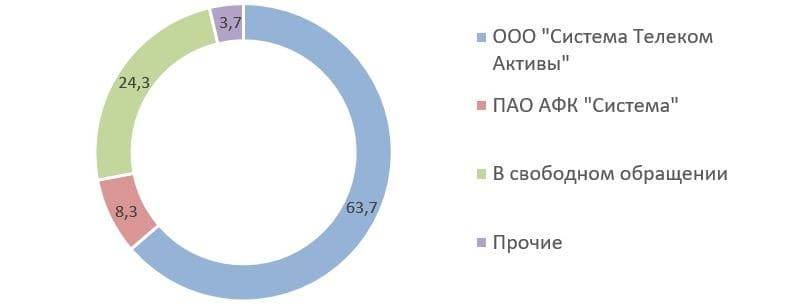

Структура акционерного капитала компании на 30.06.2021, %

Рис. 17. Источник: консолидированная финансовая отчётность по МСФО ПАО «Сегежа Групп» за первое полугодие 2021 г.

Основной акционер компании — АФК «Система». Напрямую ей принадлежит 8,3% акций, и ещё 63,7% — через дочернюю компанию «Система Телеком Активы». Контролирующим акционером самой АФК «Система» является Владимир Евтушенков.

В свободном обращении находится 24,3% акций «Сегежа Групп».

Прочим акционерам принадлежит ещё 3,7% акций, из них 3,4% владеет председатель правления «Сегежа Групп» Михаил Шамолин.

Финансовые показатели (по МСФО)

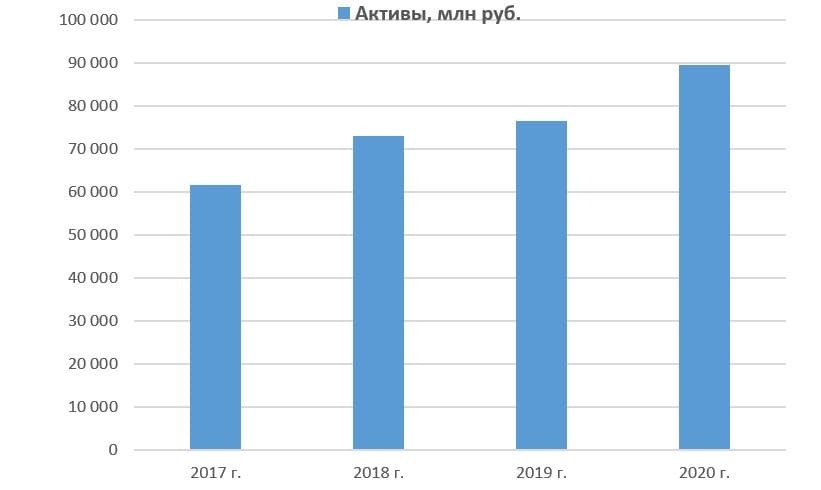

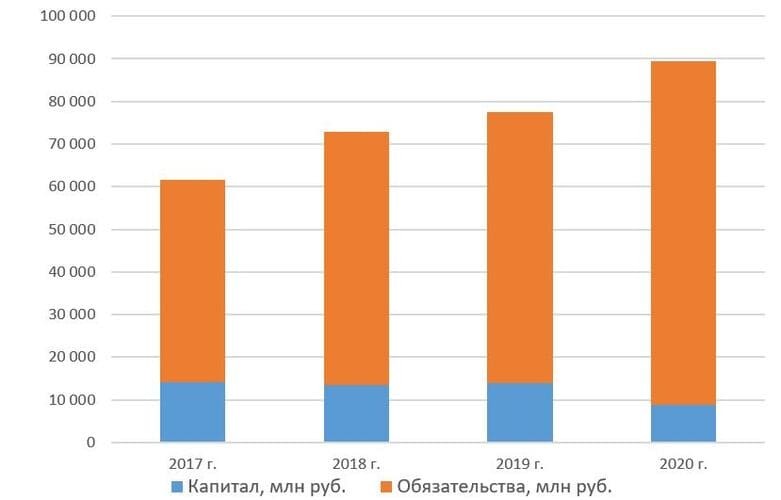

Динамика активов

Активы компании растут на протяжении четырёх последних лет и достигли в 2020 г. рекордных 89,4 млрд руб.

Капитал и обязательства

Обязательства компании увеличиваются год к году с 2017 г. и превысили 80,5 млрд руб. в 2020 г. При этом капитал в 2020 г. сократился до минимальных 8,87 млрд руб. из-за возникновения непокрытого убытка.

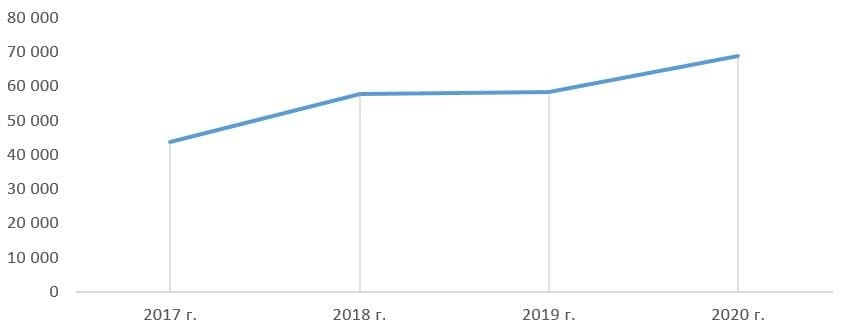

Выручка, млн руб.

Выручка компании имеет растущую динамику. В 2020 г., несмотря на кризис, рост составил 18% год к году — до рекордных 69 млрд руб.

Чистая и операционная прибыль

Операционная прибыль в 2020 г. достигла максимума и составила 11,2 млрд руб. При этом три из четырёх лет компания отражала чистый убыток по результатам своей деятельности. В 2019 г. бизнесу удалось выйти в зону прибыльности, однако уже в 2020 г. компания вновь отразила чистый убыток, который составил 1,3 млрд руб.

Денежный поток, млн руб.

Показатели денежного потока обновили исторические максимумы в 2020 г.

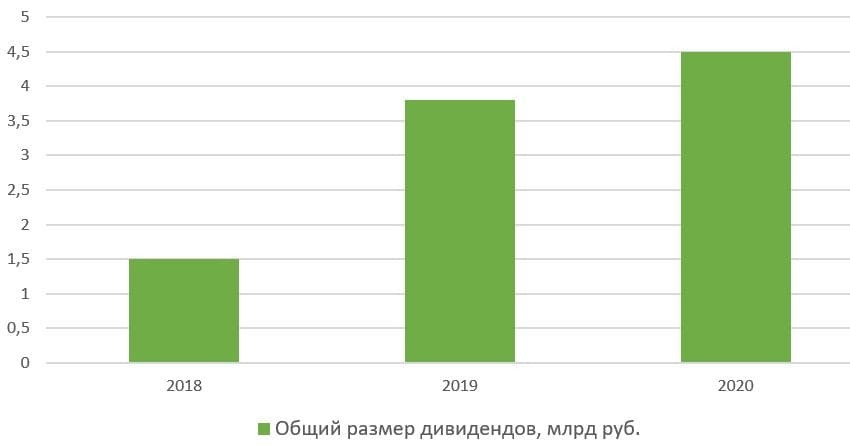

История дивидендных выплат

Рис. 18. Источник: история дивидендных выплат ПАО «Сегежа Групп»

Согласно действующей дивидендной политике, Segezha Group стремится выплачивать дивиденды не реже одного раза в год при наличии достаточной чистой прибыли по РСБУ и, в случае необходимости, нераспределённой прибыли прошлых лет. При этом на 2021–2023 гг. компания запланировала фиксированные выплаты в размере 3–5,5 млрд руб., а с 2024 г. и далее на выплаты должно направляться от 75 до 100% свободного денежного потока. Кроме того, при определении предельного размера выплачиваемых дивидендов будет учитываться, что собственный капитал по МСФО должен превышать размер уставного капитала после распределения дивидендов.

Основные риски для миноритарных акционеров

Ухудшение экономической ситуацией в России и в мире, падение деловой активности.

Высокая конкуренция в отрасли и перепроизводство продукции на мировых рынках в ключевых для компании сегментах бизнеса.

Волатильность цен реализации продукции и сезонность спроса.

Доступ компании к лесосырьевой базе и увеличение расходов за негативное воздействие на окружающую среду.

Рост долговой нагрузки и ухудшение условий кредитования.

Стратегические ошибки менеджмента при управлении бизнесом.

Игнорирование интересов миноритарных акционеров со стороны контролирующего акционера.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба