В первой половине американской торговой сессии пятницы, 8 октября, рынок акций США колебался неподалеку от уровней закрытия четверга. Экономика страны второй месяц подряд создает намного меньше рабочих мест вне с/х сектора, чем ожидается, и эти новости могли бы в ближайшие дни и недели оказать поддержку рынку акций, если бы не сильные цифры по безработице. Таким образом, на фоне публикации смешанной статистики по рынку труда США фондовые индексы продолжают консолидироваться после двухдневного роста.

На 17:45 мск:

S&P 500 — 4 405 п. (+0,13%), с нач. года +17,29%

Dow — 34 804 п. (+0,14%), с нач. года +13,72%

Nasdaq — 14 644 п. (-0,07%), с нач. года +13,62%

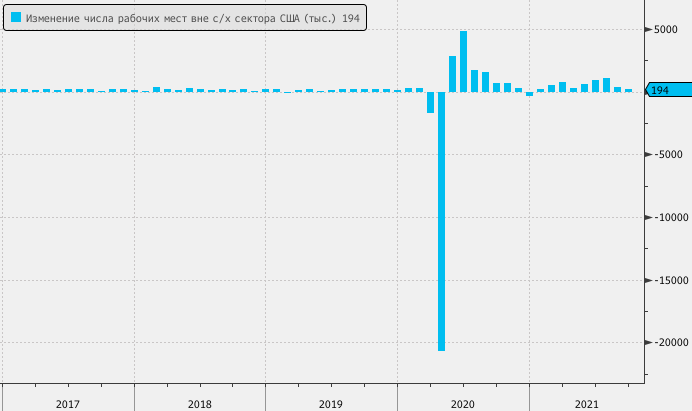

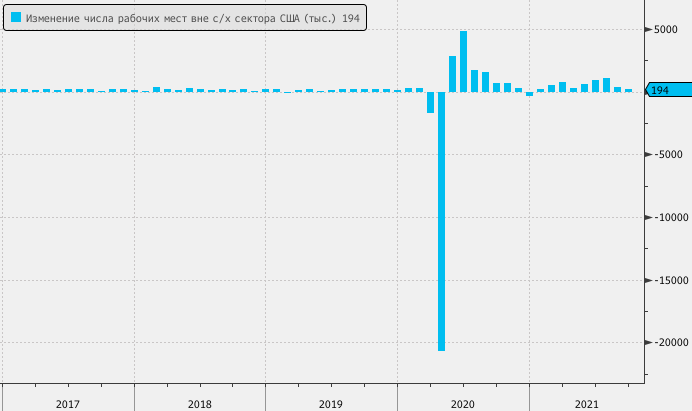

В сентябре число рабочих мест вне с/х сектора США выросло лишь на 194 тыс. против консенсус-прогноза на уровне +500 тыс., а уровень безработицы снизился с 5,2% до 4,8%, что оказалось намного лучше ожиданий на уровне 5,1%. На этих новостях доходность 10-летних гособлигаций США взлетела из области 1,55% до 1,6065% (новое рекордное значение с 4 июня). Это может говорить о том, что инвесторы продолжают ждать скорого объявления о сокращении программы покупки активов, несмотря на смешанные данные по рынку труда США.

Важную роль здесь мог сыграть пересмотр данных по NFP за август с +235 тыс. до +366 тыс. Кроме того, наибольшее давление на общие цифры оказала слабость госсектора, тогда как темпы роста новых рабочих мест в сфере гостеприимства и отдыха почти удвоились.

Локомотивом текущего бычьего цикла на рынке акций США выступают акции технологических компаний, которые имеют тенденцию показывать опережающую динамику в условиях низких ставок. Перспективы их роста в средне- и долгосрочной перспективе могут негативно сказаться на бизнесе и финансовых результатах таких компаний и тем самым оказать давление на S&P 500, в котором группа FAANMG имеет очень большой вес.

В сентябре глава ФРС Джером Пауэлл сообщил, что регулятор может объявить о сокращении программы покупки активов в ноябре и полностью свернуть ее к середине 2022 года. При этом он отметил, что в случае необходимости ФРС может перенести это решение на более поздний срок.

Компоненты S&P 500 показывали смешанную динамику: по состоянию на 17:45 мск росли 5 из 11 основных секторов индекса. Лучше всех выглядели энергетики (+2,81), финансовые (+0,68%) и IT-компании (+0,13%).

Главными аутсайдерами стали акции компаний ЖКХ (-0,59%), сектора недвижимости (-0,51%) и здравоохранения (-0,47%).

54% компонентов S&P 500 дорожали и 46% дешевели.

Акции Apple (AAPL) росли на 0,4%: компания планирует добавить в CarPlay функции управления климатконтролем, сиденьями и другими устройствами автомобиля. Эта идея выглядит достаточно перспективной для Apple, так как многие пользователи жалуются на неудобство, связанное с необходимостью переключаться между CarPlay и оборудованием автопроизводителя. Расширение функционала ПО решило бы эту проблему, но главное, что при этом iPhone фактически стал бы «мозгом» автомобиля. Это позволило бы Apple увеличить выручку на авторынке, не производя сами автомобили

Акции Agile Therapeutics (AGRX US) теряли 28% после новостей о готовящейся допэмиссии

Акции Allogene Therapeutics (ALLO US) дешевели на 43%: американский регулятор приостановил ранние испытания, которые компания проводила в области клеточной терапии

Акции Charter Communications (CHTR) снижались на 4%: Wells Fargo понизил рейтинг компании, сославшись на ухудшение перспектив всего сектора

Акции Chemocentryx (CCXI) дорожали на 60%: FDA неожиданно одобрил препарат компании «Tavneos»

Акции Effector Therapeutics (EFTR) росли на 11% на новостях о хороших результатах клинических испытаний препарата для лечения рака груди

Акции Kinross Gold (KGC) прибавляли 1,5% на фоне роста цены золота

Акции Sirius XM (SIRI) теряли 2%: JPMorgan понизил рейтинг бумаги до «нейтрально»

Акции Sundial Growers (SNDL) росли на 8% после сообщения о том, что компания покупает ритейлера Alcanna

Акции США: изменения рекомендаций аналитиков Wall Street

Подборка решений о повышении, понижении рейтинга и целей по компании, а также новые/возобновленные покрытия и рекомендации, которые были сделаны аналитиками Wall Street с момента завершения регулярных торгов предыдущего дня. Подборка составлена 8 октября 2021 г. на основе информации агентства Bloomberg.

Пересмотр в сторону повышения

Hormel (HRL) — повышен до «нейтрально» | JPMorgan; цель $42

Lexington Realty (LXP) — повышен до «выше рынка» | KeyBanc; цель $16

Oatly Group ADRs (OTLY) — повышен до «выше рынка» | JPMorgan; цель $21

Plug Power (PLUG) — повышен до «равный вес» | Barclays; цель $27

Union Pacific (UNP) — повышен до «выше рынка» | JPMorgan; цель $247

Пересмотр в сторону понижения

Allogene (ALLO) — понижен до «держать» | Stifel; цель $18

Allogene (ALLO) — понижен до «нейтрально» | Goldman; цель $20

Cable One (CABO) — понижен до «равный вес» | Wells Fargo; цель $2 100

Cellectis ADRs (ALCLS FP) — понижен до «нейтрально» | Baird; цель $10

Charter Communications (CHTR) — понижен до «ниже рынка» | Wells Fargo

Conagra (CAG) — понижен до «нейтрально» | JPMorgan; цель $38

JB Hunt (JBHT) — понижен до «ниже рынка» | JPMorgan; цель $150

Omeros (OMER) — понижен до «ниже рынка» | JPMorgan

Sirius XM (SIRI) — понижен до «нейтрально» | JPMorgan; цель $7

Новые рекомендации

3M Co (MMM) — установлен на уровне «равный вес» | Wells Fargo; цель $179

Bilibili ADRs (BILI) — установлен на уровне «покупать» | SPDB Intl HK; цель $74

CNQ CN (CNQ CN) — восстановлен на уровне «равный вес» | Morgan Stanley; цель C$53

CareTrust REIT (CTRE) — установлен на уровне «лучше рынка» | Baird; цель $23

Cenovus Energy (CVE CN) — восстановлен на уровне «выше рынка» | Morgan Stanley; цель C$18

Corning (GLW) — восстановлен на уровне «покупать» | Deutsche Bank; цель $45

Denny’s (DENN) — установлен на уровне «держать» | Deutsche Bank; цель $17

Desktop Metal (DM) — установлен на уровне «по рынку» | Oppenheimer

Dover (DOV) — установлен на уровне «ниже рынка» | Wells Fargo; цель $152

Eaton Corp (ETN) — восстановлен на уровне «равный вес» | Wells Fargo; цель $159

HighGold Mining (HIGH CN) — установлен на уровне «покупать» | Stifel Canada; цель C$3,15

Imperial Oil (IMO CN) — восстановлен на уровне «равный вес» | Morgan Stanley; цель C$45

Insmed (INSM) — установлен на уровне «выше рынка» | Cantor; цель $60

Johnson Controls (JCI) — восстановлен на уровне «выше рынка» | Wells Fargo; цель $82

OneMain (OMF) — восстановлен на уровне «покупать» | Deutsche Bank; цель $75

Otis Worldwide (OTIS) — установлен на уровне «ниже рынка» | Wells Fargo; цель $72

Parker-Hannifin (PH) — восстановлен на уровне «выше рынка» | Wells Fargo; цель $337

Rockwell Automation (ROK) — установлен на уровне «ниже рынка» | Wells Fargo

Sabra Health (SBRA) — установлен на уровне «лучше рынка» | Baird; цель $18

Sharecare (SHCR) — установлен на уровне «покупать» | Nephron Research; цель $14

Stanley Black & Decker (SWK) — восстановлен на уровне «выше рынка» | Wells Fargo

Suncor Energy (SU CN) — восстановлен на уровне «выше рынка» | Morgan Stanley; цель C$38

Trane Technologies (TT) — установлен на уровне «ниже рынка» | Wells Fargo; цель $163

William Penn (WMPN) — установлен на уровне «выше рынка» | Piper Sandler; цель $14,50

На 17:45 мск:

S&P 500 — 4 405 п. (+0,13%), с нач. года +17,29%

Dow — 34 804 п. (+0,14%), с нач. года +13,72%

Nasdaq — 14 644 п. (-0,07%), с нач. года +13,62%

В сентябре число рабочих мест вне с/х сектора США выросло лишь на 194 тыс. против консенсус-прогноза на уровне +500 тыс., а уровень безработицы снизился с 5,2% до 4,8%, что оказалось намного лучше ожиданий на уровне 5,1%. На этих новостях доходность 10-летних гособлигаций США взлетела из области 1,55% до 1,6065% (новое рекордное значение с 4 июня). Это может говорить о том, что инвесторы продолжают ждать скорого объявления о сокращении программы покупки активов, несмотря на смешанные данные по рынку труда США.

Важную роль здесь мог сыграть пересмотр данных по NFP за август с +235 тыс. до +366 тыс. Кроме того, наибольшее давление на общие цифры оказала слабость госсектора, тогда как темпы роста новых рабочих мест в сфере гостеприимства и отдыха почти удвоились.

Локомотивом текущего бычьего цикла на рынке акций США выступают акции технологических компаний, которые имеют тенденцию показывать опережающую динамику в условиях низких ставок. Перспективы их роста в средне- и долгосрочной перспективе могут негативно сказаться на бизнесе и финансовых результатах таких компаний и тем самым оказать давление на S&P 500, в котором группа FAANMG имеет очень большой вес.

В сентябре глава ФРС Джером Пауэлл сообщил, что регулятор может объявить о сокращении программы покупки активов в ноябре и полностью свернуть ее к середине 2022 года. При этом он отметил, что в случае необходимости ФРС может перенести это решение на более поздний срок.

Компоненты S&P 500 показывали смешанную динамику: по состоянию на 17:45 мск росли 5 из 11 основных секторов индекса. Лучше всех выглядели энергетики (+2,81), финансовые (+0,68%) и IT-компании (+0,13%).

Главными аутсайдерами стали акции компаний ЖКХ (-0,59%), сектора недвижимости (-0,51%) и здравоохранения (-0,47%).

54% компонентов S&P 500 дорожали и 46% дешевели.

Акции Apple (AAPL) росли на 0,4%: компания планирует добавить в CarPlay функции управления климатконтролем, сиденьями и другими устройствами автомобиля. Эта идея выглядит достаточно перспективной для Apple, так как многие пользователи жалуются на неудобство, связанное с необходимостью переключаться между CarPlay и оборудованием автопроизводителя. Расширение функционала ПО решило бы эту проблему, но главное, что при этом iPhone фактически стал бы «мозгом» автомобиля. Это позволило бы Apple увеличить выручку на авторынке, не производя сами автомобили

Акции Agile Therapeutics (AGRX US) теряли 28% после новостей о готовящейся допэмиссии

Акции Allogene Therapeutics (ALLO US) дешевели на 43%: американский регулятор приостановил ранние испытания, которые компания проводила в области клеточной терапии

Акции Charter Communications (CHTR) снижались на 4%: Wells Fargo понизил рейтинг компании, сославшись на ухудшение перспектив всего сектора

Акции Chemocentryx (CCXI) дорожали на 60%: FDA неожиданно одобрил препарат компании «Tavneos»

Акции Effector Therapeutics (EFTR) росли на 11% на новостях о хороших результатах клинических испытаний препарата для лечения рака груди

Акции Kinross Gold (KGC) прибавляли 1,5% на фоне роста цены золота

Акции Sirius XM (SIRI) теряли 2%: JPMorgan понизил рейтинг бумаги до «нейтрально»

Акции Sundial Growers (SNDL) росли на 8% после сообщения о том, что компания покупает ритейлера Alcanna

Акции США: изменения рекомендаций аналитиков Wall Street

Подборка решений о повышении, понижении рейтинга и целей по компании, а также новые/возобновленные покрытия и рекомендации, которые были сделаны аналитиками Wall Street с момента завершения регулярных торгов предыдущего дня. Подборка составлена 8 октября 2021 г. на основе информации агентства Bloomberg.

Пересмотр в сторону повышения

Hormel (HRL) — повышен до «нейтрально» | JPMorgan; цель $42

Lexington Realty (LXP) — повышен до «выше рынка» | KeyBanc; цель $16

Oatly Group ADRs (OTLY) — повышен до «выше рынка» | JPMorgan; цель $21

Plug Power (PLUG) — повышен до «равный вес» | Barclays; цель $27

Union Pacific (UNP) — повышен до «выше рынка» | JPMorgan; цель $247

Пересмотр в сторону понижения

Allogene (ALLO) — понижен до «держать» | Stifel; цель $18

Allogene (ALLO) — понижен до «нейтрально» | Goldman; цель $20

Cable One (CABO) — понижен до «равный вес» | Wells Fargo; цель $2 100

Cellectis ADRs (ALCLS FP) — понижен до «нейтрально» | Baird; цель $10

Charter Communications (CHTR) — понижен до «ниже рынка» | Wells Fargo

Conagra (CAG) — понижен до «нейтрально» | JPMorgan; цель $38

JB Hunt (JBHT) — понижен до «ниже рынка» | JPMorgan; цель $150

Omeros (OMER) — понижен до «ниже рынка» | JPMorgan

Sirius XM (SIRI) — понижен до «нейтрально» | JPMorgan; цель $7

Новые рекомендации

3M Co (MMM) — установлен на уровне «равный вес» | Wells Fargo; цель $179

Bilibili ADRs (BILI) — установлен на уровне «покупать» | SPDB Intl HK; цель $74

CNQ CN (CNQ CN) — восстановлен на уровне «равный вес» | Morgan Stanley; цель C$53

CareTrust REIT (CTRE) — установлен на уровне «лучше рынка» | Baird; цель $23

Cenovus Energy (CVE CN) — восстановлен на уровне «выше рынка» | Morgan Stanley; цель C$18

Corning (GLW) — восстановлен на уровне «покупать» | Deutsche Bank; цель $45

Denny’s (DENN) — установлен на уровне «держать» | Deutsche Bank; цель $17

Desktop Metal (DM) — установлен на уровне «по рынку» | Oppenheimer

Dover (DOV) — установлен на уровне «ниже рынка» | Wells Fargo; цель $152

Eaton Corp (ETN) — восстановлен на уровне «равный вес» | Wells Fargo; цель $159

HighGold Mining (HIGH CN) — установлен на уровне «покупать» | Stifel Canada; цель C$3,15

Imperial Oil (IMO CN) — восстановлен на уровне «равный вес» | Morgan Stanley; цель C$45

Insmed (INSM) — установлен на уровне «выше рынка» | Cantor; цель $60

Johnson Controls (JCI) — восстановлен на уровне «выше рынка» | Wells Fargo; цель $82

OneMain (OMF) — восстановлен на уровне «покупать» | Deutsche Bank; цель $75

Otis Worldwide (OTIS) — установлен на уровне «ниже рынка» | Wells Fargo; цель $72

Parker-Hannifin (PH) — восстановлен на уровне «выше рынка» | Wells Fargo; цель $337

Rockwell Automation (ROK) — установлен на уровне «ниже рынка» | Wells Fargo

Sabra Health (SBRA) — установлен на уровне «лучше рынка» | Baird; цель $18

Sharecare (SHCR) — установлен на уровне «покупать» | Nephron Research; цель $14

Stanley Black & Decker (SWK) — восстановлен на уровне «выше рынка» | Wells Fargo

Suncor Energy (SU CN) — восстановлен на уровне «выше рынка» | Morgan Stanley; цель C$38

Trane Technologies (TT) — установлен на уровне «ниже рынка» | Wells Fargo; цель $163

William Penn (WMPN) — установлен на уровне «выше рынка» | Piper Sandler; цель $14,50

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба