22 октября 2021 Галицкий Алексей

Достаточно часто среди инвесторов в ВДО возникают споры по поводу присвоенного рейтинга, тому или иному предприятию. Одни инвесторы считают, что рейтинг через-чур высок, другие считают, что через-чур низок. На фоне этих споров, нередко возникает недоверие к рейтинговым агентствам, так как очень часто, рейтинги от разных агентств, для одного и того же предприятия, не совпадают. Все эти несоответствия заставляют инвестора подозревать агентства в недобросовестности и предвзятости, а финансовых аналитиков в финансовой некомпетенции. Но прежде чем кого-то обвинять, давайте попробуем разобраться, как рассчитываются рейтинги, почему они у всех разные, что влияет на их уровень и почему у явных банкротов рейтинги высокие.

Почему у банкротов высокие рейтинги?

Здравствуйте, инвесторы юные, начинающие и продвинутые. Я всё ещё помню себя двухлетней давности и не забуду, как бывает страшно в инвестировании от недостатка опыта и знаний. Особенно некомфортно чувствуешь себя, когда есть противоречия в полученной информации. В первую очередь, это касается рейтингов компаний.

Предприятия ВДО, очень часто не имеют рейтинга в силу разных причин. На самом деле, в предприятия без рейтинга проще инвестировать. Нет рейтинга, ну и ладно, спишь крепче. Куда хуже, если рейтинг есть. Особенно плохо, когда рейтинги от нескольких агентств сразу, да ещё и противоречащие друг другу. Тут сомнения заполняют вас полностью и вы начинаете принимать неверные инвестиционные решения.

За 2 года инвестирования в ВДО и анализируя финансовое состояние предприятий, я видел много противоречий, в которых, раз и навсегда, хотелось разобраться. В этой статье, я хочу поделиться с вами результатами двухгодичных исследований и выводами, которые я сделал в отношении рейтингов компаний и рейтинговых агентств.

Виды бизнеса

Если глубоко не копать, то весь бизнес можно разделить на две категории: классический и кредитный. Чтобы понять, как присуждаются рейтинги и почему они в большей степени противоречивые, надо понять логику этих двух бизнесов.

Классический бизнес

Для процветания классического бизнеса важно, чтобы себестоимость продукции была как можно ниже, а стоила продукция, как можно дороже. Выручка, денежный поток и операционная прибыль зависят в основном от рентабельности бизнеса. В итоге рентабельность бизнеса может достигать 90% и более.

❗ Доход при классическом ведении бизнеса прямо пропорционален рентабельности и величине бизнеса

Кредитный бизнес

Чтобы кредитный бизнес был жизнеспособен, в виду его низкой рентабельности (порой менее 1%), необходимо наращивать капитал и его оборачиваемость. Наращивание капитала в основном происходит за счёт займов и кредитов.

❗ Доход при кредитном ведении бизнеса прямо пропорционален оборачиваемости собственного и заёмного капитала

Виды оценки

Оценивать предприятие можно двумя способами:

методом оценки бизнеса;

методом оценки инвестиционного риска.

Метод оценки бизнеса

Метод оценивает не риски инвестирования, а перспективы развития бизнеса. Он изучает скорость оборачиваемости капитала, денежный поток, операционную прибыль. Этот метод в меньшей мере учитывает наращивание долгов и риски банкротства связанные с этим. Используется бизнесменами, агентствами, биржами, для оценки перспектив роста выручки и роста бизнеса в целом. Мало пригоден для инвесторов, так как не отражает риска потери инвестиций.

Метод оценки инвестиционного риска

Метод оценивает вероятность банкротства предприятия и/или объявления дефолта по ценным бумагам. С помощью данного метода анализируется «фундамент», на котором заложен бизнес и степень его прочности. Используется инвесторами при оценке возможности возврата инвестиций в случае банкротства/дефолта и/или их вероятности. Мало эффективен при оценке бизнеса.

Почему у рискованных компаний низкий процент по купону?

Каждая компания мечтает перейти из сектора высокодоходных облигаций, в сектор низкодоходных. Причина очевидна, меньше купон, меньше долговая нагрузка. Как это можно сделать? Элементарно. Надо показывать высокую оборачиваемость капитала, выручку, денежный поток и операционную прибыль. Чем больше эти показатели, тем выше вероятность, что вы получите высокий рейтинг, а в след за ним, возможность установить меньшую ставку по купону.

Это не я придумал. Вот вам ссылка на статью от директора по корпоративным и суверенным рейтингам «Эксперт РА, Смирнова Игоря Вячеславовича. Кстати, в этой же статье делается прогноз о том, когда стоит ждать массовых дефолтов.

Почему рейтинги от агентств не совпадают?

Все компании оцениваются агентствами на основе общедоступных данных, то есть, отчётность по РСБУ, МСФО (если есть), пресс-релизов компаний и других открытых источников. Каждое агентство знает не больше остальных, но рейтинги разнятся. Почему?

Основной критерий для агентств, это не надёжность бизнеса и устойчивое финансовое положение, а объём выручки и перспективы её наращивания. Чем выше выручка, и чем выше операционная прибыль тем выше будет рейтинг у конторы. И не важно, что за ростом выручки стоит рост долгов, падение рентабельности и чистой прибыли, главное, что контора может погасить очередной купон.

Чем больше операционная прибыль превышает долг по очередному купону, тем выше рейтинг будет у конторы, но не факт, так как рейтинг присваивается не на основании расчётов, а на основании банального большинства при голосовании. То есть рейтинг имеет субъективный окрас, с примесью плохого настроения, некомпетентности, подкупа ответственного лица или других „экспертов“.

Почему рейтинги от агентств совпадают?

Если предприятие незакредитованное, занимается производством, а не торговлей или финансовыми операциями, показывает невысокую выручку и/или не публикует отчётность по МСФО, то в большей степени вероятности, всеми агентствами будут изучаться не денежные потоки компании, а истинное финансовое положение, то есть величину собственного и заёмного капитала, долговые обязательства, ликвидность и т.д. В данных методиках меньше субъективизма, а значит и рейтинги будут, по большей части, совпадать.

РСБУ или МСФО?

Анализ отчётности по РСБУ показывает надёжность финансового фундамента, на котором стоит бизнес и риск невозврата инвестиций основанный на расчётных данных.

Анализ отчётности по МСФО, показывает все денежные потоки компании или группы компаний, выручку, чистый доход в полном объёме. Риск невозврата инвестиций оценивается субъективно. Чем выше денежный поток, тем выше субъективность.

Отчётность по МСФО в меньшей степени подходит для оценки инвестиционных рисков в ВДО, так как стандарт изначально разрабатывался, чтобы показать не финансовую состоятельность и устойчивость компании, а её денежные потоки, которые в первую очередь важны при оценке перспектив роста бизнеса и, как следствие, оценке перспектив роста стоимости акций, а не надёжности высокодоходных облигаций.

Главная ошибка инвесторов в ВДО

Практически все до одного инвестора, совершают одну-единственную ошибку при инвестировании. Они оценивают бизнес компании, в которую хотят инвестировать, а не риск потерять собственные деньги. Инвестирование в бизнес, выгодны только владельцу бизнеса, так как в случае успеха, он станет миллиардером, а инвестор, в лучшем случае, будет получать 7-10% по купону. Именно поэтому инвестор видит красивые картинки, умопомрачительные пресс-релизы и много всякой-всячины, которая заставляет инвестора расстаться со своими кровными. Инвестор никогда не увидит падающих графиков и чистосердечное признание конторы о том, что она погрязла в долгах. Ведь всё это откроет глаза инвестору на реальное положение дел. Кто же захочет инвестировать в убыточное предприятие с раздутым рейтингом? Вы захотите?

Думайте о том, как не потерять деньги, а не о том, какая хорошая компания и сколько вы заработаете на ней, если она не лопнет. Какая разница, симпатична вам контора или нет, если вы всё равно больше положенного купона не получите?

Думайте о себе, о своих деньгах, и как их не потерять. Только оценивая риски потери инвестиций, вы сможете не только сохранить свои деньги, но и значительно их приумножить.

Всё ещё сомневаетесь в том, что прочитали? Тогда задайте себе вопрос, где будет контора с надутым рейтингом, у которой долгов выше крыши, если инвесторы отзовут свои деньги? Правильно. Именно там, где тесно, неуютно, темно и неприятно пахнет.

В этом мире нет ничего вечного, а значит и долг компании не может расти вечно. Задача любого бизнесмена, заработать денег на вас, а не дать вам заработать на себе. И чтобы заработать много миллионов, бизнесмен пойдёт на любой риск, только вы тут при чём? Ах да, вы при том, что рискует бизнесмен вашими деньгами, а не своими.

Примеры рейтингов

Ниже приводятся примеры рейтингов от РА „Эксперт“ и рейтинга „ЛИСП“, а также даются краткие пояснения о том, почему рейтинги совпадают или почему не совпадают.

Рейтинг АО МХК „Еврохим“

Производственная компания. Соотношение собственный капитал/заёмный — 1 к 0,51. Рентабельность в разные годы — 48-94%%

Рейтинг-статистика АО МХК „Еврохим“

Выручка и денежный поток сократились в отчётном периоде более чем на 90%, но за счёт мощного финансового фундамента, предприятие стабильно, не потеряло прежний рейтинг и агентства вынуждены с этим согласиться.

Финансовые результаты АО МХК „Еврохим“

Рейтинг ООО „Легенда“

Рейтинги в 2018 году совпадают с незначительной разницей в 0,07 балла. С 2019 года финансовое положение ухудшается, Агентство повышает свой рейтинг. Почему?

Рейтинг-статистика ООО „Легенда“

Финансовый анализ ООО „Легенда“ показывает, что финансовое состояние предприятия ухудшилось на фоне полученных кредитов. Предприятие и без того закредитовано. В 2019 году, соотношение свой рубль/заёмный увеличивается с 1 к 6,78 до 1 к 7,21, а в 2020 году до 1 к 9,03. Платёжеспособность падает ниже минимально-допустимых значений, зато оборачиваемость капитала принесла свои результаты.

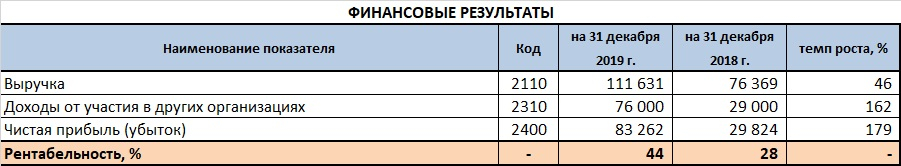

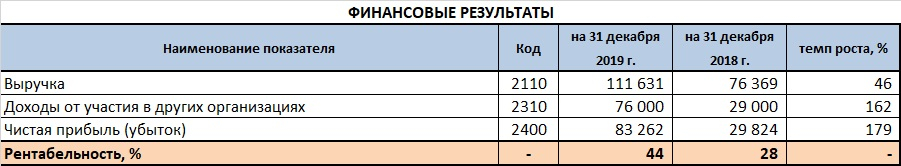

Финансовые результаты ООО „Легенда“ за 2019 год

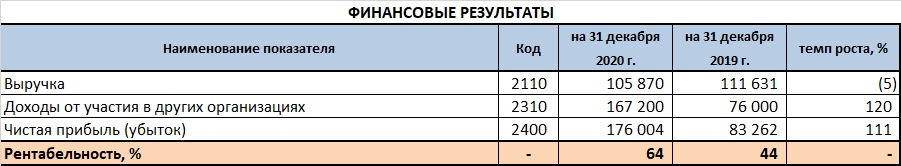

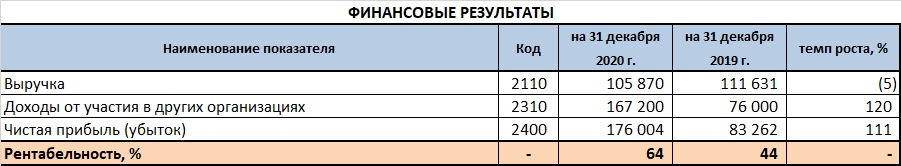

Финансовые результаты ООО „Легенда“ за 2020 год

Выручка и чистый доход растут и это говорит о том, что предприятие удачно вложило деньги. Правда от этого оно не стало менее рискованным. Риск потерять инвестиции остался прежним и даже увеличился, так как прибыль не идёт на уменьшение заёмного капитала. Да, и 176 млн рублей явно недостаточно для существенного снижения 5-ти миллиардного долгового бремени.

Заключение

Подобных примеров можно привести десятки и сотни. Задача инвестора состоит не в том, чтобы оценить перспективы роста бизнеса, а в том, чтобы выявить потенциально рискованные конторы и обойти их, даже если эти конторы будут существовать ещё 100 лет паразитируя на доверчивых инвесторах за 13% годовых. Не дайте им денег и риск инвестиций уменьшиться.

Да, на рынке ВДО нет по определению надёжных контор. Но даже среди всего многообразия эмитентов, можно выбрать те конторы, которые будут представлять минимальный риск для ваших инвестиций и максимальную выгоду.

Будьте неподкупны и рассудительны при инвестировании в ВДО и вы никогда не будете жалеть о том, что уже сделали. Желаю вам максимальной прибыли и без дефолтных инвестиций.

Почему у банкротов высокие рейтинги?

Здравствуйте, инвесторы юные, начинающие и продвинутые. Я всё ещё помню себя двухлетней давности и не забуду, как бывает страшно в инвестировании от недостатка опыта и знаний. Особенно некомфортно чувствуешь себя, когда есть противоречия в полученной информации. В первую очередь, это касается рейтингов компаний.

Предприятия ВДО, очень часто не имеют рейтинга в силу разных причин. На самом деле, в предприятия без рейтинга проще инвестировать. Нет рейтинга, ну и ладно, спишь крепче. Куда хуже, если рейтинг есть. Особенно плохо, когда рейтинги от нескольких агентств сразу, да ещё и противоречащие друг другу. Тут сомнения заполняют вас полностью и вы начинаете принимать неверные инвестиционные решения.

За 2 года инвестирования в ВДО и анализируя финансовое состояние предприятий, я видел много противоречий, в которых, раз и навсегда, хотелось разобраться. В этой статье, я хочу поделиться с вами результатами двухгодичных исследований и выводами, которые я сделал в отношении рейтингов компаний и рейтинговых агентств.

Виды бизнеса

Если глубоко не копать, то весь бизнес можно разделить на две категории: классический и кредитный. Чтобы понять, как присуждаются рейтинги и почему они в большей степени противоречивые, надо понять логику этих двух бизнесов.

Классический бизнес

Для процветания классического бизнеса важно, чтобы себестоимость продукции была как можно ниже, а стоила продукция, как можно дороже. Выручка, денежный поток и операционная прибыль зависят в основном от рентабельности бизнеса. В итоге рентабельность бизнеса может достигать 90% и более.

❗ Доход при классическом ведении бизнеса прямо пропорционален рентабельности и величине бизнеса

Кредитный бизнес

Чтобы кредитный бизнес был жизнеспособен, в виду его низкой рентабельности (порой менее 1%), необходимо наращивать капитал и его оборачиваемость. Наращивание капитала в основном происходит за счёт займов и кредитов.

❗ Доход при кредитном ведении бизнеса прямо пропорционален оборачиваемости собственного и заёмного капитала

Виды оценки

Оценивать предприятие можно двумя способами:

методом оценки бизнеса;

методом оценки инвестиционного риска.

Метод оценки бизнеса

Метод оценивает не риски инвестирования, а перспективы развития бизнеса. Он изучает скорость оборачиваемости капитала, денежный поток, операционную прибыль. Этот метод в меньшей мере учитывает наращивание долгов и риски банкротства связанные с этим. Используется бизнесменами, агентствами, биржами, для оценки перспектив роста выручки и роста бизнеса в целом. Мало пригоден для инвесторов, так как не отражает риска потери инвестиций.

Метод оценки инвестиционного риска

Метод оценивает вероятность банкротства предприятия и/или объявления дефолта по ценным бумагам. С помощью данного метода анализируется «фундамент», на котором заложен бизнес и степень его прочности. Используется инвесторами при оценке возможности возврата инвестиций в случае банкротства/дефолта и/или их вероятности. Мало эффективен при оценке бизнеса.

Почему у рискованных компаний низкий процент по купону?

Каждая компания мечтает перейти из сектора высокодоходных облигаций, в сектор низкодоходных. Причина очевидна, меньше купон, меньше долговая нагрузка. Как это можно сделать? Элементарно. Надо показывать высокую оборачиваемость капитала, выручку, денежный поток и операционную прибыль. Чем больше эти показатели, тем выше вероятность, что вы получите высокий рейтинг, а в след за ним, возможность установить меньшую ставку по купону.

Это не я придумал. Вот вам ссылка на статью от директора по корпоративным и суверенным рейтингам «Эксперт РА, Смирнова Игоря Вячеславовича. Кстати, в этой же статье делается прогноз о том, когда стоит ждать массовых дефолтов.

Почему рейтинги от агентств не совпадают?

Все компании оцениваются агентствами на основе общедоступных данных, то есть, отчётность по РСБУ, МСФО (если есть), пресс-релизов компаний и других открытых источников. Каждое агентство знает не больше остальных, но рейтинги разнятся. Почему?

Основной критерий для агентств, это не надёжность бизнеса и устойчивое финансовое положение, а объём выручки и перспективы её наращивания. Чем выше выручка, и чем выше операционная прибыль тем выше будет рейтинг у конторы. И не важно, что за ростом выручки стоит рост долгов, падение рентабельности и чистой прибыли, главное, что контора может погасить очередной купон.

Чем больше операционная прибыль превышает долг по очередному купону, тем выше рейтинг будет у конторы, но не факт, так как рейтинг присваивается не на основании расчётов, а на основании банального большинства при голосовании. То есть рейтинг имеет субъективный окрас, с примесью плохого настроения, некомпетентности, подкупа ответственного лица или других „экспертов“.

Почему рейтинги от агентств совпадают?

Если предприятие незакредитованное, занимается производством, а не торговлей или финансовыми операциями, показывает невысокую выручку и/или не публикует отчётность по МСФО, то в большей степени вероятности, всеми агентствами будут изучаться не денежные потоки компании, а истинное финансовое положение, то есть величину собственного и заёмного капитала, долговые обязательства, ликвидность и т.д. В данных методиках меньше субъективизма, а значит и рейтинги будут, по большей части, совпадать.

РСБУ или МСФО?

Анализ отчётности по РСБУ показывает надёжность финансового фундамента, на котором стоит бизнес и риск невозврата инвестиций основанный на расчётных данных.

Анализ отчётности по МСФО, показывает все денежные потоки компании или группы компаний, выручку, чистый доход в полном объёме. Риск невозврата инвестиций оценивается субъективно. Чем выше денежный поток, тем выше субъективность.

Отчётность по МСФО в меньшей степени подходит для оценки инвестиционных рисков в ВДО, так как стандарт изначально разрабатывался, чтобы показать не финансовую состоятельность и устойчивость компании, а её денежные потоки, которые в первую очередь важны при оценке перспектив роста бизнеса и, как следствие, оценке перспектив роста стоимости акций, а не надёжности высокодоходных облигаций.

Главная ошибка инвесторов в ВДО

Практически все до одного инвестора, совершают одну-единственную ошибку при инвестировании. Они оценивают бизнес компании, в которую хотят инвестировать, а не риск потерять собственные деньги. Инвестирование в бизнес, выгодны только владельцу бизнеса, так как в случае успеха, он станет миллиардером, а инвестор, в лучшем случае, будет получать 7-10% по купону. Именно поэтому инвестор видит красивые картинки, умопомрачительные пресс-релизы и много всякой-всячины, которая заставляет инвестора расстаться со своими кровными. Инвестор никогда не увидит падающих графиков и чистосердечное признание конторы о том, что она погрязла в долгах. Ведь всё это откроет глаза инвестору на реальное положение дел. Кто же захочет инвестировать в убыточное предприятие с раздутым рейтингом? Вы захотите?

Думайте о том, как не потерять деньги, а не о том, какая хорошая компания и сколько вы заработаете на ней, если она не лопнет. Какая разница, симпатична вам контора или нет, если вы всё равно больше положенного купона не получите?

Думайте о себе, о своих деньгах, и как их не потерять. Только оценивая риски потери инвестиций, вы сможете не только сохранить свои деньги, но и значительно их приумножить.

Всё ещё сомневаетесь в том, что прочитали? Тогда задайте себе вопрос, где будет контора с надутым рейтингом, у которой долгов выше крыши, если инвесторы отзовут свои деньги? Правильно. Именно там, где тесно, неуютно, темно и неприятно пахнет.

В этом мире нет ничего вечного, а значит и долг компании не может расти вечно. Задача любого бизнесмена, заработать денег на вас, а не дать вам заработать на себе. И чтобы заработать много миллионов, бизнесмен пойдёт на любой риск, только вы тут при чём? Ах да, вы при том, что рискует бизнесмен вашими деньгами, а не своими.

Примеры рейтингов

Ниже приводятся примеры рейтингов от РА „Эксперт“ и рейтинга „ЛИСП“, а также даются краткие пояснения о том, почему рейтинги совпадают или почему не совпадают.

Рейтинг АО МХК „Еврохим“

Производственная компания. Соотношение собственный капитал/заёмный — 1 к 0,51. Рентабельность в разные годы — 48-94%%

Рейтинг-статистика АО МХК „Еврохим“

Выручка и денежный поток сократились в отчётном периоде более чем на 90%, но за счёт мощного финансового фундамента, предприятие стабильно, не потеряло прежний рейтинг и агентства вынуждены с этим согласиться.

Финансовые результаты АО МХК „Еврохим“

Рейтинг ООО „Легенда“

Рейтинги в 2018 году совпадают с незначительной разницей в 0,07 балла. С 2019 года финансовое положение ухудшается, Агентство повышает свой рейтинг. Почему?

Рейтинг-статистика ООО „Легенда“

Финансовый анализ ООО „Легенда“ показывает, что финансовое состояние предприятия ухудшилось на фоне полученных кредитов. Предприятие и без того закредитовано. В 2019 году, соотношение свой рубль/заёмный увеличивается с 1 к 6,78 до 1 к 7,21, а в 2020 году до 1 к 9,03. Платёжеспособность падает ниже минимально-допустимых значений, зато оборачиваемость капитала принесла свои результаты.

Финансовые результаты ООО „Легенда“ за 2019 год

Финансовые результаты ООО „Легенда“ за 2020 год

Выручка и чистый доход растут и это говорит о том, что предприятие удачно вложило деньги. Правда от этого оно не стало менее рискованным. Риск потерять инвестиции остался прежним и даже увеличился, так как прибыль не идёт на уменьшение заёмного капитала. Да, и 176 млн рублей явно недостаточно для существенного снижения 5-ти миллиардного долгового бремени.

Заключение

Подобных примеров можно привести десятки и сотни. Задача инвестора состоит не в том, чтобы оценить перспективы роста бизнеса, а в том, чтобы выявить потенциально рискованные конторы и обойти их, даже если эти конторы будут существовать ещё 100 лет паразитируя на доверчивых инвесторах за 13% годовых. Не дайте им денег и риск инвестиций уменьшиться.

Да, на рынке ВДО нет по определению надёжных контор. Но даже среди всего многообразия эмитентов, можно выбрать те конторы, которые будут представлять минимальный риск для ваших инвестиций и максимальную выгоду.

Будьте неподкупны и рассудительны при инвестировании в ВДО и вы никогда не будете жалеть о том, что уже сделали. Желаю вам максимальной прибыли и без дефолтных инвестиций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба