Сегодня у нас умеренно спекулятивная идея: взять акции немецкого предприятия химической промышленности Evonik (ETR: EVK), дабы заработать на росте заказов в этой сфере.

Потенциал роста и срок действия: 13% за 14 месяцев без учета дивидендов; 7,5% годовых в течение 15 лет с учетом дивидендов.

Почему акции могут вырасти: конъюнктура для компании складывается позитивная.

Как действуем: берем акции сейчас по 28,11 €.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Особые аддитивы — 26%. Химические ингредиенты для использования в самых разных отраслях промышленности. Маржа скорректированной доналоговой прибыли сегмента — 21,11% от его выручки.

Питание и уход за собой — 25%. Ингредиенты для питания людей и животных, а также товаров для ухода за собой. Маржа скорректированной доналоговой прибыли сегмента — 10,06% от его выручки.

Умные материалы — 27%. Покрытия и различные материалы, которые используются в промышленности. Маржа скорректированной доналоговой прибыли сегмента — 8,34% от его выручки.

Материалы для промышленности — 16%. Различные химические ингредиенты и технологии для укрепления продукции и увеличения срока ее службы. Маржа скорректированной доналоговой прибыли сегмента в 2020 году была отрицательная — минус 2,26% от его выручки. В 2019 сегмент был вполне прибыльный, его маржа составляла 5,9% от его выручки.

Услуги — 6%. Технические услуги и управление промышленными предприятиями. Сегмент убыточный: маржа скорректированной доналоговой прибыли сегмента составляет минус 9,8% от его выручки.

Распределение заказов компании по отраслям:

Потребительская продукция и товары для ухода за собой — 20%.

Автомобилестроение и машиностроение — 20%.

Еда для людей и корма для животных — 15%.

Строительство — 11%.

Пластик и каучук — 8%.

Фармацевтическое производство — 7%.

Металлы и нефтепродукты — 5%.

Все остальное: бумага и печать, краски и покрытия, электроника и электроснабжение, сельское хозяйство, возобновляемая энергетика и иные, неназванные отрасли — 14%.

Выручка по странам и регионам:

Европа, Ближний Восток и Африка — 48%.

Северная Америка — 24%.

Страны Центральной и Латинской Америки — 5%.

Азиатско-Тихоокеанский регион — 23%.

Основные продажи компании по странам:

США — 21,2%.

Германия — 17%.

Китай — 9,33%.

Швейцария — 4,43%.

Нидерланды — 4,08%.

Япония — 3,51%.

Франция — 2,72%.

Бразилия — 2,72%.

Великобритания — 2,48%.

Италия — 2,41%.

Распределение активов компании по странам:

Германия — 40,73%.

США — 29,68%.

Сингапур — 7,59%.

Бельгия — 5,71%.

Китай — 4,3%.

Остальное приходится на прочие страны.

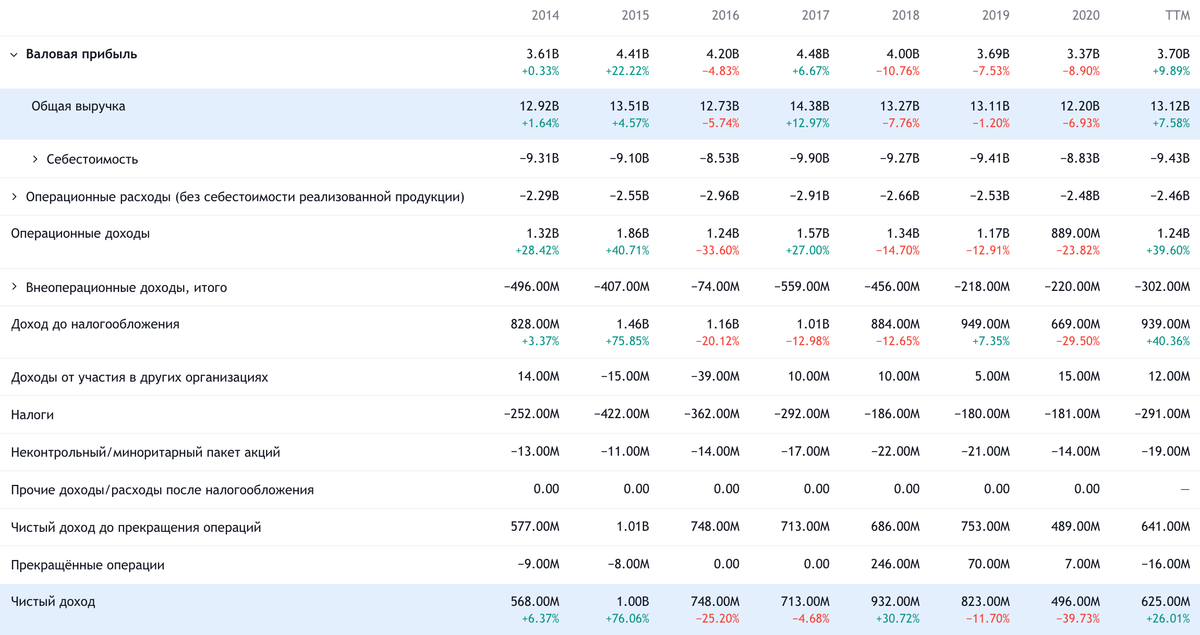

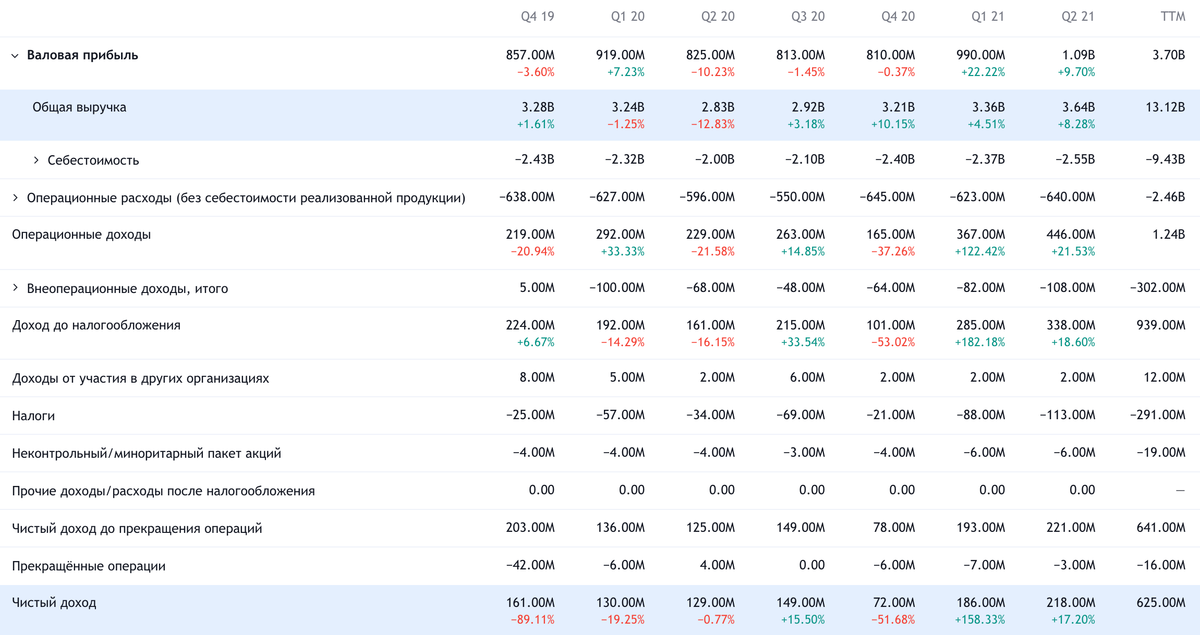

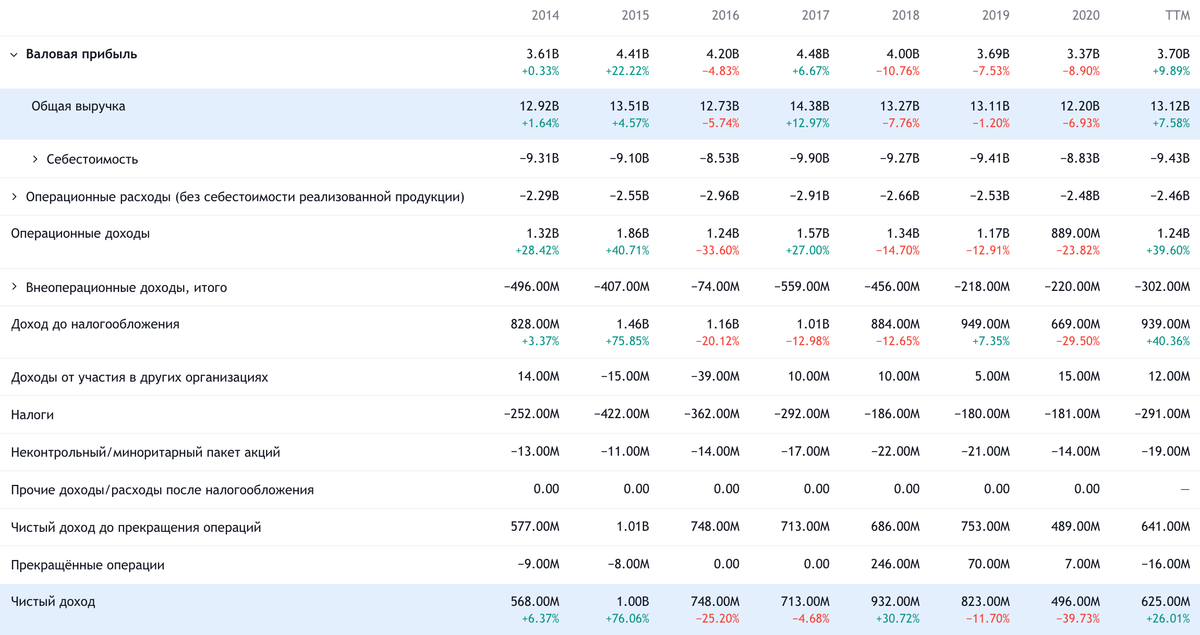

Аргументы в пользу компании

Молодцы. Как BASF и Covestro, Evonik должна будет стать бенефициаром текущего промышленного подъема в мире. Что еще важнее, 4 ноября у компании вышел отчет за 3 квартал, который выглядит очень достойно с учетом серьезных проблем с ростом стоимости сырья, логистики и труда.

Отчет оказался чуть хуже завышенных ожиданий аналитиков, но с учетом указанных трудностей результат прекрасный. Evonik — это крепкий бизнес, показывающий отличный результат даже в сложных условиях, — что может привлечь множество инвесторов. Плюсом тут будет неплохой уровень диверсификации доходов Evonik по видам продукции и отраслям.

Дешево. У компании P / S — 0,92 и P / E в районе 18,42. В целом компания выглядит недорого.

ESG. В своей отчетности компания уделяет внимание раскрытию социального и экологического эффекта своей деятельности, причем предоставляя конкретные числа, и в целом там виден прогресс.

Если почитать ее материалы внимательно, то складывается впечатление, что менеджмент компании, высунув язык и виляя хвостом, стремится доказать инвесторам максимальную экологичность своего бизнеса. ESG-лобби любит такое поведение в корпоративном секторе и за это может наградить Evonik накачкой котировок или как минимум повышенной простотой получения займов.

Если посмотреть на ESG-рейтинг Evonik от Sustainalytics, то в своей подгруппе из 465 химических компаний она находится на 31-м месте — очень достойный результат в своей категории. Для сравнения: BASF на 63-м месте. Evonik с точки зрения социально озабоченного инвестора — это хорошее сочетание работающего бизнеса и этичного подхода.

Чтобы деньги работали и солнце светило круглый год. Компания платит 1,15 € дивидендов на акцию в год, что дает примерно 4,09% годовых. Это по американским меркам неплохая пассивная доходность, а по немецким — просто гигантская. Уже одно это может позволить накачать котировки компании за счет дивидендных инвесторов.

Что может помешать

Мажоры. Угледобывающей компании RAG принадлежит 56,9% акций. Это проблема по двум причинам.

Во-первых, в традициях немецких мажоритарных акционеров обижать миноритариев типа нас с вами. Немецкие суды смотрят на это сквозь пальцы, потому что этими мажоритарными акционерами выступают крупные финансово-промышленные группы, которые в обмен на дешевые кредиты и политическую благосклонность не режут рабочие места, способствуя высокому уровню социальной стабильности. Но в целом есть вероятность, что RAG что-нибудь отчебучит и миноритариям от этого сделается плохо.

Можно почитать следующие статьи на тему различий в практике корпоративного управления между англо-саксонскими странами и странами континентальной Европы:

Law and Finance (1998). Rafael La Porta, Florencio Lopez‐de‐Silanes, Andrei Shleifer, Robert W. Vishny;

Ownership Concentration, ‘Private Benefits of Control’ and Debt Financing (2001). Igor Filatotchev and Tomasz Mickiewicz;

Investor Protection and Corporate Valuation (2002). Rafael La Porta, Florencio Lopez-de-Silanes, Andrei Shleifer, and Robert Vishny.

Во-вторых, «угольность» RAG может снизить потенциал накачки Evonik за счет зеленых инвесторов. Это чисто теоретический риск: случаи с Exxon и Shell показывают, что инвесторы крайне благосклонно смотрят на то, как «грязные компании занимаются добрыми делами». Тем более «плохой» тут выступает RAG, а Evonik следует прогрессистской повестке.

Есть, впрочем, от RAG и плюс: дивиденды Evonik для них очень важны, за их счет в немалой степени финансируются затратные экологические проекты RAG. Поэтому дивиденды будут резать в самую последнюю очередь — и в теории будут даже повышать.

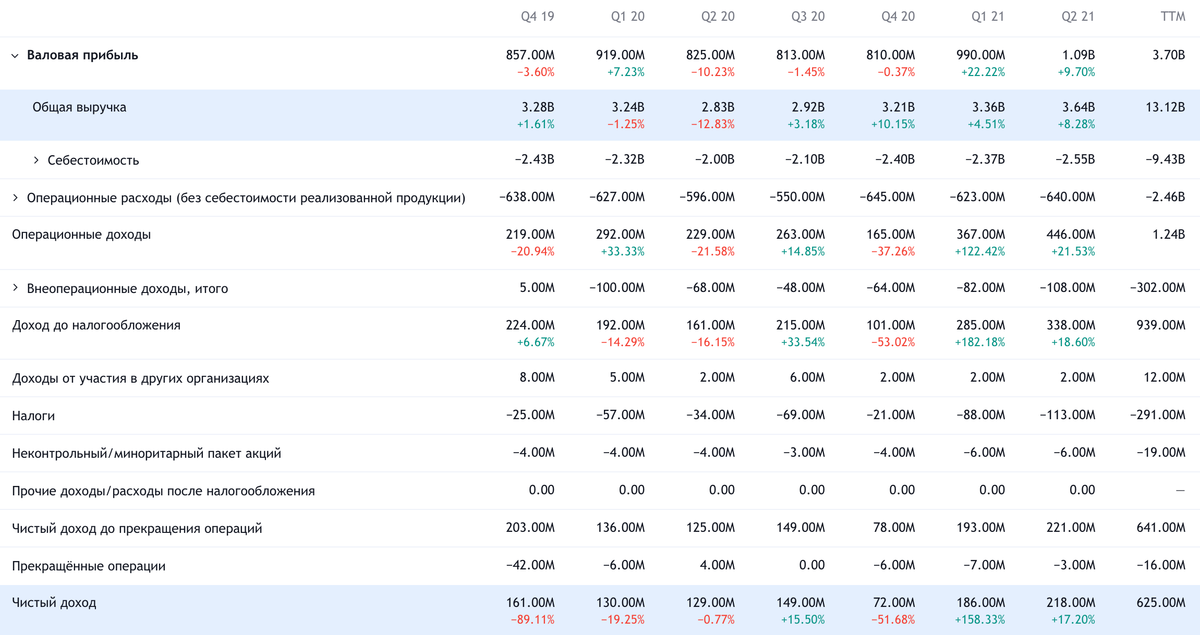

Против всех. Промышленный рост в Германии и Европе, по самым последним данным, начинает замедляться. Это может свидетельствовать, что недостаток сырья и проблемы с доставкой заставляют компании снижать темпы производства. Также следует учитывать проблемы автомобилестроения: на этот сектор у компании приходится немалая часть выручки.

Особенно проблемным видится логистический фактор — ведь у Evonik бизнес по всему миру. В сумме все эти негативные моменты могут указывать на возможное снижение заказов или прибыльности Evonik в следующем квартале, но могут и не указывать: за 3 квартал 2021 года Evonik показала очень достойный результат. А ведь в это время все эти проблемы стояли перед компаниями всего мира в полный рост. В любом случае стоит быть готовыми к тому, что указанные проблемы отразятся в отчетности Evonik.

А если не хватит? На дивиденды у компании уходит примерно 536 млн евро в год — это 75,28% от ее прибыли за минувшие 12 месяцев.

При этом, согласно последнему отчету, у компании 12,437 млрд евро задолженностей, из которых 3,569 млрд нужно погасить в течение года. Денег в распоряжении компании не так много, чтобы их хватило на все: 1,877 млрд задолженностей контрагентов и 821 млн на счетах.

Я не думаю, что у Evonik будут большие проблемы с получением кредита, учитывая ее важность для немецкой экономики, — но это может сыграть против дивидендов, и их вполне могут порезать. И тогда акции могут серьезно упасть. Ну и, в принципе, крупный долг может отпугивать часть инвесторов.

Что в итоге

Акции можно взять сейчас по 28,11 €. А дальше есть два варианта действий:

дождаться, когда сочетание описанных выше позитивных факторов приведет к росту стоимости акций до 32 € — столько за них просили еще в сентябре 2018. Думаю, до этого уровня акции дойдут за следующие 14 месяцев;

держать акции 15 лет, получая дивиденды.

Потенциал роста и срок действия: 13% за 14 месяцев без учета дивидендов; 7,5% годовых в течение 15 лет с учетом дивидендов.

Почему акции могут вырасти: конъюнктура для компании складывается позитивная.

Как действуем: берем акции сейчас по 28,11 €.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Особые аддитивы — 26%. Химические ингредиенты для использования в самых разных отраслях промышленности. Маржа скорректированной доналоговой прибыли сегмента — 21,11% от его выручки.

Питание и уход за собой — 25%. Ингредиенты для питания людей и животных, а также товаров для ухода за собой. Маржа скорректированной доналоговой прибыли сегмента — 10,06% от его выручки.

Умные материалы — 27%. Покрытия и различные материалы, которые используются в промышленности. Маржа скорректированной доналоговой прибыли сегмента — 8,34% от его выручки.

Материалы для промышленности — 16%. Различные химические ингредиенты и технологии для укрепления продукции и увеличения срока ее службы. Маржа скорректированной доналоговой прибыли сегмента в 2020 году была отрицательная — минус 2,26% от его выручки. В 2019 сегмент был вполне прибыльный, его маржа составляла 5,9% от его выручки.

Услуги — 6%. Технические услуги и управление промышленными предприятиями. Сегмент убыточный: маржа скорректированной доналоговой прибыли сегмента составляет минус 9,8% от его выручки.

Распределение заказов компании по отраслям:

Потребительская продукция и товары для ухода за собой — 20%.

Автомобилестроение и машиностроение — 20%.

Еда для людей и корма для животных — 15%.

Строительство — 11%.

Пластик и каучук — 8%.

Фармацевтическое производство — 7%.

Металлы и нефтепродукты — 5%.

Все остальное: бумага и печать, краски и покрытия, электроника и электроснабжение, сельское хозяйство, возобновляемая энергетика и иные, неназванные отрасли — 14%.

Выручка по странам и регионам:

Европа, Ближний Восток и Африка — 48%.

Северная Америка — 24%.

Страны Центральной и Латинской Америки — 5%.

Азиатско-Тихоокеанский регион — 23%.

Основные продажи компании по странам:

США — 21,2%.

Германия — 17%.

Китай — 9,33%.

Швейцария — 4,43%.

Нидерланды — 4,08%.

Япония — 3,51%.

Франция — 2,72%.

Бразилия — 2,72%.

Великобритания — 2,48%.

Италия — 2,41%.

Распределение активов компании по странам:

Германия — 40,73%.

США — 29,68%.

Сингапур — 7,59%.

Бельгия — 5,71%.

Китай — 4,3%.

Остальное приходится на прочие страны.

Аргументы в пользу компании

Молодцы. Как BASF и Covestro, Evonik должна будет стать бенефициаром текущего промышленного подъема в мире. Что еще важнее, 4 ноября у компании вышел отчет за 3 квартал, который выглядит очень достойно с учетом серьезных проблем с ростом стоимости сырья, логистики и труда.

Отчет оказался чуть хуже завышенных ожиданий аналитиков, но с учетом указанных трудностей результат прекрасный. Evonik — это крепкий бизнес, показывающий отличный результат даже в сложных условиях, — что может привлечь множество инвесторов. Плюсом тут будет неплохой уровень диверсификации доходов Evonik по видам продукции и отраслям.

Дешево. У компании P / S — 0,92 и P / E в районе 18,42. В целом компания выглядит недорого.

ESG. В своей отчетности компания уделяет внимание раскрытию социального и экологического эффекта своей деятельности, причем предоставляя конкретные числа, и в целом там виден прогресс.

Если почитать ее материалы внимательно, то складывается впечатление, что менеджмент компании, высунув язык и виляя хвостом, стремится доказать инвесторам максимальную экологичность своего бизнеса. ESG-лобби любит такое поведение в корпоративном секторе и за это может наградить Evonik накачкой котировок или как минимум повышенной простотой получения займов.

Если посмотреть на ESG-рейтинг Evonik от Sustainalytics, то в своей подгруппе из 465 химических компаний она находится на 31-м месте — очень достойный результат в своей категории. Для сравнения: BASF на 63-м месте. Evonik с точки зрения социально озабоченного инвестора — это хорошее сочетание работающего бизнеса и этичного подхода.

Чтобы деньги работали и солнце светило круглый год. Компания платит 1,15 € дивидендов на акцию в год, что дает примерно 4,09% годовых. Это по американским меркам неплохая пассивная доходность, а по немецким — просто гигантская. Уже одно это может позволить накачать котировки компании за счет дивидендных инвесторов.

Что может помешать

Мажоры. Угледобывающей компании RAG принадлежит 56,9% акций. Это проблема по двум причинам.

Во-первых, в традициях немецких мажоритарных акционеров обижать миноритариев типа нас с вами. Немецкие суды смотрят на это сквозь пальцы, потому что этими мажоритарными акционерами выступают крупные финансово-промышленные группы, которые в обмен на дешевые кредиты и политическую благосклонность не режут рабочие места, способствуя высокому уровню социальной стабильности. Но в целом есть вероятность, что RAG что-нибудь отчебучит и миноритариям от этого сделается плохо.

Можно почитать следующие статьи на тему различий в практике корпоративного управления между англо-саксонскими странами и странами континентальной Европы:

Law and Finance (1998). Rafael La Porta, Florencio Lopez‐de‐Silanes, Andrei Shleifer, Robert W. Vishny;

Ownership Concentration, ‘Private Benefits of Control’ and Debt Financing (2001). Igor Filatotchev and Tomasz Mickiewicz;

Investor Protection and Corporate Valuation (2002). Rafael La Porta, Florencio Lopez-de-Silanes, Andrei Shleifer, and Robert Vishny.

Во-вторых, «угольность» RAG может снизить потенциал накачки Evonik за счет зеленых инвесторов. Это чисто теоретический риск: случаи с Exxon и Shell показывают, что инвесторы крайне благосклонно смотрят на то, как «грязные компании занимаются добрыми делами». Тем более «плохой» тут выступает RAG, а Evonik следует прогрессистской повестке.

Есть, впрочем, от RAG и плюс: дивиденды Evonik для них очень важны, за их счет в немалой степени финансируются затратные экологические проекты RAG. Поэтому дивиденды будут резать в самую последнюю очередь — и в теории будут даже повышать.

Против всех. Промышленный рост в Германии и Европе, по самым последним данным, начинает замедляться. Это может свидетельствовать, что недостаток сырья и проблемы с доставкой заставляют компании снижать темпы производства. Также следует учитывать проблемы автомобилестроения: на этот сектор у компании приходится немалая часть выручки.

Особенно проблемным видится логистический фактор — ведь у Evonik бизнес по всему миру. В сумме все эти негативные моменты могут указывать на возможное снижение заказов или прибыльности Evonik в следующем квартале, но могут и не указывать: за 3 квартал 2021 года Evonik показала очень достойный результат. А ведь в это время все эти проблемы стояли перед компаниями всего мира в полный рост. В любом случае стоит быть готовыми к тому, что указанные проблемы отразятся в отчетности Evonik.

А если не хватит? На дивиденды у компании уходит примерно 536 млн евро в год — это 75,28% от ее прибыли за минувшие 12 месяцев.

При этом, согласно последнему отчету, у компании 12,437 млрд евро задолженностей, из которых 3,569 млрд нужно погасить в течение года. Денег в распоряжении компании не так много, чтобы их хватило на все: 1,877 млрд задолженностей контрагентов и 821 млн на счетах.

Я не думаю, что у Evonik будут большие проблемы с получением кредита, учитывая ее важность для немецкой экономики, — но это может сыграть против дивидендов, и их вполне могут порезать. И тогда акции могут серьезно упасть. Ну и, в принципе, крупный долг может отпугивать часть инвесторов.

Что в итоге

Акции можно взять сейчас по 28,11 €. А дальше есть два варианта действий:

дождаться, когда сочетание описанных выше позитивных факторов приведет к росту стоимости акций до 32 € — столько за них просили еще в сентябре 2018. Думаю, до этого уровня акции дойдут за следующие 14 месяцев;

держать акции 15 лет, получая дивиденды.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба