11 ноября 2021 УНИВЕР Капитал | ММК

Магнитогорский металлургический комбинат производит различные виды металлургической продукции: прокат, прокат с покрытием, трубы и гнутые профили. В том числе развито производство премиальной продукции, используемой в машиностроении, автомобилестроении, производстве бытовой техники, а также столбов для ветроэлектрических установок. Основные объёмы потребления стали приходятся на строительную отрасль. В настоящий момент показатели самообеспечения компании следующие: угольный концентрат – 40%, электроэнергия – 75%, железная руда – 17%. Около 80% сбыта продукции приходится на Россию и страны СНГ.

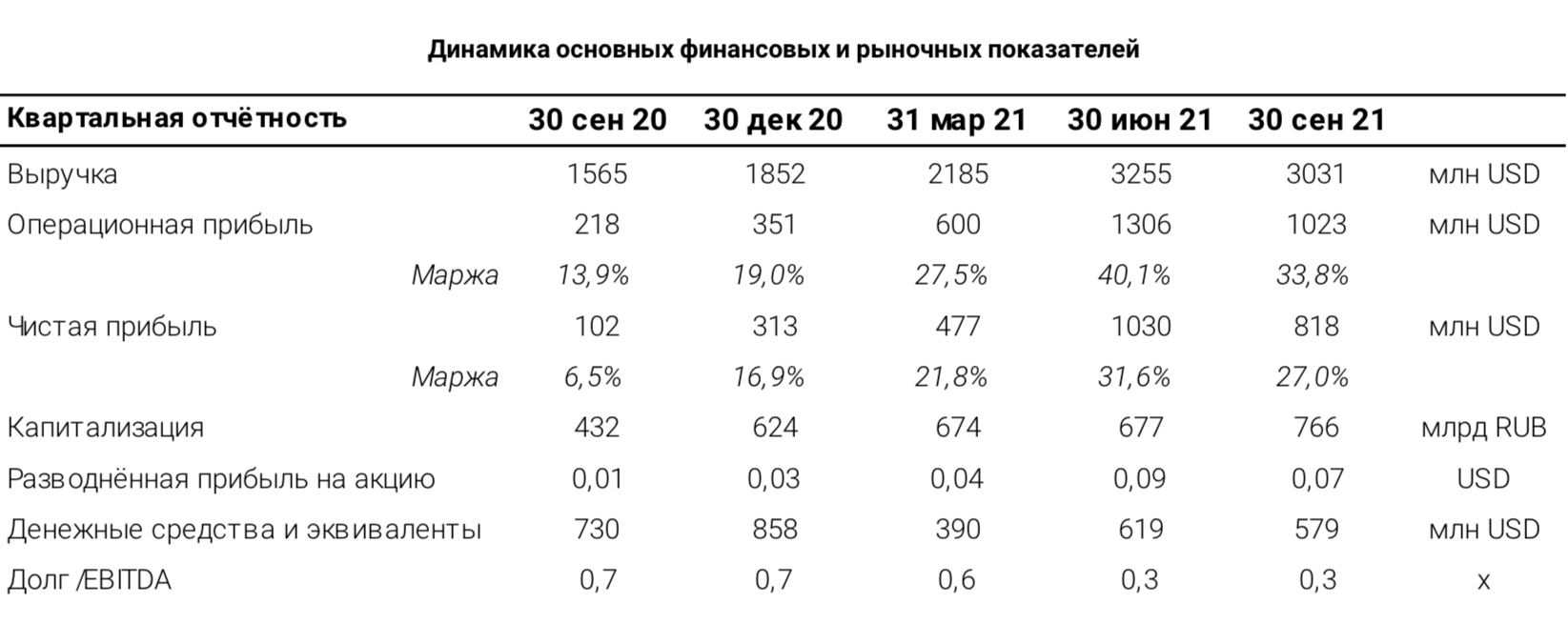

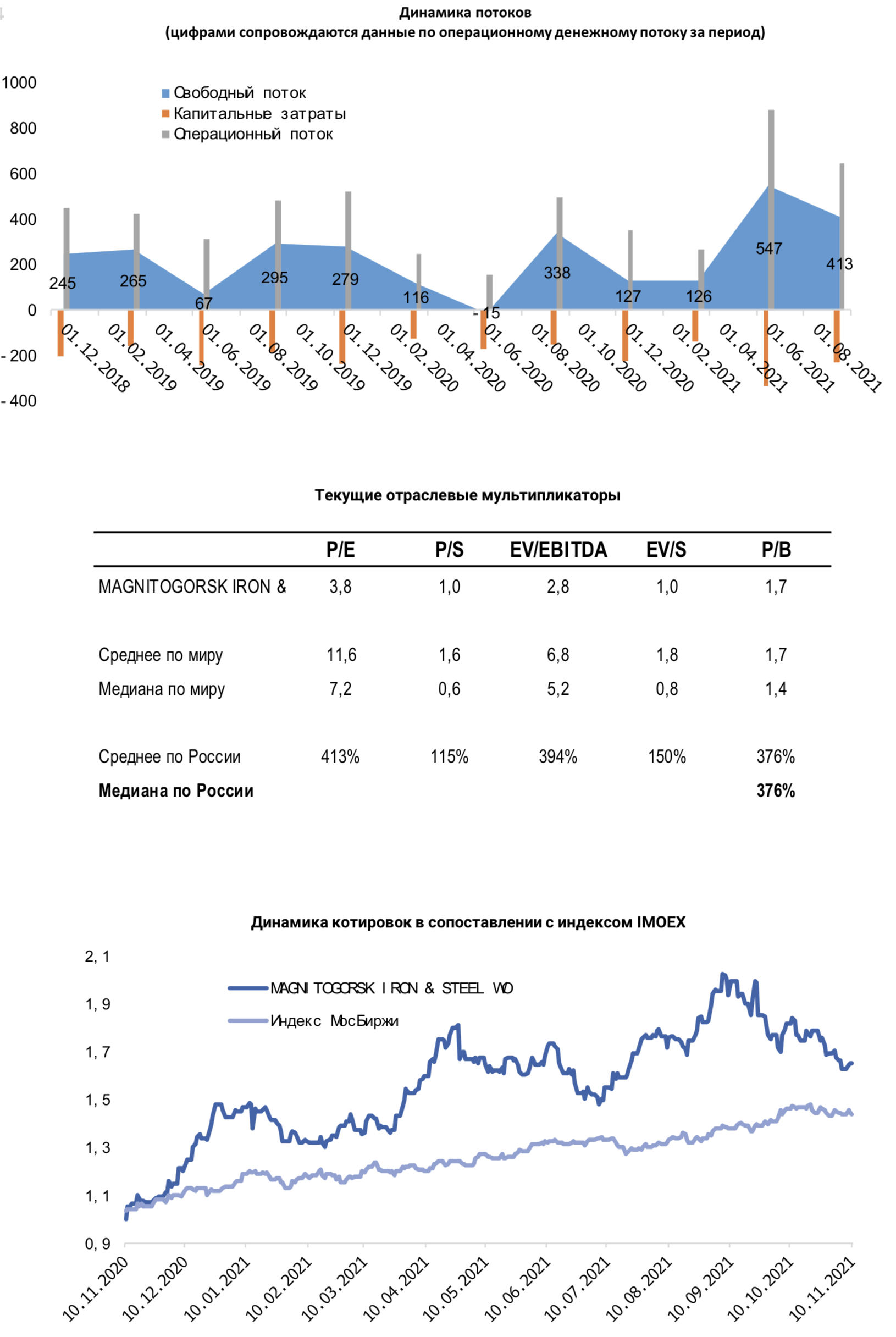

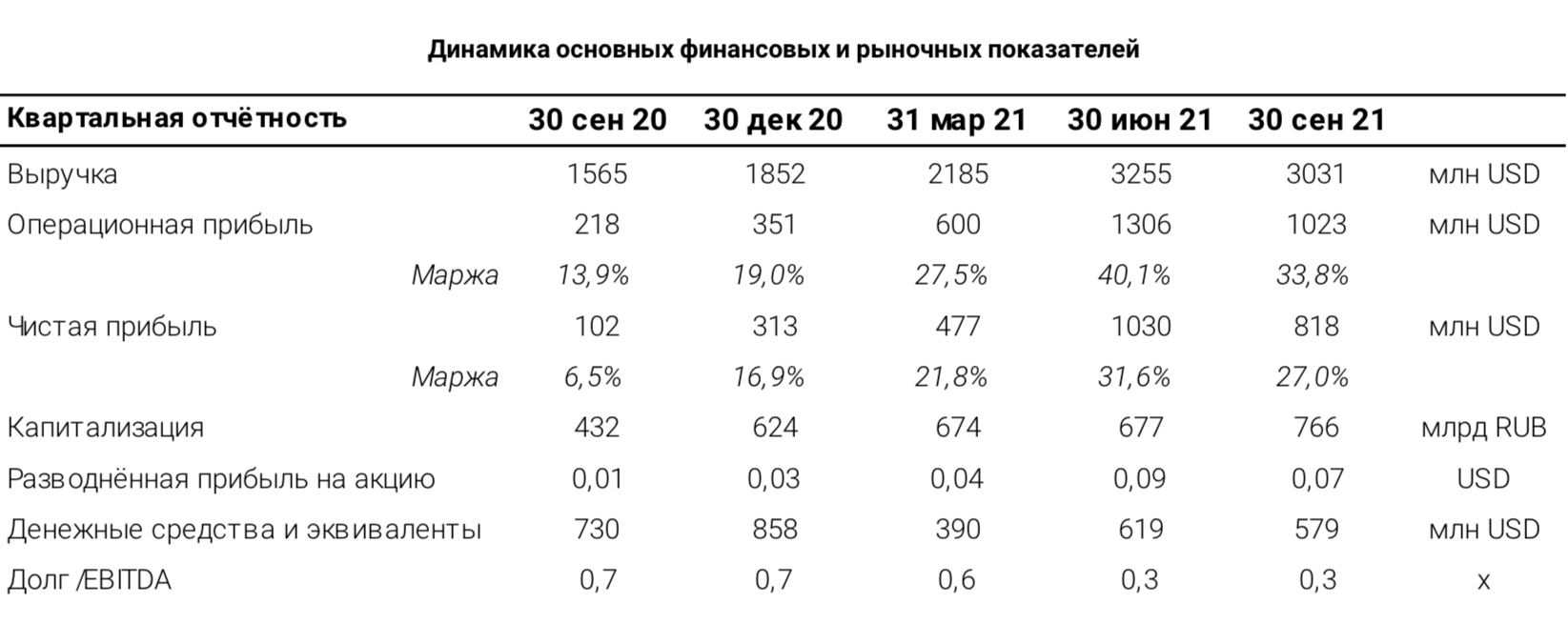

Текущий мультипликатор P/E равен 4, что чуть ниже среднего по индустрии, а EV/Sales равен 1. Рентабельность капитала по итогам 3К 2021 года составила 44% при долговой нагрузке к капиталу 17%. Аналогично другим металлургическим компаниям, в период резкого роста цен на продукцию, долговое покрытие операционным денежным потоком является достаточным. Годовая дивидендная доходность составила 13%.

При оценке роста необходимо учитывать, что производственные мощности компании на территории России загружены почти полностью. В середине 2021 года компания начала возобновлять производство горячего проката в Турции, которое было остановлено в 2012 году из-за падения спроса, но в настоящий момент стало более рентабельным.

Инвестиции в $40 млн на перезапуск должны легко себя окупить при прогнозируемом выпуске уже в 2021 году, а при выходе на полные мощности в 2 млн тонн в 2022 году выручка компании должна увеличиться примерно на $2 млрд. Гибкость решений менеджмента, высокий уровень прозрачности компании и создание продуктов с высокой добавленной стоимостью позволяют позитивно оценивать будущее компании, но главные риски сейчас - колебание цен на сырьё и резкое падение производства в строительной отрасли.

Текущий мультипликатор P/E равен 4, что чуть ниже среднего по индустрии, а EV/Sales равен 1. Рентабельность капитала по итогам 3К 2021 года составила 44% при долговой нагрузке к капиталу 17%. Аналогично другим металлургическим компаниям, в период резкого роста цен на продукцию, долговое покрытие операционным денежным потоком является достаточным. Годовая дивидендная доходность составила 13%.

При оценке роста необходимо учитывать, что производственные мощности компании на территории России загружены почти полностью. В середине 2021 года компания начала возобновлять производство горячего проката в Турции, которое было остановлено в 2012 году из-за падения спроса, но в настоящий момент стало более рентабельным.

Инвестиции в $40 млн на перезапуск должны легко себя окупить при прогнозируемом выпуске уже в 2021 году, а при выходе на полные мощности в 2 млн тонн в 2022 году выручка компании должна увеличиться примерно на $2 млрд. Гибкость решений менеджмента, высокий уровень прозрачности компании и создание продуктов с высокой добавленной стоимостью позволяют позитивно оценивать будущее компании, но главные риски сейчас - колебание цен на сырьё и резкое падение производства в строительной отрасли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба