Каждый инвестор, кто приходит на фондовый рынок, мечтает получать пассивный доход. Такой доход может состоять из двух частей: дивидендной и курсовой. Под курсовой имеется в виду прибыль от курсовых разниц активов. Но во времена рыночных рецессий не всегда получается заработать на разнице курса. Поэтому для долгосрочного инвестора дивиденды являются страховкой, так как всегда есть шанс, что компания заплатит дивиденды, даже несмотря на падающий рынок. Конечно, бывают форс-мажорные обстоятельства, когда одна или несколько компаний могут не выплатить дивиденды, как например в 2020 г., поэтому любой портфель требует диверсификации.

В этой статье мы поговорим об акциях для дивидендного портфеля на ближайшие пять лет. Однако стоит учитывать, что с течением времени портфель может меняться в зависимости от рыночной конъюнктуры и изменений внутри компании.

На что следует обратить внимание?

При выборе дивидендных акций следует принимать во внимание несколько факторов:

трендовая конъюнктура;

перспективность сектора;

принадлежность компании к дивидендным аристократам.

Общемировые тренды говорят о том, что фокус инвесторов смещается в сторону зелёных компаний и технологий. Сейчас популярность набирают электромобили, возобновляемые источники энергии и переработка мусора. Экосознательные фонды (то есть почти все зарубежные фонды) и инвесторы всё чаще смотрят на положение компании в рейтингах ESG и на размер углеродного следа от выпуска сырья.

Законодателями данной моды являются регуляторы, которые хотят, чтобы следующие поколения увидели горы, леса и редких животных, а не промышленные мегаполисы, утопающие в смоге. Мы слышим призывы политиков разных стран ввести углеродный налог, отказаться от угля, нефти и газа в пользу неископаемых источников энергии.

Смена тенденций происходит уже сейчас. Евросоюз вводит ряд инициатив по трансграничному углеродному регулированию, что сулит повышение пошлин на импортируемые в Евросоюз товары с высоким углеродным следом. Сами пошлины и штрафы будут введены только в 2026 г.

Уже в течение ближайшей пятилетки компании будут отчитываться о размере углеродного следа и стараться уменьшить его, тем более что ряд российских компаний уже давно публикует подобную информацию.

В апреле 2021 г. Госдума РФ приняла законопроект, целью которого стало обеспечить снижение выбросов парниковых газов до 70% от уровня, зафиксированного в 1990 г. Одновременно с этим в России активно развивается рынок возобновляемых источников энергии, в числе которых солнечная, гидро- и ветроэнергия. Особый упор делается на водородную энергию, которую можно будет продавать в Европу.

Вызывает споры и ядерная энергетика, так как многие европейские страны считают её грязной. Однако с этим не согласна Франция, которая получает около 70% энергии от ядерных источников.

Исходя из глобальных трендов, можно предположить, что перспективы угольного бизнеса снижаются, так как при использовании угля выделяется слишком много углекислого газа. Остальные сектора могут улучшить своё положение в ESG-рэнкингах, однако не все из них обладают потенциалом развития. Даже если компания будет соответствовать стандартам ESG, инвесторам важен не рейтинг, а чистая прибыль, свободный денежный поток и EBITDA — именно эти показатели учитываются при расчёте выплат акционерам. Поэтому для получения дивидендов следует выбирать компании из секторов, которые связаны с производством комплектующих для постройки ВИЭ (ветряных электростанций, солнечных батарей и так далее) и электромобилей, так как повышенный спрос приведёт к росту цен на эти товары.

При этом на ряд секторов рэнкинг ESG не оказывает влияния, поэтому их тоже можно считать подходящим вариантом для инвестиций. К ним относятся банковский сектор, сельское хозяйство, ритейлеры, девелоперы и здравоохранение (к нему можно причислить не только лечение, но и фармацевтическую индустрию).

Не стоит сбрасывать со счетов и нефтегазовый сектор, так как энергопереход затянется на несколько десятилетий. В итоге нефть и газ по-прежнему будут пользоваться спросом, хотя и меньшим. Но, присматриваясь к данному сектору, важно следить за моментом наступления кризиса перепроизводства, когда предложение станет сильно превалировать над спросом.

Если говорить о дивидендных аристократах, то критерии их определения в России весьма расплывчаты, однако большинство аналитиков выделяют следующие десять компаний.

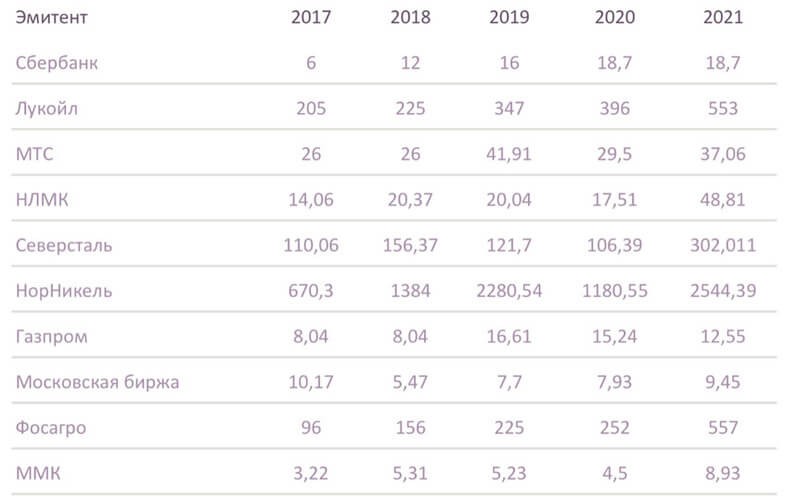

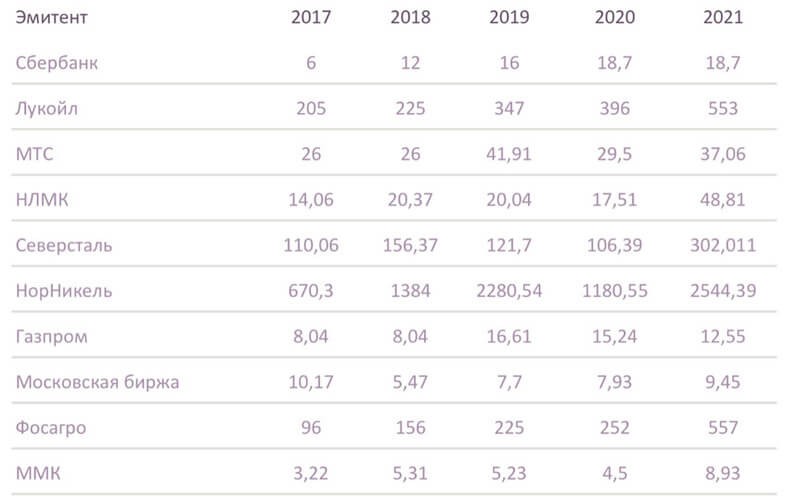

Рис. 1. Динамика выплаты дивидендов компаний за 2017–2021. Источник: данные компаний

При этом не все эмитенты повышают размер дивидендов из года в год. Мы видим провал дивидендных выплат во время кризиса в 2020 г., который был связан с вынужденным резервированием денежных средств на счетах компаний.

Однако этот список не полный. В нём не хватает «Татнефти», которая, начиная с 2009 г. регулярно повышает размер дивидендов. Только 2020 г. изменил ситуацию в связи с растущей налоговой нагрузкой и неизвестностью на фоне пандемии. Но, учитывая возврат компании к выплате промежуточных дивидендов, можно было бы добавить её обратно.

С «Норникелем» складывается противоположная ситуация. С 2022 г. компания перестанет использовать формулу 60% EBITDA для выплаты дивидендов. Взамен предлагается перейти на выплату от 50% до 75% свободного денежного потока. Это снизит размер дивидендов, так как компания планирует начать новый инвестиционный цикл.

У банков тоже могут быть трудности после 2022 г. Дело в том, что Центробанк планирует ввести регуляторные надбавки для банков с экосистемами. На текущий момент планируется установить чувствительный риск-лимит в размере 30% капитала. Это может неблагоприятно сказаться на дивидендах представителей банковского сектора.

К проблемным секторам можно также отнести и чёрных металлургов, которым уже сделано замечание по поводу выплат дивидендов взамен инвестиций. Минфин пригрозил компаниям повысить налог до 30%, поэтому, скорее всего, компании уменьшат будущие выплаты акционерам.

Несмотря на это, на российском фондовом рынке есть ряд компаний из разных секторов, на которые можно обратить внимание при составлении дивидендного портфеля.

Дивидендный портфель на 2022–2027

Чтобы снизить риски портфеля и диверсифицировать его, предлагаем для начала рассмотреть бумаги «МТС» (MTSS) и «Юнипро» (UPRO), которые можно назвать квазиоблигациями.

«МТС» и «Юнипро»

Акции этих двух компаний можно считать квазиоблигациями, то есть их котировки практически не подвержены динамике, но при этом бумаги приносят стабильный доход в виде дивидендов.

По квазиоблигациям довольно просто прогнозировать дивиденды на ближайшие несколько лет благодаря прозрачной дивидендной политике компаний. Например, согласно дивполитике «МТС», с 2019 по 2022 г. компания планирует выплачивать по 28 руб. на акцию, однако в 2019 г. дивиденды были значительно больше (41,91 руб.) за счёт выплаты спецдивидендов. При этом весной 2022 г. «МТС» планирует обновить дивидендную политику. По словам президента компании Вячеслава Николаева, обновлённая политика будет предполагать более частую выплату дивидендов, а сами дивиденды будут больше, чем в предыдущей редакции.

Рис. 2. Статистика выплаты дивидендов «МТС», 2017–2021. Источник: расчёты автора

Крупнейшим акционером «МТС» является АФК «Система», которой нужны средства на погашение и обслуживание долга. Поэтому, учитывая предыдущее повышение дивидендов, можно предположить, что начиная с 2022 г. дивиденды «МТС» будут составлять не менее 30 руб. на акцию.

Второй квазиоблигацией является «Юнипро», менеджмент которого заложил выплату 20 млрд руб. в виде дивидендов в 2021–2022 гг. В марте 2021 г. менеджмент компании одобрил новую дивидендную политику, согласно которой выплата в 20 млрд руб., или 0,317 руб., сохранится ещё в 2023 и 2024 гг.

Рис. 3. Статистика выплаты дивидендов «Юнипро», 2017–2021. Источник: расчёты автора

Риском в данном случае может стать расширение инвестиционной программы, направленное на развитие возобновляемых источников энергии. Это может снизить размер дивидендов. Однако менеджмент компании знал о расширении, принимая решение о пролонгации дивидендной политики, поэтому риск снижения выплат не велик.

«Татнефть»

Долгое время «Татнефть» (TATN) была одним из лидеров по дивидендной доходности на российском рынке. Компания занимала стабильное место в списке дивидендных аристократов и ежегодно повышала дивиденды. Но в 2020 г. «Татнефть» решила не рисковать и отказалась от выплат по итогам I полугодия, плюс позже правительство решило отменить льготу по НДПИ (налог на добычу полезных ископаемых) по сверхвязкой нефти. В результате компания недосчиталась 39 млрд руб., что сказалось на дивидендной базе.

В 2021 г. «Татнефть» вернулась к выплатам промежуточных дивидендов, но их сумма пока мала, так как на выплату направляется ровно половина чистой прибыли по МСФО или РСБУ.

При этом Минфин позволил нефтяным компаниям вернуть часть потерянных льгот в виде 1 млрд руб. в месяц, но не более 36 млрд за три года. Льготы будут действовать только при условии, что цены на нефть окажутся выше прогнозных значений социально-экономического развития страны.

Рис. 4. Статистика выплаты дивидендов «Татнефти», 2017–2021. Источник: расчёты автора

Именно поэтому «Татнефть» так остро реагирует на снижение цен на нефть. Сейчас остаётся надеяться, что мировым правительствам удастся обуздать инфляцию без распродаж нефти, а ОПЕК+ будет и дальше поддерживать цены на чёрное золото на высоком уровне. В таком случае менеджмент «Татнефти» сможет вернуться к выплатам дивидендов в размере 75–90% чистой прибыли.

«Газпром»

«Газпром» (GAZP) решил порадовать инвесторов, преждевременно перейдя на выплаты в размере 50% чистой прибыли. Ранее предполагалось, что по итогам 2020 г. компания выплатит 30% чистой прибыли, а в 2021 — 50%. Но половина прибыли была выплачена уже по итогам 2020-го.

Газовый гигант сможет заработать в ближайшие пять-десять лет не только на газе, но и на водороде, который Евросоюз готов покупать. «Газпром» совместно с «Росатомом» намерен начать производство чистого водорода уже к 2024 г. Прокачивать его можно будет уже по существующим трубопроводам.

При этом ЕС готов на первых порах покупать даже грязный водород, постепенно переходя на более чистый. Это выгодно «Газпрому», так как чем чище водород, тем дороже его производство. Также поддержку «Газпрому» окажет эксперимент по нейтрализации углеродного следа, который проводится на Сахалине. В ходе эксперимента планируется заменить угольное топливо и мазут на газовое. Если всё пройдёт удачно, то примеру Сахалина могут последовать другие регионы. Несмотря на предстоящие инвестиции, «Газпром», скорее всего, продолжит увеличение дивидендов из года в год (не считая последних трёх лет).

Рис. 5. Статистика выплаты дивидендов «Газпрома», 2017–2021. Источник: расчёты автора

«ФосАгро»

Динамика стоимости удобрений коррелирует с динамикой цен на газ, так как последний используется при их производстве. В эпоху энергоперехода стоимость электроэнергии может вырасти, что ещё подтолкнёт цены на удобрения вверх. При этом потребление удобрений продолжает расти, так как от этого зависит урожайность.

Себестоимость производства удобрений тоже может вырасти, но этот рост будет более медленным, чем увеличение цен на сами удобрения. «ФосАгро» (PHOR) может стать бенефициаром роста, так как компания имеет самую низкую себестоимость производства удобрений в мире.

Рис. 6. Статистика выплаты дивидендов «ФосАгро», 2017–2021. Источник: расчёты автора

«ММК»

Ранее металлургам уже было сделано замечание по поводу выплат дивидендов взамен инвестиций. Минфин пригрозил компаниям повысить налог до 30%, поэтому представители сектора могут уменьшить будущие дивиденды.

При этом, прежде чем повысить налог, необходимо провести расчёт коэффициента по формуле «дивиденды — инвестиции — амортизация за пять лет». Если полученный коэффициент будет ниже 1, то налог останется прежним, если от 1 до 2, то ставка повысится до 25%, а если выше 2 — ставка возрастёт до 30%.

В данном случае «ММК» (MAGN) находится в выигрышной ситуации, так как компания не выплачивала больших дивидендов в течение последних пяти лет. Менеджмент не примет такого решения и сейчас, чтобы не попасть в чёрный список Минфина. Но выплаты акционерам останутся на высоком уровне.

Рис. 7. Статистика выплаты дивидендов «ММК», 2017–2021. Источник: расчёты автора

«АЛРОСА»

«АЛРОСА» (ALRS) прогнозирует рост спроса на алмазы в ближайшие десять лет. При этом одновременно существует риск сокращения производства, что будет способствовать росту. Данное обстоятельство позволит «АЛРОСА» ежегодно увеличивать выручку на 10–15%. А при контроле операционных расходов и снижении капзатрат (CAPEX сократится с текущих 29 млрд руб. до 15–18 млрд руб. в 2023–2024 гг.) компания сможет эффективно наращивать размер дивидендов.

Рис. 8. Статистика выплаты дивидендов «АЛРОСА», 2017– 2021. Источник: расчёты автора

В этой статье мы поговорим об акциях для дивидендного портфеля на ближайшие пять лет. Однако стоит учитывать, что с течением времени портфель может меняться в зависимости от рыночной конъюнктуры и изменений внутри компании.

На что следует обратить внимание?

При выборе дивидендных акций следует принимать во внимание несколько факторов:

трендовая конъюнктура;

перспективность сектора;

принадлежность компании к дивидендным аристократам.

Общемировые тренды говорят о том, что фокус инвесторов смещается в сторону зелёных компаний и технологий. Сейчас популярность набирают электромобили, возобновляемые источники энергии и переработка мусора. Экосознательные фонды (то есть почти все зарубежные фонды) и инвесторы всё чаще смотрят на положение компании в рейтингах ESG и на размер углеродного следа от выпуска сырья.

Законодателями данной моды являются регуляторы, которые хотят, чтобы следующие поколения увидели горы, леса и редких животных, а не промышленные мегаполисы, утопающие в смоге. Мы слышим призывы политиков разных стран ввести углеродный налог, отказаться от угля, нефти и газа в пользу неископаемых источников энергии.

Смена тенденций происходит уже сейчас. Евросоюз вводит ряд инициатив по трансграничному углеродному регулированию, что сулит повышение пошлин на импортируемые в Евросоюз товары с высоким углеродным следом. Сами пошлины и штрафы будут введены только в 2026 г.

Уже в течение ближайшей пятилетки компании будут отчитываться о размере углеродного следа и стараться уменьшить его, тем более что ряд российских компаний уже давно публикует подобную информацию.

В апреле 2021 г. Госдума РФ приняла законопроект, целью которого стало обеспечить снижение выбросов парниковых газов до 70% от уровня, зафиксированного в 1990 г. Одновременно с этим в России активно развивается рынок возобновляемых источников энергии, в числе которых солнечная, гидро- и ветроэнергия. Особый упор делается на водородную энергию, которую можно будет продавать в Европу.

Вызывает споры и ядерная энергетика, так как многие европейские страны считают её грязной. Однако с этим не согласна Франция, которая получает около 70% энергии от ядерных источников.

Исходя из глобальных трендов, можно предположить, что перспективы угольного бизнеса снижаются, так как при использовании угля выделяется слишком много углекислого газа. Остальные сектора могут улучшить своё положение в ESG-рэнкингах, однако не все из них обладают потенциалом развития. Даже если компания будет соответствовать стандартам ESG, инвесторам важен не рейтинг, а чистая прибыль, свободный денежный поток и EBITDA — именно эти показатели учитываются при расчёте выплат акционерам. Поэтому для получения дивидендов следует выбирать компании из секторов, которые связаны с производством комплектующих для постройки ВИЭ (ветряных электростанций, солнечных батарей и так далее) и электромобилей, так как повышенный спрос приведёт к росту цен на эти товары.

При этом на ряд секторов рэнкинг ESG не оказывает влияния, поэтому их тоже можно считать подходящим вариантом для инвестиций. К ним относятся банковский сектор, сельское хозяйство, ритейлеры, девелоперы и здравоохранение (к нему можно причислить не только лечение, но и фармацевтическую индустрию).

Не стоит сбрасывать со счетов и нефтегазовый сектор, так как энергопереход затянется на несколько десятилетий. В итоге нефть и газ по-прежнему будут пользоваться спросом, хотя и меньшим. Но, присматриваясь к данному сектору, важно следить за моментом наступления кризиса перепроизводства, когда предложение станет сильно превалировать над спросом.

Если говорить о дивидендных аристократах, то критерии их определения в России весьма расплывчаты, однако большинство аналитиков выделяют следующие десять компаний.

Рис. 1. Динамика выплаты дивидендов компаний за 2017–2021. Источник: данные компаний

При этом не все эмитенты повышают размер дивидендов из года в год. Мы видим провал дивидендных выплат во время кризиса в 2020 г., который был связан с вынужденным резервированием денежных средств на счетах компаний.

Однако этот список не полный. В нём не хватает «Татнефти», которая, начиная с 2009 г. регулярно повышает размер дивидендов. Только 2020 г. изменил ситуацию в связи с растущей налоговой нагрузкой и неизвестностью на фоне пандемии. Но, учитывая возврат компании к выплате промежуточных дивидендов, можно было бы добавить её обратно.

С «Норникелем» складывается противоположная ситуация. С 2022 г. компания перестанет использовать формулу 60% EBITDA для выплаты дивидендов. Взамен предлагается перейти на выплату от 50% до 75% свободного денежного потока. Это снизит размер дивидендов, так как компания планирует начать новый инвестиционный цикл.

У банков тоже могут быть трудности после 2022 г. Дело в том, что Центробанк планирует ввести регуляторные надбавки для банков с экосистемами. На текущий момент планируется установить чувствительный риск-лимит в размере 30% капитала. Это может неблагоприятно сказаться на дивидендах представителей банковского сектора.

К проблемным секторам можно также отнести и чёрных металлургов, которым уже сделано замечание по поводу выплат дивидендов взамен инвестиций. Минфин пригрозил компаниям повысить налог до 30%, поэтому, скорее всего, компании уменьшат будущие выплаты акционерам.

Несмотря на это, на российском фондовом рынке есть ряд компаний из разных секторов, на которые можно обратить внимание при составлении дивидендного портфеля.

Дивидендный портфель на 2022–2027

Чтобы снизить риски портфеля и диверсифицировать его, предлагаем для начала рассмотреть бумаги «МТС» (MTSS) и «Юнипро» (UPRO), которые можно назвать квазиоблигациями.

«МТС» и «Юнипро»

Акции этих двух компаний можно считать квазиоблигациями, то есть их котировки практически не подвержены динамике, но при этом бумаги приносят стабильный доход в виде дивидендов.

По квазиоблигациям довольно просто прогнозировать дивиденды на ближайшие несколько лет благодаря прозрачной дивидендной политике компаний. Например, согласно дивполитике «МТС», с 2019 по 2022 г. компания планирует выплачивать по 28 руб. на акцию, однако в 2019 г. дивиденды были значительно больше (41,91 руб.) за счёт выплаты спецдивидендов. При этом весной 2022 г. «МТС» планирует обновить дивидендную политику. По словам президента компании Вячеслава Николаева, обновлённая политика будет предполагать более частую выплату дивидендов, а сами дивиденды будут больше, чем в предыдущей редакции.

Рис. 2. Статистика выплаты дивидендов «МТС», 2017–2021. Источник: расчёты автора

Крупнейшим акционером «МТС» является АФК «Система», которой нужны средства на погашение и обслуживание долга. Поэтому, учитывая предыдущее повышение дивидендов, можно предположить, что начиная с 2022 г. дивиденды «МТС» будут составлять не менее 30 руб. на акцию.

Второй квазиоблигацией является «Юнипро», менеджмент которого заложил выплату 20 млрд руб. в виде дивидендов в 2021–2022 гг. В марте 2021 г. менеджмент компании одобрил новую дивидендную политику, согласно которой выплата в 20 млрд руб., или 0,317 руб., сохранится ещё в 2023 и 2024 гг.

Рис. 3. Статистика выплаты дивидендов «Юнипро», 2017–2021. Источник: расчёты автора

Риском в данном случае может стать расширение инвестиционной программы, направленное на развитие возобновляемых источников энергии. Это может снизить размер дивидендов. Однако менеджмент компании знал о расширении, принимая решение о пролонгации дивидендной политики, поэтому риск снижения выплат не велик.

«Татнефть»

Долгое время «Татнефть» (TATN) была одним из лидеров по дивидендной доходности на российском рынке. Компания занимала стабильное место в списке дивидендных аристократов и ежегодно повышала дивиденды. Но в 2020 г. «Татнефть» решила не рисковать и отказалась от выплат по итогам I полугодия, плюс позже правительство решило отменить льготу по НДПИ (налог на добычу полезных ископаемых) по сверхвязкой нефти. В результате компания недосчиталась 39 млрд руб., что сказалось на дивидендной базе.

В 2021 г. «Татнефть» вернулась к выплатам промежуточных дивидендов, но их сумма пока мала, так как на выплату направляется ровно половина чистой прибыли по МСФО или РСБУ.

При этом Минфин позволил нефтяным компаниям вернуть часть потерянных льгот в виде 1 млрд руб. в месяц, но не более 36 млрд за три года. Льготы будут действовать только при условии, что цены на нефть окажутся выше прогнозных значений социально-экономического развития страны.

Рис. 4. Статистика выплаты дивидендов «Татнефти», 2017–2021. Источник: расчёты автора

Именно поэтому «Татнефть» так остро реагирует на снижение цен на нефть. Сейчас остаётся надеяться, что мировым правительствам удастся обуздать инфляцию без распродаж нефти, а ОПЕК+ будет и дальше поддерживать цены на чёрное золото на высоком уровне. В таком случае менеджмент «Татнефти» сможет вернуться к выплатам дивидендов в размере 75–90% чистой прибыли.

«Газпром»

«Газпром» (GAZP) решил порадовать инвесторов, преждевременно перейдя на выплаты в размере 50% чистой прибыли. Ранее предполагалось, что по итогам 2020 г. компания выплатит 30% чистой прибыли, а в 2021 — 50%. Но половина прибыли была выплачена уже по итогам 2020-го.

Газовый гигант сможет заработать в ближайшие пять-десять лет не только на газе, но и на водороде, который Евросоюз готов покупать. «Газпром» совместно с «Росатомом» намерен начать производство чистого водорода уже к 2024 г. Прокачивать его можно будет уже по существующим трубопроводам.

При этом ЕС готов на первых порах покупать даже грязный водород, постепенно переходя на более чистый. Это выгодно «Газпрому», так как чем чище водород, тем дороже его производство. Также поддержку «Газпрому» окажет эксперимент по нейтрализации углеродного следа, который проводится на Сахалине. В ходе эксперимента планируется заменить угольное топливо и мазут на газовое. Если всё пройдёт удачно, то примеру Сахалина могут последовать другие регионы. Несмотря на предстоящие инвестиции, «Газпром», скорее всего, продолжит увеличение дивидендов из года в год (не считая последних трёх лет).

Рис. 5. Статистика выплаты дивидендов «Газпрома», 2017–2021. Источник: расчёты автора

«ФосАгро»

Динамика стоимости удобрений коррелирует с динамикой цен на газ, так как последний используется при их производстве. В эпоху энергоперехода стоимость электроэнергии может вырасти, что ещё подтолкнёт цены на удобрения вверх. При этом потребление удобрений продолжает расти, так как от этого зависит урожайность.

Себестоимость производства удобрений тоже может вырасти, но этот рост будет более медленным, чем увеличение цен на сами удобрения. «ФосАгро» (PHOR) может стать бенефициаром роста, так как компания имеет самую низкую себестоимость производства удобрений в мире.

Рис. 6. Статистика выплаты дивидендов «ФосАгро», 2017–2021. Источник: расчёты автора

«ММК»

Ранее металлургам уже было сделано замечание по поводу выплат дивидендов взамен инвестиций. Минфин пригрозил компаниям повысить налог до 30%, поэтому представители сектора могут уменьшить будущие дивиденды.

При этом, прежде чем повысить налог, необходимо провести расчёт коэффициента по формуле «дивиденды — инвестиции — амортизация за пять лет». Если полученный коэффициент будет ниже 1, то налог останется прежним, если от 1 до 2, то ставка повысится до 25%, а если выше 2 — ставка возрастёт до 30%.

В данном случае «ММК» (MAGN) находится в выигрышной ситуации, так как компания не выплачивала больших дивидендов в течение последних пяти лет. Менеджмент не примет такого решения и сейчас, чтобы не попасть в чёрный список Минфина. Но выплаты акционерам останутся на высоком уровне.

Рис. 7. Статистика выплаты дивидендов «ММК», 2017–2021. Источник: расчёты автора

«АЛРОСА»

«АЛРОСА» (ALRS) прогнозирует рост спроса на алмазы в ближайшие десять лет. При этом одновременно существует риск сокращения производства, что будет способствовать росту. Данное обстоятельство позволит «АЛРОСА» ежегодно увеличивать выручку на 10–15%. А при контроле операционных расходов и снижении капзатрат (CAPEX сократится с текущих 29 млрд руб. до 15–18 млрд руб. в 2023–2024 гг.) компания сможет эффективно наращивать размер дивидендов.

Рис. 8. Статистика выплаты дивидендов «АЛРОСА», 2017– 2021. Источник: расчёты автора

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба