Цена золота смогла удержаться выше отметки $1.800 долларов за унцию в Лондоне во вторник, торгуясь на 1,2% выше 3-недельного минимума прошлой пятницы. Валюта США выросла, председатель ФРС Джером Пауэлл выступил перед Конгрессом по вопросам борьбы с инфляцией, а долгосрочные процентные ставки стабилизировались в преддверии выпуска ключевых данных по инфляции в США после самого резкого скачка с начала кризиса, вызванного Covid-19 в марте 2020 года.

Несмотря на то, что доходность 2-летних казначейских облигаций выросла до 0,92% годовых, что является самым высоким значением с февраля 2020 года и на 75 базисных пунктов выше, чем 6 месяцев назад, два крупнейших ETF, обеспеченных физическим золотом, — SPDR Gold Trust и iShares — не изменились в размере в понедельник.

Цена золота выросла с $1.792 долларов до максимума выше $1.810 во вторник, а доллар США поднялся с 7-недельного минимума на валютном рынке.

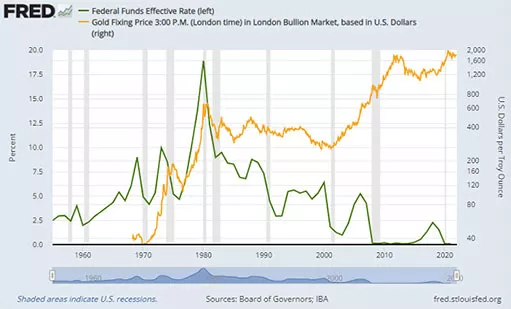

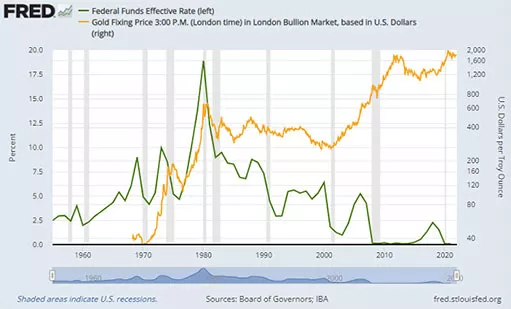

Шансы на то, что ФРС повысит свою процентную ставку овернайт 4 раза с текущего уровня в 0% в 2022 году, теперь составляют около 3 к 5, согласно инструменту CME FedWatch.

Вероятность повысилась вдвое в сравнении с оценкой трейдеров в прошлом месяце.

ФРС завершила свой последний цикл повышения, подняв ставки 4 раза в 2018 году и увеличив целевой потолок с 1,5% до 2,5% — чуть выше уровня инфляции, что стало первым таким переходом к положительным реальным процентным ставкам с Нового 2005 года накануне ипотечного кризиса.

Фондовый рынок США завершил 2018 год снижением более чем на 4% (индекс Wilshire 5000), что стало его худшим (и единственным) годовым падением после почти 40%-го краха 2008 года.

Три месяца спустя, и за целый год до того, как Covid-19 добрался до США, рынок американских облигаций сигнализировал о том, что в крупнейшей экономике мира назревает рецессия. Первая инверсия кривой доходности 3-месячных и 10-летних ставок с июля 2007 года предшествовала мировому финансовому кризису.

Повышение ставок может произойти уже в марте, и это сдерживает рост золота.

С другой стороны, данные по занятости в несельскохозяйственном секторе, опубликованные в прошлую пятницу, говорят не в пользу неизбежного повышения, и стабилизация доходности 2-летних [казначейских облигаций] может поддержать эту точку зрения.

Рона О'Коннелл, StoneX

Согласно новостям Bloomberg, относительно менее опасный Омикрон и агрессивный настрой ФРС могут негативно повлиять на золото; резкое повышение доходности облигаций TIPS обычно оказывает негативное влияние на драгоценный металл, но пока цена золота остается стабильной.

Джером Пауэлл выступит перед Конгрессом в рамках процесса повторного выдвижения своей кандидатуры на пост председателя ФРС. В своем вступительном заявлении, опубликованном в понедельник вечером, он снова выразил озабоченность по поводу необходимости предотвращения «укоренения» инфляции, а также подтвердил свое стремление «достичь максимальной занятости».

Как говорится в колонке Bloomberg, упомянутой выше, в 2022 году «Федеральная резервная система может преуспеть в своих более агрессивных намерениях в борьбе с инфляцией, не ставя под угрозу восстановление экономики».

Несмотря на то, что доходность 2-летних казначейских облигаций выросла до 0,92% годовых, что является самым высоким значением с февраля 2020 года и на 75 базисных пунктов выше, чем 6 месяцев назад, два крупнейших ETF, обеспеченных физическим золотом, — SPDR Gold Trust и iShares — не изменились в размере в понедельник.

Цена золота выросла с $1.792 долларов до максимума выше $1.810 во вторник, а доллар США поднялся с 7-недельного минимума на валютном рынке.

Шансы на то, что ФРС повысит свою процентную ставку овернайт 4 раза с текущего уровня в 0% в 2022 году, теперь составляют около 3 к 5, согласно инструменту CME FedWatch.

Вероятность повысилась вдвое в сравнении с оценкой трейдеров в прошлом месяце.

ФРС завершила свой последний цикл повышения, подняв ставки 4 раза в 2018 году и увеличив целевой потолок с 1,5% до 2,5% — чуть выше уровня инфляции, что стало первым таким переходом к положительным реальным процентным ставкам с Нового 2005 года накануне ипотечного кризиса.

Фондовый рынок США завершил 2018 год снижением более чем на 4% (индекс Wilshire 5000), что стало его худшим (и единственным) годовым падением после почти 40%-го краха 2008 года.

Три месяца спустя, и за целый год до того, как Covid-19 добрался до США, рынок американских облигаций сигнализировал о том, что в крупнейшей экономике мира назревает рецессия. Первая инверсия кривой доходности 3-месячных и 10-летних ставок с июля 2007 года предшествовала мировому финансовому кризису.

Повышение ставок может произойти уже в марте, и это сдерживает рост золота.

С другой стороны, данные по занятости в несельскохозяйственном секторе, опубликованные в прошлую пятницу, говорят не в пользу неизбежного повышения, и стабилизация доходности 2-летних [казначейских облигаций] может поддержать эту точку зрения.

Рона О'Коннелл, StoneX

Согласно новостям Bloomberg, относительно менее опасный Омикрон и агрессивный настрой ФРС могут негативно повлиять на золото; резкое повышение доходности облигаций TIPS обычно оказывает негативное влияние на драгоценный металл, но пока цена золота остается стабильной.

Инфляционные ожидания снижаются, но номинальная доходность растет в ожидании более сильного восстановления (и более быстрого сокращения QE/повышения ставок ФРС), что резко увеличило реальную доходность.

Такого краткосрочного изменения реальной 10-летней доходности рынки не видели с марта 2020 года, когда на валютном рынке и рынке золота воцарился хаос; оно было спровоцировано ФРС (и «неотложностью» [решить проблему] инфляции в среднесрочной перспективе, по некоторым соображениям).

MKS Pamp

Такого краткосрочного изменения реальной 10-летней доходности рынки не видели с марта 2020 года, когда на валютном рынке и рынке золота воцарился хаос; оно было спровоцировано ФРС (и «неотложностью» [решить проблему] инфляции в среднесрочной перспективе, по некоторым соображениям).

MKS Pamp

Джером Пауэлл выступит перед Конгрессом в рамках процесса повторного выдвижения своей кандидатуры на пост председателя ФРС. В своем вступительном заявлении, опубликованном в понедельник вечером, он снова выразил озабоченность по поводу необходимости предотвращения «укоренения» инфляции, а также подтвердил свое стремление «достичь максимальной занятости».

Как говорится в колонке Bloomberg, упомянутой выше, в 2022 году «Федеральная резервная система может преуспеть в своих более агрессивных намерениях в борьбе с инфляцией, не ставя под угрозу восстановление экономики».

https://www.bullionvault.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба