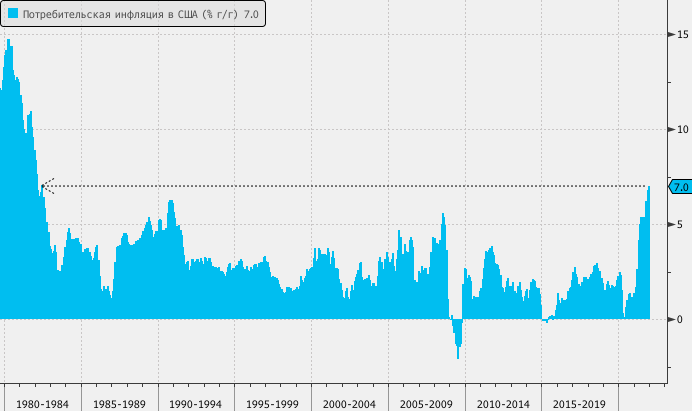

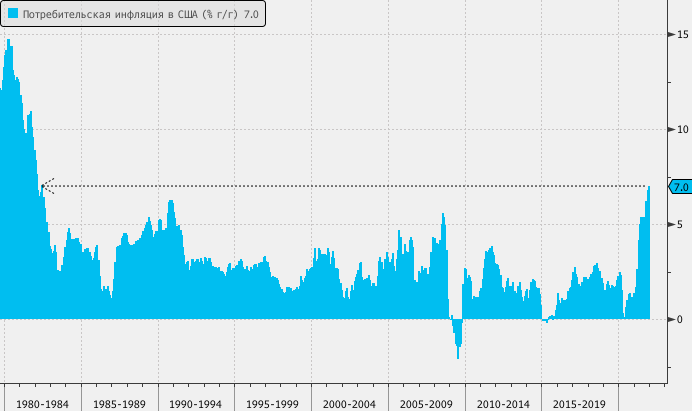

В начале торговой сессии среды, 12 января, рынок акций США умеренно рос второй день подряд, продолжая корректироваться после пятидневного снижения. Потребительская инфляция в США обновила 39-летние максимумы, однако цифры примерно совпали с консенсус-прогнозом, и их публикация не оказала сильного влияния на индексы.

На 17:55 мск:

S&P 500 — 4 735 п. (+0,47%) с нач. года -0,65%

Dow Jones Industrial — 36 424 п. (+0,48%), с нач. года +0,24%

Nasdaq Composite — 15 261 п. (+0,71%), с нач. года -2,45%

Компоненты S&P 500 показывали сильную динамику: по состоянию на 17:55 мск росли 8 из 11 основных секторов индекса.

Лучше всех выглядели производители материалов (+1,10%), технологические компании (+0,94%) и производители товаров второй необходимости (+0,86%). Главными аутсайдерами выступали защитные сектора: здравоохранение (-0,40%), ЖКХ (-0,21%) и производство товаров первой необходимости (-0,06%).

77% компонентов S&P 500 дорожали и 23% дешевели.

Потребительская инфляция в США в декабре выросла на 7,0% м/м (по данным Bloomberg, рекордное значение с июня 1982 года), 0,5% м/м против прогноза 7,0% г/г, 0,4% м/м и против 6,8% г/г, 0,8% м/м в ноябре. Базовая инфляция выросла на 5,5% г/г (по данным Bloomberg, рекордное значение с 1991 года), 0,6% м/м, превысив консенсус-прогноз на уровне 5,4% г/г, 0,5% м/м.

Наибольший вклад в эти цифры внес рост цен на жилье и подержанные автомобили, меньший — цены на продукты питания. Цены на энергоносители, которые выступали ключевым инфляционным драйвером на протяжении большей части 2021 года, в декабре снизились.

В последние месяцы инвесторы свыклись с мыслью о том, что инфляция останется на повышенных уровнях дольше, чем изначально предполагалось, поэтому сегодняшние цифры не произвели на рынок акций особенного впечатления и вряд ли произведут его на ФРС. Кроме того, они оказались более-менее в пределах ожиданий.

Рынок облигаций, по данным JPMorgan Asset Management, учитывает в ценах примерно 90-процентную вероятность четырех повышений ставок в текущем году. Впрочем, более важным для рынка акций может оказаться не общий масштаб цикла повышения ставок, а его темпы: чем более размеренными они будут, тем лучше.

Высокая и растущая инфляция выглядит хорошим аргументом для ФРС в пользу первого повышения ставок уже в марте. Фьючерсы на ставку по федеральным фондам в целом проигнорировали эту публикацию и продолжают учитывать в котировках примерно 80-процентую вероятность ее повышения на 0,25% в марте и дальнейший рост к 1,20% к концу 2022 года.

Инфляция часто упоминалась в отчетах американских компаний за III квартал 2021 года, и теперь мы видим повторение этой истории. Во вторник сразу три ритейлера — Albertsons, Urban Outfitters и American Eagle Outfitters — отметили рост издержек в цепочке поставок. Кроме того, бизнесы вынуждены поднимать заработные платы, что может негативно сказаться на их финансовых результатах, если они не смогут переложить все издержки на потребителя.

Корпоративные истории

Акции Biogen снижались примерно на 9% на фоне новостей о том, что правительство США в рамках программы Medicare ограничит применение препарата Aduhelm, используемого при терапии болезни Альцгеймера, так как он имеет потенциальные побочные эффекты

Акции Jefferies теряли около 10% после публикации слабого отчета по выручке за IV квартал 2021 года, обусловленного падением доходов от торговли облигациями. Это — плохой знак для бумаг Citigroup, Wells Fargo и JPMorgan Chase, которые отчитываются в пятницу

На 17:55 мск:

S&P 500 — 4 735 п. (+0,47%) с нач. года -0,65%

Dow Jones Industrial — 36 424 п. (+0,48%), с нач. года +0,24%

Nasdaq Composite — 15 261 п. (+0,71%), с нач. года -2,45%

Компоненты S&P 500 показывали сильную динамику: по состоянию на 17:55 мск росли 8 из 11 основных секторов индекса.

Лучше всех выглядели производители материалов (+1,10%), технологические компании (+0,94%) и производители товаров второй необходимости (+0,86%). Главными аутсайдерами выступали защитные сектора: здравоохранение (-0,40%), ЖКХ (-0,21%) и производство товаров первой необходимости (-0,06%).

77% компонентов S&P 500 дорожали и 23% дешевели.

Потребительская инфляция в США в декабре выросла на 7,0% м/м (по данным Bloomberg, рекордное значение с июня 1982 года), 0,5% м/м против прогноза 7,0% г/г, 0,4% м/м и против 6,8% г/г, 0,8% м/м в ноябре. Базовая инфляция выросла на 5,5% г/г (по данным Bloomberg, рекордное значение с 1991 года), 0,6% м/м, превысив консенсус-прогноз на уровне 5,4% г/г, 0,5% м/м.

Наибольший вклад в эти цифры внес рост цен на жилье и подержанные автомобили, меньший — цены на продукты питания. Цены на энергоносители, которые выступали ключевым инфляционным драйвером на протяжении большей части 2021 года, в декабре снизились.

В последние месяцы инвесторы свыклись с мыслью о том, что инфляция останется на повышенных уровнях дольше, чем изначально предполагалось, поэтому сегодняшние цифры не произвели на рынок акций особенного впечатления и вряд ли произведут его на ФРС. Кроме того, они оказались более-менее в пределах ожиданий.

Рынок облигаций, по данным JPMorgan Asset Management, учитывает в ценах примерно 90-процентную вероятность четырех повышений ставок в текущем году. Впрочем, более важным для рынка акций может оказаться не общий масштаб цикла повышения ставок, а его темпы: чем более размеренными они будут, тем лучше.

Высокая и растущая инфляция выглядит хорошим аргументом для ФРС в пользу первого повышения ставок уже в марте. Фьючерсы на ставку по федеральным фондам в целом проигнорировали эту публикацию и продолжают учитывать в котировках примерно 80-процентую вероятность ее повышения на 0,25% в марте и дальнейший рост к 1,20% к концу 2022 года.

Инфляция часто упоминалась в отчетах американских компаний за III квартал 2021 года, и теперь мы видим повторение этой истории. Во вторник сразу три ритейлера — Albertsons, Urban Outfitters и American Eagle Outfitters — отметили рост издержек в цепочке поставок. Кроме того, бизнесы вынуждены поднимать заработные платы, что может негативно сказаться на их финансовых результатах, если они не смогут переложить все издержки на потребителя.

Корпоративные истории

Акции Biogen снижались примерно на 9% на фоне новостей о том, что правительство США в рамках программы Medicare ограничит применение препарата Aduhelm, используемого при терапии болезни Альцгеймера, так как он имеет потенциальные побочные эффекты

Акции Jefferies теряли около 10% после публикации слабого отчета по выручке за IV квартал 2021 года, обусловленного падением доходов от торговли облигациями. Это — плохой знак для бумаг Citigroup, Wells Fargo и JPMorgan Chase, которые отчитываются в пятницу

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба