22 февраля 2022 Альфа-Капитал

Напряженность на Украине давит и на американские рынки, в том числе и на нефтянку

ЕЦБ осторожничает с риторикой, однако тренд на «ястребиную» политику прослеживается

Сильные данные по инфляции в Китае способствовали покупкам

Отсутствие первички на рынке рублевого долга оказалось сильнее геополитики

Инфляция в РФ – на локальном плато. Но ключевая ставка ЦБ РФ еще может подрасти

ФРС готовится к сокращению баланса. За этим последует и повышение ставки

Цены на нефть зависли у локальных максимумов. Геополитика здесь пока ослабила влияние

Золото оправдывает звание защитного актива. Интерес розничных инвесторов растет

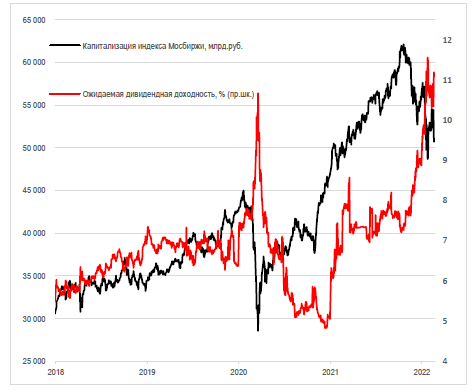

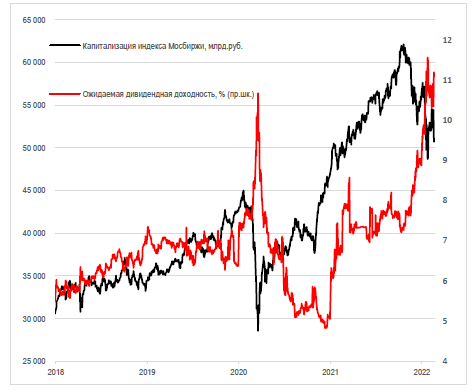

Капитализация индекса Мосбиржи и ожидаемая дивидендная доходность

Индекс Мосбиржи находится в «медвежьем» цикле с осени 2021 года. В результате обострения геополитического риска последних недель рынок вернулся к значениям начала прошлого года. Это снижение проходит на фоне роста сырьевых цен и сильнейшей отчетности большинства «голубых фишек». Результатом получения рекордной прибыли эмитентами станут беспрецедентно высокие дивиденды.

На сегодняшний день ожидаемая дивидендная доходность индекса Мосбиржи приближается к 12% годовых. С учетом текущей капитализации рынка, это будет означать выплату рыночным держателям акций более 2 трлн рублей. Традиционно значительная часть дивидендов реинвестируется в рынок, что может оказать ему сильнейшую поддержку, особенно в случае ослабления геополитического риска.

АКЦИИ

Ситуация с Украиной давит на американские рынки

Широкие индексы фондового рынка США закрыли вторую неделю подряд в красной зоне. S&P 500 и Nasdaq 100 потеряли около 2%, при этом снижение коснулось как крупнейших компаний, так и компаний «второго эшелона» по рыночной капитализации. Помимо инфляции фактором давления стала ситуация вокруг Украины, глобальные инвесторы тоже стали замечать этот риск: почти всю неделю рынки следовали за заявлениями представителей сторон-участников, снижались на обострениях и переходили в отскок на ожиданиях разрядки конфликта.

Отражением отношения к риску можно назвать расхождение между ценами на нефть и динамикой капитализации субиндеса S&P 500 Нефть и газ: несмотря на выход цены Brent на новые высоты, сектор закрылся в ощутимом минусе (-3,7%). Субиндекс Коммуникации (-2,5%) смотрелся хуже рынка во многом из-за продолжающихся распродаж акций Meta/Facebook. Единственный субиндекс, закрывшийся по результатам недели в плюсе, – это Потребительские товары (+1%), оправданно считающиеся защитным сектором благодаря возможностям перекладывать инфляцию на потребителей: за последний год этот сегмент на 3-м месте по доходности (после Нефти и газа и Банков и финансов).

ЕЦБ осторожничает с риторикой

Президент Европейского центрального банка (ЕЦБ) Кристин Лагард и члены Совета управляющих Франсуа Виллеруа де Гальо и Пабло Эрнандес де Кос подчеркнули, что любая корректировка денежно-кредитной политики будет постепенной и будет определяться ключевыми экономическими данными.

Однако главный экономист ЕЦБ Филип Лейн изменил свою позицию по вопросу инфляции, предположив, что, возможно, существует растущий консенсус в отношении того, что стимулы должны быть сняты быстрее, чем планировалось. В ходе выступления Лейн заявил, что инфляция вряд ли опустится ниже целевого уровня ЕЦБ в 2% в ближайшие два года, поскольку инвесторы, аналитики и потребители сейчас имеют более высокие инфляционные ожидания, а в экономике произошли «структурные сдвиги».

Дефицит торгового баланса еврозоны по товарам увеличился в декабре на 9,7 млрд евро (с учетом сезонных колебаний) – наибольшее значение с августа 2008 года. Во многом это связано с ростом цен на энергоносители. Дефицит торгового баланса с крупнейшим поставщиком энергоносителей блока, Россией, вырос до 69,2 млрд евро в 2021 году (15,7 млрд евро в 2020-м).

Новости китайского рынка

Вразрез с американскими, китайские рынки выросли благодаря мягким комментариям правительственных чиновников и более низким, чем ожидалось, данным по инфляции, что повысило склонность инвесторов к риску. За неделю индекс Shanghai Composite прибавил 0,8%, а индекс CSI 300 – 1,1%.

Индекс цен производителей (PPI) и индекс потребительских цен (CPI) в Китае в январе оказались заметно ниже, чем ожидалось. Последние данные по инфляции и «голубиные» комментарии PBOC отразили расхождение в монетарной политике между Китаем и США.

Новости от девелоперов продолжали подчеркивать риски, лежащие в китайском секторе недвижимости. Компания Shimao Group, долгое время считавшаяся одним из самых сильных в финансовом отношении игроков отрасли, попросила продлить срок выплаты 6 млрд юаней (101 млн долл.) по высокодоходным трастовым продуктам в течение трех лет. Между тем агентство Reuters сообщило, что китайский суд постановил заморозить активы на сумму 640,4 млн юаней (101 млн долл.), принадлежащие дочерней компании Evergrande Group. Наконец, председатель совета директоров компании China Vanke, одного из крупнейших застройщиков страны по объему выручки, предупредил сотрудников, что лучшие времена в секторе недвижимости уже позади и что компания меняет структуру бизнеса.

ОБЛИГАЦИИ

Рублевый долг подрос, несмотря на геополитику

На прошлой неделе цены на рынке рублевого долга выросли. Рынок всецело был во власти геополитики, и некоторое ослабление давления в начале недели позитивно отразилось на котировках. Тем не менее ликвидности в корпоративных бондах по-прежнему нет. Минфин РФ не проводил аукционов по размещению ОФЗ, чтобы поддержать рынок.

Инфляция – на локальном плато

Инфляция в РФ пока держится примерно на уровне прошлой недели. Так, с 5 по 11 февраля рост цен составил 0,13%, годовой – 8,75%. Правительство и Центробанк должны скоординировать свои действия в борьбе с инфляцией в РФ, работа должна быть нацелена на устранение как внешних, так и внутренних факторов, заявил президент России Владимир Путин.

ФРС готовится к сокращению баланса

На минувшей неделе ФРС опубликовала протокол заседания комитета по ставкам за январь. Из документа можно сделать вывод о намерении регулятора продолжать жесткую монетарную политику. В частности, члены ФРС обсуждали сокращение баланса активов, начало которому может быть дано в июне, а также отметили, что изменение стоимости финансовых активов не оказывает значительного влияния на сохранение финансовой стабильности, что может означать наличие возможности у регулятора проводить более жесткую политику.

Рынок еврооблигаций на прошлой неделе консолидировался, различные рынки показывали разнонаправленное движение. Доходности казначейских облигаций несколько снизились, отражая то, что большая часть ужесточения монетарной политики уже заложена рынком. Российский рынок находился под влиянием геополитики, демонстрируя высокую волатильность в обе стороны в зависимости от ухудшения или улучшения новостного фона.

СЫРЬЕ И ВАЛЮТЫ

Сдержанная динамика цен на нефть

Цены на нефть в минувшую неделю колебались вокруг отметки 93–94 долл. за баррель, и последнее обострение геополитической ситуации довольно слабо сказалось на котировках. Примечательно, что и спотовые цены на природный газ на европейском рынке также в конце недели вели себя достаточно спокойно. Возможно, инвесторы стали чуть больше обращать внимания на то, что ожидаемое замедление роста мировой экономики в этом году будет сопровождаться и замедлением роста потребления нефти, что поможет если не избежать дефицита, то хотя бы уменьшить его остроту.

Мы полагаем, что пространство для роста нефтяных котировок еще очень велико. Это связано, во-первых, с отложенным эффектом падения инвестиций в отрасли в 2020–2021 годах, а также с тем, что накопленная за последние 10–15 лет долларовая инфляция привела к тому, что мировая экономика может переносить более высокие цены на нефть, чем в 2012–2013 или даже 2008 году.

Геополитика снова ослабила рубль

Конец прошлой недели показал, что валютный рынок по-прежнему очень чувствителен к геополитике. Сообщения об эвакуации населения из ДНР и ЛНР спровоцировали ослабление рубля до USD/RUB 77,5 в пятницу, а сегодня курс поднимался выше USD/RUB 78. Это, конечно, не так высоко по меркам конца января, когда мы видели и USD/RUB 80, но дает четкое понимание направления и силы движения валютного курса в случае негативного сценария развития ситуации.

Цена золота близка к годовым максимумам

Цена золота сегодня утром достигала уровня 1908 долл. за унцию, вплотную приблизившись к уровням прошлого пика в конце мая – начале июня 2021 года. Поводов для роста цены золота в последнее время более чем достаточно. Это и коррекция на рынках акций США, вызванная опасениями жесткой политики ФРС, и ускорение инфляции, заставляющее инвесторов искать альтернативы номинальным активам (облигациям), и очередное обострение геополитической напряженности вокруг Украины.

Возможно, это начало новой волны интереса к золоту со стороны розничных инвесторов, объемы металла в физических ETF с начала года заметно выросли. Правда, еще не настолько, чтобы вернуться к значениям середины прошлого года, но если тенденция сохранится, то это может вывести цену металла на новые исторические максимумы.

ЕЦБ осторожничает с риторикой, однако тренд на «ястребиную» политику прослеживается

Сильные данные по инфляции в Китае способствовали покупкам

Отсутствие первички на рынке рублевого долга оказалось сильнее геополитики

Инфляция в РФ – на локальном плато. Но ключевая ставка ЦБ РФ еще может подрасти

ФРС готовится к сокращению баланса. За этим последует и повышение ставки

Цены на нефть зависли у локальных максимумов. Геополитика здесь пока ослабила влияние

Золото оправдывает звание защитного актива. Интерес розничных инвесторов растет

Капитализация индекса Мосбиржи и ожидаемая дивидендная доходность

Индекс Мосбиржи находится в «медвежьем» цикле с осени 2021 года. В результате обострения геополитического риска последних недель рынок вернулся к значениям начала прошлого года. Это снижение проходит на фоне роста сырьевых цен и сильнейшей отчетности большинства «голубых фишек». Результатом получения рекордной прибыли эмитентами станут беспрецедентно высокие дивиденды.

На сегодняшний день ожидаемая дивидендная доходность индекса Мосбиржи приближается к 12% годовых. С учетом текущей капитализации рынка, это будет означать выплату рыночным держателям акций более 2 трлн рублей. Традиционно значительная часть дивидендов реинвестируется в рынок, что может оказать ему сильнейшую поддержку, особенно в случае ослабления геополитического риска.

АКЦИИ

Ситуация с Украиной давит на американские рынки

Широкие индексы фондового рынка США закрыли вторую неделю подряд в красной зоне. S&P 500 и Nasdaq 100 потеряли около 2%, при этом снижение коснулось как крупнейших компаний, так и компаний «второго эшелона» по рыночной капитализации. Помимо инфляции фактором давления стала ситуация вокруг Украины, глобальные инвесторы тоже стали замечать этот риск: почти всю неделю рынки следовали за заявлениями представителей сторон-участников, снижались на обострениях и переходили в отскок на ожиданиях разрядки конфликта.

Отражением отношения к риску можно назвать расхождение между ценами на нефть и динамикой капитализации субиндеса S&P 500 Нефть и газ: несмотря на выход цены Brent на новые высоты, сектор закрылся в ощутимом минусе (-3,7%). Субиндекс Коммуникации (-2,5%) смотрелся хуже рынка во многом из-за продолжающихся распродаж акций Meta/Facebook. Единственный субиндекс, закрывшийся по результатам недели в плюсе, – это Потребительские товары (+1%), оправданно считающиеся защитным сектором благодаря возможностям перекладывать инфляцию на потребителей: за последний год этот сегмент на 3-м месте по доходности (после Нефти и газа и Банков и финансов).

ЕЦБ осторожничает с риторикой

Президент Европейского центрального банка (ЕЦБ) Кристин Лагард и члены Совета управляющих Франсуа Виллеруа де Гальо и Пабло Эрнандес де Кос подчеркнули, что любая корректировка денежно-кредитной политики будет постепенной и будет определяться ключевыми экономическими данными.

Однако главный экономист ЕЦБ Филип Лейн изменил свою позицию по вопросу инфляции, предположив, что, возможно, существует растущий консенсус в отношении того, что стимулы должны быть сняты быстрее, чем планировалось. В ходе выступления Лейн заявил, что инфляция вряд ли опустится ниже целевого уровня ЕЦБ в 2% в ближайшие два года, поскольку инвесторы, аналитики и потребители сейчас имеют более высокие инфляционные ожидания, а в экономике произошли «структурные сдвиги».

Дефицит торгового баланса еврозоны по товарам увеличился в декабре на 9,7 млрд евро (с учетом сезонных колебаний) – наибольшее значение с августа 2008 года. Во многом это связано с ростом цен на энергоносители. Дефицит торгового баланса с крупнейшим поставщиком энергоносителей блока, Россией, вырос до 69,2 млрд евро в 2021 году (15,7 млрд евро в 2020-м).

Новости китайского рынка

Вразрез с американскими, китайские рынки выросли благодаря мягким комментариям правительственных чиновников и более низким, чем ожидалось, данным по инфляции, что повысило склонность инвесторов к риску. За неделю индекс Shanghai Composite прибавил 0,8%, а индекс CSI 300 – 1,1%.

Индекс цен производителей (PPI) и индекс потребительских цен (CPI) в Китае в январе оказались заметно ниже, чем ожидалось. Последние данные по инфляции и «голубиные» комментарии PBOC отразили расхождение в монетарной политике между Китаем и США.

Новости от девелоперов продолжали подчеркивать риски, лежащие в китайском секторе недвижимости. Компания Shimao Group, долгое время считавшаяся одним из самых сильных в финансовом отношении игроков отрасли, попросила продлить срок выплаты 6 млрд юаней (101 млн долл.) по высокодоходным трастовым продуктам в течение трех лет. Между тем агентство Reuters сообщило, что китайский суд постановил заморозить активы на сумму 640,4 млн юаней (101 млн долл.), принадлежащие дочерней компании Evergrande Group. Наконец, председатель совета директоров компании China Vanke, одного из крупнейших застройщиков страны по объему выручки, предупредил сотрудников, что лучшие времена в секторе недвижимости уже позади и что компания меняет структуру бизнеса.

ОБЛИГАЦИИ

Рублевый долг подрос, несмотря на геополитику

На прошлой неделе цены на рынке рублевого долга выросли. Рынок всецело был во власти геополитики, и некоторое ослабление давления в начале недели позитивно отразилось на котировках. Тем не менее ликвидности в корпоративных бондах по-прежнему нет. Минфин РФ не проводил аукционов по размещению ОФЗ, чтобы поддержать рынок.

Инфляция – на локальном плато

Инфляция в РФ пока держится примерно на уровне прошлой недели. Так, с 5 по 11 февраля рост цен составил 0,13%, годовой – 8,75%. Правительство и Центробанк должны скоординировать свои действия в борьбе с инфляцией в РФ, работа должна быть нацелена на устранение как внешних, так и внутренних факторов, заявил президент России Владимир Путин.

ФРС готовится к сокращению баланса

На минувшей неделе ФРС опубликовала протокол заседания комитета по ставкам за январь. Из документа можно сделать вывод о намерении регулятора продолжать жесткую монетарную политику. В частности, члены ФРС обсуждали сокращение баланса активов, начало которому может быть дано в июне, а также отметили, что изменение стоимости финансовых активов не оказывает значительного влияния на сохранение финансовой стабильности, что может означать наличие возможности у регулятора проводить более жесткую политику.

Рынок еврооблигаций на прошлой неделе консолидировался, различные рынки показывали разнонаправленное движение. Доходности казначейских облигаций несколько снизились, отражая то, что большая часть ужесточения монетарной политики уже заложена рынком. Российский рынок находился под влиянием геополитики, демонстрируя высокую волатильность в обе стороны в зависимости от ухудшения или улучшения новостного фона.

СЫРЬЕ И ВАЛЮТЫ

Сдержанная динамика цен на нефть

Цены на нефть в минувшую неделю колебались вокруг отметки 93–94 долл. за баррель, и последнее обострение геополитической ситуации довольно слабо сказалось на котировках. Примечательно, что и спотовые цены на природный газ на европейском рынке также в конце недели вели себя достаточно спокойно. Возможно, инвесторы стали чуть больше обращать внимания на то, что ожидаемое замедление роста мировой экономики в этом году будет сопровождаться и замедлением роста потребления нефти, что поможет если не избежать дефицита, то хотя бы уменьшить его остроту.

Мы полагаем, что пространство для роста нефтяных котировок еще очень велико. Это связано, во-первых, с отложенным эффектом падения инвестиций в отрасли в 2020–2021 годах, а также с тем, что накопленная за последние 10–15 лет долларовая инфляция привела к тому, что мировая экономика может переносить более высокие цены на нефть, чем в 2012–2013 или даже 2008 году.

Геополитика снова ослабила рубль

Конец прошлой недели показал, что валютный рынок по-прежнему очень чувствителен к геополитике. Сообщения об эвакуации населения из ДНР и ЛНР спровоцировали ослабление рубля до USD/RUB 77,5 в пятницу, а сегодня курс поднимался выше USD/RUB 78. Это, конечно, не так высоко по меркам конца января, когда мы видели и USD/RUB 80, но дает четкое понимание направления и силы движения валютного курса в случае негативного сценария развития ситуации.

Цена золота близка к годовым максимумам

Цена золота сегодня утром достигала уровня 1908 долл. за унцию, вплотную приблизившись к уровням прошлого пика в конце мая – начале июня 2021 года. Поводов для роста цены золота в последнее время более чем достаточно. Это и коррекция на рынках акций США, вызванная опасениями жесткой политики ФРС, и ускорение инфляции, заставляющее инвесторов искать альтернативы номинальным активам (облигациям), и очередное обострение геополитической напряженности вокруг Украины.

Возможно, это начало новой волны интереса к золоту со стороны розничных инвесторов, объемы металла в физических ETF с начала года заметно выросли. Правда, еще не настолько, чтобы вернуться к значениям середины прошлого года, но если тенденция сохранится, то это может вывести цену металла на новые исторические максимумы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба