2 марта 2022 Открытие Лукичева Оксана

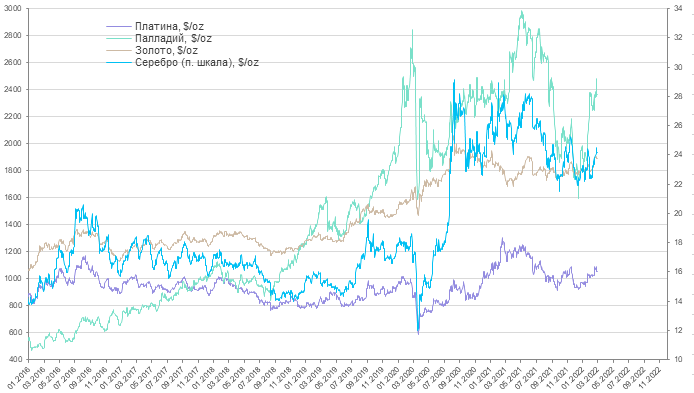

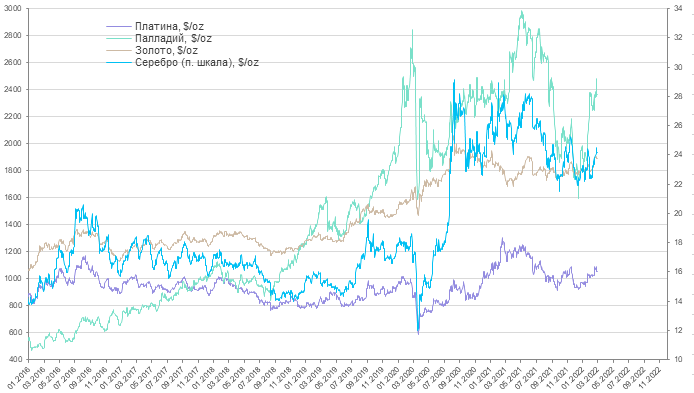

Цены на драгоценные металлы на прошедшей неделе в среднем снизились, несмотря на резкий рост в середине недели. Геополитические риски вызывали рост цен на драгоценные металлы, но ожидание повышения процентной ставки ФРС США на мартовском заседании несколько сдерживало потенциал роста. Рост доходностей казначейских облигаций США и укрепление курса доллара также оказывали давление на цены.

Завершившийся последний месяц зимы оказался идеальным для защитных активов, что отразилось в притоках средств в крупнейшие ETF, инвестирующие в золото и серебро.

На текущей неделе предстоит множество выступлений представителей регуляторов по поводу денежно-кредитной политики, публикация «Бежевой книги» ФРС, протокола февральского заседания ЕЦБ, что повысит волатильность рынка драгоценных металлов.

Геополитическая обстановка привела к ожиданию более мягкой политики ФРС США. Фьючерсы FedWatch показывают 90,5%-ю вероятность повышения до 0,25-0,50% в ходе мартовского заседания. Однако общее количество ожидающихся повышений ставок пока снизилось до 5 раз в течение этого года.

Глава ЕЦБ Кристин Лагард сообщила, что банк готов сделать все необходимое для «обеспечения ценовой и финансовой стабильности в еврозоне» при решительном применении санкций к России. Степень влияния конфликта в Украине оценивать пока рано, но неопределенность окажет давление на потребление и рост экономики Еврозоны, сказала глава ЕЦБ. Инфляция в краткосрочной перспективе, скорее всего, будет выше. В такой ситуации ЕЦБ нужна вариативность и гибкость, ликвидности будет достаточно, платежная система будет работать, добавила она.

Банк России с 28 февраля 2022 г. возобновляет покупку золота на внутреннем рынке драгоценных металлов. Цена покупки золота будет определяться ежедневно на основе утренней цены Лондонской ассоциации рынка драгоценных металлов (LBMA Gold Price AM). По состоянию на 1 февраля 2022 г. запасы золота в резервах составили 73,9 млн унций (2 298,5 тонн), что эквивалентно 20,9% от общего объема международных резервов ЦБ РФ.

С учетом ежегодного внутреннего российского производства в размере около 300 тонн покупки ЦБ РФ могут составить потенциально 250-300 тонн. Кроме того, внутреннее производство золота получит подпитку от возобновления закупок, в связи с чем можно ожидать постепенного прироста объемов производства. В то же время, экспорт золота из России на мировой рынок может иссякнуть, что приведет к снижению предложения золота на мировом рынке примерно на 10%.

Данные МВФ показали, что в январе 2022 г. покупали золото Банк Аргентины, Банк Австралии, Банк Катара. Продавали золото Банк Казахстана, Банк Польши, Банк Узбекистана. Покупки и продажи золота проходили в незначительных количествах.

Решение Банка России возобновить покупку золота в золотовалютные резервы на фоне санкций по блокировке значительной части золотовалютных резервов в резервных валютах может привести к повышенному интересу к покупкам золота со стороны прочих центральных банков с целью диверсификации рисков.

Спрос на физическое золото в азиатских хабах на предыдущей неделе упал из-за резкого роста цен, наблюдался рост продаж ювелирных изделий, т.к. покупатели стремились зафиксировать прибыль от высоких цен. Внутренние цены в Индии выросли, предложение ювелирного лома также выросло, индийские дилеры продавали золото с дисконтом в $18/унц к лондонским ценам. Импорт серебра в Индию в январе 2022 г. оставался более чем в два раза выше среднего долгосрочного показателя, а также примерно на 23% выше импорта в январе 2020 г.

Премии на поставку золота в Китае составляли $2,0-5,0/унц, покупки сохранялись на высоком уровне. В Гонконге золото предлагалось с премией в $1,0-2,5/унц. Нетто-импорт золота в Китай через Гонконг упал на 5,6% м/м до 24,016 тонн.

В Сингапуре премии повысились до $1,6-2,0/унц, отмечался повышенный интерес европейских клиентов к хранению драгоценных металлов в Сингапуре и диверсификации капитала. В Японии золото торговалось в диапазоне $-1,0/+0,5/унц к лондонским ценам.

Рынок золота на прошедшей неделе протестировал сильный уровень сопротивления $1975/унц на волне эскалации геополитических рисков. Однако, после открытия американской торговой сессии продажи возобладали и цены вновь опустились к уровню $1915/унц. В условиях сохранения напряженности движение с целью $1 920 – 1 950/унц сохраняется, но приближение мартовского заседания ФРС США ограничивает потенциал роста цен. Инфляция, тем не менее, остается высокой, что будет поддерживать интерес инвесторов к проинфляционным активам. Кроме того, возобновление покупок золота в резервы Банком России создает долгосрочную поддержку ценам на металл.

Аналитики банка UBS считают, что золото может достичь $2 000/унц., «если ситуация ухудшится», но в противном случае на цены будет оказывать давление восстановление реальных ставок в США. City повысил оценку среднегодовой стоимости золота до $1 850/унц. к концу июня, до $1 800/унц. к концу сентября и до $1 700/унц. к концу декабря. К концу марта 2023 г. банк ожидает стоимость золота на уровне $1 650/унц.

Цены на серебро на прошедшей неделе в корреляции с рынком золота протестировали уровень $25,55/унц, после чего понизились до $24,62/унц. Соотношение цен между золотом и серебром составило 78,12 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составило 42,98 (среднее значение за 5 лет — 57).

The Silver Institute ожидает, что мировой спрос на серебро в 2022 г. достигнет исторического максимума, составив 1,112 млрд унций, поскольку промышленное потребление может вырасти на 5% г/г из-за расширения использования как в традиционных, так и в «зеленых» отраслях экономики. Использование серебра в автомобилестроении продолжит показывать устойчивый рост по мере электрификации транспорта. Перспективы использования серебра при производстве солнечных панелей также хорошие. Спрос на серебро при производстве ювелирных изделий в 2022 г. может вырасти на 11% г/г, а при производстве столовых изделий – на 21% г/г. Мировое предложение серебра, по оценке The Silver Institute, в 2022 г. вырастет на 7% г/г до 1,092 млрд унций за счет роста добычи. При этом дефицит на рынке серебра может составить около 20 млн унций.

В феврале крупнейшие ETF, инвестирующие в золото и серебро, показали приток средств в размере 1,59% и 1,64% соответственно. По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото, на прошедшей неделе выросли на 0,1%, инвестирующих в серебро – сократились на 0,6%.

Цены на платину на прошедшей неделе вырастали до $1 126/унц в корреляции с рынком золота, но вновь опустились до уровня $1 053/унц, Спред между золотом и платиной составил $864/унц, между палладием и платиной – $1 445/унц.

Цены на палладий на прошедшей неделе сохраняли высокую волатильность, вырастая до $2700/унц, после чего понизились до $2 580/унц. Риски срыва поставок из России по-прежнему играют основную роль в турбулентности цен на платиноиды, особенно на палладий. Рынок платины менее подвержен влиянию геополитических рисков, т.к. около 80% платины производится в ЮАР.

Несмотря на то, что санкции в отношении компании «Норильский никель» введены не были, рынок обеспокоен вероятностью сокращения поставок платиноидов на мировой рынок из-за возможных проблем с финансированием операций и страхованием поставок, а также в связи с возможным нарушением каналов поставки.

Долгосрочно перспективы роста цен на палладий все же ограничены, поскольку ожидается снижение спроса на металл в связи с постепенным переходом на более дешевую платину. Ожидаемое восстановление производства автомобилей остается относительно медленным. Отраслевые прогнозы показывают, что в 2022 г. из-за дефицита микросхем производство автомобилей потеряет 950 тысяч единиц против 10,2 млн единиц, не произведенных в 2021 г.

За февраль крупнейшие ETF, инвестирующие в платину и палладий, зарегистрировали отток средств в размере 0,3% и 1,1% соответственно. По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в платину и палладий, на прошедшей неделе не изменились.

Завершившийся последний месяц зимы оказался идеальным для защитных активов, что отразилось в притоках средств в крупнейшие ETF, инвестирующие в золото и серебро.

На текущей неделе предстоит множество выступлений представителей регуляторов по поводу денежно-кредитной политики, публикация «Бежевой книги» ФРС, протокола февральского заседания ЕЦБ, что повысит волатильность рынка драгоценных металлов.

Геополитическая обстановка привела к ожиданию более мягкой политики ФРС США. Фьючерсы FedWatch показывают 90,5%-ю вероятность повышения до 0,25-0,50% в ходе мартовского заседания. Однако общее количество ожидающихся повышений ставок пока снизилось до 5 раз в течение этого года.

Глава ЕЦБ Кристин Лагард сообщила, что банк готов сделать все необходимое для «обеспечения ценовой и финансовой стабильности в еврозоне» при решительном применении санкций к России. Степень влияния конфликта в Украине оценивать пока рано, но неопределенность окажет давление на потребление и рост экономики Еврозоны, сказала глава ЕЦБ. Инфляция в краткосрочной перспективе, скорее всего, будет выше. В такой ситуации ЕЦБ нужна вариативность и гибкость, ликвидности будет достаточно, платежная система будет работать, добавила она.

Банк России с 28 февраля 2022 г. возобновляет покупку золота на внутреннем рынке драгоценных металлов. Цена покупки золота будет определяться ежедневно на основе утренней цены Лондонской ассоциации рынка драгоценных металлов (LBMA Gold Price AM). По состоянию на 1 февраля 2022 г. запасы золота в резервах составили 73,9 млн унций (2 298,5 тонн), что эквивалентно 20,9% от общего объема международных резервов ЦБ РФ.

С учетом ежегодного внутреннего российского производства в размере около 300 тонн покупки ЦБ РФ могут составить потенциально 250-300 тонн. Кроме того, внутреннее производство золота получит подпитку от возобновления закупок, в связи с чем можно ожидать постепенного прироста объемов производства. В то же время, экспорт золота из России на мировой рынок может иссякнуть, что приведет к снижению предложения золота на мировом рынке примерно на 10%.

Данные МВФ показали, что в январе 2022 г. покупали золото Банк Аргентины, Банк Австралии, Банк Катара. Продавали золото Банк Казахстана, Банк Польши, Банк Узбекистана. Покупки и продажи золота проходили в незначительных количествах.

Решение Банка России возобновить покупку золота в золотовалютные резервы на фоне санкций по блокировке значительной части золотовалютных резервов в резервных валютах может привести к повышенному интересу к покупкам золота со стороны прочих центральных банков с целью диверсификации рисков.

Спрос на физическое золото в азиатских хабах на предыдущей неделе упал из-за резкого роста цен, наблюдался рост продаж ювелирных изделий, т.к. покупатели стремились зафиксировать прибыль от высоких цен. Внутренние цены в Индии выросли, предложение ювелирного лома также выросло, индийские дилеры продавали золото с дисконтом в $18/унц к лондонским ценам. Импорт серебра в Индию в январе 2022 г. оставался более чем в два раза выше среднего долгосрочного показателя, а также примерно на 23% выше импорта в январе 2020 г.

Премии на поставку золота в Китае составляли $2,0-5,0/унц, покупки сохранялись на высоком уровне. В Гонконге золото предлагалось с премией в $1,0-2,5/унц. Нетто-импорт золота в Китай через Гонконг упал на 5,6% м/м до 24,016 тонн.

В Сингапуре премии повысились до $1,6-2,0/унц, отмечался повышенный интерес европейских клиентов к хранению драгоценных металлов в Сингапуре и диверсификации капитала. В Японии золото торговалось в диапазоне $-1,0/+0,5/унц к лондонским ценам.

Рынок золота на прошедшей неделе протестировал сильный уровень сопротивления $1975/унц на волне эскалации геополитических рисков. Однако, после открытия американской торговой сессии продажи возобладали и цены вновь опустились к уровню $1915/унц. В условиях сохранения напряженности движение с целью $1 920 – 1 950/унц сохраняется, но приближение мартовского заседания ФРС США ограничивает потенциал роста цен. Инфляция, тем не менее, остается высокой, что будет поддерживать интерес инвесторов к проинфляционным активам. Кроме того, возобновление покупок золота в резервы Банком России создает долгосрочную поддержку ценам на металл.

Аналитики банка UBS считают, что золото может достичь $2 000/унц., «если ситуация ухудшится», но в противном случае на цены будет оказывать давление восстановление реальных ставок в США. City повысил оценку среднегодовой стоимости золота до $1 850/унц. к концу июня, до $1 800/унц. к концу сентября и до $1 700/унц. к концу декабря. К концу марта 2023 г. банк ожидает стоимость золота на уровне $1 650/унц.

Цены на серебро на прошедшей неделе в корреляции с рынком золота протестировали уровень $25,55/унц, после чего понизились до $24,62/унц. Соотношение цен между золотом и серебром составило 78,12 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составило 42,98 (среднее значение за 5 лет — 57).

The Silver Institute ожидает, что мировой спрос на серебро в 2022 г. достигнет исторического максимума, составив 1,112 млрд унций, поскольку промышленное потребление может вырасти на 5% г/г из-за расширения использования как в традиционных, так и в «зеленых» отраслях экономики. Использование серебра в автомобилестроении продолжит показывать устойчивый рост по мере электрификации транспорта. Перспективы использования серебра при производстве солнечных панелей также хорошие. Спрос на серебро при производстве ювелирных изделий в 2022 г. может вырасти на 11% г/г, а при производстве столовых изделий – на 21% г/г. Мировое предложение серебра, по оценке The Silver Institute, в 2022 г. вырастет на 7% г/г до 1,092 млрд унций за счет роста добычи. При этом дефицит на рынке серебра может составить около 20 млн унций.

В феврале крупнейшие ETF, инвестирующие в золото и серебро, показали приток средств в размере 1,59% и 1,64% соответственно. По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото, на прошедшей неделе выросли на 0,1%, инвестирующих в серебро – сократились на 0,6%.

Цены на платину на прошедшей неделе вырастали до $1 126/унц в корреляции с рынком золота, но вновь опустились до уровня $1 053/унц, Спред между золотом и платиной составил $864/унц, между палладием и платиной – $1 445/унц.

Цены на палладий на прошедшей неделе сохраняли высокую волатильность, вырастая до $2700/унц, после чего понизились до $2 580/унц. Риски срыва поставок из России по-прежнему играют основную роль в турбулентности цен на платиноиды, особенно на палладий. Рынок платины менее подвержен влиянию геополитических рисков, т.к. около 80% платины производится в ЮАР.

Несмотря на то, что санкции в отношении компании «Норильский никель» введены не были, рынок обеспокоен вероятностью сокращения поставок платиноидов на мировой рынок из-за возможных проблем с финансированием операций и страхованием поставок, а также в связи с возможным нарушением каналов поставки.

Долгосрочно перспективы роста цен на палладий все же ограничены, поскольку ожидается снижение спроса на металл в связи с постепенным переходом на более дешевую платину. Ожидаемое восстановление производства автомобилей остается относительно медленным. Отраслевые прогнозы показывают, что в 2022 г. из-за дефицита микросхем производство автомобилей потеряет 950 тысяч единиц против 10,2 млн единиц, не произведенных в 2021 г.

За февраль крупнейшие ETF, инвестирующие в платину и палладий, зарегистрировали отток средств в размере 0,3% и 1,1% соответственно. По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в платину и палладий, на прошедшей неделе не изменились.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба