5 апреля 2022 Альфа-Капитал

S&P 500 закрыл худший с 2020 года квартал, однако месяц прошел под знаком отскока

Американские макроданные выходят в рамках ожиданий, сокращение расходов вызывает опасение

Европейские рынки держат удар на фоне геополитики

Инициатива с оплатой за российский газ в рублях – не совсем то, чем показалась изначально

Открытие торгов корпоративными облигациями прошло в режиме низкой ликвидности

Розница диктует условия на рынке российского долга

Цены на нефть консолидировались у 100 долл. за баррель

Российские эмитенты продолжают поиски путей обслуживания валютного долга

Курс рубля в попытках поиска нового равновесного уровня

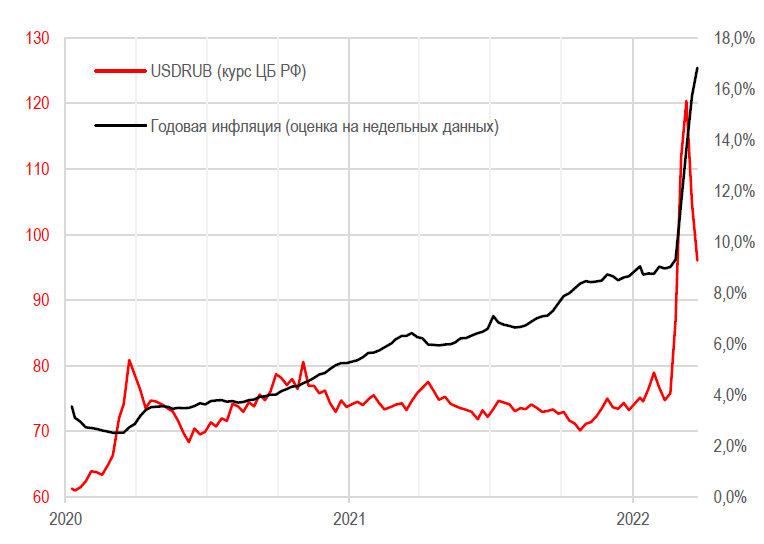

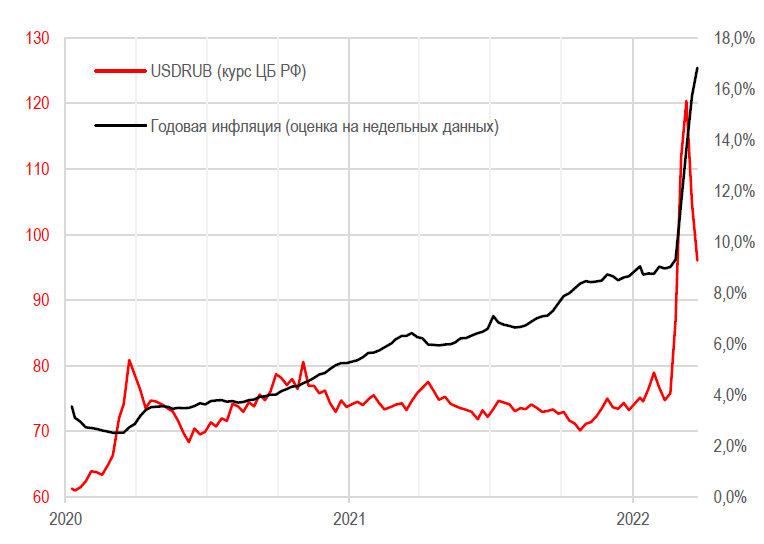

Курс рубля к доллару США и оценка годовой инфляции

Волна ослабления рубля с конца февраля привела, помимо прочего, к серьезному ускорению роста потребительских цен. По оценкам на основе недельных данных, инфляция в РФ к концу марта достигла 17%. Скорее всего, прошедший с середины марта откат курса рубля вниз с уровней USD/RUB 120 до примерно USD/RUB 83 приведет к снижению инфляционного давления, что позволит ценам стабилизироваться.

Возможно, это даст возможность ЦБ РФ начать снижение ключевой ставки, так как инфляция – это одна из основных причин для ее удержания на текущем уровне.

Тем не менее, хотя недельные показатели ифляции в ближайшее время и могут замедлиться, годовая инфляция чисто математически останется повышенной еще как минимум год. Причем по итогам этого года она может достичь 20%.

АКЦИИ

S&P закрыл худший с 2020 года квартал

Основные индексы завершили неделю разнонаправленно, при этом S&P 500 завершил лучший месяц с декабря, но худший квартал (-5%) с начала 2020 года. Циклические бумаги чувствовали себя хуже – видимо, инвесторы начинают готовиться к замедлению роста. Слабее других оказались сектор финансовых услуг (-0,2%) и промышленность (-0,7%). Ожидания повышения процентных ставок негативно сказались на секторе информационных технологий, в то время как традиционно защитные сектора потребительских товаров (2,3%) и коммунальных услуг (1,5%) превзошли ожидания.

Цены на американском рынке колебались в течение недели, очевидно реагируя на развитие ситуации на Украине. Неделя началась на сильной ноте, которую можно связать с сообщениями о том, что Россия готова позволить Украине вступить в Европейский союз в обмен на обещание не входить в НАТО, а также с прогрессом в переговорах о прекращении огня. Четырехдневный рост S&P 500 прервался в среду после заявлений, что переговоры с Украиной не привели к прорыву и что Россия перегруппировывает силы, чтобы сконцентрировать усилия на операции в Донбассе.

Макроданные не удивили рынки

На этой неделе выходили важные макроданные, большинство из них оказались примерно в соответствии с консенсус-прогнозами. Самым заметным, пожалуй, стал отчет по занятости в несельскохозяйственном секторе за март, который показал, что прирост рабочих мест оказался несколько ниже ожиданий – 431 000 против 490 000, но уровень безработицы снизился немного больше, чем ожидалось, – до 3,6%. Месячный рост среднего почасового заработка оправдал ожидания, составив 0,4%, как и месячный рост доходов потребителей, составивший 0,5%. Личные расходы, опубликованные в четверг, выросли всего на 0,2% – меньше, чем ожидалось, что, возможно, отражает растущее нежелание потребителей платить более высокие цены. Количество вакансий практически не изменилось за месяц – этот показатель находится на рекордно высоком уровне.

Европейский рынок держит удар

Акции в Европе выросли на неспокойной торговой неделе, преодолев опасения по поводу макроэкономических перспектив на фоне высокой инфляции и ситуации на Украине. В местной валюте индекс Euro STOXX 600 вырос на 1,06%. Немецкий индекс DAX поднялся на 0,98%, французский индекс CAC 40 прибавил 1,99%, а итальянский индекс FTSE MIB – 2,46%. Британский индекс FTSE 100 прибавил 0,73%.

Доходность суверенных облигаций еврозоны колебалась в течение недели, но закончила период примерно на исходном уровне. Более высокие, чем ожидалось, данные по инфляции усилили ожидания дальнейшего повышения процентных ставок и привели к росту доходности. Движение пошло на спад, когда оптимизм по поводу мирных переговоров между Россией и Украиной угас, а главный экономист Европейского центрального банка (ЕЦБ) Филип Лейн заявил, что ЕЦБ должен быть готов пересмотреть политику, если макроэкономические условия значительно ухудшатся.

Оплата за российский газ в рублях

Президент Владимир Путин подписал указ, согласно которому с 1 апреля иностранные покупатели должны платить за российский газ в рублях, что вызвало обеспокоенность по поводу возможных перебоев с поставками в Европу и потенциальных экономических последствий. Страны «Большой семерки» единогласно отвергли это распоряжение. Германия заявила, что будет продолжать платить за российские энергоносители в евро, и ввела в действие чрезвычайный план по нормированию природного газа на случай прекращения или сокращения поставок.

Тем не менее текущая версия плана принципиально не поменяет привычного порядка. Покупатели по-прежнему будут платить за газ в евро, меняется лишь порядок получения доходов самими экспортерами, фактом оплаты становится получение рублей на счет экспортера. При этом конвертацию евро в рубли в текущей схеме будет проводить уполномоченный банк.

В данный момент мы не видим рисков шоков спроса на рынке российского газа.

ОБЛИГАЦИИ

Открытие секции корпоративных облигаций

На прошлой неделе в дополнение к ОФЗ начались и торги корпоративными облигациями. Вполне ожидаемо торги корпоративными бумагами были довольно неликвидными, обороты очень скромными, а количество сделок, напротив, очень большим, что говорит об очень высокой активности инвесторов – физических лиц.

Цены между тем продолжают двигаться вверх, причем как по государственным, так и по корпоративным облигациям. Это отражает уверенность рынка в том, что в обозримой перспективе ЦБ РФ начнет снижение ключевой ставки.

Розница определяет направление рынка российского долга

Наши наблюдения подтвердились на прошлой неделе и данными Московской биржи. Основными покупателями гособлигаций РФ после возобновления торгов на Московской бирже выступают физические лица и негосударственные пенсионные фонды (НПФ), основными продавцами – банки.

Ликвидность сейчас – порядка 50–60% средней дневной ликвидности, которая была в начале этого года. Если раньше четверть объема торгов – это была ликвидность, связанная со сделками нерезидентов, сейчас весь объем делают внутренние участники.

Средний дневной объем торгов корпоративными облигациями на Московской бирже в настоящий момент составляет порядка 80% от типовых объемов. В этом сегменте долгового рынка основную роль также играют физические лица, на которых приходится 70% объема торгов, тогда как раньше их доля не превышала 20%. Количество счетов, открытых для физических лиц, превысило 18,5 млн человек.

Инфляция продолжает рост

Годовая инфляция в России с 19 по 25 марта составила 15,66%, а если оценивать по недельным данным за последние 52 недели, то и вовсе 16,8%. Хотя мощнейшее укрепление рубля является сильным дезинфляционным фактором и может затормозить рост потребительских цен, пока это лишь ожидания, и важными будут ближайшие две недели.

При благоприятном сценарии мы вполне можем ожидать снижения ключевой ставки ЦБ РФ если не на ближайшем заседании, то на одном из ближайших. Задача стабилизации курса выполнена, осталось дождаться замедления инфляции.

Отзывы рейтингов российских эмитентов

Международные рейтинговые агентства продолжают отзыв рейтингов (как суверенных, так и корпоративных), что в условиях запретов для нерезидентов не оказывает никакого влияния на рынок.

Рынок еврооблигаций

Ключевой темой остается быстрое ужесточение монетарной политики в США в ближайший год при повышении ключевой ставки до 2,5% в ответ на рост инфляции. Кривая американских казначейских облигаций стала иметь плоский вид на сроках от 2 до 30 лет с доходностью по выпускам в районе 2,4% годовых, что подразумевает возможность смягчения монетарной политики уже в 2024 году.

В России эмитенты продолжают искать пути для погашения своих валютных облигаций. Минфин РФ выкупил 72% выпуска Russia 22 на 1,45 млрд долл. за рубли у инвесторов из России в НРД, и сегодня ожидается погашение оставшейся части в Euroclear за доллары. Пример Минфина может послужить хорошей практикой, которой могут воспользоваться другие эмитенты: так, 7 апреля ожидается погашение Borets 22, и эмитент уже начал предлагать инвесторам продать свои облигации досрочно за рубли, но с большим дисконтом.

Ряд других эмитентов начали пытаться заранее получить лицензии Минфина США для проведения платежей по валютному долгу, что в текущих условиях является одним из наиболее благоприятных для инвесторов шагов, хотя проблему с получением денег от Euroclear в НРД это пока не снимает.

Рынок еврооблигаций остается закрытым для российских инвесторов.

СЫРЬЕ И ВАЛЮТЫ

Цена барреля Brent приблизилась к 100 долл.

Снижение нефтяных котировок на прошлой неделе активно подпитывалось новостями о решении США распечатать стратегические нефтяные резервы и направить на рынок 1 млн баррелей в сутки. Если исходить из оценок превышения потребления нефти в мире над добычей порядка 1–2 млн баррелей в сутки, то этого формально должно хватить для закрытия дефицита. Особенно если и другие страны также предпримут схожие шаги. С другой стороны, перебои поставок из РФ, которые неизбежно возникут из-за санкционного давления, могут не позволить рынку достичь равновесия.

Напомним, что в начале года прогноз цен на нефть выше 100 долл. за баррель относился к оптимистичным сценариям, предполагавшим сохранение роста мировой экономики и спрос на нефть при ограниченном росте предложения. Поэтому если рост мировой экономики окажется слабее ожиданий, а тем более если реализуются риски рецессии в крупных экономиках, то цены на нефть могут серьезно снизиться.

Рубль стабилизировался чуть выше USD/RUB 84

В последние несколько дней курс рубля двигался в необычно узком диапазоне, колеблясь вокруг отметки USD/RUB 84. Это, конечно, существенно выше, чем привычный диапазон USD/RUB 72–80, внутри которого курс находился большую часть времени с начала 2021 года и вплоть до конца февраля 2022-го, но с учетом всех рисков такой курс выглядит намного более обоснованным, чем в середине марта.

Если исходить из того, что мы находимся в режиме контроля движения капитала, то сейчас не должно быть оттока по финансовому счету, который в 2021 году составил порядка 70 млрд долл. Заблокированные валютные резервы означают, что и ЦБ РФ не отправляет валюту в резеры. В 2021 году это сформировало грубо 50 млрд долл. оттока. Остается только приток по счету текущих операций, который в 2021 году составил порядка 120 млрд долл.

Поэтому базово рубль должен продолжать укрепляться. Если, конечно, ЦБ РФ и Минфин не придумают, как избавлять рынок от избытка притока иностранной валюты. А это придется делать, так как слишком сильное укрепление рубля может создать не меньше проблем, чем его сильное ослабление, в том числе для компаний, ориентированных на импортозамещение.

В этой связи примечательно смягчение на прошлой неделе ограничений на перевод средств за рубеж. Возможно, в скором времени увидим и другие послабления.

Американские макроданные выходят в рамках ожиданий, сокращение расходов вызывает опасение

Европейские рынки держат удар на фоне геополитики

Инициатива с оплатой за российский газ в рублях – не совсем то, чем показалась изначально

Открытие торгов корпоративными облигациями прошло в режиме низкой ликвидности

Розница диктует условия на рынке российского долга

Цены на нефть консолидировались у 100 долл. за баррель

Российские эмитенты продолжают поиски путей обслуживания валютного долга

Курс рубля в попытках поиска нового равновесного уровня

Курс рубля к доллару США и оценка годовой инфляции

Волна ослабления рубля с конца февраля привела, помимо прочего, к серьезному ускорению роста потребительских цен. По оценкам на основе недельных данных, инфляция в РФ к концу марта достигла 17%. Скорее всего, прошедший с середины марта откат курса рубля вниз с уровней USD/RUB 120 до примерно USD/RUB 83 приведет к снижению инфляционного давления, что позволит ценам стабилизироваться.

Возможно, это даст возможность ЦБ РФ начать снижение ключевой ставки, так как инфляция – это одна из основных причин для ее удержания на текущем уровне.

Тем не менее, хотя недельные показатели ифляции в ближайшее время и могут замедлиться, годовая инфляция чисто математически останется повышенной еще как минимум год. Причем по итогам этого года она может достичь 20%.

АКЦИИ

S&P закрыл худший с 2020 года квартал

Основные индексы завершили неделю разнонаправленно, при этом S&P 500 завершил лучший месяц с декабря, но худший квартал (-5%) с начала 2020 года. Циклические бумаги чувствовали себя хуже – видимо, инвесторы начинают готовиться к замедлению роста. Слабее других оказались сектор финансовых услуг (-0,2%) и промышленность (-0,7%). Ожидания повышения процентных ставок негативно сказались на секторе информационных технологий, в то время как традиционно защитные сектора потребительских товаров (2,3%) и коммунальных услуг (1,5%) превзошли ожидания.

Цены на американском рынке колебались в течение недели, очевидно реагируя на развитие ситуации на Украине. Неделя началась на сильной ноте, которую можно связать с сообщениями о том, что Россия готова позволить Украине вступить в Европейский союз в обмен на обещание не входить в НАТО, а также с прогрессом в переговорах о прекращении огня. Четырехдневный рост S&P 500 прервался в среду после заявлений, что переговоры с Украиной не привели к прорыву и что Россия перегруппировывает силы, чтобы сконцентрировать усилия на операции в Донбассе.

Макроданные не удивили рынки

На этой неделе выходили важные макроданные, большинство из них оказались примерно в соответствии с консенсус-прогнозами. Самым заметным, пожалуй, стал отчет по занятости в несельскохозяйственном секторе за март, который показал, что прирост рабочих мест оказался несколько ниже ожиданий – 431 000 против 490 000, но уровень безработицы снизился немного больше, чем ожидалось, – до 3,6%. Месячный рост среднего почасового заработка оправдал ожидания, составив 0,4%, как и месячный рост доходов потребителей, составивший 0,5%. Личные расходы, опубликованные в четверг, выросли всего на 0,2% – меньше, чем ожидалось, что, возможно, отражает растущее нежелание потребителей платить более высокие цены. Количество вакансий практически не изменилось за месяц – этот показатель находится на рекордно высоком уровне.

Европейский рынок держит удар

Акции в Европе выросли на неспокойной торговой неделе, преодолев опасения по поводу макроэкономических перспектив на фоне высокой инфляции и ситуации на Украине. В местной валюте индекс Euro STOXX 600 вырос на 1,06%. Немецкий индекс DAX поднялся на 0,98%, французский индекс CAC 40 прибавил 1,99%, а итальянский индекс FTSE MIB – 2,46%. Британский индекс FTSE 100 прибавил 0,73%.

Доходность суверенных облигаций еврозоны колебалась в течение недели, но закончила период примерно на исходном уровне. Более высокие, чем ожидалось, данные по инфляции усилили ожидания дальнейшего повышения процентных ставок и привели к росту доходности. Движение пошло на спад, когда оптимизм по поводу мирных переговоров между Россией и Украиной угас, а главный экономист Европейского центрального банка (ЕЦБ) Филип Лейн заявил, что ЕЦБ должен быть готов пересмотреть политику, если макроэкономические условия значительно ухудшатся.

Оплата за российский газ в рублях

Президент Владимир Путин подписал указ, согласно которому с 1 апреля иностранные покупатели должны платить за российский газ в рублях, что вызвало обеспокоенность по поводу возможных перебоев с поставками в Европу и потенциальных экономических последствий. Страны «Большой семерки» единогласно отвергли это распоряжение. Германия заявила, что будет продолжать платить за российские энергоносители в евро, и ввела в действие чрезвычайный план по нормированию природного газа на случай прекращения или сокращения поставок.

Тем не менее текущая версия плана принципиально не поменяет привычного порядка. Покупатели по-прежнему будут платить за газ в евро, меняется лишь порядок получения доходов самими экспортерами, фактом оплаты становится получение рублей на счет экспортера. При этом конвертацию евро в рубли в текущей схеме будет проводить уполномоченный банк.

В данный момент мы не видим рисков шоков спроса на рынке российского газа.

ОБЛИГАЦИИ

Открытие секции корпоративных облигаций

На прошлой неделе в дополнение к ОФЗ начались и торги корпоративными облигациями. Вполне ожидаемо торги корпоративными бумагами были довольно неликвидными, обороты очень скромными, а количество сделок, напротив, очень большим, что говорит об очень высокой активности инвесторов – физических лиц.

Цены между тем продолжают двигаться вверх, причем как по государственным, так и по корпоративным облигациям. Это отражает уверенность рынка в том, что в обозримой перспективе ЦБ РФ начнет снижение ключевой ставки.

Розница определяет направление рынка российского долга

Наши наблюдения подтвердились на прошлой неделе и данными Московской биржи. Основными покупателями гособлигаций РФ после возобновления торгов на Московской бирже выступают физические лица и негосударственные пенсионные фонды (НПФ), основными продавцами – банки.

Ликвидность сейчас – порядка 50–60% средней дневной ликвидности, которая была в начале этого года. Если раньше четверть объема торгов – это была ликвидность, связанная со сделками нерезидентов, сейчас весь объем делают внутренние участники.

Средний дневной объем торгов корпоративными облигациями на Московской бирже в настоящий момент составляет порядка 80% от типовых объемов. В этом сегменте долгового рынка основную роль также играют физические лица, на которых приходится 70% объема торгов, тогда как раньше их доля не превышала 20%. Количество счетов, открытых для физических лиц, превысило 18,5 млн человек.

Инфляция продолжает рост

Годовая инфляция в России с 19 по 25 марта составила 15,66%, а если оценивать по недельным данным за последние 52 недели, то и вовсе 16,8%. Хотя мощнейшее укрепление рубля является сильным дезинфляционным фактором и может затормозить рост потребительских цен, пока это лишь ожидания, и важными будут ближайшие две недели.

При благоприятном сценарии мы вполне можем ожидать снижения ключевой ставки ЦБ РФ если не на ближайшем заседании, то на одном из ближайших. Задача стабилизации курса выполнена, осталось дождаться замедления инфляции.

Отзывы рейтингов российских эмитентов

Международные рейтинговые агентства продолжают отзыв рейтингов (как суверенных, так и корпоративных), что в условиях запретов для нерезидентов не оказывает никакого влияния на рынок.

Рынок еврооблигаций

Ключевой темой остается быстрое ужесточение монетарной политики в США в ближайший год при повышении ключевой ставки до 2,5% в ответ на рост инфляции. Кривая американских казначейских облигаций стала иметь плоский вид на сроках от 2 до 30 лет с доходностью по выпускам в районе 2,4% годовых, что подразумевает возможность смягчения монетарной политики уже в 2024 году.

В России эмитенты продолжают искать пути для погашения своих валютных облигаций. Минфин РФ выкупил 72% выпуска Russia 22 на 1,45 млрд долл. за рубли у инвесторов из России в НРД, и сегодня ожидается погашение оставшейся части в Euroclear за доллары. Пример Минфина может послужить хорошей практикой, которой могут воспользоваться другие эмитенты: так, 7 апреля ожидается погашение Borets 22, и эмитент уже начал предлагать инвесторам продать свои облигации досрочно за рубли, но с большим дисконтом.

Ряд других эмитентов начали пытаться заранее получить лицензии Минфина США для проведения платежей по валютному долгу, что в текущих условиях является одним из наиболее благоприятных для инвесторов шагов, хотя проблему с получением денег от Euroclear в НРД это пока не снимает.

Рынок еврооблигаций остается закрытым для российских инвесторов.

СЫРЬЕ И ВАЛЮТЫ

Цена барреля Brent приблизилась к 100 долл.

Снижение нефтяных котировок на прошлой неделе активно подпитывалось новостями о решении США распечатать стратегические нефтяные резервы и направить на рынок 1 млн баррелей в сутки. Если исходить из оценок превышения потребления нефти в мире над добычей порядка 1–2 млн баррелей в сутки, то этого формально должно хватить для закрытия дефицита. Особенно если и другие страны также предпримут схожие шаги. С другой стороны, перебои поставок из РФ, которые неизбежно возникут из-за санкционного давления, могут не позволить рынку достичь равновесия.

Напомним, что в начале года прогноз цен на нефть выше 100 долл. за баррель относился к оптимистичным сценариям, предполагавшим сохранение роста мировой экономики и спрос на нефть при ограниченном росте предложения. Поэтому если рост мировой экономики окажется слабее ожиданий, а тем более если реализуются риски рецессии в крупных экономиках, то цены на нефть могут серьезно снизиться.

Рубль стабилизировался чуть выше USD/RUB 84

В последние несколько дней курс рубля двигался в необычно узком диапазоне, колеблясь вокруг отметки USD/RUB 84. Это, конечно, существенно выше, чем привычный диапазон USD/RUB 72–80, внутри которого курс находился большую часть времени с начала 2021 года и вплоть до конца февраля 2022-го, но с учетом всех рисков такой курс выглядит намного более обоснованным, чем в середине марта.

Если исходить из того, что мы находимся в режиме контроля движения капитала, то сейчас не должно быть оттока по финансовому счету, который в 2021 году составил порядка 70 млрд долл. Заблокированные валютные резервы означают, что и ЦБ РФ не отправляет валюту в резеры. В 2021 году это сформировало грубо 50 млрд долл. оттока. Остается только приток по счету текущих операций, который в 2021 году составил порядка 120 млрд долл.

Поэтому базово рубль должен продолжать укрепляться. Если, конечно, ЦБ РФ и Минфин не придумают, как избавлять рынок от избытка притока иностранной валюты. А это придется делать, так как слишком сильное укрепление рубля может создать не меньше проблем, чем его сильное ослабление, в том числе для компаний, ориентированных на импортозамещение.

В этой связи примечательно смягчение на прошлой неделе ограничений на перевод средств за рубеж. Возможно, в скором времени увидим и другие послабления.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба