6 апреля 2022 БКС Экспресс Емельянов Валерий

Рынок съемного жилья сжимается. С начала марта предложение выросло на 40–50%, а спрос упал на 10–30%. Доходность жилой аренды уступает депозитам как минимум в 5 раз, инфляции — в десятки раз. Посчитаем, что ждет инвесторов в ближайшие три года.

Что происходит на рынке жилья

На рынок аренды не влияет ипотека и господдержка, поэтому он быстрее реагирует на большие тренды в недвижимости. Спрос на съемное жилье зависит только от доходов граждан, а предложение отражает дефицит или избыток реально построенных и готовых к проживанию квартир.

Сейчас мы наблюдаем растущий разрыв между спросом и предложением. С начала года число квартир в экспозиции в Москве выросло на 40%, в регионах — до 50%. При этом количество звонков от арендаторов упало. Риэлторы и агрегаторы фиксируют падение спроса от 10% в столице до 30% в других городах.

Основных причин несколько. Часть связана с ипотечным бумом в эпоху ковида, а часть отражает новую реальность в виде кризиса и санкций:

- выход на рынок инвестиционных квартир, построенных в последние три года;

- замораживание сделок купли/продажи и уход продавцов в сегмент аренды;

- смена арендаторами жилья на более дешевое из-за падения доходов;

- отток экспатов и внутренних мигрантов.

Какие ставки сейчас в аренде

Большинство собственников съемных квартир не считает доходность аренды в процентах, поэтому инвесторы не всегда понимают, когда рынок перегрет или, наоборот, сильно просел.

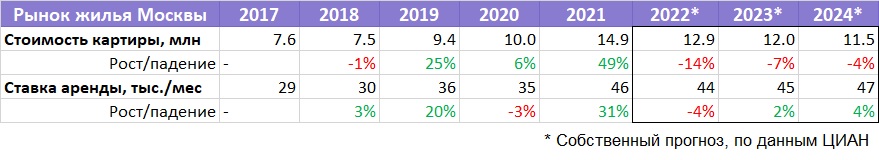

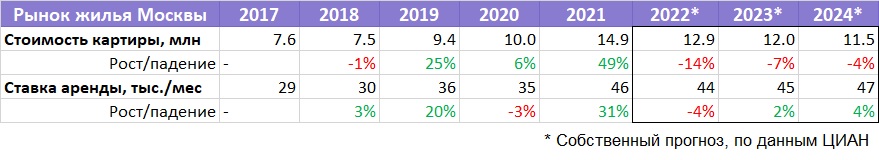

Доходность это сумма платежей, полученных с квартиры за год, и деленная на рыночную цену этой же самой квартиры. В Москве в последние годы эта ставка колебалась около 4,5%, но в последние месяцы она откатилась вниз до 3,7% годовых.

Это значит, что сейчас доходы с аренды в Москве покрывают затраты на приобретение жилья примерно за 27 лет. Обычно окупаемость в столице составляет 22–23 года, то есть на пять лет меньше.

Оба индикатора показывают, что цены на квартиры сейчас перегреты относительно доходов граждан (реального спроса на аренду). Значит, срок окупаемость будет падать, а ставка доходности — расти.

Смоделируем возврат арендных ставок (в процентах) к своим среднегодовым уровням. Это не произойдет быстро, потому что рынок аренды инертен, и договоры обновляются в среднем раз в три года. Таким образом, рантье смогут выйти на ставку доходности в 5% годовых к началу 2025 г.

Как и почему они могут вырасти

Рост доходности жилья на текущем рынке возможен только за счет падения цен на квартиры. Арендаторы пока явно не готовы платить больше. Те собственники, кто сейчас выходит на рынок со своими новыми квартирами, должны быть морально готовы к тому, что они потеряют на падении цен больше, чем заработают на аренде.

Это можно показать на таком примере. Сейчас типовая квартира стоимостью 15 млн в Москве приносит 45–47 тыс. в месяц или 550 тыс. в год. Если мы закладываем коррекцию ставки доходности с 3,7% до нормальных 4,9%, то эта квартира должна упасть в цене за три года до 11,5 млн, или на 23%.

Суммарный итог инвестиций за три года: 1,65 млн дохода с аренды минус 3,5 млн от падения цены самой квартиры равно 1,85 млн убытка. Из-за высокой инфляции номинальные цифры могут быть другими, но в сегодняшних ценах это сути не поменяет. Условно говоря, будет больше нулей во всех частях уравнения.

Что делать инвестору

Очевидно, что доходность в 4–5% годовых с аренды сильно проигрывает депозитам, облигациям и дивидендам с акций. Если учесть весьма вероятное обесценение самой квартиры, то убыток в сегодняшних деньгах за три года составит более 10%. С поправкой на инфляцию — десятки процентов.

Можно рассмотреть два самых консервативных сценария:

1. Оставляем квартиру в аренде.

2. Меняем ее на портфель из облигаций с постоянным купоном (классические ОФЗ).

Рост цен пока в расчет не берем, предполагая, что оба варианта проиграют инфляции. Задача — получить стабильный доход.

Сейчас в ОФЗ можно зафиксировать доход на три года с годовой ставкой чуть выше 12%. Например, купить выпуск 26234 с погашением в июле 2025 г. С учетом накопленного купонного дохода (НКД) одна облигация стоит 815 рублей. Погашаться она будет по 1000, купон составляет 22,4 два раза в год.

В недвижимости исходные данные следующие: квартира стоимостью 14,9 млн, которая приносит 46 тыс. в месяц. Ставку в рублях не меняем на протяжении всего описанного срока. Предполагаем, что смены жильцов не будет, месяцев простоя не будет, цена квартиры не упадет.

Как видно из таблицы, даже если закрыть глаза на то, что стоимость жилья может упасть, и принимать во внимание только купонный доход, квартира по доходности все равно проигрывает вложениям в ОФЗ — в 1,5 раза. Купоны в размере 819 тыс. в год (по 410 раз в полугодие) это 68 тыс в месяц. Такую сумму заработать на аренде квартиры стоимостью 15 млн — не реально.

С учетом прибыли от погашения ценных бумаг инвестор получит от государства за все три года владения ОФЗ 5,9 млн рублей. Упущенная выгода в сравнении с арендной квартирой — 4,2 млн. Можно интерпретировать это иначе: жилье должно подорожать на 4,2 млн за три года (на 28%), чтобы перебить безрисковую доходность ОФЗ. На сегодняшнем рынке это крайне маловероятно.

Основные выводы

• Спрос на жилье разворачивается в сторону снижения. Пока — в сегменте аренды. Но это сигнал, что покупателей тоже станет меньше. Цена квартир в Москве относительно их арендной стоимости находится на аномальной высоте. Об этом говорит сверхнизкая доходность найма (3,7%) и растянутая окупаемость вложений (27 лет).

• Чтобы рынок вернулся к равновесию, цены на жилье должны упасть, а ставки аренды вырасти (в процентах). Это возможно при коррекции цен на жилье более чем на 20%. Такой сценарий возможен в ближайшие три года. Но даже в этом случае доходность арендных квартир вернется всего лишь к 5% годовых.

• Пока цены приходят в норму, инвесторам, которые вкладывались в жилье под аренду, выгоднее переложиться в любой другой инструмент. Безопасный и консервативный вариант — трехлетние ОФЗ с доходностью около 12% в год. При вложении 15 млн (цена квартиры в Москве) они сейчас приносят 410 тыс. в полугодие, что эквивалентно 68 тыс. в месяц. Аренда принесет только 46 тыс.

• Суммарная разница между вложениями в жилье и в ОФЗ на горизонте трех лет составит как минимум 4,2 млн для объекта ценой около 15 млн. Чтобы отбить эту разницу, жилье должно не только не дешеветь, но и вырасти в цене еще на 28% от максимумов 2021 г. Сейчас это выглядит практически невозможным.

Что происходит на рынке жилья

На рынок аренды не влияет ипотека и господдержка, поэтому он быстрее реагирует на большие тренды в недвижимости. Спрос на съемное жилье зависит только от доходов граждан, а предложение отражает дефицит или избыток реально построенных и готовых к проживанию квартир.

Сейчас мы наблюдаем растущий разрыв между спросом и предложением. С начала года число квартир в экспозиции в Москве выросло на 40%, в регионах — до 50%. При этом количество звонков от арендаторов упало. Риэлторы и агрегаторы фиксируют падение спроса от 10% в столице до 30% в других городах.

Основных причин несколько. Часть связана с ипотечным бумом в эпоху ковида, а часть отражает новую реальность в виде кризиса и санкций:

- выход на рынок инвестиционных квартир, построенных в последние три года;

- замораживание сделок купли/продажи и уход продавцов в сегмент аренды;

- смена арендаторами жилья на более дешевое из-за падения доходов;

- отток экспатов и внутренних мигрантов.

Какие ставки сейчас в аренде

Большинство собственников съемных квартир не считает доходность аренды в процентах, поэтому инвесторы не всегда понимают, когда рынок перегрет или, наоборот, сильно просел.

Доходность это сумма платежей, полученных с квартиры за год, и деленная на рыночную цену этой же самой квартиры. В Москве в последние годы эта ставка колебалась около 4,5%, но в последние месяцы она откатилась вниз до 3,7% годовых.

Это значит, что сейчас доходы с аренды в Москве покрывают затраты на приобретение жилья примерно за 27 лет. Обычно окупаемость в столице составляет 22–23 года, то есть на пять лет меньше.

Оба индикатора показывают, что цены на квартиры сейчас перегреты относительно доходов граждан (реального спроса на аренду). Значит, срок окупаемость будет падать, а ставка доходности — расти.

Смоделируем возврат арендных ставок (в процентах) к своим среднегодовым уровням. Это не произойдет быстро, потому что рынок аренды инертен, и договоры обновляются в среднем раз в три года. Таким образом, рантье смогут выйти на ставку доходности в 5% годовых к началу 2025 г.

Как и почему они могут вырасти

Рост доходности жилья на текущем рынке возможен только за счет падения цен на квартиры. Арендаторы пока явно не готовы платить больше. Те собственники, кто сейчас выходит на рынок со своими новыми квартирами, должны быть морально готовы к тому, что они потеряют на падении цен больше, чем заработают на аренде.

Это можно показать на таком примере. Сейчас типовая квартира стоимостью 15 млн в Москве приносит 45–47 тыс. в месяц или 550 тыс. в год. Если мы закладываем коррекцию ставки доходности с 3,7% до нормальных 4,9%, то эта квартира должна упасть в цене за три года до 11,5 млн, или на 23%.

Суммарный итог инвестиций за три года: 1,65 млн дохода с аренды минус 3,5 млн от падения цены самой квартиры равно 1,85 млн убытка. Из-за высокой инфляции номинальные цифры могут быть другими, но в сегодняшних ценах это сути не поменяет. Условно говоря, будет больше нулей во всех частях уравнения.

Что делать инвестору

Очевидно, что доходность в 4–5% годовых с аренды сильно проигрывает депозитам, облигациям и дивидендам с акций. Если учесть весьма вероятное обесценение самой квартиры, то убыток в сегодняшних деньгах за три года составит более 10%. С поправкой на инфляцию — десятки процентов.

Можно рассмотреть два самых консервативных сценария:

1. Оставляем квартиру в аренде.

2. Меняем ее на портфель из облигаций с постоянным купоном (классические ОФЗ).

Рост цен пока в расчет не берем, предполагая, что оба варианта проиграют инфляции. Задача — получить стабильный доход.

Сейчас в ОФЗ можно зафиксировать доход на три года с годовой ставкой чуть выше 12%. Например, купить выпуск 26234 с погашением в июле 2025 г. С учетом накопленного купонного дохода (НКД) одна облигация стоит 815 рублей. Погашаться она будет по 1000, купон составляет 22,4 два раза в год.

В недвижимости исходные данные следующие: квартира стоимостью 14,9 млн, которая приносит 46 тыс. в месяц. Ставку в рублях не меняем на протяжении всего описанного срока. Предполагаем, что смены жильцов не будет, месяцев простоя не будет, цена квартиры не упадет.

Как видно из таблицы, даже если закрыть глаза на то, что стоимость жилья может упасть, и принимать во внимание только купонный доход, квартира по доходности все равно проигрывает вложениям в ОФЗ — в 1,5 раза. Купоны в размере 819 тыс. в год (по 410 раз в полугодие) это 68 тыс в месяц. Такую сумму заработать на аренде квартиры стоимостью 15 млн — не реально.

С учетом прибыли от погашения ценных бумаг инвестор получит от государства за все три года владения ОФЗ 5,9 млн рублей. Упущенная выгода в сравнении с арендной квартирой — 4,2 млн. Можно интерпретировать это иначе: жилье должно подорожать на 4,2 млн за три года (на 28%), чтобы перебить безрисковую доходность ОФЗ. На сегодняшнем рынке это крайне маловероятно.

Основные выводы

• Спрос на жилье разворачивается в сторону снижения. Пока — в сегменте аренды. Но это сигнал, что покупателей тоже станет меньше. Цена квартир в Москве относительно их арендной стоимости находится на аномальной высоте. Об этом говорит сверхнизкая доходность найма (3,7%) и растянутая окупаемость вложений (27 лет).

• Чтобы рынок вернулся к равновесию, цены на жилье должны упасть, а ставки аренды вырасти (в процентах). Это возможно при коррекции цен на жилье более чем на 20%. Такой сценарий возможен в ближайшие три года. Но даже в этом случае доходность арендных квартир вернется всего лишь к 5% годовых.

• Пока цены приходят в норму, инвесторам, которые вкладывались в жилье под аренду, выгоднее переложиться в любой другой инструмент. Безопасный и консервативный вариант — трехлетние ОФЗ с доходностью около 12% в год. При вложении 15 млн (цена квартиры в Москве) они сейчас приносят 410 тыс. в полугодие, что эквивалентно 68 тыс. в месяц. Аренда принесет только 46 тыс.

• Суммарная разница между вложениями в жилье и в ОФЗ на горизонте трех лет составит как минимум 4,2 млн для объекта ценой около 15 млн. Чтобы отбить эту разницу, жилье должно не только не дешеветь, но и вырасти в цене еще на 28% от максимумов 2021 г. Сейчас это выглядит практически невозможным.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба