7 апреля 2022 Zero Hedge

Сегодня лица, определяющие экономическую политику США, делают все, чтобы прийти к благоприятному результату: например, к «мягкой посадке», как было в 1995 (снижение экономического роста без экономического спада и высокого уровня безработицы). К сожалению, история говорит нам о том, что подобные исходы довольно редки. Так, с 1960 года экономика пережила девять рецессий; и «мягких посадок» удалось осуществить лишь три. И, вообще, удачный исход в таких случаях во многом зависит от ФРС: если Федеральная резервная система реагирует быстро и часто. В противном же случае ситуация заканчивается очередной рецессией. В настоящее время ФРС действует губительно медленно.

При этом ФРС сталкивается с самым значительным циклом инфляции, не имея под рукой надежных инструментов для оценки всей ситуации. Много лет назад ведущие экономисты отказались от целевых ориентиров роста денежной массы, заявив, что такие индикаторы не отражают в полной мере положение дел с номинальными расходами и инфляцией. А несколько лет назад глава ФРС убрал из индикаторов экономической политики еще и кривую Филлипса (кривая, иллюстрирующая обратную зависимость между уровнем инфляции и уровнем безработицы). По мнению Джерома Пауэлла (Jerome Powell), за два последних десятилетия не прослеживалось заметной связи между проседанием рынка труда и инфляцией.

На самом деле сценарий 1994 года всегда был под рукой и мог бы помочь; но ФРС отказывается ему следовать. Сейчас доступны стенограммы заседаний комитета по открытым рынкам. Согласно последним бывший председатель Федеральной резервной системы Алан Гринспен (Alan Greenspan) тогда задавался вопросом, является ли текущая инфляция явлением кривой Филлипса, либо это уже денежный феномен. «Если первое, то мы на пороге сильнейшей инфляции, поскольку данной ситуации не предшествовало какое-либо проседание промышленных рынков. Однако если это сугубо денежное явление, тогда инфляция – сигнал о том, что несоизмеримый рост денежной массы и кредитов имеет для рынка определенное значение.

И, несмотря на то, что не все коллеги были согласны со своим председателем, Гринспен все-таки заключил, что факторы инфляционного давления существуют; и значит, комитет должен предпринять превентивные меры с помощью повышения ключевой ставки. Либо это помогло, либо счастливая случайность, но в 1995 году экономика достигла «мягкой посадки»; и стране удалось избежать неконтролируемой потребительской инфляции.

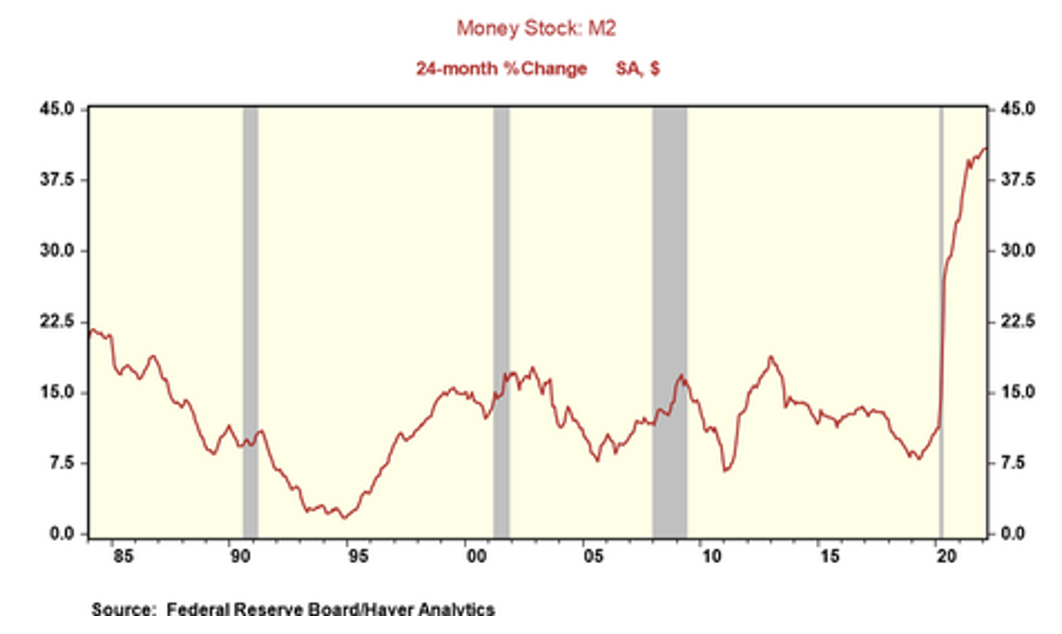

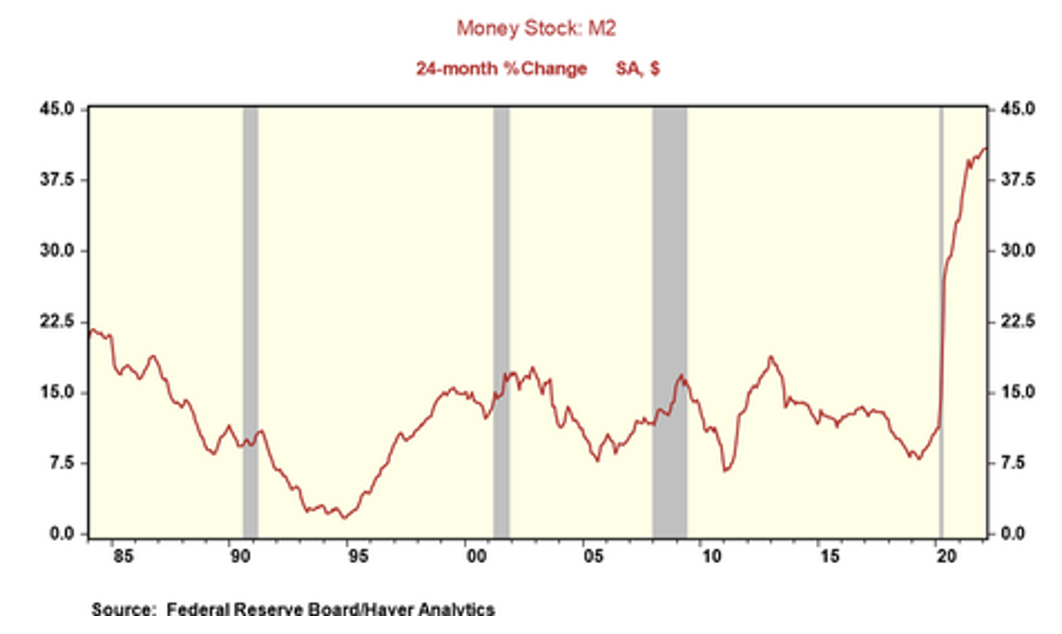

Сегодня уже нет необходимости спорить по поводу кривой Филлипса, да и налицо признаки монетарной инфляции. А если быть точным, то рост денежной массы за последние два года составил 40%, что быстрее, чем когда-либо ранее. Кроме того, неуклонно растут зарплаты. Так, средний доход в прошлом году увеличился на 6.7%. И растущие зарплаты - при сравнительно низком уровне безработицы в 3.8% - продолжат подстегивать инфляцию.

На графике показан рост денежной массы по годам. На оси абсцисс отмечены промежутки времени с шагом в 5 лет, а по оси ординат – объем денежной массы в трлн. долл. Как мы видим, с 2020 года действительно наблюдается скачкообразное увеличение денежной массы в экономике США. Источник: Совет управляющих ФРС

Настоящий инфляционный цикл заметно отличается от кризиса 1994 года: он и масштабнее, и сложнее. Например, тогда цены производителей на сырьевую продукцию (за исключением пищи и энергии) выросли на 15%; сегодня те же товары подорожали на 29%. И главной проблемой Гринспена была вероятность того, что скачок цен на сырье все-таки доберется до нефтяной трубы; и это приведет к повышению стоимости всего. Этого не случилось в 1994, но имеет место в 2022.

Стоимость промежуточных товаров от производителей (за исключением продуктов питания и энергии) в прошлом году в среднем выросла на 23%, что в пять раз выше, чем в 1994. Потребительские цены также показали рост в 7.9% за год; и это еще не предел. Между тем, в 1994 потребительские цены практически не росли; инфляция в конце года оказалась на том же уровне, что и в начале – 2.7%.

Складывается ощущение, что стратеги ФРС из 2022 больше уповают на Божий промысел, поскольку желая достичь приемлемого результата, никаких денежных ограничений вводить не хотят. Так, по текущим прогнозам ставка ФРС к концу 2023 года составит всего 2.8%, что меньше инфляции более чем в два раза. Однако к «мягким посадкам» 1994 и 1984 годов привело, в том числе, и то, что ставки были выше инфляции на 300-600 базовых пунктов.

Если повышение процентных ставок в прошлом способствовало достижению «мягкой посадки» экономики, то каковы шансы, что, делая наоборот, можно добиться того же? На наш взгляд, они минимальны. Более того, экономисты их Федеральной резервной системы предрекают еще меньший уровень безработицы в следующем году – 3.5%. Так каким образом они разорвут зависимость зарплата/цена на кривой Филлипса, если и рынок труда не будет проседать?

Джером Пауэл часто говорит, что текущая денежно-кредитная политика не следует какому-то заданному курсу. Однако сегодня, по всей видимости, экономика стала на путь в пропасть; если ФРС и дальше собирается не останавливать летящую в небеса инфляцию повышением ставок. И инвесторы предупреждены.

Автор: Джозеф Карсон (Joseph Carson), бывший экономист в Alliance Bernstein

При этом ФРС сталкивается с самым значительным циклом инфляции, не имея под рукой надежных инструментов для оценки всей ситуации. Много лет назад ведущие экономисты отказались от целевых ориентиров роста денежной массы, заявив, что такие индикаторы не отражают в полной мере положение дел с номинальными расходами и инфляцией. А несколько лет назад глава ФРС убрал из индикаторов экономической политики еще и кривую Филлипса (кривая, иллюстрирующая обратную зависимость между уровнем инфляции и уровнем безработицы). По мнению Джерома Пауэлла (Jerome Powell), за два последних десятилетия не прослеживалось заметной связи между проседанием рынка труда и инфляцией.

На самом деле сценарий 1994 года всегда был под рукой и мог бы помочь; но ФРС отказывается ему следовать. Сейчас доступны стенограммы заседаний комитета по открытым рынкам. Согласно последним бывший председатель Федеральной резервной системы Алан Гринспен (Alan Greenspan) тогда задавался вопросом, является ли текущая инфляция явлением кривой Филлипса, либо это уже денежный феномен. «Если первое, то мы на пороге сильнейшей инфляции, поскольку данной ситуации не предшествовало какое-либо проседание промышленных рынков. Однако если это сугубо денежное явление, тогда инфляция – сигнал о том, что несоизмеримый рост денежной массы и кредитов имеет для рынка определенное значение.

И, несмотря на то, что не все коллеги были согласны со своим председателем, Гринспен все-таки заключил, что факторы инфляционного давления существуют; и значит, комитет должен предпринять превентивные меры с помощью повышения ключевой ставки. Либо это помогло, либо счастливая случайность, но в 1995 году экономика достигла «мягкой посадки»; и стране удалось избежать неконтролируемой потребительской инфляции.

Сегодня уже нет необходимости спорить по поводу кривой Филлипса, да и налицо признаки монетарной инфляции. А если быть точным, то рост денежной массы за последние два года составил 40%, что быстрее, чем когда-либо ранее. Кроме того, неуклонно растут зарплаты. Так, средний доход в прошлом году увеличился на 6.7%. И растущие зарплаты - при сравнительно низком уровне безработицы в 3.8% - продолжат подстегивать инфляцию.

На графике показан рост денежной массы по годам. На оси абсцисс отмечены промежутки времени с шагом в 5 лет, а по оси ординат – объем денежной массы в трлн. долл. Как мы видим, с 2020 года действительно наблюдается скачкообразное увеличение денежной массы в экономике США. Источник: Совет управляющих ФРС

Настоящий инфляционный цикл заметно отличается от кризиса 1994 года: он и масштабнее, и сложнее. Например, тогда цены производителей на сырьевую продукцию (за исключением пищи и энергии) выросли на 15%; сегодня те же товары подорожали на 29%. И главной проблемой Гринспена была вероятность того, что скачок цен на сырье все-таки доберется до нефтяной трубы; и это приведет к повышению стоимости всего. Этого не случилось в 1994, но имеет место в 2022.

Стоимость промежуточных товаров от производителей (за исключением продуктов питания и энергии) в прошлом году в среднем выросла на 23%, что в пять раз выше, чем в 1994. Потребительские цены также показали рост в 7.9% за год; и это еще не предел. Между тем, в 1994 потребительские цены практически не росли; инфляция в конце года оказалась на том же уровне, что и в начале – 2.7%.

Складывается ощущение, что стратеги ФРС из 2022 больше уповают на Божий промысел, поскольку желая достичь приемлемого результата, никаких денежных ограничений вводить не хотят. Так, по текущим прогнозам ставка ФРС к концу 2023 года составит всего 2.8%, что меньше инфляции более чем в два раза. Однако к «мягким посадкам» 1994 и 1984 годов привело, в том числе, и то, что ставки были выше инфляции на 300-600 базовых пунктов.

Если повышение процентных ставок в прошлом способствовало достижению «мягкой посадки» экономики, то каковы шансы, что, делая наоборот, можно добиться того же? На наш взгляд, они минимальны. Более того, экономисты их Федеральной резервной системы предрекают еще меньший уровень безработицы в следующем году – 3.5%. Так каким образом они разорвут зависимость зарплата/цена на кривой Филлипса, если и рынок труда не будет проседать?

Джером Пауэл часто говорит, что текущая денежно-кредитная политика не следует какому-то заданному курсу. Однако сегодня, по всей видимости, экономика стала на путь в пропасть; если ФРС и дальше собирается не останавливать летящую в небеса инфляцию повышением ставок. И инвесторы предупреждены.

Автор: Джозеф Карсон (Joseph Carson), бывший экономист в Alliance Bernstein

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба