14 апреля 2022 Открытие Шульгин Михаил

Российские акции подешевели по итогам торгов в четверг, 14 апреля. Индекс МосБиржи снижается 5-й день подряд, пробив психологический уровень поддержку 2500 п. Соответственно, реализуется указанный нами ранее на этой неделе негативный сценарий, поэтому в обозримом будущем у нас на повестке потенциальное тестирование уровня 2250 п. Индекс РТС вчера довольно символически закрылся ниже психологической поддержки 1000 п., но сегодня он уже куда более уверенно погрузился ниже. Здесь мы также можем увидеть попытку ощутить дно на подходе к уровню 900 пунктов. При этом уровень 800 пунктов пока выглядит довольно сильной поддержкой.

На 19:00 мск:

Индекс МосБиржи — 2 404,73 п. (-4,9%)

Индекс РТС — 941,05 п. (-5,6%)

Stoxx Europe 600 — 459,91 п. (+0,7%)

DAX — 14163,85 п. (-0,34%)

FTSE 100 — 7616,4 п. (+0,47%)

CAC 50 — 6589,35 п. (+0,7%)

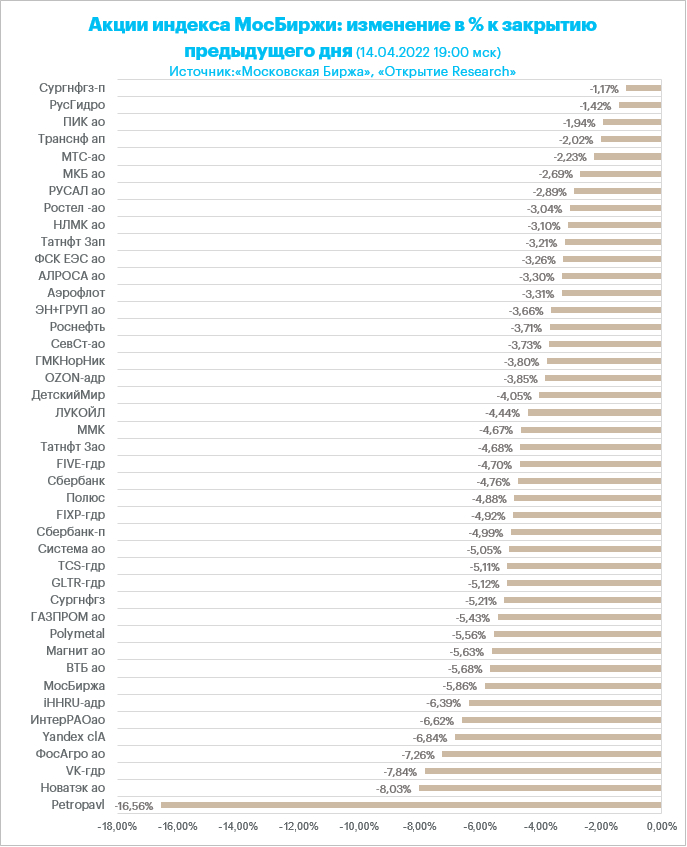

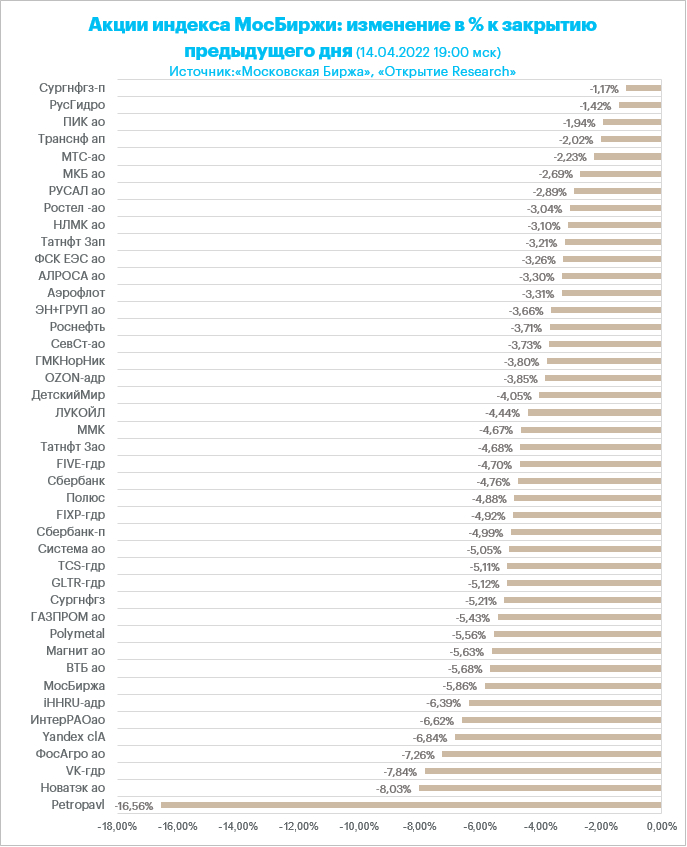

Все 10 отраслевых индексов снизились в четверг. IT-сектор упал на 6,5% (с начала года -56%) и стал лидером снижения. Транспортный сектор упал на 1,5%, и это был лучший результат в четверг.

Все 43 акций индекса МосБиржи потеряли в цене по итогам дня.

В ТОП-50 лидеров по объему российских акций в плюсе были только бумаги «Распадской», ДВМП, СБП Биржа, обычка и префы «Лензолота», также «ОР Групп» и «Квадра». Бумаги «Распадской», видимо, продолжают отыгрывать идею о том, что последствия санкций на импорт угля из России, которые Евросоюз намерен начать реализовывать с августа (новые контракты уже нельзя заключать с 8 апреля) не будут критичными для компании, которая на европейском рынке генерировала только 11% выручки, а треть получала из Азии (почти 60% доходов в РФ).

Главные новости

Банк России опубликовал «Обзор рисков финансовых рынков», в котором поделился подробностями, в том числе того, как изменилась структура продавцов и покупателей на рынке акций в марте. Основными покупателями стали системно значимые кредитные организации (купили акций на 47,9 млрд руб.), а продавцами – НФО (продали акций на 20,9 млрд руб.). Среднедневной оборот торгов акциями в марте по сравнению с январем был невысоким: 68,6 млрд руб. против 200,6 млрд рублей. Поддержку рынку в марте оказывал преимущественно банковский сектор, который выкупал акции у всех прочих категорий участников отчасти благодаря предоставленным Банком России послаблениям в части фиксации их учетной стоимости. Всего российские банки в марте купили акций на 46 млрд рублей.

Корпоративные новости

Акции ДВМП могли получить поддержку со стороны опубликованной статистики. Рост выше 35 рублей проходил на очень приличной для этой бумаги объеме. «Морцентр-ТЭК» сообщил, что контейнерооборот морских портов РФ в марте 2022 года сократился на 21,9% г/г до 385,143 тыс. TEU. В Балтийском бассейне перевалка контейнеров в марте -43,7% до 123,488 тыс. TEU. В Азово-Черноморском бассейне перевалка контейнеров сократилась на 25% г/г до 64,4 тыс. TEU. При этом рост перевалки на Дальнем Востоке составил 3,8% г/г до 181 тыс. TEU, а рост контейнерооборота во Владивостоке составил 2,7%, до 106,298 тыс. TEU. (этот показатель в порту Санкт-Петербурга, Новороссийска и Калининграда снизился).

«Петропавловск» изучает различные варианты действий, включая продажу всей доли в операционных дочерних компаниях в кратчайшие сроки. Компания имеет срочный кредит от «Газпром Банка» на $200 млн и около $86,7 млн в виде возобновляемых кредитных линий. Однако из-за попавшего под санкции «Газпром Банка» компания не может выполнить свои обязательства в отношении банка. Соответственно, разделение бизнеса, или его продажа могут стать одним из решений. Подобные действия способны стать примером для других отечественных компаний по разделению зарубежных и российских активов на независимые структуры. Продажа таких активов в сложившейся ситуации будет означать их реализацию по ускоренной схеме и заниженным ценам.

Акции ММК теряли около 2,5%. Компания приостановила публикацию операционной и финансовой отчётности за I квартал. Решение принято на фоне отсутствия возможности осуществлять операции с ценными бумагами ММК у значительной части инвесторов в ценные бумаги группы. То есть основания такие же, как у «Северстали» и НЛМК.

Softline Holding выставила оферту на выкуп до 10% ценных бумаг, но не более 18 369 283 штук, по цене $1 за обыкновенную акцию, или GDR. Срок действия оферты 20 рабочих дней с истечением действия 18 мая. Обратный выкуп проводится в связи с значительным снижением ликвидности бумаг компании на фоне геополитической неопределенности, растущего инфляционного давления и проблем в цепочке поставок полупроводников. Выкупленные акции будут использованы для долгосрочной программы мотивации сотрудников.

Внешние рынки

Европа

Европейские акции выросли по итогам торгов в четверг. 19 из 20 секторов панъевропейского индекса Stoxx Europe 600 выросли и в лидерах роста были акции компаний туристической сферы (+3,2%), и только технологический сектор упал (-0,5%). Stoxx Europe 600 торгуется выше своих уровней, которые были до начала спецоперации России на территории Украины. Соответственно, сейчас европейский рынок отыграл эту геополитическую просадку.

Акции Wizz Air Holdings подорожали на 7,7%, поскольку компания рапортовала об убытках ниже прогнозов.

Акции Hermes International выросли на 2,8%, поскольку квартальные продажи оказались выше ожиданий на фоне высокого спроса на предметы роскоши.

Акции Volkswagen AG упали на 1,5%. Компания предупредила, что начинает ощущать негативные последствия со стороны украинского кризиса, при этом затрудняется предсказать долгосрочные последствия для своего бизнеса. В марте не ежегодной конференции компания уже предупреждала, что есть риск того, что прогноз роста доходов на 8-13% в год при росте объема поставок на 5-10% в год – может оказаться не выполнен.

Ключевым событием дня было заседание ЕЦБ. Центробанк Европы, как и ожидалось, ставки не изменил, подтвердил, что свернет программу покупки облигаций в третьем квартале, но более точного срока не указал. При этом Bloomberg со ссылкой на конфиденциальные источники среди представителей ЕЦБ сообщил, что чиновники Центробанка Европы практически сформировали косенсус по повышению ставки на 25 б.п. также в третьем квартале текущего года. Это будет первым повышением ставки за более чем 10-летний период. При этом последние 8 лет депозитная ставка в еврозоне является отрицательной.

Глава ЕЦБ Кристин Лагард на пресс-конференции также подчеркнула, что сначала обязательно будет полностью свернута программа покупки активов, а затем через какое-то время, которое может занять от недели до нескольких месяцев, произойдет повышение ставки.

Рынок сейчас закладывается на то, что ставку ЕЦБ может повысить уже в июле, и в общей сложности до конца года совершить три таких шага (повышение на 0,25% на каждом из трех заседаний).

США

В начале торговой сессии четверга, 14 апреля, рынок акций США показывал смешанную динамику: сила финансовых и промышленных компаний вывела Dow в плюс, тогда как S&P 500 незначительно снижался из-за слабости технологических компаний.

Но главным драйвером сегодняшних движений может стать экспирация месячных опционов, объем которой, по данным Goldman Sachs, на которые ссылается Bloomberg, оценивается примерно в $2 трлн. В частности, $980 млрд придется на контракты на S&P 500, $495 млрд — на отдельные акции и еще $170 млрд — на SPY (ETF, ориентированный на S&P 500). История говорит о том, что в день крупных экспираций фондовые индексы США имеют тенденцию снижаться.

В США продолжается сезон корпоративной отчетности, старт которому вчера дал JPMorgan Chase. Сегодня свои финансовые результаты представил ряд других ведущих банков США, и большинство этих отчетов инвесторы восприняли позитивно.

Розничные продажи в США в марте выросли на 0,5% м/м против консенсус-прогноза на уровне 0,6% м/м. Эта цифра, публикуемая без поправки на инфляцию, отражает как сохраняющуюся готовность потребителей тратить, так и рост цен на энергоносители, продукты питания и другие товары и услуги.

На 19:00 мск:

S&P 500 — 4424,01 п. (-0,5%)

Dow Jones — 34602,4 п. (+0,11%)

Nasdaq Comp — 13461,99 п. (-1,3%)

Валютный рынок

Валюты G10

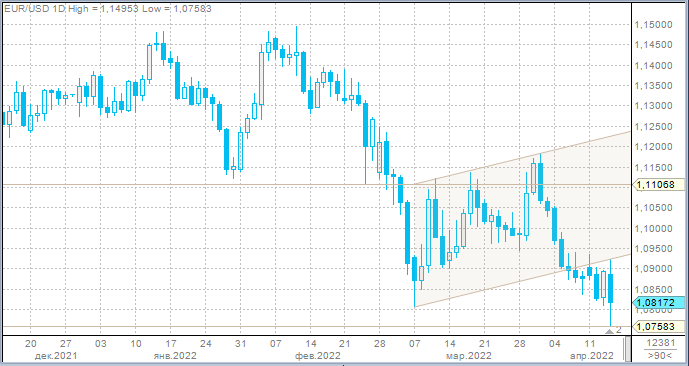

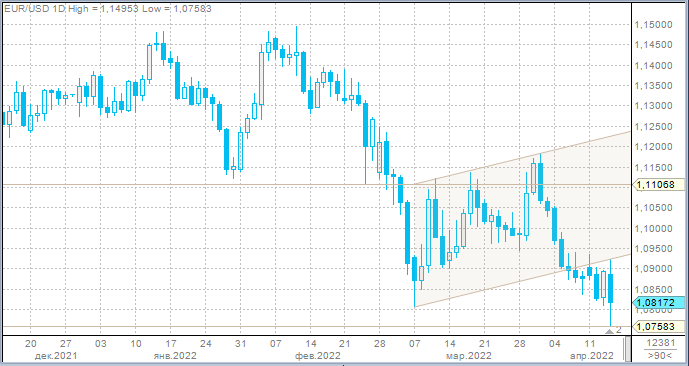

Индекс доллара прервал коррекцию и на фоне слабости евро в четверг восстановил все потери среды. При этом индекс доллара достигал своего 2-летнего максимума на уровне 100,77 п. При этом курс евро к доллару падал до 1,0758. В преддверии публикации итогов заседания ЕЦБ участники рынка надеялись на ястребиный сдвиг в риторике европейского регулятора. Таким сдвигом могла бы быть не размытая формулировка о том, что программка покупки активов будет свернута в какой-то момент в третьем квартале, а четкие сроки. Такой формулировки не было, что разочаровало быков по евро.

Однако вечером единая валюта восстановила часть потерь, поскольку Bloomberg со ссылкой на конфиденциальные источники сообщил, что в совете директоров ЕЦБ в принципе готов консенсус к тому, чтобы первое повышение ставок произошло именно в третьем квартале.

При этом в США доходности облигаций возобновили рост, оказывая поддержку доллару. Доходность 10-летних облигаций вновь подскочила до 2,8%, а доходность 30-летних бондов выросла до нового максимума с 2019 года.

Российский рубль

Доллар по итогам среды подорожал на 1 рубль и 3 копейки до 80,8975, при этом евро прибавил в цене к 60 копеек до 87,00. Китайский юань символически подешевел на 0,8 копейки до 12,729 рубля.

В паре доллар/рубль торговый объем составил 88,5 млрд рублей, превысив показатель среды (80,6 млрд руб.).

В паре евро/рубль с 28 марта торговые объемы обычно ниже 50 млрд рублей. Но сегодняшний день стал исключением: 68,9 млрд руб. по сравнению с 42 млрд руб. в среду. Это максимальный объем с 28 марта.

В паре юань/рубль торговый объем продолжает радовать: 17,1 млрд рублей. Выше за всю историю торгов объем был только 8 апреля (18 млрд руб.) и 11 апреля (25,2 млрд руб.).

USDRUB после утреннего взлета до 82,86 на слухах о том, что ЦБ скоро смягчит требования к продаже валютной выручки экспортеров, в течение дня снижался и во второй половине дня возвращался ниже 80,00, падая вплоть до 79,50 рубля за доллар. Однако буквально за час до завершения торгов в валютной секции курс совсем не на выдающихся объемах резко взлетел почти до отметки 81 за доллар.

Трудно сказать, по какой именно причине был такой рост в конце дня, однако курс продолжает консолидироваться вблизи психологической отметки 80,00, подтверждая, что пока здесь он нашел равновесное значение, будь то рубль в ту или иную сторону.

На 19:00 мск:

Индекс МосБиржи — 2 404,73 п. (-4,9%)

Индекс РТС — 941,05 п. (-5,6%)

Stoxx Europe 600 — 459,91 п. (+0,7%)

DAX — 14163,85 п. (-0,34%)

FTSE 100 — 7616,4 п. (+0,47%)

CAC 50 — 6589,35 п. (+0,7%)

Все 10 отраслевых индексов снизились в четверг. IT-сектор упал на 6,5% (с начала года -56%) и стал лидером снижения. Транспортный сектор упал на 1,5%, и это был лучший результат в четверг.

Все 43 акций индекса МосБиржи потеряли в цене по итогам дня.

В ТОП-50 лидеров по объему российских акций в плюсе были только бумаги «Распадской», ДВМП, СБП Биржа, обычка и префы «Лензолота», также «ОР Групп» и «Квадра». Бумаги «Распадской», видимо, продолжают отыгрывать идею о том, что последствия санкций на импорт угля из России, которые Евросоюз намерен начать реализовывать с августа (новые контракты уже нельзя заключать с 8 апреля) не будут критичными для компании, которая на европейском рынке генерировала только 11% выручки, а треть получала из Азии (почти 60% доходов в РФ).

Главные новости

Банк России опубликовал «Обзор рисков финансовых рынков», в котором поделился подробностями, в том числе того, как изменилась структура продавцов и покупателей на рынке акций в марте. Основными покупателями стали системно значимые кредитные организации (купили акций на 47,9 млрд руб.), а продавцами – НФО (продали акций на 20,9 млрд руб.). Среднедневной оборот торгов акциями в марте по сравнению с январем был невысоким: 68,6 млрд руб. против 200,6 млрд рублей. Поддержку рынку в марте оказывал преимущественно банковский сектор, который выкупал акции у всех прочих категорий участников отчасти благодаря предоставленным Банком России послаблениям в части фиксации их учетной стоимости. Всего российские банки в марте купили акций на 46 млрд рублей.

Корпоративные новости

Акции ДВМП могли получить поддержку со стороны опубликованной статистики. Рост выше 35 рублей проходил на очень приличной для этой бумаги объеме. «Морцентр-ТЭК» сообщил, что контейнерооборот морских портов РФ в марте 2022 года сократился на 21,9% г/г до 385,143 тыс. TEU. В Балтийском бассейне перевалка контейнеров в марте -43,7% до 123,488 тыс. TEU. В Азово-Черноморском бассейне перевалка контейнеров сократилась на 25% г/г до 64,4 тыс. TEU. При этом рост перевалки на Дальнем Востоке составил 3,8% г/г до 181 тыс. TEU, а рост контейнерооборота во Владивостоке составил 2,7%, до 106,298 тыс. TEU. (этот показатель в порту Санкт-Петербурга, Новороссийска и Калининграда снизился).

«Петропавловск» изучает различные варианты действий, включая продажу всей доли в операционных дочерних компаниях в кратчайшие сроки. Компания имеет срочный кредит от «Газпром Банка» на $200 млн и около $86,7 млн в виде возобновляемых кредитных линий. Однако из-за попавшего под санкции «Газпром Банка» компания не может выполнить свои обязательства в отношении банка. Соответственно, разделение бизнеса, или его продажа могут стать одним из решений. Подобные действия способны стать примером для других отечественных компаний по разделению зарубежных и российских активов на независимые структуры. Продажа таких активов в сложившейся ситуации будет означать их реализацию по ускоренной схеме и заниженным ценам.

Акции ММК теряли около 2,5%. Компания приостановила публикацию операционной и финансовой отчётности за I квартал. Решение принято на фоне отсутствия возможности осуществлять операции с ценными бумагами ММК у значительной части инвесторов в ценные бумаги группы. То есть основания такие же, как у «Северстали» и НЛМК.

Softline Holding выставила оферту на выкуп до 10% ценных бумаг, но не более 18 369 283 штук, по цене $1 за обыкновенную акцию, или GDR. Срок действия оферты 20 рабочих дней с истечением действия 18 мая. Обратный выкуп проводится в связи с значительным снижением ликвидности бумаг компании на фоне геополитической неопределенности, растущего инфляционного давления и проблем в цепочке поставок полупроводников. Выкупленные акции будут использованы для долгосрочной программы мотивации сотрудников.

Внешние рынки

Европа

Европейские акции выросли по итогам торгов в четверг. 19 из 20 секторов панъевропейского индекса Stoxx Europe 600 выросли и в лидерах роста были акции компаний туристической сферы (+3,2%), и только технологический сектор упал (-0,5%). Stoxx Europe 600 торгуется выше своих уровней, которые были до начала спецоперации России на территории Украины. Соответственно, сейчас европейский рынок отыграл эту геополитическую просадку.

Акции Wizz Air Holdings подорожали на 7,7%, поскольку компания рапортовала об убытках ниже прогнозов.

Акции Hermes International выросли на 2,8%, поскольку квартальные продажи оказались выше ожиданий на фоне высокого спроса на предметы роскоши.

Акции Volkswagen AG упали на 1,5%. Компания предупредила, что начинает ощущать негативные последствия со стороны украинского кризиса, при этом затрудняется предсказать долгосрочные последствия для своего бизнеса. В марте не ежегодной конференции компания уже предупреждала, что есть риск того, что прогноз роста доходов на 8-13% в год при росте объема поставок на 5-10% в год – может оказаться не выполнен.

Ключевым событием дня было заседание ЕЦБ. Центробанк Европы, как и ожидалось, ставки не изменил, подтвердил, что свернет программу покупки облигаций в третьем квартале, но более точного срока не указал. При этом Bloomberg со ссылкой на конфиденциальные источники среди представителей ЕЦБ сообщил, что чиновники Центробанка Европы практически сформировали косенсус по повышению ставки на 25 б.п. также в третьем квартале текущего года. Это будет первым повышением ставки за более чем 10-летний период. При этом последние 8 лет депозитная ставка в еврозоне является отрицательной.

Глава ЕЦБ Кристин Лагард на пресс-конференции также подчеркнула, что сначала обязательно будет полностью свернута программа покупки активов, а затем через какое-то время, которое может занять от недели до нескольких месяцев, произойдет повышение ставки.

Рынок сейчас закладывается на то, что ставку ЕЦБ может повысить уже в июле, и в общей сложности до конца года совершить три таких шага (повышение на 0,25% на каждом из трех заседаний).

США

В начале торговой сессии четверга, 14 апреля, рынок акций США показывал смешанную динамику: сила финансовых и промышленных компаний вывела Dow в плюс, тогда как S&P 500 незначительно снижался из-за слабости технологических компаний.

Но главным драйвером сегодняшних движений может стать экспирация месячных опционов, объем которой, по данным Goldman Sachs, на которые ссылается Bloomberg, оценивается примерно в $2 трлн. В частности, $980 млрд придется на контракты на S&P 500, $495 млрд — на отдельные акции и еще $170 млрд — на SPY (ETF, ориентированный на S&P 500). История говорит о том, что в день крупных экспираций фондовые индексы США имеют тенденцию снижаться.

В США продолжается сезон корпоративной отчетности, старт которому вчера дал JPMorgan Chase. Сегодня свои финансовые результаты представил ряд других ведущих банков США, и большинство этих отчетов инвесторы восприняли позитивно.

Розничные продажи в США в марте выросли на 0,5% м/м против консенсус-прогноза на уровне 0,6% м/м. Эта цифра, публикуемая без поправки на инфляцию, отражает как сохраняющуюся готовность потребителей тратить, так и рост цен на энергоносители, продукты питания и другие товары и услуги.

На 19:00 мск:

S&P 500 — 4424,01 п. (-0,5%)

Dow Jones — 34602,4 п. (+0,11%)

Nasdaq Comp — 13461,99 п. (-1,3%)

Валютный рынок

Валюты G10

Индекс доллара прервал коррекцию и на фоне слабости евро в четверг восстановил все потери среды. При этом индекс доллара достигал своего 2-летнего максимума на уровне 100,77 п. При этом курс евро к доллару падал до 1,0758. В преддверии публикации итогов заседания ЕЦБ участники рынка надеялись на ястребиный сдвиг в риторике европейского регулятора. Таким сдвигом могла бы быть не размытая формулировка о том, что программка покупки активов будет свернута в какой-то момент в третьем квартале, а четкие сроки. Такой формулировки не было, что разочаровало быков по евро.

Однако вечером единая валюта восстановила часть потерь, поскольку Bloomberg со ссылкой на конфиденциальные источники сообщил, что в совете директоров ЕЦБ в принципе готов консенсус к тому, чтобы первое повышение ставок произошло именно в третьем квартале.

При этом в США доходности облигаций возобновили рост, оказывая поддержку доллару. Доходность 10-летних облигаций вновь подскочила до 2,8%, а доходность 30-летних бондов выросла до нового максимума с 2019 года.

Российский рубль

Доллар по итогам среды подорожал на 1 рубль и 3 копейки до 80,8975, при этом евро прибавил в цене к 60 копеек до 87,00. Китайский юань символически подешевел на 0,8 копейки до 12,729 рубля.

В паре доллар/рубль торговый объем составил 88,5 млрд рублей, превысив показатель среды (80,6 млрд руб.).

В паре евро/рубль с 28 марта торговые объемы обычно ниже 50 млрд рублей. Но сегодняшний день стал исключением: 68,9 млрд руб. по сравнению с 42 млрд руб. в среду. Это максимальный объем с 28 марта.

В паре юань/рубль торговый объем продолжает радовать: 17,1 млрд рублей. Выше за всю историю торгов объем был только 8 апреля (18 млрд руб.) и 11 апреля (25,2 млрд руб.).

USDRUB после утреннего взлета до 82,86 на слухах о том, что ЦБ скоро смягчит требования к продаже валютной выручки экспортеров, в течение дня снижался и во второй половине дня возвращался ниже 80,00, падая вплоть до 79,50 рубля за доллар. Однако буквально за час до завершения торгов в валютной секции курс совсем не на выдающихся объемах резко взлетел почти до отметки 81 за доллар.

Трудно сказать, по какой именно причине был такой рост в конце дня, однако курс продолжает консолидироваться вблизи психологической отметки 80,00, подтверждая, что пока здесь он нашел равновесное значение, будь то рубль в ту или иную сторону.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба