20 апреля 2022 Wolf Street

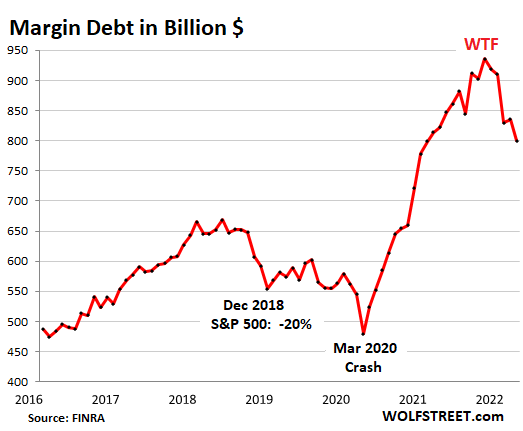

Маржинальный долг — единственный вид левериджа на фондовом рынке, о котором регулярно сообщается, — снизился еще на 36 миллиардов долларов, или на 4,3%, в марте по сравнению с февралем и на 12,4% за последние три месяца, до 800 миллиардов долларов, по данным FINRA, которая собирает эти данные от брокеров-участников. Маржинальный долг теперь упал ниже уровня годичной давности. Но кредитное плечо по-прежнему гигантское, и ему предстоит пройти долгий путь. Достигнув пика в октябре в $936 млрд, маржинальный долг начал падать в ноябре, когда также начал падать Nasdaq. Маржинальный долг с тех пор упал на 14,5%. Nasdaq упал на 17,6%. И многие из высоколетящих компаний рухнули на 60%, 70% и даже более чем на 90%, некоторые из них я отслеживаю в своей коллекции взорванных акций. Биржевые жокеи, которые были маржинальными в этих сделках, превратились в продавцов, вынужденных собирать наличные деньги, чтобы погасить свой маржинальный долг. Маржинальный портфель, специализирующийся на этих акциях, может быть уничтожен.

Увеличение кредитного плеча на фондовом рынке дает рынку новое топливо. Но его уменьшение удаляет это топливо. Пик S&P 500 пришелся на 3 января, после чего последовала резкая распродажа, и с тех пор он снизился на 8,8%. В январе маржинальный долг сократился на 80 миллиардов долларов, или на 8,8%, что стало самым большим падением в долларах за всю историю и одним из самых больших падений в процентах за всю историю. Падения в процентах, которые были раньше:

Covid-крах (март 2020 г.: -12,1%);

Кризис долга в евро (август 2011 г.: -10,4%);

Финансовый кризис (май 2010 г.: -9,1%, ноябрь 2008 г.: -18,1%, октябрь 2008 г.: -19,7%, август 2007 г.: -13,0%);

Крах доткомов (март 2001 г.: -12,1%; декабрь 2000 г.: -11,6%; апрель 2000 г.: -10,4%).

Фондовый рынок и маржинальный долг почти объединены, падение маржинальной задолженности связано с резким спадом на фондовом рынке. Маржинальный долг — не единственный тип кредитного плеча на фондовом рынке. Существуют и другие типы, такие как кредитование на основе ценных бумаг (SBL). Хедж-фонды могут использовать кредитное плечо на институциональном уровне. Существует кредитное плечо, связанное с опционами и другими производными инструментами, основанными на акциях, и т. д. Никто не знает, какое кредитное плечо существует на фондовом рынке. Даже банки и брокеры, которые финансируют это кредитное плечо, не знают, сколько общего кредитного плеча, или даже какое кредитное плечо имеет их собственный клиент, как это было в случае, когда семейный офис Archegos, частный хедж-фонд, рухнул год назад и принес миллиарды долларов в качестве ущерба первичным брокерам, предоставившим кредитное плечо. Размер кредитного плеча, который использовал Archegos, не появлялся до тех пор, пока он не взорвался, и брокерам пришлось разбирать обломки. Но маржинальный долг — это индикатор направления общего левериджа на фондовом рынке. Хотя общий левередж фондового рынка намного выше, чем маржинальный долг, он, вероятно, движется в том же направлении и зависит от той же динамики, что и маржинальный долг. Одно мы знаем точно: высокое кредитное плечо на фондовом рынке является одной из предпосылок массовых распродаж. Другими словами, в любой момент может произойти очередной заурядный спад на фондовом рынке. Но трудно иметь массовую распродажу без того, чтобы массивное кредитное плечо не было раскручено, в отличие от того, когда это кредитное плечо подпитывало ралли за счет заемных денег.

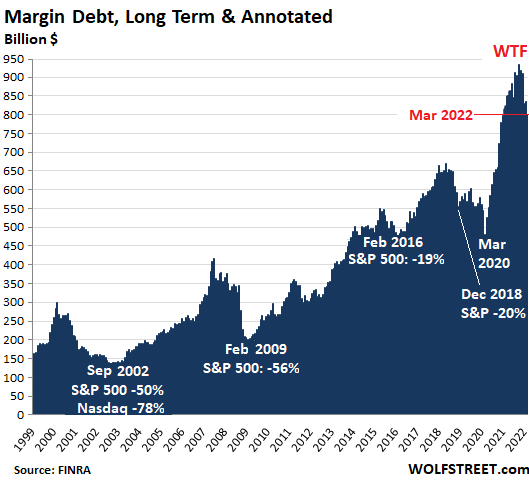

Не абсолютные суммы в долларах имеют значение на протяжении десятилетий, потому что они искажены эффектами инфляции. Что имеет значение, так это резкое увеличение маржинального долга перед распродажами и резкое снижение во время последовавших распродаж. Но никакое увеличение маржинального долга не было более захватывающим, чем огромный всплеск во время разгула ФРС по печатанию денег на 4,8 триллиона долларов в 2020 и 2021 годах, ни в долларах, ни в процентах, и теперь это начало раскручиваться:

Увеличение кредитного плеча на фондовом рынке дает рынку новое топливо. Но его уменьшение удаляет это топливо. Пик S&P 500 пришелся на 3 января, после чего последовала резкая распродажа, и с тех пор он снизился на 8,8%. В январе маржинальный долг сократился на 80 миллиардов долларов, или на 8,8%, что стало самым большим падением в долларах за всю историю и одним из самых больших падений в процентах за всю историю. Падения в процентах, которые были раньше:

Covid-крах (март 2020 г.: -12,1%);

Кризис долга в евро (август 2011 г.: -10,4%);

Финансовый кризис (май 2010 г.: -9,1%, ноябрь 2008 г.: -18,1%, октябрь 2008 г.: -19,7%, август 2007 г.: -13,0%);

Крах доткомов (март 2001 г.: -12,1%; декабрь 2000 г.: -11,6%; апрель 2000 г.: -10,4%).

Фондовый рынок и маржинальный долг почти объединены, падение маржинальной задолженности связано с резким спадом на фондовом рынке. Маржинальный долг — не единственный тип кредитного плеча на фондовом рынке. Существуют и другие типы, такие как кредитование на основе ценных бумаг (SBL). Хедж-фонды могут использовать кредитное плечо на институциональном уровне. Существует кредитное плечо, связанное с опционами и другими производными инструментами, основанными на акциях, и т. д. Никто не знает, какое кредитное плечо существует на фондовом рынке. Даже банки и брокеры, которые финансируют это кредитное плечо, не знают, сколько общего кредитного плеча, или даже какое кредитное плечо имеет их собственный клиент, как это было в случае, когда семейный офис Archegos, частный хедж-фонд, рухнул год назад и принес миллиарды долларов в качестве ущерба первичным брокерам, предоставившим кредитное плечо. Размер кредитного плеча, который использовал Archegos, не появлялся до тех пор, пока он не взорвался, и брокерам пришлось разбирать обломки. Но маржинальный долг — это индикатор направления общего левериджа на фондовом рынке. Хотя общий левередж фондового рынка намного выше, чем маржинальный долг, он, вероятно, движется в том же направлении и зависит от той же динамики, что и маржинальный долг. Одно мы знаем точно: высокое кредитное плечо на фондовом рынке является одной из предпосылок массовых распродаж. Другими словами, в любой момент может произойти очередной заурядный спад на фондовом рынке. Но трудно иметь массовую распродажу без того, чтобы массивное кредитное плечо не было раскручено, в отличие от того, когда это кредитное плечо подпитывало ралли за счет заемных денег.

Не абсолютные суммы в долларах имеют значение на протяжении десятилетий, потому что они искажены эффектами инфляции. Что имеет значение, так это резкое увеличение маржинального долга перед распродажами и резкое снижение во время последовавших распродаж. Но никакое увеличение маржинального долга не было более захватывающим, чем огромный всплеск во время разгула ФРС по печатанию денег на 4,8 триллиона долларов в 2020 и 2021 годах, ни в долларах, ни в процентах, и теперь это начало раскручиваться:

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба