6 мая 2022 Financial Times | USDJPY

Японская валюта получит поддержку на фоне растущих рисков глобальной рецессии и структурных угроз доллару

Иена продемонстрировала худшие результаты среди основных валют в этом году, потеряв примерно 12% по отношению к доллару и уступив даже турецкой лире и аргентинскому песо.

Иена упала до уровней, которые в последний раз наблюдались в первые годы правления администрации Рейгана, до соглашения «Плаза» 1985 года, по отношению к корзине валют торговых партнеров, а также с поправкой на инфляцию.

Но, скорее всего, иена недолго будет пребывать в ослабленном состоянии. Иена —недооцененный актив-убежище в период роста рисков рецессии во всем мире и структурных угроз доллару. Ей окажут поддержку долгосрочные инвесторы, стремящиеся защитить капитал. Если глобальное инфляционное давление останется высоким, Банк Японии в итоге обеспечит рост доходности облигаций, не позволив при этом валюте резко упасть.

Недавнее обесценивание иены отражает краткосрочные циклические факторы: резкий рост доходности облигаций в США и Европе, более высокие цены на сырьевые товары, которые приводят к увеличению расходов на импорт в Японию, а также вспышка омикрона, которая сдерживает экономическое восстановления по всей Азии.

Банк Японии был прав, заявив на прошлой неделе, что циклическая позиция Японии — низкая базовая инфляция и ограниченный рост экономического производства — требует более мягкой монетарной политики по сравнению с аналогичными странами G10.

Тем не менее, в структурном плане японская экономика не сильно отличается от других развитых рынков. Страна еще раньше столкнулась с более крупным пузырем на рынке недвижимости, однако в целом картина была такой же, как в западных экономиках за последнее десятилетие.

В Японии низкий уровень инфляции, но за последний деловой цикл темпы инфляции в других странах приблизились к японским. С 2010 по 2019 год инфляция индекса потребительских цен в Японии составила в среднем 0.5% по сравнению с 1.4% в еврозоне, 1.1% в Швеции и нулевым уровнем в Швейцарии. Реальный рост ВВП Японии на душу населения за аналогичный период в среднем составил 1.3%, что немного выше среднего показателя по остальным странам G10.

Валюта-убежище

Более того, Япония имеет признаки естественного «убежища». Что особенно важно, это богатая нация с большими резервами иностранных активов. Япония владеет зарубежными активами на сумму около ¥1260 трлн ($9.6 трлн) по сравнению с обязательствами на сумму около ¥850 трлн ($6.5 трлн).

Эта чистая позиция по зарубежным активам составляет примерно 75% ВВП Японии и ежегодно приносит стране доход в размере почти 4% ВВП. Японское правительство имеет большой долг, но он в основном принадлежит японским резидентам и Банку Японии. Японская нация не обанкротится, а крупный текущий профицит на протяжении многих лет означает, что валюта не уязвима перед внезапным бегством капитала.

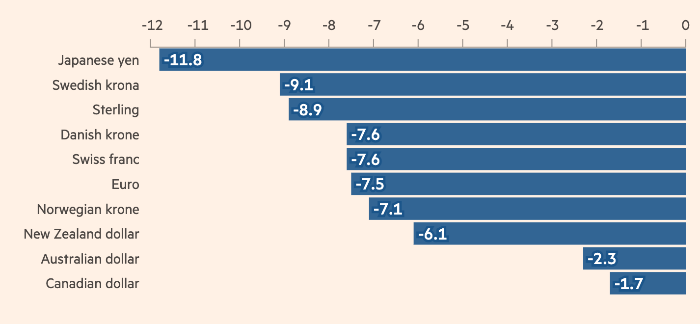

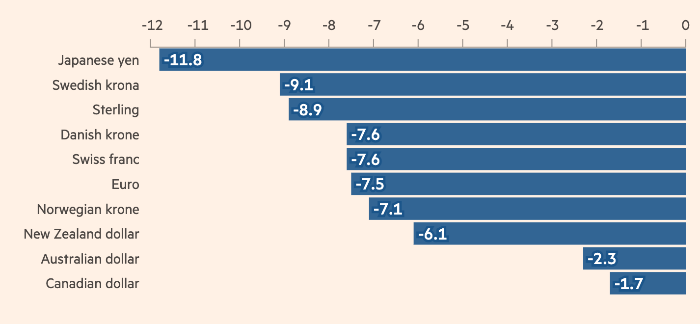

Японская иена — самая слабая валюта Б10 в этом году

Доходность спот относительно доллара США (%) c начала года. Источник: The Financial Times

Инвесторам следует опасаться японских облигаций больше, чем валюты. Если наступил период высокого глобального инфляционного давления, Япония не останется в стороне. В период с 1960 по 1989 год, когда инфляция в США составляла в среднем 5%, инфляция в Японии в среднем была на уровне 5.6%. В Японии нет ничего, что подразумевало бы постоянно низкую инфляцию.

Тренды, предполагающие умеренный рост зарплаты и цен, не изменятся в одночасье. Судя по всему, инфляционные ожидания, находятся на относительно низких уровнях. Возможно, потребуются неоднократное повышение инфляции, чтобы японская общественность стала ожидать роста цен. Однако теперь это кажется значительным риском. Большинство других экономик столкнулись с ценовым давлением после открытия экономик.

Для Банка Японии, который уже много лет пытается покончить с дефляцией, это должно быть хорошей новостью. Приближение базовой инфляции к целевому показателю ЦБ в 2% позволит поднять номинальные процентные ставки выше нуля и повысить гибкость политики.

Глава Банка Японии Харухико Курода должен готовиться к триумфу. Уход от отрицательных ставок и политики контроля кривой доходности, которая фактически ограничивает доходность 10-летних государственных облигаций на уровне 0.25%, не стал бы трагедией. Напротив, это сигнализировало бы о том, что чиновники побороли дефляцию благодаря продолжительной межведомственной кампании в области макроэкономической политики.

Иена вполне может столкнуться с дальнейшим понижательным давлением в ближайшие недели, поскольку мировые рынки переживают сложный и нестабильный период. Однако за пределами краткосрочных перспектив существует несколько вариантов восстановления иены.

В условиях рецессии доходность американских казначейских облигаций и цены на сырьевые товары, скорее всего, снизятся, сократив разницу в процентных ставках с Японией и снизив стоимость импорта сырьевых товаров для страны. Если глобальная инфляция останется высокой, низкие процентные ставки в Японии в конечном счете повысятся до уровня других развитых рынков.

Инвесторы могут ожидать восстановления иены с течением времени и должны рассмотреть возможность владения этим активом-убежищем для защиты от глобальной рецессии и других сопутствующих рисков.

Автор статьи — Зак Пандал, соруководитель отдела валютной стратегии Goldman Sachs

Иена продемонстрировала худшие результаты среди основных валют в этом году, потеряв примерно 12% по отношению к доллару и уступив даже турецкой лире и аргентинскому песо.

Иена упала до уровней, которые в последний раз наблюдались в первые годы правления администрации Рейгана, до соглашения «Плаза» 1985 года, по отношению к корзине валют торговых партнеров, а также с поправкой на инфляцию.

Но, скорее всего, иена недолго будет пребывать в ослабленном состоянии. Иена —недооцененный актив-убежище в период роста рисков рецессии во всем мире и структурных угроз доллару. Ей окажут поддержку долгосрочные инвесторы, стремящиеся защитить капитал. Если глобальное инфляционное давление останется высоким, Банк Японии в итоге обеспечит рост доходности облигаций, не позволив при этом валюте резко упасть.

Недавнее обесценивание иены отражает краткосрочные циклические факторы: резкий рост доходности облигаций в США и Европе, более высокие цены на сырьевые товары, которые приводят к увеличению расходов на импорт в Японию, а также вспышка омикрона, которая сдерживает экономическое восстановления по всей Азии.

Банк Японии был прав, заявив на прошлой неделе, что циклическая позиция Японии — низкая базовая инфляция и ограниченный рост экономического производства — требует более мягкой монетарной политики по сравнению с аналогичными странами G10.

Тем не менее, в структурном плане японская экономика не сильно отличается от других развитых рынков. Страна еще раньше столкнулась с более крупным пузырем на рынке недвижимости, однако в целом картина была такой же, как в западных экономиках за последнее десятилетие.

В Японии низкий уровень инфляции, но за последний деловой цикл темпы инфляции в других странах приблизились к японским. С 2010 по 2019 год инфляция индекса потребительских цен в Японии составила в среднем 0.5% по сравнению с 1.4% в еврозоне, 1.1% в Швеции и нулевым уровнем в Швейцарии. Реальный рост ВВП Японии на душу населения за аналогичный период в среднем составил 1.3%, что немного выше среднего показателя по остальным странам G10.

Валюта-убежище

Более того, Япония имеет признаки естественного «убежища». Что особенно важно, это богатая нация с большими резервами иностранных активов. Япония владеет зарубежными активами на сумму около ¥1260 трлн ($9.6 трлн) по сравнению с обязательствами на сумму около ¥850 трлн ($6.5 трлн).

Эта чистая позиция по зарубежным активам составляет примерно 75% ВВП Японии и ежегодно приносит стране доход в размере почти 4% ВВП. Японское правительство имеет большой долг, но он в основном принадлежит японским резидентам и Банку Японии. Японская нация не обанкротится, а крупный текущий профицит на протяжении многих лет означает, что валюта не уязвима перед внезапным бегством капитала.

Японская иена — самая слабая валюта Б10 в этом году

Доходность спот относительно доллара США (%) c начала года. Источник: The Financial Times

Инвесторам следует опасаться японских облигаций больше, чем валюты. Если наступил период высокого глобального инфляционного давления, Япония не останется в стороне. В период с 1960 по 1989 год, когда инфляция в США составляла в среднем 5%, инфляция в Японии в среднем была на уровне 5.6%. В Японии нет ничего, что подразумевало бы постоянно низкую инфляцию.

Тренды, предполагающие умеренный рост зарплаты и цен, не изменятся в одночасье. Судя по всему, инфляционные ожидания, находятся на относительно низких уровнях. Возможно, потребуются неоднократное повышение инфляции, чтобы японская общественность стала ожидать роста цен. Однако теперь это кажется значительным риском. Большинство других экономик столкнулись с ценовым давлением после открытия экономик.

Для Банка Японии, который уже много лет пытается покончить с дефляцией, это должно быть хорошей новостью. Приближение базовой инфляции к целевому показателю ЦБ в 2% позволит поднять номинальные процентные ставки выше нуля и повысить гибкость политики.

Глава Банка Японии Харухико Курода должен готовиться к триумфу. Уход от отрицательных ставок и политики контроля кривой доходности, которая фактически ограничивает доходность 10-летних государственных облигаций на уровне 0.25%, не стал бы трагедией. Напротив, это сигнализировало бы о том, что чиновники побороли дефляцию благодаря продолжительной межведомственной кампании в области макроэкономической политики.

Иена вполне может столкнуться с дальнейшим понижательным давлением в ближайшие недели, поскольку мировые рынки переживают сложный и нестабильный период. Однако за пределами краткосрочных перспектив существует несколько вариантов восстановления иены.

В условиях рецессии доходность американских казначейских облигаций и цены на сырьевые товары, скорее всего, снизятся, сократив разницу в процентных ставках с Японией и снизив стоимость импорта сырьевых товаров для страны. Если глобальная инфляция останется высокой, низкие процентные ставки в Японии в конечном счете повысятся до уровня других развитых рынков.

Инвесторы могут ожидать восстановления иены с течением времени и должны рассмотреть возможность владения этим активом-убежищем для защиты от глобальной рецессии и других сопутствующих рисков.

Автор статьи — Зак Пандал, соруководитель отдела валютной стратегии Goldman Sachs

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба