С начала 2022 года и до 11 мая S&P 500 упал на 17,4%: с 4766 до 3935 пунктов. Уже сейчас кажется, что индекс сильно просел и может быть дешевым. Разбираемся, какой потенциал роста или падения есть у S&P 500.

Цена прибыли

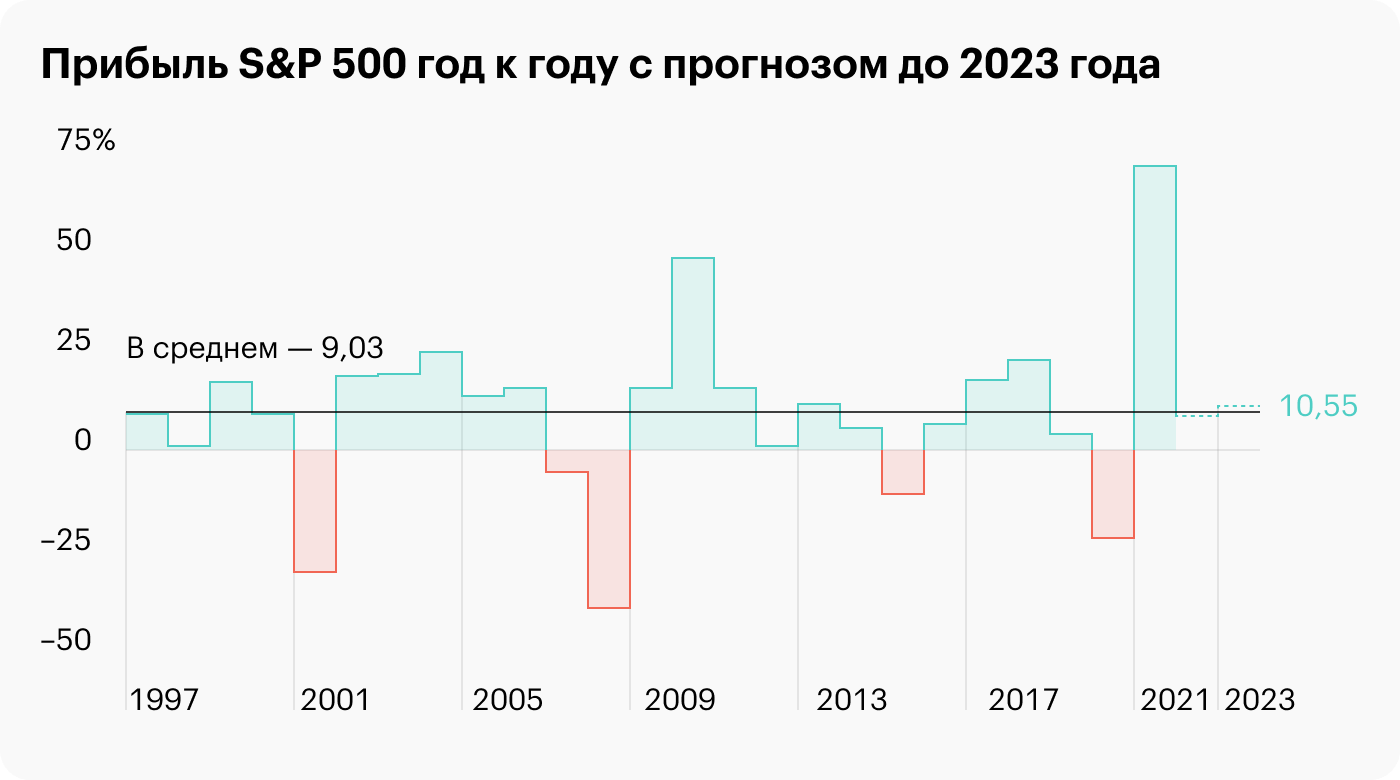

В 1994 году Питер Линч, инвестор и бывший управляющий Magellan Fund, сказал: «Исторически корпоративная прибыль растет на 8%. Значит, она удваивается каждые девять лет. Рынок акций тоже должен удваиваться каждые девять лет. Потому что прибыль растет на 8% в год, а акции следуют этому примеру. Вот и все».

Главный драйвер роста или падения акций — это прибыль компаний. На короткой дистанции акции и даже весь рынок могут стоить дорого или же дешево. Но вот долгосрочно цена акций должна следовать за прибылью.

Оценить стоимость S&P 500, а еще потенциал роста или падения можно через мультипликатор P / E. Это отношение уровня S&P 500 к прибыли компаний, которые входят в индекс.

Один лишь P / E ничего не даст, поэтому его стоит сравнить с чем-то другим. Например, со средним за последние 25 лет значением. Вот три варианта.

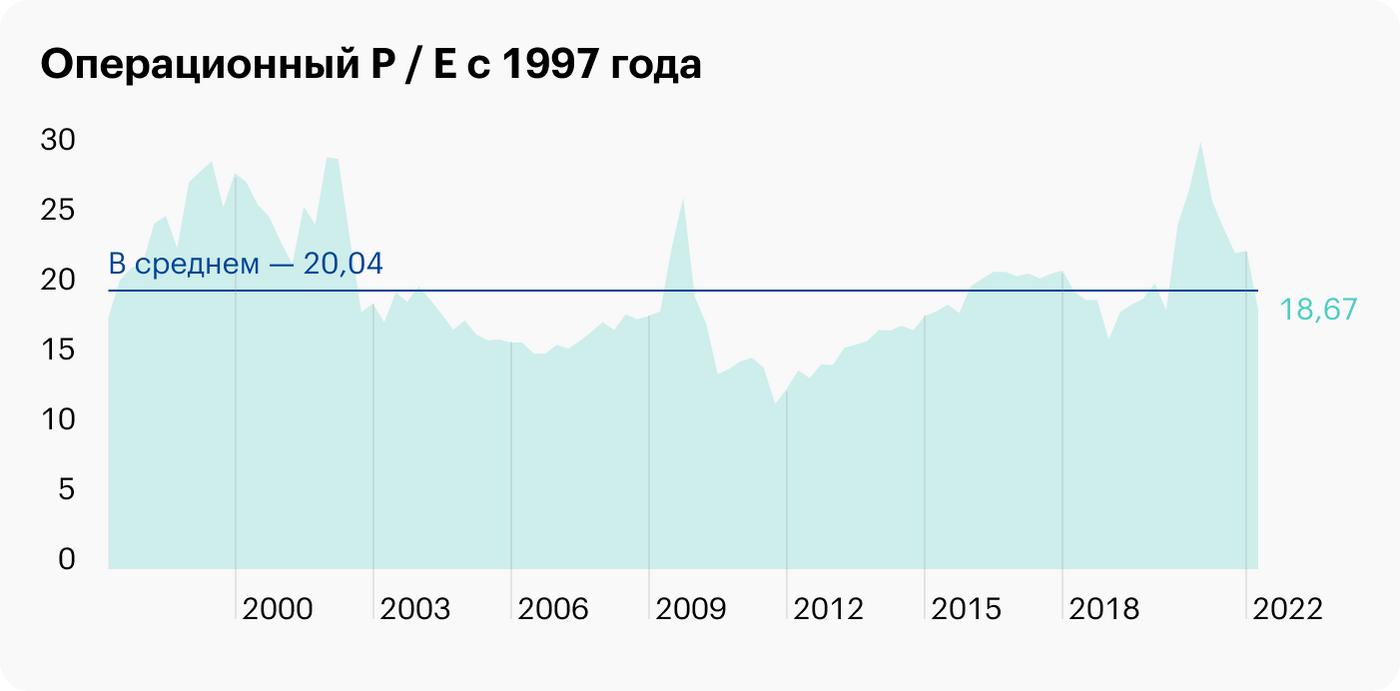

Операционный P / E

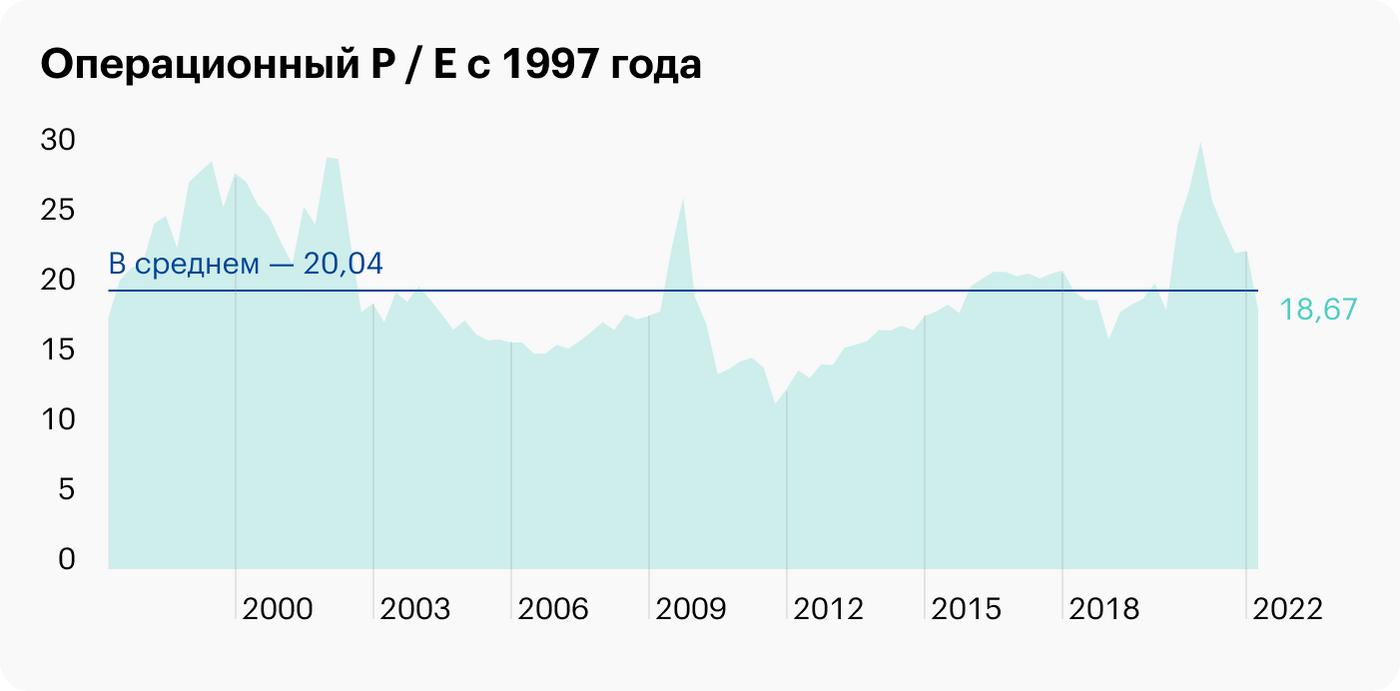

Самая известная версия мультипликатора. Здесь:

P — уровень S&P 500 в пунктах;

E — операционная прибыль компаний за последние 12 месяцев.

У операционного P / E есть заметный недостаток: он учитывает последнюю, текущую прибыль, поэтому иногда дает неправильную оценку. Например, в 2009 году во время финансового кризиса S&P 500 сильно упал. Но прибыль компаний упала еще больше, и рынок казался дорогим. Мультипликатор не учел, что доходы скоро восстановятся, тогда как инвесторы уже закладывали это в цену акций.

Операционный P / E: 18,67.

Среднее за 25 лет: 20,04.

Справедливый уровень S&P 500: 4224 (+7,3%).

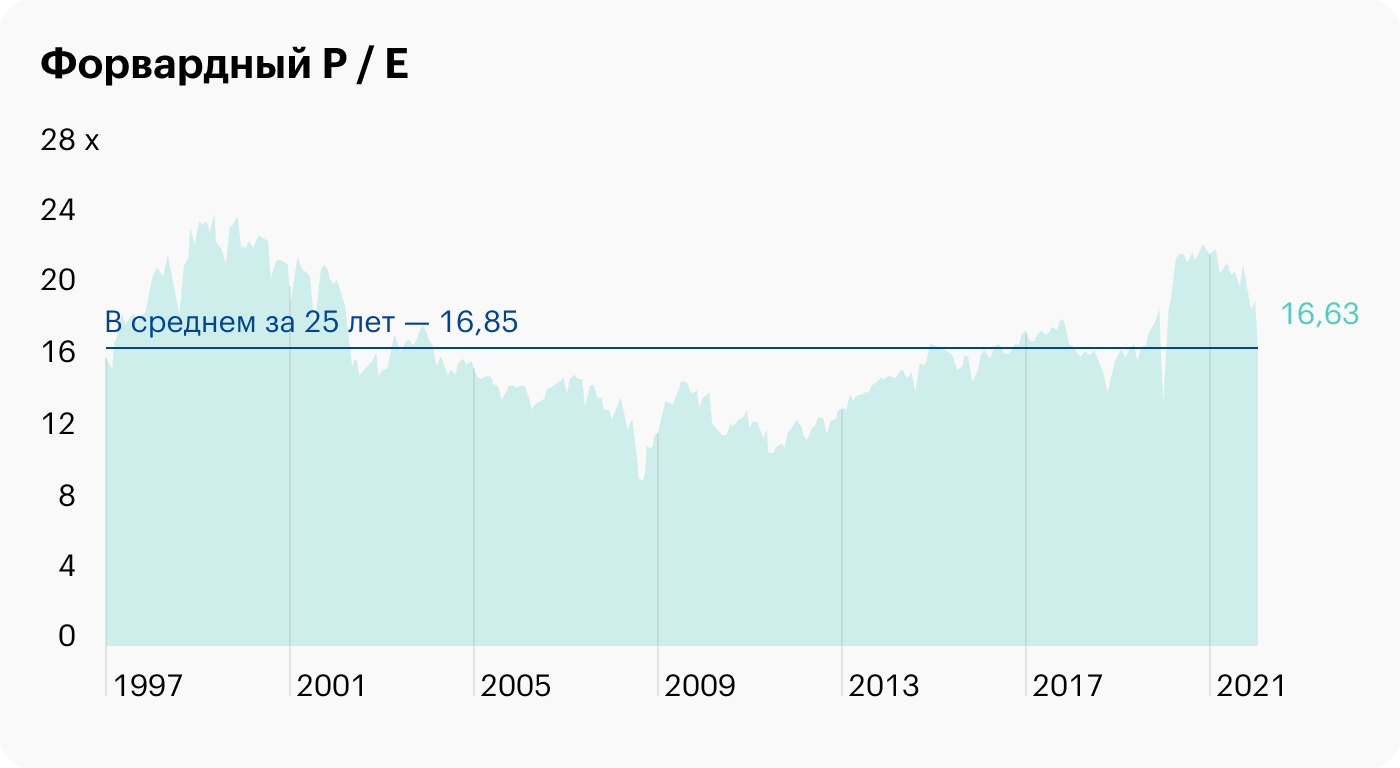

Форвардный P / E

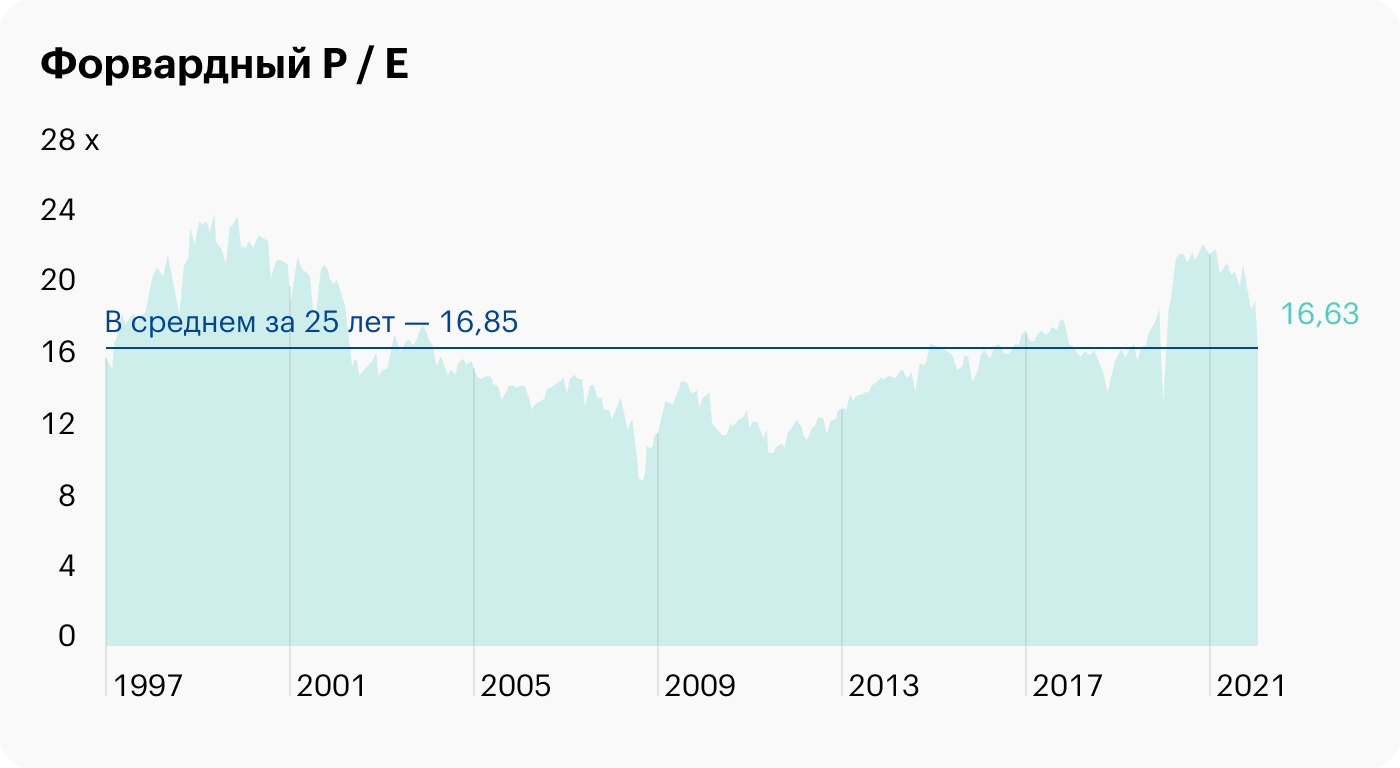

Менее популярная версия мультипликатора. Здесь:

P — уровень S&P 500 в пунктах;

E — ожидаемая прибыль компаний в следующие 12 месяцев.

У форвардного P / E нет того недостатка, который есть у операционного: он учитывает будущую прибыль, а не текущую. Так, в тот же кризис 2008—2009 годов мультипликатор показывал, что с учетом ожидаемой прибыли низкие цены на рынке — это хороший момент для покупки.

Но у форвардного показателя все же есть важный минус: в будущем прибыль может не оправдать ожидания рынка.

Форвардный P / E: 16,63.

Среднее за 25 лет: 16,85.

Справедливый уровень S&P 500: 3987 (+1,3%).

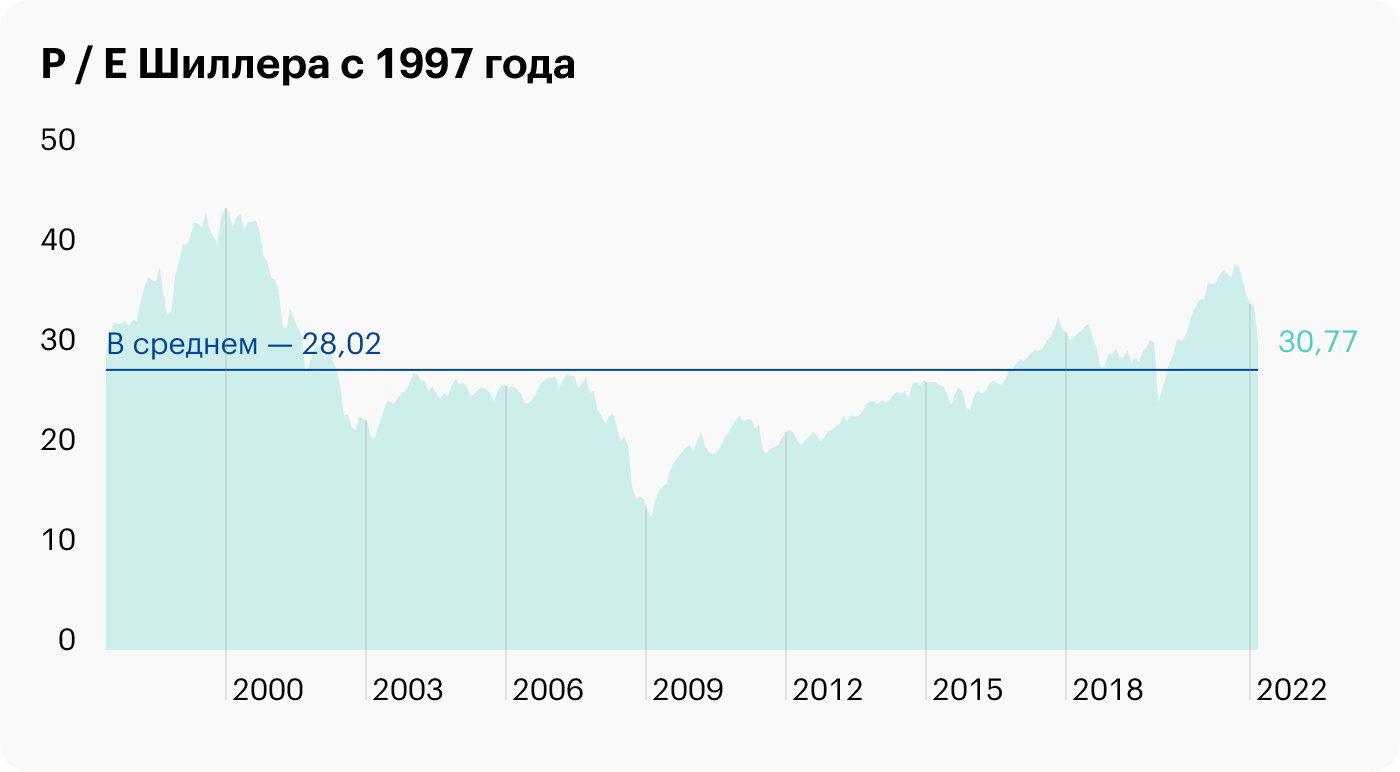

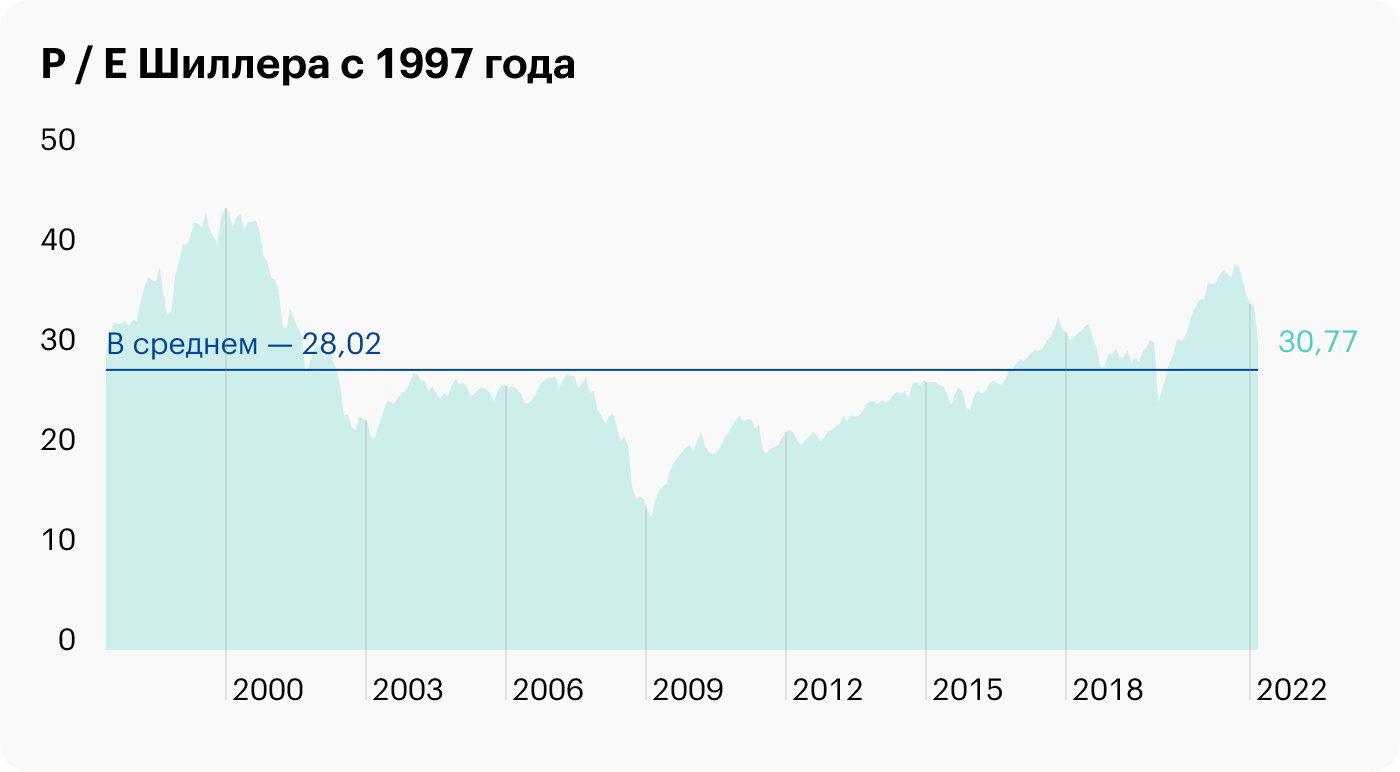

P / E Шиллера

Второе название мультипликатора — CAPE. Здесь:

P — уровень S&P 500 в пунктах;

E — средняя прибыль компаний за десять лет с поправкой на инфляцию.

Во время рецессии прибыль компаний иногда падает сильнее, чем цены на их акции, поэтому классический P / E может казаться высоким. Чтобы решить эту проблему, экономист и нобелевский лауреат Роберт Шиллер разработал свой мультипликатор — Cyclically Adjusted Price-to-Earnings Ratio, или CAPE.

P / E Шиллера учитывает прибыль за последние десять лет, что помогает сгладить колебания корпоративных доходов в периоды рецессии. А еще прибыль корректируют с учетом уровня инфляции.

P / E Шиллера: 30,77.

Среднее за 25 лет: 28,02.

Справедливый уровень S&P 500: 3583 (−8,9%).

Ожидаемая доходность

Часто высокие цены на рынке акций объясняют прорывными технологиями: железные дороги, телевидение, интернет, а теперь электромобили и прочие метавселенные. И каждый раз дорогие акции через какое-то недолгое время становятся дешевыми.

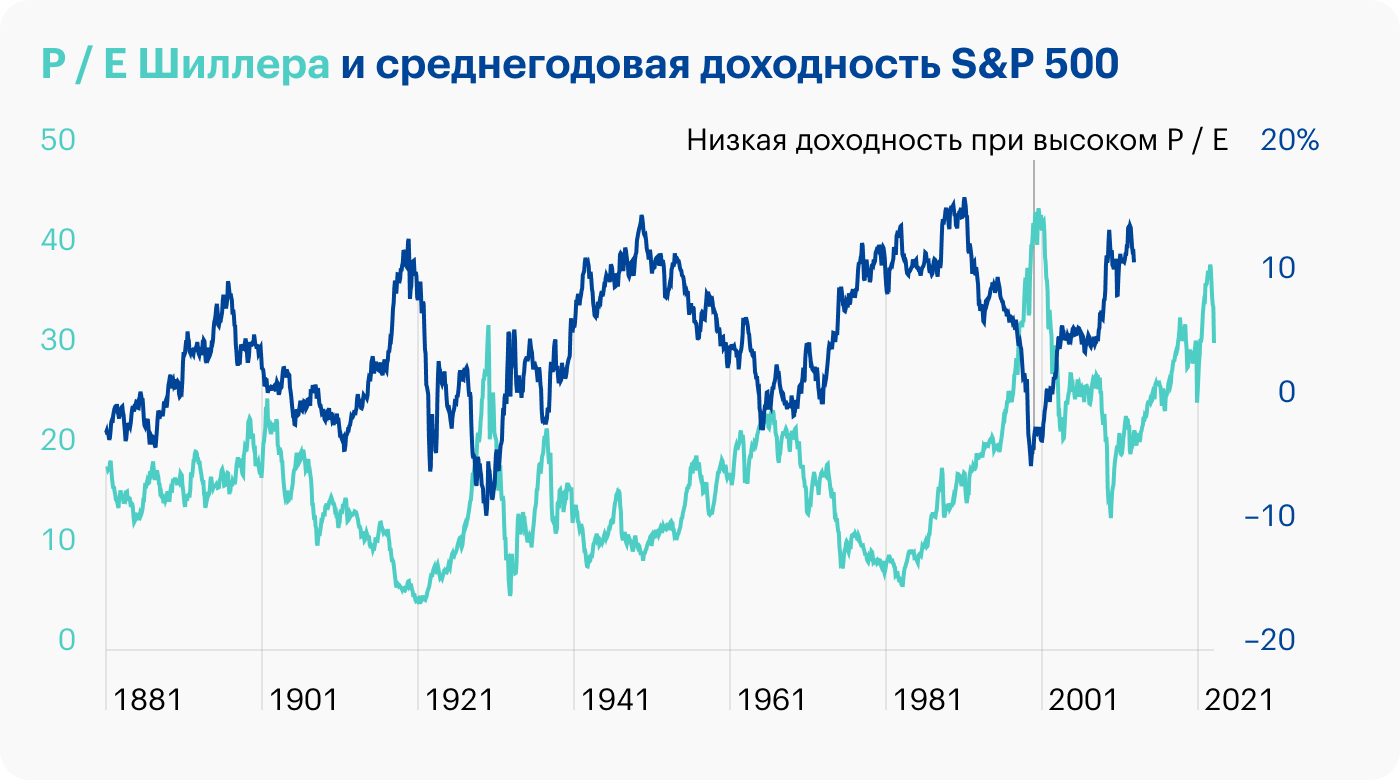

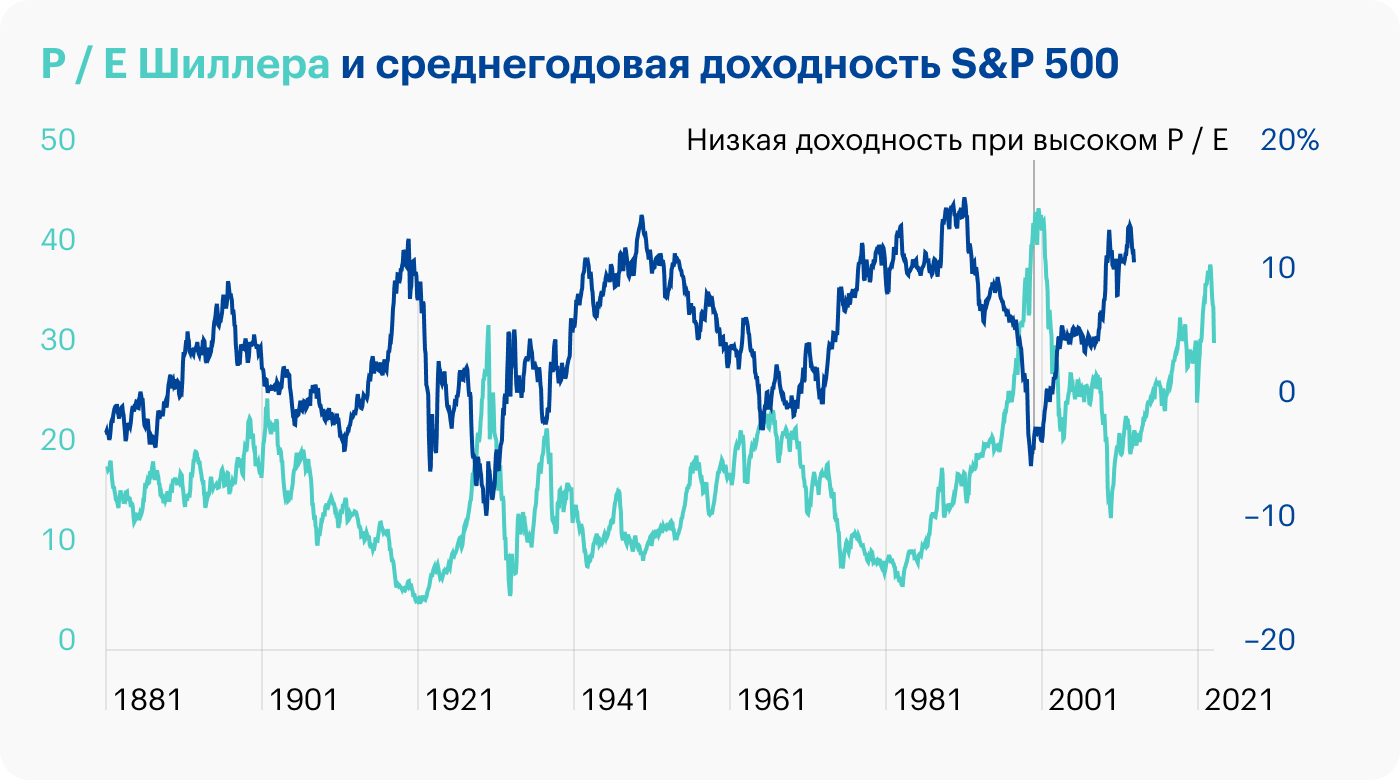

У P / E Шиллера есть заметная обратная корреляция с будущей доходностью S&P 500: высокий P / E — низкая доходность. И наоборот.

Например, весной 1999 года мультипликатор вырос до почти рекордных 42. Инвесторы, которые пришли на фондовый рынок тогда, получили среднюю годовую доходность в следующие десять лет в −5%. Это значит, что портфель акций таких инвесторов ежегодно падал на 5% в течение десяти лет подряд. Вероятно, не на такой результат рассчитывали адепты интернет-технологий конца девяностых.

Это работает и в обратную сторону. Так, инвесторы, которые купили бумаги весной 2009 года, в следующие десять лет получили среднюю доходность в 14% годовых. Тогда в разгар финансового кризиса P / E Шиллера упал до 13.

Сейчас P / E Шиллера все еще выше среднего. И скорее всего, в ближайшие десять лет американский рынок не покажет такую высокую доходность, как в 2020—2021 годах.

Данные на 11 мая. Доходность без учета дивидендов. Расчеты автора

Резюме

С начала 2022 года S&P 500 потерял около 800 пунктов, а мультипликаторы P / E сильно уменьшились. И ни один из них все еще не показывает, что рынок стоит дешево.

По версии P / E Шиллера, S&P 500 должен упасть до 3580 пунктов. Примерно на этом уровне он был до коронакризиса. Заранее неизвестно, упадет ли S&P 500 до этой отметки и упадет ли вообще. Но известно другое: рынок смотрит не на мультипликаторы, а на макроэкономические данные.

Например, на действия ФРС США. Именно политика регулятора определяла движения на американском рынке в последнее время. Федрезерв борется с быстрым ростом цен, но только недавно начал цикл повышения ставок. Если регулятор нажмет на педаль тормоза слишком сильно, тогда в американской экономике может случиться рецессия и индекс S&P 500 упадет еще больше.

Вот почему инвестору стоит следить за состоянием экономики в целом, а не за поведением отдельных акций. А уровень в 3580 — это всего лишь один из ориентиров на ближайшее время.

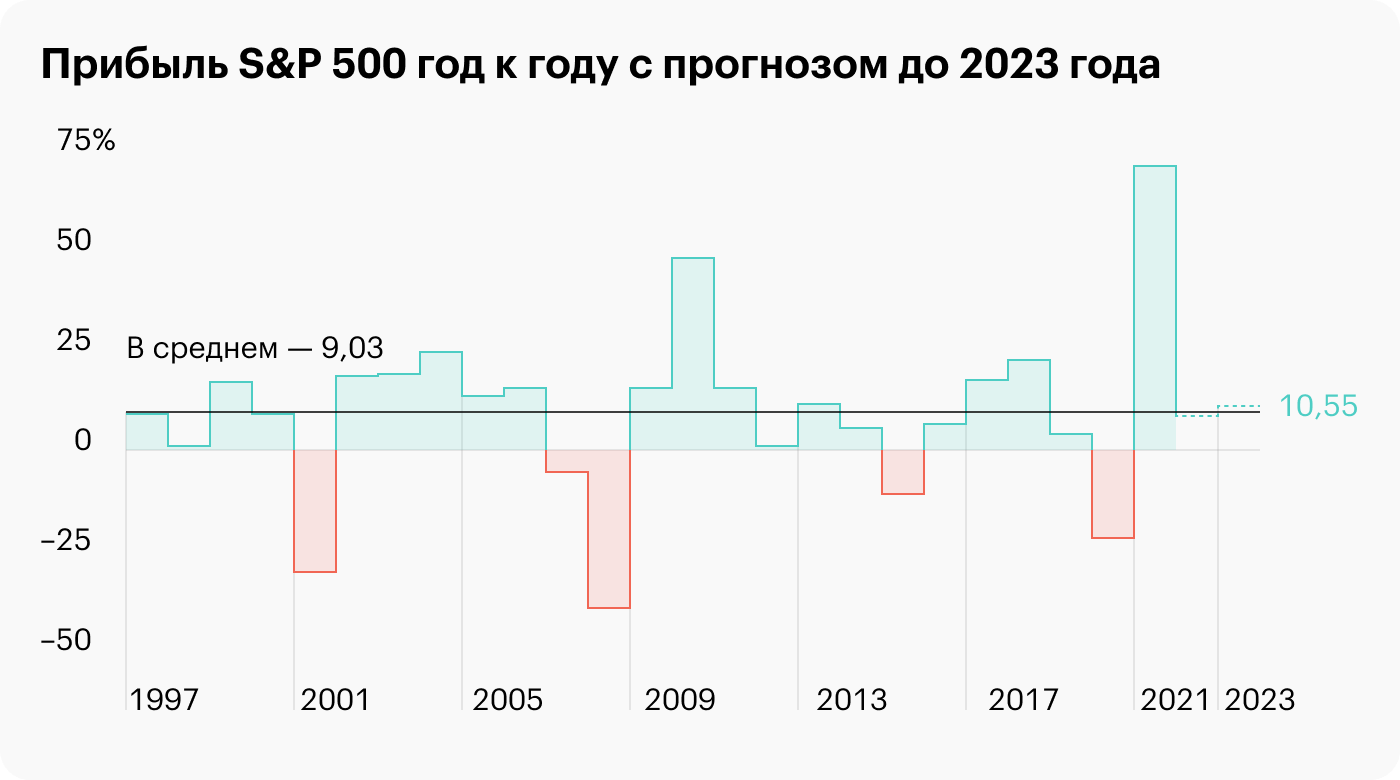

Если Питер Линч прав, то цены на акции должны следовать за прибылью. По расчетам аналитиков, если не случится рецессия, то прибыль корпораций из индекса S&P 500 в 2022 и 2023 годах подрастет на среднем за 25 лет уровне — на 8 и 10%. А это еще один аргумент в пользу того, что при текущих отметках у S&P 500 не такой большой потенциал роста.

Цена прибыли

В 1994 году Питер Линч, инвестор и бывший управляющий Magellan Fund, сказал: «Исторически корпоративная прибыль растет на 8%. Значит, она удваивается каждые девять лет. Рынок акций тоже должен удваиваться каждые девять лет. Потому что прибыль растет на 8% в год, а акции следуют этому примеру. Вот и все».

Главный драйвер роста или падения акций — это прибыль компаний. На короткой дистанции акции и даже весь рынок могут стоить дорого или же дешево. Но вот долгосрочно цена акций должна следовать за прибылью.

Оценить стоимость S&P 500, а еще потенциал роста или падения можно через мультипликатор P / E. Это отношение уровня S&P 500 к прибыли компаний, которые входят в индекс.

Один лишь P / E ничего не даст, поэтому его стоит сравнить с чем-то другим. Например, со средним за последние 25 лет значением. Вот три варианта.

Операционный P / E

Самая известная версия мультипликатора. Здесь:

P — уровень S&P 500 в пунктах;

E — операционная прибыль компаний за последние 12 месяцев.

У операционного P / E есть заметный недостаток: он учитывает последнюю, текущую прибыль, поэтому иногда дает неправильную оценку. Например, в 2009 году во время финансового кризиса S&P 500 сильно упал. Но прибыль компаний упала еще больше, и рынок казался дорогим. Мультипликатор не учел, что доходы скоро восстановятся, тогда как инвесторы уже закладывали это в цену акций.

Операционный P / E: 18,67.

Среднее за 25 лет: 20,04.

Справедливый уровень S&P 500: 4224 (+7,3%).

Форвардный P / E

Менее популярная версия мультипликатора. Здесь:

P — уровень S&P 500 в пунктах;

E — ожидаемая прибыль компаний в следующие 12 месяцев.

У форвардного P / E нет того недостатка, который есть у операционного: он учитывает будущую прибыль, а не текущую. Так, в тот же кризис 2008—2009 годов мультипликатор показывал, что с учетом ожидаемой прибыли низкие цены на рынке — это хороший момент для покупки.

Но у форвардного показателя все же есть важный минус: в будущем прибыль может не оправдать ожидания рынка.

Форвардный P / E: 16,63.

Среднее за 25 лет: 16,85.

Справедливый уровень S&P 500: 3987 (+1,3%).

P / E Шиллера

Второе название мультипликатора — CAPE. Здесь:

P — уровень S&P 500 в пунктах;

E — средняя прибыль компаний за десять лет с поправкой на инфляцию.

Во время рецессии прибыль компаний иногда падает сильнее, чем цены на их акции, поэтому классический P / E может казаться высоким. Чтобы решить эту проблему, экономист и нобелевский лауреат Роберт Шиллер разработал свой мультипликатор — Cyclically Adjusted Price-to-Earnings Ratio, или CAPE.

P / E Шиллера учитывает прибыль за последние десять лет, что помогает сгладить колебания корпоративных доходов в периоды рецессии. А еще прибыль корректируют с учетом уровня инфляции.

P / E Шиллера: 30,77.

Среднее за 25 лет: 28,02.

Справедливый уровень S&P 500: 3583 (−8,9%).

Ожидаемая доходность

Часто высокие цены на рынке акций объясняют прорывными технологиями: железные дороги, телевидение, интернет, а теперь электромобили и прочие метавселенные. И каждый раз дорогие акции через какое-то недолгое время становятся дешевыми.

У P / E Шиллера есть заметная обратная корреляция с будущей доходностью S&P 500: высокий P / E — низкая доходность. И наоборот.

Например, весной 1999 года мультипликатор вырос до почти рекордных 42. Инвесторы, которые пришли на фондовый рынок тогда, получили среднюю годовую доходность в следующие десять лет в −5%. Это значит, что портфель акций таких инвесторов ежегодно падал на 5% в течение десяти лет подряд. Вероятно, не на такой результат рассчитывали адепты интернет-технологий конца девяностых.

Это работает и в обратную сторону. Так, инвесторы, которые купили бумаги весной 2009 года, в следующие десять лет получили среднюю доходность в 14% годовых. Тогда в разгар финансового кризиса P / E Шиллера упал до 13.

Сейчас P / E Шиллера все еще выше среднего. И скорее всего, в ближайшие десять лет американский рынок не покажет такую высокую доходность, как в 2020—2021 годах.

Данные на 11 мая. Доходность без учета дивидендов. Расчеты автора

Резюме

С начала 2022 года S&P 500 потерял около 800 пунктов, а мультипликаторы P / E сильно уменьшились. И ни один из них все еще не показывает, что рынок стоит дешево.

По версии P / E Шиллера, S&P 500 должен упасть до 3580 пунктов. Примерно на этом уровне он был до коронакризиса. Заранее неизвестно, упадет ли S&P 500 до этой отметки и упадет ли вообще. Но известно другое: рынок смотрит не на мультипликаторы, а на макроэкономические данные.

Например, на действия ФРС США. Именно политика регулятора определяла движения на американском рынке в последнее время. Федрезерв борется с быстрым ростом цен, но только недавно начал цикл повышения ставок. Если регулятор нажмет на педаль тормоза слишком сильно, тогда в американской экономике может случиться рецессия и индекс S&P 500 упадет еще больше.

Вот почему инвестору стоит следить за состоянием экономики в целом, а не за поведением отдельных акций. А уровень в 3580 — это всего лишь один из ориентиров на ближайшее время.

Если Питер Линч прав, то цены на акции должны следовать за прибылью. По расчетам аналитиков, если не случится рецессия, то прибыль корпораций из индекса S&P 500 в 2022 и 2023 годах подрастет на среднем за 25 лет уровне — на 8 и 10%. А это еще один аргумент в пользу того, что при текущих отметках у S&P 500 не такой большой потенциал роста.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба