Получать доход от вложений можно разными способами: акции и облигации, участие в ПИФ, венчурном проекте или стартапе. Однако события начала 2022 г. внесли изменения в классический инвестиционный портфель инвестора: многие зарубежные акции оказались под запретом, открыть валютный вклад теперь не получится, а большинство российских голубых фишек отказались от дивидендных выплат за 2021 г.

На фоне таких изменений недвижимость выглядит одним из самых надёжных инструментов для инвестиций, тем более этот актив пользовался спросом во все времена. А одним из первых инвестиционных заработков, ещё до появления товарно-сырьевых бирж, считалась покупка недвижимости для последующей сдачи в аренду. Разбираемся в нюансах вложений в недвижимость, в их минусах и плюсах, а также в перспективах этого рынка в России.

Плюсы и минусы инвестиций в недвижимость

Создание пассивного дохода от недвижимости считается одним из первых типов инвестиций в истории. Например, в царской России существовали доходные дома — недвижимость, которую владельцы сдавали в аренду и зарабатывали на этом. Для многих домовладельцев такой тип доходов считался не только основным, но и единственным.

Согласно исследованию, проведённому «ДОМ.РФ» и ВЦИОМ, жильё считается одним из самых популярных у россиян типом инвестирования — так высказались 49% опрошенных. Более 72% россиян считают недвижимость более выгодным и надёжным инструментом для инвестиций в сравнении с банковскими депозитами. Ещё в 2021 г. такое мнение разделяли 66%.

Главные плюсы инвестиций в недвижимость

Стабильный ежемесячный доход — недвижимость приносит прибыль при сдаче в аренду каждый месяц, в то время как акции или другие активы могут быть в убытке долгое время и не создают такой доход.

Увеличение стоимости капитала за счёт роста цен на квартиры.

Прямой контроль за вложениями — собственник квартиры всегда может проверить актив и повлиять на ситуацию, например расторгнуть договор, если возникнут сложности с выплатами за аренду, а при вложениях в фондовый рынок мы отдаём деньги посреднику — брокеру, который покупает акции за нас.

Защита вложений от волатильности — на рынке недвижимости не бывает таких резких колебаний цен, как, например, на фондовом, когда в периоды напряжённости (кризиса или выхода важных новостей) цена может меняться за несколько часов на 50% и более.

Недвижимость можно приобрести на заёмные средства — оформить ипотеку: сейчас государство субсидирует развитие рынка недвижимости и предлагает льготную ипотеку по самым низким за всю историю ставкам. Застройщики также помогают клиентам и создают акционные условия — ипотеку под 0,1% или 2–3%, за счёт чего переплата по займу минимальная. Заниматься вложениями в другие проекты на заёмные средства банка невозможно — разве что покупать акции в шорт или пользоваться кредитным плечом, но при условии, что брокер это позволяет. При этом есть риск получить убыток.

Налоговый вычет на покупку — 13% на максимальную сумму до 2 млн руб., или 260 000 руб., и на проценты по ипотеке — сумма расчёта до 3 млн руб., или 390 000 руб.

Защита от инфляции — цены на недвижимость растут быстрее инфляции и обгоняют её. За последние пять лет уровень роста индекса потребительских цен в стране составил около 36,41%, а цены на недвижимость за такой же период выросли в среднем на 50%.

Главные минусы инвестиций в недвижимость

Инвестиции в покупку квартиры — одни из самых дорогих, для старта потребуются крупные вложения, в отличие от фондового рынка, где для начала хватит и 10–30 тыс. руб.

Долгий срок окупаемости при стандартной схеме — покупка квартиры на открытом рынке. Вложенные деньги инвестор вернёт не ранее семи-десяти лет. Но если использовать альтернативные рынки для покупки квартиры, например торги арестованным или банкротным имуществом, то срок окупаемости сокращается.

Затраты на обслуживание недвижимости.

Риски утраты квартиры, связанные с форс-мажорными ситуациями — пожар или наводнение.

Не самый ликвидный актив. Недвижимость нельзя реализовать так же быстро и легко, как, например, акции. На продажу понадобится время — от нескольких дней до месяца и дольше.

Недобросовестные арендаторы. Если недвижимость используется для сдачи в аренду, всегда есть риск попасть на недобросовестных арендаторов, которые не будут вносить ежемесячные платежи своевременно или в полном объёме.

Недвижимость, как любой инструмент для инвестиций, имеет не только плюсы, но и минусы, которые нивелируются при грамотном построении бизнес-модели. Например, чтобы не тратить время на поиск надежных арендаторов, можно приобрести апартаменты, а не квартиру. В таком случае все заботы по организации аренды возьмёт на себя управляющая компания.

Как менялась цена на квартиры в центральных регионах

В последние годы рост цен на жилую недвижимость вызывает повышенное внимание. Причина такого роста — запущенные государством программы льготного кредитования: господдержка под 7% и семейная ипотека по ставке до 5%. Низкие ставки привлекли большой поток заёмщиков, что вызвало рост количества ипотечных сделок на первичном рынке жилья. Большинство льготных программ распространяется на покупку недвижимости у юридического лица — застройщика. А вслед за повышенным спросом на льготную ипотеку произошло резкое повышение цен за небольшой промежуток времени.

Если ещё в 2014–2015 гг. вторичный рынок жилья предлагал более высокие цены в сравнении с первичным, то теперь на первичном рынке жильё дороже. Сейчас «вторичка» дорожает вслед за первичным рынком.

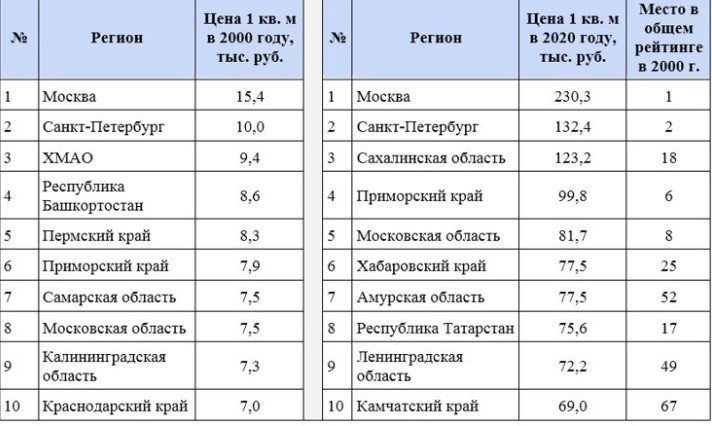

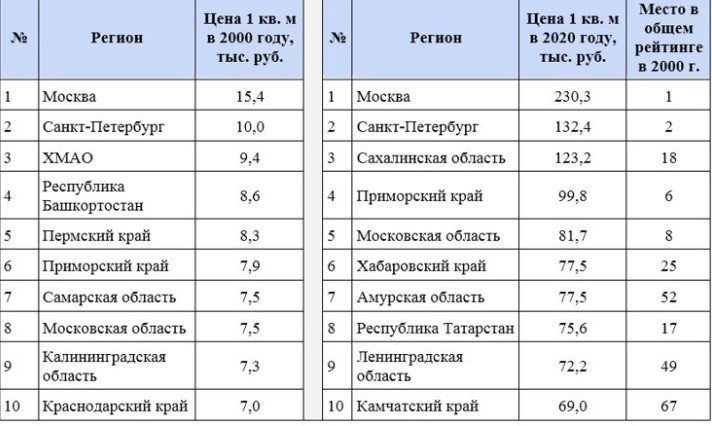

Топ-10 регионов по росту цен на недвижимость на вторичном рынке. Источник: ЦИАН

Неизменными лидерами по росту цен так и остались Москва и Санкт-Петербург. Другие лидеры поменялись местами, но общая тенденция сохранилась — цены выросли в среднем в 13–15 раз.

Какие факторы влияют на цену квартиры

В инвестициях важно вложить сбережения в ликвидный актив, который при необходимости быстро конвертируется в деньги. Для недвижимости ликвидность — один из ключевых моментов, который учитывает инвестор при выборе объекта. А чтобы квартира оказалась выгодным инвестпроектом, нужно учитывать ключевые факторы, от которых зависит, насколько выгодными и перспективными оказались вложения. Эти параметры такие:

состояние дома, в котором расположена квартира: этажность, год постройки и наличие или отсутствие капитального ремонта и лифта;

развитая инфраструктура — магазины, аптеки, школы, детсады, остановки общественного транспорта;

уровень преступности;

общее состояние квартиры — наличие качественного ремонта;

перепланировки: если они не согласованы или не узаконены, это может снизить стоимость квартиры, а если они выполнены по нормам закона и улучшают общий вид, то, наоборот могут повысить цену среди аналогичных объектов, где нет подобных изменений;

общий вид квартиры: интерьер, площадь или вид из окна.

Дополнительное влияние на цены оказывает общее состояние рынка недвижимости. А на него влияют такие факторы, как процентные ставки — при снижении ставок по ипотеке растёт и спрос на квартиры; общее состояние экономики и наличие субсидий и другой помощи государства.

Что говорят аналитики по поводу цен на квартиры в 2022 году?

В настоящее время инвесторов волнует вопрос, что будет с ценами на жильё в ближайшем будущем и стоит ли вкладываться сейчас или подождать.

Статистика «Сбербанка» по ценам на жильё на первичном рынке — Санкт-Петербург и вся Россия. Источник: «СберИндекс»

Несмотря на пандемию и геополитическую ситуацию, активный рост цен, который начался после введения льготной ипотеки в апреле 2020 г., продолжается. Если в мае 2020 г. 1 м2 в среднем по России стоил 77 007 руб., то в мае 2022 г. — 126 979 руб.

Статистика по строительству за I квартал 2022 г. Источник: «ДОМ.РФ»

Показателем общего состояния рынка недвижимости считается первичный. А по результатам I квартала 2022 г., несмотря на санкции Запада, количество строящегося и вводимого в эксплуатацию жилья выросло.

Аналогичные данные предоставляет Росреестр: по общему объёму зарегистрированных договоров долевого участия (ДДУ) за первые пять месяцев 2022 г. отрасль показывает прирост.

Результаты 2022 г. всего на 1% превысили аналогичный период 2021 г., который стал рекордным за всю историю. Источник: Росреестр

Развитие строительной отрасли — одно из приоритетных направлений в работе правительства. Об этом говорят и льготные ипотечные программы, которые государство запускает и продлевает на новый срок. Например, господдержка, которая будет работать по новым правилам до конца 2022 г.

С таким мнением согласен и Игорь Майданов, руководитель Управления Росреестра по Москве: «Государство разработало и направило на реализацию большой пакет антикризисных мер. Субсидирование ипотечных ставок на покупку недвижимости в новостройках помогает гражданам улучшить жилищные условия и оказывает поддержку строительной отрасли в целом».

Ипотечные программы застройщиков на покупку недвижимости по ставкам

Ипотека — самый распространённый способ покупки недвижимости. Так, «Сбербанк» через сервис «ДомКлик» провёл анализ всех проводимых сделок — с использованием ипотечных средств и без них — за наличный расчёт. Всего около 3–12% сделок в Московском регионе, Санкт-Петербурге и других местах проходят на собственные средства клиентов и не считаются ипотечными.

Застройщики это понимают и для привлечения клиентов разрабатывают в партнёрстве с банками специальные акции — ипотечные программы по минимальным ставкам (0,1–5%).

ГК «ПИК» (PIKK). Ипотека по ставке 0,1% в Санкт-Петербурге и Москве. Сумма кредита — до 12 млн руб. По программе нужен первоначальный взнос от 15%. Опция доступна в банке «ДОМ.РФ», а с другим кредитором — «Альфа-Банком» — ставка равна 1,99%.

ГК «А101». Ипотека под 0,1%. В партнёрстве с такими банками, как «ВТБ» (VTBR) или «Россельхозбанк», застройщик предлагает минимальную из возможных ставок.

«ГК «Самолёт» (SMLT). Ипотека для всех — 0,1%. Такую ставку застройщик предлагает по разным программам: семейная ипотека, стандартная, IT.

По всем программам с пониженной ставкой застройщик компенсирует минимальную ставку удорожанием квартиры. В среднем на 10–20% — зависит от программы и объекта. Но общее правило — чем ниже ставка, тем выше удорожание. Например, если по стандартной семейной ипотеке по ставке до 5% квартира стоит 5 млн руб., то по акционной ставке в 0,1% цена объекта повышается и квартира будет стоить на 20% дороже — 6 млн руб.

Альтернативные инструменты инвестирования в недвижимость

ЗПИФ «ПАРУС-ОЗН» и ЗПИФ «ПАРУС-Сберлог»

Паи этих ЗПИФ свободно торгуются на бирже в открытом доступе. В составе этих фондов находятся два актива ведущих компаний, которые занимаются электронной коммерцией, — логистические центры «СберЛогистика» и Ozon (OZON). Получение потенциального дохода для инвесторов основано на росте курсовой стоимости фонда.

Подробнее об этом и других прибыльных фондах недвижимости можно прочитать здесь.

Фонд «Тинькофф ЖК Republic-REDS»

Стратегия этого фонда основана на потенциальном росте стоимости жилья с момента начала строительства до его завершения. После сдачи домов недвижимость будет продана, а деньги выплачены пайщикам.

Что ждёт российский рынок недвижимости?

В 2022 г. рост цен на недвижимость, особенно на первичном рынке, получил дополнительные факторы — теперь он связан не только с высоким спросом из-за льготных ипотечных программ, но также с удорожанием стройматериалов и увеличением инфляции. Два последних фактора — результат введённых против России санкций. Статистика показала, что, несмотря на кризис, объём продаж квартир по ДДУ за пять месяцев 2022 г. не снизился по сравнению с аналогичным периодом прошлого года.

Аналитики «Национального рейтингового агентства» (НРА) прогнозируют продолжение роста цен, например в Московском регионе ожидают увеличения на 20–30% к концу года. Это подтверждает и статистика последних 20 лет: какие бы события ни происходили в мире и стране, цены на недвижимость медленно, но верно растут.

Для прямых инвестиций в покупку квартиры сейчас есть множество выгодных предложений от банков и застройщиков: льготные ипотечные программы, субсидированные государством или девелопером, рассрочка на один-два года без удорожания — для клиентов, кому недоступна ипотека. Или можно приобрести акции строительных компаний — крупнейших застройщиков, которые также будут отражать общее настроение рынка — рост цен на квартиры.

На фоне таких изменений недвижимость выглядит одним из самых надёжных инструментов для инвестиций, тем более этот актив пользовался спросом во все времена. А одним из первых инвестиционных заработков, ещё до появления товарно-сырьевых бирж, считалась покупка недвижимости для последующей сдачи в аренду. Разбираемся в нюансах вложений в недвижимость, в их минусах и плюсах, а также в перспективах этого рынка в России.

Плюсы и минусы инвестиций в недвижимость

Создание пассивного дохода от недвижимости считается одним из первых типов инвестиций в истории. Например, в царской России существовали доходные дома — недвижимость, которую владельцы сдавали в аренду и зарабатывали на этом. Для многих домовладельцев такой тип доходов считался не только основным, но и единственным.

Согласно исследованию, проведённому «ДОМ.РФ» и ВЦИОМ, жильё считается одним из самых популярных у россиян типом инвестирования — так высказались 49% опрошенных. Более 72% россиян считают недвижимость более выгодным и надёжным инструментом для инвестиций в сравнении с банковскими депозитами. Ещё в 2021 г. такое мнение разделяли 66%.

Главные плюсы инвестиций в недвижимость

Стабильный ежемесячный доход — недвижимость приносит прибыль при сдаче в аренду каждый месяц, в то время как акции или другие активы могут быть в убытке долгое время и не создают такой доход.

Увеличение стоимости капитала за счёт роста цен на квартиры.

Прямой контроль за вложениями — собственник квартиры всегда может проверить актив и повлиять на ситуацию, например расторгнуть договор, если возникнут сложности с выплатами за аренду, а при вложениях в фондовый рынок мы отдаём деньги посреднику — брокеру, который покупает акции за нас.

Защита вложений от волатильности — на рынке недвижимости не бывает таких резких колебаний цен, как, например, на фондовом, когда в периоды напряжённости (кризиса или выхода важных новостей) цена может меняться за несколько часов на 50% и более.

Недвижимость можно приобрести на заёмные средства — оформить ипотеку: сейчас государство субсидирует развитие рынка недвижимости и предлагает льготную ипотеку по самым низким за всю историю ставкам. Застройщики также помогают клиентам и создают акционные условия — ипотеку под 0,1% или 2–3%, за счёт чего переплата по займу минимальная. Заниматься вложениями в другие проекты на заёмные средства банка невозможно — разве что покупать акции в шорт или пользоваться кредитным плечом, но при условии, что брокер это позволяет. При этом есть риск получить убыток.

Налоговый вычет на покупку — 13% на максимальную сумму до 2 млн руб., или 260 000 руб., и на проценты по ипотеке — сумма расчёта до 3 млн руб., или 390 000 руб.

Защита от инфляции — цены на недвижимость растут быстрее инфляции и обгоняют её. За последние пять лет уровень роста индекса потребительских цен в стране составил около 36,41%, а цены на недвижимость за такой же период выросли в среднем на 50%.

Главные минусы инвестиций в недвижимость

Инвестиции в покупку квартиры — одни из самых дорогих, для старта потребуются крупные вложения, в отличие от фондового рынка, где для начала хватит и 10–30 тыс. руб.

Долгий срок окупаемости при стандартной схеме — покупка квартиры на открытом рынке. Вложенные деньги инвестор вернёт не ранее семи-десяти лет. Но если использовать альтернативные рынки для покупки квартиры, например торги арестованным или банкротным имуществом, то срок окупаемости сокращается.

Затраты на обслуживание недвижимости.

Риски утраты квартиры, связанные с форс-мажорными ситуациями — пожар или наводнение.

Не самый ликвидный актив. Недвижимость нельзя реализовать так же быстро и легко, как, например, акции. На продажу понадобится время — от нескольких дней до месяца и дольше.

Недобросовестные арендаторы. Если недвижимость используется для сдачи в аренду, всегда есть риск попасть на недобросовестных арендаторов, которые не будут вносить ежемесячные платежи своевременно или в полном объёме.

Недвижимость, как любой инструмент для инвестиций, имеет не только плюсы, но и минусы, которые нивелируются при грамотном построении бизнес-модели. Например, чтобы не тратить время на поиск надежных арендаторов, можно приобрести апартаменты, а не квартиру. В таком случае все заботы по организации аренды возьмёт на себя управляющая компания.

Как менялась цена на квартиры в центральных регионах

В последние годы рост цен на жилую недвижимость вызывает повышенное внимание. Причина такого роста — запущенные государством программы льготного кредитования: господдержка под 7% и семейная ипотека по ставке до 5%. Низкие ставки привлекли большой поток заёмщиков, что вызвало рост количества ипотечных сделок на первичном рынке жилья. Большинство льготных программ распространяется на покупку недвижимости у юридического лица — застройщика. А вслед за повышенным спросом на льготную ипотеку произошло резкое повышение цен за небольшой промежуток времени.

Если ещё в 2014–2015 гг. вторичный рынок жилья предлагал более высокие цены в сравнении с первичным, то теперь на первичном рынке жильё дороже. Сейчас «вторичка» дорожает вслед за первичным рынком.

Топ-10 регионов по росту цен на недвижимость на вторичном рынке. Источник: ЦИАН

Неизменными лидерами по росту цен так и остались Москва и Санкт-Петербург. Другие лидеры поменялись местами, но общая тенденция сохранилась — цены выросли в среднем в 13–15 раз.

Какие факторы влияют на цену квартиры

В инвестициях важно вложить сбережения в ликвидный актив, который при необходимости быстро конвертируется в деньги. Для недвижимости ликвидность — один из ключевых моментов, который учитывает инвестор при выборе объекта. А чтобы квартира оказалась выгодным инвестпроектом, нужно учитывать ключевые факторы, от которых зависит, насколько выгодными и перспективными оказались вложения. Эти параметры такие:

состояние дома, в котором расположена квартира: этажность, год постройки и наличие или отсутствие капитального ремонта и лифта;

развитая инфраструктура — магазины, аптеки, школы, детсады, остановки общественного транспорта;

уровень преступности;

общее состояние квартиры — наличие качественного ремонта;

перепланировки: если они не согласованы или не узаконены, это может снизить стоимость квартиры, а если они выполнены по нормам закона и улучшают общий вид, то, наоборот могут повысить цену среди аналогичных объектов, где нет подобных изменений;

общий вид квартиры: интерьер, площадь или вид из окна.

Дополнительное влияние на цены оказывает общее состояние рынка недвижимости. А на него влияют такие факторы, как процентные ставки — при снижении ставок по ипотеке растёт и спрос на квартиры; общее состояние экономики и наличие субсидий и другой помощи государства.

Что говорят аналитики по поводу цен на квартиры в 2022 году?

В настоящее время инвесторов волнует вопрос, что будет с ценами на жильё в ближайшем будущем и стоит ли вкладываться сейчас или подождать.

Статистика «Сбербанка» по ценам на жильё на первичном рынке — Санкт-Петербург и вся Россия. Источник: «СберИндекс»

Несмотря на пандемию и геополитическую ситуацию, активный рост цен, который начался после введения льготной ипотеки в апреле 2020 г., продолжается. Если в мае 2020 г. 1 м2 в среднем по России стоил 77 007 руб., то в мае 2022 г. — 126 979 руб.

Статистика по строительству за I квартал 2022 г. Источник: «ДОМ.РФ»

Показателем общего состояния рынка недвижимости считается первичный. А по результатам I квартала 2022 г., несмотря на санкции Запада, количество строящегося и вводимого в эксплуатацию жилья выросло.

Аналогичные данные предоставляет Росреестр: по общему объёму зарегистрированных договоров долевого участия (ДДУ) за первые пять месяцев 2022 г. отрасль показывает прирост.

Результаты 2022 г. всего на 1% превысили аналогичный период 2021 г., который стал рекордным за всю историю. Источник: Росреестр

Развитие строительной отрасли — одно из приоритетных направлений в работе правительства. Об этом говорят и льготные ипотечные программы, которые государство запускает и продлевает на новый срок. Например, господдержка, которая будет работать по новым правилам до конца 2022 г.

С таким мнением согласен и Игорь Майданов, руководитель Управления Росреестра по Москве: «Государство разработало и направило на реализацию большой пакет антикризисных мер. Субсидирование ипотечных ставок на покупку недвижимости в новостройках помогает гражданам улучшить жилищные условия и оказывает поддержку строительной отрасли в целом».

Ипотечные программы застройщиков на покупку недвижимости по ставкам

Ипотека — самый распространённый способ покупки недвижимости. Так, «Сбербанк» через сервис «ДомКлик» провёл анализ всех проводимых сделок — с использованием ипотечных средств и без них — за наличный расчёт. Всего около 3–12% сделок в Московском регионе, Санкт-Петербурге и других местах проходят на собственные средства клиентов и не считаются ипотечными.

Застройщики это понимают и для привлечения клиентов разрабатывают в партнёрстве с банками специальные акции — ипотечные программы по минимальным ставкам (0,1–5%).

ГК «ПИК» (PIKK). Ипотека по ставке 0,1% в Санкт-Петербурге и Москве. Сумма кредита — до 12 млн руб. По программе нужен первоначальный взнос от 15%. Опция доступна в банке «ДОМ.РФ», а с другим кредитором — «Альфа-Банком» — ставка равна 1,99%.

ГК «А101». Ипотека под 0,1%. В партнёрстве с такими банками, как «ВТБ» (VTBR) или «Россельхозбанк», застройщик предлагает минимальную из возможных ставок.

«ГК «Самолёт» (SMLT). Ипотека для всех — 0,1%. Такую ставку застройщик предлагает по разным программам: семейная ипотека, стандартная, IT.

По всем программам с пониженной ставкой застройщик компенсирует минимальную ставку удорожанием квартиры. В среднем на 10–20% — зависит от программы и объекта. Но общее правило — чем ниже ставка, тем выше удорожание. Например, если по стандартной семейной ипотеке по ставке до 5% квартира стоит 5 млн руб., то по акционной ставке в 0,1% цена объекта повышается и квартира будет стоить на 20% дороже — 6 млн руб.

Альтернативные инструменты инвестирования в недвижимость

ЗПИФ «ПАРУС-ОЗН» и ЗПИФ «ПАРУС-Сберлог»

Паи этих ЗПИФ свободно торгуются на бирже в открытом доступе. В составе этих фондов находятся два актива ведущих компаний, которые занимаются электронной коммерцией, — логистические центры «СберЛогистика» и Ozon (OZON). Получение потенциального дохода для инвесторов основано на росте курсовой стоимости фонда.

Подробнее об этом и других прибыльных фондах недвижимости можно прочитать здесь.

Фонд «Тинькофф ЖК Republic-REDS»

Стратегия этого фонда основана на потенциальном росте стоимости жилья с момента начала строительства до его завершения. После сдачи домов недвижимость будет продана, а деньги выплачены пайщикам.

Что ждёт российский рынок недвижимости?

В 2022 г. рост цен на недвижимость, особенно на первичном рынке, получил дополнительные факторы — теперь он связан не только с высоким спросом из-за льготных ипотечных программ, но также с удорожанием стройматериалов и увеличением инфляции. Два последних фактора — результат введённых против России санкций. Статистика показала, что, несмотря на кризис, объём продаж квартир по ДДУ за пять месяцев 2022 г. не снизился по сравнению с аналогичным периодом прошлого года.

Аналитики «Национального рейтингового агентства» (НРА) прогнозируют продолжение роста цен, например в Московском регионе ожидают увеличения на 20–30% к концу года. Это подтверждает и статистика последних 20 лет: какие бы события ни происходили в мире и стране, цены на недвижимость медленно, но верно растут.

Для прямых инвестиций в покупку квартиры сейчас есть множество выгодных предложений от банков и застройщиков: льготные ипотечные программы, субсидированные государством или девелопером, рассрочка на один-два года без удорожания — для клиентов, кому недоступна ипотека. Или можно приобрести акции строительных компаний — крупнейших застройщиков, которые также будут отражать общее настроение рынка — рост цен на квартиры.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба