27 июля 2022 T-Investments Урескул Сергей

В большинстве российских предприятий есть «мертвые души» — акционеры, которые не участвуют в жизни акционерного общества.

Они появились после массовой приватизации 90-х: тогда акции крупнейших предприятий продавались всем подряд — работникам, мелким руководителям и третьим лицам. Со временем эти люди пропадали или умирали, а по их ценным бумагам никто не вступал в наследство. Таким образом люди продолжают числиться как акционеры, несмотря на свою кончину.

Даже спустя 25 лет тяжело объединить всю информацию, кто, где и чем владеет. Я работаю в области корпоративного права, и мы с коллегами фиксируем тысячи компаний с «мертвыми душами» в реестре.

В статье расскажу, каким образом и для чего собственники бизнеса выкупают бесхозные акции.

В чем суть дела

В акционерных обществах дела часто обстоят похлеще, чем в «Игре престолов». По-прежнему процветают серые схемы, когда кто-то скупает акции мелких акционеров, чтобы завладеть большой долей.

Возможны также корпоративный шантаж — гринмейл, шпионаж и недружественный захват бизнеса. Например, конкуренты скупают малыми долями акции, чтобы внедриться в структуру компании, саботировать ее работу и нарастить тем самым свои корпоративные возможности.

Что такое акционерное общество (АО)

Акционерное общество — это предприятие, уставный капитал которого разделен на какое-то число акций. Оно отличается от общества с ограниченной ответственностью — ООО — по структуре уставного капитала, правам акционера и отдельным требованиям законодательства.

ООО и АО создаются по общему принципу: одним или несколькими учредителями, которые, приобретая акции или доли, становятся участниками общества и образуют высший орган управления — общее собрание. Участников ООО не может быть более 50, в то время как для АО их количество не ограничено.

В итоге владельцами предприятия выступают многие мелкие и крупные собственники. Акции закрепляют их право на долю в бизнесе и, если это предусмотрено политикой компании, на получение части прибыли в виде дивидендов.

Компания может быть публичной и размещать ценные бумаги на бирже, где они доступны для приобретения неограниченному кругу инвесторов. В непубличных обществах купля-продажа акций происходит упрощенно, посредством совершения внебиржевых сделок, заключаемых сторонами напрямую без участия биржи (неорганизованный рынок).

Обычно неприятные последствия для владельцев бизнеса возможны, когда в предприятии сочетается большое количество «мертвых душ» и миноритарных акционеров — владельцев небольших пакетов акций.

Главное отличие «мертвых душ» от миноритариев заключается в том, что последние живые. Это уже неплохо. Тем не менее они тоже часто добавляют головной боли крупным собственникам. В 90% случаев миноритарии — либо скандальные участники, злоупотребляющие корпоративными правами, либо те, кто никак не участвует в жизни общества и просто получает дивиденды.

Поэтому «мертвые души» и миноритарии — не самые желанные участники в реестрах компаний. Следовательно, многие крупные собственники АО во избежание возможных проблем стремятся навести порядок в реестрах и консолидировать в своих руках крупные пакеты акций.

Это часто делается через процедуру принудительного выкупа в соответствии со статьей 84.8 № 208-ФЗ — когда мажоритарный собственник выкупает доли миноритариев без их согласия. Так, например, в 2019 году дочерняя компания сотового оператора ПАО «Мегафон» провела принудительный выкуп акций у акционеров и делистинг ценных бумаг с Московской биржи, а в середине 2020 года то же самое сделала фармацевтическая компания АО «ПРОТЕК».

Бытует мнение, что принудительный выкуп акций возможен только в публичных обществах, но это заблуждение. Процедура возможна во всех формах акционерных обществ — АО, ОАО и ЗАО, если такие компании предварительно получат публичный статус.

Почему собственникам нужно выкупать ценные бумаги

Причин скупать акции миноритариев и «мертвых душ» много. В рамках статьи рассмотрим пять наиболее очевидных.

Причина 1. Возможность внедрения государства в реестр акционеров. И вот почему это чревато проблемами:

Государство может действовать в своем ключе, не принимая во внимание интересы частных собственников. Например, на общем собрании, не разделяя интересов других собственников, оно может отказаться от голосования и саботировать принятие необходимых решений.

Государство имеет право предлагать свои кандидатуры для избрания в органы управления общества. При этом ФЗ «Об акционерных обществах» содержит довольно формальный перечень оснований для отказа в предложенных кандидатурах. Таким образом, в Совете директоров АО может легко появиться посторонний человек, который будет препятствовать принятию необходимых решений.

Решения общего собрания акционеров, которые должны приниматься единогласно, не пройдут, если государство против.

Если государство владеет от 2 до 50% голосующих акций, то при определении Советом директоров цены имущества, стоимости эмиссионных ценных бумаг или выкупа акций АО обязано уведомить об этом уполномоченный орган власти с предоставлением ряда документов. При этом последний может ответить, что указанная цена не соответствует текущим рыночным ценам. В этом случае совет директоров будет вынужден отказаться от сделки или привлечь оценщика для определения цены согласно статье 77 ФЗ «Об акционерных обществах». А определенная советом директоров цена признается недостоверной.

Чтобы понять, каким образом государство может просочиться в реестр акционеров, достаточно обратиться к статье 1151 ГК РФ. Там говорится, что акции «мертвых душ», в отношении которых никто не вступил в наследство, должны быть признаны выморочным имуществом. Другими словами, если никто не заявляет права на какую-то собственность, государство имеет право забрать ее себе.

Схема довольно простая:

Первоначально бесхозные ценные бумаги направляются в доверительное управление Фонду по защите прав вкладчиков и акционеров. Кроме доверительного управления ценными бумагами Фонд ведет реестр вкладчиков и акционеров, чьи права были нарушены на финансовом и фондовом рынках, и производит компенсационные выплаты. Он также ведет сбор и обработку информации в отношении юридических лиц и индивидуальных предпринимателей, нарушивших законодательство на финансовом и фондовом рынках РФ.

Бесхозные бумаги хранятся в Фонде достаточно долгое время, чтобы могли объявиться потенциальные наследники или владельцы акций и вернуть имущество себе. При этом на законодательном уровне точный срок хранения акций в Фонде не определен.

Если владельцы или наследники не нашлись, акции передаются Российской Федерации.

Скажу по опыту и личным наблюдениям: долгое время владельцы крупных пакетов АО несерьезно относились к подобной перспективе и не верили, что такое возможно. Многие собственники даже не слышали об этом, так как нет нормативного акта, однозначно выражающего позицию законодателя по данному вопросу.

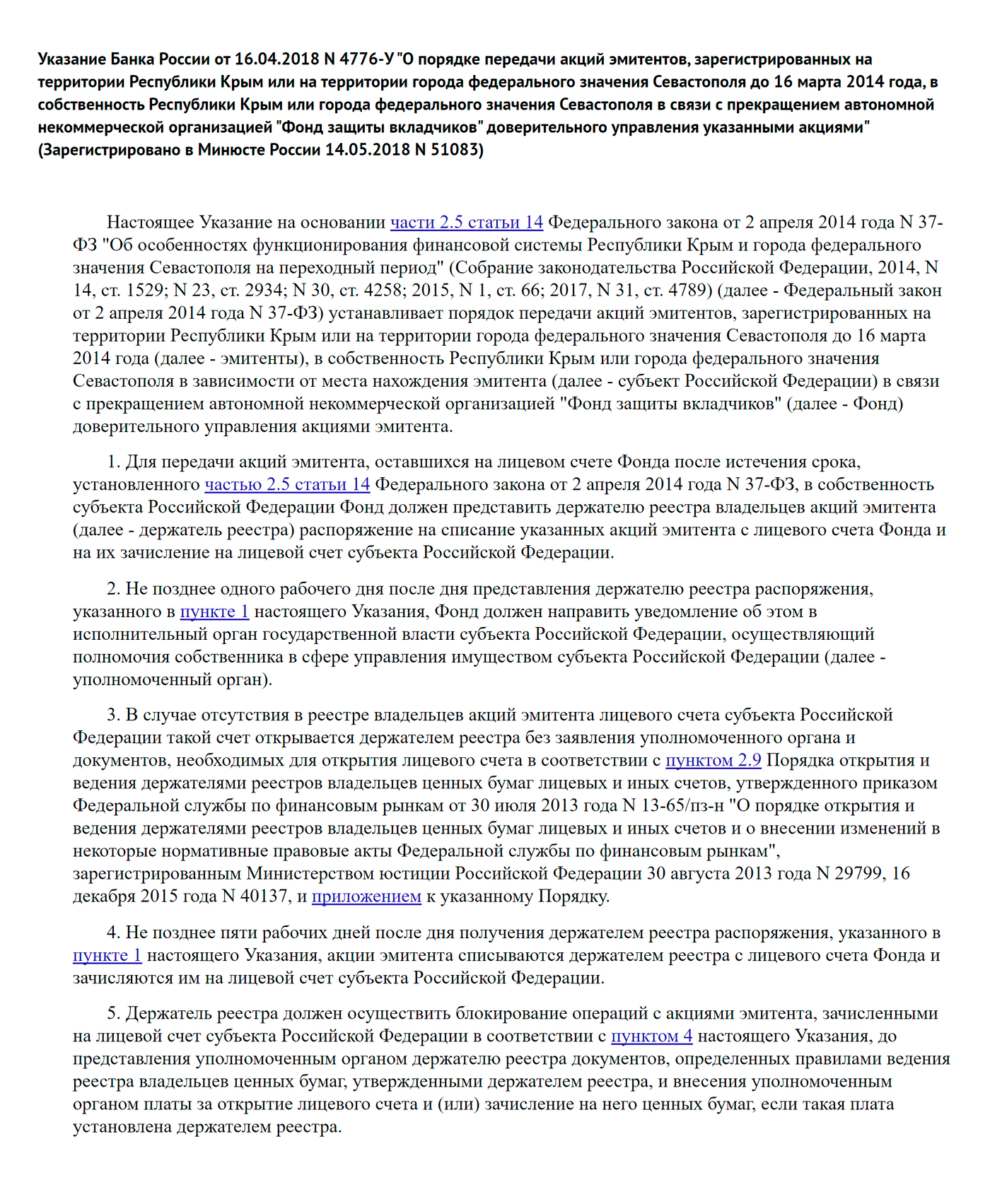

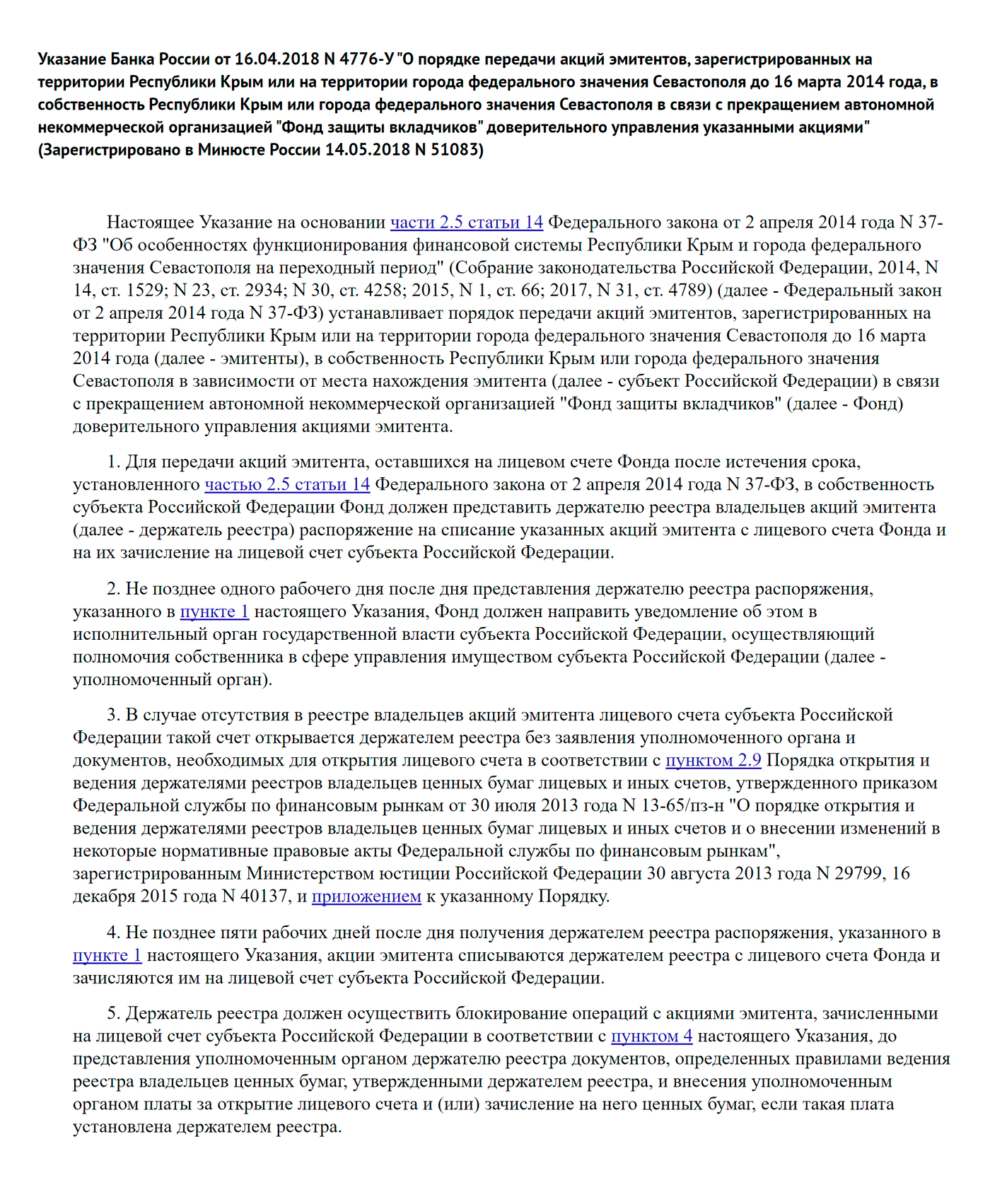

Однако к сегодняшнему дню уже есть прецеденты и соответствующее указание Банка России. Ниже прикреплен скан этого документа. В нем установлен порядок передачи акций в собственность Республики Крым или города Севастополя в связи с прекращением доверительного управления этими бумагами «Фондом защиты вкладчиков». Приняв данный акт, Банк России закрепил возможность перехода акций к государству.

Подведем подытог: перспектива внедрения государства в реестр акционеров — не просто байка, а вполне реальная перспектива для многих АО. Но так как процедура с выморочным имуществом занимает время, у собственников есть возможность действовать на опережение и самим решить вопрос с долями «мертвых душ».

Указание Банка России от 16.04.2018 № 4776-У «О порядке передачи акций эмитентов, зарегистрированных на территории Республики Крым или на территории города федерального значения Севастополя до 16 марта 2014 года, в собственность Республики Крым или города федерального значения Севастополя в связи с прекращением Автономной некоммерческой организацией „Фонд защиты вкладчиков“ доверительного управления указанными акциями»

Причина 2. Экономия на годовом общем собрании акционеров, или ГОСА. Каждое АО обязано проводить ежегодные общие собрания акционеров. Там подводятся итоги деятельности компании за отчетный год и решается ряд обязательных вопросов, в числе которых:

Избрание совета директоров и ревизионной комиссии общества, если последнее предусмотрено уставом АО. Ревизионная комиссия выполняет функции контроля за финансово-хозяйственной деятельностью акционерного общества. Если в соответствии с уставом общества наличие ревизионной комиссии не является обязательным, то проверку его финансово-хозяйственной деятельности осуществляет аудитор в порядке, предусмотренном статьей 87 ФЗ «Об акционерных обществах».

Утверждение аудитора, годового отчета и годовой бухгалтерской отчетности, если данные вопросы не отнесены к компетенции совета директоров.

Распределение прибыли и убытков по результатам отчетного года, в том числе выплата, объявление дивидендов.

ГОСА требуют от компаний серьезных финансовых вливаний — аренда помещения для очного сбора всех участников, направление им корреспонденции, подготовка канцелярии. На итоговую величину затрат влияет количество акционеров. Чем их больше, тем объемнее издержки. Предприятия с сотнями и тысячами акционеров, большую часть из которых составляют миноритарии, тратят на организацию ГОСА сотни тысяч и миллионы рублей.

Кроме ГОСА компании могут еще проводить ВОСА — внеочередные собрания. И они тоже станут отнюдь не дешевым удовольствием.

Но если все акции предприятия будут принадлежать одному или нескольким крупным акционерам, то все эти издержки снизятся. В случае одного собственника законодательство разрешает даже не проводить собрания — все решения единственный участник принимает самостоятельно.

Причина 3. Очищение бизнеса. А именно возможность передать наследникам «чистый» бизнес. Даже если собственник отлично управляет компанией и не собирается уходить, имеет смысл заранее подготовить предприятие к передаче собственности, так как процесс подготовки и принудительного выкупа акций у миноритариев может занять годы.

Наличие в реестре «мертвых душ» и миноритариев обычно усложняет ситуацию. Миноритарии могут годами спокойно получать дивиденды и быть всем довольными, но при появлении нового неопытного руководителя способны устроить саботаж и дестабилизировать работу компании, в том числе:

продать акции недружественным лицам, которые начнут наращивать свои корпоративные возможности;

заставить крупного собственника выкупить свои ценные бумаги по завышенной стоимости. Например, путем обращения в суд с исковым заявлением о понуждении общества выкупить акции по требованию акционера согласно статье 75 ФЗ «Об акционерных обществах». Таким образом акционер может потребовать выкупа его ценных бумаг по цене, отличающейся от установленной Советом директором на основании отчета оценщика, если считает указанную цену заниженной;

прибегнуть к злоупотреблению своими правами, например отправлять бесконечные запросы в общество на предоставление информации.

Причина 4. Нарушение порядка одобрения сделок. Для одобрения сделки, имеющей признаки крупной сделки или сделки с заинтересованностью, требуется определенный кворум — конкретное количество голосов акционеров, присутствующих на собрании.

Крупная сделка — та, что связана с приобретением или отчуждением имущества, стоимость которого составляет 25% и более балансовой стоимости активов АО. Более подробно признаки такой сделки изложены в статье 78 ФЗ «Об акционерных обществах».

Сделкой с заинтересованностью признается сделка, когда есть заинтересованные в ней люди в числе акционеров — согласно статье 81 ФЗ «Об акционерных обществах». Как правило, речь идет о членах совета директоров общества, его генеральном директоре или члене правления. Следует отметить, что существуют также крупные сделки с заинтересованностью, то есть они сочетают в себе одновременно оба указанных признака.

Для разных видов сделок требуется разный кворум. Например, при одобрении сделки на имущество стоимостью более 50% от балансовой стоимости активов АО требуется три четверти голосов акционеров — владельцев голосующих акций, принимающих участие в общем собрании.

Решение о сделке с заинтересованностью, согласно пункту 4 статьи 83 ФЗ «Об акционерных обществах», принимается общим собранием акционеров большинством голосов владельцев голосующих акций, участвующих в собрании и не заинтересованных в ее совершении. Как следует из положений закона, сделки с заинтересованностью — это сделки, осложненные конфликтом интересов. Если есть акционеры, заинтересованные в сделке, они не принимают участие в голосовании по вопросу о ее одобрении.

Когда акционеры принимают решение о крупной сделке, стоимость которой составляет более 50% процентов балансовой стоимости предприятия и в которой есть заинтересованность, предусмотрен двойной кворум. То есть должны выполняться сразу два условия:

Три четверти голосов акционеров — владельцев голосующих акций, принимающих участие в собрании.

Большинство голосов акционеров — владельцев голосующих акций, принимающих участие в собрании и не являющихся заинтересованными в совершении сделки, или подконтрольных лиц, заинтересованных в ее совершении.

При этом из-за присутствия в реестре «мертвых душ» и миноритариев, систематически не посещающих собрания, появляется риск того, что кворум не наберется. В итоге сделка может быть признана незаконной.

Причина 5. Риск появления гринмейлеров. Профессиональные гринмейлеры — лица, которые специализируются на корпоративном шантаже. Термин «гринмейл», от английского неологизма «greenmail», произошел в ходе совмещения понятий «greenback», то есть «долларовая банкнота», и «blackmail», шантаж.

Гринмейлеры под разными предлогами выкупают ценные бумаги миноритариев, чтобы получить доступ к конфиденциальным данным. Далее, используя эти сведения, они срывают одобрение сделок, подают в суды и блокируют деятельность акционерного общества.

Подведем итог, почему собственникам стоит задуматься о выкупе акции. В условиях, когда экономика страны сталкивается с санкциями и ограничениями, рыночная конкуренция обострилась. Некоторые участники экономического процесса могут использовать ситуацию в своих целях. Например, из-за возникших логистических ограничений финансовые показатели компании резко снизились, и более сильная компания может попытаться использовать ситуацию, чтобы поглотить конкурента.

Преодолеть трудности и защитить себя собственники бизнеса могут как раз с помощью ценных бумаг «мертвых душ» и миноритариев. Расскажу, какие есть способы исключения этих типов акций из реестра акционерного общества.

Исключить, нельзя выкупить

За годы деятельности я сталкивался с самыми разными механизмами, к которым прибегали мажоритарии в попытках вытеснить неугодных акционеров, вплоть до самых необычных. Например, незаконная реорганизация. Остановимся на трех наиболее частых.

Исключение участника в рамках непубличных корпораций. Исключение участника из АО можно реализовать только в рамках непубличных корпораций. То есть как только компания получает публичный статус, производит процедуру IPO и выходит на биржу, она теряет такую возможность.

Эта корпоративная технология описывается нормами ст. 67 ГК РФ. В ней говорится, что любой из участников АО имеет право направить требование об исключении другого участника общества через суд. Но есть важное условие: сделать это можно только в том случае, если удастся доказать нанесение акционером значительного вреда обществу.

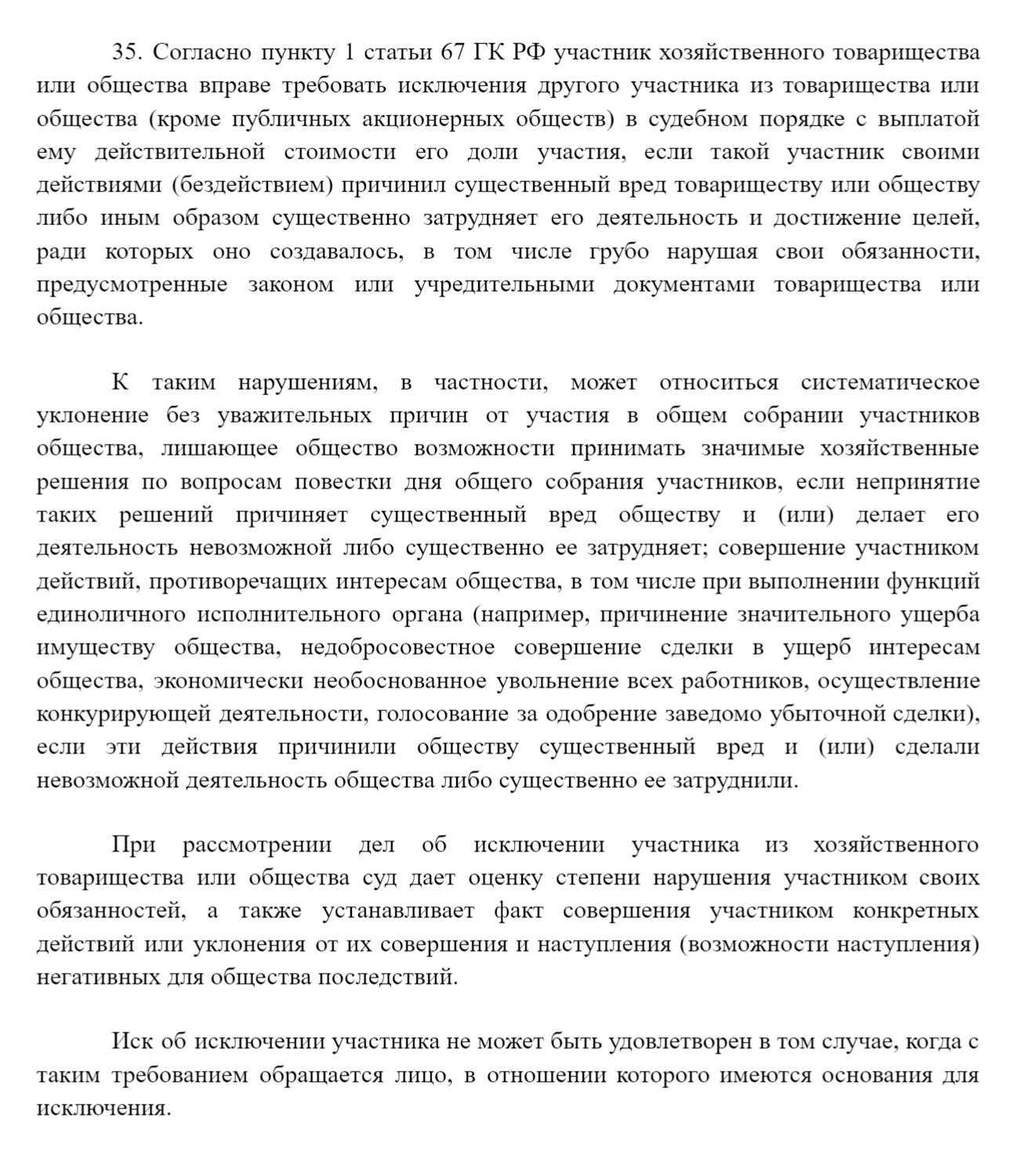

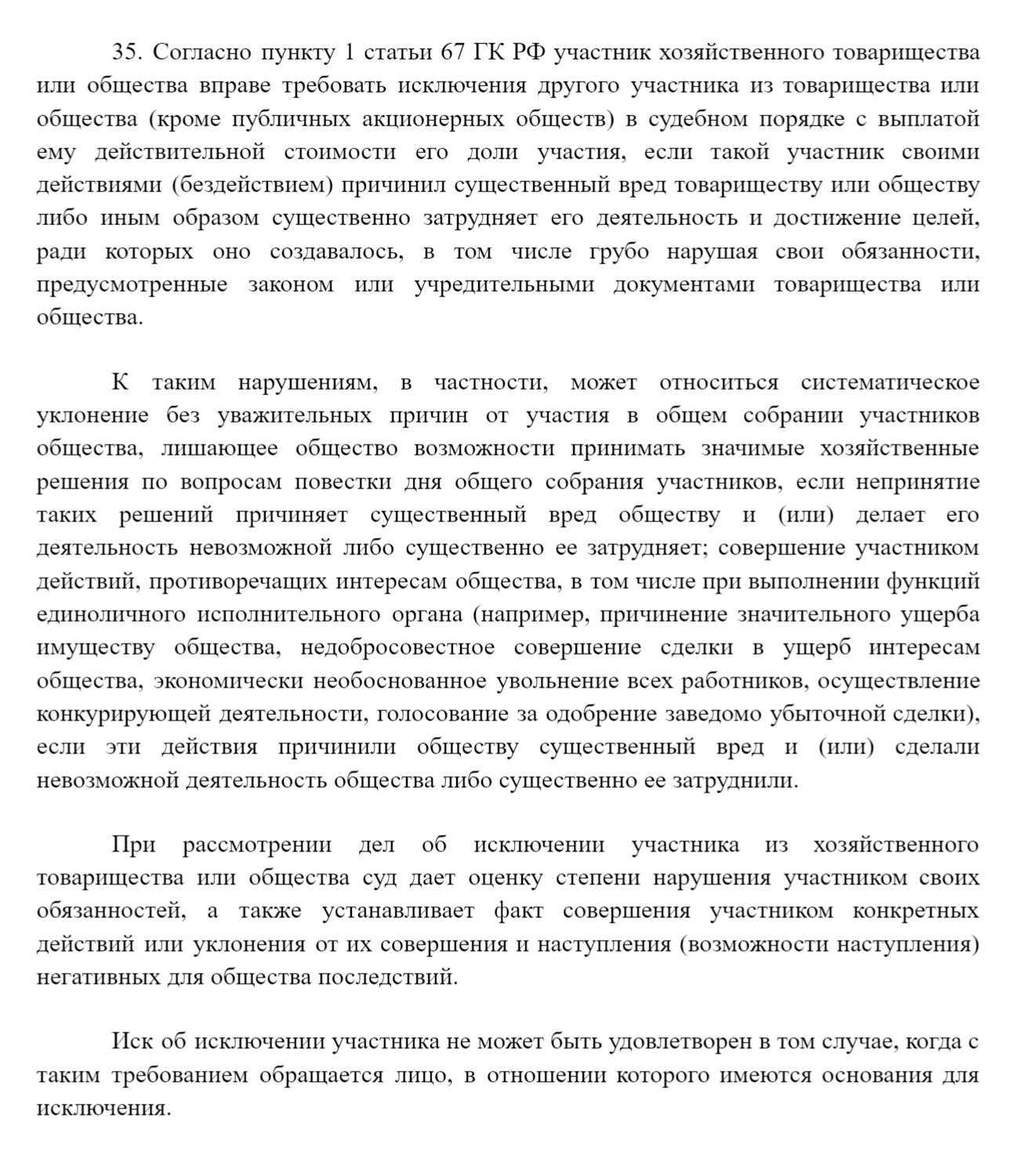

И здесь начинается самое интересное: а что считать тем самым «значительным вредом», особенно когда речь идет о «мертвых душах», то есть почивших людях? Строго определенного перечня правонарушений в нормативно-правовых актах нет. Примерный ответ на вопрос есть в постановлении Пленума Верховного Суда от 23 июня 2015 года.

Там выделяются следующие виды нарушений:

Систематическое уклонение без уважительных причин от участия в общем собрании участников общества, лишающее общество возможности принимать значимые хозяйственные решения.

Совершение участником действий, противоречащих интересам общества, в том числе при выполнении функций исполнительного органа. Например, причинение значительного имущественного урона обществу, совершение сделки в ущерб АО, необоснованное увольнение всех работников, осуществление конкурирующей деятельности, голосование за одобрение заведомо убыточной сделки и т. п.

Включив в ГК РФ норму, позволяющую исключать акционеров, законодатель почему-то не определил порядок осуществления этой процедуры. Об этом ничего не сказано ни в самом Гражданском Кодексе и его статье 67, ни в законе «Об акционерных обществах». Возможно, поэтому судебная практика показывает, что доказать нанесение акционером вреда обществу практически невозможно. Таким образом, этот вариант исключения участника из АО на практике почти не применяется.

Пункт 35 постановления Пленума Верховного Суда РФ от 23.06.2015 № 25 «О применении судами некоторых положений раздела 1 части первой Гражданского кодекса Российской Федерации». Здесь перечислены виды нарушений, согласно которым можно исключить участника АО через суд

Реорганизация АО в ООО. Этот способ был распространен 15 лет назад — со временем суд признал этот метод незаконным. Тем не менее расскажу о нем, чтобы акционерные общества не нарушали законодательство.

Суть в следующем: в повестку дня общего собрания включался вопрос о реорганизации АО в ООО. Фильтрация «мертвых душ» происходила из-за смены организационно-правовой формы на ООО. Те акционеры, которые не голосовали или голосовали против принятия решения, попросту не включались в состав участников создаваемого юридического лица. Таким образом решался вопрос об исключении «мертвых душ» и неактивных владельцев акций из реестра компании.

В то же время это создавало противоречие с положением Конституции РФ о недопустимости отчуждения имущества без определенных законодательством оснований.

К настоящему времени сформировалась хорошая база судебной практики по этому вопросу. Участники, которые когда-то были вытеснены из компаний таким способом, успешно оспаривают решения в судебном порядке. На их стороне выступает и Центральный банк РФ, заявивший о праве всех акционеров преобразуемого АО на получение долей в уставном капитале создаваемого ООО.

Принудительный выкуп акций. Эта процедура полностью законна и регулируется положениями статьи 84.8 закона «Об акционерных обществах».

При определенных условиях у мажоритарного собственника или группы аффилированных лиц возникает право выкупа акций миноритариев без их согласия. Необходимые для этого условия и пошаговая инструкция принудительного выкупа следующие:

Направление публичной оферты — предложение крупного акционера, в том числе совместно с аффилированными лицами, остальным акционерам продать находящиеся в их собственности обыкновенные и привилегированные акции с правом голоса.

Приобретение крупным собственником в рамках публичной оферты не менее 10% акций от общего числа ценных бумаг с правом голоса.

Перешагивание крупным собственником 95%-го порога владения акциями с правом голоса путем приобретения акций по публичной оферте.

Направление требования о выкупе 100% акций: человек, который по результату публичной оферты стал владельцем более 95% акций, предоставляющих право голоса, и приобретшее не менее 10% голосующих акций, направляет владельцам остальных ценных бумаг требование об их выкупе. Важный момент для принудительного выкупа акций — владение более 95% голосующих акций общества и не менее 10% голосующих акций, которые должны быть приобретены в результате публичной оферты.

Списание ценных бумаг и зачисление на счет одного приобретателя: регистратор общества в принудительном порядке, без распоряжения, списывает выкупаемые бумаги с лицевых счетов их владельцев и зачисляет на счет приобретателя. Выкуп ценных бумаг осуществляется по цене не ниже их рыночной стоимости, которая определяется оценщиком.

Процедура видится мне самой эффективной и едва ли не единственной возможной в вопросе выкупа ценных бумаг миноритариев и «мертвых душ». Моя практика показывает, что почти в 100% случаев выкуп долей происходит именно этим способом.

Что в итоге

Основное отличие АО от ООО — в структуре уставного капитала. АО может размещать обыкновенные акции, а также один или несколько типов привилегированных. Владельцы обыкновенных акций имеют право участвовать в общем собрании акционеров, в отличие от владельцев привилегированных акций, которым дают право голоса лишь при определенных условиях. В ООО доли предоставляют участникам одинаковые права в зависимости от размера доли в уставном капитале.

Есть публичные и непубличные акционерные общества. Публичные вправе размещать ценные бумаги на бирже, где их может приобрести любой инвестор, у которого есть брокерский счет. Непубличное АО вправе совершать только внебиржевые сделки.

«Мертвые души» — это умершие акционеры, право собственности на ценные бумаги которых не перешло по наследству к новым собственникам, а также акционеры, связь с которыми потеряна. Такие акционеры не получают корреспонденцию от общества, не принимают участия в общих собраниях, причитающиеся им дивиденды остаются без получения и возвращаются обществу.

Наличие в реестре миноритарных акционеров и «мертвых душ» часто приводит к проблемам. В частности, возможны внедрение государства в структуру АО, большие издержки на проведение собраний и риск гринмейла.

Есть несколько способов избавиться от «мертвых душ» и миноритарных акционеров. Самый безопасный — принудительный выкуп акций согласно закону «Об акционерных обществах».

Они появились после массовой приватизации 90-х: тогда акции крупнейших предприятий продавались всем подряд — работникам, мелким руководителям и третьим лицам. Со временем эти люди пропадали или умирали, а по их ценным бумагам никто не вступал в наследство. Таким образом люди продолжают числиться как акционеры, несмотря на свою кончину.

Даже спустя 25 лет тяжело объединить всю информацию, кто, где и чем владеет. Я работаю в области корпоративного права, и мы с коллегами фиксируем тысячи компаний с «мертвыми душами» в реестре.

В статье расскажу, каким образом и для чего собственники бизнеса выкупают бесхозные акции.

В чем суть дела

В акционерных обществах дела часто обстоят похлеще, чем в «Игре престолов». По-прежнему процветают серые схемы, когда кто-то скупает акции мелких акционеров, чтобы завладеть большой долей.

Возможны также корпоративный шантаж — гринмейл, шпионаж и недружественный захват бизнеса. Например, конкуренты скупают малыми долями акции, чтобы внедриться в структуру компании, саботировать ее работу и нарастить тем самым свои корпоративные возможности.

Что такое акционерное общество (АО)

Акционерное общество — это предприятие, уставный капитал которого разделен на какое-то число акций. Оно отличается от общества с ограниченной ответственностью — ООО — по структуре уставного капитала, правам акционера и отдельным требованиям законодательства.

ООО и АО создаются по общему принципу: одним или несколькими учредителями, которые, приобретая акции или доли, становятся участниками общества и образуют высший орган управления — общее собрание. Участников ООО не может быть более 50, в то время как для АО их количество не ограничено.

В итоге владельцами предприятия выступают многие мелкие и крупные собственники. Акции закрепляют их право на долю в бизнесе и, если это предусмотрено политикой компании, на получение части прибыли в виде дивидендов.

Компания может быть публичной и размещать ценные бумаги на бирже, где они доступны для приобретения неограниченному кругу инвесторов. В непубличных обществах купля-продажа акций происходит упрощенно, посредством совершения внебиржевых сделок, заключаемых сторонами напрямую без участия биржи (неорганизованный рынок).

Обычно неприятные последствия для владельцев бизнеса возможны, когда в предприятии сочетается большое количество «мертвых душ» и миноритарных акционеров — владельцев небольших пакетов акций.

Главное отличие «мертвых душ» от миноритариев заключается в том, что последние живые. Это уже неплохо. Тем не менее они тоже часто добавляют головной боли крупным собственникам. В 90% случаев миноритарии — либо скандальные участники, злоупотребляющие корпоративными правами, либо те, кто никак не участвует в жизни общества и просто получает дивиденды.

Поэтому «мертвые души» и миноритарии — не самые желанные участники в реестрах компаний. Следовательно, многие крупные собственники АО во избежание возможных проблем стремятся навести порядок в реестрах и консолидировать в своих руках крупные пакеты акций.

Это часто делается через процедуру принудительного выкупа в соответствии со статьей 84.8 № 208-ФЗ — когда мажоритарный собственник выкупает доли миноритариев без их согласия. Так, например, в 2019 году дочерняя компания сотового оператора ПАО «Мегафон» провела принудительный выкуп акций у акционеров и делистинг ценных бумаг с Московской биржи, а в середине 2020 года то же самое сделала фармацевтическая компания АО «ПРОТЕК».

Бытует мнение, что принудительный выкуп акций возможен только в публичных обществах, но это заблуждение. Процедура возможна во всех формах акционерных обществ — АО, ОАО и ЗАО, если такие компании предварительно получат публичный статус.

Почему собственникам нужно выкупать ценные бумаги

Причин скупать акции миноритариев и «мертвых душ» много. В рамках статьи рассмотрим пять наиболее очевидных.

Причина 1. Возможность внедрения государства в реестр акционеров. И вот почему это чревато проблемами:

Государство может действовать в своем ключе, не принимая во внимание интересы частных собственников. Например, на общем собрании, не разделяя интересов других собственников, оно может отказаться от голосования и саботировать принятие необходимых решений.

Государство имеет право предлагать свои кандидатуры для избрания в органы управления общества. При этом ФЗ «Об акционерных обществах» содержит довольно формальный перечень оснований для отказа в предложенных кандидатурах. Таким образом, в Совете директоров АО может легко появиться посторонний человек, который будет препятствовать принятию необходимых решений.

Решения общего собрания акционеров, которые должны приниматься единогласно, не пройдут, если государство против.

Если государство владеет от 2 до 50% голосующих акций, то при определении Советом директоров цены имущества, стоимости эмиссионных ценных бумаг или выкупа акций АО обязано уведомить об этом уполномоченный орган власти с предоставлением ряда документов. При этом последний может ответить, что указанная цена не соответствует текущим рыночным ценам. В этом случае совет директоров будет вынужден отказаться от сделки или привлечь оценщика для определения цены согласно статье 77 ФЗ «Об акционерных обществах». А определенная советом директоров цена признается недостоверной.

Чтобы понять, каким образом государство может просочиться в реестр акционеров, достаточно обратиться к статье 1151 ГК РФ. Там говорится, что акции «мертвых душ», в отношении которых никто не вступил в наследство, должны быть признаны выморочным имуществом. Другими словами, если никто не заявляет права на какую-то собственность, государство имеет право забрать ее себе.

Схема довольно простая:

Первоначально бесхозные ценные бумаги направляются в доверительное управление Фонду по защите прав вкладчиков и акционеров. Кроме доверительного управления ценными бумагами Фонд ведет реестр вкладчиков и акционеров, чьи права были нарушены на финансовом и фондовом рынках, и производит компенсационные выплаты. Он также ведет сбор и обработку информации в отношении юридических лиц и индивидуальных предпринимателей, нарушивших законодательство на финансовом и фондовом рынках РФ.

Бесхозные бумаги хранятся в Фонде достаточно долгое время, чтобы могли объявиться потенциальные наследники или владельцы акций и вернуть имущество себе. При этом на законодательном уровне точный срок хранения акций в Фонде не определен.

Если владельцы или наследники не нашлись, акции передаются Российской Федерации.

Скажу по опыту и личным наблюдениям: долгое время владельцы крупных пакетов АО несерьезно относились к подобной перспективе и не верили, что такое возможно. Многие собственники даже не слышали об этом, так как нет нормативного акта, однозначно выражающего позицию законодателя по данному вопросу.

Однако к сегодняшнему дню уже есть прецеденты и соответствующее указание Банка России. Ниже прикреплен скан этого документа. В нем установлен порядок передачи акций в собственность Республики Крым или города Севастополя в связи с прекращением доверительного управления этими бумагами «Фондом защиты вкладчиков». Приняв данный акт, Банк России закрепил возможность перехода акций к государству.

Подведем подытог: перспектива внедрения государства в реестр акционеров — не просто байка, а вполне реальная перспектива для многих АО. Но так как процедура с выморочным имуществом занимает время, у собственников есть возможность действовать на опережение и самим решить вопрос с долями «мертвых душ».

Указание Банка России от 16.04.2018 № 4776-У «О порядке передачи акций эмитентов, зарегистрированных на территории Республики Крым или на территории города федерального значения Севастополя до 16 марта 2014 года, в собственность Республики Крым или города федерального значения Севастополя в связи с прекращением Автономной некоммерческой организацией „Фонд защиты вкладчиков“ доверительного управления указанными акциями»

Причина 2. Экономия на годовом общем собрании акционеров, или ГОСА. Каждое АО обязано проводить ежегодные общие собрания акционеров. Там подводятся итоги деятельности компании за отчетный год и решается ряд обязательных вопросов, в числе которых:

Избрание совета директоров и ревизионной комиссии общества, если последнее предусмотрено уставом АО. Ревизионная комиссия выполняет функции контроля за финансово-хозяйственной деятельностью акционерного общества. Если в соответствии с уставом общества наличие ревизионной комиссии не является обязательным, то проверку его финансово-хозяйственной деятельности осуществляет аудитор в порядке, предусмотренном статьей 87 ФЗ «Об акционерных обществах».

Утверждение аудитора, годового отчета и годовой бухгалтерской отчетности, если данные вопросы не отнесены к компетенции совета директоров.

Распределение прибыли и убытков по результатам отчетного года, в том числе выплата, объявление дивидендов.

ГОСА требуют от компаний серьезных финансовых вливаний — аренда помещения для очного сбора всех участников, направление им корреспонденции, подготовка канцелярии. На итоговую величину затрат влияет количество акционеров. Чем их больше, тем объемнее издержки. Предприятия с сотнями и тысячами акционеров, большую часть из которых составляют миноритарии, тратят на организацию ГОСА сотни тысяч и миллионы рублей.

Например, согласно прейскуранту крупного регистратора АО «НРК-Р.О.С.Т.», стоимость отправления почтой одного заказного письма в пределах РФ составляет 300 рублей. Легко подсчитать, что если в обществе 1000 акционеров, то стоимость рассылки бюллетеней для голосования составит 300 000 рублей, и это лишь одна из нескольких статей расходов эмитента при проведении собрания.

Кроме ГОСА компании могут еще проводить ВОСА — внеочередные собрания. И они тоже станут отнюдь не дешевым удовольствием.

Но если все акции предприятия будут принадлежать одному или нескольким крупным акционерам, то все эти издержки снизятся. В случае одного собственника законодательство разрешает даже не проводить собрания — все решения единственный участник принимает самостоятельно.

Причина 3. Очищение бизнеса. А именно возможность передать наследникам «чистый» бизнес. Даже если собственник отлично управляет компанией и не собирается уходить, имеет смысл заранее подготовить предприятие к передаче собственности, так как процесс подготовки и принудительного выкупа акций у миноритариев может занять годы.

Наличие в реестре «мертвых душ» и миноритариев обычно усложняет ситуацию. Миноритарии могут годами спокойно получать дивиденды и быть всем довольными, но при появлении нового неопытного руководителя способны устроить саботаж и дестабилизировать работу компании, в том числе:

продать акции недружественным лицам, которые начнут наращивать свои корпоративные возможности;

заставить крупного собственника выкупить свои ценные бумаги по завышенной стоимости. Например, путем обращения в суд с исковым заявлением о понуждении общества выкупить акции по требованию акционера согласно статье 75 ФЗ «Об акционерных обществах». Таким образом акционер может потребовать выкупа его ценных бумаг по цене, отличающейся от установленной Советом директором на основании отчета оценщика, если считает указанную цену заниженной;

прибегнуть к злоупотреблению своими правами, например отправлять бесконечные запросы в общество на предоставление информации.

Причина 4. Нарушение порядка одобрения сделок. Для одобрения сделки, имеющей признаки крупной сделки или сделки с заинтересованностью, требуется определенный кворум — конкретное количество голосов акционеров, присутствующих на собрании.

Крупная сделка — та, что связана с приобретением или отчуждением имущества, стоимость которого составляет 25% и более балансовой стоимости активов АО. Более подробно признаки такой сделки изложены в статье 78 ФЗ «Об акционерных обществах».

Сделкой с заинтересованностью признается сделка, когда есть заинтересованные в ней люди в числе акционеров — согласно статье 81 ФЗ «Об акционерных обществах». Как правило, речь идет о членах совета директоров общества, его генеральном директоре или члене правления. Следует отметить, что существуют также крупные сделки с заинтересованностью, то есть они сочетают в себе одновременно оба указанных признака.

Для разных видов сделок требуется разный кворум. Например, при одобрении сделки на имущество стоимостью более 50% от балансовой стоимости активов АО требуется три четверти голосов акционеров — владельцев голосующих акций, принимающих участие в общем собрании.

Решение о сделке с заинтересованностью, согласно пункту 4 статьи 83 ФЗ «Об акционерных обществах», принимается общим собранием акционеров большинством голосов владельцев голосующих акций, участвующих в собрании и не заинтересованных в ее совершении. Как следует из положений закона, сделки с заинтересованностью — это сделки, осложненные конфликтом интересов. Если есть акционеры, заинтересованные в сделке, они не принимают участие в голосовании по вопросу о ее одобрении.

Когда акционеры принимают решение о крупной сделке, стоимость которой составляет более 50% процентов балансовой стоимости предприятия и в которой есть заинтересованность, предусмотрен двойной кворум. То есть должны выполняться сразу два условия:

Три четверти голосов акционеров — владельцев голосующих акций, принимающих участие в собрании.

Большинство голосов акционеров — владельцев голосующих акций, принимающих участие в собрании и не являющихся заинтересованными в совершении сделки, или подконтрольных лиц, заинтересованных в ее совершении.

При этом из-за присутствия в реестре «мертвых душ» и миноритариев, систематически не посещающих собрания, появляется риск того, что кворум не наберется. В итоге сделка может быть признана незаконной.

Причина 5. Риск появления гринмейлеров. Профессиональные гринмейлеры — лица, которые специализируются на корпоративном шантаже. Термин «гринмейл», от английского неологизма «greenmail», произошел в ходе совмещения понятий «greenback», то есть «долларовая банкнота», и «blackmail», шантаж.

Гринмейлеры под разными предлогами выкупают ценные бумаги миноритариев, чтобы получить доступ к конфиденциальным данным. Далее, используя эти сведения, они срывают одобрение сделок, подают в суды и блокируют деятельность акционерного общества.

Известный случай гринмейла — разбирательства между «Роснефтью», «Башнефтью» и АФК «Система». Отмечу, что в данном случае звучат взаимные обвинения сторон в злоупотреблении правами, в том числе правом на судебную защиту, с целью дестабилизации деятельности предприятий. По мнению АФК «Система», «Роснефть» и «Башнефть» предпринимали заведомо недобросовестные действия для неосновательного обогащения и нанесения ущерба компании, ее акционерам и кредиторам.

Оппоненты АФК «Система», в свою очередь, обвиняли компанию в причинении им ущерба в процессе реорганизации «Башнефти» и полагали, что их действия направлены исключительно на возмещение убытков, причиненных действиями АФК «Система». Результатом взаимных претензий и обвинений стали длительные судебные тяжбы, в ходе которых стороны направляли все ресурсы на достижение собственных целей.

Оппоненты АФК «Система», в свою очередь, обвиняли компанию в причинении им ущерба в процессе реорганизации «Башнефти» и полагали, что их действия направлены исключительно на возмещение убытков, причиненных действиями АФК «Система». Результатом взаимных претензий и обвинений стали длительные судебные тяжбы, в ходе которых стороны направляли все ресурсы на достижение собственных целей.

Подведем итог, почему собственникам стоит задуматься о выкупе акции. В условиях, когда экономика страны сталкивается с санкциями и ограничениями, рыночная конкуренция обострилась. Некоторые участники экономического процесса могут использовать ситуацию в своих целях. Например, из-за возникших логистических ограничений финансовые показатели компании резко снизились, и более сильная компания может попытаться использовать ситуацию, чтобы поглотить конкурента.

Преодолеть трудности и защитить себя собственники бизнеса могут как раз с помощью ценных бумаг «мертвых душ» и миноритариев. Расскажу, какие есть способы исключения этих типов акций из реестра акционерного общества.

Исключить, нельзя выкупить

За годы деятельности я сталкивался с самыми разными механизмами, к которым прибегали мажоритарии в попытках вытеснить неугодных акционеров, вплоть до самых необычных. Например, незаконная реорганизация. Остановимся на трех наиболее частых.

Исключение участника в рамках непубличных корпораций. Исключение участника из АО можно реализовать только в рамках непубличных корпораций. То есть как только компания получает публичный статус, производит процедуру IPO и выходит на биржу, она теряет такую возможность.

Эта корпоративная технология описывается нормами ст. 67 ГК РФ. В ней говорится, что любой из участников АО имеет право направить требование об исключении другого участника общества через суд. Но есть важное условие: сделать это можно только в том случае, если удастся доказать нанесение акционером значительного вреда обществу.

И здесь начинается самое интересное: а что считать тем самым «значительным вредом», особенно когда речь идет о «мертвых душах», то есть почивших людях? Строго определенного перечня правонарушений в нормативно-правовых актах нет. Примерный ответ на вопрос есть в постановлении Пленума Верховного Суда от 23 июня 2015 года.

Там выделяются следующие виды нарушений:

Систематическое уклонение без уважительных причин от участия в общем собрании участников общества, лишающее общество возможности принимать значимые хозяйственные решения.

Совершение участником действий, противоречащих интересам общества, в том числе при выполнении функций исполнительного органа. Например, причинение значительного имущественного урона обществу, совершение сделки в ущерб АО, необоснованное увольнение всех работников, осуществление конкурирующей деятельности, голосование за одобрение заведомо убыточной сделки и т. п.

Включив в ГК РФ норму, позволяющую исключать акционеров, законодатель почему-то не определил порядок осуществления этой процедуры. Об этом ничего не сказано ни в самом Гражданском Кодексе и его статье 67, ни в законе «Об акционерных обществах». Возможно, поэтому судебная практика показывает, что доказать нанесение акционером вреда обществу практически невозможно. Таким образом, этот вариант исключения участника из АО на практике почти не применяется.

Пункт 35 постановления Пленума Верховного Суда РФ от 23.06.2015 № 25 «О применении судами некоторых положений раздела 1 части первой Гражданского кодекса Российской Федерации». Здесь перечислены виды нарушений, согласно которым можно исключить участника АО через суд

Реорганизация АО в ООО. Этот способ был распространен 15 лет назад — со временем суд признал этот метод незаконным. Тем не менее расскажу о нем, чтобы акционерные общества не нарушали законодательство.

Суть в следующем: в повестку дня общего собрания включался вопрос о реорганизации АО в ООО. Фильтрация «мертвых душ» происходила из-за смены организационно-правовой формы на ООО. Те акционеры, которые не голосовали или голосовали против принятия решения, попросту не включались в состав участников создаваемого юридического лица. Таким образом решался вопрос об исключении «мертвых душ» и неактивных владельцев акций из реестра компании.

В то же время это создавало противоречие с положением Конституции РФ о недопустимости отчуждения имущества без определенных законодательством оснований.

К настоящему времени сформировалась хорошая база судебной практики по этому вопросу. Участники, которые когда-то были вытеснены из компаний таким способом, успешно оспаривают решения в судебном порядке. На их стороне выступает и Центральный банк РФ, заявивший о праве всех акционеров преобразуемого АО на получение долей в уставном капитале создаваемого ООО.

Принудительный выкуп акций. Эта процедура полностью законна и регулируется положениями статьи 84.8 закона «Об акционерных обществах».

При определенных условиях у мажоритарного собственника или группы аффилированных лиц возникает право выкупа акций миноритариев без их согласия. Необходимые для этого условия и пошаговая инструкция принудительного выкупа следующие:

Направление публичной оферты — предложение крупного акционера, в том числе совместно с аффилированными лицами, остальным акционерам продать находящиеся в их собственности обыкновенные и привилегированные акции с правом голоса.

Приобретение крупным собственником в рамках публичной оферты не менее 10% акций от общего числа ценных бумаг с правом голоса.

Перешагивание крупным собственником 95%-го порога владения акциями с правом голоса путем приобретения акций по публичной оферте.

Направление требования о выкупе 100% акций: человек, который по результату публичной оферты стал владельцем более 95% акций, предоставляющих право голоса, и приобретшее не менее 10% голосующих акций, направляет владельцам остальных ценных бумаг требование об их выкупе. Важный момент для принудительного выкупа акций — владение более 95% голосующих акций общества и не менее 10% голосующих акций, которые должны быть приобретены в результате публичной оферты.

Списание ценных бумаг и зачисление на счет одного приобретателя: регистратор общества в принудительном порядке, без распоряжения, списывает выкупаемые бумаги с лицевых счетов их владельцев и зачисляет на счет приобретателя. Выкуп ценных бумаг осуществляется по цене не ниже их рыночной стоимости, которая определяется оценщиком.

Процедура видится мне самой эффективной и едва ли не единственной возможной в вопросе выкупа ценных бумаг миноритариев и «мертвых душ». Моя практика показывает, что почти в 100% случаев выкуп долей происходит именно этим способом.

Что в итоге

Основное отличие АО от ООО — в структуре уставного капитала. АО может размещать обыкновенные акции, а также один или несколько типов привилегированных. Владельцы обыкновенных акций имеют право участвовать в общем собрании акционеров, в отличие от владельцев привилегированных акций, которым дают право голоса лишь при определенных условиях. В ООО доли предоставляют участникам одинаковые права в зависимости от размера доли в уставном капитале.

Есть публичные и непубличные акционерные общества. Публичные вправе размещать ценные бумаги на бирже, где их может приобрести любой инвестор, у которого есть брокерский счет. Непубличное АО вправе совершать только внебиржевые сделки.

«Мертвые души» — это умершие акционеры, право собственности на ценные бумаги которых не перешло по наследству к новым собственникам, а также акционеры, связь с которыми потеряна. Такие акционеры не получают корреспонденцию от общества, не принимают участия в общих собраниях, причитающиеся им дивиденды остаются без получения и возвращаются обществу.

Наличие в реестре миноритарных акционеров и «мертвых душ» часто приводит к проблемам. В частности, возможны внедрение государства в структуру АО, большие издержки на проведение собраний и риск гринмейла.

Есть несколько способов избавиться от «мертвых душ» и миноритарных акционеров. Самый безопасный — принудительный выкуп акций согласно закону «Об акционерных обществах».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба