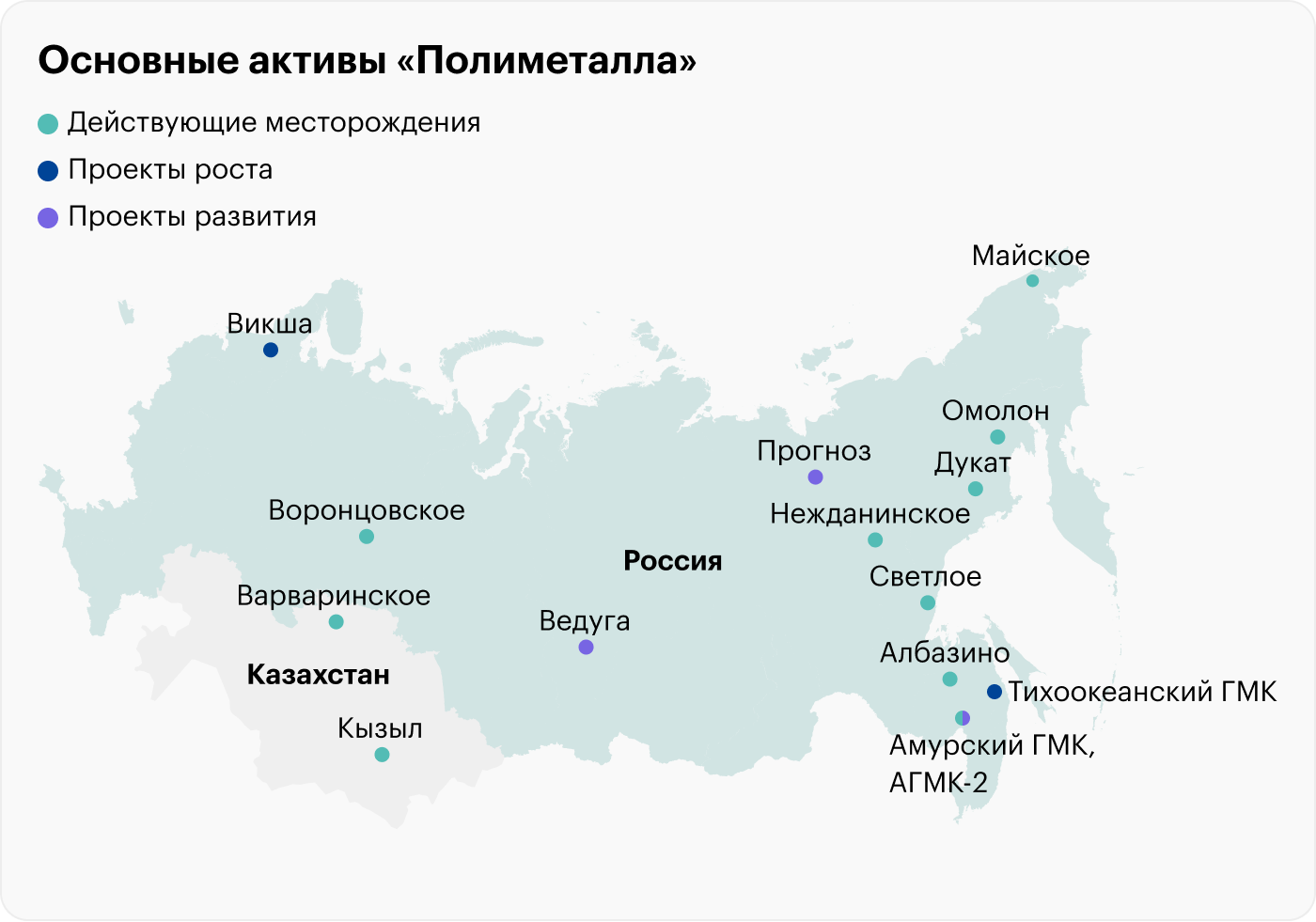

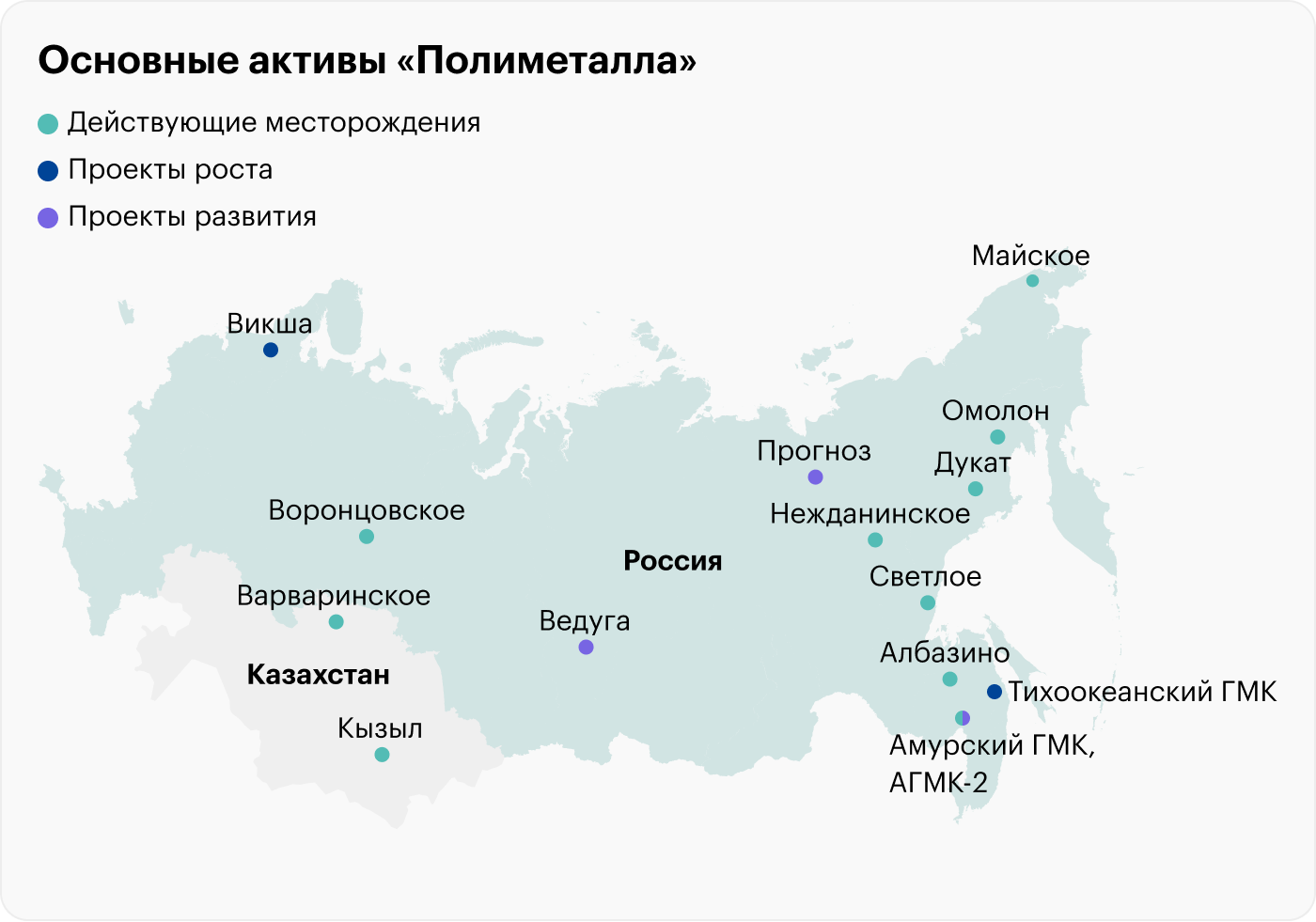

«Полиметалл» (MOEX: POLY) — один из лидеров по добыче драгоценных металлов с активами в России и Казахстане, входящий в десятку крупнейших золотодобывающих компаний мира. В 2022 году компания объявила об уходе из РФ, решив продать все свои месторождения или выделить их в отдельную структуру.

В середине июля «Полиметалл» представил отчет за 1 полугодие 2022 года, который зафиксировал первый негативный эффект от международных санкций против российского золота. Основные моменты:

добыча руды увеличилась на 26% — до 9,4 млн тонн — благодаря высоким результатам новых месторождений;

производство золота снизилось на 8% — до 587 тысяч унций — на фоне запланированной остановки Амурского ГМК;

реализация золота упала на 23% — до 456 тысяч унций — из-за слабых продаж в 2 квартале;

выручка год к году сократилась на 18% — до 1,048 млрд долларов — из-за низких объемов продаж в 2 квартале;

чистый долг вырос сразу на 42% — до 2,8 млрд долларов — и достиг своего многолетнего максимума.

Операционные результаты

«Полиметалл» производит и продает золото и немного серебра. Добыча происходит на действующих месторождениях: в Кызыле, Дукате, Албазине, Омолоне, Варваринском, Майском, Светлом, Воронцовском, Нежданинском.

Производство золотого эквивалента по месторождениям за 6м2022

Худшие результаты показали месторождения в Кызыле, Албазине, Майском и Светлом из-за остановки на 40 дней Амурского ГМК на обслуживание и введения логистических ограничений Китаем в связи с ростом заболеваемости COVID-19.

Лучшие результаты показали в Нежданинском, Варваринском, Воронцовском и Дукате благодаря запуску нового месторождения Нежданинское и включению в переработку больших объемов богатой сторонней руды.

В 2 квартале из-за санкций на российских предприятиях «Полиметалла» накопилось 130 тысяч унций запасов золота и серебра в слитках в золотом эквиваленте. Компания прогнозирует, что разрыв между продажами и производством будет устранен уже в 3 квартале, так как золотодобытчик наращивает экспорт на азиатских рынках.

Слабые производственные показатели и сильный рост запасов сырья привели к тому, что общая выручка золотодобытчика в первом полугодии снизилась на 18% — до 1,048 млрд долларов, из которых 605 млн долларов заработало российское подразделение, а 443 млн долларов — казахстанский сегмент.

Общие результаты «Полиметалла» за 6м2022

Продажа российских активов

За два дня до публикации операционных результатов менеджмент заявил, что компания рассматривает продажу российских активов, чтобы сосредоточиться на операциях в Казахстане. Благодаря этому шагу «Полиметалл» рассчитывает восстановить акционерную стоимость за счет переоценки казахстанских активов и снижения геополитических рисков.

В России компания разрабатывает 7 действующих месторождений: Дукат, Албазино, Омолон, Майское, Светлое, Воронцовское и Нежданинское, — которые в общей сложности добывают 1,2 млн унций золотого эквивалента в год и имеют примерно 17,8 млн унций запасов сырья. Кроме этого, у «Полиметалла» еще есть два проекта роста: месторождение Викша и Тихоокеанский ГМК.

Возможные варианты действий в отношении российского подразделения:

Менеджмент компании выкупает активы.

Продажа месторождений третьим лицам.

Выделение российских активов в отдельную компанию. Тогда все акционеры будут одновременно владеть акциями двух компаний, российской и казахстанской.

Самым негативным сценарием для акционеров можно считать второй вариант, поскольку активы будут проданы с большим дисконтом. Если ориентироваться на последнюю сделку в российском золотодобывающем секторе — Kinross Gold продала за 340 млн долларов свои активы на Дальнем Востоке, которые добывали около 500 тысяч унций золотого эквивалента в год, — то получаем оценку российского подразделения «Полиметалла» в 816 млн долларов без учета проектов роста.

Самым позитивным для акционеров будет третий вариант. В этом случае российское подразделение сможет выплачивать дивиденды после смены зарубежной регистрации на местную.

Прогнозы менеджмента

На пресс-конференции менеджмент сделал два важных прогноза:

Компания не будет выплачивать дивиденды по итогам 2021 года. В марте 2022 менеджмент анонсировал итоговую выплату за прошлый год в размере 0,52 $ на акцию, но передумал.

Годовой план производства составляет 1,7 млн унций, из которых 1,2 млн унций добудут в России, а 500 тысяч унций — в Казахстане. Но менеджмент предупреждает, что есть риск невыполнения обещанных показателей в случае усиления карантинных и логистических проблем в Китае.

Что в итоге

«Полиметалл» продемонстрировал ожидаемо слабые операционные результаты в первом полугодии 2022 года на фоне введения зарубежных санкций против российского золота. Вдобавок компания объявила о будущей трансформации своей корпоративной структуры, что в целом не понравилось рынку: за неделю акции золотодобытчика упали на 20%.

Насколько справедливо сейчас оценен «Полиметалл»? Для ответа на этот вопрос возьмем четыре исторические оценки компании: за 2019, 2020, 2021 годы и текущую.

Оценки операционной деятельности «Полиметалла»

Если считать, что стоимость казахстанского сегмента больше не будет подвержена санкционным рискам из-за российского бизнеса, а за российский бизнес компания получит деньги по нашей оценке, то «Полиметалл» можно оценить минимум в 2,816—3,616 млрд долларов. Таким образом, компания сейчас оценена с дисконтом от 38 до 77% относительно исторических показателей.

В середине июля «Полиметалл» представил отчет за 1 полугодие 2022 года, который зафиксировал первый негативный эффект от международных санкций против российского золота. Основные моменты:

добыча руды увеличилась на 26% — до 9,4 млн тонн — благодаря высоким результатам новых месторождений;

производство золота снизилось на 8% — до 587 тысяч унций — на фоне запланированной остановки Амурского ГМК;

реализация золота упала на 23% — до 456 тысяч унций — из-за слабых продаж в 2 квартале;

выручка год к году сократилась на 18% — до 1,048 млрд долларов — из-за низких объемов продаж в 2 квартале;

чистый долг вырос сразу на 42% — до 2,8 млрд долларов — и достиг своего многолетнего максимума.

Операционные результаты

«Полиметалл» производит и продает золото и немного серебра. Добыча происходит на действующих месторождениях: в Кызыле, Дукате, Албазине, Омолоне, Варваринском, Майском, Светлом, Воронцовском, Нежданинском.

Производство золотого эквивалента по месторождениям за 6м2022

Худшие результаты показали месторождения в Кызыле, Албазине, Майском и Светлом из-за остановки на 40 дней Амурского ГМК на обслуживание и введения логистических ограничений Китаем в связи с ростом заболеваемости COVID-19.

Лучшие результаты показали в Нежданинском, Варваринском, Воронцовском и Дукате благодаря запуску нового месторождения Нежданинское и включению в переработку больших объемов богатой сторонней руды.

В 2 квартале из-за санкций на российских предприятиях «Полиметалла» накопилось 130 тысяч унций запасов золота и серебра в слитках в золотом эквиваленте. Компания прогнозирует, что разрыв между продажами и производством будет устранен уже в 3 квартале, так как золотодобытчик наращивает экспорт на азиатских рынках.

Слабые производственные показатели и сильный рост запасов сырья привели к тому, что общая выручка золотодобытчика в первом полугодии снизилась на 18% — до 1,048 млрд долларов, из которых 605 млн долларов заработало российское подразделение, а 443 млн долларов — казахстанский сегмент.

Общие результаты «Полиметалла» за 6м2022

Продажа российских активов

За два дня до публикации операционных результатов менеджмент заявил, что компания рассматривает продажу российских активов, чтобы сосредоточиться на операциях в Казахстане. Благодаря этому шагу «Полиметалл» рассчитывает восстановить акционерную стоимость за счет переоценки казахстанских активов и снижения геополитических рисков.

В России компания разрабатывает 7 действующих месторождений: Дукат, Албазино, Омолон, Майское, Светлое, Воронцовское и Нежданинское, — которые в общей сложности добывают 1,2 млн унций золотого эквивалента в год и имеют примерно 17,8 млн унций запасов сырья. Кроме этого, у «Полиметалла» еще есть два проекта роста: месторождение Викша и Тихоокеанский ГМК.

Возможные варианты действий в отношении российского подразделения:

Менеджмент компании выкупает активы.

Продажа месторождений третьим лицам.

Выделение российских активов в отдельную компанию. Тогда все акционеры будут одновременно владеть акциями двух компаний, российской и казахстанской.

Самым негативным сценарием для акционеров можно считать второй вариант, поскольку активы будут проданы с большим дисконтом. Если ориентироваться на последнюю сделку в российском золотодобывающем секторе — Kinross Gold продала за 340 млн долларов свои активы на Дальнем Востоке, которые добывали около 500 тысяч унций золотого эквивалента в год, — то получаем оценку российского подразделения «Полиметалла» в 816 млн долларов без учета проектов роста.

Самым позитивным для акционеров будет третий вариант. В этом случае российское подразделение сможет выплачивать дивиденды после смены зарубежной регистрации на местную.

Прогнозы менеджмента

На пресс-конференции менеджмент сделал два важных прогноза:

Компания не будет выплачивать дивиденды по итогам 2021 года. В марте 2022 менеджмент анонсировал итоговую выплату за прошлый год в размере 0,52 $ на акцию, но передумал.

Годовой план производства составляет 1,7 млн унций, из которых 1,2 млн унций добудут в России, а 500 тысяч унций — в Казахстане. Но менеджмент предупреждает, что есть риск невыполнения обещанных показателей в случае усиления карантинных и логистических проблем в Китае.

Что в итоге

«Полиметалл» продемонстрировал ожидаемо слабые операционные результаты в первом полугодии 2022 года на фоне введения зарубежных санкций против российского золота. Вдобавок компания объявила о будущей трансформации своей корпоративной структуры, что в целом не понравилось рынку: за неделю акции золотодобытчика упали на 20%.

Насколько справедливо сейчас оценен «Полиметалл»? Для ответа на этот вопрос возьмем четыре исторические оценки компании: за 2019, 2020, 2021 годы и текущую.

Оценки операционной деятельности «Полиметалла»

Если считать, что стоимость казахстанского сегмента больше не будет подвержена санкционным рискам из-за российского бизнеса, а за российский бизнес компания получит деньги по нашей оценке, то «Полиметалл» можно оценить минимум в 2,816—3,616 млрд долларов. Таким образом, компания сейчас оценена с дисконтом от 38 до 77% относительно исторических показателей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба