«Распадская» (RASP) — один из крупнейших международных экспортёров коксующегося угля, который компания добывает на собственных площадках: Новокузнецкой и Междуреченской. Основным собственником предприятия является международная горнодобывающая компания Evraz.

В середине августа «Распадская» представила впечатляющие финансовые результаты за I полугодие 2022 г., но после их публикации котировки акций компании всё равно упали. Основные моменты отчёта:

выручка в I полугодии выросла в 1,5 раза, до 1,691 млрд долл., на фоне сильной рыночной конъюнктуры;

EBITDA увеличилась почти в 2,5 раза, до 1,054 млрд долл., благодаря кратному росту продаж и операционной прибыли;

чистая прибыль в отчётном периоде прибавила 311% — до 0,662 млрд долл.;

чистый долг ушёл в отрицательную зону, снизившись до -0,114 млрд долл.

Давайте разберёмся, почему при таких результатах акции компании стоят так дёшево.

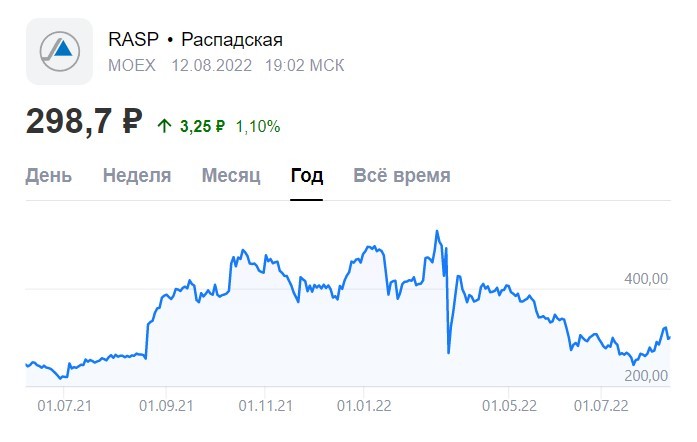

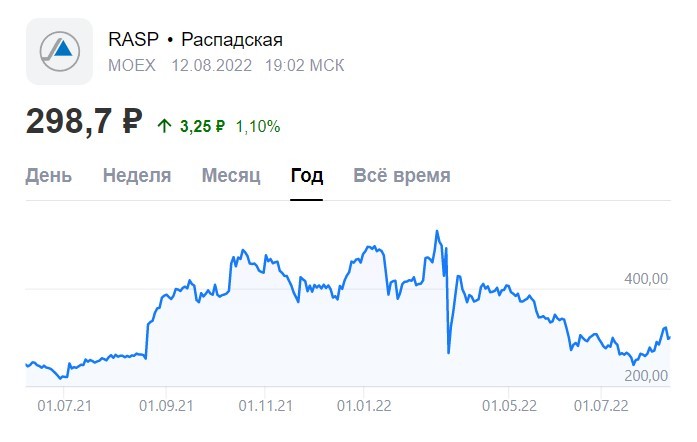

Динамика изменения стоимости акций «Распадской» за последний год

Операционные результаты компании

Сильная рыночная конъюнктура — главный краткосрочный драйвер роста, которой помог «Распадской» в I полугодии 2022 г. продемонстрировать кратный прирост финансовых результатов. При этом общий объём реализации угольного концентрата компании упал на 21%, до 6,8 млн т, на фоне сниженного спроса от российских металлургов. В II квартале они столкнулись с падением собственных продаж после ввода новых европейских санкций против российской стали.

Кроме слабого спроса от российских покупателей, ещё больший удар последовал от европейских партнёров — на фоне угольного эмбарго экспорт в ЕС обвалился сразу на 74% — до 0,212 млн т. Начиная с 10 августа 2022 г., в Европе действует запрет на импорт российского сырья, именно поэтому уже весной многие отраслевые компании решили заблаговременно отказаться от данной санкционной продукции.

Продажи угольного концентрата «Распадской» в I полугодии 2021 г.:

Россия — 52%.

Азия — 38%.

Европа — 10%.

Продажи угольного концентрата «Распадской» в I полугодии 2022 г.:

Россия — 50%;

Азия — 46%;

Европа — 4%.

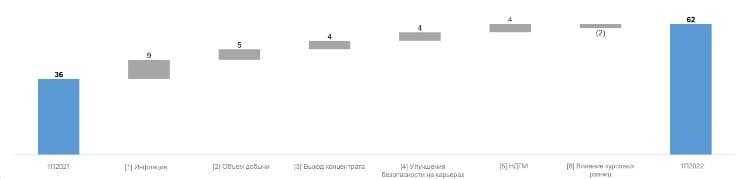

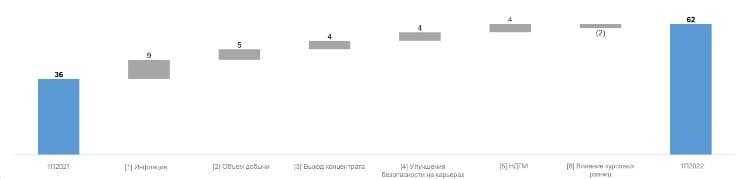

Ещё одним негативным моментом стал рост денежной себестоимости угольного концентрата на 73%, до 62 долл./т. Однако текущий уровень цен — более 200 долл. — позволяет компании не замечать временные сложности.

Денежная себестоимость концентрата «Распадской», долл./т

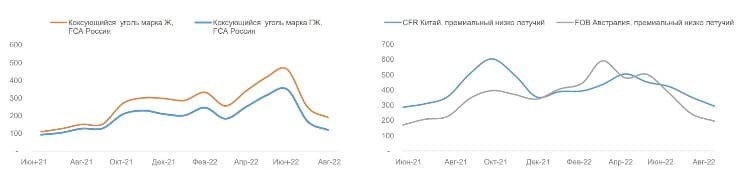

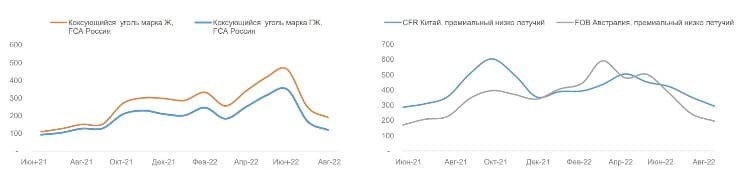

Текущий уровень цен на коксующийся уголь, долл./т

Финансовые результаты компании

Рост средневзвешенной цены реализации угольного концентрата на 200% позволил «Распадской» продемонстрировать ударные финансовые показатели: общая выручка за первые 6 месяцев 2022 г. увеличилась на 147% — до 1,691 млрд долл. Текущий уровень цен полностью компенсировал слабые результаты в России и крайне негативные данные в ЕС.

Увеличение выручки также привело к росту EBITDA, которая год к году прибавила 240% — до 1,054 млрд долл. При этом в I полугодии 2022 г. «Распадская» дополнительно столкнулась с разовой переоценкой своих валютных вложений — компании пришлось зафиксировать убыток в 0,114 млрд долл. на фоне сильного укрепления рубля.

Чистая прибыль по итогам текущего отчётного периода выросла на 311% — до 0,662 млрд долл., а показатель EPS увеличился с 0,23 долл. до 0,99 долл. Основные причины таких впечатляющих результатов — сильная рыночная конъюнктура и отсутствие крупных затрат.

Основные финансовые результаты «Распадской», млрд долл.

В чём идея покупки?

Основная среднесрочная идея в акциях «Распадской» — это возврат к дивидендным выплатам. Сейчас менеджмент компании не может распределить заработанную чистую прибыль среди акционеров, так как существует запрет на выплату дивидендов нерезидентам со стороны ЦБ РФ. В краткосрочной перспективе эта проблема вряд ли решится — диалог между российскими и европейскими законодательными органами не ведётся.

Учитывая инфраструктурные риски и сохраняющуюся высокую волатильность на основных рынках сбыта, совет директоров «Распадской» решил отказаться от текущего распределения прибыли по результатам I полугодия 2022 г. Основная причина — менеджмент компании не считает, что выплата дивидендов послужит долгосрочным интересам её акционеров.

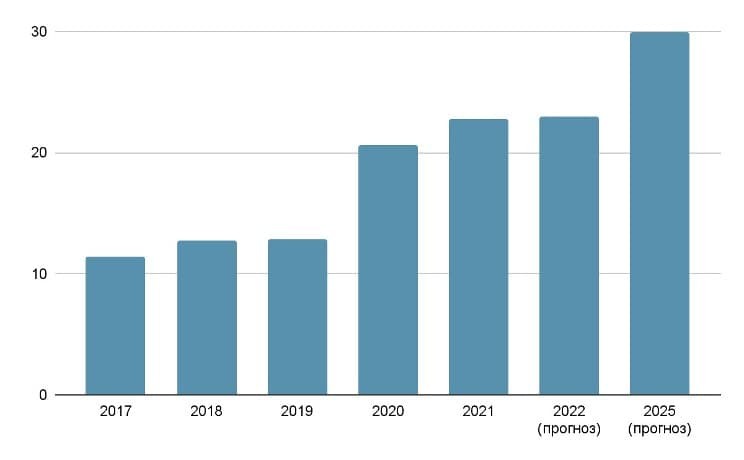

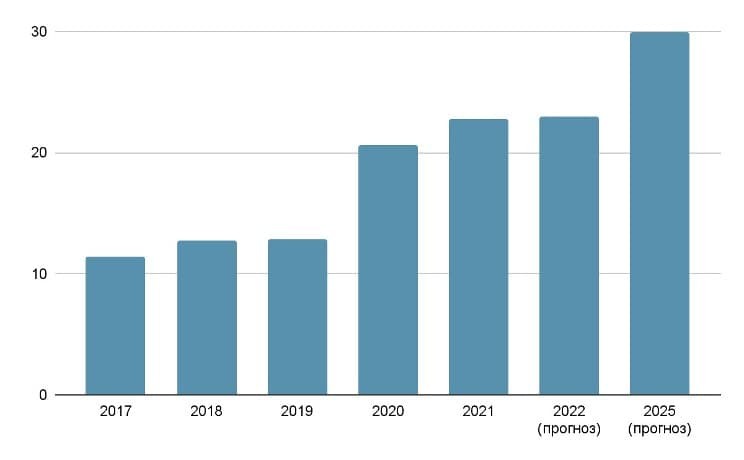

В качестве дополнительного среднесрочного драйвера роста «Распадской» можно назвать увеличение производства — к 2025 г. менеджмент российской компании планирует нарастить собственную добычу угля до 30 млн т. Текущий показатель — 23–24 млн т.

Динамика добычи «Распадской», млн т

Кроме того, в конце 2020 г. «Распадская» купила конкурента — «Южкузбассуголь», после чего её добыча фактически удвоилась.

«Распадская» на фоне конкурентов

В I полугодии 2022 г. «Распадская», являясь мировым лидером угольного сектора, продемонстрировала самые слабые показатели в сравнении с главными отраслевыми конкурентами. Данная аномалия во многом объясняется санкционным давлением и сильным укреплением национальной валюты, что негативно сказывается на всех российских экспортёрах.

Тем не менее менеджмент «Распадской» сохраняет свой прежний производственный прогноз — в 2022 г. «Распадская» планирует добыть 23 млн т угля, что соответствует показателям прошлого года. С учётом того, что за первые шесть месяцев компания произвела 10,1 млн т сырья, в II полугодии предприятие должно добыть не менее 12,9 млн т.

Сравнение результатов «Распадской» с конкурентами в I полугодии 2022 г.

Peabody Energy в I полугодии 2021 г. заработал отрицательную чистую прибыль в размере −0,108 млрд долл., а в I полугодии 2022 г. положительную — в размере 0,29 млрд долл.

Сравнение мультипликаторов угольного сектора

Что будет с акциями «Распадской»?

В I полугодии 2022 г. «Распадская» продемонстрировала сильные финансовые результаты: выручка возросла на 174%, EBITDA — на 240%. При этом отрицательным триггером, повлиявшим на стоимость акций, стало отсутствие дивидендов. Но со временем основной акцент должен сместиться на финансовые результаты и рыночную конъюнктуру, которые и будут определять дальнейшее движение котировок.

В середине августа «Распадская» представила впечатляющие финансовые результаты за I полугодие 2022 г., но после их публикации котировки акций компании всё равно упали. Основные моменты отчёта:

выручка в I полугодии выросла в 1,5 раза, до 1,691 млрд долл., на фоне сильной рыночной конъюнктуры;

EBITDA увеличилась почти в 2,5 раза, до 1,054 млрд долл., благодаря кратному росту продаж и операционной прибыли;

чистая прибыль в отчётном периоде прибавила 311% — до 0,662 млрд долл.;

чистый долг ушёл в отрицательную зону, снизившись до -0,114 млрд долл.

Давайте разберёмся, почему при таких результатах акции компании стоят так дёшево.

Динамика изменения стоимости акций «Распадской» за последний год

Операционные результаты компании

Сильная рыночная конъюнктура — главный краткосрочный драйвер роста, которой помог «Распадской» в I полугодии 2022 г. продемонстрировать кратный прирост финансовых результатов. При этом общий объём реализации угольного концентрата компании упал на 21%, до 6,8 млн т, на фоне сниженного спроса от российских металлургов. В II квартале они столкнулись с падением собственных продаж после ввода новых европейских санкций против российской стали.

Кроме слабого спроса от российских покупателей, ещё больший удар последовал от европейских партнёров — на фоне угольного эмбарго экспорт в ЕС обвалился сразу на 74% — до 0,212 млн т. Начиная с 10 августа 2022 г., в Европе действует запрет на импорт российского сырья, именно поэтому уже весной многие отраслевые компании решили заблаговременно отказаться от данной санкционной продукции.

Продажи угольного концентрата «Распадской» в I полугодии 2021 г.:

Россия — 52%.

Азия — 38%.

Европа — 10%.

Продажи угольного концентрата «Распадской» в I полугодии 2022 г.:

Россия — 50%;

Азия — 46%;

Европа — 4%.

Ещё одним негативным моментом стал рост денежной себестоимости угольного концентрата на 73%, до 62 долл./т. Однако текущий уровень цен — более 200 долл. — позволяет компании не замечать временные сложности.

Денежная себестоимость концентрата «Распадской», долл./т

Текущий уровень цен на коксующийся уголь, долл./т

Финансовые результаты компании

Рост средневзвешенной цены реализации угольного концентрата на 200% позволил «Распадской» продемонстрировать ударные финансовые показатели: общая выручка за первые 6 месяцев 2022 г. увеличилась на 147% — до 1,691 млрд долл. Текущий уровень цен полностью компенсировал слабые результаты в России и крайне негативные данные в ЕС.

Увеличение выручки также привело к росту EBITDA, которая год к году прибавила 240% — до 1,054 млрд долл. При этом в I полугодии 2022 г. «Распадская» дополнительно столкнулась с разовой переоценкой своих валютных вложений — компании пришлось зафиксировать убыток в 0,114 млрд долл. на фоне сильного укрепления рубля.

Чистая прибыль по итогам текущего отчётного периода выросла на 311% — до 0,662 млрд долл., а показатель EPS увеличился с 0,23 долл. до 0,99 долл. Основные причины таких впечатляющих результатов — сильная рыночная конъюнктура и отсутствие крупных затрат.

Основные финансовые результаты «Распадской», млрд долл.

В чём идея покупки?

Основная среднесрочная идея в акциях «Распадской» — это возврат к дивидендным выплатам. Сейчас менеджмент компании не может распределить заработанную чистую прибыль среди акционеров, так как существует запрет на выплату дивидендов нерезидентам со стороны ЦБ РФ. В краткосрочной перспективе эта проблема вряд ли решится — диалог между российскими и европейскими законодательными органами не ведётся.

Учитывая инфраструктурные риски и сохраняющуюся высокую волатильность на основных рынках сбыта, совет директоров «Распадской» решил отказаться от текущего распределения прибыли по результатам I полугодия 2022 г. Основная причина — менеджмент компании не считает, что выплата дивидендов послужит долгосрочным интересам её акционеров.

В качестве дополнительного среднесрочного драйвера роста «Распадской» можно назвать увеличение производства — к 2025 г. менеджмент российской компании планирует нарастить собственную добычу угля до 30 млн т. Текущий показатель — 23–24 млн т.

Динамика добычи «Распадской», млн т

Кроме того, в конце 2020 г. «Распадская» купила конкурента — «Южкузбассуголь», после чего её добыча фактически удвоилась.

«Распадская» на фоне конкурентов

В I полугодии 2022 г. «Распадская», являясь мировым лидером угольного сектора, продемонстрировала самые слабые показатели в сравнении с главными отраслевыми конкурентами. Данная аномалия во многом объясняется санкционным давлением и сильным укреплением национальной валюты, что негативно сказывается на всех российских экспортёрах.

Тем не менее менеджмент «Распадской» сохраняет свой прежний производственный прогноз — в 2022 г. «Распадская» планирует добыть 23 млн т угля, что соответствует показателям прошлого года. С учётом того, что за первые шесть месяцев компания произвела 10,1 млн т сырья, в II полугодии предприятие должно добыть не менее 12,9 млн т.

Сравнение результатов «Распадской» с конкурентами в I полугодии 2022 г.

Peabody Energy в I полугодии 2021 г. заработал отрицательную чистую прибыль в размере −0,108 млрд долл., а в I полугодии 2022 г. положительную — в размере 0,29 млрд долл.

Сравнение мультипликаторов угольного сектора

Что будет с акциями «Распадской»?

В I полугодии 2022 г. «Распадская» продемонстрировала сильные финансовые результаты: выручка возросла на 174%, EBITDA — на 240%. При этом отрицательным триггером, повлиявшим на стоимость акций, стало отсутствие дивидендов. Но со временем основной акцент должен сместиться на финансовые результаты и рыночную конъюнктуру, которые и будут определять дальнейшее движение котировок.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба