Золотодобывающая компания «Полюс» 23 августа планирует провести сбор заявок на новый облигационный выпуск серии ПБО-02 на сумму не менее 3,5 млрд юаней сроком в пять лет. Техническое размещение бумаг на Московской бирже запланировано на 30 августа 2022 г.

Основные параметры выпуска:

Эмитент — золотодобывающая компания «Полюс».

Объём выпуска — не менее 3,5 млрд юаней.

Номинал одной облигации — 1000 юаней.

Сбор первоначальных заявок — до 14:55 (мск) 23.08.2022.

Дата начала размещения — 30.08.2022.

Предварительная доходность — не выше 4,2% годовых.

Периодичность выплат в год — два раза, на полугодовой основе.

Тип купона — постоянный.

Дата первой выплаты купона — 28.02.2023.

Дата погашения — 24.08.2027.

Общие сведения о «Полюсе»

«Полюс» (PLZL) — крупнейшая российская золотодобывающая компания с полным циклом производства: от разведки и добычи до переработки и реализации конечного продукта. Предприятие занимает третье место в мире по объёму добычи сырья, уступая только североамериканским лидерам сектора — Newmont и Barrick Gold.

Топ-10 ведущих золотодобывающих предприятий в мире в 2021 г.:

Newmont — 5,91 млн унций.

Barrick Gold — 4,76 млн унций.

«Полюс» — 2,717 млн унций.

AngloGold — 2,472 млн унций.

Gold Fields — 2,34 млн унций.

Agnico Eagle — 2,086 млн унций.

Kinross — 2,068 млн унций.

Newcrest — 1,887 млн унций.

Harmony — 1,54 млн унций.

Endeavour — 1,536 млн унций.

Основные золотодобывающие месторождения «Полюса» расположены в Сибири и на Дальнем Востоке: в Красноярском крае, Республике Саха, Иркутской и Магаданской областях. Кроме действующих объектов, компания активно развивает новые активы, в том числе крупнейшее в мире месторождение Сухой Лог, первая оценка запасов которого составляет 40 млн унций золота.

Топ-10 золотодобывающих компаний в мире по запасам сырья:

«Полюс» — 104 млн унций.

Newmont — 94 млн унций.

Barrick Gold — 68 млн унций.

Newcrest — 49 млн унций.

Gold Fields — 49 млн унций.

Harmony — 35 млн унций.

Kinross — 30 млн унций.

AngloGold — 30 млн унций.

«Полиметалл» — 28 млн унций.

Agnico Eagle — 24 млн унций.

Главная уникальная особенность российской компании связана с её операционной эффективностью — «Полюс» обладает самой низкой в мире себестоимостью производства золота. Это помогает предприятию легко переносить периоды низких цен и зарабатывать больше остальных в обычных условиях.

В золотодобывающем секторе стандартно используют два показателя для определения себестоимости производства: TCC — общие денежные затраты, и AISC — совокупные денежные затраты на производство и поддержание.

Топ-10 золотодобывающих компаний в мире по себестоимости производства:

«Полюс» — TCC: 405 долл./унция, AISC: 715 долл./унция.

Newcrest — TCC: 623 долл./унция, AISC: 993 долл./унция.

Barrick Gold — TCC: 725 долл./унция, AISC: 1026 долл./унция.

«Полиметалл» — TCC: 730 долл./унция, AISC: 1030 долл./унция.

Agnico Eagle — TCC: 761 долл./унция, AISC: 1038 долл./унция.

Newmont — TCC: 785 долл./унция, AISC: 1062 долл./унция.

Gold Fields — TCC: 829 долл./унция, AISC: 1063 долл./унция.

Kinross — TCC: 799 долл./унция, AISC: 1138 долл./унция.

AngloGold — TCC: 963 долл./унция, AISC: 1355 долл./унция.

Harmony — TCC: 1336 долл./унция, AISC: 1616 долл./унция.

Финансовые результаты «Полюса», млрд долл.

Почему именно в юанях?

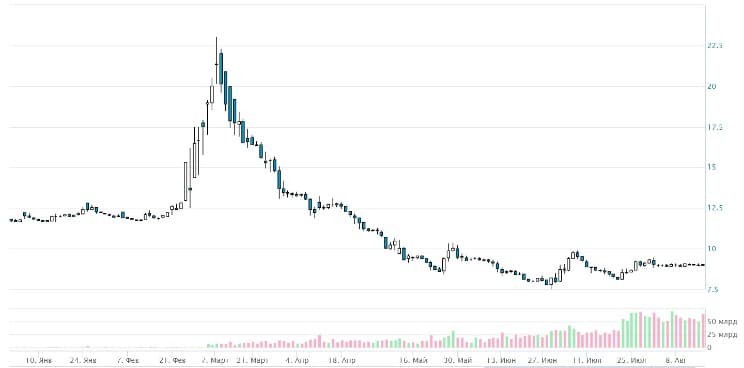

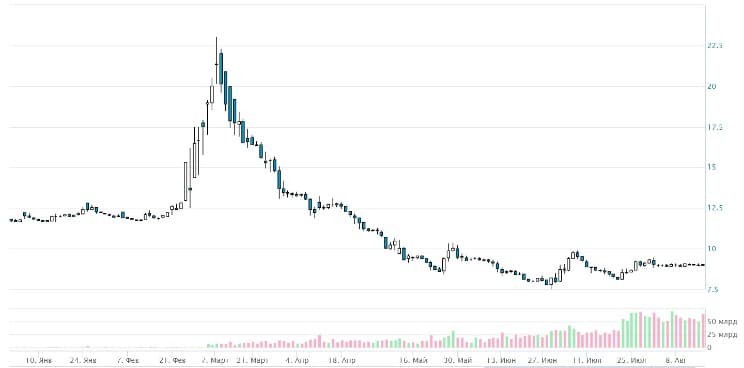

Интерес российских инвесторов к юаню после ввода американских и европейских санкций в 2022 г. значительно возрос. Если в начале года дневной оборот торгов в паре рубль/юань составлял около 1 млрд руб., то в августе это 70 млрд руб. Основная причина роста популярности китайской валюты — отсутствие альтернатив.

Наблюдая повышенный интерес к юаню, российские компании решили не оставаться в стороне и предложили инвесторам на Московской бирже облигации в данной валюте. Пионером в этом вопросе выступил «РУСАЛ» (RUAL), который 3 августа разместил свой новый пятилетний выпуск.

Во время размещения была зафиксирована четырёхкратная переподписка со стороны российских инвесторов, что позволило алюминиевой компании снизить ставку купона на рекордные 110 бп — до 3,9% годовых. Начальный ориентир составлял 5%. Подробнее о новом облигационном выпуске «РУСАЛа» можно прочитать в отдельном обзоре.

Динамика курса китайского юаня к рублю, январь — август 2022

Четыре причины поучаствовать в новом выпуске облигаций «Полюса»

Лидер сектора. «Полюс» — уникальный актив в золотодобывающем секторе не только в России, но и во всём мире, так как он обладает самой низкой себестоимостью производства, самым большим запасом сырья и самым перспективным месторождением — Сухой Лог.

Перспективы. Учитывая низкую долговую нагрузку, более высокий финансовый рейтинг и более устойчивую бизнес-модель в сравнении с «РУСАЛом», новый облигационный выпуск «Полюса» имеет все шансы обогнать своего алюминиевого конкурента. Текущая доходность облигаций «Полюса» — 4,2%, а «РУСАЛа» — 3,2%.

Низкая долговая нагрузка. «Полюс» обладает большой финансовой устойчивостью, так как его долговая нагрузка находится на низком уровне — чистый долг золотодобытчика меньше его одной годовой чистой прибыли. Текущий мультипликатор «чистый долг / EBITDA» равен 0,63.

Рост китайской валюты. К концу 2022 г. российский фондовый рынок ждёт ослабления курса рубля с 9 до 11–11,5 руб. за 1 юань. Если это произойдёт, то, кроме 4%-го купонного дохода, инвесторы за следующий год могут получить 25%-й прирост стоимости своего портфеля в результате девальвации национальной валюты.

Какие существуют риски?

Главный риск при покупке нового выпуска облигаций «Полюса» — это санкции. В июле 2022 г. Евросоюз ввёл ограничительные меры против российского золота, запретив его покупку или импорт в другие страны, в том числе в виде ювелирных изделий. Тем не менее, учитывая месторасположение основных активов «Полюса» — Сибирь и Дальний Восток, компании будет проще перенаправить свой экспорт в азиатские страны, в сравнении с остальными российскими конкурентами.

Перспективы новых облигаций «Полюса»

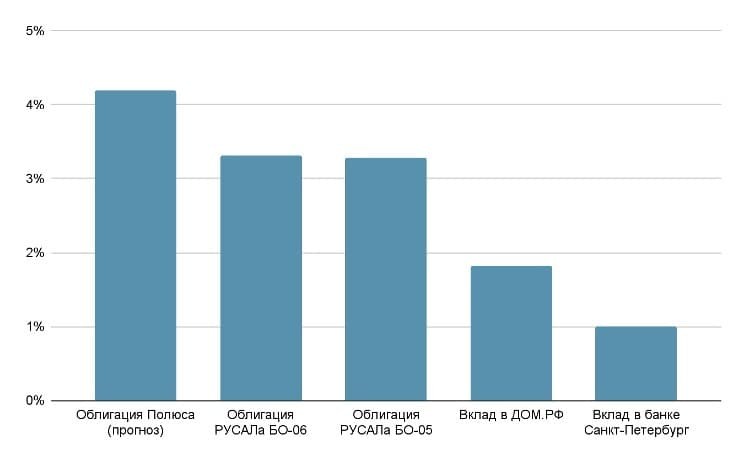

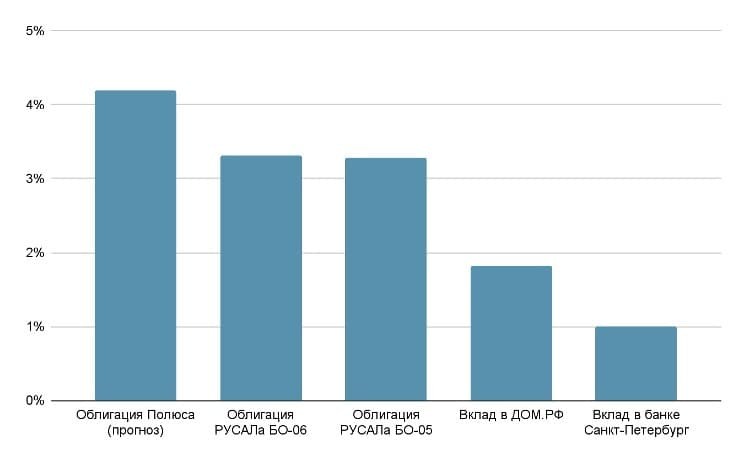

Новый валютный выпуск «Полюса» должен вызвать такой же повышенный интерес со стороны российских частных инвесторов, как и первый выпуск «РУСАЛа» в юанях. Долговые ценные бумаги золотодобытчика обладают меньшим риском и большей доходностью в сравнении с остальными предложениями на российском рынке.

Сравнение доходностей на российском рынке для активов в юанях

Основные параметры выпуска:

Эмитент — золотодобывающая компания «Полюс».

Объём выпуска — не менее 3,5 млрд юаней.

Номинал одной облигации — 1000 юаней.

Сбор первоначальных заявок — до 14:55 (мск) 23.08.2022.

Дата начала размещения — 30.08.2022.

Предварительная доходность — не выше 4,2% годовых.

Периодичность выплат в год — два раза, на полугодовой основе.

Тип купона — постоянный.

Дата первой выплаты купона — 28.02.2023.

Дата погашения — 24.08.2027.

Общие сведения о «Полюсе»

«Полюс» (PLZL) — крупнейшая российская золотодобывающая компания с полным циклом производства: от разведки и добычи до переработки и реализации конечного продукта. Предприятие занимает третье место в мире по объёму добычи сырья, уступая только североамериканским лидерам сектора — Newmont и Barrick Gold.

Топ-10 ведущих золотодобывающих предприятий в мире в 2021 г.:

Newmont — 5,91 млн унций.

Barrick Gold — 4,76 млн унций.

«Полюс» — 2,717 млн унций.

AngloGold — 2,472 млн унций.

Gold Fields — 2,34 млн унций.

Agnico Eagle — 2,086 млн унций.

Kinross — 2,068 млн унций.

Newcrest — 1,887 млн унций.

Harmony — 1,54 млн унций.

Endeavour — 1,536 млн унций.

Основные золотодобывающие месторождения «Полюса» расположены в Сибири и на Дальнем Востоке: в Красноярском крае, Республике Саха, Иркутской и Магаданской областях. Кроме действующих объектов, компания активно развивает новые активы, в том числе крупнейшее в мире месторождение Сухой Лог, первая оценка запасов которого составляет 40 млн унций золота.

Топ-10 золотодобывающих компаний в мире по запасам сырья:

«Полюс» — 104 млн унций.

Newmont — 94 млн унций.

Barrick Gold — 68 млн унций.

Newcrest — 49 млн унций.

Gold Fields — 49 млн унций.

Harmony — 35 млн унций.

Kinross — 30 млн унций.

AngloGold — 30 млн унций.

«Полиметалл» — 28 млн унций.

Agnico Eagle — 24 млн унций.

Главная уникальная особенность российской компании связана с её операционной эффективностью — «Полюс» обладает самой низкой в мире себестоимостью производства золота. Это помогает предприятию легко переносить периоды низких цен и зарабатывать больше остальных в обычных условиях.

В золотодобывающем секторе стандартно используют два показателя для определения себестоимости производства: TCC — общие денежные затраты, и AISC — совокупные денежные затраты на производство и поддержание.

Топ-10 золотодобывающих компаний в мире по себестоимости производства:

«Полюс» — TCC: 405 долл./унция, AISC: 715 долл./унция.

Newcrest — TCC: 623 долл./унция, AISC: 993 долл./унция.

Barrick Gold — TCC: 725 долл./унция, AISC: 1026 долл./унция.

«Полиметалл» — TCC: 730 долл./унция, AISC: 1030 долл./унция.

Agnico Eagle — TCC: 761 долл./унция, AISC: 1038 долл./унция.

Newmont — TCC: 785 долл./унция, AISC: 1062 долл./унция.

Gold Fields — TCC: 829 долл./унция, AISC: 1063 долл./унция.

Kinross — TCC: 799 долл./унция, AISC: 1138 долл./унция.

AngloGold — TCC: 963 долл./унция, AISC: 1355 долл./унция.

Harmony — TCC: 1336 долл./унция, AISC: 1616 долл./унция.

Финансовые результаты «Полюса», млрд долл.

Почему именно в юанях?

Интерес российских инвесторов к юаню после ввода американских и европейских санкций в 2022 г. значительно возрос. Если в начале года дневной оборот торгов в паре рубль/юань составлял около 1 млрд руб., то в августе это 70 млрд руб. Основная причина роста популярности китайской валюты — отсутствие альтернатив.

Наблюдая повышенный интерес к юаню, российские компании решили не оставаться в стороне и предложили инвесторам на Московской бирже облигации в данной валюте. Пионером в этом вопросе выступил «РУСАЛ» (RUAL), который 3 августа разместил свой новый пятилетний выпуск.

Во время размещения была зафиксирована четырёхкратная переподписка со стороны российских инвесторов, что позволило алюминиевой компании снизить ставку купона на рекордные 110 бп — до 3,9% годовых. Начальный ориентир составлял 5%. Подробнее о новом облигационном выпуске «РУСАЛа» можно прочитать в отдельном обзоре.

Динамика курса китайского юаня к рублю, январь — август 2022

Четыре причины поучаствовать в новом выпуске облигаций «Полюса»

Лидер сектора. «Полюс» — уникальный актив в золотодобывающем секторе не только в России, но и во всём мире, так как он обладает самой низкой себестоимостью производства, самым большим запасом сырья и самым перспективным месторождением — Сухой Лог.

Перспективы. Учитывая низкую долговую нагрузку, более высокий финансовый рейтинг и более устойчивую бизнес-модель в сравнении с «РУСАЛом», новый облигационный выпуск «Полюса» имеет все шансы обогнать своего алюминиевого конкурента. Текущая доходность облигаций «Полюса» — 4,2%, а «РУСАЛа» — 3,2%.

Низкая долговая нагрузка. «Полюс» обладает большой финансовой устойчивостью, так как его долговая нагрузка находится на низком уровне — чистый долг золотодобытчика меньше его одной годовой чистой прибыли. Текущий мультипликатор «чистый долг / EBITDA» равен 0,63.

Рост китайской валюты. К концу 2022 г. российский фондовый рынок ждёт ослабления курса рубля с 9 до 11–11,5 руб. за 1 юань. Если это произойдёт, то, кроме 4%-го купонного дохода, инвесторы за следующий год могут получить 25%-й прирост стоимости своего портфеля в результате девальвации национальной валюты.

Какие существуют риски?

Главный риск при покупке нового выпуска облигаций «Полюса» — это санкции. В июле 2022 г. Евросоюз ввёл ограничительные меры против российского золота, запретив его покупку или импорт в другие страны, в том числе в виде ювелирных изделий. Тем не менее, учитывая месторасположение основных активов «Полюса» — Сибирь и Дальний Восток, компании будет проще перенаправить свой экспорт в азиатские страны, в сравнении с остальными российскими конкурентами.

Перспективы новых облигаций «Полюса»

Новый валютный выпуск «Полюса» должен вызвать такой же повышенный интерес со стороны российских частных инвесторов, как и первый выпуск «РУСАЛа» в юанях. Долговые ценные бумаги золотодобытчика обладают меньшим риском и большей доходностью в сравнении с остальными предложениями на российском рынке.

Сравнение доходностей на российском рынке для активов в юанях

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба