Российские сталелитейные компании переживают сейчас трудные времена. На фоне санкционного давления, сильного рубля и серьёзных логистических сбоев выпуск стали в России фактически становится невыгодным.

Что происходит на российском рынке стали?

По итогам июня 2022 г. «Северсталь» (CHMF) сообщила об отрицательной рентабельности в −46% экспорта своей продукции. Рентабельность поставок на внутренний рынок составила около 1%.

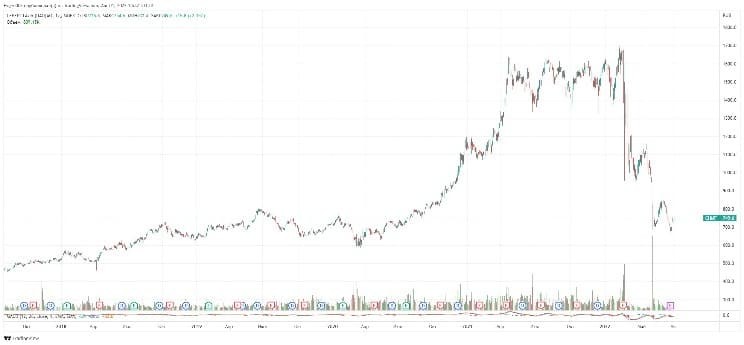

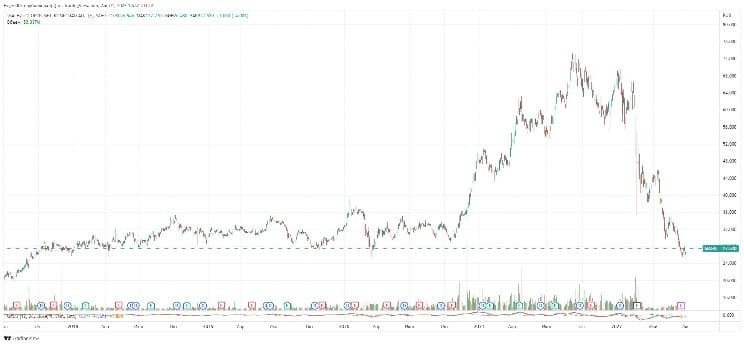

Динамика изменения стоимости акций «Северстали», октябрь 2017 – август 2022. Источник: TradingView

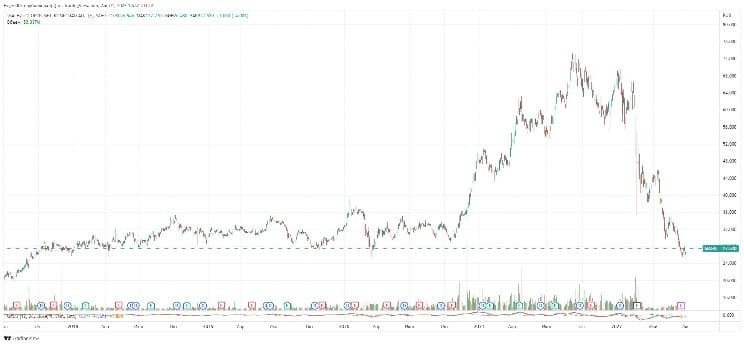

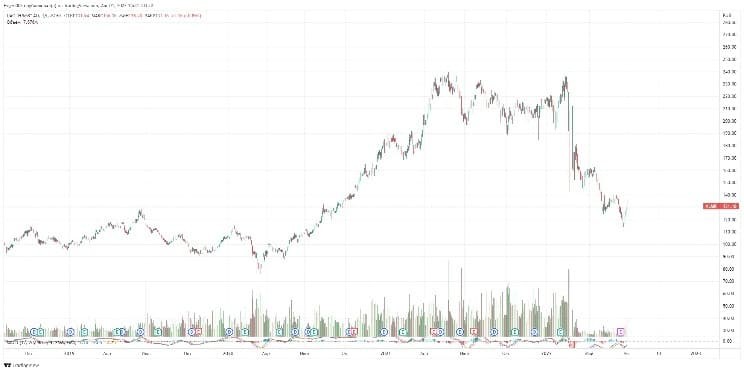

«Магнитогорский металлургический комбинат», или «ММК» (MAGN), также отчитался об отрицательной рентабельности в −5,9% своих поставок на российский рынок, на который приходится около 90% всей продукции компании.

Динамика изменения стоимости акций «ММК», октябрь 2017 – август 2022. Источник: TradingView

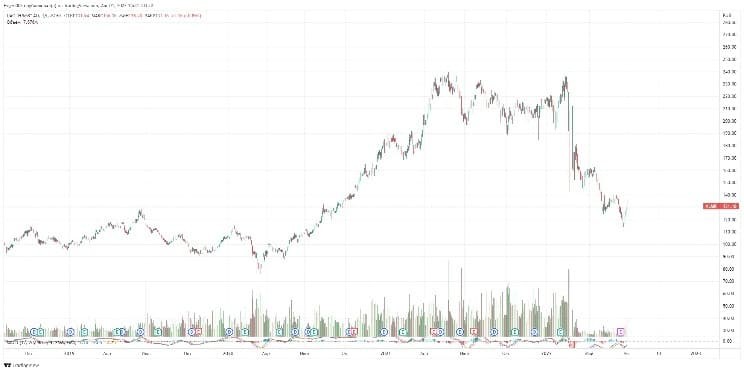

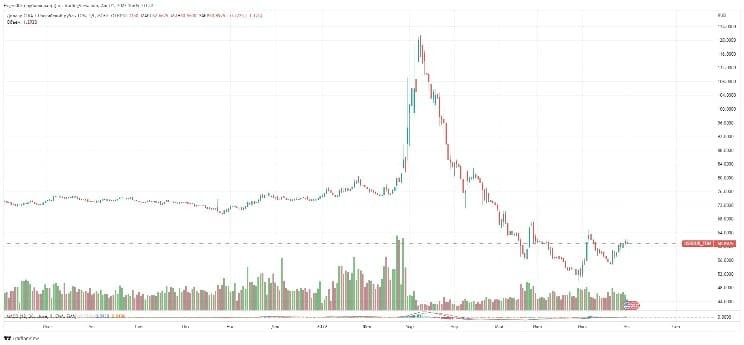

«НЛМК» (NLMK) на фоне своих конкурентов выглядит более привлекательно, показывая лишь незначительное сокращение операционных показателей.

Динамика изменения стоимости акций «НЛМК», октябрь 2018 – август 2022. Источник: TradingView

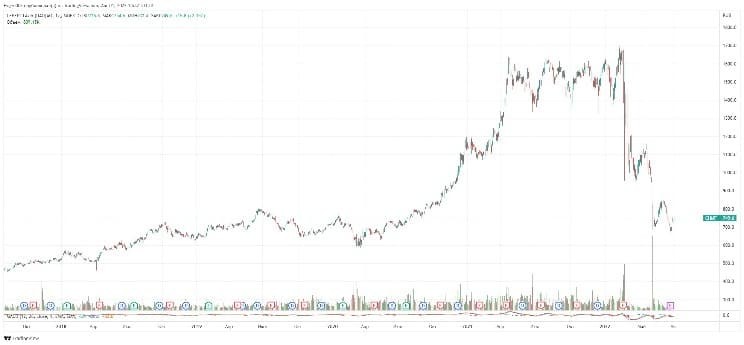

Акции крупнейших российских металлургических компаний, которые совокупно обеспечивают практически половину всего российского производства стали, потеряли около половины от своих пиковых значений 2021 г.:

«Северсталь» — −56%;

«НЛМК» — −45%;

«ММК» — −63%.

На фоне сложившихся условий ведения бизнеса участники рынка уже заявили о снижении производства в июне на 20–50% и росте его себестоимости на 50%.

Европейский рынок оказался закрыт перед российскими металлургами, что явилось серьёзным ударом и испытанием для них, ведь около 30–40% производимой в нашей стране стали уходило на экспорт. И хотя сейчас производители стремятся переориентировать выпадающие европейские потоки на южный, восточный и внутренний российский рынки, сделать это быстро и выгодно не получится.

Сильный рубль и конкуренция на новых рынках не способствуют росту финансовых показателей металлургов. По оценкам экспертов, поставки стали в Азию на уровне нулевой рентабельности возможны при стоимости доллара в 70 руб., а для получения прибыли рубль должен ослабнуть ещё больше.

Но пока сильный рубль продолжает играть против всей российской экономики, по поводу чего российские власти уже неоднократно высказывали обеспокоенность. С начала мая курс доллара находится ниже отметки в 70 руб.

Курс USD/RUB с февраля 2022 г. Источник: TradingView

Переориентация даже части объёмов на внутренний рынок, где доминирующее положение занимают «ММК» и «Северсталь», также приведёт к снижению стоимости продукции и сокращению финансовых показателей металлургических компаний. И всё это — на фоне ожидаемого в этом и следующем годах сокращения спроса на сталь на внутреннем рынке, учитывая замедление и трансформацию отечественной экономики.

Что происходит на мировых рынках?

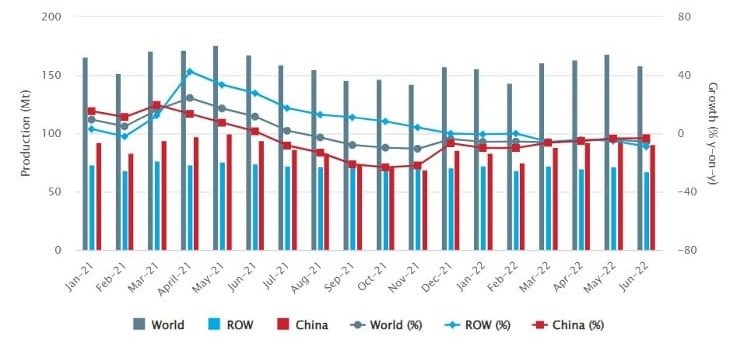

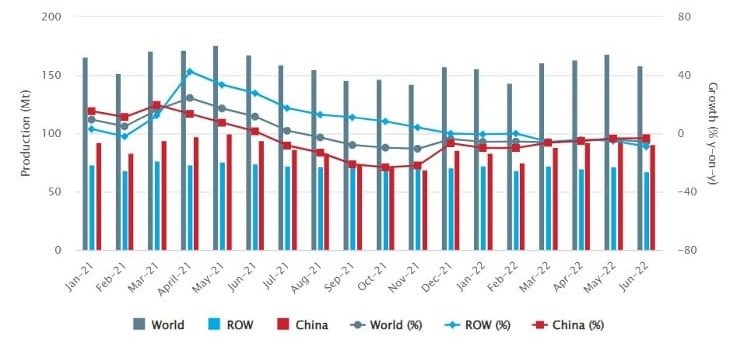

Согласно данным Всемирной ассоциации производителей стали (Worldsteel), в июне 2022 г. производство сырой стали в 64 странах составило 158,1 млн т, что на 5,9% меньше, чем в июне 2021 г.

Объёмы производства стали в мире

Объёмы производства стали в мире, январь 2021 – июнь 2022. Источник: Worldsteel

Девять стран из десятки мировых лидеров производителей стали в текущем году сократили своё производство.

Топ-10 стран-производителей стали

Если резкое сокращение спроса на сталь в России в большей степени спровоцировано санкционным давлением, то тенденция сокращения спроса и производства стали в мире вызвана иными обстоятельствами.

Высокие цены на энергоресурсы, рост инфляции и ужесточение денежно-кредитной политики мировыми центробанками на фоне глобальной геополитической нестабильности ведут мир к рецессии.

Глобальная экономика находится в фазе спада, которой присуще снижение деловой активности, прежде всего в циклических сырьевых компаниях.

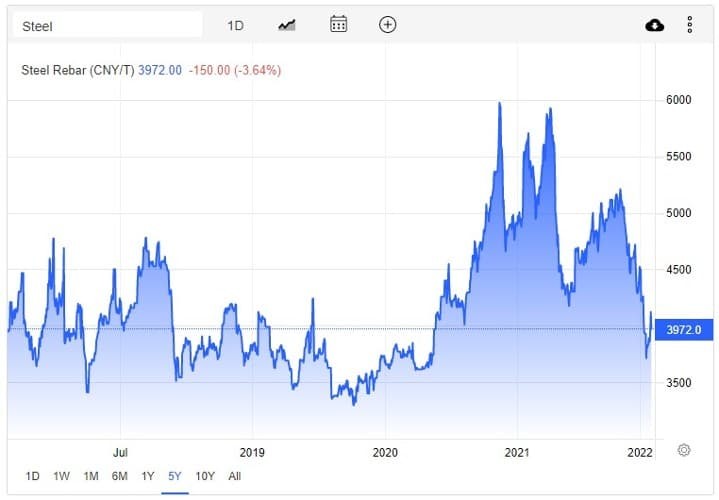

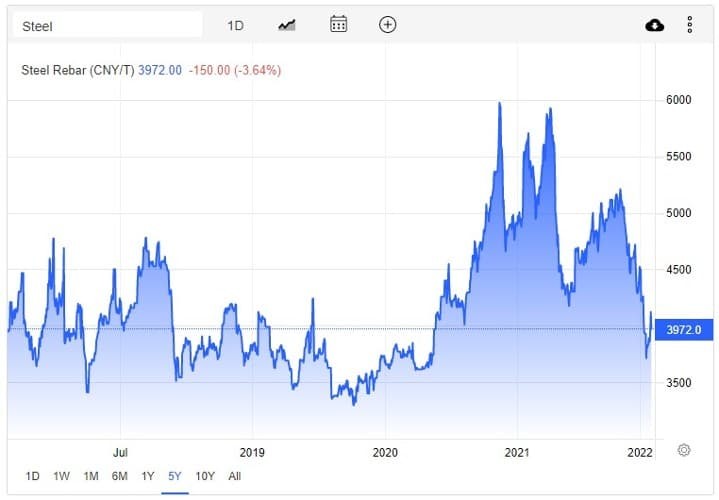

Спрос на стальную продукцию уменьшается по всему миру. Вслед за этим снижаются и цены на сталь. Металлургические компании сокращают избыточные эксплуатационные мощности и сворачивают инвестиционные программы.

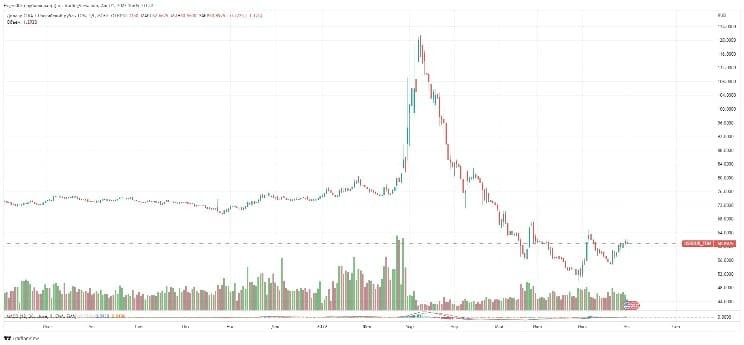

Динамика изменения стоимости фьючерсного контракта на сталь, июль 2018–2022. Источник: TradingView

Если сравнивать с мировыми сталелитейными компаниями, то российские металлурги всегда находились в числе наиболее устойчивых к изменениям на глобальных рынках за счёт минимальной себестоимости производства и высокой маржинальности. Однако в нынешних условиях (санкции, крепкий рубль, логистические трудности и так далее) позиции российских металлургов ослабли. Поэтому если ваш горизонт инвестирования не превышает нескольких лет, то риски продолжения коррекции в акциях «Северстали», «НЛМК» и «ММК» остаются крайне высокими.

Вместе с тем в долгосрочной перспективе относительно российских гигантов металлургической отрасли сохраняется позитивный инвестиционный прогноз. За каждым снижением идёт рост. Рецессия и дно сменяются восстановлением и развитием. Более того, сталь — неотъемлемый и пока незаменимый продукт развития современной экономики с широчайшим спектром применения: строительство, машиностроение, бытовая техника, любое производство и так далее.

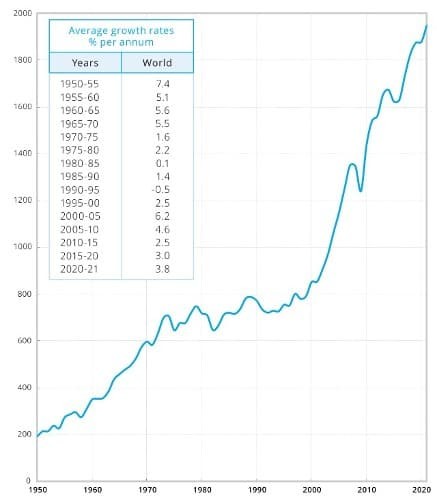

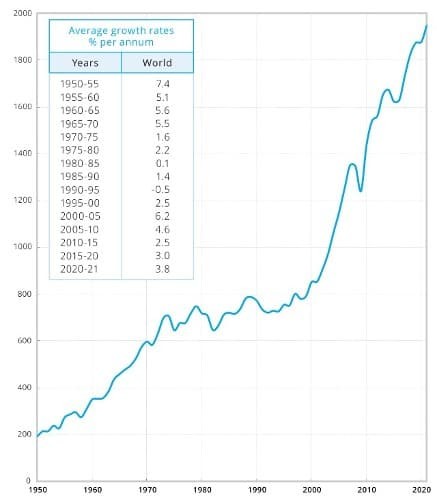

За последние 70 лет мировое производство стали выросло почти в десять раз, и такая тенденция сохранится в будущем, хотя и не с такими стремительными темпами, как в начале 50-х гг. ХХ века.

Динамика производства стали в мире за последние 70 лет. Источник: steelland.org

Что необходимо учитывать, если вы решили купить активы лидеров металлургического сектора?

«Северсталь» и «ММК» преимущественно ориентированы на российский рынок и продают на нём 64% и 75% своей продукции соответственно.

«Северсталь» обеспечивает себя углём на 60%, железной рудой — на 100%; «ММК» — углём на 37%, железной рудой — на 19%.

«НЛМК» имеет более диверсифицированный по странам сбыт и продаёт в России около 35% своей продукции. Кроме этого, компания располагает производственными мощностями на территории США и ЕС, которые являются для неё важными рынками и где реализуется 14% и 15% продукции соответственно.

Уровень самообеспеченности сырьём «НЛМК»: углём — на 100%, железной рудой — на 90%.

Санкционные меры ЕС в меньшей степени коснулись «НЛМК», что позволяет компании сохранять структуру продаж, в том числе и экспортных, и не зависеть от внутреннего российского рынка.

«ММК» и «Северсталь» проведут делистинг своих депозитарных расписок на Лондонской бирже.

«НЛМК» получила разрешение на сохранение обращения депозитарных расписок компании за рубежом.

Ранее компании реализовывали дивидендную политику, которая предусматривала ежеквартальные выплаты дивидендов. Однако в 2022 г. эмитенты временно (как они сами пояснили) отказались от выплаты дивидендов в пользу сохранения финансовой устойчивости.

Анализировать компании по мультипликаторам, равно как и оценивать их финансовое состояние, сейчас не представляется возможным, потому что эмитенты не публикуют финансовые отчётности.

Стоит ли сейчас покупать акции металлургических компаний?

Инвестиционные вложения в эти компании сейчас — это повышенные риски, если говорить о краткосрочных и среднесрочных инвестициях. При долгосрочных инвестициях нужно быть готовым к продолжению коррекции и длительному восстановлению котировок, ведь фундаментальных оснований для смены тренда пока нет.

Вместе с тем стратегия регулярных покупок актива при долгосрочных инвестициях в нынешних условиях позволит инвестору сформировать в своём портфеле актив со средневзвешенной ценой, близкой к минимальным значениям на рынке. В будущем это позволит заработать не только на восстановлении котировок, но и на высокой дивидендной доходности. Однако для этого нужно терпение, вера в рынок и самостоятельные решения.

И помните — рынок цикличен, а за каждым спадом следует рост.

Что происходит на российском рынке стали?

По итогам июня 2022 г. «Северсталь» (CHMF) сообщила об отрицательной рентабельности в −46% экспорта своей продукции. Рентабельность поставок на внутренний рынок составила около 1%.

Динамика изменения стоимости акций «Северстали», октябрь 2017 – август 2022. Источник: TradingView

«Магнитогорский металлургический комбинат», или «ММК» (MAGN), также отчитался об отрицательной рентабельности в −5,9% своих поставок на российский рынок, на который приходится около 90% всей продукции компании.

Динамика изменения стоимости акций «ММК», октябрь 2017 – август 2022. Источник: TradingView

«НЛМК» (NLMK) на фоне своих конкурентов выглядит более привлекательно, показывая лишь незначительное сокращение операционных показателей.

Динамика изменения стоимости акций «НЛМК», октябрь 2018 – август 2022. Источник: TradingView

Акции крупнейших российских металлургических компаний, которые совокупно обеспечивают практически половину всего российского производства стали, потеряли около половины от своих пиковых значений 2021 г.:

«Северсталь» — −56%;

«НЛМК» — −45%;

«ММК» — −63%.

На фоне сложившихся условий ведения бизнеса участники рынка уже заявили о снижении производства в июне на 20–50% и росте его себестоимости на 50%.

Европейский рынок оказался закрыт перед российскими металлургами, что явилось серьёзным ударом и испытанием для них, ведь около 30–40% производимой в нашей стране стали уходило на экспорт. И хотя сейчас производители стремятся переориентировать выпадающие европейские потоки на южный, восточный и внутренний российский рынки, сделать это быстро и выгодно не получится.

Сильный рубль и конкуренция на новых рынках не способствуют росту финансовых показателей металлургов. По оценкам экспертов, поставки стали в Азию на уровне нулевой рентабельности возможны при стоимости доллара в 70 руб., а для получения прибыли рубль должен ослабнуть ещё больше.

Но пока сильный рубль продолжает играть против всей российской экономики, по поводу чего российские власти уже неоднократно высказывали обеспокоенность. С начала мая курс доллара находится ниже отметки в 70 руб.

Курс USD/RUB с февраля 2022 г. Источник: TradingView

Переориентация даже части объёмов на внутренний рынок, где доминирующее положение занимают «ММК» и «Северсталь», также приведёт к снижению стоимости продукции и сокращению финансовых показателей металлургических компаний. И всё это — на фоне ожидаемого в этом и следующем годах сокращения спроса на сталь на внутреннем рынке, учитывая замедление и трансформацию отечественной экономики.

Что происходит на мировых рынках?

Согласно данным Всемирной ассоциации производителей стали (Worldsteel), в июне 2022 г. производство сырой стали в 64 странах составило 158,1 млн т, что на 5,9% меньше, чем в июне 2021 г.

Объёмы производства стали в мире

Объёмы производства стали в мире, январь 2021 – июнь 2022. Источник: Worldsteel

Девять стран из десятки мировых лидеров производителей стали в текущем году сократили своё производство.

Топ-10 стран-производителей стали

Если резкое сокращение спроса на сталь в России в большей степени спровоцировано санкционным давлением, то тенденция сокращения спроса и производства стали в мире вызвана иными обстоятельствами.

Высокие цены на энергоресурсы, рост инфляции и ужесточение денежно-кредитной политики мировыми центробанками на фоне глобальной геополитической нестабильности ведут мир к рецессии.

Глобальная экономика находится в фазе спада, которой присуще снижение деловой активности, прежде всего в циклических сырьевых компаниях.

Спрос на стальную продукцию уменьшается по всему миру. Вслед за этим снижаются и цены на сталь. Металлургические компании сокращают избыточные эксплуатационные мощности и сворачивают инвестиционные программы.

Динамика изменения стоимости фьючерсного контракта на сталь, июль 2018–2022. Источник: TradingView

Если сравнивать с мировыми сталелитейными компаниями, то российские металлурги всегда находились в числе наиболее устойчивых к изменениям на глобальных рынках за счёт минимальной себестоимости производства и высокой маржинальности. Однако в нынешних условиях (санкции, крепкий рубль, логистические трудности и так далее) позиции российских металлургов ослабли. Поэтому если ваш горизонт инвестирования не превышает нескольких лет, то риски продолжения коррекции в акциях «Северстали», «НЛМК» и «ММК» остаются крайне высокими.

Вместе с тем в долгосрочной перспективе относительно российских гигантов металлургической отрасли сохраняется позитивный инвестиционный прогноз. За каждым снижением идёт рост. Рецессия и дно сменяются восстановлением и развитием. Более того, сталь — неотъемлемый и пока незаменимый продукт развития современной экономики с широчайшим спектром применения: строительство, машиностроение, бытовая техника, любое производство и так далее.

За последние 70 лет мировое производство стали выросло почти в десять раз, и такая тенденция сохранится в будущем, хотя и не с такими стремительными темпами, как в начале 50-х гг. ХХ века.

Динамика производства стали в мире за последние 70 лет. Источник: steelland.org

Что необходимо учитывать, если вы решили купить активы лидеров металлургического сектора?

«Северсталь» и «ММК» преимущественно ориентированы на российский рынок и продают на нём 64% и 75% своей продукции соответственно.

«Северсталь» обеспечивает себя углём на 60%, железной рудой — на 100%; «ММК» — углём на 37%, железной рудой — на 19%.

«НЛМК» имеет более диверсифицированный по странам сбыт и продаёт в России около 35% своей продукции. Кроме этого, компания располагает производственными мощностями на территории США и ЕС, которые являются для неё важными рынками и где реализуется 14% и 15% продукции соответственно.

Уровень самообеспеченности сырьём «НЛМК»: углём — на 100%, железной рудой — на 90%.

Санкционные меры ЕС в меньшей степени коснулись «НЛМК», что позволяет компании сохранять структуру продаж, в том числе и экспортных, и не зависеть от внутреннего российского рынка.

«ММК» и «Северсталь» проведут делистинг своих депозитарных расписок на Лондонской бирже.

«НЛМК» получила разрешение на сохранение обращения депозитарных расписок компании за рубежом.

Ранее компании реализовывали дивидендную политику, которая предусматривала ежеквартальные выплаты дивидендов. Однако в 2022 г. эмитенты временно (как они сами пояснили) отказались от выплаты дивидендов в пользу сохранения финансовой устойчивости.

Анализировать компании по мультипликаторам, равно как и оценивать их финансовое состояние, сейчас не представляется возможным, потому что эмитенты не публикуют финансовые отчётности.

Стоит ли сейчас покупать акции металлургических компаний?

Инвестиционные вложения в эти компании сейчас — это повышенные риски, если говорить о краткосрочных и среднесрочных инвестициях. При долгосрочных инвестициях нужно быть готовым к продолжению коррекции и длительному восстановлению котировок, ведь фундаментальных оснований для смены тренда пока нет.

Вместе с тем стратегия регулярных покупок актива при долгосрочных инвестициях в нынешних условиях позволит инвестору сформировать в своём портфеле актив со средневзвешенной ценой, близкой к минимальным значениям на рынке. В будущем это позволит заработать не только на восстановлении котировок, но и на высокой дивидендной доходности. Однако для этого нужно терпение, вера в рынок и самостоятельные решения.

И помните — рынок цикличен, а за каждым спадом следует рост.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба