Экономику России и Китая объединяет то, что страны недавно вышли из плановой экономики и перешли в рыночную. В обоих случаях практически до конца XX в. акции компаний принадлежали государству. При этом для последовавшей организации полноценного фондового рынка страны использовали разные инструменты. Теперь, когда Россия более обособлена, становится возможным развитие событий по сценарию китайского рынка.

Ситуации на российском рынке

Сейчас торги на Московской бирже открыты не полностью. Нерезиденты страны не могут совершать сделки с российскими ценными бумагами. Согласно Указу Президента № 520 от 5 августа 2022 г., нерезиденты из недружественных стран вряд ли смогут продать российские акции до конца года. Нерезиденты из дружественных стран с 8 августа получили частичный доступ.

Как только нерезиденты получат доступ к активам в полном объёме, ценные бумаги начнут массово продаваться. Это повлечёт за собой очередное падение рынка. Российские инвесторы опасаются подобного развития событий и не спешат покупать акции российских компаний, пусть и по низкой цене.

Динамика изменения стоимости акций VK Company, июль – август 2022. Источник: TradingView

5–8 августа на фоне новостей о частичном открытии биржи для нерезидентов и о невозможности пока что допустить нерезидентов из недружественных стран до продажи активов акции некоторых российских эмитентов, в том числе Ozon и Яндекс, показали небольшой скачок. Это означает, что влияние возможных решений нерезидентов на фондовый рынок велико даже сейчас.

В марте 2022 г. Министерство финансов выделило из Фонда национального благосостояния (ФНБ) 1 трлн руб. на поддержку фондового рынка. Эти деньги могли бы пойти на покупку акций у иностранцев. Но сейчас объём обязательств перед нерезидентами у российских компаний гораздо больше. На начало августа объём замороженных иностранных активов оценивался более чем в 300 млрд долл.

Также 8 марта Центробанк России заявил о создании счетов типа C для нерезидентов страны. Они рублёвые, но продажа активов с них возможна только по причинам, включённым в перечень. Это может быть оплата налогов и штрафов, покупка облигаций федерального займа (ОФЗ), перевод денег на банковский счёт типа C.

Таким образом, российский фондовый рынок предполагается разделить на резидентский и нерезидентский. Решение позволит обособить последствия покупок и продаж со стороны иностранных инвесторов от российских инвесторов.

Проблемы российского фондового рынка

Возможное отсутствие покупателя на нерезидентском рынке. Это может привести к массовому приобретению дешёвых бумаг крупными российскими инвесторами.

Снижение ликвидности акций на российском рынке, то есть возможности быть быстро купленными и проданными. Это повлечёт за собой высокую волатильность — колебание цен.

Наличие у российских компаний средств на удовлетворение заявок на продажу купленных иностранцами акций.

Вводящаяся система рынка очень похожа на то, как организован китайский фондовый рынок. Возможно, что и для части проблем там есть подходящее решение.

Китайский образец рынка

Китайский биржевой рынок, как и российский, не мог полноценно существовать из-за плановой экономики. Он был отграничен от иностранного капитала, поступающего за счёт покупки нерезидентами акций местных компаний. Такой опыт может оказаться полезным для России, стремящейся отгородиться от недружественных стран.

Акции и доступ к ним

Китайский рынок постепенно проходит процесс либерализации. В конце XX в. существовало только два типа акций:

A — для резидентов, которые торгуются в юанях;

B — для нерезидентов, которые оцениваются в юанях, а торгуются в гонконгских долларах.

Китайцы не имели доступа к акциям типа B, а иностранцы — к акциям типа A. В 2001 г. ситуация изменилась. Обе группы инвесторов получили ограниченный доступ к обоим типам бумаг.

Правила китайского фондового рынка

Акции одного типа не могут быть преобразованы в акции другого и никак друг от друга не зависят.

Доля одного иностранного инвестора в акциях компании типа A не может превышать 10%.

Доля иностранных инвесторов в акциях компании типа A не может превышать 30%.

Доступ граждан Китая к инвестированию в зарубежные бумаги ограничен и может быть прерван в кризисных ситуациях.

В части сфер ограничения более жёсткие. Например, покупка нерезидентами акций технологического сектора осуществляется через офшорную структуру VIE и не даёт прав собственности.

Со временем значение активов типа B значительно снижалось. Спрос на предназначенные для иностранцев бумаги упал после доступа нерезидентов Китая к другим типам акций.

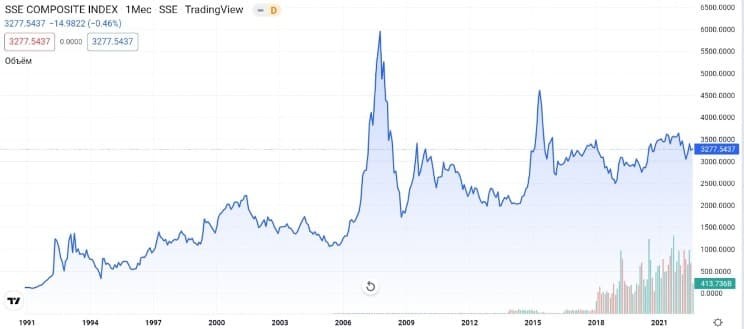

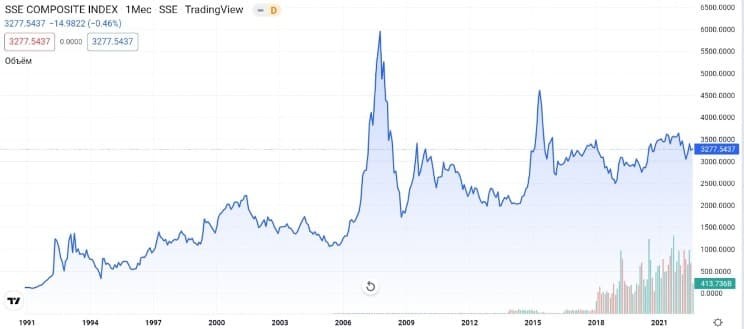

Индекс SSE Composite (000001) — главный индекс Шанхайской фондовой биржи (включает все акции групп A и B). Источник: TradingView

К концу роста в 2007 г. пять китайских организаций вошли в топ-10 крупнейших компаний по капитализации. Окончание этого роста названо Чёрным вторником.

Типы акций китайских компаний сейчас

Тип A. Акции компаний, зарегистрированных в Китае. Торгуются за юани на внутренних биржах — Шанхайской и Шэньчжэньской.

Тип B. Акции компаний, зарегистрированных в Китае. Торгуются на внутренних биржах, но за доллар или гонконгский доллар.

Акции, которые торгуются на Гонконгской бирже за гонконгский доллар:

Тип H — компания зарегистрирована в Китае, акции обращаются в Гонконге;

Red chips — компания зарегистрирована в Гонконге, но бизнес ведёт в Китае;

P-chips — частная компания, основная часть капитала которой находится в Китае.

Тип N, S, L. Акции китайских компаний, которые торгуются на иностранных биржах Нью-Йорка, Сингапура и Лондона.

Иностранцы имеют доступ к акциям каждого типа, но для них есть ограничения. Например, для доступа к A-акциям понадобится статус инвестора QFII или QDII. В обоих случаях нужна внушительная сумма для доступа к торгам: изначально требовалось не менее 10 млрд долл. капитала и допускались банки только из лучшей сотни.

Тенденции

Китайский фондовый рынок идёт от большего к меньшему количеству ограничений. Там запускают программы, которые позволяют иностранцам получить доступ к акциям компаний из Китая.

В 2002 г. программа QFII (Qualified Foreign Institutional Investor) позволила получить доступ к A-акциям.

В 2011 г. программа RQFII упростила получение статуса инвестора с допуском к A-акциям.

В 2014 г. программа Stock Connect связала внутренние китайские биржи с более открытой для иностранцев гонконгской биржей.

Доля иностранного капитала в китайских компаниях растёт, а инвестировать в китайский бизнес становится проще. В июне и на некоторых российских биржах стало возможным покупать акции некоторых китайский компаний. Закрытый рынок становится всё более свободным, пусть и постепенно.

Применимы ли принципы Китая в России

Первые десять лет китайский фондовый рынок существовал как эксперимент. Наблюдаются различия ситуации на китайском и российском фондовых рынках.

Китайский фондовый рынок постепенно склоняется к открытости и либерализации, а российский, наоборот, стремится отгородиться от иностранного воздействия.

На китайском фондовом рынке иностранцы покупали акции отдельного типа с самого начала, а на российском сейчас им принадлежат те же бумаги, что и резидентам.

Причём перевод акций одного типа в акции другого типа не всегда справедлив. Так, в Китае акции одной и той же компании типа A, торгующиеся на внутреннем рынке для резидентов, и акции типа H, торгующиеся на гонконгской бирже, могут различаться в цене в несколько раз. Акции российских компаний с двойным листингом — допуском ценных бумаг на биржу — до начала спецоперации на российском и зарубежном рынках мало отличались в цене.

Задача такого разделения — ограничить резидентский рынок от влияния событий, происходящих на нерезидентском рынке. Но это не решит проблему с акциями, которые нерезидентами уже куплены.

Китай постепенно делает свои акции более доступными для нерезидентов. Изучив опыт разделённого рынка, китайский рынок стремится стать более открытым. Это повышает вероятность того, что и российским биржам со временем придётся возвращаться к прежнему виду. Кроме того, ресурсы и законы каждого из рынков различаются.

Ресурсы и законы российского и китайского фондовых рынков. Источник: TheGobalEconomy.com

С учётом инфляции российский рынок даёт не намного больше доходности, чем китайский. Однако китайский рынок обладает гораздо большей капитализацией и меньшей долей иностранных инвесторов. При этом на китайских биржах наблюдается значительная волатильность, но это объясняется большим количеством частных розничных инвесторов и незрелыми механизмами регуляции.

Непредсказуемость развития российского рынка

При полноценном открытии торгов на Мосбирже есть риск повторного обвала фондового рынка из-за массовой продажи активов нерезидентами страны.

Разделение рынка по китайскому образцу — это возможность защиты от подобных рисков. Введение типов акций, доступных либо резидентам, либо нерезидентам, позволит каждой группе приобретать активы и не опасаться изменений, спровоцированных другой группой. Однако различия китайского и российского фондовых рынков достаточно выражены, поэтому нельзя предсказать последствия копирования иностранной системы.

Ситуации на российском рынке

Сейчас торги на Московской бирже открыты не полностью. Нерезиденты страны не могут совершать сделки с российскими ценными бумагами. Согласно Указу Президента № 520 от 5 августа 2022 г., нерезиденты из недружественных стран вряд ли смогут продать российские акции до конца года. Нерезиденты из дружественных стран с 8 августа получили частичный доступ.

Как только нерезиденты получат доступ к активам в полном объёме, ценные бумаги начнут массово продаваться. Это повлечёт за собой очередное падение рынка. Российские инвесторы опасаются подобного развития событий и не спешат покупать акции российских компаний, пусть и по низкой цене.

Динамика изменения стоимости акций VK Company, июль – август 2022. Источник: TradingView

5–8 августа на фоне новостей о частичном открытии биржи для нерезидентов и о невозможности пока что допустить нерезидентов из недружественных стран до продажи активов акции некоторых российских эмитентов, в том числе Ozon и Яндекс, показали небольшой скачок. Это означает, что влияние возможных решений нерезидентов на фондовый рынок велико даже сейчас.

В марте 2022 г. Министерство финансов выделило из Фонда национального благосостояния (ФНБ) 1 трлн руб. на поддержку фондового рынка. Эти деньги могли бы пойти на покупку акций у иностранцев. Но сейчас объём обязательств перед нерезидентами у российских компаний гораздо больше. На начало августа объём замороженных иностранных активов оценивался более чем в 300 млрд долл.

Также 8 марта Центробанк России заявил о создании счетов типа C для нерезидентов страны. Они рублёвые, но продажа активов с них возможна только по причинам, включённым в перечень. Это может быть оплата налогов и штрафов, покупка облигаций федерального займа (ОФЗ), перевод денег на банковский счёт типа C.

Таким образом, российский фондовый рынок предполагается разделить на резидентский и нерезидентский. Решение позволит обособить последствия покупок и продаж со стороны иностранных инвесторов от российских инвесторов.

Проблемы российского фондового рынка

Возможное отсутствие покупателя на нерезидентском рынке. Это может привести к массовому приобретению дешёвых бумаг крупными российскими инвесторами.

Снижение ликвидности акций на российском рынке, то есть возможности быть быстро купленными и проданными. Это повлечёт за собой высокую волатильность — колебание цен.

Наличие у российских компаний средств на удовлетворение заявок на продажу купленных иностранцами акций.

Вводящаяся система рынка очень похожа на то, как организован китайский фондовый рынок. Возможно, что и для части проблем там есть подходящее решение.

Китайский образец рынка

Китайский биржевой рынок, как и российский, не мог полноценно существовать из-за плановой экономики. Он был отграничен от иностранного капитала, поступающего за счёт покупки нерезидентами акций местных компаний. Такой опыт может оказаться полезным для России, стремящейся отгородиться от недружественных стран.

Акции и доступ к ним

Китайский рынок постепенно проходит процесс либерализации. В конце XX в. существовало только два типа акций:

A — для резидентов, которые торгуются в юанях;

B — для нерезидентов, которые оцениваются в юанях, а торгуются в гонконгских долларах.

Китайцы не имели доступа к акциям типа B, а иностранцы — к акциям типа A. В 2001 г. ситуация изменилась. Обе группы инвесторов получили ограниченный доступ к обоим типам бумаг.

Правила китайского фондового рынка

Акции одного типа не могут быть преобразованы в акции другого и никак друг от друга не зависят.

Доля одного иностранного инвестора в акциях компании типа A не может превышать 10%.

Доля иностранных инвесторов в акциях компании типа A не может превышать 30%.

Доступ граждан Китая к инвестированию в зарубежные бумаги ограничен и может быть прерван в кризисных ситуациях.

В части сфер ограничения более жёсткие. Например, покупка нерезидентами акций технологического сектора осуществляется через офшорную структуру VIE и не даёт прав собственности.

Со временем значение активов типа B значительно снижалось. Спрос на предназначенные для иностранцев бумаги упал после доступа нерезидентов Китая к другим типам акций.

Индекс SSE Composite (000001) — главный индекс Шанхайской фондовой биржи (включает все акции групп A и B). Источник: TradingView

К концу роста в 2007 г. пять китайских организаций вошли в топ-10 крупнейших компаний по капитализации. Окончание этого роста названо Чёрным вторником.

Типы акций китайских компаний сейчас

Тип A. Акции компаний, зарегистрированных в Китае. Торгуются за юани на внутренних биржах — Шанхайской и Шэньчжэньской.

Тип B. Акции компаний, зарегистрированных в Китае. Торгуются на внутренних биржах, но за доллар или гонконгский доллар.

Акции, которые торгуются на Гонконгской бирже за гонконгский доллар:

Тип H — компания зарегистрирована в Китае, акции обращаются в Гонконге;

Red chips — компания зарегистрирована в Гонконге, но бизнес ведёт в Китае;

P-chips — частная компания, основная часть капитала которой находится в Китае.

Тип N, S, L. Акции китайских компаний, которые торгуются на иностранных биржах Нью-Йорка, Сингапура и Лондона.

Иностранцы имеют доступ к акциям каждого типа, но для них есть ограничения. Например, для доступа к A-акциям понадобится статус инвестора QFII или QDII. В обоих случаях нужна внушительная сумма для доступа к торгам: изначально требовалось не менее 10 млрд долл. капитала и допускались банки только из лучшей сотни.

Тенденции

Китайский фондовый рынок идёт от большего к меньшему количеству ограничений. Там запускают программы, которые позволяют иностранцам получить доступ к акциям компаний из Китая.

В 2002 г. программа QFII (Qualified Foreign Institutional Investor) позволила получить доступ к A-акциям.

В 2011 г. программа RQFII упростила получение статуса инвестора с допуском к A-акциям.

В 2014 г. программа Stock Connect связала внутренние китайские биржи с более открытой для иностранцев гонконгской биржей.

Доля иностранного капитала в китайских компаниях растёт, а инвестировать в китайский бизнес становится проще. В июне и на некоторых российских биржах стало возможным покупать акции некоторых китайский компаний. Закрытый рынок становится всё более свободным, пусть и постепенно.

Применимы ли принципы Китая в России

Первые десять лет китайский фондовый рынок существовал как эксперимент. Наблюдаются различия ситуации на китайском и российском фондовых рынках.

Китайский фондовый рынок постепенно склоняется к открытости и либерализации, а российский, наоборот, стремится отгородиться от иностранного воздействия.

На китайском фондовом рынке иностранцы покупали акции отдельного типа с самого начала, а на российском сейчас им принадлежат те же бумаги, что и резидентам.

Причём перевод акций одного типа в акции другого типа не всегда справедлив. Так, в Китае акции одной и той же компании типа A, торгующиеся на внутреннем рынке для резидентов, и акции типа H, торгующиеся на гонконгской бирже, могут различаться в цене в несколько раз. Акции российских компаний с двойным листингом — допуском ценных бумаг на биржу — до начала спецоперации на российском и зарубежном рынках мало отличались в цене.

Задача такого разделения — ограничить резидентский рынок от влияния событий, происходящих на нерезидентском рынке. Но это не решит проблему с акциями, которые нерезидентами уже куплены.

Китай постепенно делает свои акции более доступными для нерезидентов. Изучив опыт разделённого рынка, китайский рынок стремится стать более открытым. Это повышает вероятность того, что и российским биржам со временем придётся возвращаться к прежнему виду. Кроме того, ресурсы и законы каждого из рынков различаются.

Ресурсы и законы российского и китайского фондовых рынков. Источник: TheGobalEconomy.com

С учётом инфляции российский рынок даёт не намного больше доходности, чем китайский. Однако китайский рынок обладает гораздо большей капитализацией и меньшей долей иностранных инвесторов. При этом на китайских биржах наблюдается значительная волатильность, но это объясняется большим количеством частных розничных инвесторов и незрелыми механизмами регуляции.

Непредсказуемость развития российского рынка

При полноценном открытии торгов на Мосбирже есть риск повторного обвала фондового рынка из-за массовой продажи активов нерезидентами страны.

Разделение рынка по китайскому образцу — это возможность защиты от подобных рисков. Введение типов акций, доступных либо резидентам, либо нерезидентам, позволит каждой группе приобретать активы и не опасаться изменений, спровоцированных другой группой. Однако различия китайского и российского фондовых рынков достаточно выражены, поэтому нельзя предсказать последствия копирования иностранной системы.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба