12 октября 2022 Открытие Сыроваткин Олег

Европа

Вечером вторника Stoxx Europe 600 снижался пятую сессию подряд. Торги начались с гэпа вниз, и в дальнейшем индекс колебался в диапазоне 385-390 п.

По состоянию на 17:50 мск снижались все отраслевые индексы Stoxx Europe 600. Наибольшую устойчивость показывали производство товаров первой необходимости (+0,16%), здравоохранение (-0,01%) и производство товаров длительного пользования (-0,42%). Главными аутсайдерами выступали ЖКХ (-2,06%), производство материалов (-1,99%) и ИТ (-1,90%).

Надежды инвесторов на то, что ухудшение макроэкономической статистики побудит ведущие центробанки мира смягчить свою позицию, продолжают угасать, а вместе с ними продолжается и снижение мирового рынка акций.

В Европе начинается сезон отчетности за третий квартал: большая часть негатива уже учтена в ценах, однако аналитики продолжают понижать прогнозы по прибыли корпораций. Если это понижение примет более масштабный характер, то Stoxx Europe 600 станет выглядеть менее дешевым по форвардному мультипликатору «цена/прибыль», что может спровоцировать новую волну распродаж.

Из опубликованных сегодня данных выяснилось, что уровень безработицы в Великобритании в августе снизился до 3,5% с 3,6%, а число заявок на получение пособия по безработице выросло в сентябре до 25,5 тыс. с 6,3 тыс.

На 17:50 мск:

Индекс MSCI EM -884,81 п. (-1,44%), с нач. года -28,2%

Stoxx Europe 600 -386,76 п. (-0,86%), с нач. года -20,7%

DAX -12 151,02 п. (-0,99%) с нач. года -23,5%

FTSE 100 — 6 884,62 п. (-1,07%), с нач. года -7,0%

США

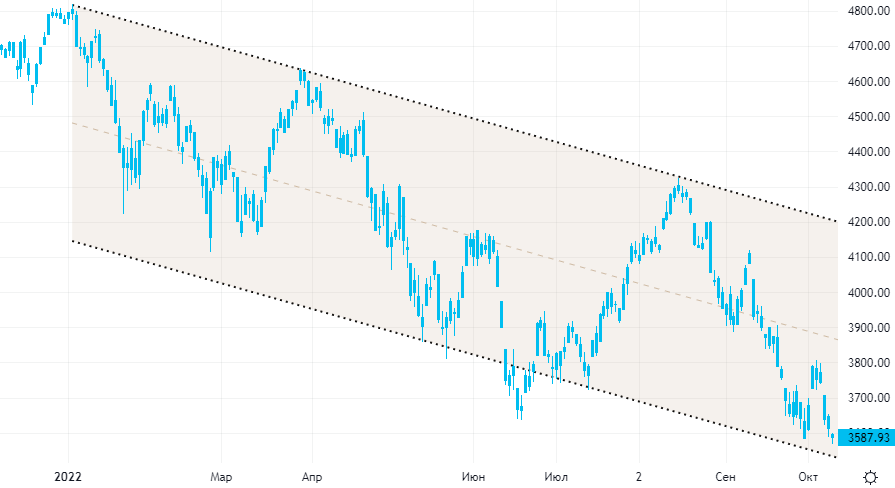

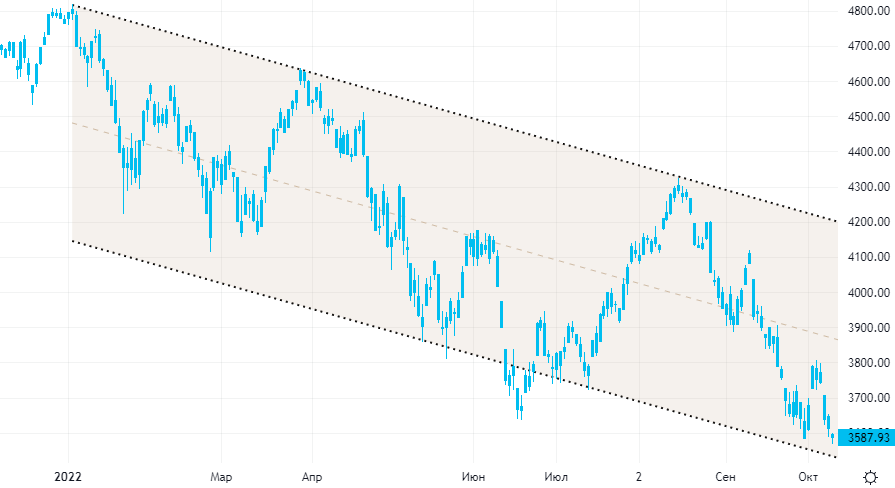

В первой половине торговой сессии вторника S&P 500 снижался пятый день подряд. Индекс начал торги с гэпа вниз, спустя полчаса достиг нового годового минимума на уровне 3568,45 п., а спустя еще полчаса вернулся в область открытия дня.

По состоянию на 17:50 мск снижались 8 из 11 отраслевые индексов S&P 500. Наилучшую динамику показывали производство товаров первой необходимости (+0,94%), здравоохранение (+0,37%) и недвижимость (+0,26%). Главными аутсайдерами выступали телекомы (-1,33%), ИТ (-1,28%) и финансы (-1,17%).

На рынке сохраняются медвежьи настроении в преддверии намеченной на четверг публикации данных по потребительской инфляции в США за сентябрь и начала сезона корпоративной отчетности за третий квартал. На этой неделе свои результаты представят, помимо прочих, JPMorgan, Citigroup, Morgan Stanley, Wells Fargo и Delta Airlines. Вероятно, сезон отчетности окажется непростым, учитывая целый ряд вызовов, стоящих перед американскими компаниями, включая рост расходов и снижение спроса.

В понедельник главы МВФ и Всемирного банка предупредили о растущих рисках глобальной рецессии, и подобные перспективы вряд ли радуют инвесторов на фоне агрессивного повышения процентных ставок ведущими центробанками мира. Рынок фьючерсов на ставку по федеральным фондам оценивает вероятность ее очередного повышения на 75 б.п. на заседании FOMC 2 ноября в 88,3%, что на 10% больше, чем сегодня утром.

На 17:50 мск:

S&P 500 — 3 583,34 п. (-0,80%), с нач. года -24,8%

VIX — 33,34 пт (+0.89 пт), с нач. года +16.12 пт

MSCI World — 2 395,61 п. (-0,91%), с нач. года -25,9%

Нефть

Вечером вторника декабрьские фьючерсы на нефть Brent снижались вторую сессию подряд. Тем не менее к настоящему моменту они не отыграли и 38,2% роста с минимумов 26 сентября до максимумов 10 октября. Пока поведение рынка похоже на здоровую коррекцию/консолидацию.

Вероятно, предупреждения о рисках глобальной рецессии, которые раздаются со всех сторон от главы JPMorgan Chase Джейми Даймона до глав МВФ и Всемирного банка, оказывают давление на цены на нефть, но перспективы ее дефицита после решения ОПЕК+ сократить добычу на 2 млн б/с, начиная с ноября, пока выступают более важным драйвером.

Еще одним важным, но уже медвежьим, фактором выступают перспективы продолжения в Китае политики нулевой терпимости к Covid. В частности, сегодня государственные СМИ страны сообщили, что этот подход является залогом стабильности экономики и защиты жизней граждан Китая.

На 17:50 мск:

Brent, $/бар. — 94,62 (-1,63%) с нач. года +21,7%

WTI, $/бар. — 89,58 (-1,70%) с нач. года +19,1%

Urals, $/бар. — 72,08 (-1,83%) с нач. года -6,1%

Золото, $/тр. унц. — 1 670,49 (+0,11%) с нач. года -8,7%

Серебро, $/тр. унц. — 19,40 (-1,08%) с нач. года -15,8%

Алюминий, $/т — 2 233,50 (+2,59%) с нач. года -20,4%

Медь, $/т — 7 539,50 (+1,15%) с нач. года -22,4%

Никель, $/т — 22 000,00 (-0,03%) с нач. года +6,0%

Вечером вторника Stoxx Europe 600 снижался пятую сессию подряд. Торги начались с гэпа вниз, и в дальнейшем индекс колебался в диапазоне 385-390 п.

По состоянию на 17:50 мск снижались все отраслевые индексы Stoxx Europe 600. Наибольшую устойчивость показывали производство товаров первой необходимости (+0,16%), здравоохранение (-0,01%) и производство товаров длительного пользования (-0,42%). Главными аутсайдерами выступали ЖКХ (-2,06%), производство материалов (-1,99%) и ИТ (-1,90%).

Надежды инвесторов на то, что ухудшение макроэкономической статистики побудит ведущие центробанки мира смягчить свою позицию, продолжают угасать, а вместе с ними продолжается и снижение мирового рынка акций.

В Европе начинается сезон отчетности за третий квартал: большая часть негатива уже учтена в ценах, однако аналитики продолжают понижать прогнозы по прибыли корпораций. Если это понижение примет более масштабный характер, то Stoxx Europe 600 станет выглядеть менее дешевым по форвардному мультипликатору «цена/прибыль», что может спровоцировать новую волну распродаж.

Из опубликованных сегодня данных выяснилось, что уровень безработицы в Великобритании в августе снизился до 3,5% с 3,6%, а число заявок на получение пособия по безработице выросло в сентябре до 25,5 тыс. с 6,3 тыс.

На 17:50 мск:

Индекс MSCI EM -884,81 п. (-1,44%), с нач. года -28,2%

Stoxx Europe 600 -386,76 п. (-0,86%), с нач. года -20,7%

DAX -12 151,02 п. (-0,99%) с нач. года -23,5%

FTSE 100 — 6 884,62 п. (-1,07%), с нач. года -7,0%

США

В первой половине торговой сессии вторника S&P 500 снижался пятый день подряд. Индекс начал торги с гэпа вниз, спустя полчаса достиг нового годового минимума на уровне 3568,45 п., а спустя еще полчаса вернулся в область открытия дня.

По состоянию на 17:50 мск снижались 8 из 11 отраслевые индексов S&P 500. Наилучшую динамику показывали производство товаров первой необходимости (+0,94%), здравоохранение (+0,37%) и недвижимость (+0,26%). Главными аутсайдерами выступали телекомы (-1,33%), ИТ (-1,28%) и финансы (-1,17%).

На рынке сохраняются медвежьи настроении в преддверии намеченной на четверг публикации данных по потребительской инфляции в США за сентябрь и начала сезона корпоративной отчетности за третий квартал. На этой неделе свои результаты представят, помимо прочих, JPMorgan, Citigroup, Morgan Stanley, Wells Fargo и Delta Airlines. Вероятно, сезон отчетности окажется непростым, учитывая целый ряд вызовов, стоящих перед американскими компаниями, включая рост расходов и снижение спроса.

В понедельник главы МВФ и Всемирного банка предупредили о растущих рисках глобальной рецессии, и подобные перспективы вряд ли радуют инвесторов на фоне агрессивного повышения процентных ставок ведущими центробанками мира. Рынок фьючерсов на ставку по федеральным фондам оценивает вероятность ее очередного повышения на 75 б.п. на заседании FOMC 2 ноября в 88,3%, что на 10% больше, чем сегодня утром.

На 17:50 мск:

S&P 500 — 3 583,34 п. (-0,80%), с нач. года -24,8%

VIX — 33,34 пт (+0.89 пт), с нач. года +16.12 пт

MSCI World — 2 395,61 п. (-0,91%), с нач. года -25,9%

Нефть

Вечером вторника декабрьские фьючерсы на нефть Brent снижались вторую сессию подряд. Тем не менее к настоящему моменту они не отыграли и 38,2% роста с минимумов 26 сентября до максимумов 10 октября. Пока поведение рынка похоже на здоровую коррекцию/консолидацию.

Вероятно, предупреждения о рисках глобальной рецессии, которые раздаются со всех сторон от главы JPMorgan Chase Джейми Даймона до глав МВФ и Всемирного банка, оказывают давление на цены на нефть, но перспективы ее дефицита после решения ОПЕК+ сократить добычу на 2 млн б/с, начиная с ноября, пока выступают более важным драйвером.

Еще одним важным, но уже медвежьим, фактором выступают перспективы продолжения в Китае политики нулевой терпимости к Covid. В частности, сегодня государственные СМИ страны сообщили, что этот подход является залогом стабильности экономики и защиты жизней граждан Китая.

На 17:50 мск:

Brent, $/бар. — 94,62 (-1,63%) с нач. года +21,7%

WTI, $/бар. — 89,58 (-1,70%) с нач. года +19,1%

Urals, $/бар. — 72,08 (-1,83%) с нач. года -6,1%

Золото, $/тр. унц. — 1 670,49 (+0,11%) с нач. года -8,7%

Серебро, $/тр. унц. — 19,40 (-1,08%) с нач. года -15,8%

Алюминий, $/т — 2 233,50 (+2,59%) с нач. года -20,4%

Медь, $/т — 7 539,50 (+1,15%) с нач. года -22,4%

Никель, $/т — 22 000,00 (-0,03%) с нач. года +6,0%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба