13 октября 2022 investing.com Романюк Роман

Обзор бизнеса

M/I Homes Inc (NYSE:MHO) является одной из ведущих компаний, занимающихся строительством коттеджей США. В основном она проектирует и строит многофункциональные поселки. Штаб-квартира находится в Колумбусе, штат Огайо. MHO – застройщик, который также работает в сегменте финансовых услуг и предлагает проектирование, строительство, маркетинг и продажу частных домов, а также выдачу ипотечных кредитов и оказывает услуги по оформлению права собственности.

Менеджмент уделяет много внимания финансовой устойчивости, а их стратегия развития включает увеличение доли рынка за счет расширения присутствия в различных регионах США. Для обеспечения более высокой маржи и повышения окупаемости инвестиций компания разработала серию доступных поселков Smart Series, средняя цена дома в которых составляет 430 000 долларов.

В последнем квартале на продажи в Smart Series приходилось 50% от всех продаж компании, что на 10% больше, чем год назад. Кроме того, MHO соблюдает принципы ESG, поэтому при проектировании поселков компания стремится сохранить открытые пространства, предотвратить изменение климата и поддержать экологические инициативы, а также в рамках корпоративного управления уделяет особое внимание культурному многообразию. Такие компании сейчас любят инвесторы.

Почему компания может быть интересна для покупки?

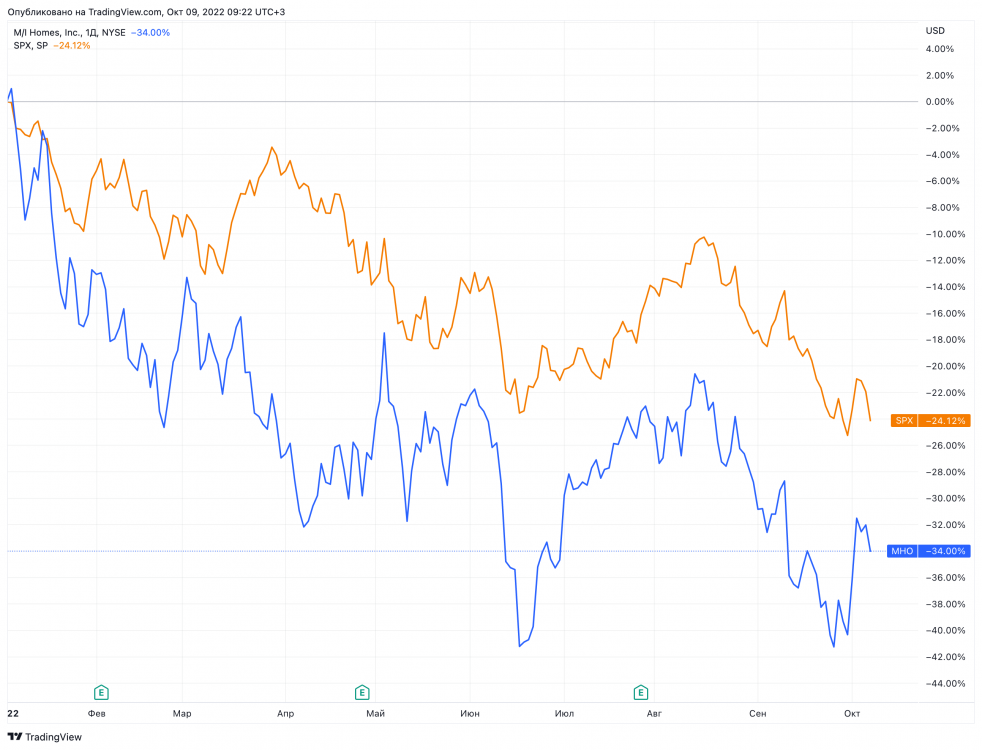

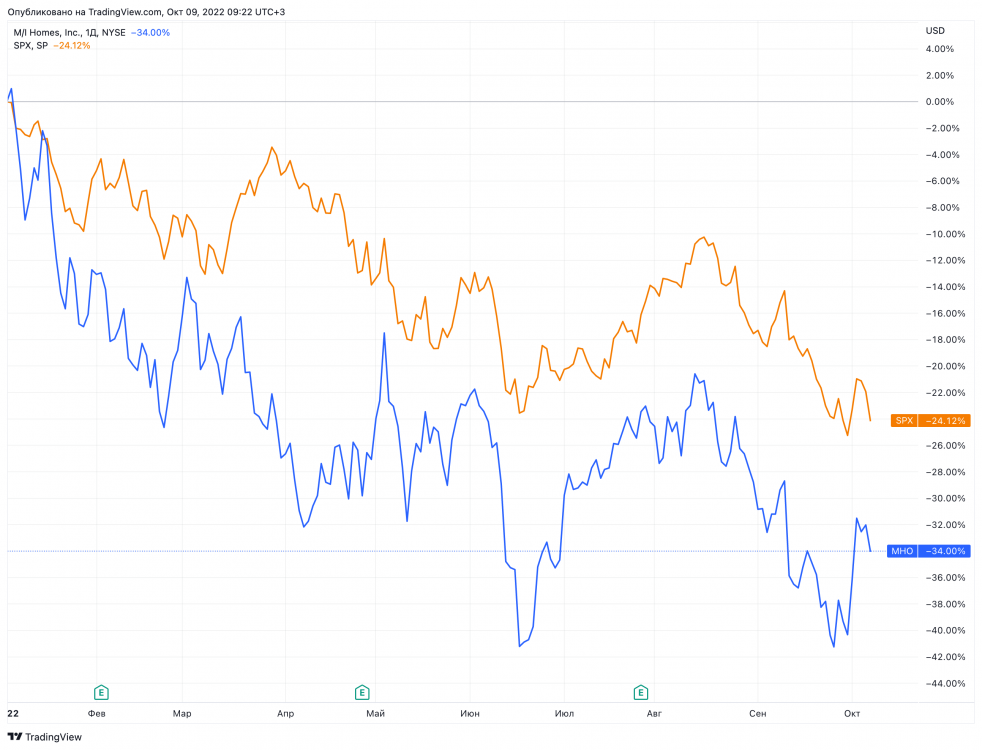

На рынке жилищного строительства наблюдается спад, что подтверждают и результаты MHO (-30,42% с начала года) по сравнению с S&P 500, показавшим -24,12% с начала года. И хотя застройщики страдают от повышения ставок по ипотеке и снижения потребительского спроса, аналитик рынка жилищного строительства из KeyBanc Capital Markets Кеннет Зенер уверен, что чем раньше сегмент сталкивается с трудностями, тем раньше в нем начнется рост.

Недавно Зенер дал интервью касательно повышения своего прогноза для рынка жилищного строительства и «бычьей» позиции в отношении акций этого сектора:

Если рассмотреть общее количество акций в обращении двух крупнейших ETF сектора, SPDR® S&P Homebuilders ETF (NYSE:XHB) и iShares U.S. Home Construction ETF (NYSE:ITB) (ITB), начиная с 2010 года, то периоды пессимизма инвесторов всегда приводили к серьезным распродажам. Однако мы видим, что вскоре после этого акции застройщиков стремительно росли. Отношение риска к доходности акций застройщиков является адекватным, что доказывают и рейтинги ведущих аналитиков.

Во время прошлых спадов в этом сегменте покупка на минимумах – пока инвесторы были настроены пессимистично и распродавали акции – приносила невероятную прибыль. И хотя прошлые результаты не гарантируют, что ситуация будет развиваться так же и в будущем, я считаю возможности для роста в секторе достаточно значительны.

Кроме того, в настоящее время MHO занимает первое место среди 24 компаний в своей отрасли, а ее ключевые метрики выглядят очень привлекательно относительно других компаний сектора. Показатели роста, модернизации и темпов развития MHO указывают на то, что компания является быстрорастущим застройщиком, который, по мнению ведущих аналитиков, имеет неплохие перспективы в долгосрочном периоде.

Рост MHO

Во 2 квартале 2022 года MHO добилась потрясающих результатов: компания стабильно демонстрировала положительную динамику прибыли. Прибыль на акцию на 26,5% превзошла рыночные прогнозы. В результате, после пересмотра аналитиками показателей за последний финансовый год, был пересмотрен кредитный рейтинг компании до А+.

Хотя выручка в 1,04 млрд долларов оказалась ниже планируемой на 1,55 млн, этот квартал все равно оказался одним из самых прибыльных в истории компании.

По словам руководства MHO, компания столкнулась с некоторым спадом спроса на жилую недвижимость из-за роста процентных ставок и давления макроэкономических факторов. Несмотря на неопределенность на рынке, финансовое положение компании остается устойчивым.

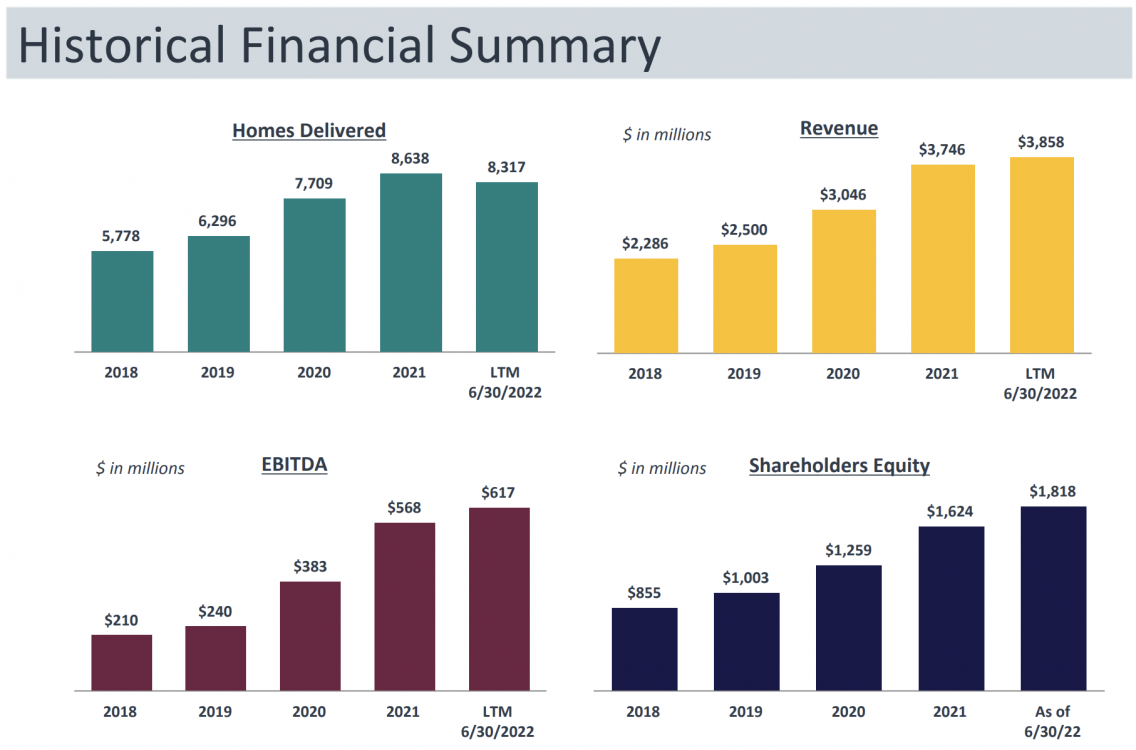

«На конец квартала акционерный капитал компании составил рекордные 1,8 млрд долларов, что на 24% больше, чем в прошлом году, учетная стоимость акции составляла 66$, денежные средства – 189 млн долларов, мы ни цента не заняли из доступной кредитной линии в 550 млн долларов, а отношение долга к капиталу в сегменте жилищного строительства составило 28%. Кроме того, основные показатели на рынке жилищного строительства по-прежнему стабильны, поскольку предложение жилья недостаточно, а демографическая ситуация является благоприятной. Забегая вперед, мы полагаем, что у компании есть все возможности пережить период нестабильности, учитывая сильный баланс, низкий уровень задолженности, рекордный объем продаж, разнообразие продуктов и хорошее расположение поселков», – рассказал Роберт Х. Шоттенштейн, генеральный директор и президент M/I Homes.

Несмотря на волатильность на быстро меняющемся рынке, MHO сохраняет устойчивое финансовое положение, заключает новые контракты и поддерживает товарно-материальные запасы. Ввиду рекордной чистой прибыли 137 млн долларов за квартал, роста валовой маржи на 220 базисных пунктов до 27,3%, и роста объема продаж во втором квартале достиг рекордных 2,7 млрд долларов, мы считаем, что акцию стоит покупать, особенно с таким дисконтом.

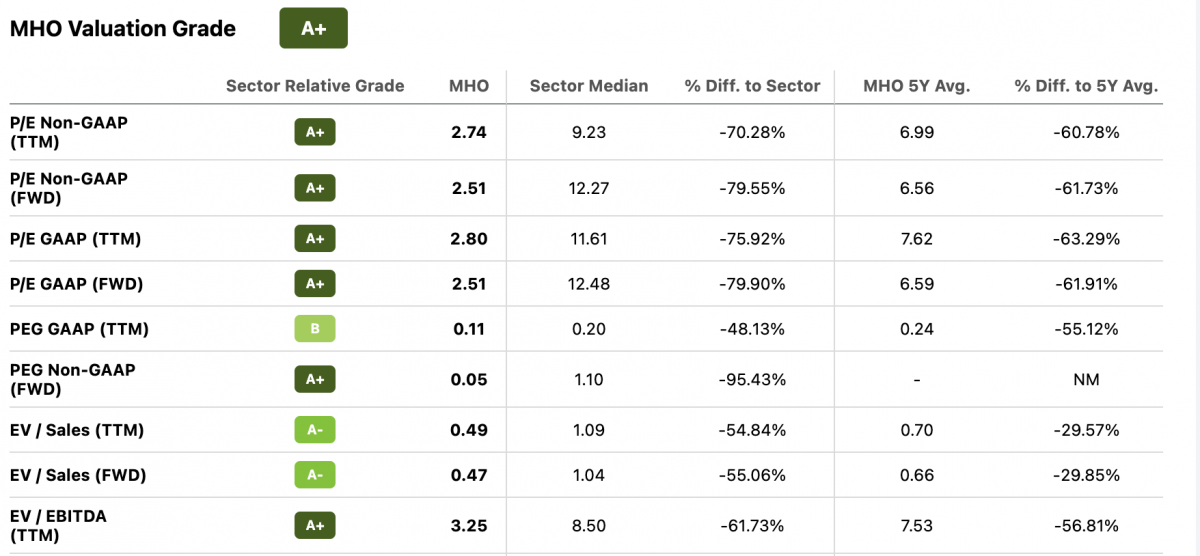

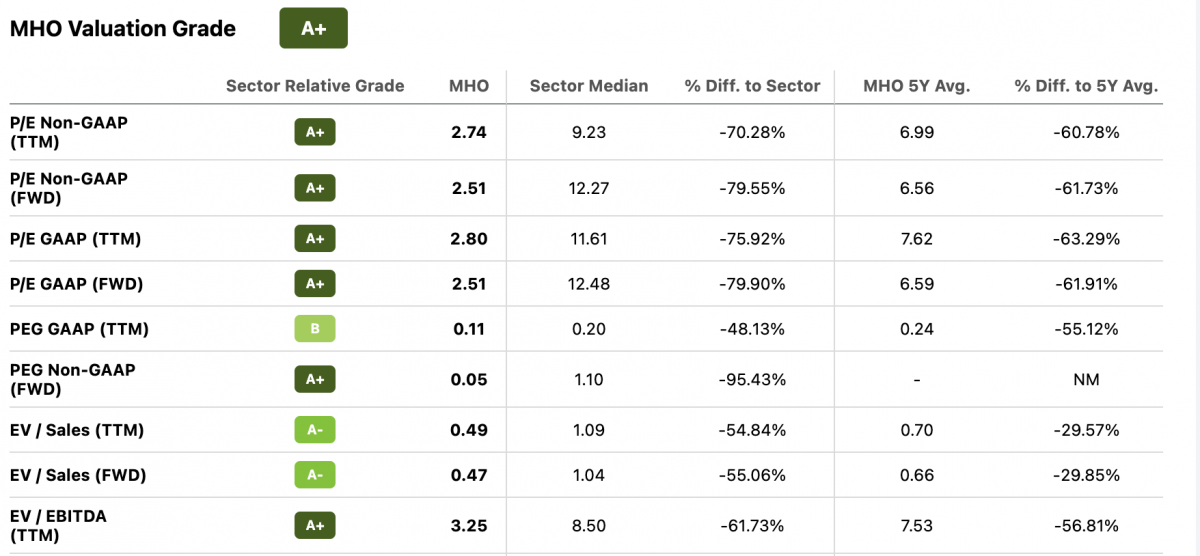

Оценка MHO

Акции M/I Homes (NYSE:MHO) сильно недооценены. С начала года цена упала на 30% и находится вблизи 52-недельного минимума в 40 долларов. Однако дефицит жилой недвижимости в сочетании с высоким спросом говорит о том, что покупка MHO по низкой цене является оправданной. С учетом рейтинга A+ и форвардного коэффициента P/E 2,51x, акции MHO торгуются с разницей в 80% к отрасли.

Кроме того, форвардный коэффициент PEG 0,05x также благоприятен, поскольку включает темпы роста прибыли на акцию с основным показателем оценки. Это один из моих любимых показателей, который подтверждает значительный дисконт MHO, которая торгуется на -95% ниже аналогичных компаний отрасли.

Экономические перспективы отрасли выглядят нестабильными из-за агрессивного повышения ставок ФРС и роста ставок по ипотечным кредитам. В ближайшие месяцы объем продаж может продолжать снижаться на фоне продолжительной инфляции. Хотя спрос на жилье по-прежнему высок, объемы купли-продажи постепенно сокращаются.

Контракты MHO сократились на 13% в южном регионе, на 21% в общем по стране из-за макроэкономических факторов, которые могут повлиять и на будущую рентабельность. Пока не понятно, какие расходы понесет компания из-за ущерба поселкам MHO во Флориде от урагана Иэн. Восстановление после урагана может сократить размер прибыли и замедлить рост, особенно с учетом того, что страховые компании уходят из Флориды. Пока непонятно, будут ли покрыты убытки и в какой степени это отразится на отрасли.

Заключение

По словам главного экономиста NAR Лоуренса Юна, несмотря на некоторые сдвиги на рынке жилья в 2022 году, он остается устойчивым и поддерживает экономику США в целом. Несмотря на неблагоприятный экономический прогноз, акции компаний-застройщиков в долгосрочной перспективе могут обеспечить отличный доход даже с учетом дальнейшего роста ставок.

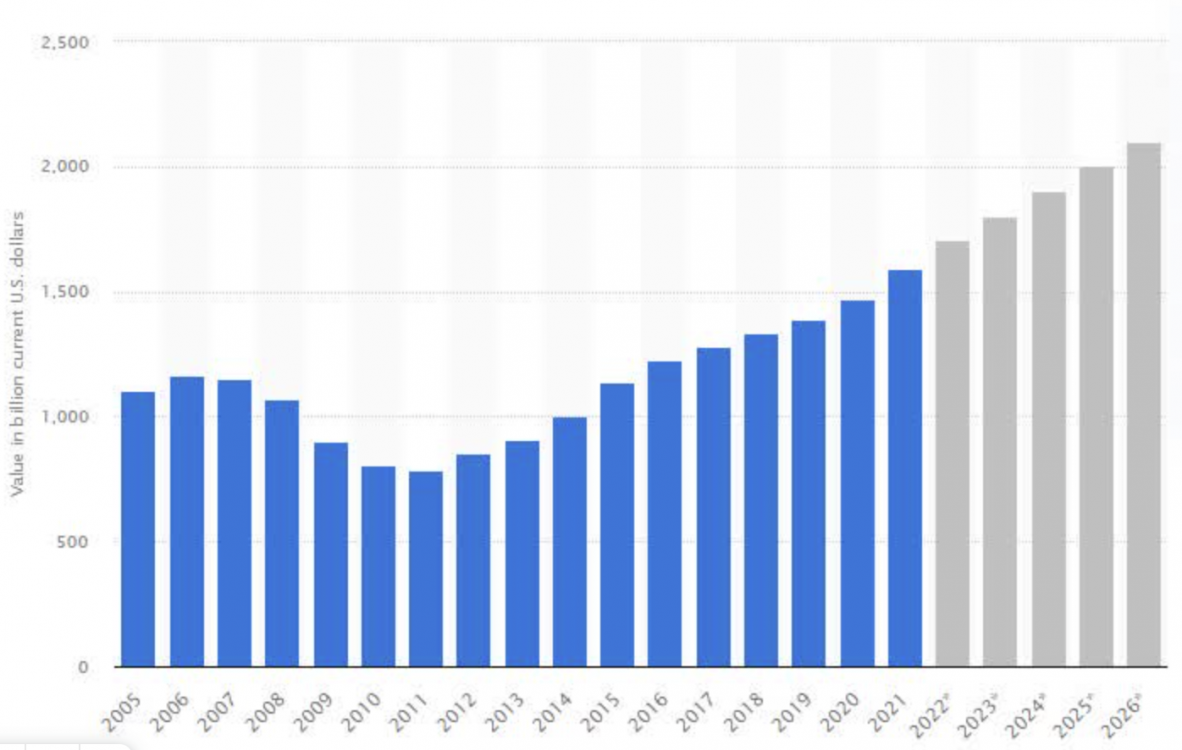

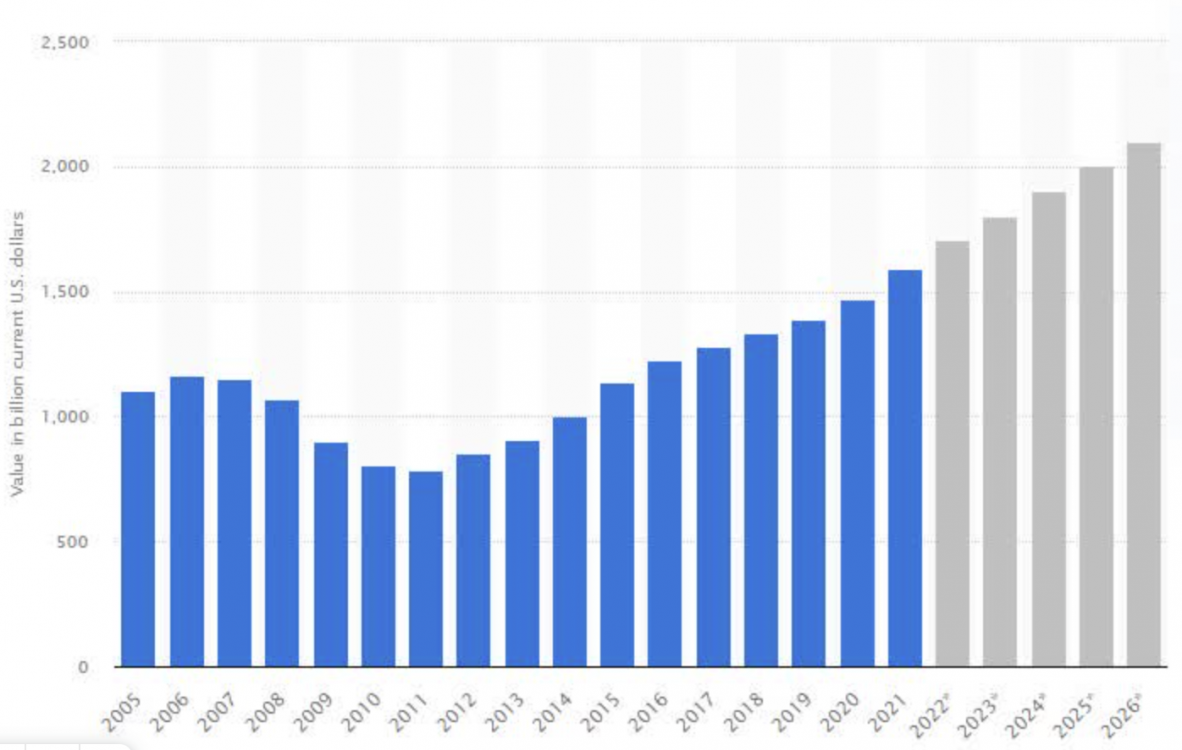

В дальнейшем на рынке жилой недвижимости и строительства может наблюдаться повышенная волатильность, но на графике выше вы видите ключевой экономический показатель по планируемому строительству новых объектов с прогнозом.

Расходы на строительство подтверждают хорошее состояние отрасли в США и ее рост в будущем. Несмотря на замедление темпов строительства, предложение недвижимости ограничено, что сохраняет цены в секторе жилой недвижимости на высоком уровне. Потенциал роста MHO выглядит еще более привлекательным на фоне значительной недооцененности и сильного баланса. Если вы хотите инвестировать на долгосрочную перспективу в сектор, который стабильно отыгрывает после падения рынка, рассмотрите акции M/I Homes, Inc.

M/I Homes Inc (NYSE:MHO) является одной из ведущих компаний, занимающихся строительством коттеджей США. В основном она проектирует и строит многофункциональные поселки. Штаб-квартира находится в Колумбусе, штат Огайо. MHO – застройщик, который также работает в сегменте финансовых услуг и предлагает проектирование, строительство, маркетинг и продажу частных домов, а также выдачу ипотечных кредитов и оказывает услуги по оформлению права собственности.

Менеджмент уделяет много внимания финансовой устойчивости, а их стратегия развития включает увеличение доли рынка за счет расширения присутствия в различных регионах США. Для обеспечения более высокой маржи и повышения окупаемости инвестиций компания разработала серию доступных поселков Smart Series, средняя цена дома в которых составляет 430 000 долларов.

В последнем квартале на продажи в Smart Series приходилось 50% от всех продаж компании, что на 10% больше, чем год назад. Кроме того, MHO соблюдает принципы ESG, поэтому при проектировании поселков компания стремится сохранить открытые пространства, предотвратить изменение климата и поддержать экологические инициативы, а также в рамках корпоративного управления уделяет особое внимание культурному многообразию. Такие компании сейчас любят инвесторы.

Почему компания может быть интересна для покупки?

На рынке жилищного строительства наблюдается спад, что подтверждают и результаты MHO (-30,42% с начала года) по сравнению с S&P 500, показавшим -24,12% с начала года. И хотя застройщики страдают от повышения ставок по ипотеке и снижения потребительского спроса, аналитик рынка жилищного строительства из KeyBanc Capital Markets Кеннет Зенер уверен, что чем раньше сегмент сталкивается с трудностями, тем раньше в нем начнется рост.

Недавно Зенер дал интервью касательно повышения своего прогноза для рынка жилищного строительства и «бычьей» позиции в отношении акций этого сектора:

Если рассмотреть общее количество акций в обращении двух крупнейших ETF сектора, SPDR® S&P Homebuilders ETF (NYSE:XHB) и iShares U.S. Home Construction ETF (NYSE:ITB) (ITB), начиная с 2010 года, то периоды пессимизма инвесторов всегда приводили к серьезным распродажам. Однако мы видим, что вскоре после этого акции застройщиков стремительно росли. Отношение риска к доходности акций застройщиков является адекватным, что доказывают и рейтинги ведущих аналитиков.

Во время прошлых спадов в этом сегменте покупка на минимумах – пока инвесторы были настроены пессимистично и распродавали акции – приносила невероятную прибыль. И хотя прошлые результаты не гарантируют, что ситуация будет развиваться так же и в будущем, я считаю возможности для роста в секторе достаточно значительны.

Кроме того, в настоящее время MHO занимает первое место среди 24 компаний в своей отрасли, а ее ключевые метрики выглядят очень привлекательно относительно других компаний сектора. Показатели роста, модернизации и темпов развития MHO указывают на то, что компания является быстрорастущим застройщиком, который, по мнению ведущих аналитиков, имеет неплохие перспективы в долгосрочном периоде.

Рост MHO

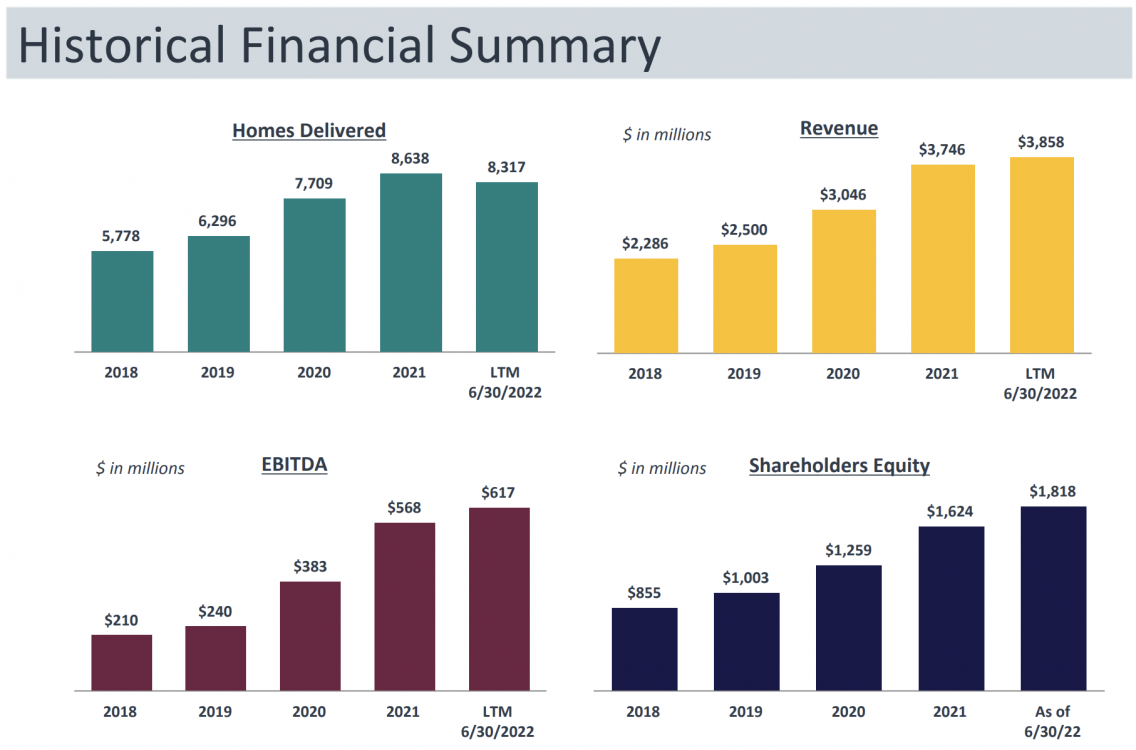

Во 2 квартале 2022 года MHO добилась потрясающих результатов: компания стабильно демонстрировала положительную динамику прибыли. Прибыль на акцию на 26,5% превзошла рыночные прогнозы. В результате, после пересмотра аналитиками показателей за последний финансовый год, был пересмотрен кредитный рейтинг компании до А+.

Хотя выручка в 1,04 млрд долларов оказалась ниже планируемой на 1,55 млн, этот квартал все равно оказался одним из самых прибыльных в истории компании.

По словам руководства MHO, компания столкнулась с некоторым спадом спроса на жилую недвижимость из-за роста процентных ставок и давления макроэкономических факторов. Несмотря на неопределенность на рынке, финансовое положение компании остается устойчивым.

«На конец квартала акционерный капитал компании составил рекордные 1,8 млрд долларов, что на 24% больше, чем в прошлом году, учетная стоимость акции составляла 66$, денежные средства – 189 млн долларов, мы ни цента не заняли из доступной кредитной линии в 550 млн долларов, а отношение долга к капиталу в сегменте жилищного строительства составило 28%. Кроме того, основные показатели на рынке жилищного строительства по-прежнему стабильны, поскольку предложение жилья недостаточно, а демографическая ситуация является благоприятной. Забегая вперед, мы полагаем, что у компании есть все возможности пережить период нестабильности, учитывая сильный баланс, низкий уровень задолженности, рекордный объем продаж, разнообразие продуктов и хорошее расположение поселков», – рассказал Роберт Х. Шоттенштейн, генеральный директор и президент M/I Homes.

Несмотря на волатильность на быстро меняющемся рынке, MHO сохраняет устойчивое финансовое положение, заключает новые контракты и поддерживает товарно-материальные запасы. Ввиду рекордной чистой прибыли 137 млн долларов за квартал, роста валовой маржи на 220 базисных пунктов до 27,3%, и роста объема продаж во втором квартале достиг рекордных 2,7 млрд долларов, мы считаем, что акцию стоит покупать, особенно с таким дисконтом.

Оценка MHO

Акции M/I Homes (NYSE:MHO) сильно недооценены. С начала года цена упала на 30% и находится вблизи 52-недельного минимума в 40 долларов. Однако дефицит жилой недвижимости в сочетании с высоким спросом говорит о том, что покупка MHO по низкой цене является оправданной. С учетом рейтинга A+ и форвардного коэффициента P/E 2,51x, акции MHO торгуются с разницей в 80% к отрасли.

Кроме того, форвардный коэффициент PEG 0,05x также благоприятен, поскольку включает темпы роста прибыли на акцию с основным показателем оценки. Это один из моих любимых показателей, который подтверждает значительный дисконт MHO, которая торгуется на -95% ниже аналогичных компаний отрасли.

Экономические перспективы отрасли выглядят нестабильными из-за агрессивного повышения ставок ФРС и роста ставок по ипотечным кредитам. В ближайшие месяцы объем продаж может продолжать снижаться на фоне продолжительной инфляции. Хотя спрос на жилье по-прежнему высок, объемы купли-продажи постепенно сокращаются.

Контракты MHO сократились на 13% в южном регионе, на 21% в общем по стране из-за макроэкономических факторов, которые могут повлиять и на будущую рентабельность. Пока не понятно, какие расходы понесет компания из-за ущерба поселкам MHO во Флориде от урагана Иэн. Восстановление после урагана может сократить размер прибыли и замедлить рост, особенно с учетом того, что страховые компании уходят из Флориды. Пока непонятно, будут ли покрыты убытки и в какой степени это отразится на отрасли.

Заключение

По словам главного экономиста NAR Лоуренса Юна, несмотря на некоторые сдвиги на рынке жилья в 2022 году, он остается устойчивым и поддерживает экономику США в целом. Несмотря на неблагоприятный экономический прогноз, акции компаний-застройщиков в долгосрочной перспективе могут обеспечить отличный доход даже с учетом дальнейшего роста ставок.

В дальнейшем на рынке жилой недвижимости и строительства может наблюдаться повышенная волатильность, но на графике выше вы видите ключевой экономический показатель по планируемому строительству новых объектов с прогнозом.

Расходы на строительство подтверждают хорошее состояние отрасли в США и ее рост в будущем. Несмотря на замедление темпов строительства, предложение недвижимости ограничено, что сохраняет цены в секторе жилой недвижимости на высоком уровне. Потенциал роста MHO выглядит еще более привлекательным на фоне значительной недооцененности и сильного баланса. Если вы хотите инвестировать на долгосрочную перспективу в сектор, который стабильно отыгрывает после падения рынка, рассмотрите акции M/I Homes, Inc.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба