Начали выходить отчетности за 3 квартал 2022 года. Дочки «Мечела» как всегда в первых рядах. Сама материнская компания скорее всего так и не выпустит отчетность по МСФО в 2022 году. Поэтому мы, как и кварталом ранее, решили посчитать, сколько могла заработать группа.

Судя по производственным результатам большой тройки металлургов 3-й квартал стал успешным для отрасли. Спрос на внутреннем рынке начал восстанавливать за счет строительства.

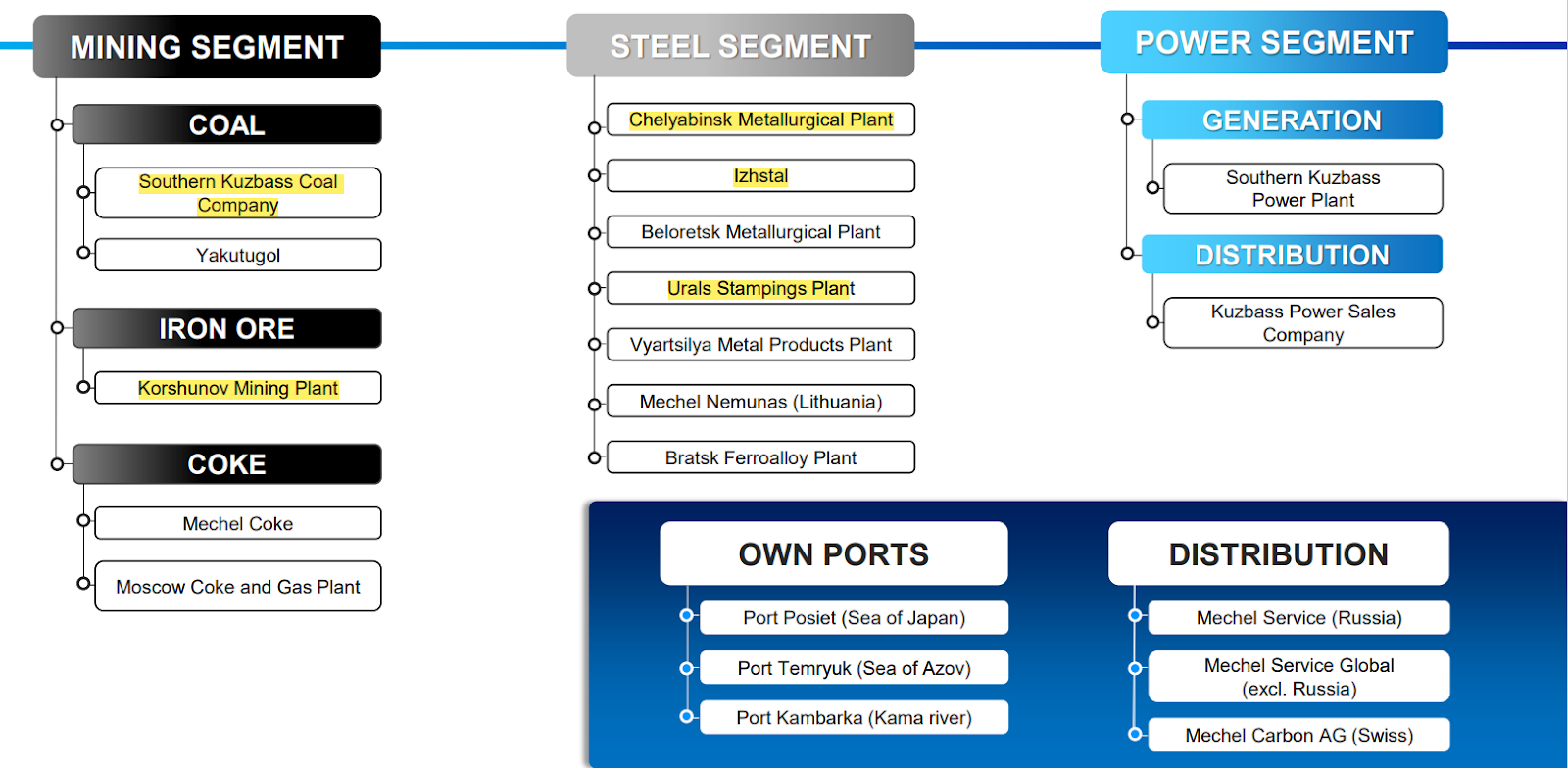

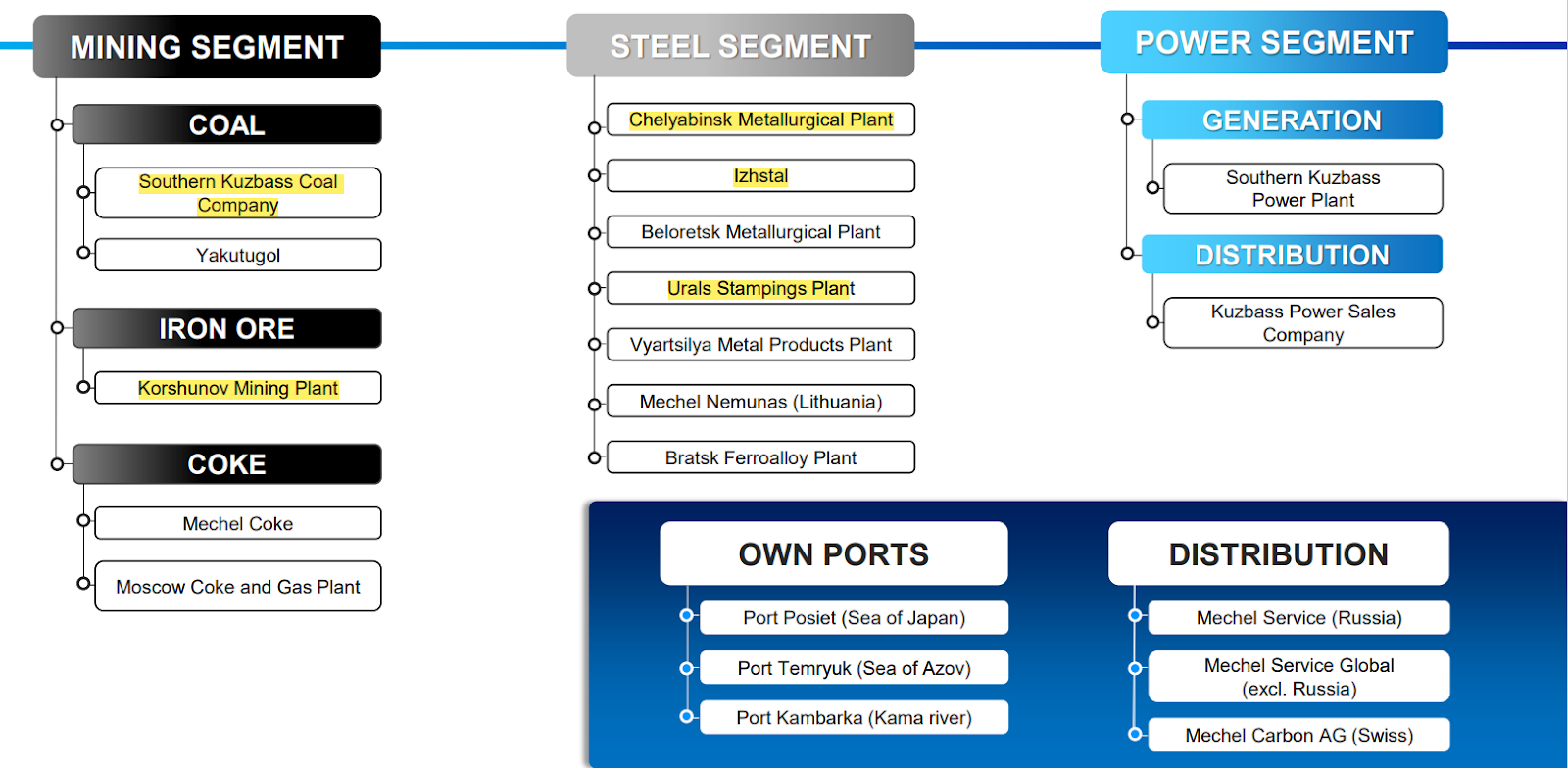

«Мечел» — компания вертикально интегрированная, в составе горная добыча, металлургия, энергетика и дистрибуция. Сложив результаты дочек компании можно определить динамику результатов всей группы.

Публичные дочки формируют примерно 70% выручки группы, что позволяет провести достаточно точные расчеты.

Желтым выделены компании, выпустившие РСБУ за 3 кв. 2022 года.

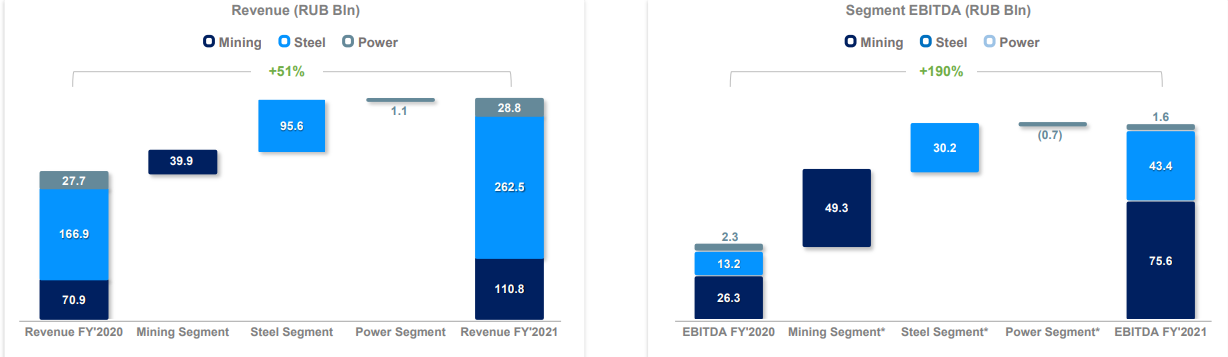

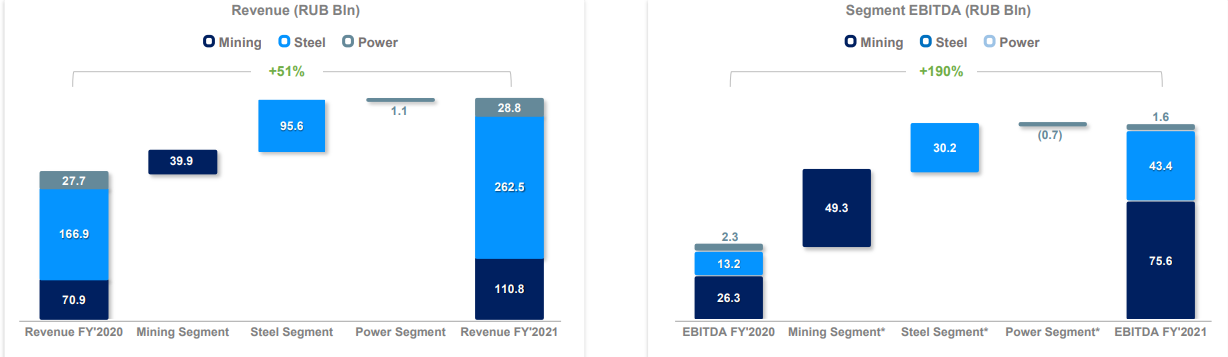

«Мечел» использует собственное сырье для производства стали, как и остальные крупные металлурги. Но производство угля почти в два раза перекрывает потребности группы, остальное уходит на продажу. Уголь сильно влияет на финансовые результаты «Мечела»: он приносит 28% выручки и 63% EBITDA.

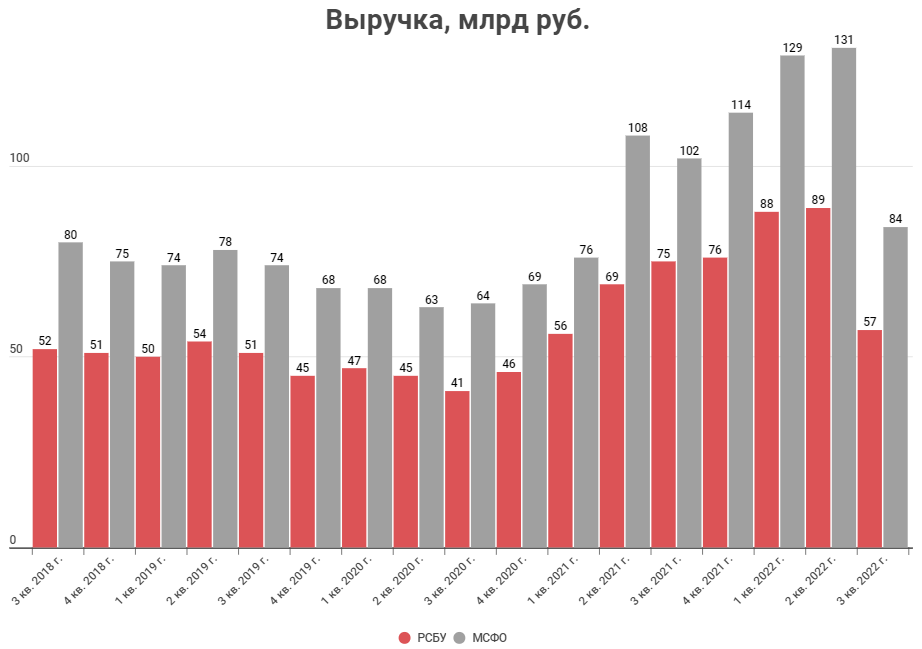

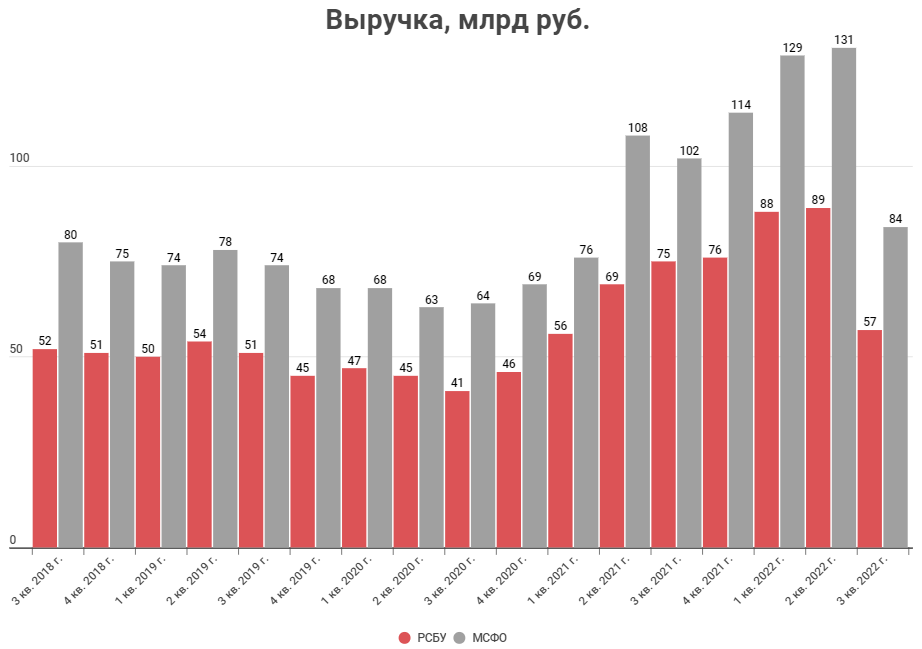

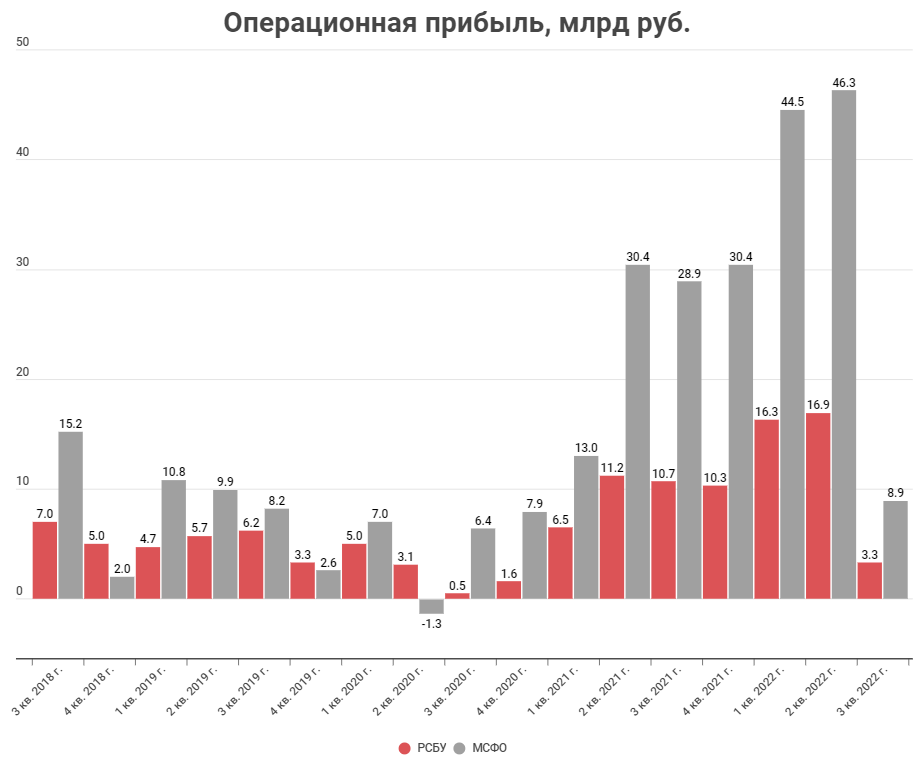

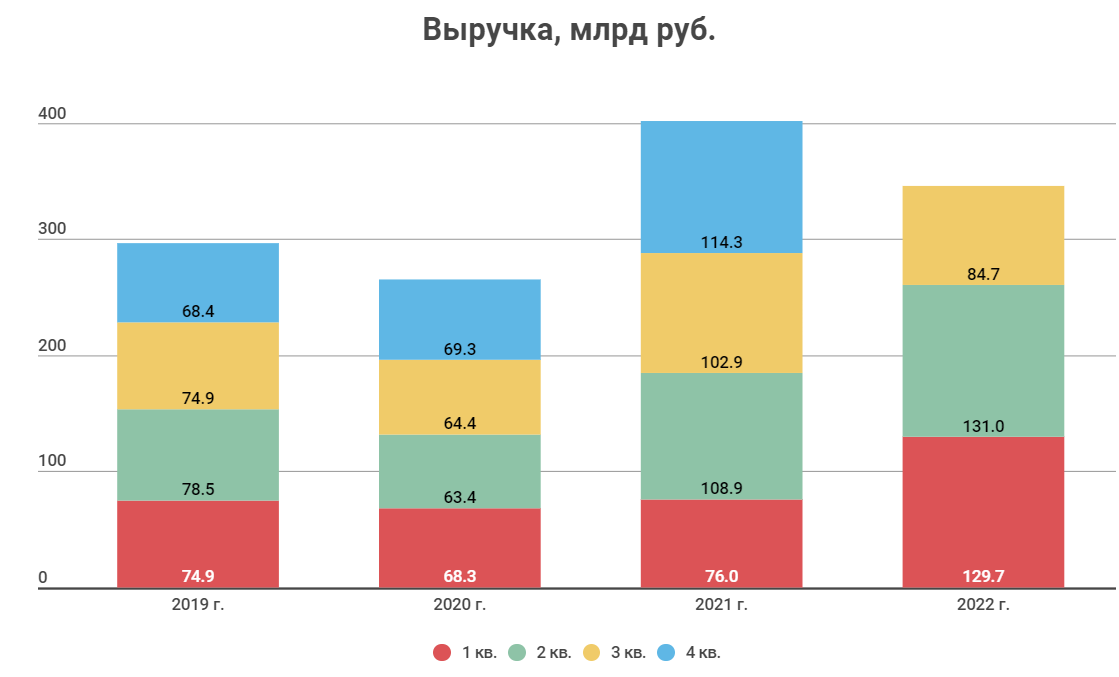

На последующих графиках представлены просуммированные результаты дочек (колонка РСБУ) и результаты группы (колонка МСФО). 1, 2 и 3 кварталы 2022 года по МСФО спрогнозированы на основе корреляции.

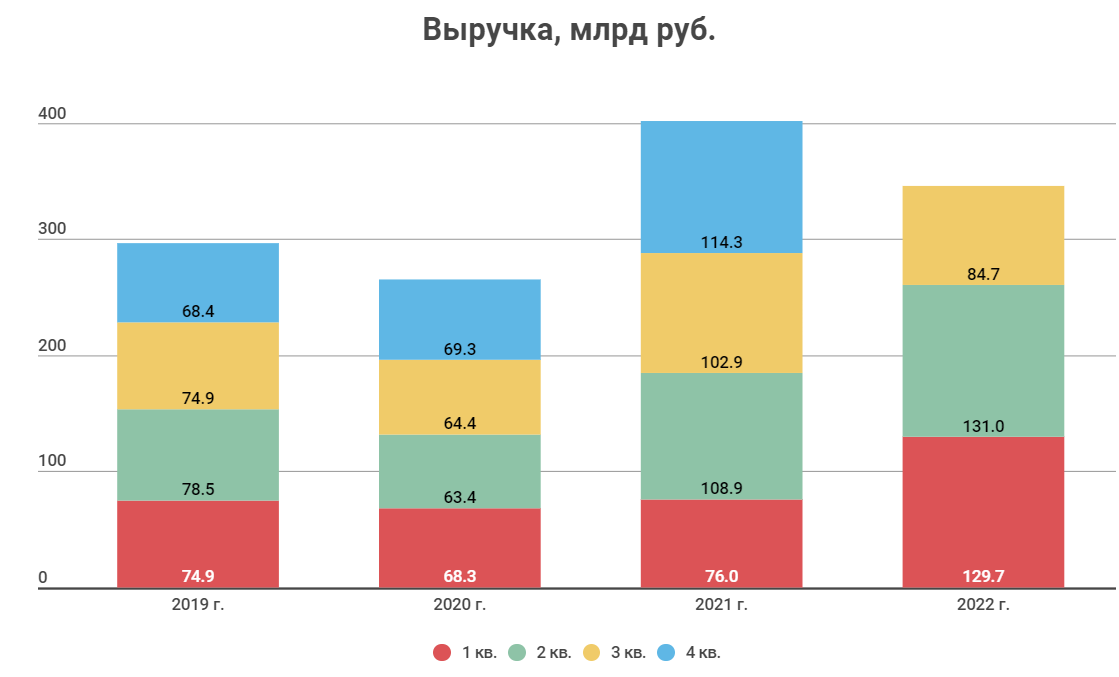

Во 2-м квартале рекордные результаты группы поддержал угольный сегмент. Но в 3-м произошло снижение выручки по всем фронтам. Выручка упала на 35% по сравнению со вторым кварталом и на 18% год к году. Самое сильное снижение, на 60%, наблюдается у «Южного Кузбасса» — одного из основных угольных активов компании.

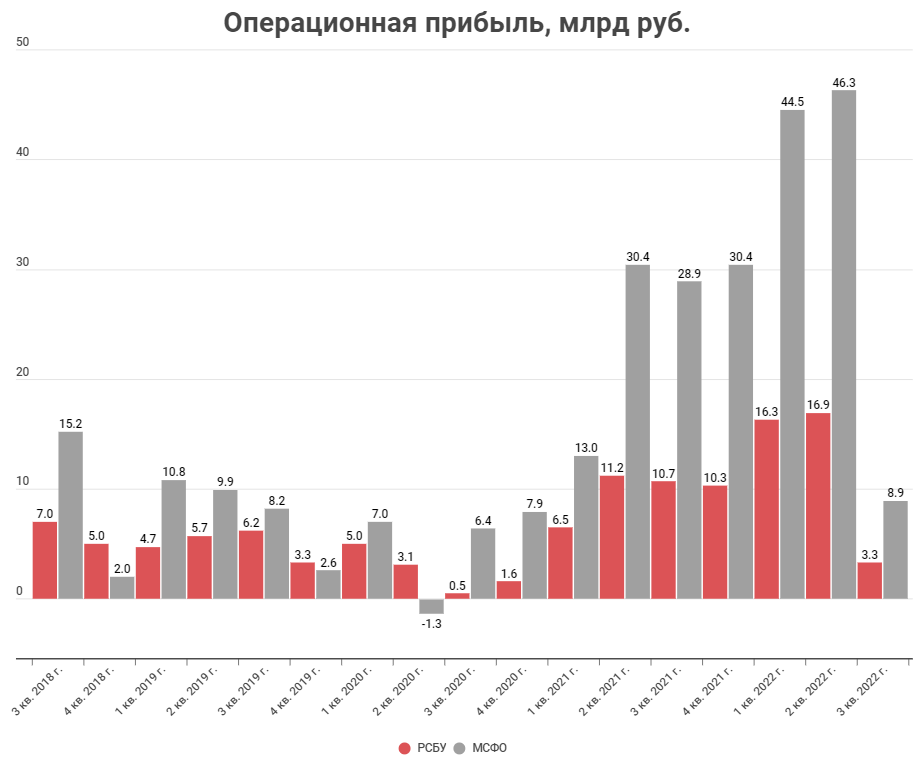

Как я уже говорил, майнинг приносит «Мечелу» большую часть прибыли. В майнинг входят угольные и железорудные активы, которые по итогу 3-го квартала 2022 года испытали сложности с рентабельностью. Если в случае с железной рудой можно сослаться на резкое снижение биржевых цен, то уголь был более стабилен. Видимо «Мечела» коснулись локдауны и снижение спроса в Китае, куда в 2021 году уходило 40% угольной продукции.

По моим расчетам, операционная прибыль группы снизилась на 80% к прошлому кварталу и на 70% год к году. Рентабельность EBITDA снизилась с 38% до 14%.

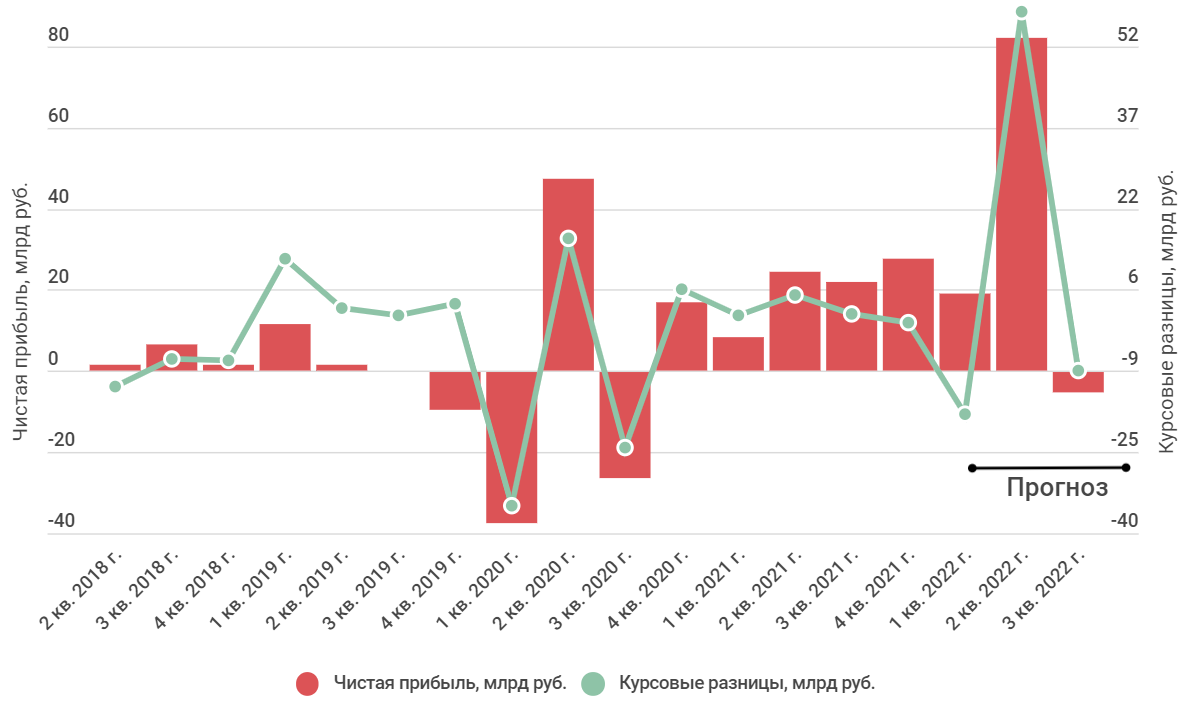

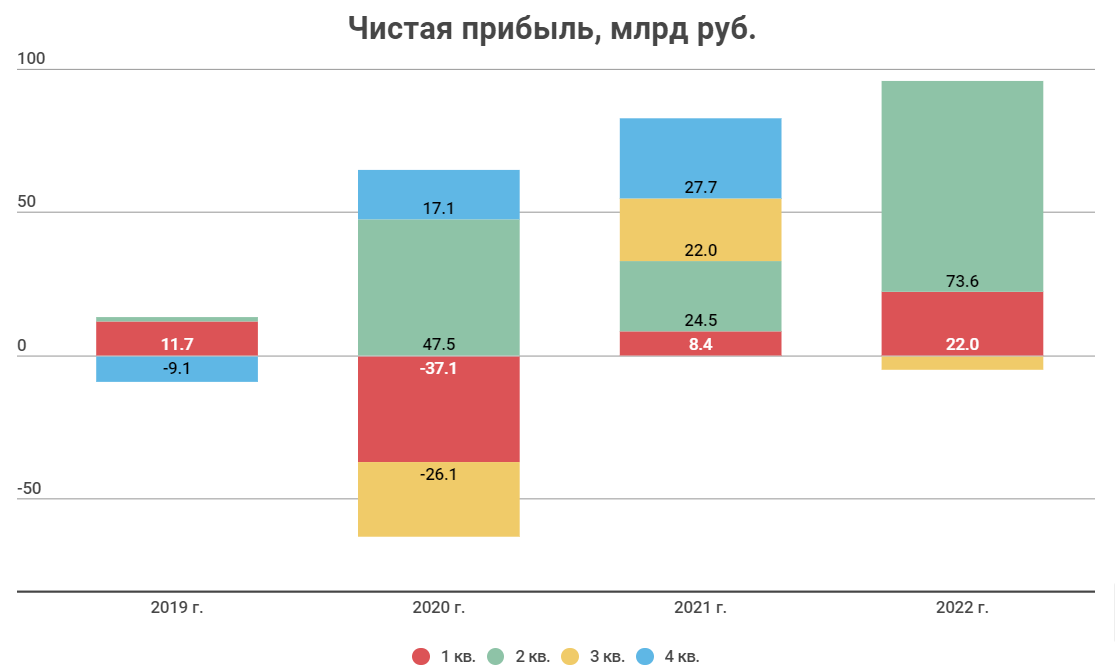

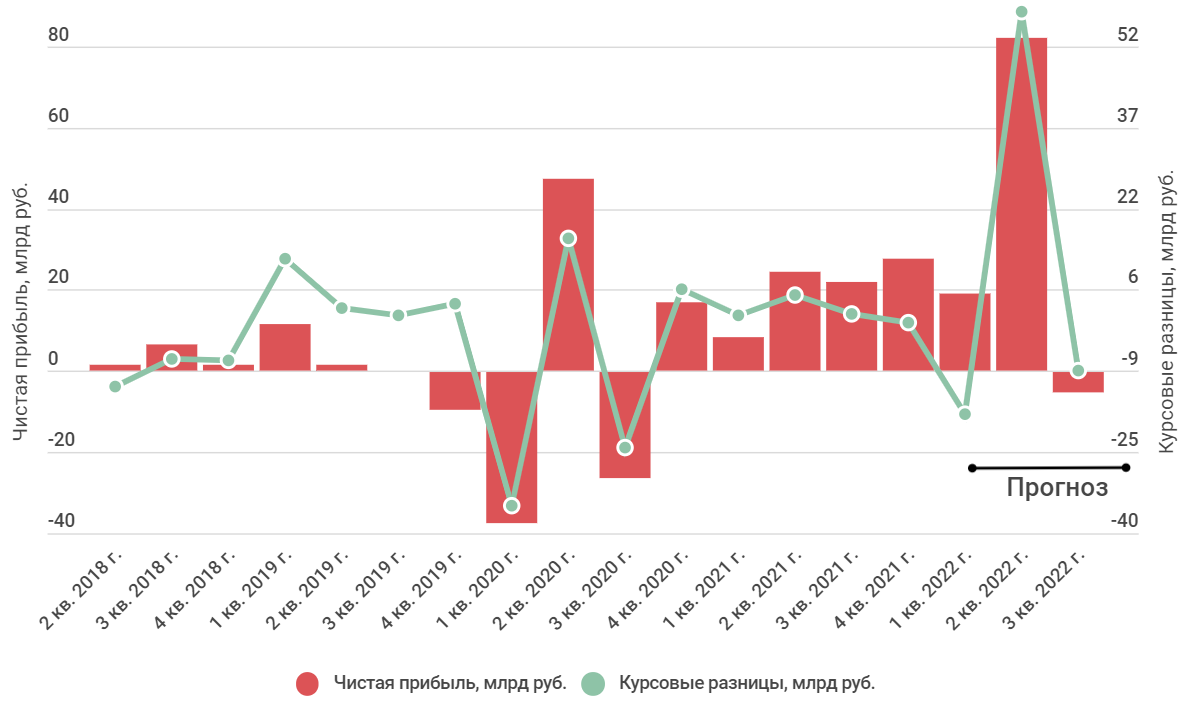

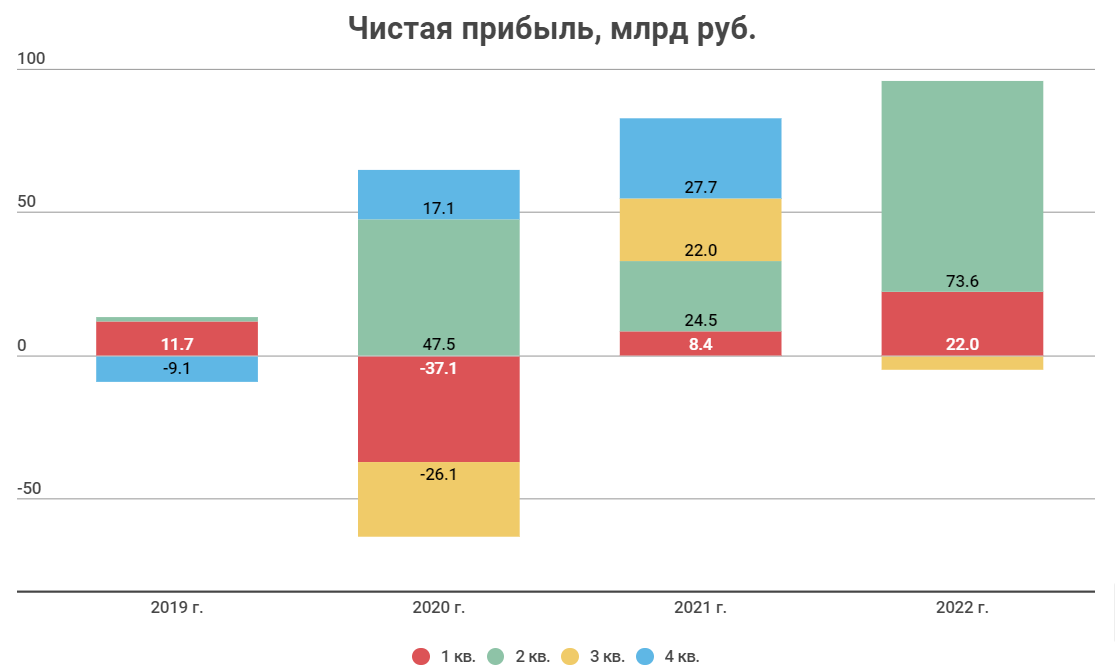

Чистая прибыль при расчете получилась отрицательной. Это произошло на фоне низкой рентабельности операционной прибыли и ослабления рубля, что привело к отрицательным переоценкам.

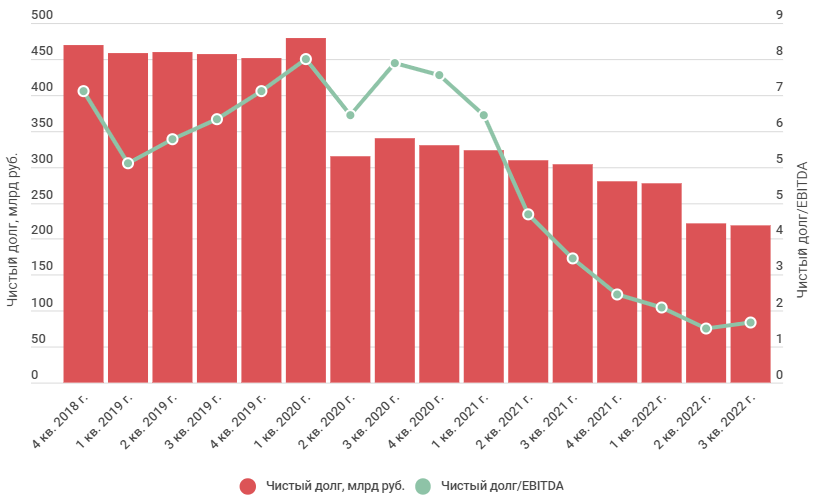

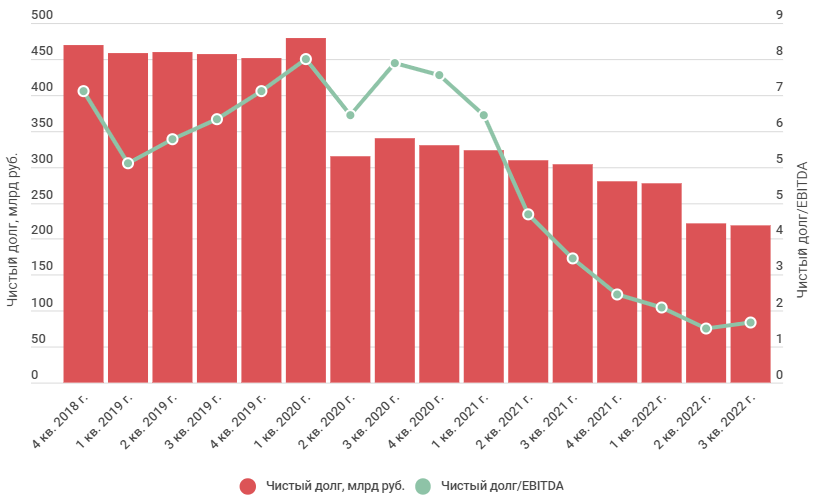

Чистый долг в абсолютном значении немного снизился за счет накопления денежных средств на счетах. Но долговая нагрузка выросла на фоне снижения EBITDA и достигла 1,5х.

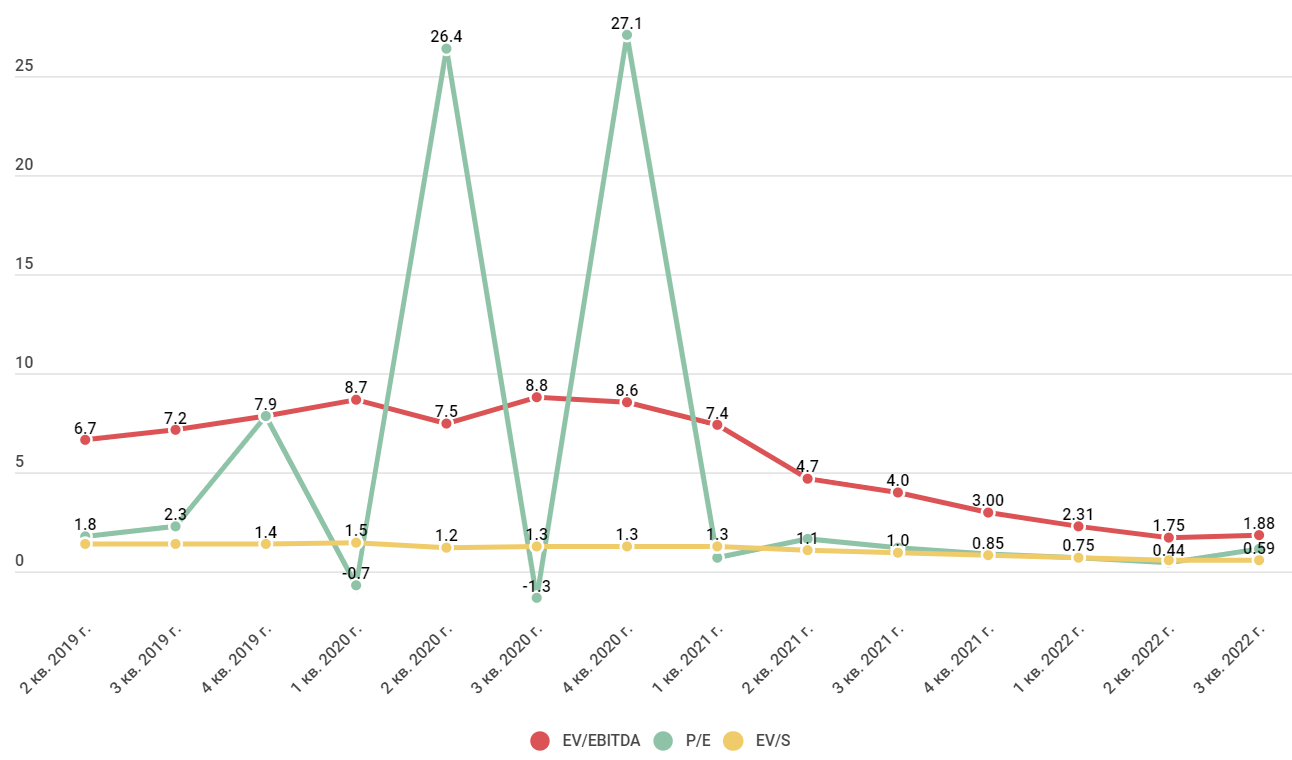

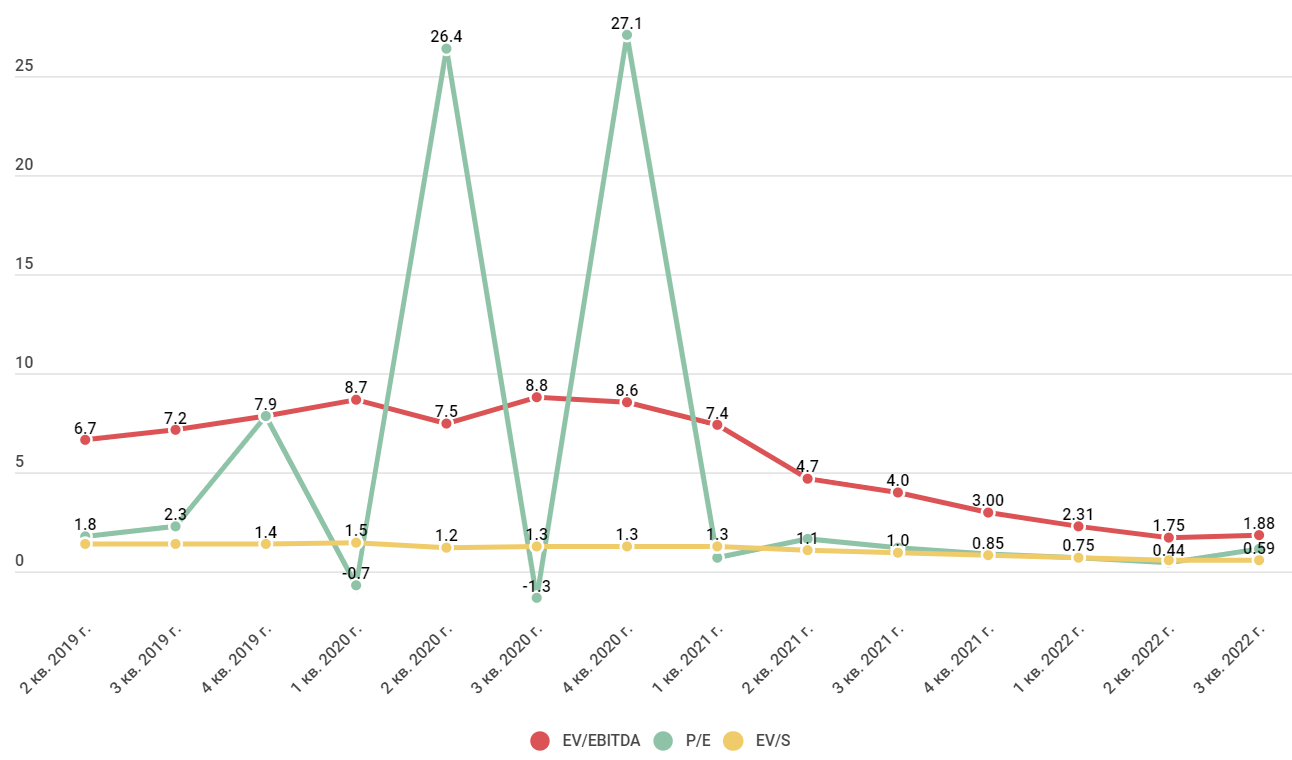

Мультипликаторы «Мечела» выросли, несмотря на снижение капитализации. При этом компания все равно остается дешевой.

В своей прошлой статье про «Мечел» я предполагал, что во 2-м полугодии 2022 года ситуация станет хуже из-за снижения цен на продукцию и укрепления рубля. Правда, я ожидал менее резкого падения финансовых показателей. Если так пойдет и дальше, то «Мечел» перестанет быть дешевым.

В целом, по году компания идет хорошо, но тенденция, намеченная в 3-м квартале не вызывает доверия.

В 4-м квартале чистая прибыль может продолжить снижение. Курс рубля немного, но ослаб, что вызовет отрицательные курсовые разницы. Рентабельность майнинга находится под давлением из-за снижения цен на уголь и железную руду.

Судя по производственным результатам большой тройки металлургов 3-й квартал стал успешным для отрасли. Спрос на внутреннем рынке начал восстанавливать за счет строительства.

«Мечел» — компания вертикально интегрированная, в составе горная добыча, металлургия, энергетика и дистрибуция. Сложив результаты дочек компании можно определить динамику результатов всей группы.

Публичные дочки формируют примерно 70% выручки группы, что позволяет провести достаточно точные расчеты.

Желтым выделены компании, выпустившие РСБУ за 3 кв. 2022 года.

«Мечел» использует собственное сырье для производства стали, как и остальные крупные металлурги. Но производство угля почти в два раза перекрывает потребности группы, остальное уходит на продажу. Уголь сильно влияет на финансовые результаты «Мечела»: он приносит 28% выручки и 63% EBITDA.

На последующих графиках представлены просуммированные результаты дочек (колонка РСБУ) и результаты группы (колонка МСФО). 1, 2 и 3 кварталы 2022 года по МСФО спрогнозированы на основе корреляции.

Во 2-м квартале рекордные результаты группы поддержал угольный сегмент. Но в 3-м произошло снижение выручки по всем фронтам. Выручка упала на 35% по сравнению со вторым кварталом и на 18% год к году. Самое сильное снижение, на 60%, наблюдается у «Южного Кузбасса» — одного из основных угольных активов компании.

Как я уже говорил, майнинг приносит «Мечелу» большую часть прибыли. В майнинг входят угольные и железорудные активы, которые по итогу 3-го квартала 2022 года испытали сложности с рентабельностью. Если в случае с железной рудой можно сослаться на резкое снижение биржевых цен, то уголь был более стабилен. Видимо «Мечела» коснулись локдауны и снижение спроса в Китае, куда в 2021 году уходило 40% угольной продукции.

По моим расчетам, операционная прибыль группы снизилась на 80% к прошлому кварталу и на 70% год к году. Рентабельность EBITDA снизилась с 38% до 14%.

Чистая прибыль при расчете получилась отрицательной. Это произошло на фоне низкой рентабельности операционной прибыли и ослабления рубля, что привело к отрицательным переоценкам.

Чистый долг в абсолютном значении немного снизился за счет накопления денежных средств на счетах. Но долговая нагрузка выросла на фоне снижения EBITDA и достигла 1,5х.

Мультипликаторы «Мечела» выросли, несмотря на снижение капитализации. При этом компания все равно остается дешевой.

В своей прошлой статье про «Мечел» я предполагал, что во 2-м полугодии 2022 года ситуация станет хуже из-за снижения цен на продукцию и укрепления рубля. Правда, я ожидал менее резкого падения финансовых показателей. Если так пойдет и дальше, то «Мечел» перестанет быть дешевым.

В целом, по году компания идет хорошо, но тенденция, намеченная в 3-м квартале не вызывает доверия.

В 4-м квартале чистая прибыль может продолжить снижение. Курс рубля немного, но ослаб, что вызовет отрицательные курсовые разницы. Рентабельность майнинга находится под давлением из-за снижения цен на уголь и железную руду.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба