1 ноября 2022 Альфа-Капитал

Крупные технологические компании разочаровали инвесторов

Дивиденды как драйвер роста российского рынка

Первый в этом году рост экономики США

Новые максимумы по доходностям гособлигаций

Очередные удачные размещения Минфина

Ставка ЦБ осталась неизменной

Рубль оставил решение ЦБ РФ без внимания

Скромный скачок цен на пшеницу

Юань продолжил слабеть из-за оттока иностранных инвесторов из китайских активов

Динамика основных фондовых индексов Китая после XX съезда КПК

Котировки акций китайских компаний значительно снизились, после XX съезда Компартии КНР. Новый состав Политбюро оказался более консервативным, многие проамериканские политики ушли в отставку.

Наиболее негативно это сказалось на акциях китайских эмитентов с листингом в Гонконге, на котором присутствует большинство международных институциональных инвесторов. Обострение отношений между Китаем и США может привести к различным негативным последствиям: например, к запрету для американцев владеть такими бумагами.

Впрочем, внутренний рынок китайских ценных бумаг работает несколько по иным законам, чем американский, поэтому его падение было более сдержанным. Китай часто использует стабилизационные механизмы для поддержки рынка: крупные китайские банки и фонды практически в директивном порядке могут выкупать местные бумаги, чтобы не дать рынку упасть слишком сильно.

АКЦИИ

Крупные технологические компании разочаровали инвесторов

Сезон отчетностей находится в самом разгаре. На прошлой неделе инвесторы уделяли пристальное внимание отчетностям крупнейших технологических компаний (Microsoft, Amazon, Alphabet), однако они либо не оправдали ожиданий инвесторов, либо ухудшали прогнозы по выручке. Общей отмеченной тенденцией стало уменьшение доходов от онлайн-рекламы, поскольку компании корректируют свои маркетинговые бюджеты из-за экономической неопределенности. В среднем же котировки их акций падали на 9% в день выхода отчетности.

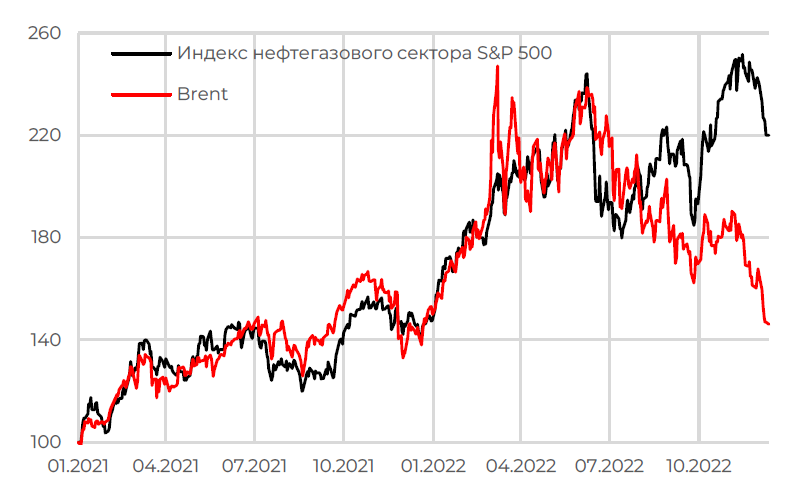

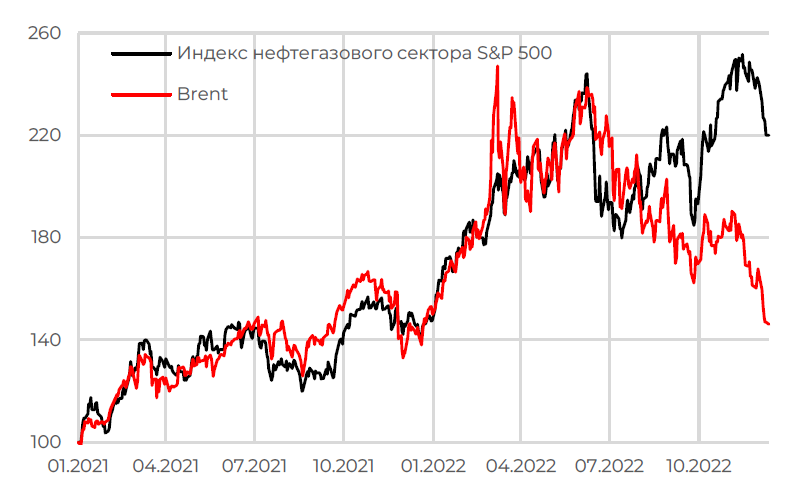

В то же время за неделю S&P 500 вырос на 4%, чему способствовали сильные отчетности энергетических и других промышленных компаний, которые значительно превзошли ожидания аналитиков. Также стоит отметь общее улучшение отношения к рисковым активам в мире.

Дивиденды как драйвер роста российского рынка

На прошлой неделе российский рынок акций впервые за месяц преодолел отметку в 2100 пунктов. На наш взгляд, рост был связан прежде всего с дивидендами «Газпрома»: либо с ожиданиями притока денег на рынок в ближайшее время, либо с фактическими выплатами, так как некоторым инвесторам дивиденды уже могли поступить.

Кроме того, на прошлой неделе «Роснефть» сообщила о том, что ее совет директоров 11 ноября должен будет обсудить выплату промежуточных дивидендов за этот год.

Главной же дивидендной интригой на рынке по-прежнему остается ЛУКОЙЛ: по- видимому, он еще не завершил процесс расконвертации расписок в акции и поэтому пока молчит о планах по дивидендам, но если ЛУКОЙЛ все же решит сделать выплаты, то за счет высокой доли акций в свободном обращении это может принести на рынок около 80– 100 млрд рублей.

Первый в этом году рост экономики США

Министерство торговли США опубликовало первую оценку роста ВВП в третьем квартале. По предварительным расчетам, экономика страны выросла на 2,6% в годовом исчислении, что оказалось выше консенсус-прогноза в 2,4%. Таким образом, американская экономика впервые в этом году показала положительную динамику.

Драйверами роста стали устойчивые потребительские расходы, расширение торгового профицита, а также увеличившиеся государственные расходы, что скомпенсировало резкое снижение активности на рынке жилья – незавершенные продажи на рынке недвижимости упали на 10,2% в сентябре, что стало самым резким месячным падением с начала 2020 года. В то же время охлаждение рынка жилья в ответ на рост стоимости заимствований может стать дефляционным фактором в следующем году.

Впрочем, при пересчете в привычный вид «год к году», рост ВВП в 3 кв. составил 1.8%, столько же, сколько и во 2 кв. При этом в 1 кв. 2022 он составил 3.7%.Так что в полной мере говорить о рецессии в США еще рано.

Китайская экономика продолжает борьбу с COVID-19

Согласно данным Национального бюро статистики Китая, в октябре деловая активность в стране замедлилась – индекс производственного PMI упал до уровня 49,2 с 50,1 в сентябре, индекс непроизводственного PMI, который включает строительство и сектор услуг, упал с 50,6 в сентябре до 48,7.

Причиной стали продолжающиеся коронавирусные ограничения в стране. Дополнительным фактором стали также падающие экспортные заказы, что может быть связано с ухудшением ситуации у основных торговых партнеров, среди которых США и Европа.

ОБЛИГАЦИИ

Очередные удачные размещения Минфина

Минфин за три аукциона в прошлую среду разместил бумаги на 178 млрд рублей – это почти столько же, сколько за весь год. Совокупный спрос составил почти 340 млрд рублей, что говорит о чрезвычайно высоком интересе.

Основной спрос ожидаемо пришелся на флоутеры (ОФЗ с купоном, величина которого зависит от межбанковской ставки Ruonia): Минфин разместил их почти на 124 млрд рублей, предоставив небольшую премию. Флоутеры традиционно пользуются высокой популярностью у банков, так как позволяют им зарабатывать без особого риска премию к Ruonia, заложенную в облигации. ОФЗ с фиксированным купоном для банков менее интересны, так что, предоставив сопоставимую премию, с помощью этих бумаг Минфин занял лишь 21 млрд рублей. Третий из предложенных выпусков – инфляционный – Минфин разместил на 33 млрд, при этом ему пришлось предложить наибольшую премию. В целом размещение ОФЗ на этой неделе выглядит очень успешным.

Ставка ЦБ осталась неизменной

В прошлую пятницу Центральный банк ожидаемо сохранил ключевую ставку на уровне 7,5%. Темпы роста цен остаются низкими, в том числе и по оперативным данным за октябрь, отмечает ЦБ РФ. Потребительская активность остается сдержанной. Частичная мобилизация, по оценкам ЦБ РФ, в ближайшие месяцы будет дополнительно сдерживать динамику потребительского спроса и инфляции из-за возросшей неопределенности.

При этом в дальнейшем инфляционное давление может увеличиться за счет ограничений на стороне предложения. Инфляционные ожидания населения и бизнеса также находятся на повышенном уровне и немного выросли по сравнению с летними месяцами. В такой ситуации выжидательная позиция выглядит разумно, тем более что деловая активность, по оценке ЦБ РФ, складывается лучше прогнозов, а значит, экономика уже меньше нуждается в помощи. Это также позволило регулятору улучшить прогноз по динамике ВВП на этот год. Теперь он ожидает снижение ВВП в пределах 3–3,5%, хотя летом прогнозировал спад на 4–6%.

Как и в прошлый раз, ЦБ РФ не дал в пресс-релизе сигналов в отношении того, как может двигаться ставка в будущем. Ожидаем, что пауза в смягчении денежно-кредитной политики продлится как минимум до конца этого года. Согласно новому среднесрочному прогнозу ЦБ РФ, средняя ключевая ставка в этом году составит 10,6%. В таком случае в период с 31 октября до конца года ставка должна составлять 7,4–7,6%, то есть находиться на нынешнем уровне.

Уточненный прогноз по инфляции

ЦБ РФ также уточнил прогноз по инфляции за этот год: теперь инфляция ожидается на уровне 12–13% (до этого звучал коридор 11–13%). Интересно, что индексация тарифов ЖКХ, которую перенесли со следующего года на декабрь этого, не повлияла на прогноз по инфляции. Получается, что, несмотря на рост тарифов ЖКХ, влияние дезинфляционных факторов будет перевешивать. Снижению цен, в частности, могут способствовать рекордный урожай и восстановление импорта.

На более длинном горизонте регулятор вполне может возобновить снижение ключевой ставки – по мере того, как будет снижаться инфляционное давление. Об этом говорит и тот факт, что ЦБ РФ, хотя и отмечает рост проинфляционных рисков, не стал пересматривать прогноз по ключевой ставке на ближайшие годы и все еще ждет среднюю ключевую ставку на уровне 6,5–8,5% в 2023 году и 6–7% в 2024-м.

Новые максимумы по доходностям гособлигаций

Доходности глобальных гособлигаций (американских и европейских) на прошлой неделе снова обновили максимумы. Британские госбумаги смотрелись чуть лучше благодаря отставке премьер-министра – инвесторы надеются, что с приходом Сунака политика в части госдолга и дефицита бюджета поменяется в лучшую сторону. Тем не менее сохранение тенденции мировых ЦБ к более агрессивным повышениям ключевых ставок, с большой долей вероятности, приведет к обновлению и текущих максимумов по доходностям.

СЫРЬЕ И ВАЛЮТЫ

Рубль оставил решение ЦБ РФ без внимания

Решение ЦБ РФ оставить ставку без изменения на заседании в пятницу никак не отразилось на динамике рубля. Похоже, что фактор ставок стал окончательно нейтральным для российской валюты, что обусловлено отсутствием свободного движения «горячих» денег, чувствительного к уровням ключевых ставок. Отметим, что рубль потерял нечувствительность и к уровню ставок в Европе, США и других странах.

Основным фактором в таких условиях должны стать потоки от внешнеторговых операций, и они по-прежнему соответствуют крепкому рублю. Так что вопрос о том, что сейчас сдерживает укрепление рубля, остается открытым.

Скромный скачок цен на пшеницу

Биржевые цены на пшеницу выросли всего на 7–8% после сообщений о выходе России из зерновой сделки. Это очень скромный рост по сравнению с весенним, вызванным началом спецоперации. Скорее всего, это обусловлено тем, что рынки во многом адаптировались к новым условиям и рискам, а также тем, что в прогнозы уже заложили снижение производства и экспорта зерна с Украины в следующем году. Кроме того, весной значительную роль сыграл и ажиотажный скачок спроса на опасениях дефицита, чего сейчас пока не наблюдается.

Повышение ставки ЕЦБ стало сигналом для разворота в евро

Решение ЕЦБ поднять ставку сразу на 0,75 п.п., до 2%, обернулось разворотом вниз динамики курса евро, который снизился до EUR/USD 0,99. В данном случае, по всей видимости, сыграл принцип «покупай на ожиданиях, продавай на фактах»: рынок ожидал ужесточения политики ЕЦБ, и инвесторы формировали позиции, которые стали закрывать после срабатывания идеи. Тем более завтра начинается заседание ФРС, по итогам которого в среду ожидается повышение ключевой ставки ФРС также на 0,75 п.п.

Долгосрочная динамика евро по отношению к доллару США пока видится негативной. Ситуация в экономике еврозоны и перспективы роста выглядят хуже, чем в США, а показатели торгового баланса и счета текущих операций, ранее поддерживавшие евро, снизились. Многие страны лишились профицита торгового баланса. Все это будет продолжать давить на евро.

Юань продолжил слабеть из-за оттока иностранных инвесторов из китайских активов

Юань в этом году оказался под серьезным давлением, причем сразу по ряду причин. Среди них – жесткая позиция властей по поводу COVID-19, обострение вопроса Тайваня, новые санкции США. В последнее время к списку добавилось продление полномочий нынешнего главы страны на 3-й срок, что однозначно трактовалось как сохранение курса на жесткое отстаивание интересов Китая во внешней политике, а значит, и конфронтации с США по целому ряду вопросов.

Все это обернулось распродажей китайских активов иностранными инвесторами, выразившейся, в частности, в опережающем снижении индексов гонконгских акций относительно «внутренних» индексов. Одним из проявлений этого стало и ослабление юаня. С весны ослабление к доллару США составило порядка 15–16%.

При этом долгосрочные перспективы юаня выглядят очень неплохо. Напомним, что Китай имеет гигантский профицит по внешней торговле, причем не только с США и Европой. Баланс достигается, таким образом, только за счет оттока капитала и накопления резервов (аналогичная ситуация была до недавнего времени в РФ). Так что если предположить ухудшение отношений США и Европы с Китаем, которое вызовет более настороженное отношение к китайским деньгам в этих регионах, то результатом должно будет стать укрепление юаня.

Дивиденды как драйвер роста российского рынка

Первый в этом году рост экономики США

Новые максимумы по доходностям гособлигаций

Очередные удачные размещения Минфина

Ставка ЦБ осталась неизменной

Рубль оставил решение ЦБ РФ без внимания

Скромный скачок цен на пшеницу

Юань продолжил слабеть из-за оттока иностранных инвесторов из китайских активов

Динамика основных фондовых индексов Китая после XX съезда КПК

Котировки акций китайских компаний значительно снизились, после XX съезда Компартии КНР. Новый состав Политбюро оказался более консервативным, многие проамериканские политики ушли в отставку.

Наиболее негативно это сказалось на акциях китайских эмитентов с листингом в Гонконге, на котором присутствует большинство международных институциональных инвесторов. Обострение отношений между Китаем и США может привести к различным негативным последствиям: например, к запрету для американцев владеть такими бумагами.

Впрочем, внутренний рынок китайских ценных бумаг работает несколько по иным законам, чем американский, поэтому его падение было более сдержанным. Китай часто использует стабилизационные механизмы для поддержки рынка: крупные китайские банки и фонды практически в директивном порядке могут выкупать местные бумаги, чтобы не дать рынку упасть слишком сильно.

АКЦИИ

Крупные технологические компании разочаровали инвесторов

Сезон отчетностей находится в самом разгаре. На прошлой неделе инвесторы уделяли пристальное внимание отчетностям крупнейших технологических компаний (Microsoft, Amazon, Alphabet), однако они либо не оправдали ожиданий инвесторов, либо ухудшали прогнозы по выручке. Общей отмеченной тенденцией стало уменьшение доходов от онлайн-рекламы, поскольку компании корректируют свои маркетинговые бюджеты из-за экономической неопределенности. В среднем же котировки их акций падали на 9% в день выхода отчетности.

В то же время за неделю S&P 500 вырос на 4%, чему способствовали сильные отчетности энергетических и других промышленных компаний, которые значительно превзошли ожидания аналитиков. Также стоит отметь общее улучшение отношения к рисковым активам в мире.

Дивиденды как драйвер роста российского рынка

На прошлой неделе российский рынок акций впервые за месяц преодолел отметку в 2100 пунктов. На наш взгляд, рост был связан прежде всего с дивидендами «Газпрома»: либо с ожиданиями притока денег на рынок в ближайшее время, либо с фактическими выплатами, так как некоторым инвесторам дивиденды уже могли поступить.

Кроме того, на прошлой неделе «Роснефть» сообщила о том, что ее совет директоров 11 ноября должен будет обсудить выплату промежуточных дивидендов за этот год.

Главной же дивидендной интригой на рынке по-прежнему остается ЛУКОЙЛ: по- видимому, он еще не завершил процесс расконвертации расписок в акции и поэтому пока молчит о планах по дивидендам, но если ЛУКОЙЛ все же решит сделать выплаты, то за счет высокой доли акций в свободном обращении это может принести на рынок около 80– 100 млрд рублей.

Первый в этом году рост экономики США

Министерство торговли США опубликовало первую оценку роста ВВП в третьем квартале. По предварительным расчетам, экономика страны выросла на 2,6% в годовом исчислении, что оказалось выше консенсус-прогноза в 2,4%. Таким образом, американская экономика впервые в этом году показала положительную динамику.

Драйверами роста стали устойчивые потребительские расходы, расширение торгового профицита, а также увеличившиеся государственные расходы, что скомпенсировало резкое снижение активности на рынке жилья – незавершенные продажи на рынке недвижимости упали на 10,2% в сентябре, что стало самым резким месячным падением с начала 2020 года. В то же время охлаждение рынка жилья в ответ на рост стоимости заимствований может стать дефляционным фактором в следующем году.

Впрочем, при пересчете в привычный вид «год к году», рост ВВП в 3 кв. составил 1.8%, столько же, сколько и во 2 кв. При этом в 1 кв. 2022 он составил 3.7%.Так что в полной мере говорить о рецессии в США еще рано.

Китайская экономика продолжает борьбу с COVID-19

Согласно данным Национального бюро статистики Китая, в октябре деловая активность в стране замедлилась – индекс производственного PMI упал до уровня 49,2 с 50,1 в сентябре, индекс непроизводственного PMI, который включает строительство и сектор услуг, упал с 50,6 в сентябре до 48,7.

Причиной стали продолжающиеся коронавирусные ограничения в стране. Дополнительным фактором стали также падающие экспортные заказы, что может быть связано с ухудшением ситуации у основных торговых партнеров, среди которых США и Европа.

ОБЛИГАЦИИ

Очередные удачные размещения Минфина

Минфин за три аукциона в прошлую среду разместил бумаги на 178 млрд рублей – это почти столько же, сколько за весь год. Совокупный спрос составил почти 340 млрд рублей, что говорит о чрезвычайно высоком интересе.

Основной спрос ожидаемо пришелся на флоутеры (ОФЗ с купоном, величина которого зависит от межбанковской ставки Ruonia): Минфин разместил их почти на 124 млрд рублей, предоставив небольшую премию. Флоутеры традиционно пользуются высокой популярностью у банков, так как позволяют им зарабатывать без особого риска премию к Ruonia, заложенную в облигации. ОФЗ с фиксированным купоном для банков менее интересны, так что, предоставив сопоставимую премию, с помощью этих бумаг Минфин занял лишь 21 млрд рублей. Третий из предложенных выпусков – инфляционный – Минфин разместил на 33 млрд, при этом ему пришлось предложить наибольшую премию. В целом размещение ОФЗ на этой неделе выглядит очень успешным.

Ставка ЦБ осталась неизменной

В прошлую пятницу Центральный банк ожидаемо сохранил ключевую ставку на уровне 7,5%. Темпы роста цен остаются низкими, в том числе и по оперативным данным за октябрь, отмечает ЦБ РФ. Потребительская активность остается сдержанной. Частичная мобилизация, по оценкам ЦБ РФ, в ближайшие месяцы будет дополнительно сдерживать динамику потребительского спроса и инфляции из-за возросшей неопределенности.

При этом в дальнейшем инфляционное давление может увеличиться за счет ограничений на стороне предложения. Инфляционные ожидания населения и бизнеса также находятся на повышенном уровне и немного выросли по сравнению с летними месяцами. В такой ситуации выжидательная позиция выглядит разумно, тем более что деловая активность, по оценке ЦБ РФ, складывается лучше прогнозов, а значит, экономика уже меньше нуждается в помощи. Это также позволило регулятору улучшить прогноз по динамике ВВП на этот год. Теперь он ожидает снижение ВВП в пределах 3–3,5%, хотя летом прогнозировал спад на 4–6%.

Как и в прошлый раз, ЦБ РФ не дал в пресс-релизе сигналов в отношении того, как может двигаться ставка в будущем. Ожидаем, что пауза в смягчении денежно-кредитной политики продлится как минимум до конца этого года. Согласно новому среднесрочному прогнозу ЦБ РФ, средняя ключевая ставка в этом году составит 10,6%. В таком случае в период с 31 октября до конца года ставка должна составлять 7,4–7,6%, то есть находиться на нынешнем уровне.

Уточненный прогноз по инфляции

ЦБ РФ также уточнил прогноз по инфляции за этот год: теперь инфляция ожидается на уровне 12–13% (до этого звучал коридор 11–13%). Интересно, что индексация тарифов ЖКХ, которую перенесли со следующего года на декабрь этого, не повлияла на прогноз по инфляции. Получается, что, несмотря на рост тарифов ЖКХ, влияние дезинфляционных факторов будет перевешивать. Снижению цен, в частности, могут способствовать рекордный урожай и восстановление импорта.

На более длинном горизонте регулятор вполне может возобновить снижение ключевой ставки – по мере того, как будет снижаться инфляционное давление. Об этом говорит и тот факт, что ЦБ РФ, хотя и отмечает рост проинфляционных рисков, не стал пересматривать прогноз по ключевой ставке на ближайшие годы и все еще ждет среднюю ключевую ставку на уровне 6,5–8,5% в 2023 году и 6–7% в 2024-м.

Новые максимумы по доходностям гособлигаций

Доходности глобальных гособлигаций (американских и европейских) на прошлой неделе снова обновили максимумы. Британские госбумаги смотрелись чуть лучше благодаря отставке премьер-министра – инвесторы надеются, что с приходом Сунака политика в части госдолга и дефицита бюджета поменяется в лучшую сторону. Тем не менее сохранение тенденции мировых ЦБ к более агрессивным повышениям ключевых ставок, с большой долей вероятности, приведет к обновлению и текущих максимумов по доходностям.

СЫРЬЕ И ВАЛЮТЫ

Рубль оставил решение ЦБ РФ без внимания

Решение ЦБ РФ оставить ставку без изменения на заседании в пятницу никак не отразилось на динамике рубля. Похоже, что фактор ставок стал окончательно нейтральным для российской валюты, что обусловлено отсутствием свободного движения «горячих» денег, чувствительного к уровням ключевых ставок. Отметим, что рубль потерял нечувствительность и к уровню ставок в Европе, США и других странах.

Основным фактором в таких условиях должны стать потоки от внешнеторговых операций, и они по-прежнему соответствуют крепкому рублю. Так что вопрос о том, что сейчас сдерживает укрепление рубля, остается открытым.

Скромный скачок цен на пшеницу

Биржевые цены на пшеницу выросли всего на 7–8% после сообщений о выходе России из зерновой сделки. Это очень скромный рост по сравнению с весенним, вызванным началом спецоперации. Скорее всего, это обусловлено тем, что рынки во многом адаптировались к новым условиям и рискам, а также тем, что в прогнозы уже заложили снижение производства и экспорта зерна с Украины в следующем году. Кроме того, весной значительную роль сыграл и ажиотажный скачок спроса на опасениях дефицита, чего сейчас пока не наблюдается.

Повышение ставки ЕЦБ стало сигналом для разворота в евро

Решение ЕЦБ поднять ставку сразу на 0,75 п.п., до 2%, обернулось разворотом вниз динамики курса евро, который снизился до EUR/USD 0,99. В данном случае, по всей видимости, сыграл принцип «покупай на ожиданиях, продавай на фактах»: рынок ожидал ужесточения политики ЕЦБ, и инвесторы формировали позиции, которые стали закрывать после срабатывания идеи. Тем более завтра начинается заседание ФРС, по итогам которого в среду ожидается повышение ключевой ставки ФРС также на 0,75 п.п.

Долгосрочная динамика евро по отношению к доллару США пока видится негативной. Ситуация в экономике еврозоны и перспективы роста выглядят хуже, чем в США, а показатели торгового баланса и счета текущих операций, ранее поддерживавшие евро, снизились. Многие страны лишились профицита торгового баланса. Все это будет продолжать давить на евро.

Юань продолжил слабеть из-за оттока иностранных инвесторов из китайских активов

Юань в этом году оказался под серьезным давлением, причем сразу по ряду причин. Среди них – жесткая позиция властей по поводу COVID-19, обострение вопроса Тайваня, новые санкции США. В последнее время к списку добавилось продление полномочий нынешнего главы страны на 3-й срок, что однозначно трактовалось как сохранение курса на жесткое отстаивание интересов Китая во внешней политике, а значит, и конфронтации с США по целому ряду вопросов.

Все это обернулось распродажей китайских активов иностранными инвесторами, выразившейся, в частности, в опережающем снижении индексов гонконгских акций относительно «внутренних» индексов. Одним из проявлений этого стало и ослабление юаня. С весны ослабление к доллару США составило порядка 15–16%.

При этом долгосрочные перспективы юаня выглядят очень неплохо. Напомним, что Китай имеет гигантский профицит по внешней торговле, причем не только с США и Европой. Баланс достигается, таким образом, только за счет оттока капитала и накопления резервов (аналогичная ситуация была до недавнего времени в РФ). Так что если предположить ухудшение отношений США и Европы с Китаем, которое вызовет более настороженное отношение к китайским деньгам в этих регионах, то результатом должно будет стать укрепление юаня.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба