Представьте, что вы стоите в магазине у полки с печеньем. Названия знакомы, цены указаны. При этом неделю назад в этом же магазине цены на печенье были выше, но что-то изменилось. Маркетинг? Заканчивается срок годности продукта? Может быть, другой состав или технология? Но на упаковке нет подробной информации, только надпись «Печенье» и данные о производителе. Вероятно, вы возьмёте продукт, который уже покупали. Но это не означает, что он остался прежним.

Инвесторы часто делают выводы о завышенной или заниженной стоимости акций по финансовым показателям компаний. Покупка более дешёвых активов представителей сектора кажется логичной. Но покупка недооценённых активов не означает, что в будущем цена на них не упадёт ещё ниже или, наоборот, начнёт расти. Иногда стоимость дешёвых активов снижается, потому что у эмитентов возникают сложности в бизнесе — как, например, у ГК «Петропавловск» (Petropavlovsk PLC). В то же время дорогие акции «НОВАТЭКа» (NVTK) продолжали рост.

Сравнительный финансовый анализ помогает в поиске недооценённых активов с потенциалом роста. Но он показывает лишь финансовую сторону и не раскрывает другие важные показатели — так называемые KPI (показатели эффективности).

У каждой отрасли свои KPI. Показатели эффективности металлургического сектора, добычи нефти и газа, логистики, ритейла будут отличаться. А формулы EBITDA, свободного денежного потока, чистого долга и так далее в разных отраслях не меняются.

Поэтому оценка компании на основе сравнительного финансового анализа не отвечает на вопрос о прибыльности её активов. Так и при покупке печенья — нельзя сделать вывод о содержимом коробки только по ценнику и указанию на производителя. Нужна более полная информация.

Выручка на квадратный метр

Продуктовый ритейл часто критикуют за агрессивное увеличение магазинов. Локации одного ритейлера иногда расположены близко друг к другу. Но такое размещение возможно. Если эту площадь не займёт ритейл № 1, то на её месте появится ритейл № 2 и создаст конкуренцию. Если у ритейла № 1 есть ресурсы для занятия площади и открытия магазина, то ему будет выгодна соседствующая площадка.

Чтобы оценить целесообразность открытия новой локации или эффективность действующих площадок, используется показатель продажи (выручка) на квадратный метр. Этот KPI показывает, насколько эффективно работает точка или сеть (если берётся в расчёт её общая торговая площадь). При открытии сетевой площадки поблизости важную роль играет этот показатель. Если продажи на квадратный метр в этом месте высокие и не сильно скажутся на общем KPI, то будет разумным занять локацию.

Показатель продажи ритейлеров на квадратный метр (*включая дискаунтер «Моя цена»)

Рассмотрим расчёты показателя продаж на квадратный метр для X5 Group (FIVE), «Магнита» (MGNT), «О’КЕЙ» (OKEY) и их отдельных форматов в категориях «Магазины у дома», «Супермаркеты и гипермаркеты», «Дискаунтеры». Оцениваются форматы, а также группа в целом на основе её чистой розничной выручки общей торговой площади.

Основные конкуренты в сегменте «Магазины у дома» — «Магнит» («Магнит у дома») и X5 Group («Пятёрочка»). Результаты X5 Group выше, чем у «Магнита». Хотя по итогам I полугодия 2022 г. показатели приобретённого «Магнитом» «Дикси» лучше, чем у X5 Group.

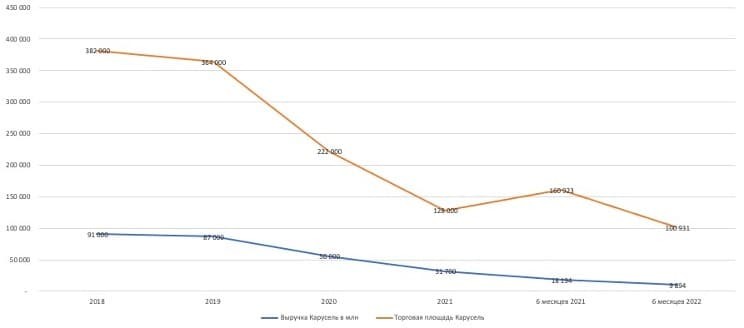

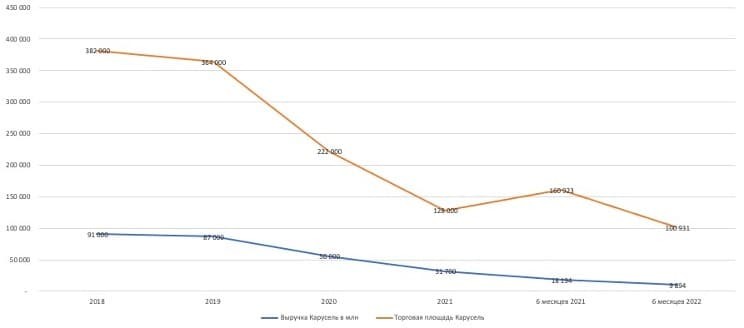

В сегменте «Супермаркеты и гипермаркеты» лидерство также принадлежит X5 Group и его магазинам «Перекрёсток». В этом сегменте «Перекрёсток» не единственный представитель X5 Group. «Перекрёсток» — супермаркет, а «Карусель» — гипермаркет. Исходя из операционных результатов такой формат не устраивает компанию. «Карусель» постепенно сокращает торговую площадь и выручку. Возможно, останутся только самые рентабельные магазины.

Динамика выручки и торговой площади «Карусель». Источник: расчёты автора на основе операционных результатов компании

Однако «Карусель» и «Перекрёсток» не оказывают особого влияния на показатель выручки на квадратный метр. Лидером по этому критерию в X5 Group является «Пятёрочка». Доля «Пятёрочки» в выручке группы в I полугодии 2022 г. составила около 83%, а доля торговой площади — 85%.

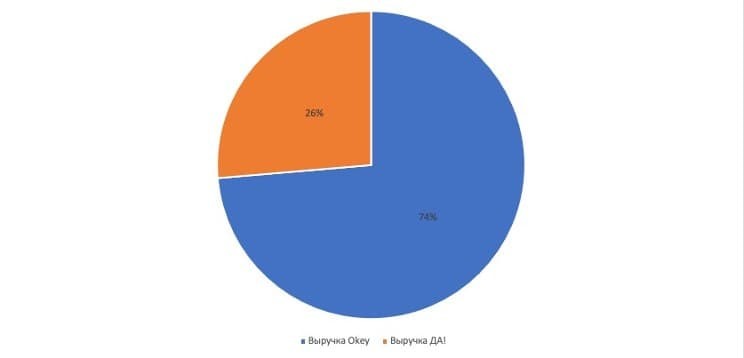

Даже учитывая высокую долю показателей «Пятёрочки», в общем анализе X5 Group не стал лидером. Это место занял ритейлер «О’КЕЙ». Его дискаунтер «ДА!» показывал высокие результаты эффективности на квадратный метр до 2021 г. А гипермаркет «О’КЕЙ» управляет квадратным метром лучше, чем гипермаркеты и супермаркеты «Карусель» и «Магнит».

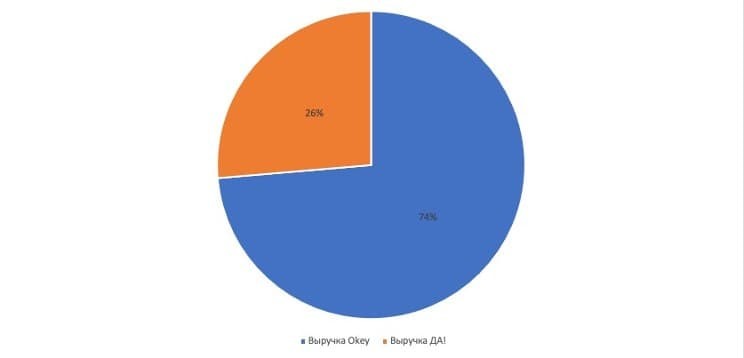

По итогам I полугодия 2022 г. доля выручки гипермаркета «О’КЕЙ» в общей выручке группы составила 74%, а дискаунтера «ДА!» — 26%.

Доля выручки «О’КЕЙ» и «ДА!» в общей выручке группы «О’КЕЙ» по итогам I полугодия 2022 г. Источник: расчёты автора

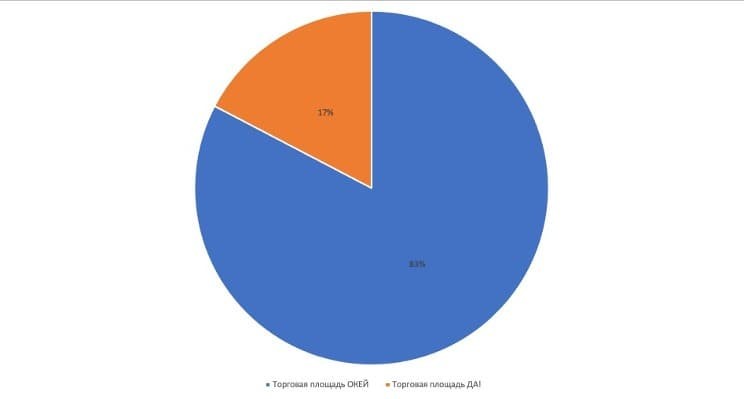

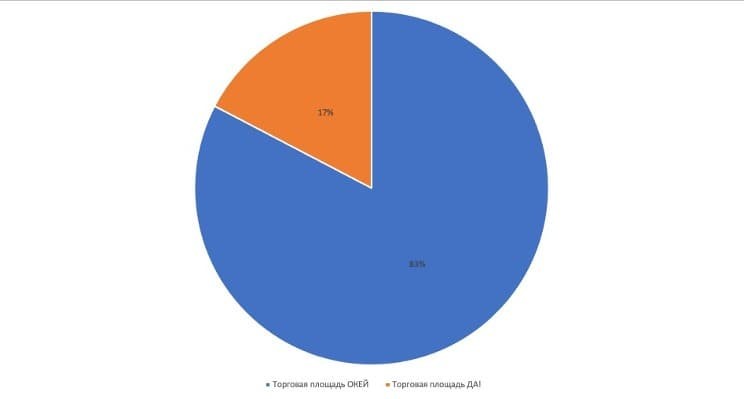

При этом доля торговой площади, которая приходится на дискаунтер «ДА!», не пропорциональна доле в выручке и составляет 17%, а торговая площадь гипермаркета — 83%.

Доля торговой площади «О’КЕЙ» и «ДА!» в общей торговой площади группы «О’КЕЙ» по итогам I полугодия 2022 г. Источник: расчёты автора

Благодаря высоким показателям эффективности дискаунтера «ДА!», группа «О’КЕЙ» занимает лидирующее место по управлению продажами на квадратный метр. Но лидерство ещё нужно удержать. Иногда это труднее, чем догонять по показателям лидирующую компанию. При этом, кроме абсолютных значений, важно понимать динамику изменений показателей.

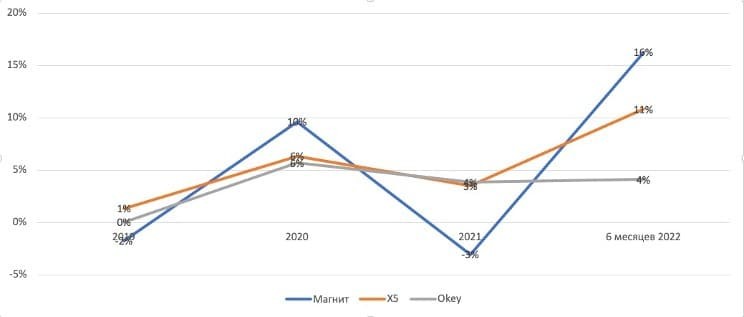

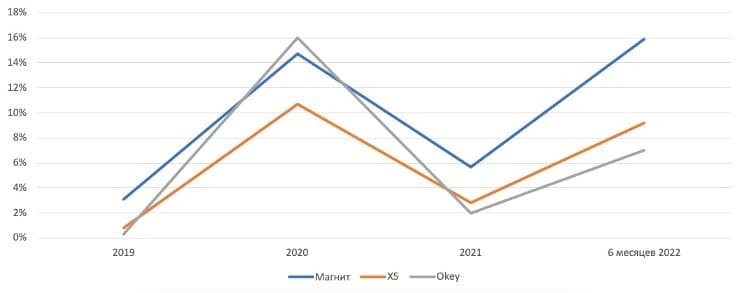

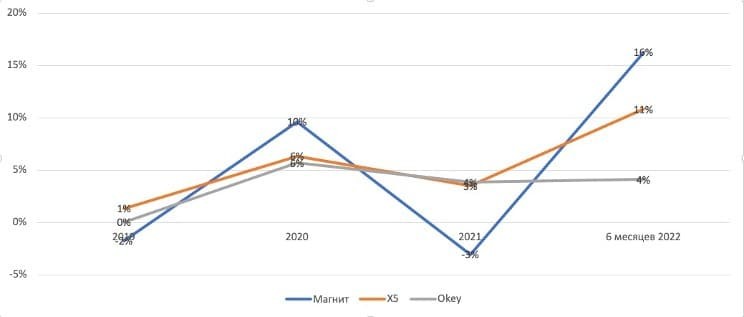

Темпы роста продаж на квадратный метр. Источник: расчёты автора

Динамика роста продаж на квадратный метр торговой площади сетей «Магнит», X5 Group и «О’КЕЙ». Источник: расчёты автора

В последние годы в динамике показателей произошли изменения. По итогам I полугодия 2022 г. показатели «Магнита» растут более быстрыми темпами, чем показатели X5 Group и «О’КЕЙ». Прирост выручки на квадратный метр торговой площади сети «Магнит» составил 16,3%. Значение увеличилось благодаря площадкам категории «Магазины у дома».

Темпы роста выручки на квадратный метр торговой площади у X5 Group в сегменте «Магазины у дома» составляют 11,5%. Однако общий показатель выручки ниже из-за отрицательной динамики в сети «Карусель» и спада результатов в «Перекрёстке». Увеличение количества магазинов сети «Чижик» мало повлияло на общее значение, так как магазинов по-прежнему не так много.

«О’КЕЙ» занимает первое место по продажам с квадратного метра торговой площади, но ритейлер не смог конкурировать по темпам роста с X5 Group и «Магнитом». Группа показала всего 4% за счёт влияния эффективности дискаунтера «ДА!».

«Магнит» является аутсайдером по показателю продаж на квадратный метр. Возникает вопрос, сможет ли компания сохранить и добавить темпы роста эффективности и показать результаты лучше, чем у X5 Group.

Средний чек

Важный комплексный показатель, который также определяет эффективность ритейла, — средний чек. В ритейле это значение информирует управленческий персонал и собственника о правильном выборе ассортимента товаров, об эффективной работе маркетинговой стратегии, мерчандайзинга и так далее.

При сравнении среднего чека компаний важно смотреть на абсолютные числа и на динамику показателей. Динамика роста среднего чека позволяет оценить, насколько управленческий персонал включён в работу по оптимизации ассортимента, реагированию на потребительский спрос и изменения в потребительском поведении.

Группа «О’КЕЙ» не публикует значения среднего чека в абсолютном выражении, поэтому её результаты даны в динамике.

С 2018 г. показатели X5 Group были выше, чем у Магнита. Но по итогам I полугодия 2022 г. результаты супермаркета «Магнит» превысили показатели «Перекрёстка».

Показатели среднего чека. Источник: расчёты автора

X5 Group сокращает торговую площадь сети «Карусель». У магазинов сети снижается выручка. Вероятно, компания оставляет наиболее рентабельные из площадок, чтобы снизить количество гипермаркетов. Показатели среднего чека в абсолютном выражении подтверждают такое предположение: при снижении общей торговой площади и выручки показатель среднего чека, наоборот, растёт.

За последние несколько лет динамика роста среднего чека у разных форматов сети «Магнит» лучше, чем у конкурентов. И это сказывается на показателях группы.

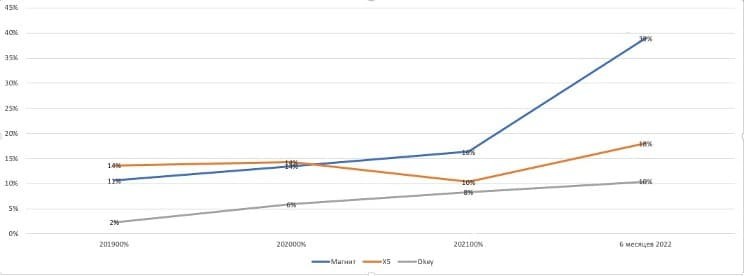

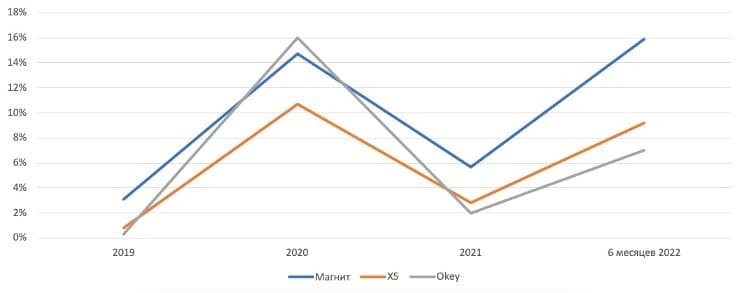

Динамика среднего чека. Источник: расчёты автора

Динамика среднего чека по группам. Источник: расчёты автора

Динамика роста среднего чека у «Магнита» среди ритейлеров традиционно выше. За I полугодие средний чек группы вырос на 16% год к году в сравнении с 9% у X5 Group и 7% у «О’КЕЙ».

Объём продаж

Показатели продаж на квадратный метр и среднего чека являются производными от выручки. В первом случае выручка сопоставляется с торговой площадью магазина, во втором — с количеством покупателей. Выручка или объём продаж напрямую влияют на эти показатели. Продажи на квадратный метр могут расти, а выручка — снижаться, если компания занимает агрессивную позицию по сокращению торговых площадей. При росте среднего чека выручка может снижаться, если сокращается количество покупателей.

Даже при увеличении продаж с квадратного метра торговой площади и росте среднего чека объём продаж (выручка) остаётся важным показателем. Его снижение — негативный сигнал для компании, её акционеров и кредиторов.

Объём продаж. Источник: расчёты автора

Динамика объёма продаж. Источник: расчёты автора

Иногда при снижении выручки остаются прежними или растут продажи на квадратный метр и средний чек. Выручка сети «Карусель» снижается год к году. При этом положительная динамика выручки по всем форматам говорит о растущем бизнесе. Однако интерес представляют те компании, которые показывают наибольшую динамику роста выручки от объёма продаж.

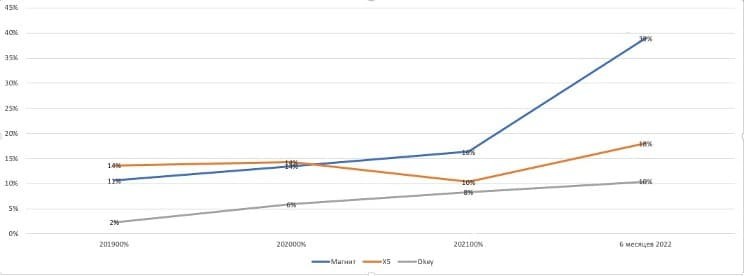

Динамика роста объёма продаж. Источник: расчёты автора

По показателям выручки группа «Магнит» также демонстрирует лидерство в темпах роста. Значение увеличилось до 39% год к году. X5 Group достиг показателя 18%, «О’КЕЙ» — 10%.

«Магнит» притянул сильных

«Магнит» собрал команду профессионалов. По поводу назначения на пост генерального директора Яна Дюннинга «Коммерсантъ» писал, что для «Ленты» его уход — серьёзная потеря, а для «Магнита» — огромное приобретение. Кубанский ритейлер приобрёл сильного топ-менеджера, при этом забрал его у конкурентов. Команда «Магнита» сейчас наиболее сильная в российском ритейле. Ею управляют сотрудники с потенциалом уровня руководителя компании (Ольга Наумова, заместитель гендиректора Владимир Сорокин). Вопрос в том, насколько эффективно там построят взаимодействие и сможет ли совет директоров справиться с распределением полномочий и зон ответственности.

Темпы роста «Магнита» в ключевых показателях выше, чем у конкурентов. Стратегия «Магнита» выглядит понятно и сбалансированно: концентрация на покупателях, забота о персонале и отдача инвесторам.

Важное место в стратегии ритейлеров занимает покупательский опыт. Умная экспансия, которую видно на примере «Дикси», лидерство по присутствию в регионах, клиентоориентированная операционная модель — всё это уже даёт результаты. KPI растёт, следовательно, увеличивается и лояльность клиентов, причём более быстрыми темпами в отрасли.

Осталось дождаться момента, когда за счёт проделанной менеджментом работы инвесторы получат достойное вознаграждение за веру в компанию и терпение.

Инвесторы часто делают выводы о завышенной или заниженной стоимости акций по финансовым показателям компаний. Покупка более дешёвых активов представителей сектора кажется логичной. Но покупка недооценённых активов не означает, что в будущем цена на них не упадёт ещё ниже или, наоборот, начнёт расти. Иногда стоимость дешёвых активов снижается, потому что у эмитентов возникают сложности в бизнесе — как, например, у ГК «Петропавловск» (Petropavlovsk PLC). В то же время дорогие акции «НОВАТЭКа» (NVTK) продолжали рост.

Сравнительный финансовый анализ помогает в поиске недооценённых активов с потенциалом роста. Но он показывает лишь финансовую сторону и не раскрывает другие важные показатели — так называемые KPI (показатели эффективности).

У каждой отрасли свои KPI. Показатели эффективности металлургического сектора, добычи нефти и газа, логистики, ритейла будут отличаться. А формулы EBITDA, свободного денежного потока, чистого долга и так далее в разных отраслях не меняются.

Поэтому оценка компании на основе сравнительного финансового анализа не отвечает на вопрос о прибыльности её активов. Так и при покупке печенья — нельзя сделать вывод о содержимом коробки только по ценнику и указанию на производителя. Нужна более полная информация.

Выручка на квадратный метр

Продуктовый ритейл часто критикуют за агрессивное увеличение магазинов. Локации одного ритейлера иногда расположены близко друг к другу. Но такое размещение возможно. Если эту площадь не займёт ритейл № 1, то на её месте появится ритейл № 2 и создаст конкуренцию. Если у ритейла № 1 есть ресурсы для занятия площади и открытия магазина, то ему будет выгодна соседствующая площадка.

Чтобы оценить целесообразность открытия новой локации или эффективность действующих площадок, используется показатель продажи (выручка) на квадратный метр. Этот KPI показывает, насколько эффективно работает точка или сеть (если берётся в расчёт её общая торговая площадь). При открытии сетевой площадки поблизости важную роль играет этот показатель. Если продажи на квадратный метр в этом месте высокие и не сильно скажутся на общем KPI, то будет разумным занять локацию.

Показатель продажи ритейлеров на квадратный метр (*включая дискаунтер «Моя цена»)

Рассмотрим расчёты показателя продаж на квадратный метр для X5 Group (FIVE), «Магнита» (MGNT), «О’КЕЙ» (OKEY) и их отдельных форматов в категориях «Магазины у дома», «Супермаркеты и гипермаркеты», «Дискаунтеры». Оцениваются форматы, а также группа в целом на основе её чистой розничной выручки общей торговой площади.

Основные конкуренты в сегменте «Магазины у дома» — «Магнит» («Магнит у дома») и X5 Group («Пятёрочка»). Результаты X5 Group выше, чем у «Магнита». Хотя по итогам I полугодия 2022 г. показатели приобретённого «Магнитом» «Дикси» лучше, чем у X5 Group.

В сегменте «Супермаркеты и гипермаркеты» лидерство также принадлежит X5 Group и его магазинам «Перекрёсток». В этом сегменте «Перекрёсток» не единственный представитель X5 Group. «Перекрёсток» — супермаркет, а «Карусель» — гипермаркет. Исходя из операционных результатов такой формат не устраивает компанию. «Карусель» постепенно сокращает торговую площадь и выручку. Возможно, останутся только самые рентабельные магазины.

Динамика выручки и торговой площади «Карусель». Источник: расчёты автора на основе операционных результатов компании

Однако «Карусель» и «Перекрёсток» не оказывают особого влияния на показатель выручки на квадратный метр. Лидером по этому критерию в X5 Group является «Пятёрочка». Доля «Пятёрочки» в выручке группы в I полугодии 2022 г. составила около 83%, а доля торговой площади — 85%.

Даже учитывая высокую долю показателей «Пятёрочки», в общем анализе X5 Group не стал лидером. Это место занял ритейлер «О’КЕЙ». Его дискаунтер «ДА!» показывал высокие результаты эффективности на квадратный метр до 2021 г. А гипермаркет «О’КЕЙ» управляет квадратным метром лучше, чем гипермаркеты и супермаркеты «Карусель» и «Магнит».

По итогам I полугодия 2022 г. доля выручки гипермаркета «О’КЕЙ» в общей выручке группы составила 74%, а дискаунтера «ДА!» — 26%.

Доля выручки «О’КЕЙ» и «ДА!» в общей выручке группы «О’КЕЙ» по итогам I полугодия 2022 г. Источник: расчёты автора

При этом доля торговой площади, которая приходится на дискаунтер «ДА!», не пропорциональна доле в выручке и составляет 17%, а торговая площадь гипермаркета — 83%.

Доля торговой площади «О’КЕЙ» и «ДА!» в общей торговой площади группы «О’КЕЙ» по итогам I полугодия 2022 г. Источник: расчёты автора

Благодаря высоким показателям эффективности дискаунтера «ДА!», группа «О’КЕЙ» занимает лидирующее место по управлению продажами на квадратный метр. Но лидерство ещё нужно удержать. Иногда это труднее, чем догонять по показателям лидирующую компанию. При этом, кроме абсолютных значений, важно понимать динамику изменений показателей.

Темпы роста продаж на квадратный метр. Источник: расчёты автора

Динамика роста продаж на квадратный метр торговой площади сетей «Магнит», X5 Group и «О’КЕЙ». Источник: расчёты автора

В последние годы в динамике показателей произошли изменения. По итогам I полугодия 2022 г. показатели «Магнита» растут более быстрыми темпами, чем показатели X5 Group и «О’КЕЙ». Прирост выручки на квадратный метр торговой площади сети «Магнит» составил 16,3%. Значение увеличилось благодаря площадкам категории «Магазины у дома».

Темпы роста выручки на квадратный метр торговой площади у X5 Group в сегменте «Магазины у дома» составляют 11,5%. Однако общий показатель выручки ниже из-за отрицательной динамики в сети «Карусель» и спада результатов в «Перекрёстке». Увеличение количества магазинов сети «Чижик» мало повлияло на общее значение, так как магазинов по-прежнему не так много.

«О’КЕЙ» занимает первое место по продажам с квадратного метра торговой площади, но ритейлер не смог конкурировать по темпам роста с X5 Group и «Магнитом». Группа показала всего 4% за счёт влияния эффективности дискаунтера «ДА!».

«Магнит» является аутсайдером по показателю продаж на квадратный метр. Возникает вопрос, сможет ли компания сохранить и добавить темпы роста эффективности и показать результаты лучше, чем у X5 Group.

Средний чек

Важный комплексный показатель, который также определяет эффективность ритейла, — средний чек. В ритейле это значение информирует управленческий персонал и собственника о правильном выборе ассортимента товаров, об эффективной работе маркетинговой стратегии, мерчандайзинга и так далее.

При сравнении среднего чека компаний важно смотреть на абсолютные числа и на динамику показателей. Динамика роста среднего чека позволяет оценить, насколько управленческий персонал включён в работу по оптимизации ассортимента, реагированию на потребительский спрос и изменения в потребительском поведении.

Группа «О’КЕЙ» не публикует значения среднего чека в абсолютном выражении, поэтому её результаты даны в динамике.

С 2018 г. показатели X5 Group были выше, чем у Магнита. Но по итогам I полугодия 2022 г. результаты супермаркета «Магнит» превысили показатели «Перекрёстка».

Показатели среднего чека. Источник: расчёты автора

X5 Group сокращает торговую площадь сети «Карусель». У магазинов сети снижается выручка. Вероятно, компания оставляет наиболее рентабельные из площадок, чтобы снизить количество гипермаркетов. Показатели среднего чека в абсолютном выражении подтверждают такое предположение: при снижении общей торговой площади и выручки показатель среднего чека, наоборот, растёт.

За последние несколько лет динамика роста среднего чека у разных форматов сети «Магнит» лучше, чем у конкурентов. И это сказывается на показателях группы.

Динамика среднего чека. Источник: расчёты автора

Динамика среднего чека по группам. Источник: расчёты автора

Динамика роста среднего чека у «Магнита» среди ритейлеров традиционно выше. За I полугодие средний чек группы вырос на 16% год к году в сравнении с 9% у X5 Group и 7% у «О’КЕЙ».

Объём продаж

Показатели продаж на квадратный метр и среднего чека являются производными от выручки. В первом случае выручка сопоставляется с торговой площадью магазина, во втором — с количеством покупателей. Выручка или объём продаж напрямую влияют на эти показатели. Продажи на квадратный метр могут расти, а выручка — снижаться, если компания занимает агрессивную позицию по сокращению торговых площадей. При росте среднего чека выручка может снижаться, если сокращается количество покупателей.

Даже при увеличении продаж с квадратного метра торговой площади и росте среднего чека объём продаж (выручка) остаётся важным показателем. Его снижение — негативный сигнал для компании, её акционеров и кредиторов.

Объём продаж. Источник: расчёты автора

Динамика объёма продаж. Источник: расчёты автора

Иногда при снижении выручки остаются прежними или растут продажи на квадратный метр и средний чек. Выручка сети «Карусель» снижается год к году. При этом положительная динамика выручки по всем форматам говорит о растущем бизнесе. Однако интерес представляют те компании, которые показывают наибольшую динамику роста выручки от объёма продаж.

Динамика роста объёма продаж. Источник: расчёты автора

По показателям выручки группа «Магнит» также демонстрирует лидерство в темпах роста. Значение увеличилось до 39% год к году. X5 Group достиг показателя 18%, «О’КЕЙ» — 10%.

«Магнит» притянул сильных

«Магнит» собрал команду профессионалов. По поводу назначения на пост генерального директора Яна Дюннинга «Коммерсантъ» писал, что для «Ленты» его уход — серьёзная потеря, а для «Магнита» — огромное приобретение. Кубанский ритейлер приобрёл сильного топ-менеджера, при этом забрал его у конкурентов. Команда «Магнита» сейчас наиболее сильная в российском ритейле. Ею управляют сотрудники с потенциалом уровня руководителя компании (Ольга Наумова, заместитель гендиректора Владимир Сорокин). Вопрос в том, насколько эффективно там построят взаимодействие и сможет ли совет директоров справиться с распределением полномочий и зон ответственности.

Темпы роста «Магнита» в ключевых показателях выше, чем у конкурентов. Стратегия «Магнита» выглядит понятно и сбалансированно: концентрация на покупателях, забота о персонале и отдача инвесторам.

Важное место в стратегии ритейлеров занимает покупательский опыт. Умная экспансия, которую видно на примере «Дикси», лидерство по присутствию в регионах, клиентоориентированная операционная модель — всё это уже даёт результаты. KPI растёт, следовательно, увеличивается и лояльность клиентов, причём более быстрыми темпами в отрасли.

Осталось дождаться момента, когда за счёт проделанной менеджментом работы инвесторы получат достойное вознаграждение за веру в компанию и терпение.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба