29 ноября 2022 Альфа-Капитал

Спокойная праздничная неделя на американском рынке. Ралли может продлиться до заседания ФРС

Мосбиржа – в боковике. Отчетность Тинькофф и реструктуризация Яндекса

Народный банк Китая снизил норму резервирования. Ставки остались без изменений.

Есть пространство для дальнейшего роста ставки ФРС. Вопрос в скорости

И вновь удачные размещения Минфина. Если так пойдет, не придется задействовать ФНБ

Цена на нефть обновляет минимумы с начала СВО. На этот раз вопрос к Китаю

Британский фунт и евро продолжают отыгрывать позиции. Ускорение инфляции вначале позитивно для валют

Рубль продолжает игнорировать цены на нефть. Диапазон колебаний предельно узкий

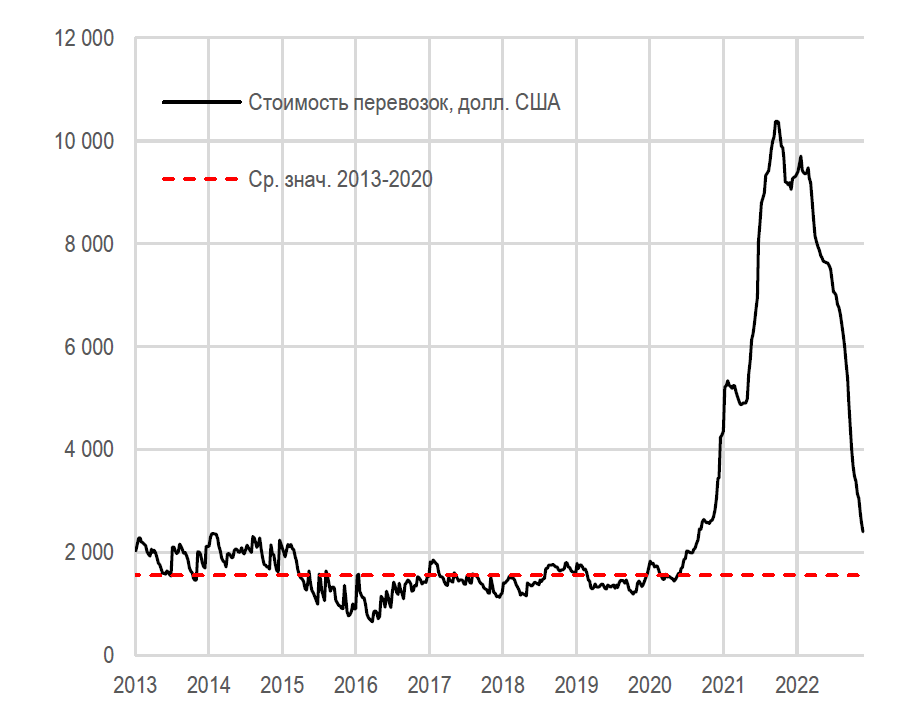

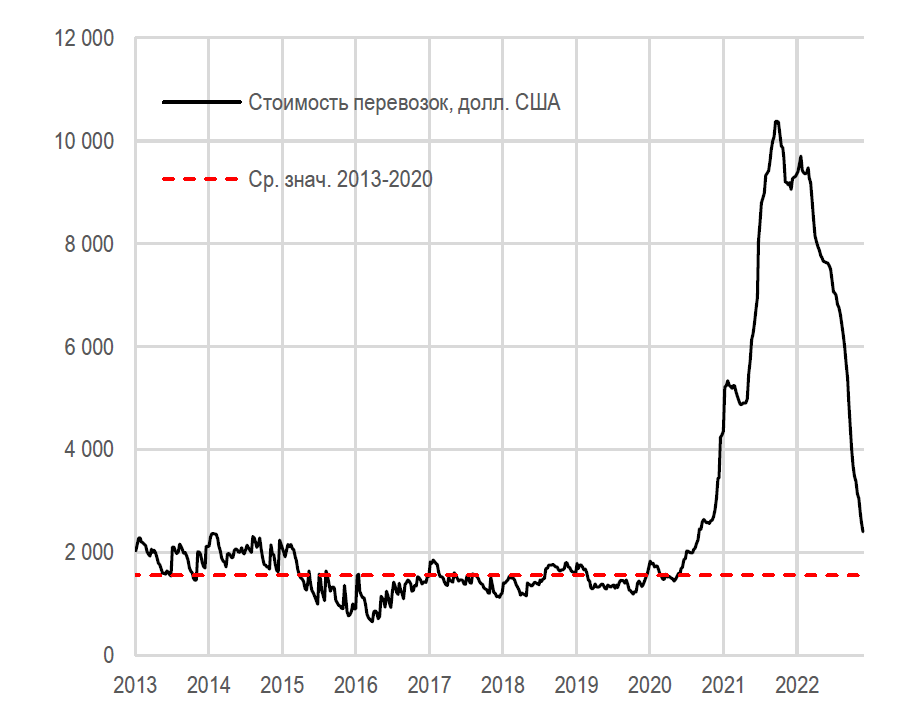

Стоимость перевозок 40-футового контейнера, долл. США

Средняя стоимость контейнерной перевозки по миру снизилась с исторически максимумов, которые в конце 2021 года превыашли 10 тыс. долларов до 2.4 тыс долларов. Это все еще еще выше, чем до пандемии, но ясно указывает на нормализацию ситуации с международной логистикой. Можно ожидать дальнейшей нормализации цен на фоне восстановления пропускной способности портов и охлаждения спроса.

Стоимость перевозок, исходя из этих данных уже должна меньше сказываться на цене и доступности конечных товаров, что должно снизить инфляционное давление в США и частично Европе. Кроме того, за счет снижения издержек, это может поддержать производства, замедлить скорость сползания мировой экономики в рецессию.

АКЦИИ

Спокойная праздничная неделя на американском рынке

Укороченная торговая неделя в США завершилась в небольшом плюсе, основные индексы прибавили 1–2%. Наиболее важными факторами для инвесторов в праздничную неделю были публикации протокола ФРС и макростатистика по рынку труда и розничным продажам. Американский ЦБ, вероятно, рассмотрит менее резкое изменение ставки на заседании в следующем месяце. Но большинство чиновников все-таки склоняются к необходимости повышения ставки, и только несколько членов ФРС придерживаются мнения о том, что ужесточение денежно-кредитной политики может иметь негативные последствия для экономики.

Американский рынок труда остается довольно сильным. Первичные заявки на пособие по безработице выросли на 17 тыс. – до 240 тыс., причем уровень безработицы остается на низком уровне – около 3,7%. В 2019 году среднее значение по году было около 200 тыс., а минимальный показатель в 166 тыс. был зафиксирован в марте этого года. При этом данная статистика очень волатильна от недели к неделе, к тому же обычно в конце года количество заявок подрастает. Тем не менее рост показателя также связан с увеличением количества увольнений, о чем все чаще упоминает менеджмент компаний.

Мосбиржа – в последние недели в боковике

Индекс Мосбиржи опустился ниже 2200 пунктов, за неделю потеряв чуть больше 1%. Российские бумаги были под давлением на фоне снижения нефтяных котировок, а также в преддверии решения по потолку цен на российскую нефть. Спред Urals к Brent составляет примерно 24 доллара.

Тинькофф опубликовал результаты за 3 кв. 2022, которые были неоднозначно восприняты инвесторами, особенно в сравнении с ранее обнародованной отчетностью Сбера. За неделю бумаги TCS потеряли около 4,5%. В целом банк продемонстрировал двузначные темпы роста доходов, чистая прибыль практически удвоилась, наблюдался сильный приток по клиентской базе. Тем не менее операционные расходы по группе выросли на 32% за 9М2022.

Новости о реструктуризации Яндекса обвалили котировки компании на 5%. Целью является выделение голландской Yandex N.V., в которую войдут облачный бизнес, беспилотники, а в России останется основной бизнес компании – поиск, реклама, доставка, такси. Более того, рассматривается вариант того, что в число российских акционеров войдут А. Кудрин, В. Потанин, ВТБ.

На этой неделе представят отчетность по МСФО Русгидро, АФК Система.

Народный банк Китая снизил норму резервирования

Народный банк Китая не спешит использовать снижение основных ставок для поддержания экономики страны, которая испытывает проблемы из-за рекордного роста числа случаев заражения COVID-19 и введенных в связи с этим карантинов. Вместо этого китайский регулятор использует вспомогательные инструменты. Так, например, на прошлой неделе НБК оставил неизменной ставку по однолетним и пятилетним LPR (целевая процентная ставка, устанавливаемая Народным банком Китая в качестве инструмента денежно-кредитной политики), при этом норма резервирования для банков была снижена на 25 б.п. – до уровня 7,8%, что высвободит около 70 млрд долл. банковских средств для поддержания достаточной ликвидности.

ОБЛИГАЦИИ

Есть пространство для дальнейшего роста ставки ФРС

Участники рынка продолжают оценивать перспективы замедления роста ставок в США, что приводит к росту цен глобальных облигаций. К примеру, доходности 30-летних гособлигаций США впервые с середины октября опустились ниже уровня в 4%. Но к этому ралли стоит относиться с осторожностью. Вероятно, оно продлится до следующего заседания ФРС в декабре, где, как ждет рынок, ФРС может снизить скорость повышения ставки. Это, вероятно, станет такой поворотной точкой для рынка по принципу «покупай на слухах – продавай на фактах».

В целом мы видим, что ставки, вероятнее всего, еще достигнут более высокого уровня. Так, президент ФРБ Сент-Луиса Джеймс Буллард (один из голосующих членов Комитета по открытым рынкам ФРС), например, пишет, что ставки пока недостаточно высоки, если судить по различным макроиндикаторам. Так что, хотя большая часть участников рынка и ждет замедления инфляции в следующем году, ставка ФРС еще может вырасти до 5% или даже выше. В таком случае то, что мы сейчас видим на рынке, – это временное явление (разве что инфляция неожиданно резко замедлится, что позволит ФРС быстрее выйти на плато по ставке).

И вновь удачные размещения Минфина

Минфин провел очередное успешное размещение ОФЗ. Спрос на бумаги был высокий, хотя и не такой, как в прошлый раз (что логично: размещались выпуски, где доступно не так много бумаг). Но в любом случае Минфин занял довольно много (166,7 млрд рублей по номиналу) и с минимальной премией, не оказав негативного влияния на вторичный рынок. Если он продолжит занимать столько же каждую неделю до конца года, это позволит удовлетворить все потребности Минфина в финансировании без дальнейшего использования средств ФНБ.

Привлечений хватит для финансирования дефицита бюджета

В Министерстве финансов подтвердили, что ведомство будет использовать ОФЗ как основной источник финансирования дефицита бюджета, пока позволяет рынок, а средства ФНБ планируется приберечь для инвестиций.

Этот план выглядит вполне осуществимым. Дефицит бюджета в этом году оценивался в 1,3 трлн рублей, еще 1,1 трлн требуется на погашение выпусков ОФЗ в этом году. При этом с начала года Минфин уже занял на рынке 1,32 трлн рублей и еще использовал около 265 млрд из ФНБ. В результате, по нашим подсчетам, для покрытия оставшейся части расходов Минфину потребуется привлечь на рынке еще около 810 млрд рублей.

По нашим оценкам, только у банков остается 827 млрд рублей, привлеченных у ЦБ на аукционе РЕПО, а ведь они могут использовать для покупки ОФЗ и другие свободные средства. Поэтому проблем с заимствованиями у Минфина не будет, особенно если он продолжит делать фокус на флоутеры.

СЫРЬЕ И ВАЛЮТЫ

Цена на нефть обновляет минимумы с начала СВО

Цены на нефть продолжили снижение, за баррель WTI сегодня давали менее 74,0 долл., за баррель Brent – менее 83,0 долл. Помимо отсутствия решения по потолку цены на российскую нефть, что снизило опасения по поводу рисков перебоев поставок из-за отказа России поставлять нефть в страны, поддержавшие ограничения, серьезное влияние оказали также новости из Китая. Беспорядки и рост числа заражений COVID-19 заставляют инвесторов опасаться очередной волны снижения деловой активности и спроса на ресурсы.

На текущий момент мировые цены на нефть соответствуют оптимистичным прогнозам, так что особых проблем для экспортеров быть не должно. С другой стороны, снижение цен – это сигнал для ответных действий ОПЕК+ (ближайшее заседание – 4 декабря). На наш взгляд, стоит ожидать официальных комментариев по этому вопросу.

Золото удерживает позиции

Цена золота держится около отметки 1750 долл. за унцию. Стоит отметить, что в последние недели наблюдалось некоторое расхождение динамики курсов евро и фунта с золотом, хотя пока и не очень сильное. Это хороший сигнал для рынков в целом: возможно, инвесторы начинают обращать внимание на факторы за рамками ожиданий по ставке ФРС или ЕЦБ.

С этой точки зрения стоит отметить высокую инфляцию в США и Европе, а также в других странах и ее сочетание с мягкой относительно инфляции монетарной политикой. Если мы сейчас наблюдаем попытку инфляционного снижения долга, то правильной стратегией является увеличение доли реальных активов в портфелях, к которым относятся акции и сырьевые активы, в том числе драгоценные металлы.

Британский фунт и евро продолжают отыгрывать позиции

Европейские валюты продолжили укрепляться по отношению к доллару США, курс фунта превысил отметку GBP/USD 1,21, евро достиг EUR/USD 1,045. Пока инвесторы продолжают отыгрывать идею более жесткого подхода европейских регуляторов к монетарной политике, что меняет прогнозы по дифференциалу ставок, влияя на движение «горячих» денег. Вопросы по инфляции и концепция паритета покупательной способности пока отложены в сторону.

Тем не менее именно инфляция – основной долгосрочный фактор изменения курсов валют. Поэтому текущее укрепление фунта и евро – это, скорее всего, лишь отскок в рамках долгосрочного нисходящего тренда.

Рубль продолжает игнорировать цены на нефть

Рубль продолжает игнорировать снижение цен на нефть, а также сообщения о росте дисконтов из-за сужения круга покупателей российской нефти. Во многом это обусловлено тем, что, даже с учетом всех этих факторов, экспортная выручка продолжает с лихвой перекрывать импорт.

Мосбиржа – в боковике. Отчетность Тинькофф и реструктуризация Яндекса

Народный банк Китая снизил норму резервирования. Ставки остались без изменений.

Есть пространство для дальнейшего роста ставки ФРС. Вопрос в скорости

И вновь удачные размещения Минфина. Если так пойдет, не придется задействовать ФНБ

Цена на нефть обновляет минимумы с начала СВО. На этот раз вопрос к Китаю

Британский фунт и евро продолжают отыгрывать позиции. Ускорение инфляции вначале позитивно для валют

Рубль продолжает игнорировать цены на нефть. Диапазон колебаний предельно узкий

Стоимость перевозок 40-футового контейнера, долл. США

Средняя стоимость контейнерной перевозки по миру снизилась с исторически максимумов, которые в конце 2021 года превыашли 10 тыс. долларов до 2.4 тыс долларов. Это все еще еще выше, чем до пандемии, но ясно указывает на нормализацию ситуации с международной логистикой. Можно ожидать дальнейшей нормализации цен на фоне восстановления пропускной способности портов и охлаждения спроса.

Стоимость перевозок, исходя из этих данных уже должна меньше сказываться на цене и доступности конечных товаров, что должно снизить инфляционное давление в США и частично Европе. Кроме того, за счет снижения издержек, это может поддержать производства, замедлить скорость сползания мировой экономики в рецессию.

АКЦИИ

Спокойная праздничная неделя на американском рынке

Укороченная торговая неделя в США завершилась в небольшом плюсе, основные индексы прибавили 1–2%. Наиболее важными факторами для инвесторов в праздничную неделю были публикации протокола ФРС и макростатистика по рынку труда и розничным продажам. Американский ЦБ, вероятно, рассмотрит менее резкое изменение ставки на заседании в следующем месяце. Но большинство чиновников все-таки склоняются к необходимости повышения ставки, и только несколько членов ФРС придерживаются мнения о том, что ужесточение денежно-кредитной политики может иметь негативные последствия для экономики.

Американский рынок труда остается довольно сильным. Первичные заявки на пособие по безработице выросли на 17 тыс. – до 240 тыс., причем уровень безработицы остается на низком уровне – около 3,7%. В 2019 году среднее значение по году было около 200 тыс., а минимальный показатель в 166 тыс. был зафиксирован в марте этого года. При этом данная статистика очень волатильна от недели к неделе, к тому же обычно в конце года количество заявок подрастает. Тем не менее рост показателя также связан с увеличением количества увольнений, о чем все чаще упоминает менеджмент компаний.

Мосбиржа – в последние недели в боковике

Индекс Мосбиржи опустился ниже 2200 пунктов, за неделю потеряв чуть больше 1%. Российские бумаги были под давлением на фоне снижения нефтяных котировок, а также в преддверии решения по потолку цен на российскую нефть. Спред Urals к Brent составляет примерно 24 доллара.

Тинькофф опубликовал результаты за 3 кв. 2022, которые были неоднозначно восприняты инвесторами, особенно в сравнении с ранее обнародованной отчетностью Сбера. За неделю бумаги TCS потеряли около 4,5%. В целом банк продемонстрировал двузначные темпы роста доходов, чистая прибыль практически удвоилась, наблюдался сильный приток по клиентской базе. Тем не менее операционные расходы по группе выросли на 32% за 9М2022.

Новости о реструктуризации Яндекса обвалили котировки компании на 5%. Целью является выделение голландской Yandex N.V., в которую войдут облачный бизнес, беспилотники, а в России останется основной бизнес компании – поиск, реклама, доставка, такси. Более того, рассматривается вариант того, что в число российских акционеров войдут А. Кудрин, В. Потанин, ВТБ.

На этой неделе представят отчетность по МСФО Русгидро, АФК Система.

Народный банк Китая снизил норму резервирования

Народный банк Китая не спешит использовать снижение основных ставок для поддержания экономики страны, которая испытывает проблемы из-за рекордного роста числа случаев заражения COVID-19 и введенных в связи с этим карантинов. Вместо этого китайский регулятор использует вспомогательные инструменты. Так, например, на прошлой неделе НБК оставил неизменной ставку по однолетним и пятилетним LPR (целевая процентная ставка, устанавливаемая Народным банком Китая в качестве инструмента денежно-кредитной политики), при этом норма резервирования для банков была снижена на 25 б.п. – до уровня 7,8%, что высвободит около 70 млрд долл. банковских средств для поддержания достаточной ликвидности.

ОБЛИГАЦИИ

Есть пространство для дальнейшего роста ставки ФРС

Участники рынка продолжают оценивать перспективы замедления роста ставок в США, что приводит к росту цен глобальных облигаций. К примеру, доходности 30-летних гособлигаций США впервые с середины октября опустились ниже уровня в 4%. Но к этому ралли стоит относиться с осторожностью. Вероятно, оно продлится до следующего заседания ФРС в декабре, где, как ждет рынок, ФРС может снизить скорость повышения ставки. Это, вероятно, станет такой поворотной точкой для рынка по принципу «покупай на слухах – продавай на фактах».

В целом мы видим, что ставки, вероятнее всего, еще достигнут более высокого уровня. Так, президент ФРБ Сент-Луиса Джеймс Буллард (один из голосующих членов Комитета по открытым рынкам ФРС), например, пишет, что ставки пока недостаточно высоки, если судить по различным макроиндикаторам. Так что, хотя большая часть участников рынка и ждет замедления инфляции в следующем году, ставка ФРС еще может вырасти до 5% или даже выше. В таком случае то, что мы сейчас видим на рынке, – это временное явление (разве что инфляция неожиданно резко замедлится, что позволит ФРС быстрее выйти на плато по ставке).

И вновь удачные размещения Минфина

Минфин провел очередное успешное размещение ОФЗ. Спрос на бумаги был высокий, хотя и не такой, как в прошлый раз (что логично: размещались выпуски, где доступно не так много бумаг). Но в любом случае Минфин занял довольно много (166,7 млрд рублей по номиналу) и с минимальной премией, не оказав негативного влияния на вторичный рынок. Если он продолжит занимать столько же каждую неделю до конца года, это позволит удовлетворить все потребности Минфина в финансировании без дальнейшего использования средств ФНБ.

Привлечений хватит для финансирования дефицита бюджета

В Министерстве финансов подтвердили, что ведомство будет использовать ОФЗ как основной источник финансирования дефицита бюджета, пока позволяет рынок, а средства ФНБ планируется приберечь для инвестиций.

Этот план выглядит вполне осуществимым. Дефицит бюджета в этом году оценивался в 1,3 трлн рублей, еще 1,1 трлн требуется на погашение выпусков ОФЗ в этом году. При этом с начала года Минфин уже занял на рынке 1,32 трлн рублей и еще использовал около 265 млрд из ФНБ. В результате, по нашим подсчетам, для покрытия оставшейся части расходов Минфину потребуется привлечь на рынке еще около 810 млрд рублей.

По нашим оценкам, только у банков остается 827 млрд рублей, привлеченных у ЦБ на аукционе РЕПО, а ведь они могут использовать для покупки ОФЗ и другие свободные средства. Поэтому проблем с заимствованиями у Минфина не будет, особенно если он продолжит делать фокус на флоутеры.

СЫРЬЕ И ВАЛЮТЫ

Цена на нефть обновляет минимумы с начала СВО

Цены на нефть продолжили снижение, за баррель WTI сегодня давали менее 74,0 долл., за баррель Brent – менее 83,0 долл. Помимо отсутствия решения по потолку цены на российскую нефть, что снизило опасения по поводу рисков перебоев поставок из-за отказа России поставлять нефть в страны, поддержавшие ограничения, серьезное влияние оказали также новости из Китая. Беспорядки и рост числа заражений COVID-19 заставляют инвесторов опасаться очередной волны снижения деловой активности и спроса на ресурсы.

На текущий момент мировые цены на нефть соответствуют оптимистичным прогнозам, так что особых проблем для экспортеров быть не должно. С другой стороны, снижение цен – это сигнал для ответных действий ОПЕК+ (ближайшее заседание – 4 декабря). На наш взгляд, стоит ожидать официальных комментариев по этому вопросу.

Золото удерживает позиции

Цена золота держится около отметки 1750 долл. за унцию. Стоит отметить, что в последние недели наблюдалось некоторое расхождение динамики курсов евро и фунта с золотом, хотя пока и не очень сильное. Это хороший сигнал для рынков в целом: возможно, инвесторы начинают обращать внимание на факторы за рамками ожиданий по ставке ФРС или ЕЦБ.

С этой точки зрения стоит отметить высокую инфляцию в США и Европе, а также в других странах и ее сочетание с мягкой относительно инфляции монетарной политикой. Если мы сейчас наблюдаем попытку инфляционного снижения долга, то правильной стратегией является увеличение доли реальных активов в портфелях, к которым относятся акции и сырьевые активы, в том числе драгоценные металлы.

Британский фунт и евро продолжают отыгрывать позиции

Европейские валюты продолжили укрепляться по отношению к доллару США, курс фунта превысил отметку GBP/USD 1,21, евро достиг EUR/USD 1,045. Пока инвесторы продолжают отыгрывать идею более жесткого подхода европейских регуляторов к монетарной политике, что меняет прогнозы по дифференциалу ставок, влияя на движение «горячих» денег. Вопросы по инфляции и концепция паритета покупательной способности пока отложены в сторону.

Тем не менее именно инфляция – основной долгосрочный фактор изменения курсов валют. Поэтому текущее укрепление фунта и евро – это, скорее всего, лишь отскок в рамках долгосрочного нисходящего тренда.

Рубль продолжает игнорировать цены на нефть

Рубль продолжает игнорировать снижение цен на нефть, а также сообщения о росте дисконтов из-за сужения круга покупателей российской нефти. Во многом это обусловлено тем, что, даже с учетом всех этих факторов, экспортная выручка продолжает с лихвой перекрывать импорт.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба