MD Medical Group Investments («Мать и Дитя») — сеть частных клиник, специализирующаяся на женском здоровье и педиатрии.

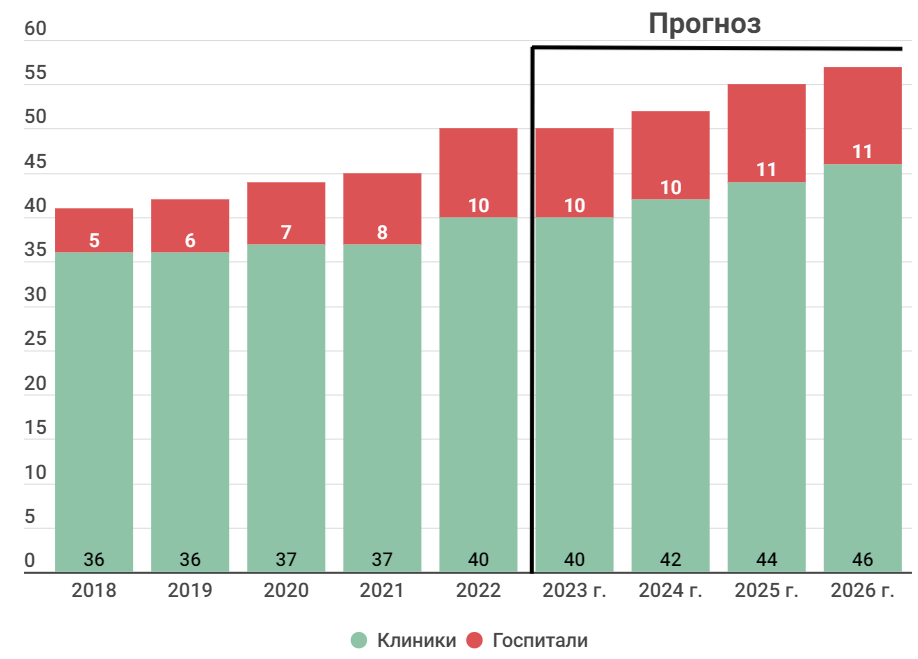

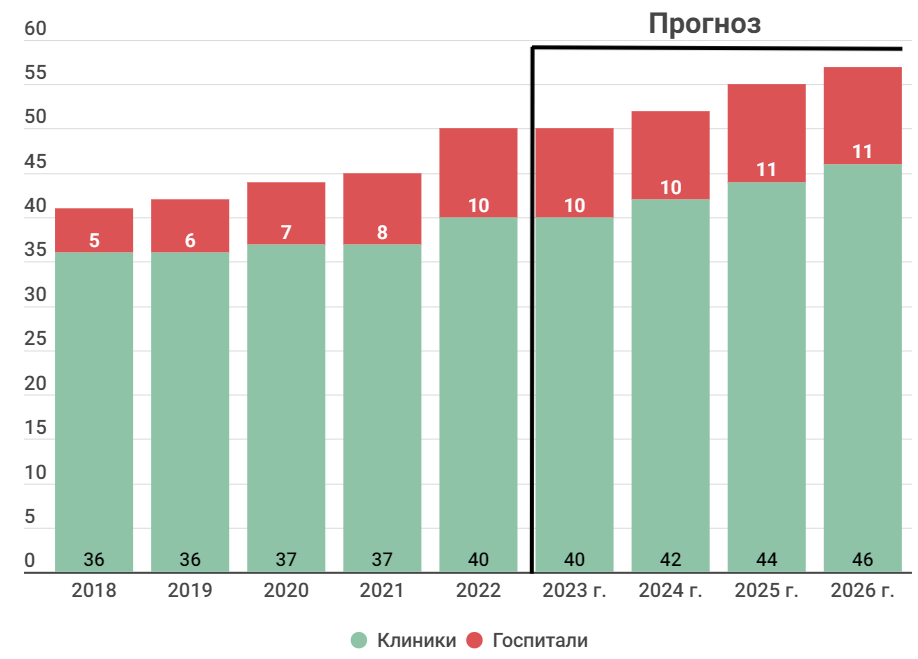

Клиники и госпитали компании представлены почти во всех регионах России. Основной упор шел на Москву, но в последние годы «Мать и Дитя» активно расширяется в регионах.

У компании есть 3 формата учреждений:

Госпитали — масштабные комплексы, где пациенты получают полный спектр услуг: амбулаторные визиты, диагностика, хирургические операции, стационарное лечение, реабилитация после лечения.

Клиники — место, где можно провести диагностику, проконсультироваться с врачом и получить лечение. Есть мини-формат у дома.

MD Lab — пункт сбора анализов наподобие «Хеликса» и «Инвитро». Новое направление для компании, пока открыто только 2 пункта.

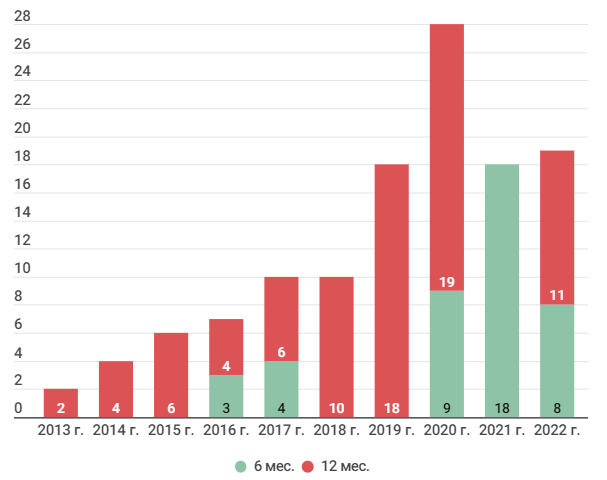

Основная точка роста «Мать и Дитя» — активная экспансия. Компания расширяет свое присутствие в регионах и Москве.

В 2022 году было открыто 3 клиники, 2 госпиталя в Санкт-Петербурге и Тюмени и один MD Lab.

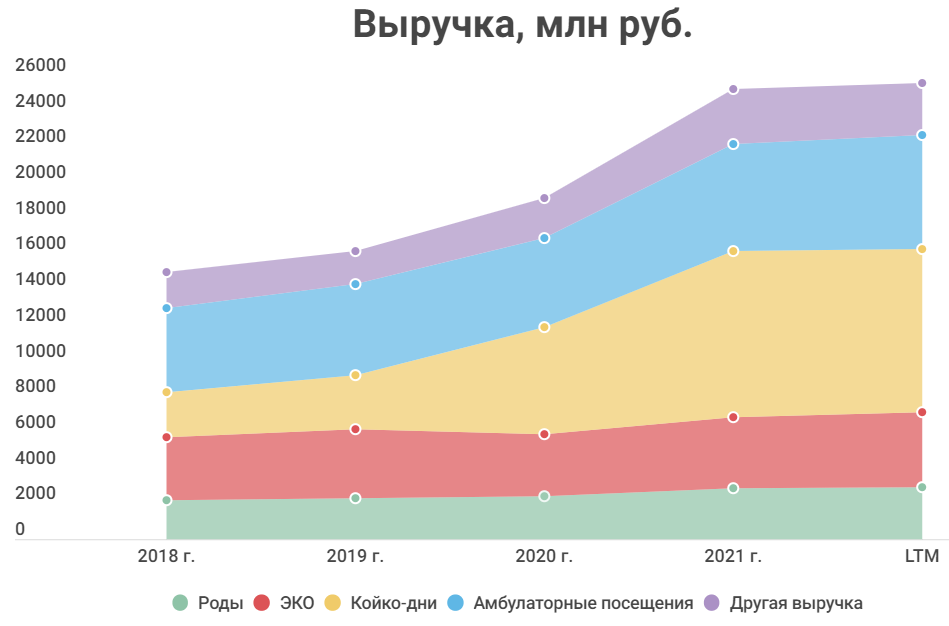

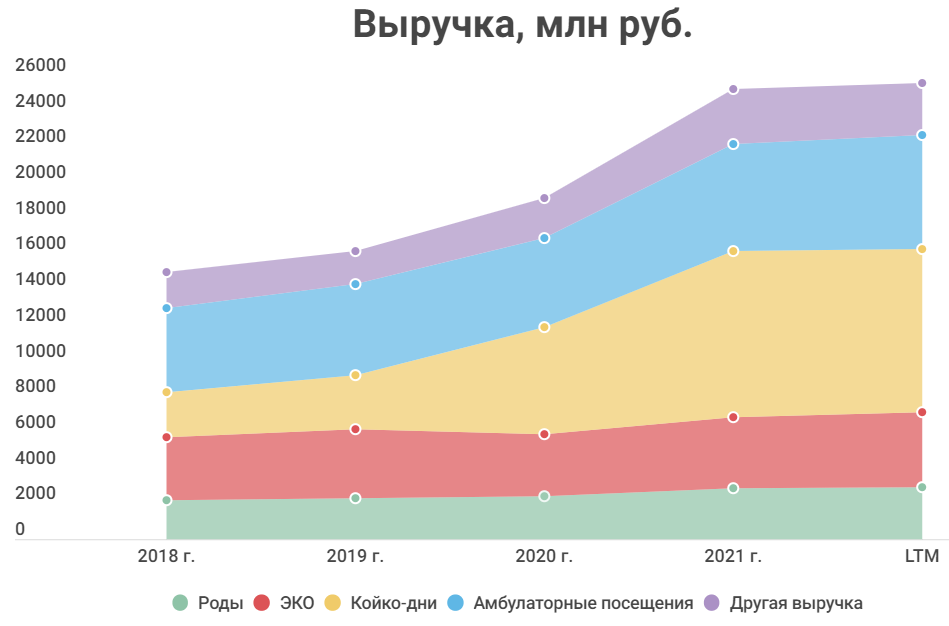

Выручка складывается из 4-х основных направлений:

Роды и все, что с ними связано.

ЭКО — экстракорпоральное оплодотворение или искусственное оплодотворение.

Койко-дни — стационарное лечение. Тут есть разные направление, например, онкология, травматология, ковид.

Амбулаторные посещения — амбулаторное лечение (прием врача, диагностика, лечение)

До 2020 года выручка была равномерна распределена между направлениями. На первом месте находились амбулаторные посещения. Но в 2020-2021 годы резко выросли койко-дни. Это связано с двумя факторами: появления новых госпиталей и ковид. Во время пандемии часть госпиталей было переоборудовано под лечение ковида.

В 2022 году пандемия утихла, но результаты компании поддержали другие направления.

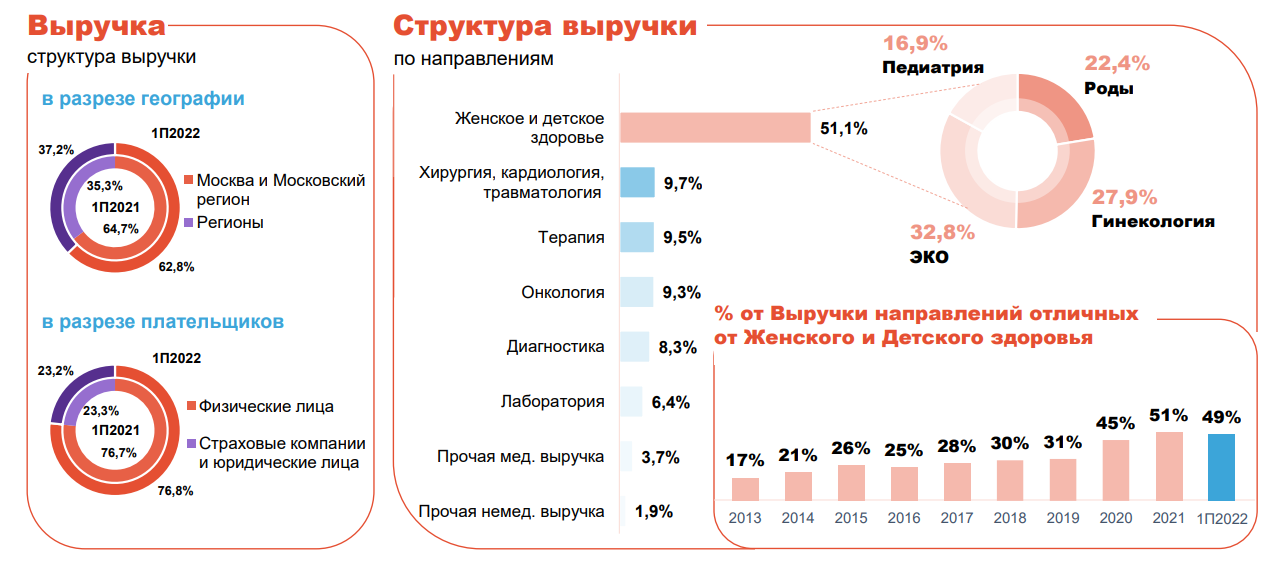

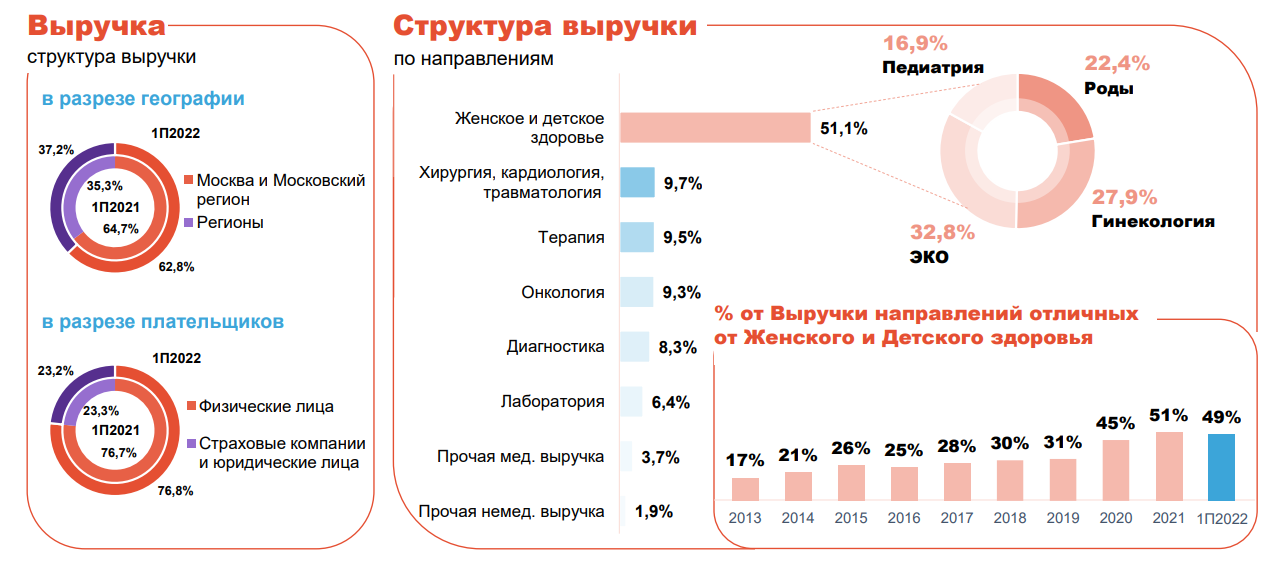

«Мать и Дитя» изначально специализировалась именно на женском и детском здоровье. Но стратегия компании — постепенно диверсифицировать направления. Так, уже в 2021 году прочие направления составили более половины выручки.

В географическом разрезе компания также смогла добиться диверсификации: на регионы приходится более 60% выручки, но Москва остается самым рентабельным направлением.

Финансовые показатели

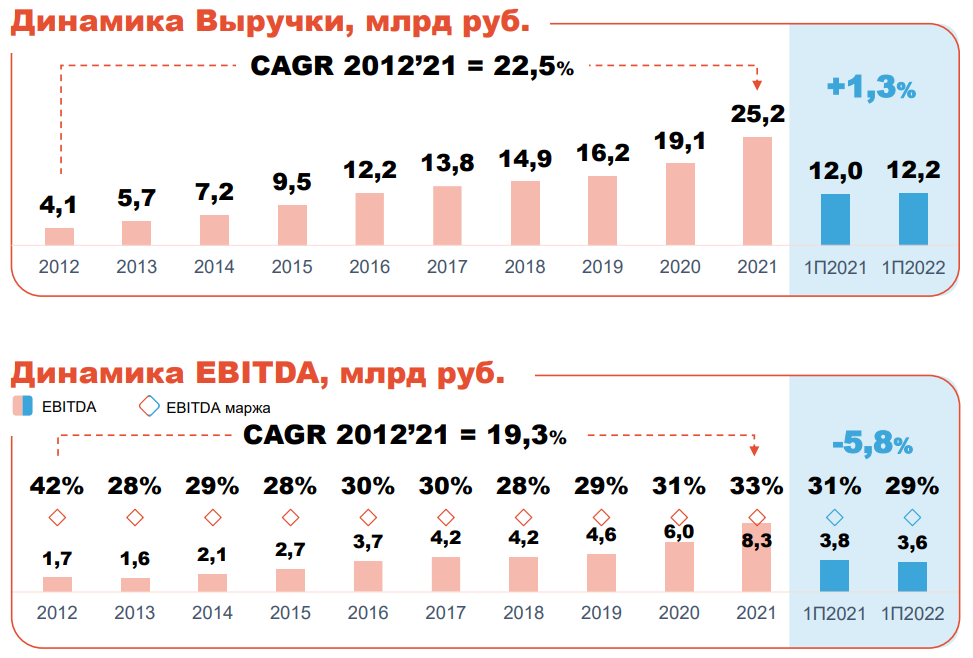

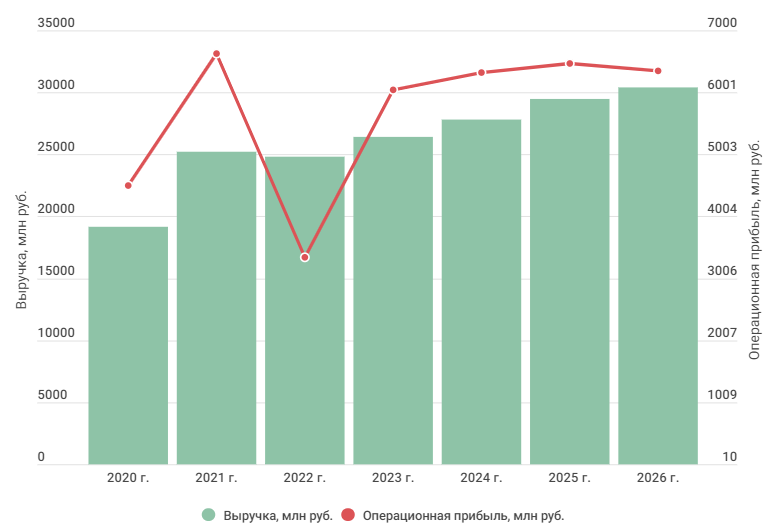

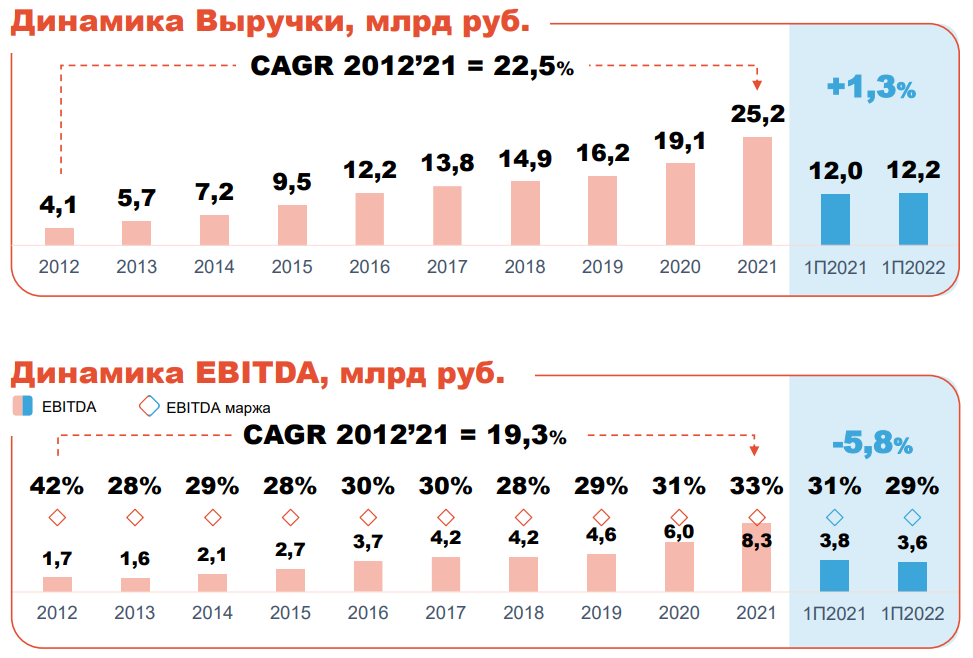

Выручка «Мать и Дитя» в последние 10 лет росла высокими темпами, выше 20% в год. Это происходило на фоне расширения сети и роста среднего чека.

В 1 полугодии 2022 года выручка практически не изменилась. Просели показатели в Москве, особенно койко-дни на фоне исчезновения ковида. Но результаты поддержали новые госпитали в регионах, которые вышли на производственную мощность.

Рентабельность EBITDA у компании стабильно держится в районе 30%. В 1 пол. 2022 года EBITDA снизилась из-за слабых операционных показателей в Москве.

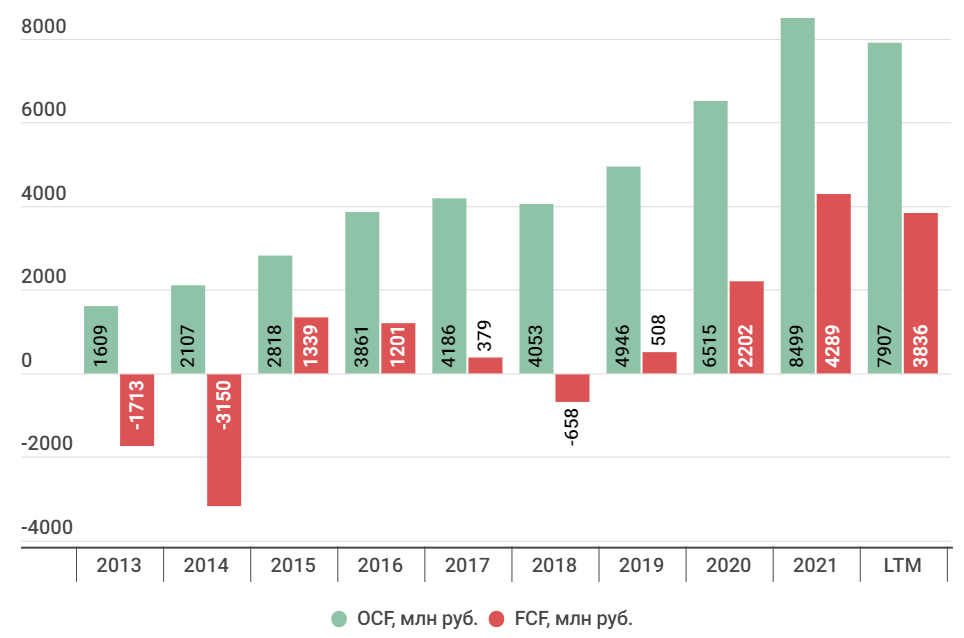

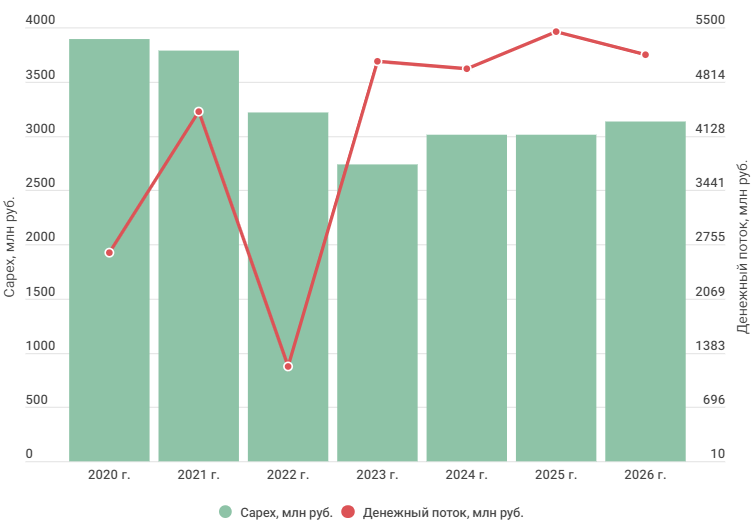

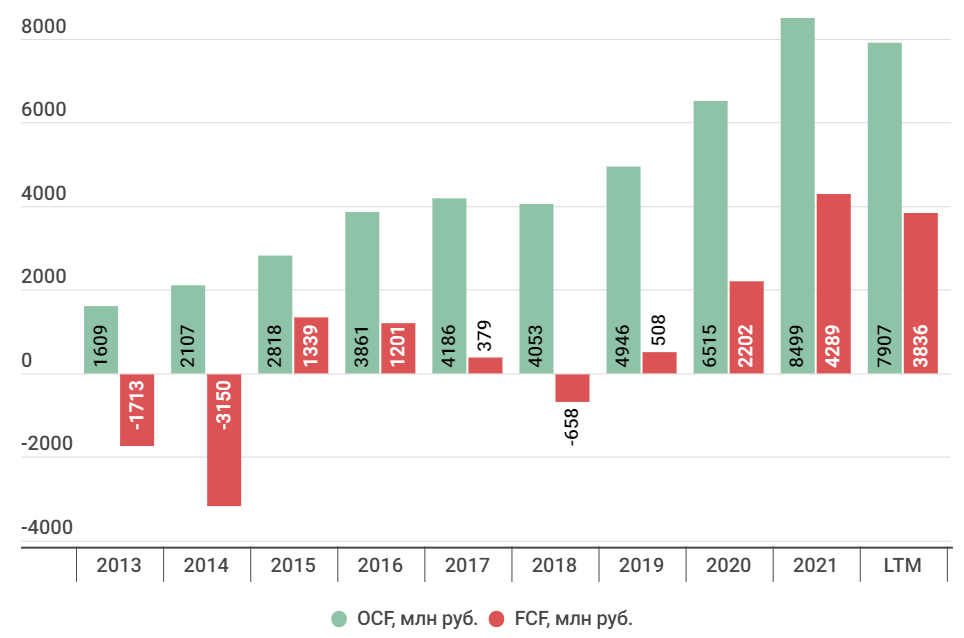

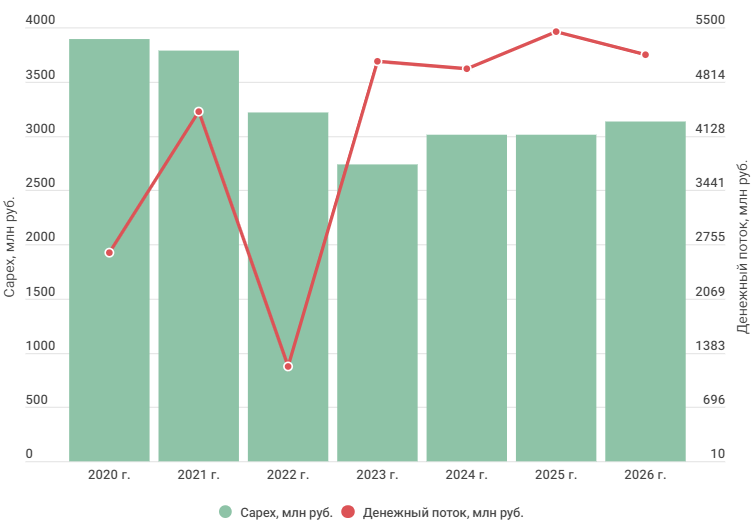

Операционный денежный поток стабильный, а вот свободный поток волатилен из-за капитальных затрат.

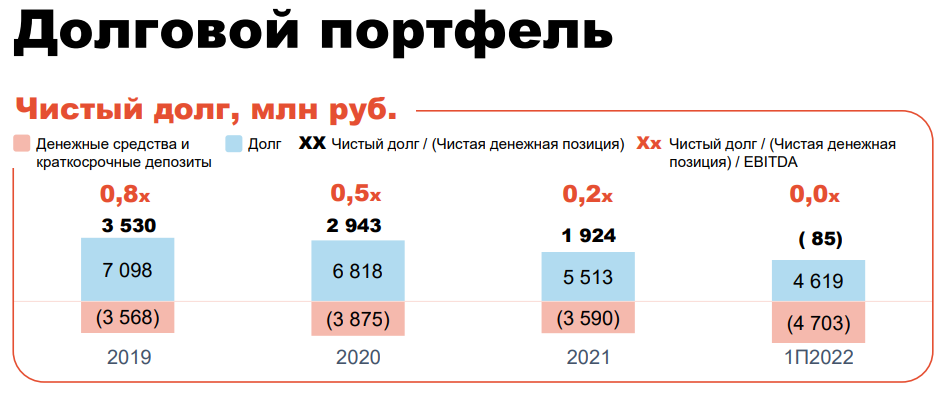

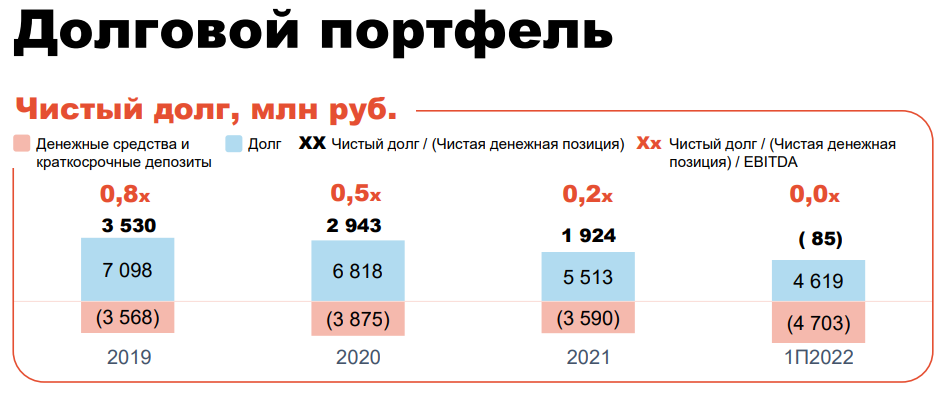

С долгом у «Мать и Дитя» все отлично. В 2022 году Чистый долг/EBITDA достиг 0. Это произошло на фоне невыплаты дивидендов по итогам 2021 года и снижения капзатрат.

В 3 квартале 2022 года группа досрочно исполнила все обязательства перед банком ВТБ, погасив кредит в размере 2 166 млн руб. По итогам года долг будет еще ниже, как и затраты по нему.

Дивиденды

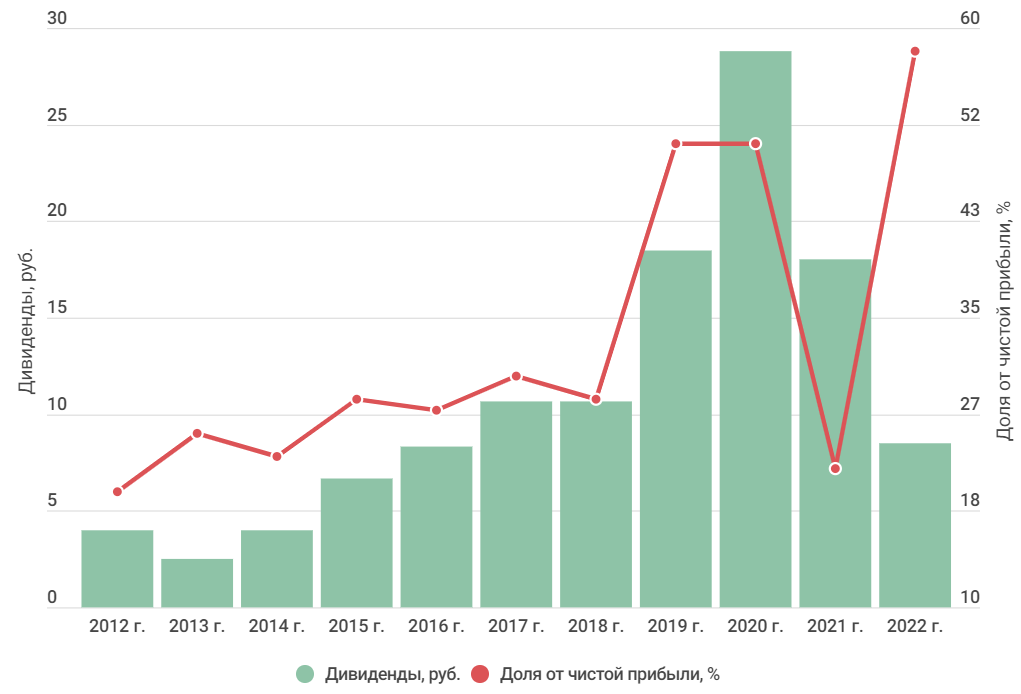

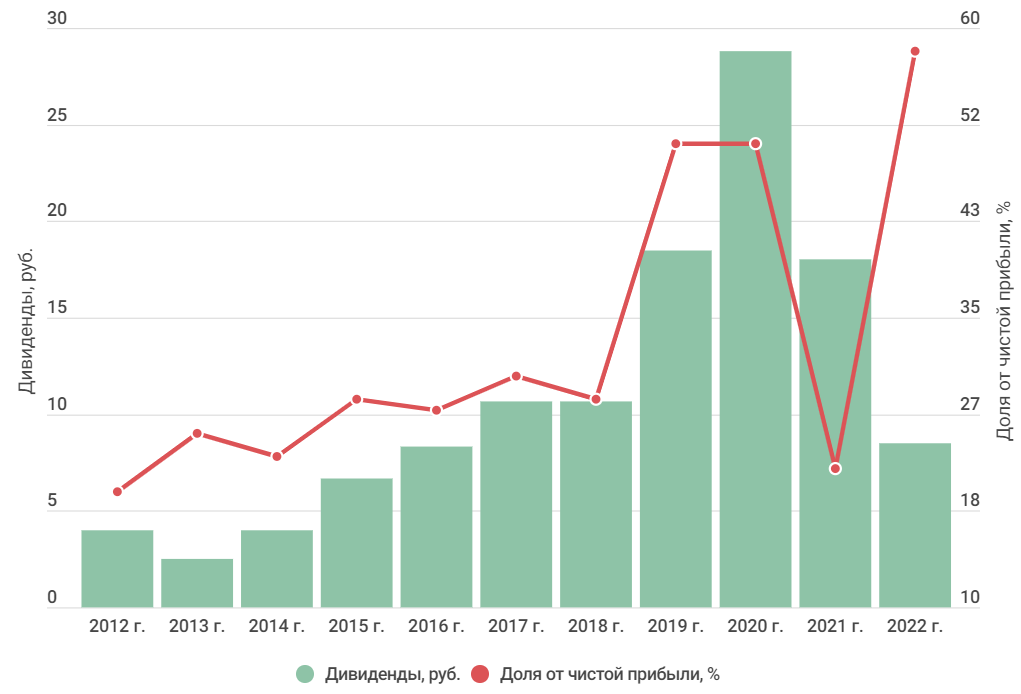

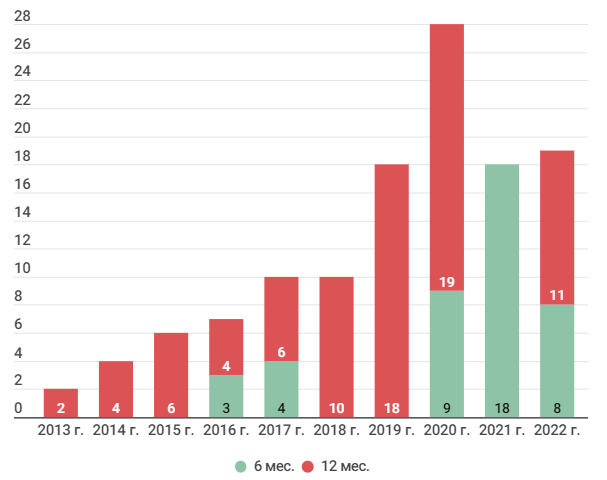

У «Мать и Дитя» нет официальной дивидендной политики. Но в последние пару лет компания платит 50% от чистой прибыли.

По итогам 2021 года не получилось заплатить из-за проблем с НРД. В течение 2022 года менеджмент старался найти решение вопроса с дивидендами. Тут стоит им отдать должное, ведь решение было найдено. Компания объявила дивиденды за 1 пол. 2022 года. Доходность была небольшая, меньше 2%, но был важен сам факт выплаты. Вышло 58% от чистой прибыли, больше, чем обычно. Но и чистая прибыль была низкая из-за высоких прочих расходов.

В итоге «Мать и Дитя» — единственная компания, зарегистрированная не в РФ, которая выплатила дивиденды всем акционерам.

Провернуть все это компании удалось, так как она налоговый резидент РФ, хотя и зарегистрирована на Кипре. Но одного этого недостаточно, чтобы перекинуть средства через неработающий мост депозитариев. До сих пор непонятно, как компания это провернула. Но дивиденды дошли, проверено.

Влияние СВО

Основная проблема была в том, что у «Мать и Дитя» торгуются расписки на Московской бирже. Но компании удалось заплатить дивиденды, теперь проблема не такая значимая.

Следующий момент — трудности с импортом оборудования и расходников. Как таковых санкций, связанных с медициной, на Россию не наложили. Но не все подрядчики согласятся работать с российской компанией, также есть некоторые проблемы с логистикой.

Но и эта проблема особо не затронула «Мать и Дитя». Увеличились сроки поставки, какие-то позиции заменили, но ничего глобального.

Сильнее всего текущий кризис повлиял на стратегию развития компании. Планировалось построить как минимум 3 госпиталя в Москве и несколько клиник в регионах. Но компании пришлось заморозить проекты из-за неопределенности.

Лапино-3 — центр лучевой терапии с инвестициями в 4 млрд руб. Его планировали построить в 2024 году. Начало стройки было назначено на 2022 год. Генподрядчик не смог назвать фиксированную цену, так как ситуация сейчас нестабильная. «Мать и Дитя» решила не вкладываться в стройку, по которой не знают конечный чек. Компания всегда тщательно отбирала проекты с хорошей рентабельностью на вложенные средства.

В итоге проект не заморозили, будут искать нового подрядчика.

Инвестиции в клиники значительно меньше, но и от них отказываются. Так, заморожены проекты в Липецке и Белгороде. При этом компания реализовала проекты, запланированные на 2022 год.

Следующий фактор — релокация россиян. Основная масса уехавших за границу — потенциальные клиенты «Мать и Дитя», люди с достатком выше среднего. В Москве трафик пациентов просел, отчасти это может быть взаимосвязано.

Но не думаю, что релокация окажет существенный эффект на деятельность компании. Скорее он будет нивелирован притоком посетителей в регионах.

Оценка доходным подходом

В 2022 году компания открыла 2 госпиталя и 3 клиники. Эти проекты окажут эффект на финансовые результаты в 2023 году, когда выйдут на проектную мощность.

Я не ожидаю реализации каких-либо значимых проектов в следующем году. Начиная с 2024 года компания вполне может продолжить региональную экспансию через открытие небольших клиник.

Реализацию проекта Лапино-3 я заложил на конец 2024 — начало 2025 года.

С учетом этого, я прогнозирую, что в 2023 году финансовые показатели улучшатся. В 2022 году по операционной прибыли была просадка из-за обесценения активов. Рентабельность выйдет на уровень 21%, ниже чем в 2020-2021 годах из-за роста затрат. Без активных инвестиций и экспансии рост выручки ограничится в среднем 5% в год.

Учитывая заморозку проектов, капитальные затраты снизятся. Возможно к 2024 году компания начнет постепенно возобновлять некоторые стройки.

Денежный поток на фоне снижения инвестиций и низких затрат по долгу будет находиться на высоком уровне.

По доходному подходу «Мать и Дитя» можно оценить в 585 руб. за акцию.

Прогноз дивидендов

Операционные результаты 3-го квартала в среднем на уровне прошлого года. Если компания больше не будет делать переоценки, то во 2-м полугодии рентабельность подрастет.

По моему прогнозу, «Мать и Дитя» может заплатить по итогам 2022 года еще 11 руб. на акцию, доходность 2,6%.

Сравнительный подход

Среди публичных аналогов «Мать и Дитя» есть только United Medical Group.

United Medical Group — управляющая компания, основную деятельность по оказанию медицинских услуг оказывает Европейский медицинский центр (EMC). В состав входят 7 медицинских центров, 3 центра по уходу за престарелыми, 1 роддом, 1 реабилитационный центр.

У обеих компаний на «Мосбирже» торгуются расписки, так что сравнение репрезентативно.

Рентабельность «Мать и Дитя» стабильно ниже, чем у ЕМС. При этом ЕМС обвалился сильнее, его капитализация стала ниже, чего не было в прошлом году.

По большинству мультипликаторов «Мать и Дитя» стоит дешевле чем ЕМС. Немаловажную роль при расчете сыграла низкая долговая нагрузка. Из преимуществ также стоит отметить выплату дивидендов.

По сравнительному подходу акции «Мать и Дитя» можно оценить в 471 руб.

Итоговая оценка:

Вывод

Сектор здравоохранения на российском рынке представлен достаточно скудно. Но есть действительно качественные и интересные компании. Среди них «Мать и Дитя».

У компании амбициозные планы по расширению сети и развитию новых направлений. Заморозка проектов — негативный сигнал, но она произошла не из-за проблем группы. С финансовым состоянием у «Мать и Дитя» все отлично: активно гасят долг, платят дивиденды. Как только ситуация устаканится, компания продолжит открытие новых учреждений.

Рост выручки в этом году будет околонулевым, а рентабельность снизится. Но уже в следующем году я ожидаю восстановление показателей. При этом без больших капитальных затрат, компания в теории сможет платить больше дивидендов, если решится отойти от ориентира в 50% чистой прибыли.

На сектор частной медицины я смотрю оптимистично. Сейчас в моменте спрос просел по объективным причинам. Даже если его восстановление затянется, «Мать и Дитя» в состоянии расширять бизнес за счет поглощения мелких конкурентов и открытия новых точек.

Из-за заморозки проектов серьезного взлета финансовых показателей ждать не стоит. На рост котировок могут повлиять дивиденды, восстановление рентабельности и сделки поглощения.

Клиники и госпитали компании представлены почти во всех регионах России. Основной упор шел на Москву, но в последние годы «Мать и Дитя» активно расширяется в регионах.

У компании есть 3 формата учреждений:

Госпитали — масштабные комплексы, где пациенты получают полный спектр услуг: амбулаторные визиты, диагностика, хирургические операции, стационарное лечение, реабилитация после лечения.

Клиники — место, где можно провести диагностику, проконсультироваться с врачом и получить лечение. Есть мини-формат у дома.

MD Lab — пункт сбора анализов наподобие «Хеликса» и «Инвитро». Новое направление для компании, пока открыто только 2 пункта.

Основная точка роста «Мать и Дитя» — активная экспансия. Компания расширяет свое присутствие в регионах и Москве.

В 2022 году было открыто 3 клиники, 2 госпиталя в Санкт-Петербурге и Тюмени и один MD Lab.

Выручка складывается из 4-х основных направлений:

Роды и все, что с ними связано.

ЭКО — экстракорпоральное оплодотворение или искусственное оплодотворение.

Койко-дни — стационарное лечение. Тут есть разные направление, например, онкология, травматология, ковид.

Амбулаторные посещения — амбулаторное лечение (прием врача, диагностика, лечение)

До 2020 года выручка была равномерна распределена между направлениями. На первом месте находились амбулаторные посещения. Но в 2020-2021 годы резко выросли койко-дни. Это связано с двумя факторами: появления новых госпиталей и ковид. Во время пандемии часть госпиталей было переоборудовано под лечение ковида.

В 2022 году пандемия утихла, но результаты компании поддержали другие направления.

«Мать и Дитя» изначально специализировалась именно на женском и детском здоровье. Но стратегия компании — постепенно диверсифицировать направления. Так, уже в 2021 году прочие направления составили более половины выручки.

В географическом разрезе компания также смогла добиться диверсификации: на регионы приходится более 60% выручки, но Москва остается самым рентабельным направлением.

Финансовые показатели

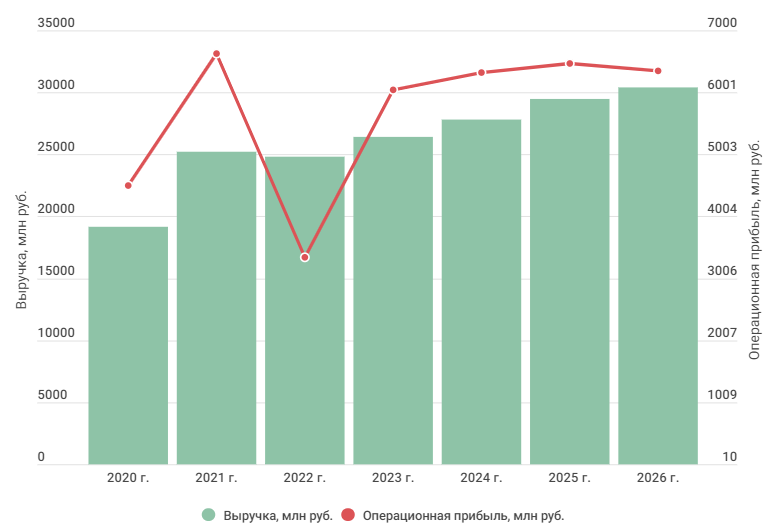

Выручка «Мать и Дитя» в последние 10 лет росла высокими темпами, выше 20% в год. Это происходило на фоне расширения сети и роста среднего чека.

В 1 полугодии 2022 года выручка практически не изменилась. Просели показатели в Москве, особенно койко-дни на фоне исчезновения ковида. Но результаты поддержали новые госпитали в регионах, которые вышли на производственную мощность.

Рентабельность EBITDA у компании стабильно держится в районе 30%. В 1 пол. 2022 года EBITDA снизилась из-за слабых операционных показателей в Москве.

Операционный денежный поток стабильный, а вот свободный поток волатилен из-за капитальных затрат.

С долгом у «Мать и Дитя» все отлично. В 2022 году Чистый долг/EBITDA достиг 0. Это произошло на фоне невыплаты дивидендов по итогам 2021 года и снижения капзатрат.

В 3 квартале 2022 года группа досрочно исполнила все обязательства перед банком ВТБ, погасив кредит в размере 2 166 млн руб. По итогам года долг будет еще ниже, как и затраты по нему.

Дивиденды

У «Мать и Дитя» нет официальной дивидендной политики. Но в последние пару лет компания платит 50% от чистой прибыли.

По итогам 2021 года не получилось заплатить из-за проблем с НРД. В течение 2022 года менеджмент старался найти решение вопроса с дивидендами. Тут стоит им отдать должное, ведь решение было найдено. Компания объявила дивиденды за 1 пол. 2022 года. Доходность была небольшая, меньше 2%, но был важен сам факт выплаты. Вышло 58% от чистой прибыли, больше, чем обычно. Но и чистая прибыль была низкая из-за высоких прочих расходов.

В итоге «Мать и Дитя» — единственная компания, зарегистрированная не в РФ, которая выплатила дивиденды всем акционерам.

Провернуть все это компании удалось, так как она налоговый резидент РФ, хотя и зарегистрирована на Кипре. Но одного этого недостаточно, чтобы перекинуть средства через неработающий мост депозитариев. До сих пор непонятно, как компания это провернула. Но дивиденды дошли, проверено.

Влияние СВО

Основная проблема была в том, что у «Мать и Дитя» торгуются расписки на Московской бирже. Но компании удалось заплатить дивиденды, теперь проблема не такая значимая.

Следующий момент — трудности с импортом оборудования и расходников. Как таковых санкций, связанных с медициной, на Россию не наложили. Но не все подрядчики согласятся работать с российской компанией, также есть некоторые проблемы с логистикой.

Но и эта проблема особо не затронула «Мать и Дитя». Увеличились сроки поставки, какие-то позиции заменили, но ничего глобального.

Сильнее всего текущий кризис повлиял на стратегию развития компании. Планировалось построить как минимум 3 госпиталя в Москве и несколько клиник в регионах. Но компании пришлось заморозить проекты из-за неопределенности.

Лапино-3 — центр лучевой терапии с инвестициями в 4 млрд руб. Его планировали построить в 2024 году. Начало стройки было назначено на 2022 год. Генподрядчик не смог назвать фиксированную цену, так как ситуация сейчас нестабильная. «Мать и Дитя» решила не вкладываться в стройку, по которой не знают конечный чек. Компания всегда тщательно отбирала проекты с хорошей рентабельностью на вложенные средства.

В итоге проект не заморозили, будут искать нового подрядчика.

Инвестиции в клиники значительно меньше, но и от них отказываются. Так, заморожены проекты в Липецке и Белгороде. При этом компания реализовала проекты, запланированные на 2022 год.

Следующий фактор — релокация россиян. Основная масса уехавших за границу — потенциальные клиенты «Мать и Дитя», люди с достатком выше среднего. В Москве трафик пациентов просел, отчасти это может быть взаимосвязано.

Но не думаю, что релокация окажет существенный эффект на деятельность компании. Скорее он будет нивелирован притоком посетителей в регионах.

Оценка доходным подходом

В 2022 году компания открыла 2 госпиталя и 3 клиники. Эти проекты окажут эффект на финансовые результаты в 2023 году, когда выйдут на проектную мощность.

Я не ожидаю реализации каких-либо значимых проектов в следующем году. Начиная с 2024 года компания вполне может продолжить региональную экспансию через открытие небольших клиник.

Реализацию проекта Лапино-3 я заложил на конец 2024 — начало 2025 года.

С учетом этого, я прогнозирую, что в 2023 году финансовые показатели улучшатся. В 2022 году по операционной прибыли была просадка из-за обесценения активов. Рентабельность выйдет на уровень 21%, ниже чем в 2020-2021 годах из-за роста затрат. Без активных инвестиций и экспансии рост выручки ограничится в среднем 5% в год.

Учитывая заморозку проектов, капитальные затраты снизятся. Возможно к 2024 году компания начнет постепенно возобновлять некоторые стройки.

Денежный поток на фоне снижения инвестиций и низких затрат по долгу будет находиться на высоком уровне.

По доходному подходу «Мать и Дитя» можно оценить в 585 руб. за акцию.

Прогноз дивидендов

Операционные результаты 3-го квартала в среднем на уровне прошлого года. Если компания больше не будет делать переоценки, то во 2-м полугодии рентабельность подрастет.

По моему прогнозу, «Мать и Дитя» может заплатить по итогам 2022 года еще 11 руб. на акцию, доходность 2,6%.

Сравнительный подход

Среди публичных аналогов «Мать и Дитя» есть только United Medical Group.

United Medical Group — управляющая компания, основную деятельность по оказанию медицинских услуг оказывает Европейский медицинский центр (EMC). В состав входят 7 медицинских центров, 3 центра по уходу за престарелыми, 1 роддом, 1 реабилитационный центр.

У обеих компаний на «Мосбирже» торгуются расписки, так что сравнение репрезентативно.

Рентабельность «Мать и Дитя» стабильно ниже, чем у ЕМС. При этом ЕМС обвалился сильнее, его капитализация стала ниже, чего не было в прошлом году.

По большинству мультипликаторов «Мать и Дитя» стоит дешевле чем ЕМС. Немаловажную роль при расчете сыграла низкая долговая нагрузка. Из преимуществ также стоит отметить выплату дивидендов.

По сравнительному подходу акции «Мать и Дитя» можно оценить в 471 руб.

Итоговая оценка:

Вывод

Сектор здравоохранения на российском рынке представлен достаточно скудно. Но есть действительно качественные и интересные компании. Среди них «Мать и Дитя».

У компании амбициозные планы по расширению сети и развитию новых направлений. Заморозка проектов — негативный сигнал, но она произошла не из-за проблем группы. С финансовым состоянием у «Мать и Дитя» все отлично: активно гасят долг, платят дивиденды. Как только ситуация устаканится, компания продолжит открытие новых учреждений.

Рост выручки в этом году будет околонулевым, а рентабельность снизится. Но уже в следующем году я ожидаю восстановление показателей. При этом без больших капитальных затрат, компания в теории сможет платить больше дивидендов, если решится отойти от ориентира в 50% чистой прибыли.

На сектор частной медицины я смотрю оптимистично. Сейчас в моменте спрос просел по объективным причинам. Даже если его восстановление затянется, «Мать и Дитя» в состоянии расширять бизнес за счет поглощения мелких конкурентов и открытия новых точек.

Из-за заморозки проектов серьезного взлета финансовых показателей ждать не стоит. На рост котировок могут повлиять дивиденды, восстановление рентабельности и сделки поглощения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба