РУСАЛ один из немногих экспортеров, кто не потерял рынки сбыта и продает товары даже с премией к рыночной цене. Но политика и его не обошла стороной: завод на Украине отобрали, СП в Австралии не может поставлять сырье в Россию. Цены на алюминий упали с исторических максимумов, но остаются на исторически высоких значениях.

Финансовый отчет РУСАЛа за 1 полугодие мы уже разобрали. В этой статье углубимся в рынок алюминия, посчитаем, сколько еще РУСАЛ сможет заплатить и оценим его акции.

Общая информация

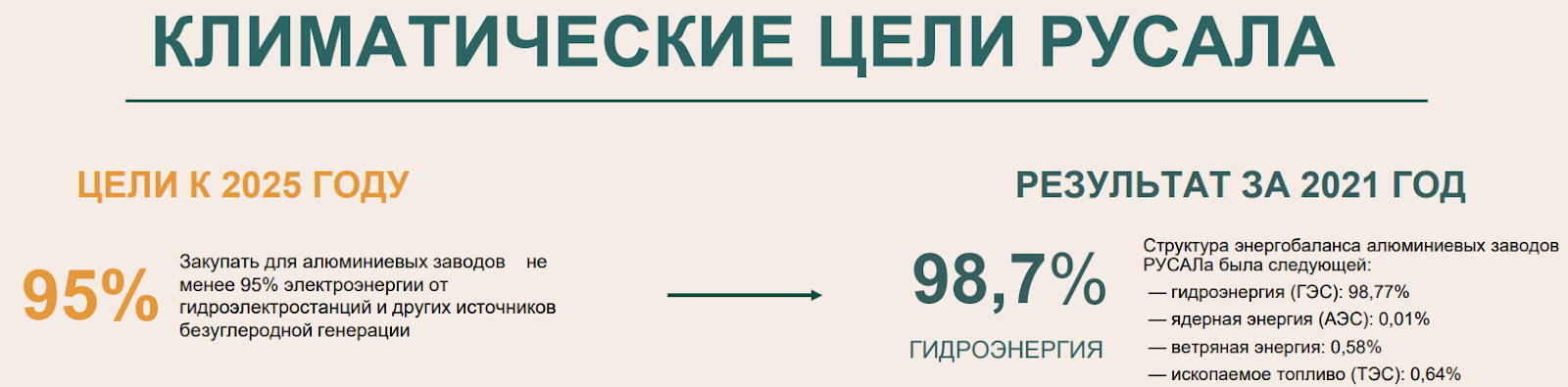

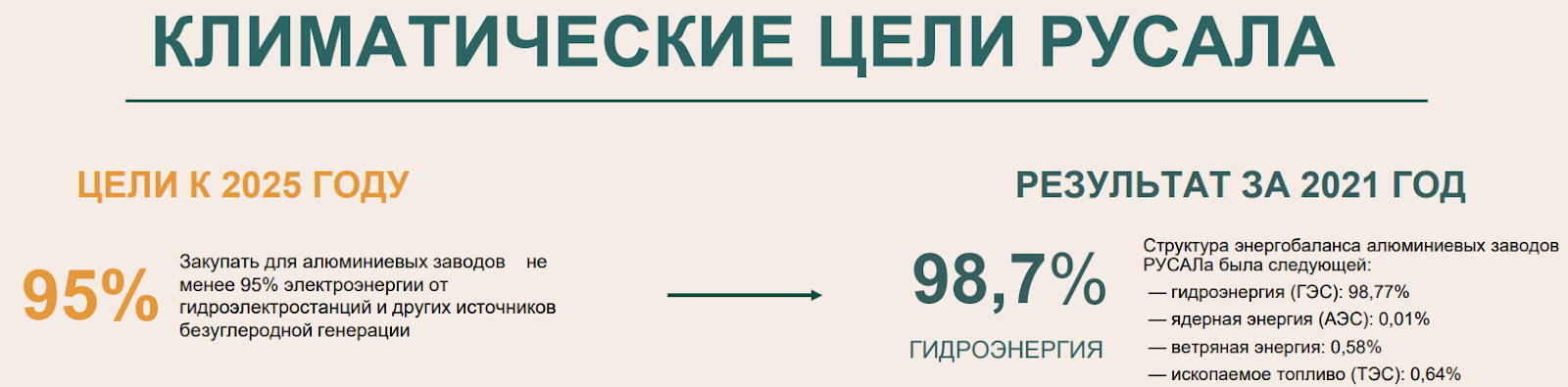

РУСАЛ — российская вертикально интегрированная компания, производящая алюминий, глинозем и бокситы. Вертикальная интеграция заключается в том, что компания производит металл за счет собственной ресурсной базы, не прибегая к закупкам сырья на стороне. Основное сырье для производства алюминия — глинозем, который в свою очередь производится из бокситов. Также для производства требуется много электроэнергии для электролиза. У РУСАЛа 43 предприятия в 13 странах, в которых добывают необходимое сырье и производят алюминий. Электроэнергию РУСАЛу поставляет материнская компания EN+, за счет своих гидроэлектростанций. Благодаря приоритетному использованию гидроэнергетики, а не угля или газа, компании удается делать «чистый» алюминий, который ценится в развитых странах.

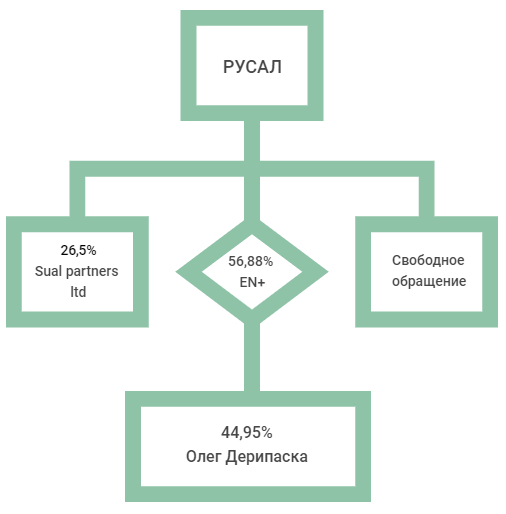

Акционеры

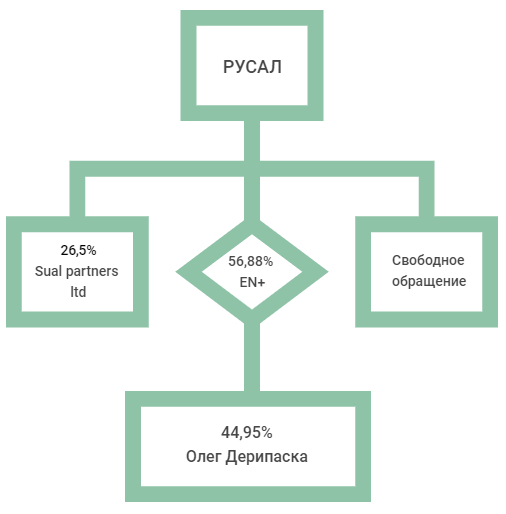

У РУСАЛа 2 крупных акционера, на долю которых приходится 83,38% акций, остальное находится в свободном обращении.

En+ Group — основной акционер, производит электроэнергию за счет ГЭС, его владелец — Олег Дерипаска.

Sual partners — второй крупный акционер РУСАЛа. Это инвестиционная компания, бенефициар которой — Виктор Вексельберг.

Рынок алюминия

РУСАЛ занимает 3 место в мире по производству, на его долю приходится 5,6% мирового производства алюминия на 2021 год.

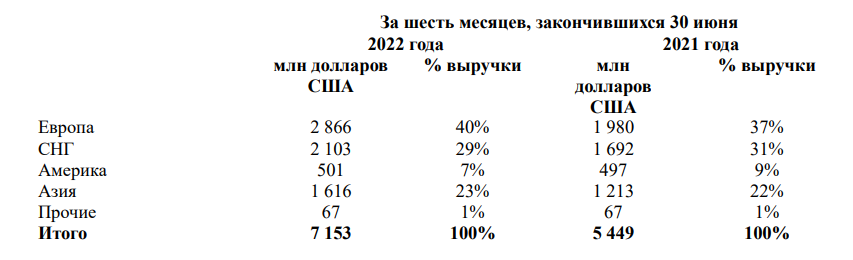

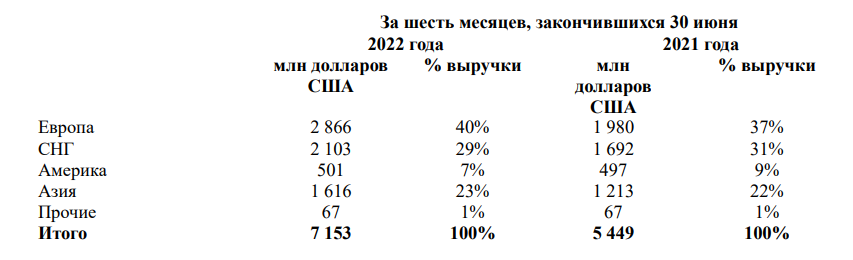

40% продукции РУСАЛ продает в Европу, в СНГ — 29% и Азию —23%. Ситуация в мире особо не сказалась на рынках сбыта компании. РУСАЛу не пришлось перенаправлять потоки, как многим экспортерам и продавать с дисконтом.

На это есть несколько причин:

Европе и США сложно отказаться от продукции РУСАЛа. Это связано не только с высокой долей рынка, но и с тем, что компания производит самый экологически чистый алюминий (по словам менеджмента). Евросоюз давно старается следить за экологичностью товаров и вводит квоты на выбросы.

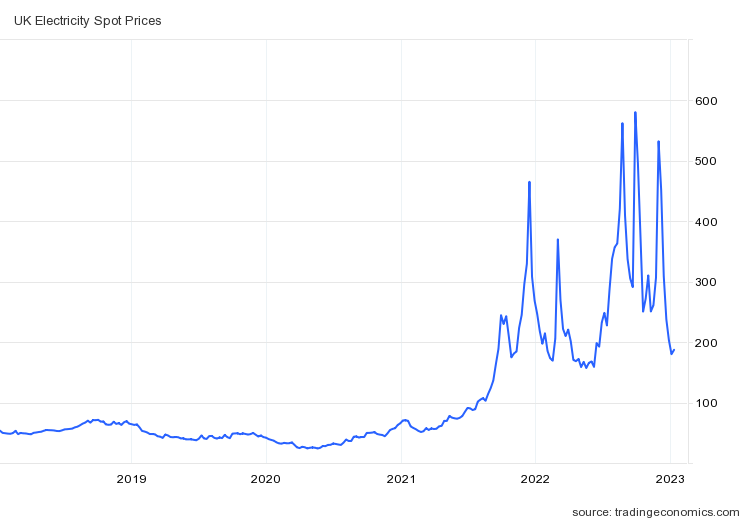

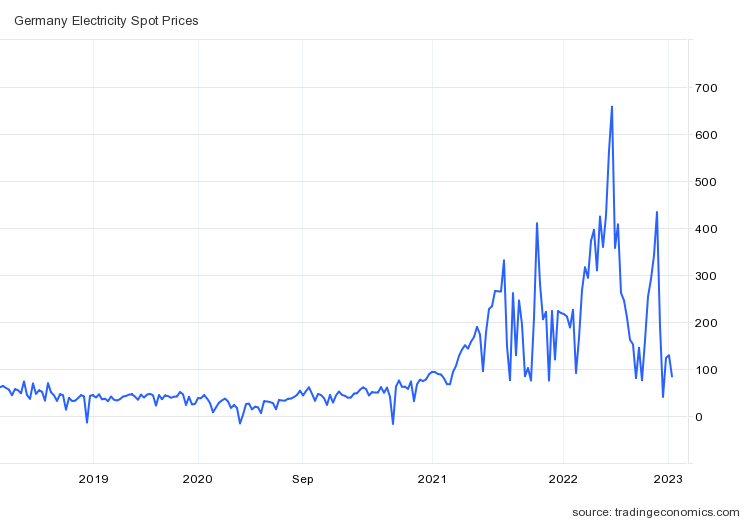

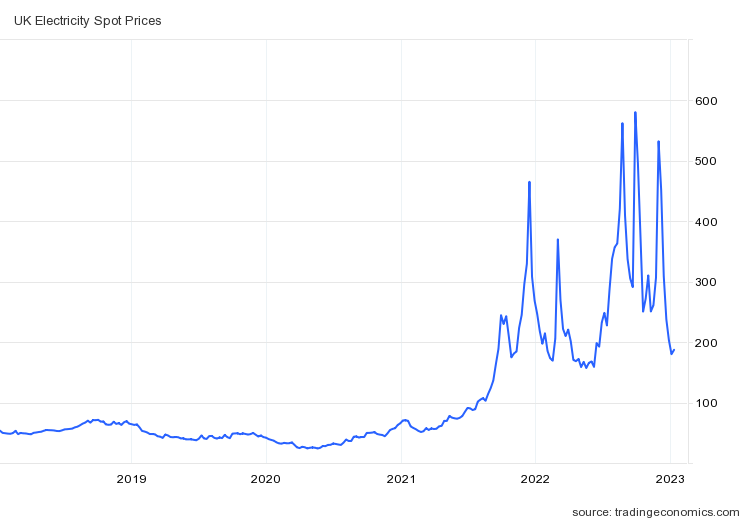

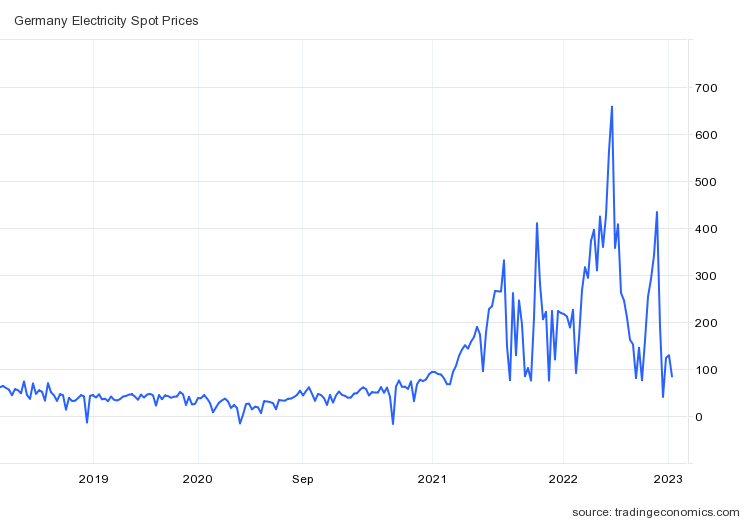

Цены на электроэнергию в Европе в 2022 году значительно выросли. Часть заводов стала сокращать производство из-за высоких затрат. А для производства алюминия электроэнергии нужно много. Сейчас ситуация стабилизировалась, но цены остаются в разы выше значений 2019-2020 годов.

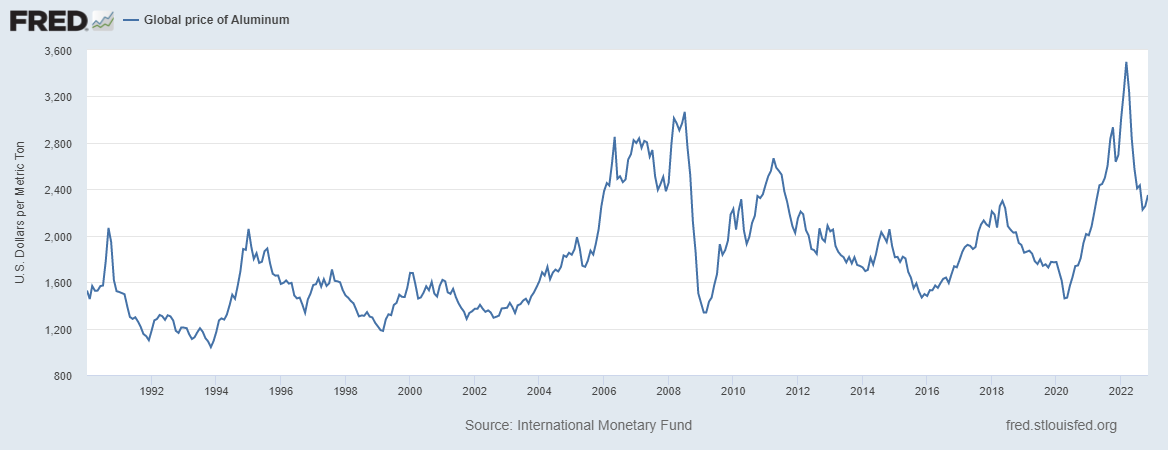

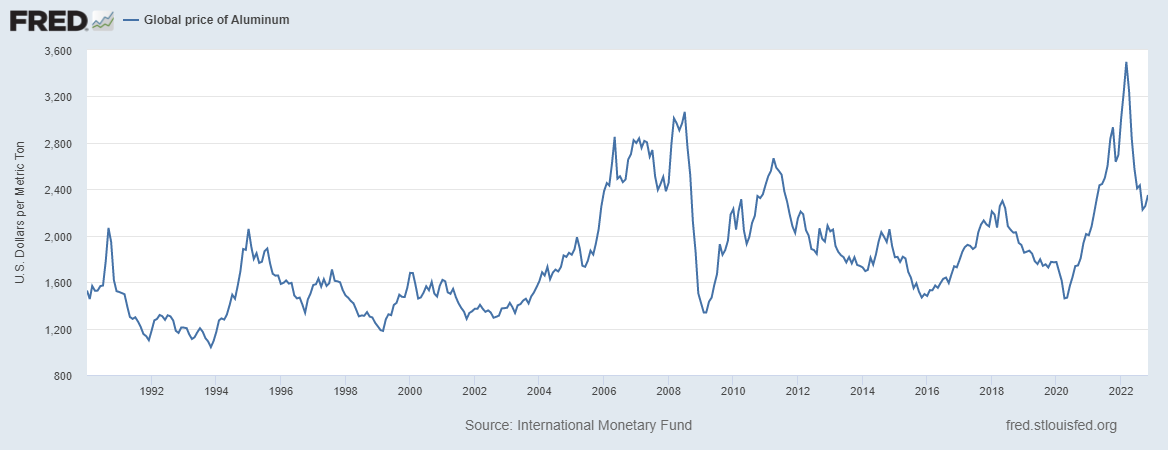

Цена на алюминий достигла своего исторического максимума в марте на опасениях введения санкций против РУСАЛа. Но этого не произошло. Зато началось замедление глобальной экономики, из-за чего цена стала снижаться.

К концу года состояние рынка немного стабилизировалось на фоне снятия ограничений, связанных с пандемией, в Китае.

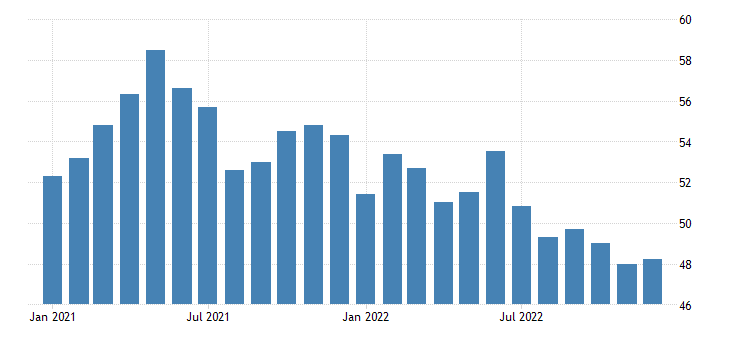

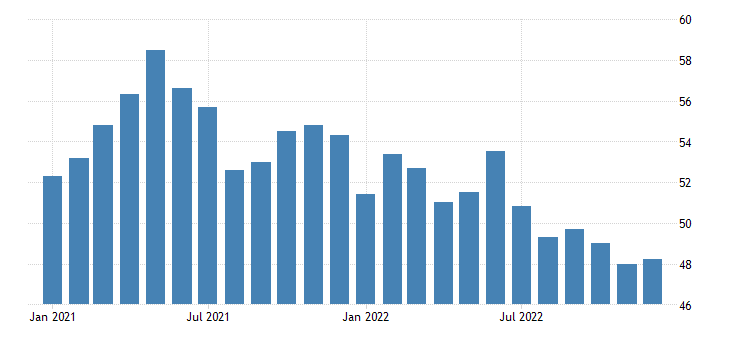

Мировой индекс PMI с середины года находится на уровне ниже 50 пунктов, это означает, что большинство менеджеров отмечает ухудшение ситуации в промышленности.

PMI рассчитывается на основе опроса менеджеров промышленных компаний. Индекс отражает динамику новых заказов предприятий и их общее состояние.

Инвестиции РУСАЛа

Главная инвестиция РУСАЛа — это покупка 27,8% акций «Норникеля» в 2007 году. Сейчас долю сократили после байбека до 26,25%.

В последние 4 года РУСАЛ покрывает за счет дивидендов «Норникеля» как проценты по кредитам, так и часть капитальных затрат.

В 2012 году было подписано акционерное соглашение, согласно которому «Норникель» выплачивает до 60% EBITDA в виде дивидендов. Минимальная сумма выплаты — 1 млрд долл.

Но срок действия соглашения закончился 1 января 2023 года. То есть, по итогам 2022 года дивиденды будут выплачиваться уже по новому соглашению. Вопрос «и что же дальше?» повис в воздухе.

В июле Потанин заявил, что один из вариантов взаимодействия после окончания действия акционерного соглашения — слияние РУСАЛа и «Норникеля». Подобная идея впервые была предложена Дерипаской еще в 2008 году, но была отвергнута Потаниным. В июльском интервью было отмечено, что у слияния есть свои преимущества.

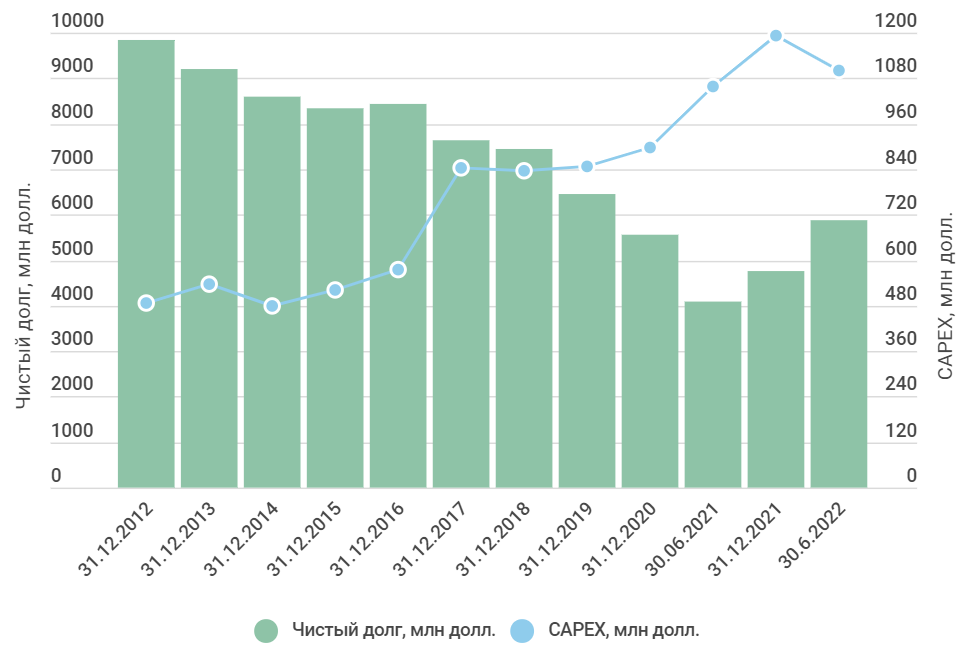

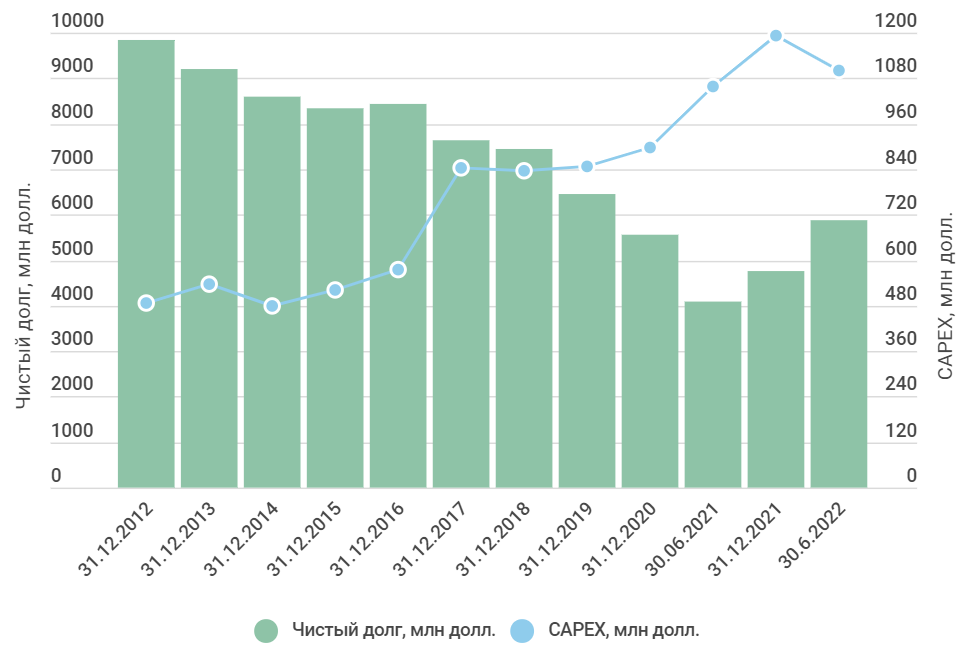

Но на текущий момент конкретного обсуждения с РУСАЛом не было, судя по всему компания пока не готова к таким переменам. Оно и понятно, за 14 лет многое поменялось. Основная проблема РУСАЛа была в высоком долге. За последние 10 лет долг снизился в два раза.

По словам Потанина и менеджмента, с большой вероятностью «Норникель» теперь будет рассчитывать дивиденды от свободного денежного потока (FCF). Представители РУСАЛа не делали заявлений относительно новой дивидендной политики, что немного странно, учитывая жесткую позицию Дерипаски по дивидендам в 2020-2021 годах. Есть ощущение, что РУСАЛ добился своих целей от инвестиций в «Норникель» — снижение долговой нагрузки за счет дивидендов. Компания больше не пытается наращивать долю, чтобы иметь больший вес на голосованиях. РУСАЛ даже продал часть акций в рамках обратного выкупа.

Но при этом РУСАЛ подал иск о защите интересов акционеров «Норникеля». В нем компания обвиняет Потанина в том, что он плохо управлял «Норникелем». Как следствие — акционеры понесли существенные убытки. РУСАЛ требует компенсации и отставки Потанина.

Сомнительный шаг, не думаю, что из этого что-то выйдет. Возможно, это попытка как-то надавить на Потанина с целью продления акционерного соглашения или принятия выгодной для РУСАЛа дивидендной политики.

Вероятность того, что «Норникель» примет политику о выплате 50-75% FCF, выше, хотя бы потому, что у Потанина больше голосов.

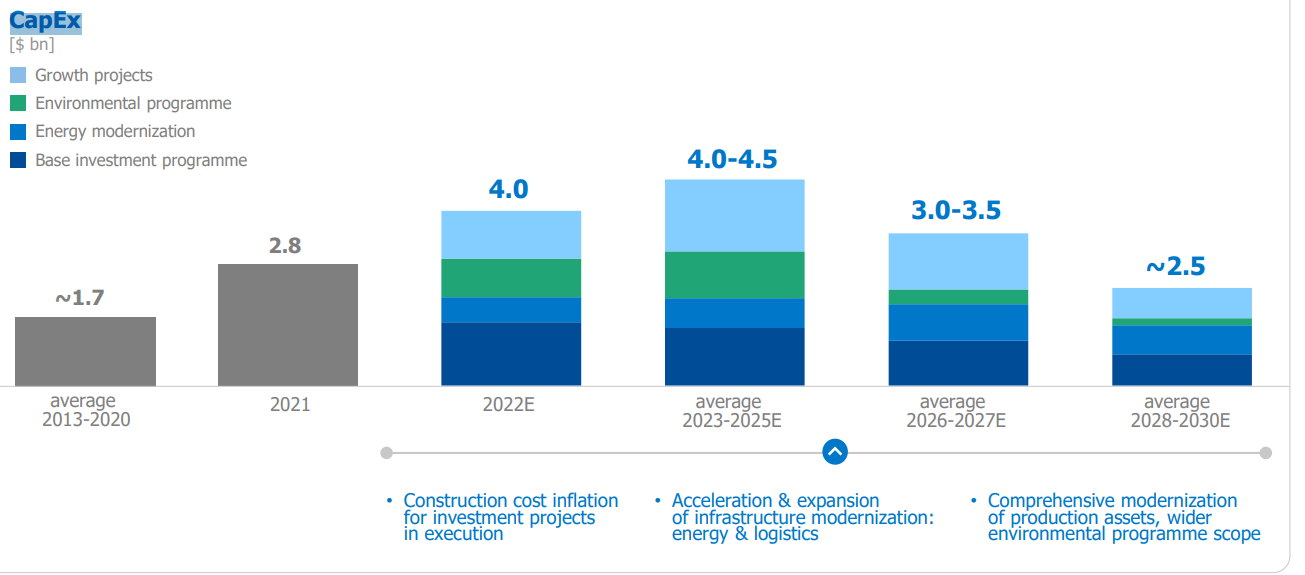

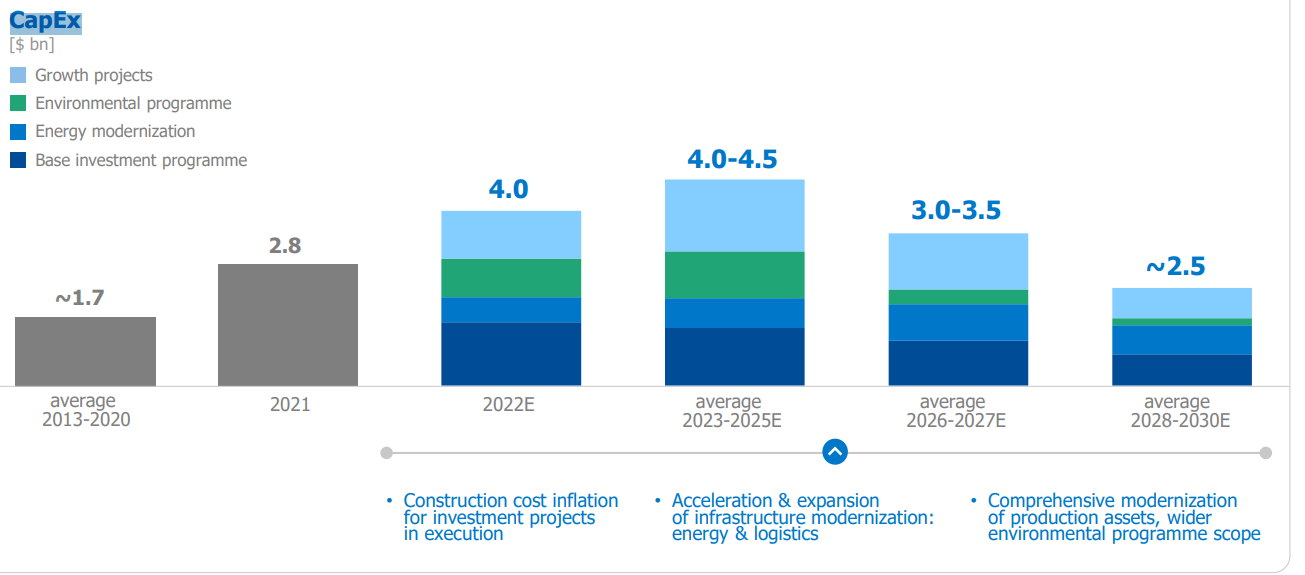

Для РУСАЛа и других акционеров это может означать снижение дивидендов, так как на денежный поток влияют капитальные затраты. Согласно стратегии «Норникеля» на 2022–2025 года придется пик капитальных затрат.

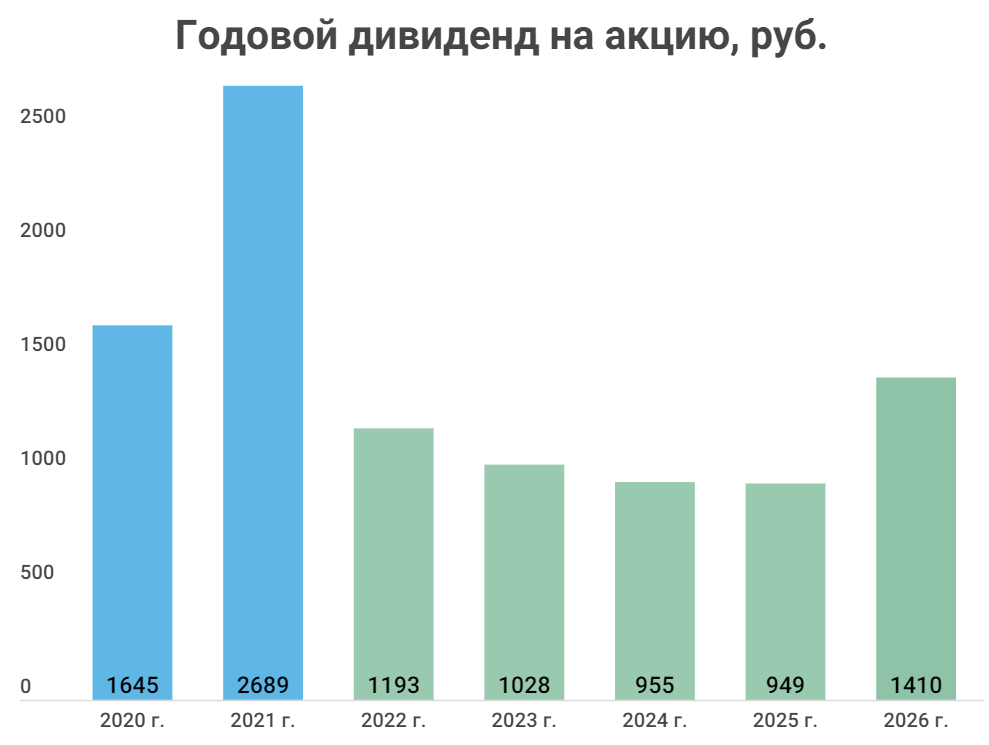

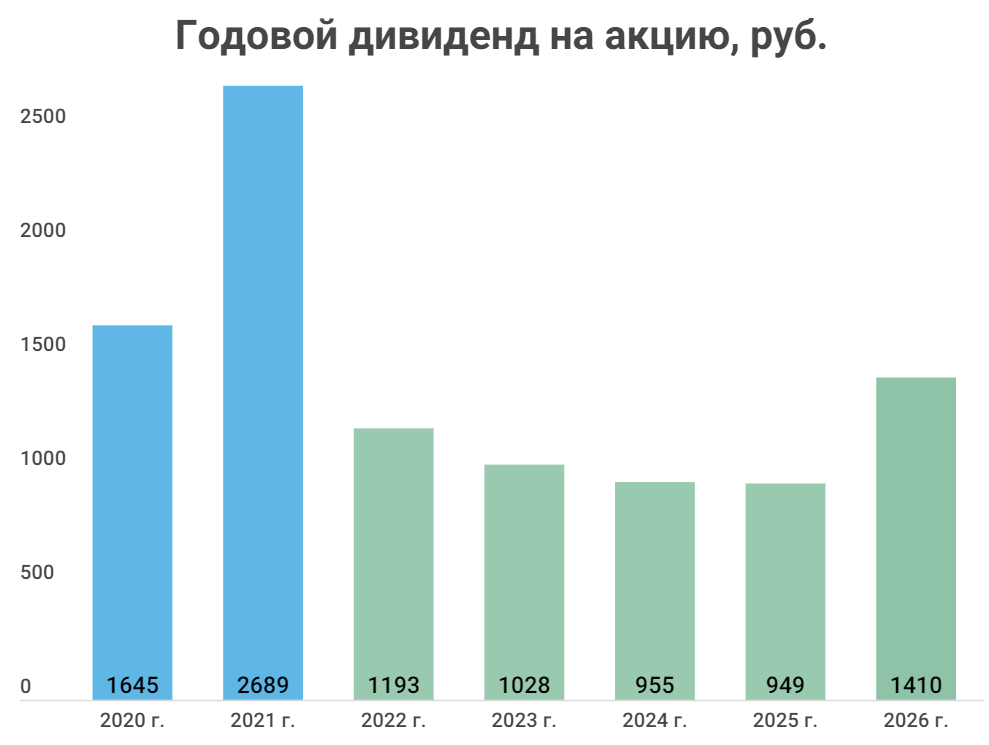

Сложно предсказать, какими будут дивиденды после 2022 года, потому что неизвестно, какой процент от свободного денежного потока компания решит выплачивать.

График с прогнозными дивидендами ГМК представлен ниже, после 2021 года предполагаю выплату 75% от FCF.

«Русгидро»

С 2020 года РУСАЛ начал активно скупать акции «Русгидро». По итогам 1 полугодия 2022 года алюминиевый производитель консолидировал 9% акций гидроэнергетика. На данный момент РУСАЛ — третий по величине акционер «РусГидро» после государства (61,73%) и ВТБ (12,52%).

Инвестиции в «Русгидро» соответствуют стратегии РУСАЛа по достижению углеродной нейтральности.

«РусГидро» и Русал совместно в равных долях осуществляют проект Богучанского энерго-металлургического объединения, в которое входят Богучанская ГЭС и Богучанский алюминиевый завод.

Каких-то других преимуществ, помимо синергии гидроэнергетики и алюминиевого производства, я не вижу. «Русгидро» платило дивиденды до 2022 года, но их размер не сопоставим с размером дивидендов «Норникеля». Для сравнения: суммарный дивиденд «Норникеля» за 2021 год — 411 млрд руб., у «Русгидро» — 23,3 млрд руб.

Дивиденды РУСАЛа

РУСАЛ не выплачивал дивиденды с 2017 года, хотя у компании есть дивидендная политика, которая предполагает выплаты в размере 15% от ковенантной EBITDA.

Ковенантная EBITDA — это EBITDA «Русала» + полученные дивиденды от «Норникеля».

Компания не возобновляла выплаты под различными предлогами: мы пострадали от санкций, у нас большой долг, пандемия, низкие цены на алюминий и т.д. Но в августе 2022 года Совет директоров рекомендовал дивиденды размером 0,2 $ или 1,2 руб. за 1 полугодие и акционеры неожиданно одобрили их. Хотя в этом году причин для невыплаты дивидендов хоть отбавляй.

Видимо СУАЛ, второй по величине акционер, все-таки продавил свою позицию. СУАЛ пытался продвинуть идею с выплатами еще за 2021 год, но Дерипаска был против.

РУСАЛ выплатил 0,02$, что соответствует примерно 9% ковенантной EBITDA. Это не по дивполитике, но в 2015-2017 годы компания платила как раз от 9% до 14% ковенантной EBITDA.

Если предположить, за 2022 год компания заплатит примерно 10% от ковенантной EBITDA, то дивиденд составит 0,76 руб. с доходностью 1,9%.

Разделение компании

В 2021 году основной акционер РУСАЛа анонсировал выделение из компании высокоуглеродных активов. Подробно я разбирал этот момент тут.

Представители EN+ говорили, что выделение должно пройти в конце 2022 года, новую компанию выведут на Московскую биржу. Ее акции распределят пропорционально между акционерами РУСАЛа.

Но пока все притихло на фоне политической ситуации, новых заявлений нет. Похоже эту идею отложат на дальнюю полку до лучших времен.

Оценка стоимости акций

Сравнительный подход

В России нет компаний-аналогов РУСАЛа, поэтому для проведения сравнительного анализа были взяты иностранные эмитенты.

Alcoa — американская компания, которая производит алюминий, глинозем и бокситы, есть завод в России.

Norsk Hydro — норвежская металлургическая компания, производит алюминий, глинозем и владеет гидроэлектростанциями.

China Hongqiao Group — китайский производитель алюминия, второй по величине в мире.

*Данные мультипликаторы были рассчитаны с учетом дивидендов от «Норникеля». Это связано с тем, что в EV учитывается большой долг, который РУСАЛ взял на покупку доли в компании. А в FCF учитываются проценты по этим кредитам, следовательно к нему тоже были добавлены дивиденды.

Мультипликаторы РУСАЛа EV/EBITDA и P/E находится превосходят конкурентов, но другие хуже среднеотраслевых. По рентабельности РУСАЛ стал лидером, норвежский металлург поднялся на второе место.

По сравнительному анализу акции компанию можно оценить в 40 рублей. Из-за особенностей деятельности, разных рынков сбыта и политической ситуации сравнительный подход не позволяет объективно оценить стоимость компании, поэтому он используется с весом 0,1.

Доходный подход

Ралли в алюминии закончилось, цена откатилась. В перспективе нас ждет дальнейшее замедление мировой экономики на фоне высоких ставок и сложной геополитической ситуации. Ожидаю, что цена еще просядет в 2023-2024 годах. При этом поддержку окажет Китай, где сохраняется высокое потребление.

Из-за того, что в последнее время все более остро стоит вопрос экологии, продукция РУСАЛа в долгосрочной перспективе будет востребована. Все больше людей будут приобретать электромобили, больше производителей будут переходить на алюминиевые упаковки, так как они экологичнее.

Также ожидается прирост производства в 2023-2024 годах после выхода на производственную мощность Тайшетского завода.

Рентабельность РУСАЛа просядет на фоне высокой инфляции и роста затрат на приобретение глинозема. У компании второй по величине глиноземный завод находится в Украине. 1 марта производство приостановили. Дальнейшая его судьба неизвестна.

20 марта Австралия запретила экспорт глинозема и алюминиевых руд в Россию. РУСАЛ совладелец австралийского добытчика. Его доля в общем производстве глинозема РУСАЛа в 2021 году составила 9%.

РУСАЛу пришлось перестраивать логистику и искать продавцов. Основной объем сейчас компенсируется поставками из Китая и Казахстана. К тому же цена на глинозем во 2-й половине 2022 года снизилась меньше, чем цена на алюминий. Все это приведет к снижению рентабельности.

Поддержку окажет ослабление рубля.

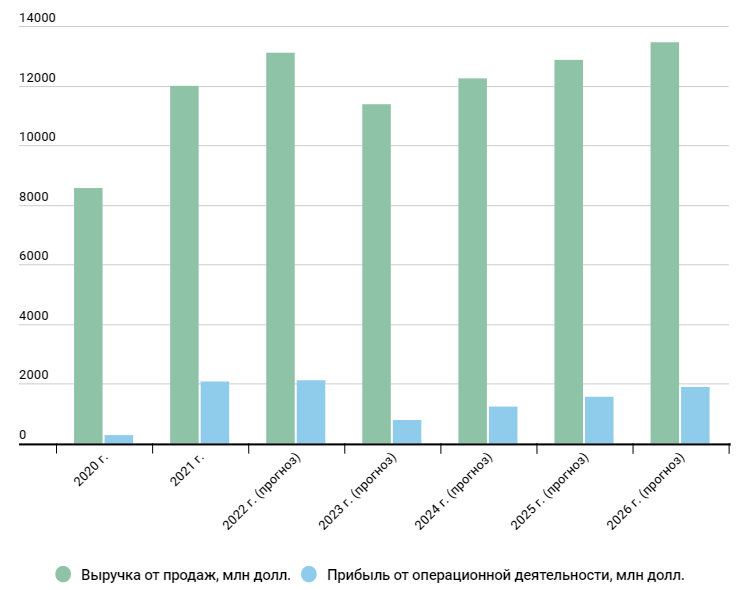

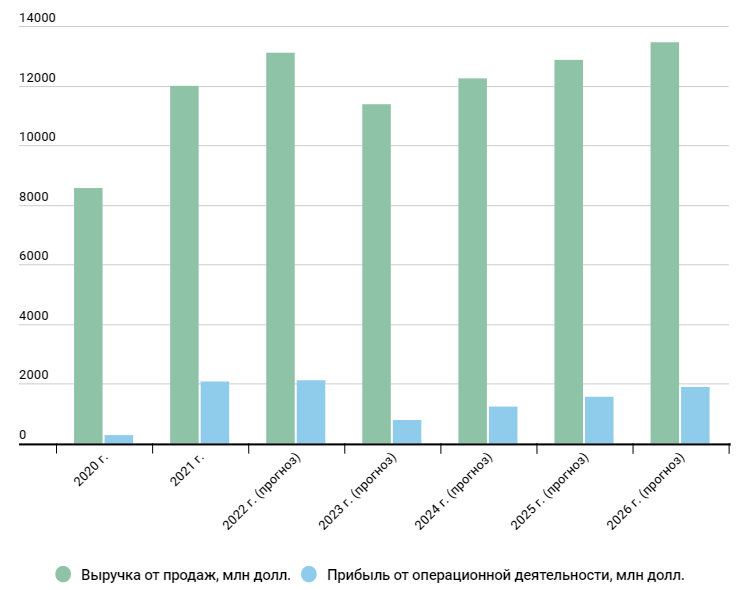

Прогнозные финансовые показатели РУСАЛа выглядят следующим образом:

Итоговая стоимость компании представлена в таблице ниже. Как можно заметить, стоимость доли в «Норникеле» ожидаемо снизилась по сравнению с прошлой статьей, что повлияло на итоговую оценку.

Стоимость акций РУСАЛа, рассчитанная по методу дисконтированных денежных потоков — 53 руб. Вес доходного подхода в итоговой оценке справедливой стоимости компании — 0,9.

Итоговая оценка — 51,7 руб. за акцию.

Оценка стоимости РУСАЛа усложняется из-за волатильной цены алюминия. Пожалуй, у компании сейчас два основных риска:

Глубокая мировая рецессия. В таком случае не спасет даже Китай, он также будет сокращать производство. Цены на алюминий уйдут ниже 2000 $ за тонну.

Санкции по отношению к РУСАЛу. Этот сюжет маловероятен, так как у мировой алюминиевой промышленности уже есть такой горький опыт 2018 года. Но надо учитывать, что сейчас политика зачастую стоит на первом месте.

Основные преимущества и возможности РУСАЛа:

Компания не потеряла привычные рынки сбыта.

У РУСАЛа сохраняется и даже растет премия к биржевой цене алюминия. В это время где-то плачут сталевары и нефтяники..

Ослабление рубля сыграет на руку экспортеру, это возможность улучшить рентабельность.

Компания возобновила выплаты дивидендов. Важно, чтоб это продолжилось на постоянной основе. Даже 5% годовых — приятный бонус акционерам. При этом дивиденд определяется в долларах и уже потом конвертируется в рубли.

Зависимость от дивидендов «Норникеля» сейчас не такая большая, поэтому при их снижении РУСАЛ продолжит спокойно существовать. Но все-таки вопрос о будущей дивполитике важен и будет влиять на стоимость акций.

Финансовый отчет РУСАЛа за 1 полугодие мы уже разобрали. В этой статье углубимся в рынок алюминия, посчитаем, сколько еще РУСАЛ сможет заплатить и оценим его акции.

Общая информация

РУСАЛ — российская вертикально интегрированная компания, производящая алюминий, глинозем и бокситы. Вертикальная интеграция заключается в том, что компания производит металл за счет собственной ресурсной базы, не прибегая к закупкам сырья на стороне. Основное сырье для производства алюминия — глинозем, который в свою очередь производится из бокситов. Также для производства требуется много электроэнергии для электролиза. У РУСАЛа 43 предприятия в 13 странах, в которых добывают необходимое сырье и производят алюминий. Электроэнергию РУСАЛу поставляет материнская компания EN+, за счет своих гидроэлектростанций. Благодаря приоритетному использованию гидроэнергетики, а не угля или газа, компании удается делать «чистый» алюминий, который ценится в развитых странах.

Акционеры

У РУСАЛа 2 крупных акционера, на долю которых приходится 83,38% акций, остальное находится в свободном обращении.

En+ Group — основной акционер, производит электроэнергию за счет ГЭС, его владелец — Олег Дерипаска.

Sual partners — второй крупный акционер РУСАЛа. Это инвестиционная компания, бенефициар которой — Виктор Вексельберг.

Рынок алюминия

РУСАЛ занимает 3 место в мире по производству, на его долю приходится 5,6% мирового производства алюминия на 2021 год.

40% продукции РУСАЛ продает в Европу, в СНГ — 29% и Азию —23%. Ситуация в мире особо не сказалась на рынках сбыта компании. РУСАЛу не пришлось перенаправлять потоки, как многим экспортерам и продавать с дисконтом.

На это есть несколько причин:

Европе и США сложно отказаться от продукции РУСАЛа. Это связано не только с высокой долей рынка, но и с тем, что компания производит самый экологически чистый алюминий (по словам менеджмента). Евросоюз давно старается следить за экологичностью товаров и вводит квоты на выбросы.

Цены на электроэнергию в Европе в 2022 году значительно выросли. Часть заводов стала сокращать производство из-за высоких затрат. А для производства алюминия электроэнергии нужно много. Сейчас ситуация стабилизировалась, но цены остаются в разы выше значений 2019-2020 годов.

Цена на алюминий достигла своего исторического максимума в марте на опасениях введения санкций против РУСАЛа. Но этого не произошло. Зато началось замедление глобальной экономики, из-за чего цена стала снижаться.

К концу года состояние рынка немного стабилизировалось на фоне снятия ограничений, связанных с пандемией, в Китае.

Мировой индекс PMI с середины года находится на уровне ниже 50 пунктов, это означает, что большинство менеджеров отмечает ухудшение ситуации в промышленности.

PMI рассчитывается на основе опроса менеджеров промышленных компаний. Индекс отражает динамику новых заказов предприятий и их общее состояние.

Инвестиции РУСАЛа

Главная инвестиция РУСАЛа — это покупка 27,8% акций «Норникеля» в 2007 году. Сейчас долю сократили после байбека до 26,25%.

В последние 4 года РУСАЛ покрывает за счет дивидендов «Норникеля» как проценты по кредитам, так и часть капитальных затрат.

В 2012 году было подписано акционерное соглашение, согласно которому «Норникель» выплачивает до 60% EBITDA в виде дивидендов. Минимальная сумма выплаты — 1 млрд долл.

Но срок действия соглашения закончился 1 января 2023 года. То есть, по итогам 2022 года дивиденды будут выплачиваться уже по новому соглашению. Вопрос «и что же дальше?» повис в воздухе.

В июле Потанин заявил, что один из вариантов взаимодействия после окончания действия акционерного соглашения — слияние РУСАЛа и «Норникеля». Подобная идея впервые была предложена Дерипаской еще в 2008 году, но была отвергнута Потаниным. В июльском интервью было отмечено, что у слияния есть свои преимущества.

Но на текущий момент конкретного обсуждения с РУСАЛом не было, судя по всему компания пока не готова к таким переменам. Оно и понятно, за 14 лет многое поменялось. Основная проблема РУСАЛа была в высоком долге. За последние 10 лет долг снизился в два раза.

По словам Потанина и менеджмента, с большой вероятностью «Норникель» теперь будет рассчитывать дивиденды от свободного денежного потока (FCF). Представители РУСАЛа не делали заявлений относительно новой дивидендной политики, что немного странно, учитывая жесткую позицию Дерипаски по дивидендам в 2020-2021 годах. Есть ощущение, что РУСАЛ добился своих целей от инвестиций в «Норникель» — снижение долговой нагрузки за счет дивидендов. Компания больше не пытается наращивать долю, чтобы иметь больший вес на голосованиях. РУСАЛ даже продал часть акций в рамках обратного выкупа.

Но при этом РУСАЛ подал иск о защите интересов акционеров «Норникеля». В нем компания обвиняет Потанина в том, что он плохо управлял «Норникелем». Как следствие — акционеры понесли существенные убытки. РУСАЛ требует компенсации и отставки Потанина.

Сомнительный шаг, не думаю, что из этого что-то выйдет. Возможно, это попытка как-то надавить на Потанина с целью продления акционерного соглашения или принятия выгодной для РУСАЛа дивидендной политики.

Вероятность того, что «Норникель» примет политику о выплате 50-75% FCF, выше, хотя бы потому, что у Потанина больше голосов.

Для РУСАЛа и других акционеров это может означать снижение дивидендов, так как на денежный поток влияют капитальные затраты. Согласно стратегии «Норникеля» на 2022–2025 года придется пик капитальных затрат.

Сложно предсказать, какими будут дивиденды после 2022 года, потому что неизвестно, какой процент от свободного денежного потока компания решит выплачивать.

График с прогнозными дивидендами ГМК представлен ниже, после 2021 года предполагаю выплату 75% от FCF.

«Русгидро»

С 2020 года РУСАЛ начал активно скупать акции «Русгидро». По итогам 1 полугодия 2022 года алюминиевый производитель консолидировал 9% акций гидроэнергетика. На данный момент РУСАЛ — третий по величине акционер «РусГидро» после государства (61,73%) и ВТБ (12,52%).

Инвестиции в «Русгидро» соответствуют стратегии РУСАЛа по достижению углеродной нейтральности.

«РусГидро» и Русал совместно в равных долях осуществляют проект Богучанского энерго-металлургического объединения, в которое входят Богучанская ГЭС и Богучанский алюминиевый завод.

Каких-то других преимуществ, помимо синергии гидроэнергетики и алюминиевого производства, я не вижу. «Русгидро» платило дивиденды до 2022 года, но их размер не сопоставим с размером дивидендов «Норникеля». Для сравнения: суммарный дивиденд «Норникеля» за 2021 год — 411 млрд руб., у «Русгидро» — 23,3 млрд руб.

Дивиденды РУСАЛа

РУСАЛ не выплачивал дивиденды с 2017 года, хотя у компании есть дивидендная политика, которая предполагает выплаты в размере 15% от ковенантной EBITDA.

Ковенантная EBITDA — это EBITDA «Русала» + полученные дивиденды от «Норникеля».

Компания не возобновляла выплаты под различными предлогами: мы пострадали от санкций, у нас большой долг, пандемия, низкие цены на алюминий и т.д. Но в августе 2022 года Совет директоров рекомендовал дивиденды размером 0,2 $ или 1,2 руб. за 1 полугодие и акционеры неожиданно одобрили их. Хотя в этом году причин для невыплаты дивидендов хоть отбавляй.

Видимо СУАЛ, второй по величине акционер, все-таки продавил свою позицию. СУАЛ пытался продвинуть идею с выплатами еще за 2021 год, но Дерипаска был против.

РУСАЛ выплатил 0,02$, что соответствует примерно 9% ковенантной EBITDA. Это не по дивполитике, но в 2015-2017 годы компания платила как раз от 9% до 14% ковенантной EBITDA.

Если предположить, за 2022 год компания заплатит примерно 10% от ковенантной EBITDA, то дивиденд составит 0,76 руб. с доходностью 1,9%.

Разделение компании

В 2021 году основной акционер РУСАЛа анонсировал выделение из компании высокоуглеродных активов. Подробно я разбирал этот момент тут.

Представители EN+ говорили, что выделение должно пройти в конце 2022 года, новую компанию выведут на Московскую биржу. Ее акции распределят пропорционально между акционерами РУСАЛа.

Но пока все притихло на фоне политической ситуации, новых заявлений нет. Похоже эту идею отложат на дальнюю полку до лучших времен.

Оценка стоимости акций

Сравнительный подход

В России нет компаний-аналогов РУСАЛа, поэтому для проведения сравнительного анализа были взяты иностранные эмитенты.

Alcoa — американская компания, которая производит алюминий, глинозем и бокситы, есть завод в России.

Norsk Hydro — норвежская металлургическая компания, производит алюминий, глинозем и владеет гидроэлектростанциями.

China Hongqiao Group — китайский производитель алюминия, второй по величине в мире.

*Данные мультипликаторы были рассчитаны с учетом дивидендов от «Норникеля». Это связано с тем, что в EV учитывается большой долг, который РУСАЛ взял на покупку доли в компании. А в FCF учитываются проценты по этим кредитам, следовательно к нему тоже были добавлены дивиденды.

Мультипликаторы РУСАЛа EV/EBITDA и P/E находится превосходят конкурентов, но другие хуже среднеотраслевых. По рентабельности РУСАЛ стал лидером, норвежский металлург поднялся на второе место.

По сравнительному анализу акции компанию можно оценить в 40 рублей. Из-за особенностей деятельности, разных рынков сбыта и политической ситуации сравнительный подход не позволяет объективно оценить стоимость компании, поэтому он используется с весом 0,1.

Доходный подход

Ралли в алюминии закончилось, цена откатилась. В перспективе нас ждет дальнейшее замедление мировой экономики на фоне высоких ставок и сложной геополитической ситуации. Ожидаю, что цена еще просядет в 2023-2024 годах. При этом поддержку окажет Китай, где сохраняется высокое потребление.

Из-за того, что в последнее время все более остро стоит вопрос экологии, продукция РУСАЛа в долгосрочной перспективе будет востребована. Все больше людей будут приобретать электромобили, больше производителей будут переходить на алюминиевые упаковки, так как они экологичнее.

Также ожидается прирост производства в 2023-2024 годах после выхода на производственную мощность Тайшетского завода.

Рентабельность РУСАЛа просядет на фоне высокой инфляции и роста затрат на приобретение глинозема. У компании второй по величине глиноземный завод находится в Украине. 1 марта производство приостановили. Дальнейшая его судьба неизвестна.

20 марта Австралия запретила экспорт глинозема и алюминиевых руд в Россию. РУСАЛ совладелец австралийского добытчика. Его доля в общем производстве глинозема РУСАЛа в 2021 году составила 9%.

РУСАЛу пришлось перестраивать логистику и искать продавцов. Основной объем сейчас компенсируется поставками из Китая и Казахстана. К тому же цена на глинозем во 2-й половине 2022 года снизилась меньше, чем цена на алюминий. Все это приведет к снижению рентабельности.

Поддержку окажет ослабление рубля.

Прогнозные финансовые показатели РУСАЛа выглядят следующим образом:

Итоговая стоимость компании представлена в таблице ниже. Как можно заметить, стоимость доли в «Норникеле» ожидаемо снизилась по сравнению с прошлой статьей, что повлияло на итоговую оценку.

Стоимость акций РУСАЛа, рассчитанная по методу дисконтированных денежных потоков — 53 руб. Вес доходного подхода в итоговой оценке справедливой стоимости компании — 0,9.

Итоговая оценка — 51,7 руб. за акцию.

Оценка стоимости РУСАЛа усложняется из-за волатильной цены алюминия. Пожалуй, у компании сейчас два основных риска:

Глубокая мировая рецессия. В таком случае не спасет даже Китай, он также будет сокращать производство. Цены на алюминий уйдут ниже 2000 $ за тонну.

Санкции по отношению к РУСАЛу. Этот сюжет маловероятен, так как у мировой алюминиевой промышленности уже есть такой горький опыт 2018 года. Но надо учитывать, что сейчас политика зачастую стоит на первом месте.

Основные преимущества и возможности РУСАЛа:

Компания не потеряла привычные рынки сбыта.

У РУСАЛа сохраняется и даже растет премия к биржевой цене алюминия. В это время где-то плачут сталевары и нефтяники..

Ослабление рубля сыграет на руку экспортеру, это возможность улучшить рентабельность.

Компания возобновила выплаты дивидендов. Важно, чтоб это продолжилось на постоянной основе. Даже 5% годовых — приятный бонус акционерам. При этом дивиденд определяется в долларах и уже потом конвертируется в рубли.

Зависимость от дивидендов «Норникеля» сейчас не такая большая, поэтому при их снижении РУСАЛ продолжит спокойно существовать. Но все-таки вопрос о будущей дивполитике важен и будет влиять на стоимость акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба