Рубль может укрепиться до 9,7 за юань в ходе реализации в январе бюджетного правила

Валюты G10

Доллар в четверг подешевел против всех валют Большой десятки. На фоне снижения доходностей казначейских облигаций по всей длине кривой иена укрепилась к доллару на 2,5% (как наиболее чувствительная валюта к динамике трежерис) и стала лидером роста в группе G10. К тому же издание Yomiuri со ссылкой на конфиденциальные источники сообщило, что в рамках заседания Банка Японии на следующей неделе чиновники рассмотрят побочные эффекты ультрастимулирующей денежно-кредитной политики, рассмотрят возможность корректировки условий программы покупки облигаций и могут внести другие коррективы, если сочтут это целесообразным. Это подстегнуло бычьи настроения по иене.

Инвесторы предполагают, что Банк Японии — последний среди крупных центробанков, кто продолжает удерживать ставки в отрицательной зоне — будет отказываться от своей сверхмягкой политики.

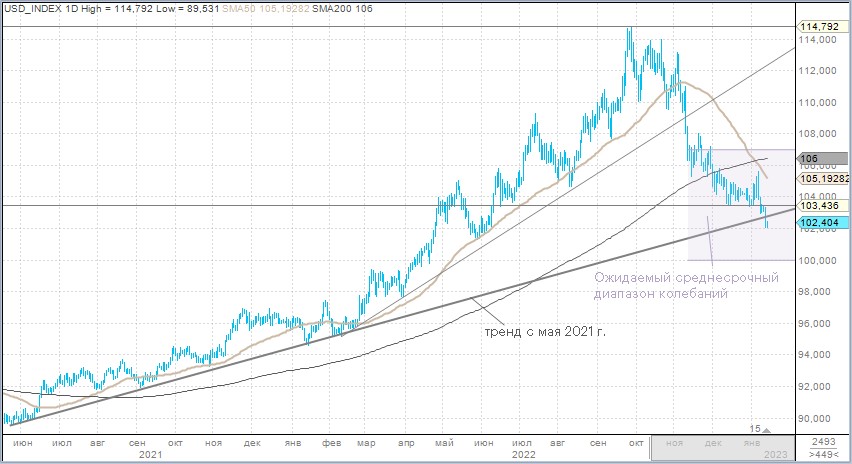

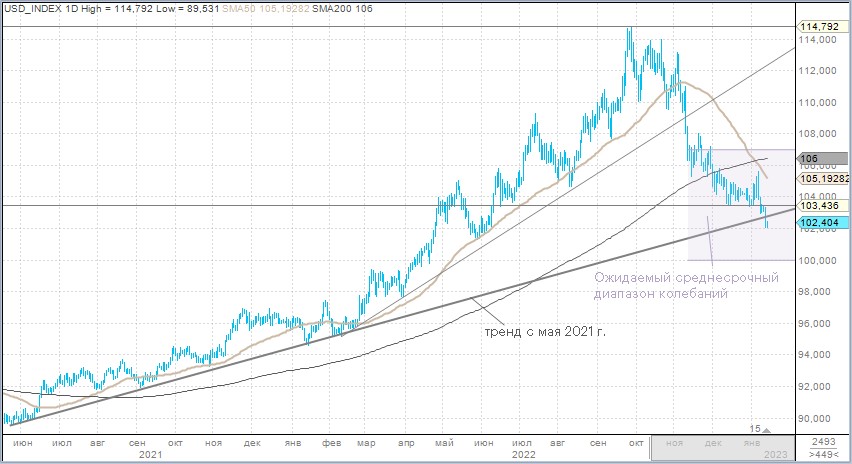

Доходность 2-летних нот падала до 4,1%, достигнув нового 3-месячного минимума и впервые с августа 2021 г. мы увидели закрытие дня ниже 100-дневной скользящей средней. Доходность 10-летних облигаций падала до 3,42% — минимум за месяц. Индекс доллара сформировал новый минимум с июня 2022 г. на уровне 102,08 п.

Слабость доллара была обусловлена публикацией отчёта по потребительской инфляции в США за декабрь — ключевой статистический релиз текущей недели. Фактические цифры полностью совпали с ожиданиями экономистов и подтвердили, что темпы роста инфляции в США замедляются уже 6 месяцев подряд, а базовая инфляция замедляется 3 месяца подряд. Это убедило рынок в том, что ФРС в феврале повысит ставку только на 25 б.п. К тому же глава ФРБ Филадельфии Патрик Харкер заявил, что в будущем ФРС следует повышать ставку с шагом в 25 б.п. В прошлом Харкер был в лагере «ястребов».

Курс евро к доллару достиг максимума с апреля 2022 г. При этом 3-месячный показатель Risk Reversal для пары EUR/USD, который отражает соотношение стоимости колл- и пут-опционов, достиг максимума с марта 2022 г. Показатель составляет -0,63 и всё ещё остаётся отрицательным (с лета 2011 г.), но тем не менее ставки на укрепление доллара на рынке валютных опционов минимальны за последние 10,5 месяцев.

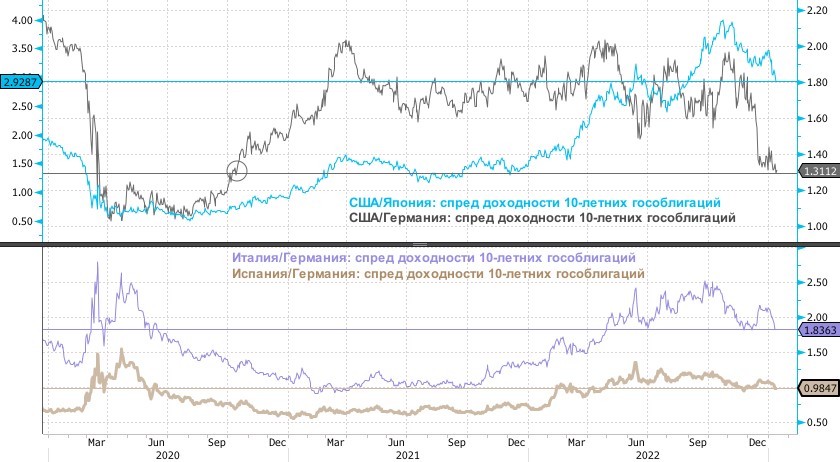

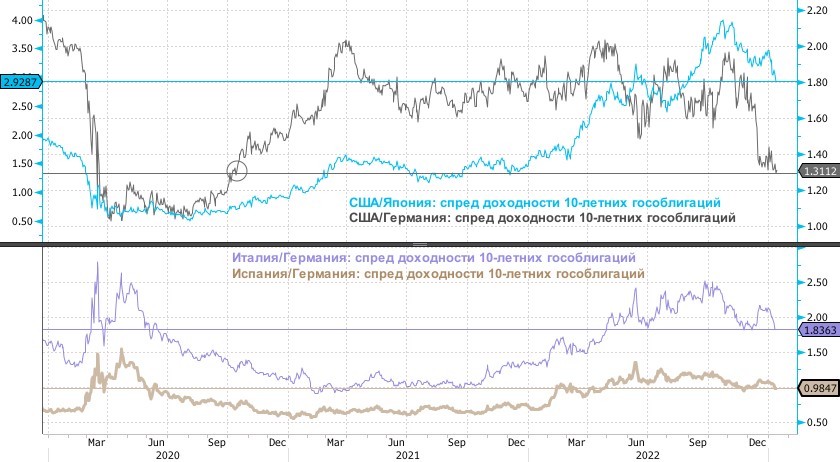

Спред доходностей между 10-летними государственными облигациями США и Германии на минимуме с октября 2020 г. Спред США/Япония сократился до минимума с августа прошлого года. Спред Италия/Германия на минимумах декабря, ноября и июля 2022 г. Спред Испания/Германия также снижается и соответствует минимумам за последние 2 месяца. Это означает, что привлекательность относительной номинальной доходности в США оказывает доллару меньше поддержки, а сужение спредов периферийной Европы говорит о том, что долговые рынки меньше боятся рецессии в регионе, поскольку цены на энергоносители снизились, а зима по-прежнему является очень тёплой, оставляя надежду, что Европа может пережить сезон с относительно большим запасом газа в подземных хранилищах.

Наше чтение статистики по США, которая была опубликована в январе (индекс PMI, индексы ISM в производственной и непроизводственной сфере, отчёт по рынку труда в США за декабрь, потребительская инфляция за декабрь) позволяет говорить о том, что рынок, пожалуй, верно предполагает, что пик ставок в США не будет выше 5%.

Однако рынок начинает (уже с вероятностью менее 100%) ожидать мартовское повышение ставки на 25 б.п., начиная закладываться на пик ставок на уровне 4,75%. При этом рынок по-прежнему подразумевает, что к концу года ставка может быть снижена с пикового значения на 25 б.п. Эти ожидания нам кажутся сейчас чрезмерно оптимистичными. Индекс доллара от максимума сентября снизился на 11%. Китай довольно быстро смягчает антиковидные ограничения. ВВП Китая в 2022 г. составит порядка 3%, а консенсус-прогноз опрошенных Bloomberg экономистов подразумевает рост ВВП в 2023 г. на уровне 4,8%. Однако ситуация развивается ближе к позитивному сценарию, поэтому есть риск того, что рост ВВП в текущем году в КНР превысит 5%. В результате оживление экономической активности в Китае может добавить 1–1,2 процентных пункта к глобальной инфляции.

Все эти факторы указывают на то, что рынок недооценивает вариант, при котором ФРС может повысить ставку до 5% и держать её на этом уровне до конца 2023 года. Это означает, что доллар излишне перепродан.

Тем не менее, учитывая новые экономические данные, мы пересматриваем среднесрочный диапазон колебаний индекса доллара в сторону понижения. Ранее диапазон был 109–102 п. Новый диапазон — 107–100 п.

Российский рубль

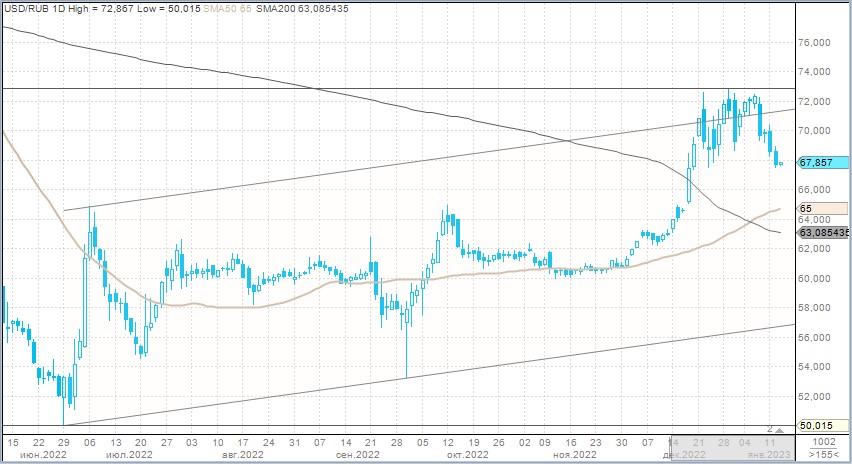

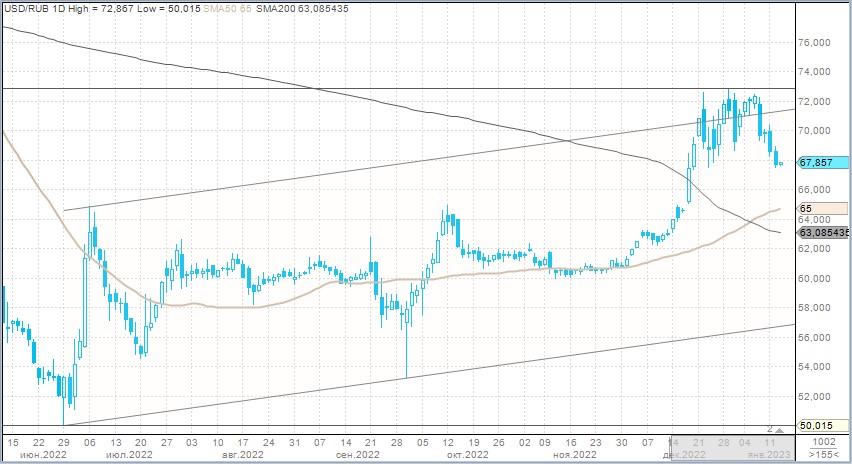

Рубль укрепился против доллара, евро и юаня по итогам торгов в четверг.

Торговый объём в паре USD/RUB составил 85 млрд руб. против с 87,2 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB составил 47,4 млрд руб. против 53,4 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB составил 75 млрд руб. против 103,5 млрд руб. в предыдущий день.

С 13 января по 6 февраля Банк России в рамках бюджетного правила начинает ежедневно продавать юани на 3,2 млрд руб. Операции будут проводиться в валютной секции Московской биржи в инструменте «китайский юань — рубль» со сроком расчётов «завтра» (CNYRUB_TOM). Хотя бюджетное правило возобновляется, ещё никогда в истории ЦБ не продавал юани в рамках его выполнения. Запас юаней в ФНБ также под вопросом. Приблизительно в ФНБ может находиться около 100 млрд юаней. Чтобы все их потратить на бюджетное правило, если опираться на объявленные в январе объёмы, понадобится чуть более 300 дней (в 2023 г. 247 рабочих дней).

По нашим грубым оценкам, с учётом текущих цен на нефть Brent (пока средняя в январе составляет около $80,85 за баррель) и с учётом примерного дисконта между Brent и Urals в $31–32, курс USD/RUB сохраняет потенциал тестирования нижней стороны в диапазоне 67–65 за доллар. Курс CNY/RUB может снизиться до 10,00–9,70 рублей за юань.

Валюты G10

Доллар в четверг подешевел против всех валют Большой десятки. На фоне снижения доходностей казначейских облигаций по всей длине кривой иена укрепилась к доллару на 2,5% (как наиболее чувствительная валюта к динамике трежерис) и стала лидером роста в группе G10. К тому же издание Yomiuri со ссылкой на конфиденциальные источники сообщило, что в рамках заседания Банка Японии на следующей неделе чиновники рассмотрят побочные эффекты ультрастимулирующей денежно-кредитной политики, рассмотрят возможность корректировки условий программы покупки облигаций и могут внести другие коррективы, если сочтут это целесообразным. Это подстегнуло бычьи настроения по иене.

Инвесторы предполагают, что Банк Японии — последний среди крупных центробанков, кто продолжает удерживать ставки в отрицательной зоне — будет отказываться от своей сверхмягкой политики.

Доходность 2-летних нот падала до 4,1%, достигнув нового 3-месячного минимума и впервые с августа 2021 г. мы увидели закрытие дня ниже 100-дневной скользящей средней. Доходность 10-летних облигаций падала до 3,42% — минимум за месяц. Индекс доллара сформировал новый минимум с июня 2022 г. на уровне 102,08 п.

Слабость доллара была обусловлена публикацией отчёта по потребительской инфляции в США за декабрь — ключевой статистический релиз текущей недели. Фактические цифры полностью совпали с ожиданиями экономистов и подтвердили, что темпы роста инфляции в США замедляются уже 6 месяцев подряд, а базовая инфляция замедляется 3 месяца подряд. Это убедило рынок в том, что ФРС в феврале повысит ставку только на 25 б.п. К тому же глава ФРБ Филадельфии Патрик Харкер заявил, что в будущем ФРС следует повышать ставку с шагом в 25 б.п. В прошлом Харкер был в лагере «ястребов».

Курс евро к доллару достиг максимума с апреля 2022 г. При этом 3-месячный показатель Risk Reversal для пары EUR/USD, который отражает соотношение стоимости колл- и пут-опционов, достиг максимума с марта 2022 г. Показатель составляет -0,63 и всё ещё остаётся отрицательным (с лета 2011 г.), но тем не менее ставки на укрепление доллара на рынке валютных опционов минимальны за последние 10,5 месяцев.

Спред доходностей между 10-летними государственными облигациями США и Германии на минимуме с октября 2020 г. Спред США/Япония сократился до минимума с августа прошлого года. Спред Италия/Германия на минимумах декабря, ноября и июля 2022 г. Спред Испания/Германия также снижается и соответствует минимумам за последние 2 месяца. Это означает, что привлекательность относительной номинальной доходности в США оказывает доллару меньше поддержки, а сужение спредов периферийной Европы говорит о том, что долговые рынки меньше боятся рецессии в регионе, поскольку цены на энергоносители снизились, а зима по-прежнему является очень тёплой, оставляя надежду, что Европа может пережить сезон с относительно большим запасом газа в подземных хранилищах.

Наше чтение статистики по США, которая была опубликована в январе (индекс PMI, индексы ISM в производственной и непроизводственной сфере, отчёт по рынку труда в США за декабрь, потребительская инфляция за декабрь) позволяет говорить о том, что рынок, пожалуй, верно предполагает, что пик ставок в США не будет выше 5%.

Однако рынок начинает (уже с вероятностью менее 100%) ожидать мартовское повышение ставки на 25 б.п., начиная закладываться на пик ставок на уровне 4,75%. При этом рынок по-прежнему подразумевает, что к концу года ставка может быть снижена с пикового значения на 25 б.п. Эти ожидания нам кажутся сейчас чрезмерно оптимистичными. Индекс доллара от максимума сентября снизился на 11%. Китай довольно быстро смягчает антиковидные ограничения. ВВП Китая в 2022 г. составит порядка 3%, а консенсус-прогноз опрошенных Bloomberg экономистов подразумевает рост ВВП в 2023 г. на уровне 4,8%. Однако ситуация развивается ближе к позитивному сценарию, поэтому есть риск того, что рост ВВП в текущем году в КНР превысит 5%. В результате оживление экономической активности в Китае может добавить 1–1,2 процентных пункта к глобальной инфляции.

Все эти факторы указывают на то, что рынок недооценивает вариант, при котором ФРС может повысить ставку до 5% и держать её на этом уровне до конца 2023 года. Это означает, что доллар излишне перепродан.

Тем не менее, учитывая новые экономические данные, мы пересматриваем среднесрочный диапазон колебаний индекса доллара в сторону понижения. Ранее диапазон был 109–102 п. Новый диапазон — 107–100 п.

Российский рубль

Рубль укрепился против доллара, евро и юаня по итогам торгов в четверг.

Торговый объём в паре USD/RUB составил 85 млрд руб. против с 87,2 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB составил 47,4 млрд руб. против 53,4 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB составил 75 млрд руб. против 103,5 млрд руб. в предыдущий день.

С 13 января по 6 февраля Банк России в рамках бюджетного правила начинает ежедневно продавать юани на 3,2 млрд руб. Операции будут проводиться в валютной секции Московской биржи в инструменте «китайский юань — рубль» со сроком расчётов «завтра» (CNYRUB_TOM). Хотя бюджетное правило возобновляется, ещё никогда в истории ЦБ не продавал юани в рамках его выполнения. Запас юаней в ФНБ также под вопросом. Приблизительно в ФНБ может находиться около 100 млрд юаней. Чтобы все их потратить на бюджетное правило, если опираться на объявленные в январе объёмы, понадобится чуть более 300 дней (в 2023 г. 247 рабочих дней).

По нашим грубым оценкам, с учётом текущих цен на нефть Brent (пока средняя в январе составляет около $80,85 за баррель) и с учётом примерного дисконта между Brent и Urals в $31–32, курс USD/RUB сохраняет потенциал тестирования нижней стороны в диапазоне 67–65 за доллар. Курс CNY/RUB может снизиться до 10,00–9,70 рублей за юань.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба