26 января 2023 giovanni1313

Продолжаем анализировать прогнозы наступления рецессии в США. Сегодня мы познакомимся с мнением инвестиционного аналитика Джона Тьюрека. Хотя Тьюрек и не имеет за плечами академической карьеры — в отличие от профессора Кэмпбэлла Харви, чей прогноз мы разбирали ранее — к его тезисам мы подойдем более конструктивно. Экономического смысла в них побольше, чем у именитого профессора.

Итак, самый главный вопрос: будет ли рецессия в 2023? Джон Тьюрек здесь не согласен с консенсусом и считает, что рецессии не будет. Но сразу основательно хеджирует свой вывод: оговаривается, что есть примерно 35%-ный шанс, что рецессия всё-таки наступит. Более того, Тьюрек предпочитает рассуждать на горизонте ближайших 6-9 месяцев — что оставляет 4-й квартал 2023 в слегка «подвешенном» состоянии.

Как аналитик обосновывает свою оптимистичную позицию? Главный фактор — дезинфляция, говорит он. Дезинфляция, идущая на фоне продолжающегося роста занятости и роста номинальных зарплат, повысит реальные располагаемые доходы населения. Это, в свою очередь, даст новый толчок для роста спроса, что поддержит экономику.

Естественно, это не назовешь «вечным двигателем», способным поддерживать рост неопределенно долгое время. Устойчивая дезинфляция в США наиболее характерна для периодов рецессии — что несовместимо с ростом занятости и довольно негативно для номинальных зарплат. Тьюрек это понимает и не планирует, что положительный эффект дезинфляции продлится дольше, чем 6-9 месяцев.

При этом, отмечает он, дезинфляция благотворно повлияет и на корпорации, снизив их издержки.

И тут пора обратить внимание на противоречия и нестыковки прогноза Тьюрека. Начнем с корпораций. Во-первых, снижение издержек и рост номинальных расходов на рабочую — несовместимые тенденции. Особенно это касается сферы услуг — самого большого сектора американской экономики.

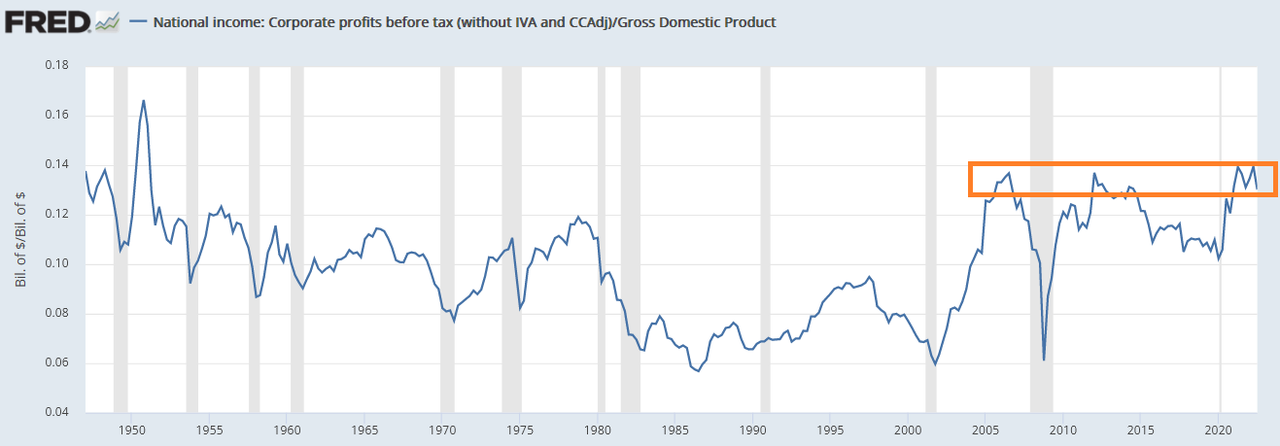

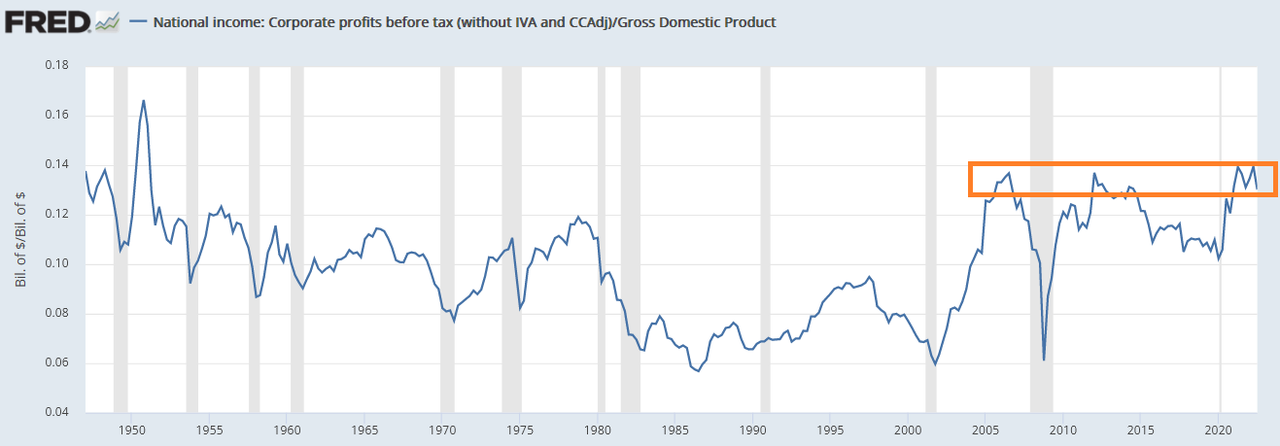

Во-вторых, растущие издержки весь постпандемийный период не были особой проблемой для компаний. Мало того, что они вполне успешно переложили эти издержки на потребителей — так в процессе этого перекладывания они еще и нарастили свою прибыль до рекордных (за последние 70 лет) уровней по отношению к ВВП. Собственно, куда уж лучше?

Что насчет импульса для потребительского спроса? За ноябрь-декабрь индекс потребительских цен (здесь и далее — за вычетом расходов на жильё, где велик вклад вмененной ренты) упал на 0,7%. Не слишком большая величина. Но проблема скорее в другом: если мы посмотрим на историю, то вне рецессии мы встретим только один более-менее устойчивый эпизод сопоставимой дезинфляции: август 2014-февраль 2015. Время крушения предыдущего сырьевого суперцикла.

Похоже ли то время на нынешнее? Да, определенные параллели есть. В том числе и с точки зрения очередной итерации сырьевого суперцикла. Но при этом имеется и масса различий, в первую очередь касающихся циклического состояния самой экономики США. И, боюсь, ожидание безрецесионного повторения условий 2014-2015 сейчас не очень уместно, если не сказать наивно.

Впрочем, у нас есть главный критерий истины — практика. Интервью с Джоном Тьюреком было опубликовано до выхода данных о розничных продажах за декабрь. А эти данные показывают весьма характерную картину. Ровно в те месяцы — ноябрь и декабрь 2022 — когда инфляция оказалась отрицательной, реальные розничные продажи стали снижаться. А не расти, как предположил Тьюрек. Более того, замедление розничных продаж оказалось наиболее сильным с момента локдаунов-2020. А исключив локдауны — с рецессионного марта 2009-го.

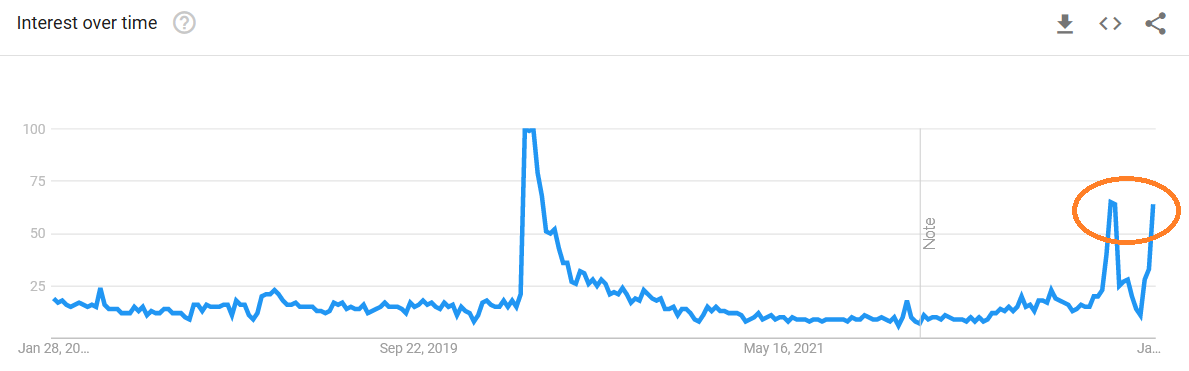

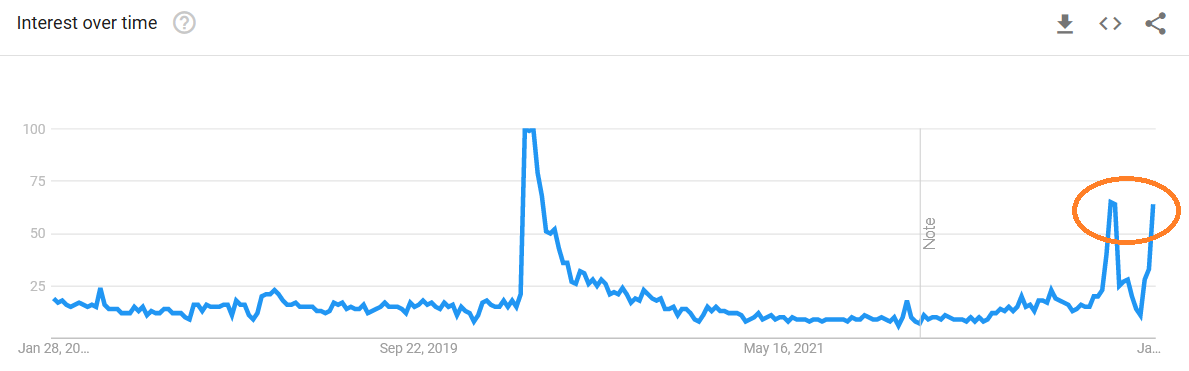

И это несмотря на рост номинальных зарплат, на которые так надеялся Джон Тьюрек. Почему же он оказался не прав? Вероятно, дезинфляция появилась не просто так. Цены — особенно измеряемые базовой инфляцией — могли среагировать на ослабевший спрос. Спрос, в свою очередь, зависит не только от располагаемых доходов, но и от настроений потребителей. Мало того, что эти настроения почти весь 2022 болтались около дна — так в конце года СМИ всё чаще обсуждали приход рецессии и чуть ли не каждый день публиковали статьи о сокращениях в технологических компаниях.

Статистика поисковых запросов "layoff" в "Гугл" на территории США. Значения уже довольно близки к коронавирусному пику

Заметим, что такая трактовка делает нынешнюю ситуацию совсем не похожей на конец 2014-начало 2015, когда дезинфляция была завязана на мировые сырьевые цены. И еще заметим, что, если обещанный импульс спроса всё-таки материализуется — дезинфляция может пропасть в мгновение ока. А она — главый фактор, на котором Джон Тьюрек строит свой оптимистичный прогноз.

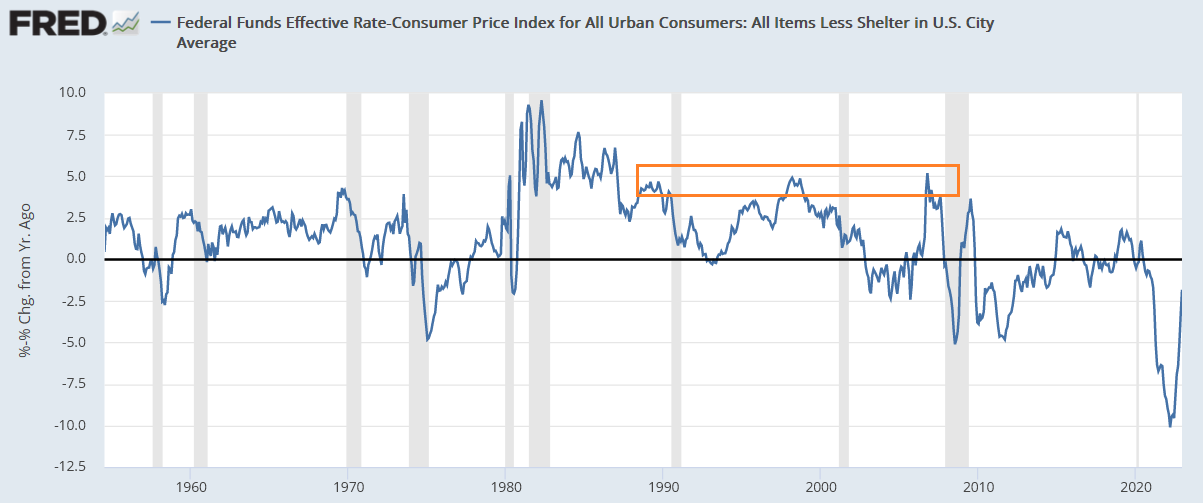

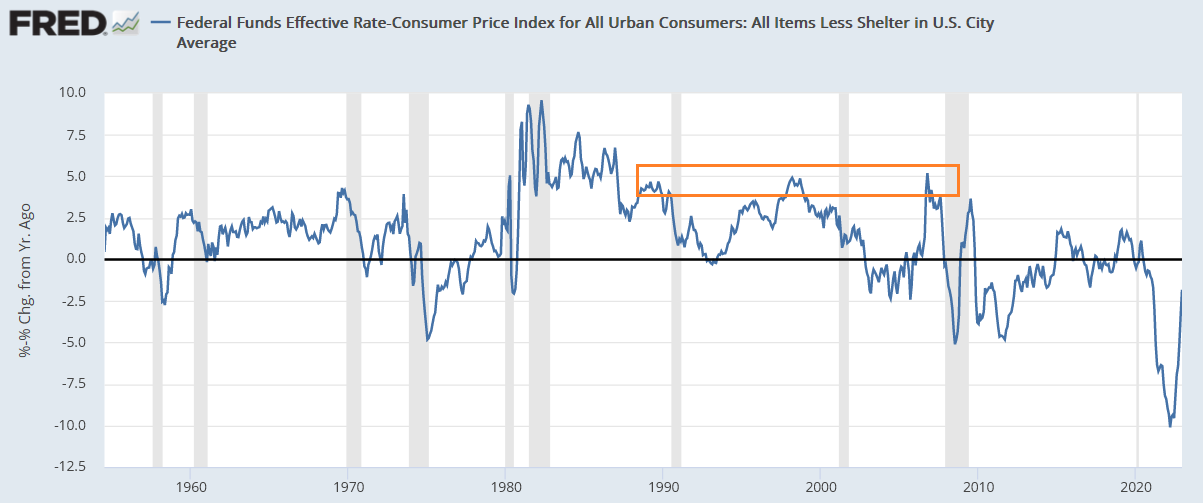

Но надо отдать Тьюреку должное — за пределами ближайших 2-3 кварталов даже он смотрит на вещи трезво. Итак, представим, что его предположение о росте спроса всё же оказалось верным. Какими будут последствия? Со стороны ФРС — она вынуждена будет держать ставки «выше и дольше». И тут мы опять обращаемся к фактору дезинфляции. Если мы предположим, что эти 2-3 квартала цены не изменятся (а пока они даже начали снижаться), мы получаем краткосрочную реальную ставку около 5%. Или даже немного больше.

Исторически такая высокая реальная ставка сочеталась с сильной экономикой только единожды: в 1980-ых, на фоне сокращения номинальных ставок (с 9% в конце 1982 до 6,7% в середине 1987). В более сопоставимых периодах, включая 1998 и 2006, мы видим быстрое ухудшение экономической ситуации, заканчивающееся рецессией.

Но есть важный нюанс, который отличает 2023 от 1998 и 2006. Если дно реальных ставок в 1998 и 2006 составляло 0% и минус 2,5% соответственно, то сейчас мы очень резко разворачиваемся от минус 10%. Тот уровень оптимизма, тот уровень расширения выпуска, с которым мы подошли к 2023 — является следствием этих рекордных послевоенных отрицательных ставок. И если мы от рекордного смягчения разворачиваемся к максимальной допустимой жёсткости — нетрудно предположить, что разворот в экономической динамике будет столь же резким и большим по амплитуде.

Тьюрек, впрочем, использует очень расплывчатые формулировки. «Как долго реальный сектор может выдерживать 4- или 5-процентные ставки? […] Может ли экономика абсорбировать это на протяжении 2-летнего горизонта? И я думаю, что это неизвестно».

В общем-то да, неизвестно. Я и сам далеко не Кассандра. Но, полагаю, между строк с этими риторическими вопросами достаточно легко читается скепсис в отношении дальнейшего состояния экономики.

Но Тьюрек решает, что даже такие тонкие намеки могут слишком расстроить читателя, и решает компенсировать это увесистой дозой неоправданного оптимизма. В частности, аналитик рассказывает неискушенным читателям об эзотерической концепции «мягкой посадки»:

«Так что Федрезерв нацелен на уменьшение роста зарплат без существенного роста безработицы. Исторические прецеденты показывают, что это невозможно. Но Федрезерв думает, что в этот раз у него получится, потому что дисбаланс между предложением рабочей силы и спросом на нее вырос вышел за все разумные исторические пределы. […] И я думаю, что это возможно, хотя эмпирические свидетельства показывают, что мягкая посадка очень маловероятна, если инфляция превысила 5%».

Воистину, верую, ибо абсурдно. Ну хорошо, почему именно беспрецедентный дисбаланс на рынке труда должен обеспечить «мягкую посадку». Потому что wishful thinking? А если рассуждать рационально? Проблема в том, что для устранения дисбаланса любого масштаба нужны пропорциональные этому масштабу усилия. И если дисбаланс беспрецедентный — то и усилия, финансовые меры, предпринимаемые ФРС, тоже требуются беспрецедентные. Это, в первую очередь, касается величины и скорости поднятия процентной ставки. Мы уже говорили выше о рекордной амплитуде роста реальных ставок.

Если для устранения небольших дисбалансов ФРС может позволить себе воспользоваться скальпелем, то для больших ей приходится вооружаться бензопилой. И тут уже надо надеяться не на «мягкую посадку» — а на то, что операция по устранению дисбалансов не превратится в фильм ужасов.

Пресс-конференция Джерома Пауэлла по итогам заседания Федерального комитета по открытым рынкам 01.02.2023

Ситуацию усугубляет еще один фактор: запаздывающий характер реакции экономики на монетарную политику ФРС. Другими словами, в процессе орудования бензопилой ФРС далеко не сразу сможет понять, что слегка «переусердствовала». И даже когда поймёт — инерция экономических процессов будет действовать помимо ее действий по исправлению ситуации.

В нынешнем экономическом цикле мы можем найти признаки того, что рынок труда еще больше запаздывает по сравнению с остальными процессами в экономике. В частности, можно сравнить динамику опережающих индикаторов во 2 полугодии 2022 с очень мощным ростом найма. Возможное объяснение: тот самый рекордный дисбаланс на рынке труда и сопутствующие проблемы с поиском персонала настолько повлияли на психологию топ-менеджмента, что теперь он не решается на увольнения. То есть опять сильная инерция. И когда ФРС всё-таки пересилит эту инерцию, экономике будет уже очень нехорошо.

Наконец, нынешнее руководство ФРС уже заработало себе дурную славу из-за «тугодумия». Когда экономика, со всей ее инерцией, начала сигнализировать в 2021 о перегреве и высокой инфляции, ФРС предпочла занять выжидательную позицию. И ждала до тех пор, когда инфляция стала совсем уже неприличной. Если в 2021 регуляторы-«ждуны» спровоцировали нешуточный перегрев, то сейчас упёртость обернется углублением кризиса.

Пресс-конференция Джерома Пауэлла по итогам заседания Федерального комитета по открытым рынкам 22.09.2021

В ходе беседы с Тьюреком журналист Эрик Левиц приводит еще один аргумент, который часто встречается в мифологии вокруг «мягкой посадки»: огромное количество открытых вакансий, порядка 10,5 миллионов. И когда настанут трудные времена, вместо того, чтобы увольнять работников, гласит легенда, компании просто снимут эти вакансии. Рецессия отменяется! Ну а если вакансий нет, то работники перестанут требовать повышения зарплат, что убирает главную опасность для ускорения инфляции. Что и нужно ФРС.

Красивая легенда. Но есть одно но. Когда настают трудные времена, главная задача, которая встаёт перед компаниями — это сокращение издержек. И, как вы можете догадаться, издержки на публикацию вакансий очень низки. Крупнейшие платформы вроде ”Indeed”и “Linkedin” вообще не берут за это деньги — платить нужно только за продвижение. То есть финансовый эффект от сокращения числа вакансий для компаний будет практически нулевым.

Сокращение же работников — мало того, что является в США самым популярным ответом на неурядицы в бизнесе, так еще и несёт зримые финансовые выгоды. Поэтому, увы, сокращение вакансий без сокращения работников никак не может быть реалистичной антикризисной мерой для компаний.

На это указывает и риторика компаний (в основном, технологических), которые уже приступили к увольнениям. Очень часто мы видим там слово ”overhired”, т. е. переусердствовали с наймом. И пока я не видел ни одного случая, чтобы компания заявила о том, что она переусердствовала с вакансиями или же убрала вакансии в ответ на упавший спрос.

Легенда, конечно, права в том, что низкое число вакансий будет угнетать рост номинальных зарплат. Но стоит понимать, что вакансии в данном случае — производный, пассивный элемент, который не в состоянии самостоятельно изменить динамику на рынке труда.

Переходим к следующей теме — влиянию снятия антиковидных ограничений в Китае на инфляцию. Здесь Тьюрек убежденно защищает свой дезинфляционный оптимистичный прогноз:

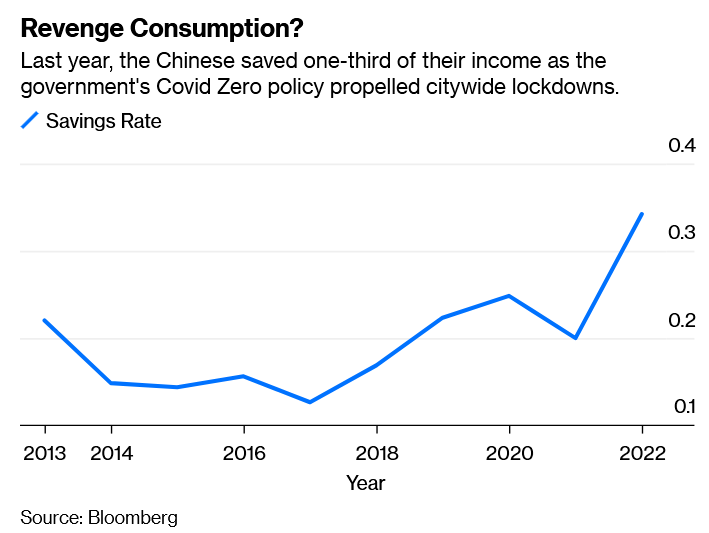

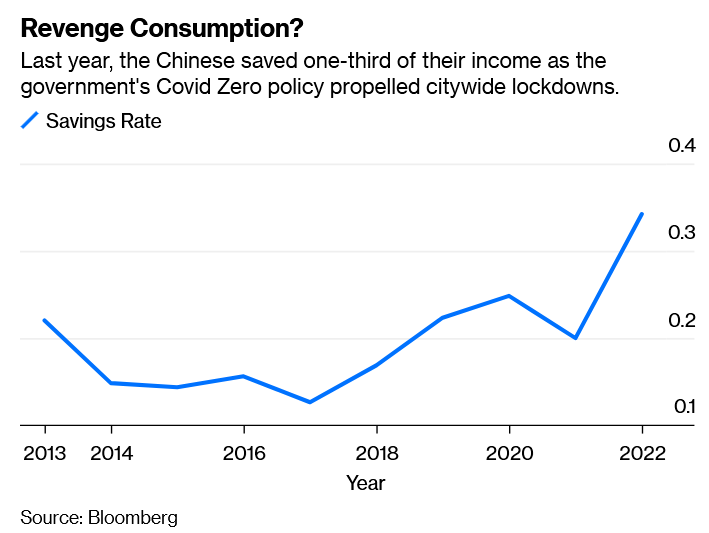

«Китай не увидит такого же бума в потреблении, какой мы видели в западном мире, когда мы ослабили пандемийные ограничения. […] Но уровень сбережений китайских домохозяйств очень высок. И открытие происходит на более широком экономическом фоне, характеризующемся проблемами сектора недвижимости, отягощенного высоким уровнем долга. Учитывая всё это, трудно представить, как открытие китайской экономики может повлечь массивный бум.

Однако всё же это большой буфер для экономической активности в мире, особенно на первую половину этого года. Что касается инфляции, трудно понять, какой тренд выиграет: китайское потребление вызовет еще одну волну сырьевой инфляции или же китайское производство уменьшит глобальные издержки».

В общем, получается картина «золотой середины»: и бума особого нет, чтобы подогреть глобальную инфляцию, и в то же время выросшая активность поддержит на плаву теряющую силы глобальную экономику. Оптимистичнее некуда. И любой шаг в сторону порождает дополнительные проблемы.

Неуверенность Тьюрека в траектории китайской экономики, в принципе, хорошо отражает консенсус аналитиков на сегодняшний день. Разумно ли рисовать на основе этой неуверенности «оптимальный» сценарий для своих тезисов — отдельный вопрос. Скоро, по данным за январь и февраль, мы получим более четкое понимание динамики потребительского спроса. Напомню, что ему предстоит расти с низкой базы.

При этом не очень понятен пессимистичный взгляд аналитика на высокую норму сбережений. Норма сбережений во время пандемии действительно выросла колоссально:

...что даёт основания ожидать пресловутый «возврат к среднему значению»: эпоха пандемии официально объявлена завершенной. Это дало бы эффект >10% ВВП. К этому стоит добавить эффект богатства от выросших ликвидных сбережений и практически гарантированного ралли на рынке китайских акций.

Пессимизм в отношении сектора недвижимости тоже вряд ли оправдан. Весь 2022 год китайские власти последовательно ослабляли ограничения для застройщиков, стараясь смягчить кризис на рынке жилья. В начале этого января появилась информация, что власти собираются ослабить политику «трех красных линий» — политику, которая и отправила сектор в глубокий нокаут. Так что проблемы высокого долга китайских девелоперов, по-видимому, становятся гораздо менее острыми — за счет централизованного вливания в сектор нового кредита.

Наконец, вопрос влияния китайского производства на глобальные издержки. Очевидно, имеется в виду гипотетический дефицит китайских экспортных товаров, который мог бы увеличивать глобальную инфляцию. Но рассуждать о дефиците было бы странно: в 2021 Китай нарастил экспорт на массивнейшие 30% (!). И еще на 7% — в 2022. В конце прошлого года экспорт начал ощутимо проседать — но эта слабость однозначно интерпретируется как проблемы с глобальным спросом. Именно спрос сейчас является сдерживающим фактором для китайского экспорта. Соответственно, не стоит ожидать какого-либо дезинфляционного эффекта от снятия ковидных ограничений в экспортных секторах Китая.

Таким образом, китайский фактор несет в себе массу проинфляционных рисков. А вот дезинфляционных рисков особо не видно. Поэтому предложенную Тьюреком его интепретацию трудно назвать адекватной.

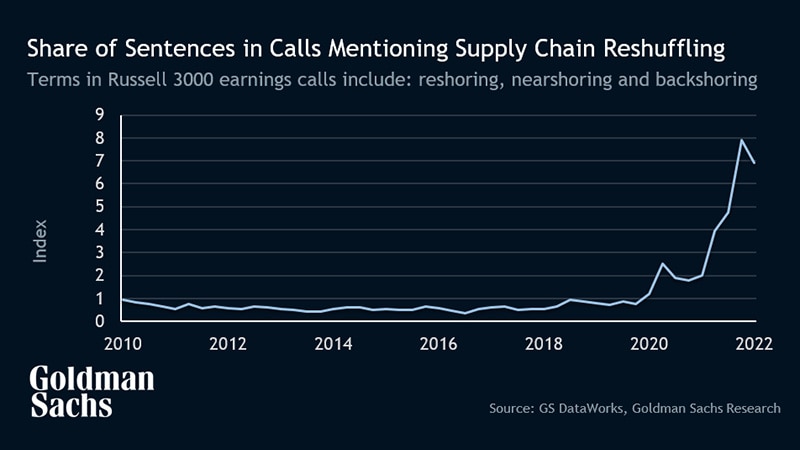

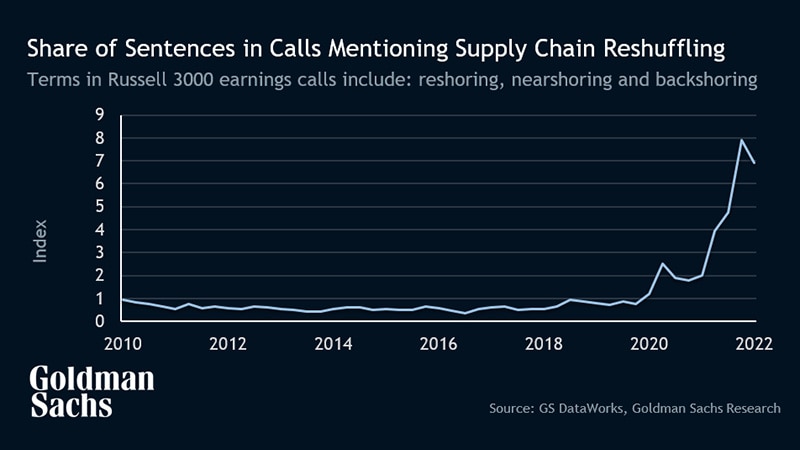

Впрочем, надо отдать ему должное — о проинфляционных факторах внутри американской экономики он всё-таки упоминает, пускай и не делает на них акцента. Так, Тьюрек отмечает, что коэффициент участия в рабочей силе не сможет существенно вырасти. Еще один важный фактор — деглобализация: «Мы на обратном склоне периода глобализации: прямо сейчас экономика деглобализируется, что создаст много неэффективности и избыточности».

Услышав знакомую фразу, журналист приводит анализ компаний ”Allianz” и ”BlackRock” (хотя, возможно, справедливее было бы указать в качестве автора тезисов Нуриэля Рубини):

“Они отмечают, также, как и Вы, что глобализация уступает дорогу «френдшорингу»: вместо того, чтобы делать цепочки поставок максимально эффективными, государства и фирмы балансируют эффективность и геополитический риск. А это увелчиивает общие издержки производства и, следовательно, цены.

Тем временем, «зеленый» энергопереход представляет собой другой устойчивый источник инфляционного давления. Строительство инфраструктуры для чистой энергии затребует много труда и ресурсов. А еще есть риск, что капитальные инвестиции в добычу ископаемого топлива будут падать быстрее, чем будет расти производство чистой энергии, что приведет к дефициту и, следовательно, более высоким ценам на энергию. Наконец, в развитом мире население стареет [и не только в развитом — Giovanni], что уменьшает предложение рабочей силы в большей степени, чем уменьшает спрос на неё, поскольку пенсионеры потребляют товары и услуги, но не производят их. Как Вам такой нарратив?»

Тьюрек этот нарратив поддерживает. Но по-прежнему придерживается трактовки «стакан наполовину полон». В частности, отмечает он, на ранних стадиях это должно подстегнуть рост:

«Френдшоринг неэффективен, но в то же время увеличивает капитальные инвестиции. И «зеленый» энергопереход тоже должен подстегнуть большие капитальные расходы.

В определенной степени то, что сейчас происходит — откат предыдущих 40 лет экономического развития. С глобализацией мы во многом потеряли импульс роста, но наслаждались высокой производительностью. Теперь иы развернулись к высокому росту и низкой производительности. Поэтому и номинальный ВВП, и инфляция будут выше.

Но это не значит, что мы вступаем в период бума».

Таким образом, на среднесрочном горизонте Тьюрек вполне открыто признает проинфляционные риски. И это еще один аргумент в пользу ”higher for longer”. Однако обещанного им высокого роста будет достичь гораздо труднее, чем высокой инфляции. Проблема в том, что и геополитически обусловленная перестройка цепей поставок, и энергопереход означают шоки для нынешней модели. Шоки и потерю эффективности. И это однозначный негатив для будущих темпов экономического роста. Высокий рост и низкая производительность несовместимы. Непроизводительные (вернее, малоэффективные) инвестиции не в состоянии обеспечить устойчиво высокие темпы роста.

Наконец, не стоит забывать, что американская экономика до сих пор находится в состоянии жёсткого дефицита трудовых ресурсов. И задача, которая сейчас стоит перед ФРС — напротив, снизить инвестиции. Потому что невозможно расширяться, если на новые рабочие места будет некого нанять. Это было справедливо и без всякой геополитики. А с геополитикой — если США больше не хотят «аутсорсить» труд в Китае — проблема дефицита персонала станет на порядок более острой.

Поэтому надежды на то, что дезинфляция спасёт от рецессии, мало. Причинно-следственная связь скорее работает в обратном направлении. Есть ослабление спроса — есть дезинфляция. Спрос растёт — инфляционный маховик опять начинает набирать обороты.

И как бы ни хотелось многим отменить рецессию и обосновать это не слишком корректными теоретическими построениями — к сожалению, ее приход мало зависит от наших наивных хотелок.

Итак, самый главный вопрос: будет ли рецессия в 2023? Джон Тьюрек здесь не согласен с консенсусом и считает, что рецессии не будет. Но сразу основательно хеджирует свой вывод: оговаривается, что есть примерно 35%-ный шанс, что рецессия всё-таки наступит. Более того, Тьюрек предпочитает рассуждать на горизонте ближайших 6-9 месяцев — что оставляет 4-й квартал 2023 в слегка «подвешенном» состоянии.

Как аналитик обосновывает свою оптимистичную позицию? Главный фактор — дезинфляция, говорит он. Дезинфляция, идущая на фоне продолжающегося роста занятости и роста номинальных зарплат, повысит реальные располагаемые доходы населения. Это, в свою очередь, даст новый толчок для роста спроса, что поддержит экономику.

Естественно, это не назовешь «вечным двигателем», способным поддерживать рост неопределенно долгое время. Устойчивая дезинфляция в США наиболее характерна для периодов рецессии — что несовместимо с ростом занятости и довольно негативно для номинальных зарплат. Тьюрек это понимает и не планирует, что положительный эффект дезинфляции продлится дольше, чем 6-9 месяцев.

При этом, отмечает он, дезинфляция благотворно повлияет и на корпорации, снизив их издержки.

И тут пора обратить внимание на противоречия и нестыковки прогноза Тьюрека. Начнем с корпораций. Во-первых, снижение издержек и рост номинальных расходов на рабочую — несовместимые тенденции. Особенно это касается сферы услуг — самого большого сектора американской экономики.

Во-вторых, растущие издержки весь постпандемийный период не были особой проблемой для компаний. Мало того, что они вполне успешно переложили эти издержки на потребителей — так в процессе этого перекладывания они еще и нарастили свою прибыль до рекордных (за последние 70 лет) уровней по отношению к ВВП. Собственно, куда уж лучше?

Что насчет импульса для потребительского спроса? За ноябрь-декабрь индекс потребительских цен (здесь и далее — за вычетом расходов на жильё, где велик вклад вмененной ренты) упал на 0,7%. Не слишком большая величина. Но проблема скорее в другом: если мы посмотрим на историю, то вне рецессии мы встретим только один более-менее устойчивый эпизод сопоставимой дезинфляции: август 2014-февраль 2015. Время крушения предыдущего сырьевого суперцикла.

Похоже ли то время на нынешнее? Да, определенные параллели есть. В том числе и с точки зрения очередной итерации сырьевого суперцикла. Но при этом имеется и масса различий, в первую очередь касающихся циклического состояния самой экономики США. И, боюсь, ожидание безрецесионного повторения условий 2014-2015 сейчас не очень уместно, если не сказать наивно.

Впрочем, у нас есть главный критерий истины — практика. Интервью с Джоном Тьюреком было опубликовано до выхода данных о розничных продажах за декабрь. А эти данные показывают весьма характерную картину. Ровно в те месяцы — ноябрь и декабрь 2022 — когда инфляция оказалась отрицательной, реальные розничные продажи стали снижаться. А не расти, как предположил Тьюрек. Более того, замедление розничных продаж оказалось наиболее сильным с момента локдаунов-2020. А исключив локдауны — с рецессионного марта 2009-го.

И это несмотря на рост номинальных зарплат, на которые так надеялся Джон Тьюрек. Почему же он оказался не прав? Вероятно, дезинфляция появилась не просто так. Цены — особенно измеряемые базовой инфляцией — могли среагировать на ослабевший спрос. Спрос, в свою очередь, зависит не только от располагаемых доходов, но и от настроений потребителей. Мало того, что эти настроения почти весь 2022 болтались около дна — так в конце года СМИ всё чаще обсуждали приход рецессии и чуть ли не каждый день публиковали статьи о сокращениях в технологических компаниях.

Статистика поисковых запросов "layoff" в "Гугл" на территории США. Значения уже довольно близки к коронавирусному пику

Заметим, что такая трактовка делает нынешнюю ситуацию совсем не похожей на конец 2014-начало 2015, когда дезинфляция была завязана на мировые сырьевые цены. И еще заметим, что, если обещанный импульс спроса всё-таки материализуется — дезинфляция может пропасть в мгновение ока. А она — главый фактор, на котором Джон Тьюрек строит свой оптимистичный прогноз.

Но надо отдать Тьюреку должное — за пределами ближайших 2-3 кварталов даже он смотрит на вещи трезво. Итак, представим, что его предположение о росте спроса всё же оказалось верным. Какими будут последствия? Со стороны ФРС — она вынуждена будет держать ставки «выше и дольше». И тут мы опять обращаемся к фактору дезинфляции. Если мы предположим, что эти 2-3 квартала цены не изменятся (а пока они даже начали снижаться), мы получаем краткосрочную реальную ставку около 5%. Или даже немного больше.

Исторически такая высокая реальная ставка сочеталась с сильной экономикой только единожды: в 1980-ых, на фоне сокращения номинальных ставок (с 9% в конце 1982 до 6,7% в середине 1987). В более сопоставимых периодах, включая 1998 и 2006, мы видим быстрое ухудшение экономической ситуации, заканчивающееся рецессией.

Но есть важный нюанс, который отличает 2023 от 1998 и 2006. Если дно реальных ставок в 1998 и 2006 составляло 0% и минус 2,5% соответственно, то сейчас мы очень резко разворачиваемся от минус 10%. Тот уровень оптимизма, тот уровень расширения выпуска, с которым мы подошли к 2023 — является следствием этих рекордных послевоенных отрицательных ставок. И если мы от рекордного смягчения разворачиваемся к максимальной допустимой жёсткости — нетрудно предположить, что разворот в экономической динамике будет столь же резким и большим по амплитуде.

Тьюрек, впрочем, использует очень расплывчатые формулировки. «Как долго реальный сектор может выдерживать 4- или 5-процентные ставки? […] Может ли экономика абсорбировать это на протяжении 2-летнего горизонта? И я думаю, что это неизвестно».

В общем-то да, неизвестно. Я и сам далеко не Кассандра. Но, полагаю, между строк с этими риторическими вопросами достаточно легко читается скепсис в отношении дальнейшего состояния экономики.

Но Тьюрек решает, что даже такие тонкие намеки могут слишком расстроить читателя, и решает компенсировать это увесистой дозой неоправданного оптимизма. В частности, аналитик рассказывает неискушенным читателям об эзотерической концепции «мягкой посадки»:

«Так что Федрезерв нацелен на уменьшение роста зарплат без существенного роста безработицы. Исторические прецеденты показывают, что это невозможно. Но Федрезерв думает, что в этот раз у него получится, потому что дисбаланс между предложением рабочей силы и спросом на нее вырос вышел за все разумные исторические пределы. […] И я думаю, что это возможно, хотя эмпирические свидетельства показывают, что мягкая посадка очень маловероятна, если инфляция превысила 5%».

Воистину, верую, ибо абсурдно. Ну хорошо, почему именно беспрецедентный дисбаланс на рынке труда должен обеспечить «мягкую посадку». Потому что wishful thinking? А если рассуждать рационально? Проблема в том, что для устранения дисбаланса любого масштаба нужны пропорциональные этому масштабу усилия. И если дисбаланс беспрецедентный — то и усилия, финансовые меры, предпринимаемые ФРС, тоже требуются беспрецедентные. Это, в первую очередь, касается величины и скорости поднятия процентной ставки. Мы уже говорили выше о рекордной амплитуде роста реальных ставок.

Если для устранения небольших дисбалансов ФРС может позволить себе воспользоваться скальпелем, то для больших ей приходится вооружаться бензопилой. И тут уже надо надеяться не на «мягкую посадку» — а на то, что операция по устранению дисбалансов не превратится в фильм ужасов.

Пресс-конференция Джерома Пауэлла по итогам заседания Федерального комитета по открытым рынкам 01.02.2023

Ситуацию усугубляет еще один фактор: запаздывающий характер реакции экономики на монетарную политику ФРС. Другими словами, в процессе орудования бензопилой ФРС далеко не сразу сможет понять, что слегка «переусердствовала». И даже когда поймёт — инерция экономических процессов будет действовать помимо ее действий по исправлению ситуации.

В нынешнем экономическом цикле мы можем найти признаки того, что рынок труда еще больше запаздывает по сравнению с остальными процессами в экономике. В частности, можно сравнить динамику опережающих индикаторов во 2 полугодии 2022 с очень мощным ростом найма. Возможное объяснение: тот самый рекордный дисбаланс на рынке труда и сопутствующие проблемы с поиском персонала настолько повлияли на психологию топ-менеджмента, что теперь он не решается на увольнения. То есть опять сильная инерция. И когда ФРС всё-таки пересилит эту инерцию, экономике будет уже очень нехорошо.

Наконец, нынешнее руководство ФРС уже заработало себе дурную славу из-за «тугодумия». Когда экономика, со всей ее инерцией, начала сигнализировать в 2021 о перегреве и высокой инфляции, ФРС предпочла занять выжидательную позицию. И ждала до тех пор, когда инфляция стала совсем уже неприличной. Если в 2021 регуляторы-«ждуны» спровоцировали нешуточный перегрев, то сейчас упёртость обернется углублением кризиса.

Пресс-конференция Джерома Пауэлла по итогам заседания Федерального комитета по открытым рынкам 22.09.2021

В ходе беседы с Тьюреком журналист Эрик Левиц приводит еще один аргумент, который часто встречается в мифологии вокруг «мягкой посадки»: огромное количество открытых вакансий, порядка 10,5 миллионов. И когда настанут трудные времена, вместо того, чтобы увольнять работников, гласит легенда, компании просто снимут эти вакансии. Рецессия отменяется! Ну а если вакансий нет, то работники перестанут требовать повышения зарплат, что убирает главную опасность для ускорения инфляции. Что и нужно ФРС.

Красивая легенда. Но есть одно но. Когда настают трудные времена, главная задача, которая встаёт перед компаниями — это сокращение издержек. И, как вы можете догадаться, издержки на публикацию вакансий очень низки. Крупнейшие платформы вроде ”Indeed”и “Linkedin” вообще не берут за это деньги — платить нужно только за продвижение. То есть финансовый эффект от сокращения числа вакансий для компаний будет практически нулевым.

Сокращение же работников — мало того, что является в США самым популярным ответом на неурядицы в бизнесе, так еще и несёт зримые финансовые выгоды. Поэтому, увы, сокращение вакансий без сокращения работников никак не может быть реалистичной антикризисной мерой для компаний.

На это указывает и риторика компаний (в основном, технологических), которые уже приступили к увольнениям. Очень часто мы видим там слово ”overhired”, т. е. переусердствовали с наймом. И пока я не видел ни одного случая, чтобы компания заявила о том, что она переусердствовала с вакансиями или же убрала вакансии в ответ на упавший спрос.

Легенда, конечно, права в том, что низкое число вакансий будет угнетать рост номинальных зарплат. Но стоит понимать, что вакансии в данном случае — производный, пассивный элемент, который не в состоянии самостоятельно изменить динамику на рынке труда.

Переходим к следующей теме — влиянию снятия антиковидных ограничений в Китае на инфляцию. Здесь Тьюрек убежденно защищает свой дезинфляционный оптимистичный прогноз:

«Китай не увидит такого же бума в потреблении, какой мы видели в западном мире, когда мы ослабили пандемийные ограничения. […] Но уровень сбережений китайских домохозяйств очень высок. И открытие происходит на более широком экономическом фоне, характеризующемся проблемами сектора недвижимости, отягощенного высоким уровнем долга. Учитывая всё это, трудно представить, как открытие китайской экономики может повлечь массивный бум.

Однако всё же это большой буфер для экономической активности в мире, особенно на первую половину этого года. Что касается инфляции, трудно понять, какой тренд выиграет: китайское потребление вызовет еще одну волну сырьевой инфляции или же китайское производство уменьшит глобальные издержки».

В общем, получается картина «золотой середины»: и бума особого нет, чтобы подогреть глобальную инфляцию, и в то же время выросшая активность поддержит на плаву теряющую силы глобальную экономику. Оптимистичнее некуда. И любой шаг в сторону порождает дополнительные проблемы.

Неуверенность Тьюрека в траектории китайской экономики, в принципе, хорошо отражает консенсус аналитиков на сегодняшний день. Разумно ли рисовать на основе этой неуверенности «оптимальный» сценарий для своих тезисов — отдельный вопрос. Скоро, по данным за январь и февраль, мы получим более четкое понимание динамики потребительского спроса. Напомню, что ему предстоит расти с низкой базы.

При этом не очень понятен пессимистичный взгляд аналитика на высокую норму сбережений. Норма сбережений во время пандемии действительно выросла колоссально:

...что даёт основания ожидать пресловутый «возврат к среднему значению»: эпоха пандемии официально объявлена завершенной. Это дало бы эффект >10% ВВП. К этому стоит добавить эффект богатства от выросших ликвидных сбережений и практически гарантированного ралли на рынке китайских акций.

Пессимизм в отношении сектора недвижимости тоже вряд ли оправдан. Весь 2022 год китайские власти последовательно ослабляли ограничения для застройщиков, стараясь смягчить кризис на рынке жилья. В начале этого января появилась информация, что власти собираются ослабить политику «трех красных линий» — политику, которая и отправила сектор в глубокий нокаут. Так что проблемы высокого долга китайских девелоперов, по-видимому, становятся гораздо менее острыми — за счет централизованного вливания в сектор нового кредита.

Наконец, вопрос влияния китайского производства на глобальные издержки. Очевидно, имеется в виду гипотетический дефицит китайских экспортных товаров, который мог бы увеличивать глобальную инфляцию. Но рассуждать о дефиците было бы странно: в 2021 Китай нарастил экспорт на массивнейшие 30% (!). И еще на 7% — в 2022. В конце прошлого года экспорт начал ощутимо проседать — но эта слабость однозначно интерпретируется как проблемы с глобальным спросом. Именно спрос сейчас является сдерживающим фактором для китайского экспорта. Соответственно, не стоит ожидать какого-либо дезинфляционного эффекта от снятия ковидных ограничений в экспортных секторах Китая.

Таким образом, китайский фактор несет в себе массу проинфляционных рисков. А вот дезинфляционных рисков особо не видно. Поэтому предложенную Тьюреком его интепретацию трудно назвать адекватной.

Впрочем, надо отдать ему должное — о проинфляционных факторах внутри американской экономики он всё-таки упоминает, пускай и не делает на них акцента. Так, Тьюрек отмечает, что коэффициент участия в рабочей силе не сможет существенно вырасти. Еще один важный фактор — деглобализация: «Мы на обратном склоне периода глобализации: прямо сейчас экономика деглобализируется, что создаст много неэффективности и избыточности».

Услышав знакомую фразу, журналист приводит анализ компаний ”Allianz” и ”BlackRock” (хотя, возможно, справедливее было бы указать в качестве автора тезисов Нуриэля Рубини):

“Они отмечают, также, как и Вы, что глобализация уступает дорогу «френдшорингу»: вместо того, чтобы делать цепочки поставок максимально эффективными, государства и фирмы балансируют эффективность и геополитический риск. А это увелчиивает общие издержки производства и, следовательно, цены.

Тем временем, «зеленый» энергопереход представляет собой другой устойчивый источник инфляционного давления. Строительство инфраструктуры для чистой энергии затребует много труда и ресурсов. А еще есть риск, что капитальные инвестиции в добычу ископаемого топлива будут падать быстрее, чем будет расти производство чистой энергии, что приведет к дефициту и, следовательно, более высоким ценам на энергию. Наконец, в развитом мире население стареет [и не только в развитом — Giovanni], что уменьшает предложение рабочей силы в большей степени, чем уменьшает спрос на неё, поскольку пенсионеры потребляют товары и услуги, но не производят их. Как Вам такой нарратив?»

Тьюрек этот нарратив поддерживает. Но по-прежнему придерживается трактовки «стакан наполовину полон». В частности, отмечает он, на ранних стадиях это должно подстегнуть рост:

«Френдшоринг неэффективен, но в то же время увеличивает капитальные инвестиции. И «зеленый» энергопереход тоже должен подстегнуть большие капитальные расходы.

В определенной степени то, что сейчас происходит — откат предыдущих 40 лет экономического развития. С глобализацией мы во многом потеряли импульс роста, но наслаждались высокой производительностью. Теперь иы развернулись к высокому росту и низкой производительности. Поэтому и номинальный ВВП, и инфляция будут выше.

Но это не значит, что мы вступаем в период бума».

Таким образом, на среднесрочном горизонте Тьюрек вполне открыто признает проинфляционные риски. И это еще один аргумент в пользу ”higher for longer”. Однако обещанного им высокого роста будет достичь гораздо труднее, чем высокой инфляции. Проблема в том, что и геополитически обусловленная перестройка цепей поставок, и энергопереход означают шоки для нынешней модели. Шоки и потерю эффективности. И это однозначный негатив для будущих темпов экономического роста. Высокий рост и низкая производительность несовместимы. Непроизводительные (вернее, малоэффективные) инвестиции не в состоянии обеспечить устойчиво высокие темпы роста.

Наконец, не стоит забывать, что американская экономика до сих пор находится в состоянии жёсткого дефицита трудовых ресурсов. И задача, которая сейчас стоит перед ФРС — напротив, снизить инвестиции. Потому что невозможно расширяться, если на новые рабочие места будет некого нанять. Это было справедливо и без всякой геополитики. А с геополитикой — если США больше не хотят «аутсорсить» труд в Китае — проблема дефицита персонала станет на порядок более острой.

Поэтому надежды на то, что дезинфляция спасёт от рецессии, мало. Причинно-следственная связь скорее работает в обратном направлении. Есть ослабление спроса — есть дезинфляция. Спрос растёт — инфляционный маховик опять начинает набирать обороты.

И как бы ни хотелось многим отменить рецессию и обосновать это не слишком корректными теоретическими построениями — к сожалению, ее приход мало зависит от наших наивных хотелок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба