8 февраля 2023 T-Investments Компанищенко Никита

Российский рынок слияний и поглощений резко ожил в предновогодний период: 4 компании с Мосбиржи объявили о покупке новых активов в РФ на общую сумму около 500 млрд рублей. Кроме этой четверки еще одну мегасделку объемом до 900 млрд рублей, вероятно, готовит госхолдинг «Ростелеком», который хочет поглотить своего ближайшего конкурента.

Рассказываем о крупных сделках и о том, как на них отреагировал рынок.

ВТБ купил банк «Открытие»

ВТБ (MOEX: VTBR) — второй по размерам активов российский банк, который работает практически на всем постсоветском пространстве. На конец 2022 года банковский бизнес компании присутствовал в 13 странах: Россия, Германия, Великобритания, Грузия, Армения, Беларусь, Казахстан, Азербайджан, Кипр, Ангола, Китай, Индия и Сингапур.

В конце декабря 2022 года ВТБ закрыл сделку по покупке у ЦБ РФ 100% акций группы «Открытие» за 340 млрд рублей: 233,1 млрд рублей кредитная организация заплатит деньгами, а оставшиеся 106,9 млрд рублей — облигациями федерального займа.

По данным ЦБ РФ, группу «Открытие» продали по рыночной оценке P / BV 0,6, что практически вдвое больше текущего показателя ВТБ. Такая существенная разница объясняется более высокой рентабельностью приобретаемого актива и наличием чистой прибыли: по итогам 2022 года банк «Открытие» заработает свыше 40 млрд рублей по РСБУ и около 10 млрд рублей по МСФО.

Отрицательная сторона сделки: после нее ВТБ пришлось объявить о проведении новой допэмиссии, в рамках которой банк может привлечь сумму, превышающую 500 млрд рублей.

Мультипликаторы российского банковского сектора, млрд рублей

«Яндекс»

«Яндекс» (MOEX: YNDX) — ведущий российский ИТ-холдинг с крупнейшим на постсоветском пространстве поисковиком и множеством других интернет-сервисов: оператор такси, приложения доставки продуктов, онлайн-кинотеатр, маркетплейс и прочие перспективные подразделения.

В феврале 2023 года СМИ объявили о том, что «Яндекс» договорился с Uber о покупке 29% акций в компании MLU за 925 млн долларов, соглашение в ближайшее время должно поступить в правительственную спецкомиссию для одобрения.

MLU — это совместное предприятие этих двух эмитентов, которое владеет «Яндекс-такси» и «Яндекс-драйвом». После сделки у российского ИТ-холдинга окажется 100% акций.

MLU создали в 2018 году. Изначально «Яндекс» получил в нем 59,3%, Uber — 36,9%, а остальная часть в будущем должна была отойти менеджменту. В 2021 году российская компания увеличила свою долю до 71%, приобретя за 0,5 млрд долларов акции MLU и опцион на выкуп оставшихся бумаг за 1,8—2 млрд долларов.

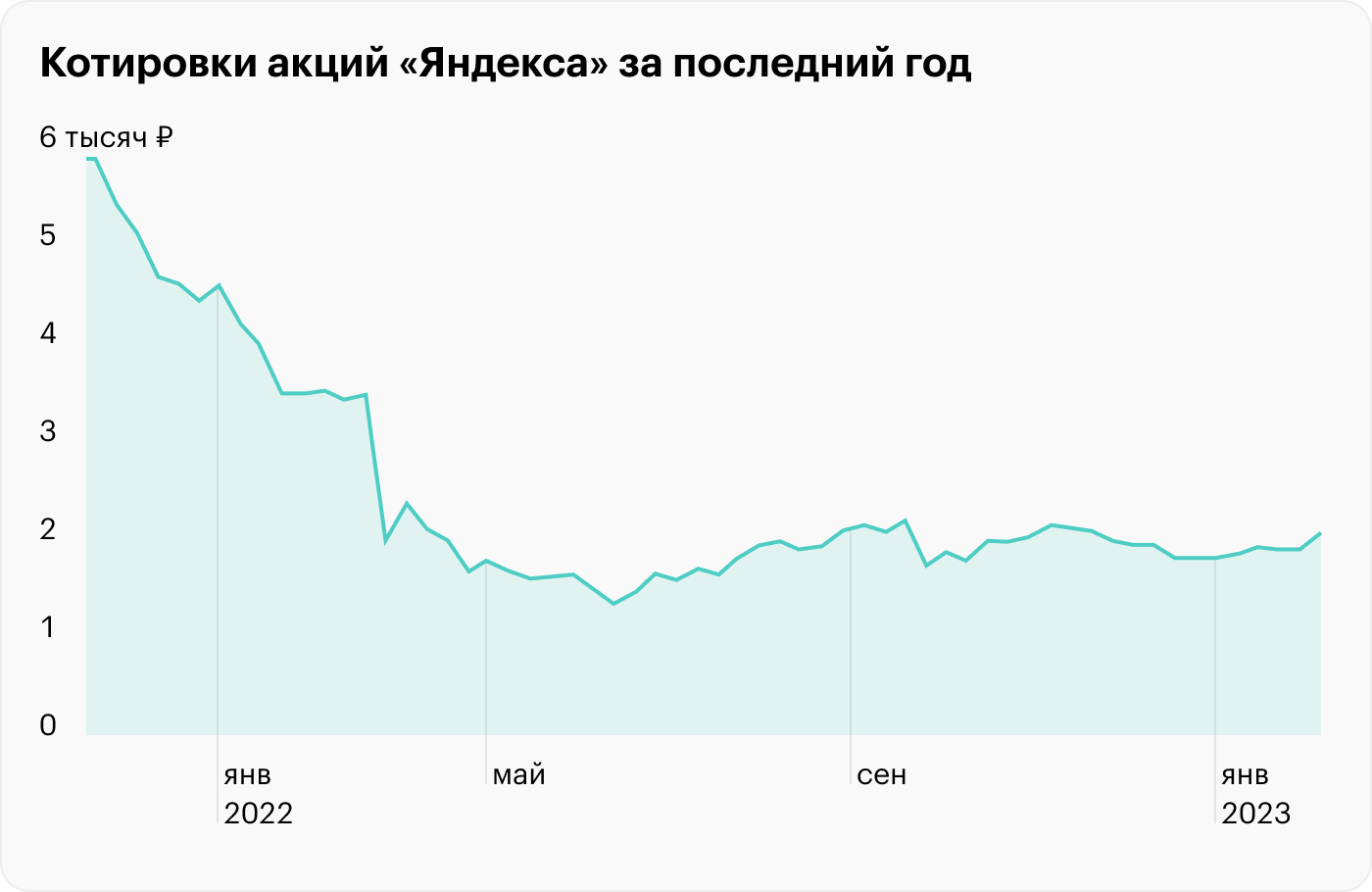

Получается, что «Яндекс» в рамках новой сделки смог сэкономить около миллиарда долларов, или 10% своей текущей рыночной капитализации. За неделю эту новость полностью отыграли на российском фондовом рынке: котировки ИТ-холдинга выросли примерно на все те же 10%, с 1900 до 2100 Р.

АФК «Система»

АФК «Система» (MOEX: AFKS) — это частная инвестиционная компания, портфель активов которой состоит из множества бизнесов. Основными из них считаются: телекоммуникационная компания «МТС», интернет-магазин Ozon, строительная группа «Эталон», лесопромышленный холдинг Segezha Group, агрохолдинг «Степь», частная медицинская сеть «Медси» и фармпроизводитель «Биннофарм-групп».

В феврале Cosmos Hotel Group — дочернее предприятие АФК «Система» — заключила сделку по покупке 10 отелей у норвежской компании Wenaas, которая в России работала под брендами Park Inn, Radisson Blu и Olympia Garden. Географическое расположение приобретаемых активов: 6 гостиниц находятся в Санкт-Петербурге, 2 отеля располагаются в Москве и по одному объекту работает в Мурманске и Екатеринбурге.

За все активы Cosmos Hotel Group заплатит 15,5 млрд рублей, что соответствует оценке в 58,7 тысячи рублей за квадратный метр. После сделки гостиничный бизнес АФК «Система» фактически удвоится, что сделает новую объединенную компанию одним из лидеров местного рынка: ее суммарный фонд превысит 9,5 тысячи номеров, а общая выручка может возрасти до 10 млрд рублей в год. За неделю акции АФК «Система» на Мосбирже выросли почти на 10%.

Кроме этого, АФК «Система» еще заинтересовалась покупкой калужского завода Volkswagen с целью создания на его базе машиностроительного холдинга. После покупки этого актива инвестиционная компания рассчитывает привлечь в проект автопроизводителя Allur, который в Казахстане сейчас собирает машины китайской марки JAC.

«Газпром-нефть»

«Газпром-нефть» (MOEX: SIBN) — крупное энергетическое предприятие, которое занимается разведкой и разработкой месторождений нефти и газа, нефтепереработкой, производством и реализацией нефтепродуктов в России и за рубежом. Основной акционер эмитента — госхолдинг «Газпром».

В феврале британская нефтедобывающая компания Shell объявила о продаже «Газпром-нефти» своей доли в совместном предприятии ООО «Салым-девелопмент», которое разрабатывает Салымское месторождение в Ханты-Мансийском автономном округе в Западной Сибири. Сделку должна согласовать правительственная спецкомиссия, только после этого ее можно считать завершенной. Сумма покупки не раскрывается.

Кроме «Газпром нефти» к этому активу свой интерес проявляла судоходная компания Wellnord c российско-венгерскими акционерами, которая управляет небольшим флотом нефтяных и химических танкеров, в том числе ледового класса. За долю Shell зарубежный претендент в конце 3 квартала 2022 года предлагал 150 млн евро, или 11,5 млрд рублей.

«Ростелеком»

«Ростелеком» (MOEX: RTKM) — государственный провайдер цифровых услуг и сервисов, который занимает лидирующие позиции на российском рынке высокоскоростного доступа в интернет, интерактивного телевидения, мобильной связи, хранения и обработки данных, а также кибербезопасности.

В начале 2023 года «Коммерсант» со ссылкой на анонимные источники сообщил, что «Ростелеком» отправил на согласование правительству вопрос о покупке «Мегафона» у USM Group. Кроме госхолдинга на телекоммуникационный актив еще есть три претендента. Высокий интерес инвесторов с российского рынка объясняется сильными финансовыми результатами частного оператора мобильной связи.

Финансовые результаты «Мегафона»:

Выручка — 354,19 млрд рублей.

OIBDA — 147,741 млрд рублей.

Рентабельность по OIBDA — 41,7%.

Чистая прибыль — 66,265 млрд рублей.

Чистый долг — 244,6 млрд рублей.

«Чистый долг / OIBDA» — 1,65.

Совсем недавно прошла другая сделка в телекоммуникационном секторе: VEON продал свой российский бизнес за 370 млрд рублей, что соответствует оценке в 3,2 годовой EBITDA.

Если предположить, что стоимость «Мегафона» также будет на этом уровне, то за актив придется заплатить почти 475 млрд рублей. Но, по мнению аналитиков, из-за большого числа претендентов новому собственнику придется отдать больше — от 600 до 900 млрд рублей в зависимости от наличия в сделке непрофильных активов.

Сравнение телекоммуникационных компаний на Мосбирже по мультипликаторам

Что в итоге

Все эти сделки должны привести к росту результатов, но наиболее сильно финансовые показатели увеличатся у ВТБ, «Яндекса» и, возможно, «Ростелекома», если последнему удастся купить «Мегафон».

АФК «Система» и «Газпром-нефть» зафиксируют меньший эффект в сравнении с другими компаниями из-за небольших размеров новых приобретений.

Рассказываем о крупных сделках и о том, как на них отреагировал рынок.

ВТБ купил банк «Открытие»

ВТБ (MOEX: VTBR) — второй по размерам активов российский банк, который работает практически на всем постсоветском пространстве. На конец 2022 года банковский бизнес компании присутствовал в 13 странах: Россия, Германия, Великобритания, Грузия, Армения, Беларусь, Казахстан, Азербайджан, Кипр, Ангола, Китай, Индия и Сингапур.

В конце декабря 2022 года ВТБ закрыл сделку по покупке у ЦБ РФ 100% акций группы «Открытие» за 340 млрд рублей: 233,1 млрд рублей кредитная организация заплатит деньгами, а оставшиеся 106,9 млрд рублей — облигациями федерального займа.

По данным ЦБ РФ, группу «Открытие» продали по рыночной оценке P / BV 0,6, что практически вдвое больше текущего показателя ВТБ. Такая существенная разница объясняется более высокой рентабельностью приобретаемого актива и наличием чистой прибыли: по итогам 2022 года банк «Открытие» заработает свыше 40 млрд рублей по РСБУ и около 10 млрд рублей по МСФО.

Отрицательная сторона сделки: после нее ВТБ пришлось объявить о проведении новой допэмиссии, в рамках которой банк может привлечь сумму, превышающую 500 млрд рублей.

Мультипликаторы российского банковского сектора, млрд рублей

«Яндекс»

«Яндекс» (MOEX: YNDX) — ведущий российский ИТ-холдинг с крупнейшим на постсоветском пространстве поисковиком и множеством других интернет-сервисов: оператор такси, приложения доставки продуктов, онлайн-кинотеатр, маркетплейс и прочие перспективные подразделения.

В феврале 2023 года СМИ объявили о том, что «Яндекс» договорился с Uber о покупке 29% акций в компании MLU за 925 млн долларов, соглашение в ближайшее время должно поступить в правительственную спецкомиссию для одобрения.

MLU — это совместное предприятие этих двух эмитентов, которое владеет «Яндекс-такси» и «Яндекс-драйвом». После сделки у российского ИТ-холдинга окажется 100% акций.

MLU создали в 2018 году. Изначально «Яндекс» получил в нем 59,3%, Uber — 36,9%, а остальная часть в будущем должна была отойти менеджменту. В 2021 году российская компания увеличила свою долю до 71%, приобретя за 0,5 млрд долларов акции MLU и опцион на выкуп оставшихся бумаг за 1,8—2 млрд долларов.

Получается, что «Яндекс» в рамках новой сделки смог сэкономить около миллиарда долларов, или 10% своей текущей рыночной капитализации. За неделю эту новость полностью отыграли на российском фондовом рынке: котировки ИТ-холдинга выросли примерно на все те же 10%, с 1900 до 2100 Р.

АФК «Система»

АФК «Система» (MOEX: AFKS) — это частная инвестиционная компания, портфель активов которой состоит из множества бизнесов. Основными из них считаются: телекоммуникационная компания «МТС», интернет-магазин Ozon, строительная группа «Эталон», лесопромышленный холдинг Segezha Group, агрохолдинг «Степь», частная медицинская сеть «Медси» и фармпроизводитель «Биннофарм-групп».

В феврале Cosmos Hotel Group — дочернее предприятие АФК «Система» — заключила сделку по покупке 10 отелей у норвежской компании Wenaas, которая в России работала под брендами Park Inn, Radisson Blu и Olympia Garden. Географическое расположение приобретаемых активов: 6 гостиниц находятся в Санкт-Петербурге, 2 отеля располагаются в Москве и по одному объекту работает в Мурманске и Екатеринбурге.

За все активы Cosmos Hotel Group заплатит 15,5 млрд рублей, что соответствует оценке в 58,7 тысячи рублей за квадратный метр. После сделки гостиничный бизнес АФК «Система» фактически удвоится, что сделает новую объединенную компанию одним из лидеров местного рынка: ее суммарный фонд превысит 9,5 тысячи номеров, а общая выручка может возрасти до 10 млрд рублей в год. За неделю акции АФК «Система» на Мосбирже выросли почти на 10%.

Кроме этого, АФК «Система» еще заинтересовалась покупкой калужского завода Volkswagen с целью создания на его базе машиностроительного холдинга. После покупки этого актива инвестиционная компания рассчитывает привлечь в проект автопроизводителя Allur, который в Казахстане сейчас собирает машины китайской марки JAC.

«Газпром-нефть»

«Газпром-нефть» (MOEX: SIBN) — крупное энергетическое предприятие, которое занимается разведкой и разработкой месторождений нефти и газа, нефтепереработкой, производством и реализацией нефтепродуктов в России и за рубежом. Основной акционер эмитента — госхолдинг «Газпром».

В феврале британская нефтедобывающая компания Shell объявила о продаже «Газпром-нефти» своей доли в совместном предприятии ООО «Салым-девелопмент», которое разрабатывает Салымское месторождение в Ханты-Мансийском автономном округе в Западной Сибири. Сделку должна согласовать правительственная спецкомиссия, только после этого ее можно считать завершенной. Сумма покупки не раскрывается.

Кроме «Газпром нефти» к этому активу свой интерес проявляла судоходная компания Wellnord c российско-венгерскими акционерами, которая управляет небольшим флотом нефтяных и химических танкеров, в том числе ледового класса. За долю Shell зарубежный претендент в конце 3 квартала 2022 года предлагал 150 млн евро, или 11,5 млрд рублей.

«Ростелеком»

«Ростелеком» (MOEX: RTKM) — государственный провайдер цифровых услуг и сервисов, который занимает лидирующие позиции на российском рынке высокоскоростного доступа в интернет, интерактивного телевидения, мобильной связи, хранения и обработки данных, а также кибербезопасности.

В начале 2023 года «Коммерсант» со ссылкой на анонимные источники сообщил, что «Ростелеком» отправил на согласование правительству вопрос о покупке «Мегафона» у USM Group. Кроме госхолдинга на телекоммуникационный актив еще есть три претендента. Высокий интерес инвесторов с российского рынка объясняется сильными финансовыми результатами частного оператора мобильной связи.

Финансовые результаты «Мегафона»:

Выручка — 354,19 млрд рублей.

OIBDA — 147,741 млрд рублей.

Рентабельность по OIBDA — 41,7%.

Чистая прибыль — 66,265 млрд рублей.

Чистый долг — 244,6 млрд рублей.

«Чистый долг / OIBDA» — 1,65.

Совсем недавно прошла другая сделка в телекоммуникационном секторе: VEON продал свой российский бизнес за 370 млрд рублей, что соответствует оценке в 3,2 годовой EBITDA.

Если предположить, что стоимость «Мегафона» также будет на этом уровне, то за актив придется заплатить почти 475 млрд рублей. Но, по мнению аналитиков, из-за большого числа претендентов новому собственнику придется отдать больше — от 600 до 900 млрд рублей в зависимости от наличия в сделке непрофильных активов.

Сравнение телекоммуникационных компаний на Мосбирже по мультипликаторам

Что в итоге

Все эти сделки должны привести к росту результатов, но наиболее сильно финансовые показатели увеличатся у ВТБ, «Яндекса» и, возможно, «Ростелекома», если последнему удастся купить «Мегафон».

АФК «Система» и «Газпром-нефть» зафиксируют меньший эффект в сравнении с другими компаниями из-за небольших размеров новых приобретений.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба