15 февраля 2023 investing.com Робертс Лэнс

На рынках акций началась коррекция. Последние несколько недель мы неоднократно обсуждали тему противоборства «бычьих» технических сигналов и «медвежьих» фундаментальных факторов.

В статье от 27 января я писал о «бычьих» сигналах, которые посылал рынок, несмотря на сохраняющийся «ястребиный» подход ФРС.

«Рыночное восстановление продолжилось на прошлой неделе, но в пятницу натолкнулось на сопротивление — котировки продвинулись на территорию в 3 стандартные девиации выше 50-дневной MA. Хотя пятничное ослабление не стало неожиданностью, нам также важно определить, легитимен ли текущий пробой.

Если “медвежий” рынок будет “отменен”, мы узнаем об этом относительно скоро. Чтобы подтвердить устойчивость пробоя и тем самым отменить “медвежий” рынок, крайне необходим откат к линии предыдущего нисходящего тренда, при котором эта линия устоит. Подобная коррекция выполнит несколько задач, начиная с нивелирования перекупленности, трансформации предыдущего сопротивления в поддержку и заканчивая перезагрузкой коротких позиций для поддержания роста рынка. И наконец, если поддержка при откате устоит, рынок совершит пробой выше максимумов минувшей недели, что станет подтверждением очередной фазы роста. В этом случае целью станут уровни 4300–4400.

Коррекция НИЖЕ линии нисходящего тренда и текущего пересечения 50-дневной и 200-дневной скользящих средних укажет на то, что пробой был действительно ложным. Это подтвердит сохранение “медвежьего” рынка и сделает вероятной проверку на прочность минимумов прошлого года».

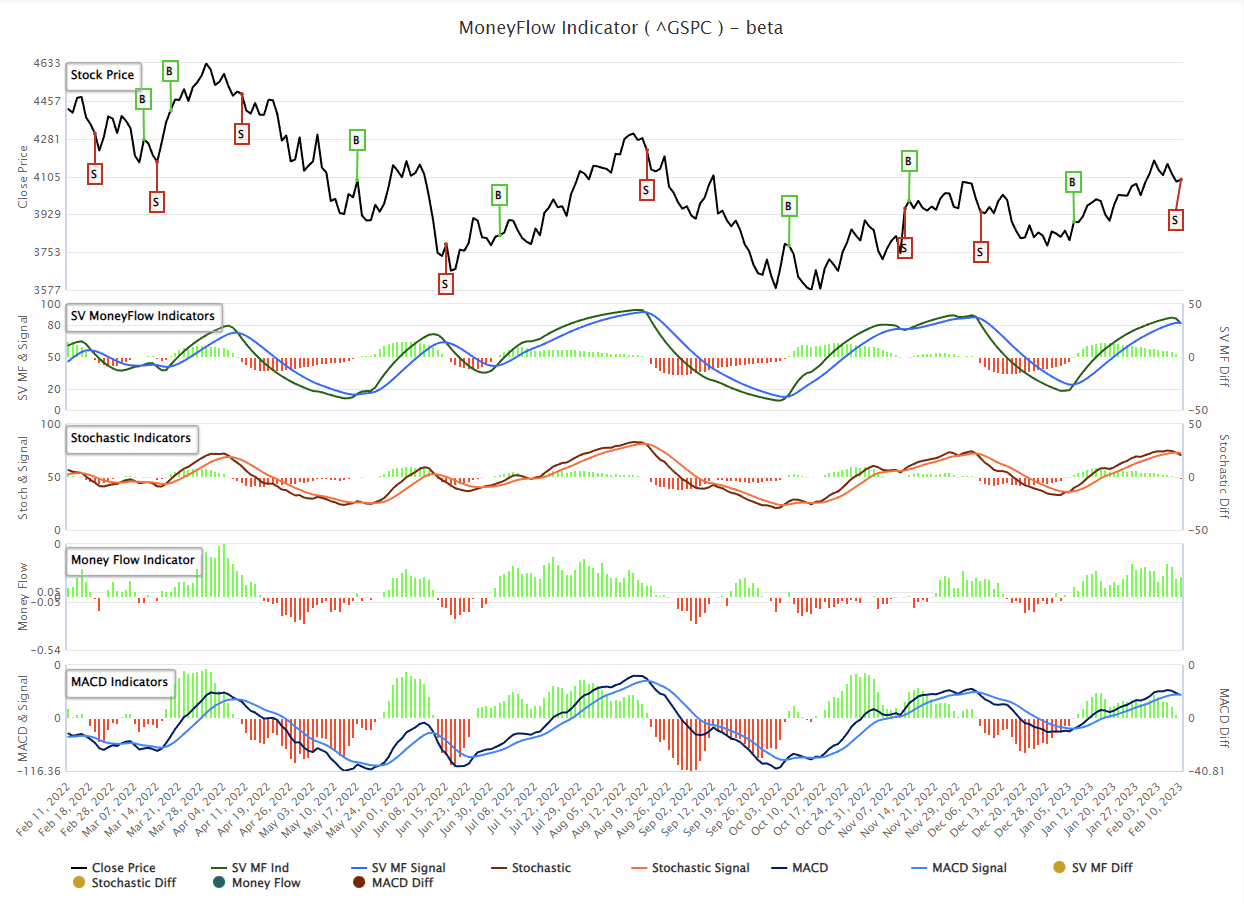

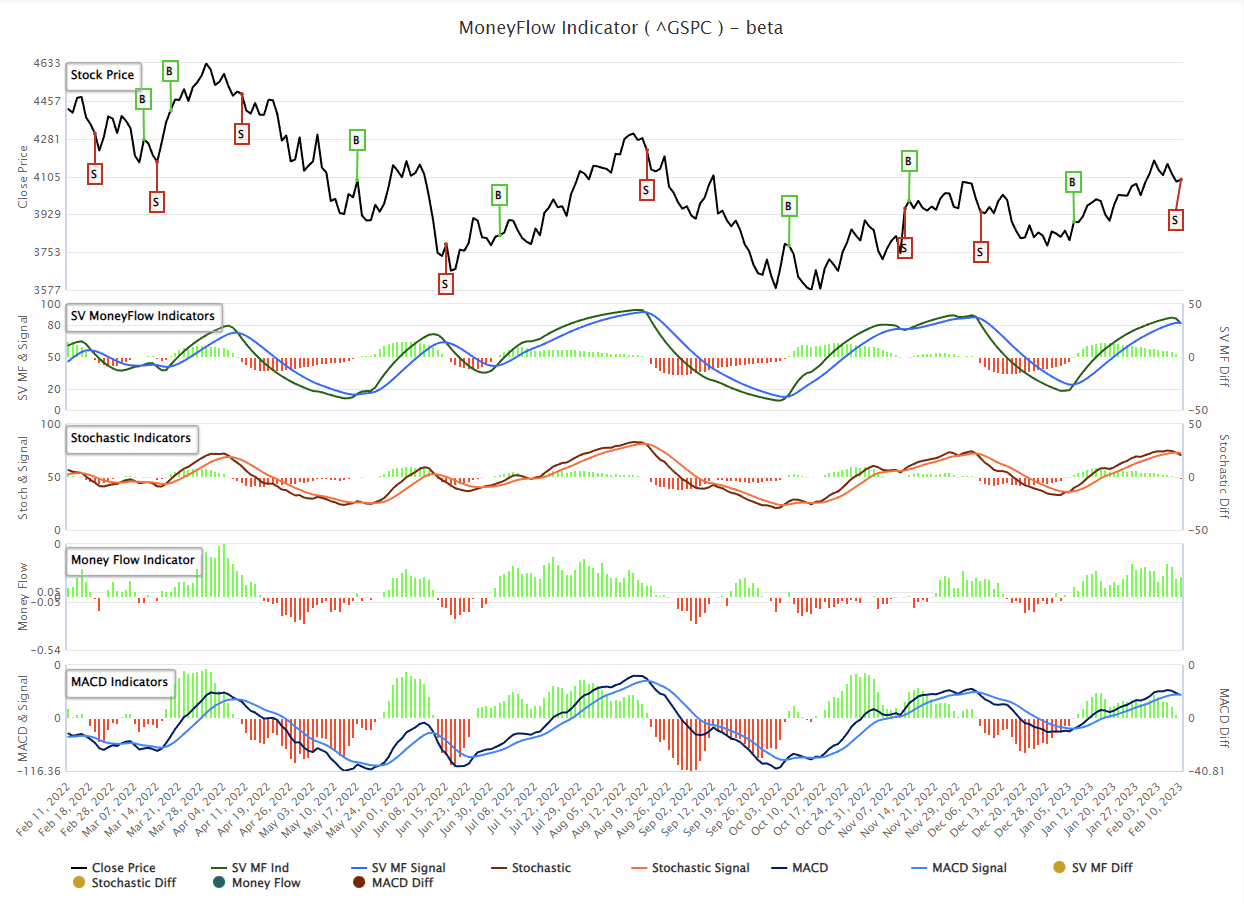

Этот комментарий сохраняет свою актуальность после того, как наш основной краткосрочный индикатор «продавай» сработал впервые с начала декабря. В прошлом этот индикатор очень точно подавал сигналы о коррекциях и ралли. На графике ниже, предоставленном SimpleVisor.com, показан созданный нашей фирмой индикатор денежных потоков и сигнал схождения-расхождения скользящих средних (MACD).

Индикатор денежных потоков

Хотя этот сигнал к продаже не означает неминуемый обвал рынка, он указывает на то, что в следующие несколько недель или месяцев рынок, вероятно, будет консолидироваться или двигаться преимущественно в нисходящем тренде. По этой причине мы сократили свои позиции в акциях на прошлой неделе перед заседанием ФРС.

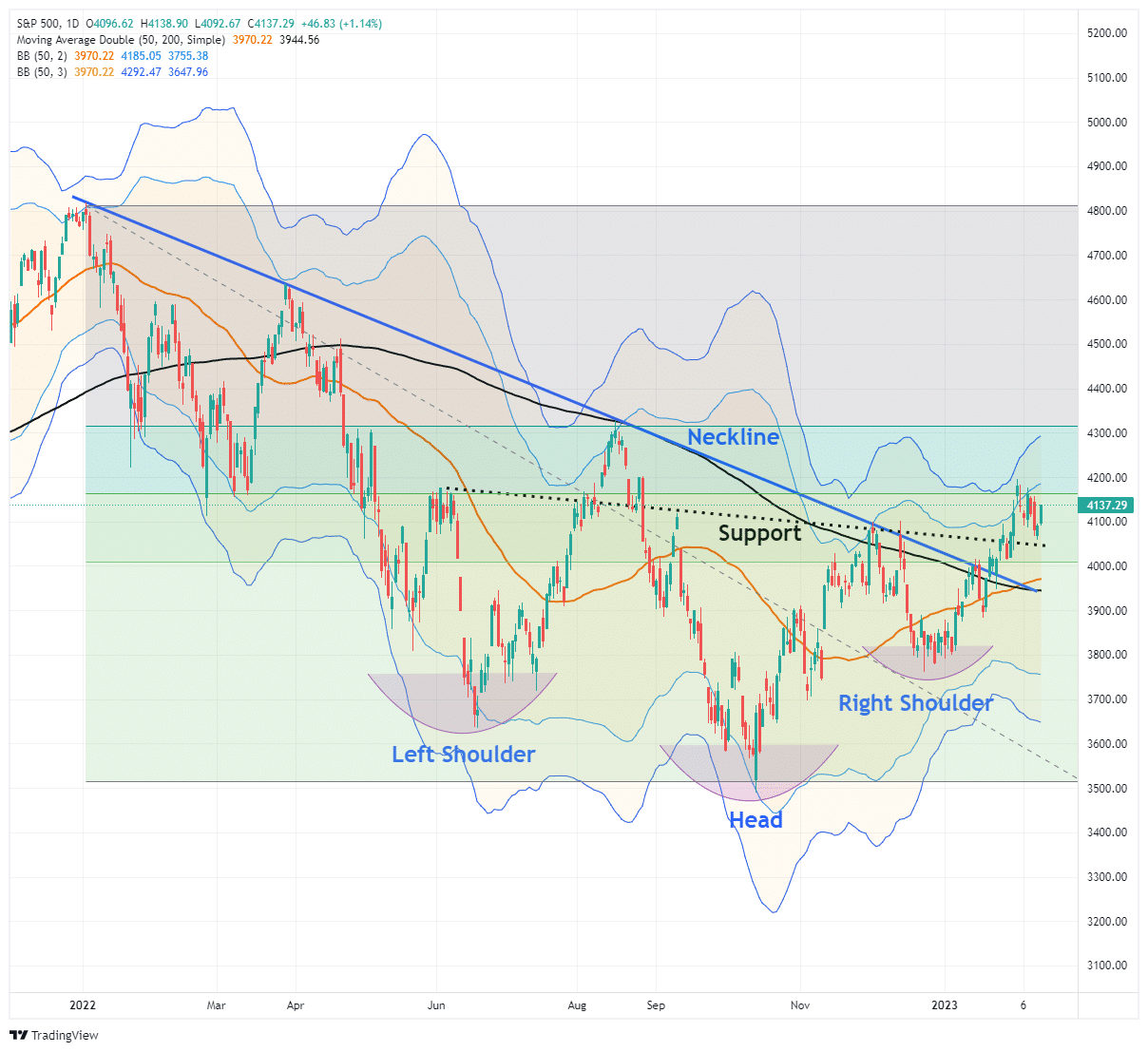

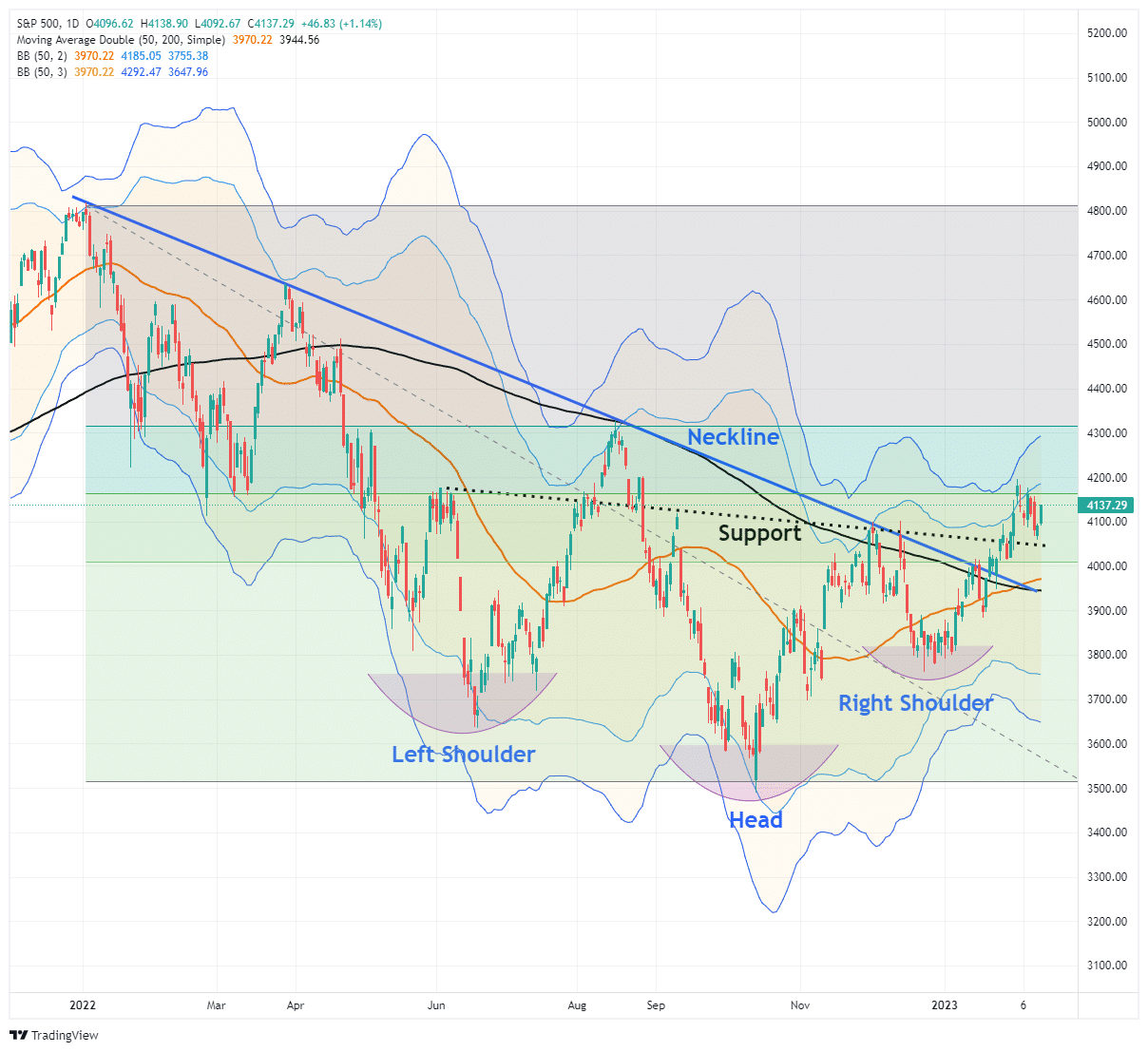

Что очень важно, наш предыдущий анализ сохраняет актуальность. У индекса S&P 500 сейчас есть несколько ключевых уровней поддержки, как можно видеть на графике ниже.

4045 — это линия нисходящего тренда с июня до декабрьских пиков ралли (черная пунктирная линия).

4010 — это бывший уровень коррекции на 38,2% с октябрьских минимумов.

3969 — это растущая 50-дневная MA, которая пересекла вверх 200-дневную MA (оранжевая линия).

3942 — это пересечение «линии шеи» перевернутой фигуры «голова плечи» и 200-дневной MA (черная линия).

S&P 500 – дневной таймфрейм

Если при коррекции индекс преодолеет все эти уровни поддержки, это будет означать, что «медвежий» рынок остается в силе, а ралли с октябрьских минимумов — это очередной ложный пробой.

Но возможно ли это?

Инвесторы настроены очень оптимистично

Как мы неоднократно отмечали, больше всего в разговорах о «медвежьем» рынке и рецессии нас беспокоило то, что этого ждали все.

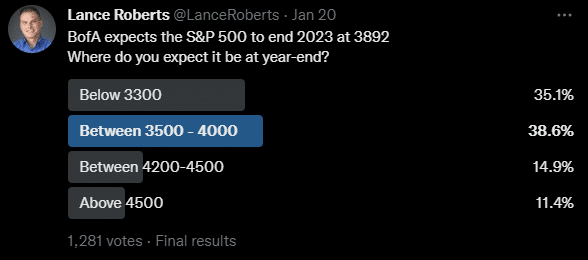

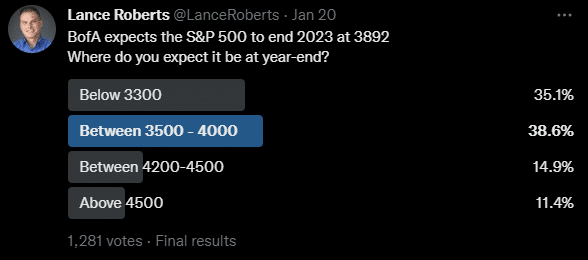

«С точки зрения противоположного подхода к инвестированию, все по-прежнему ждут падения, хотя на рынке весь прошлый год продолжалась коррекция. Недавно я провел опрос среди своих подписчиков в Twitter, чтобы получить представление о настроениях на рынке.

Из 1280 проголосовавших в этом опросе приблизительно 73% опрошенных ждут падения рынка в течение 2023 года. Эта точка зрения также совпадает с нашим индикатором настроений среди профессиональных и розничных инвесторов, который остается низким, несмотря на повышение с октябрьских минимумов».

Как гласит 9-е правило Боба Фаррелла:

«Когда эксперты и прогнозисты сходятся во мнениях, произойдет что-то другое».

В случае с противоположным инвестированием на рынке образуются перегибы, когда все делают ставку на один и тот же исход. Когда рынок достиг пика в январе 2022 года, среди инвесторов преобладало очень «бычье» настроение, и никто тогда не ждал падения рынка на 20%. Стратег-аналитик Standard & Poor’s Сэм Стовалл однажды отметил:

«Если все настроены оптимистично, кому остается покупать? Если все настроены пессимистично, кому остается продавать?».

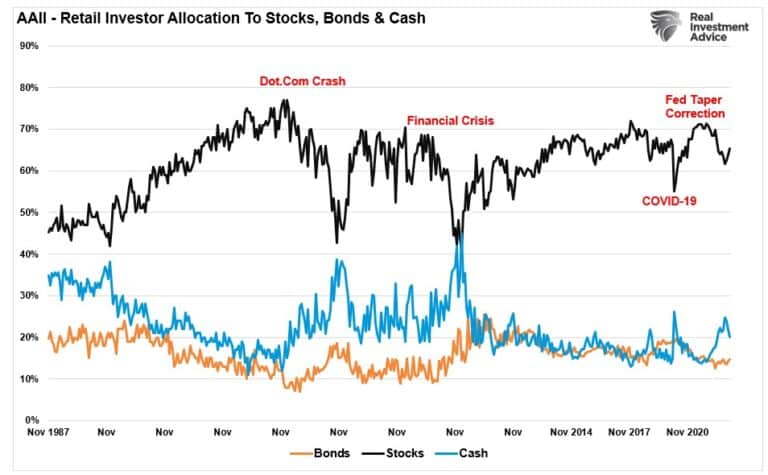

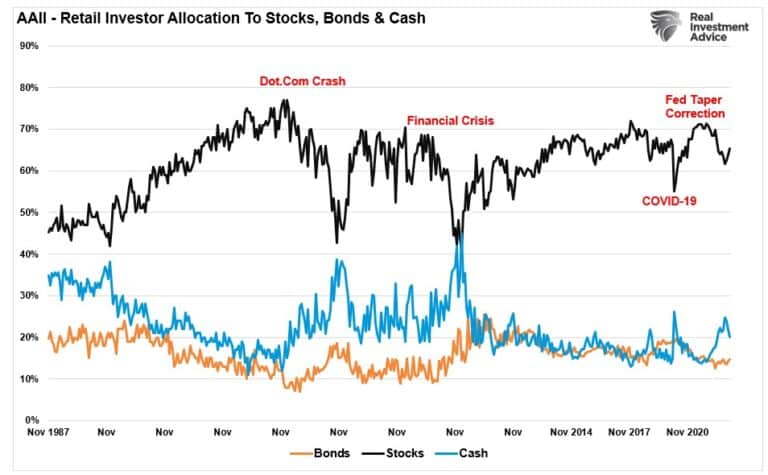

Что любопытно, начиная с января «медвежьи» прогнозы уступили место ожиданиям «мягкой посадки» в экономике, и пессимистичные настроения быстро ослабли. Розничные инвесторы резко увеличили свои позиции в акциях за последние пару месяцев, существенно уменьшив при этом долю наличности.

Распределение средств розничных инвесторов по данным AAII

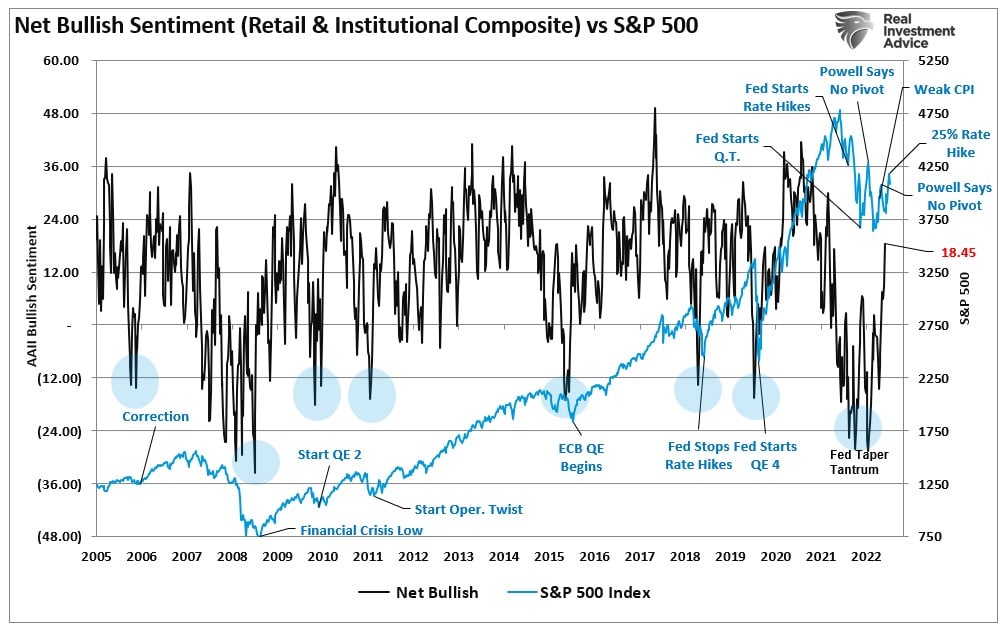

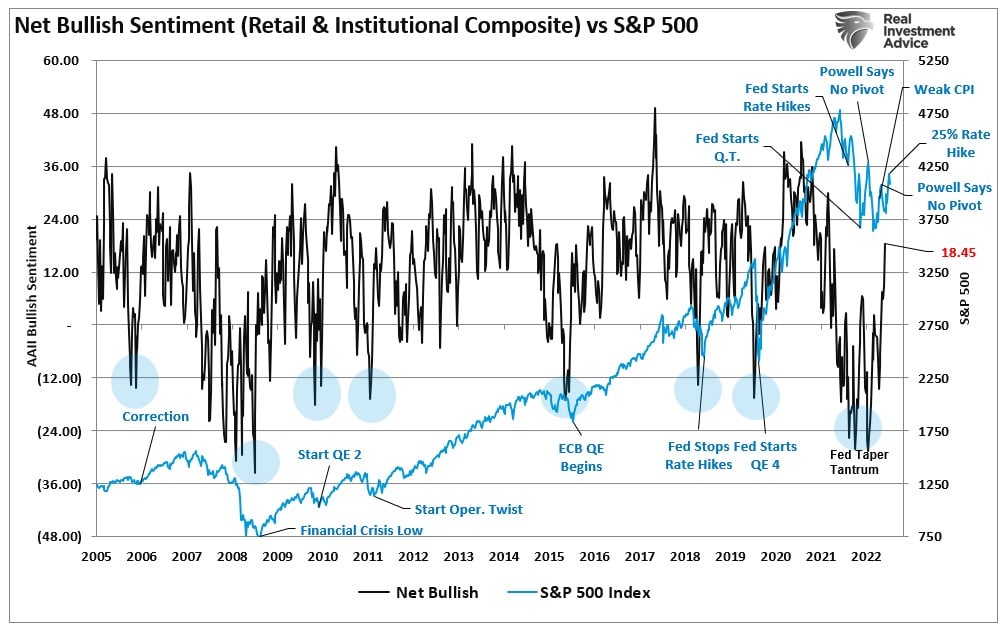

Это совпало с резким усилением «бычьих» настроений среди розничных и профессиональных инвесторов.

«Бычьи» настроения и S&P 500

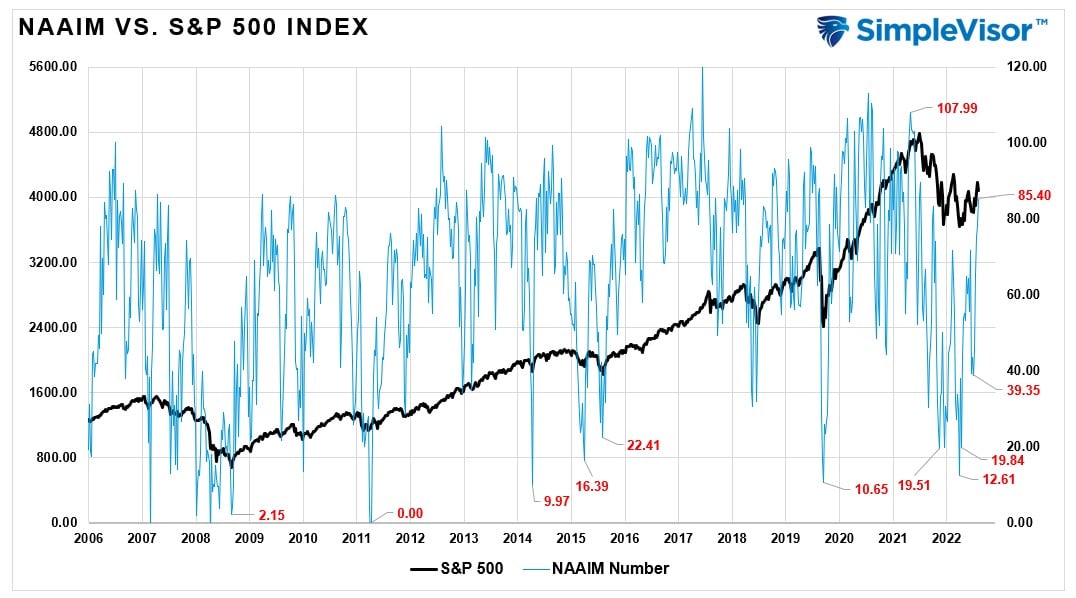

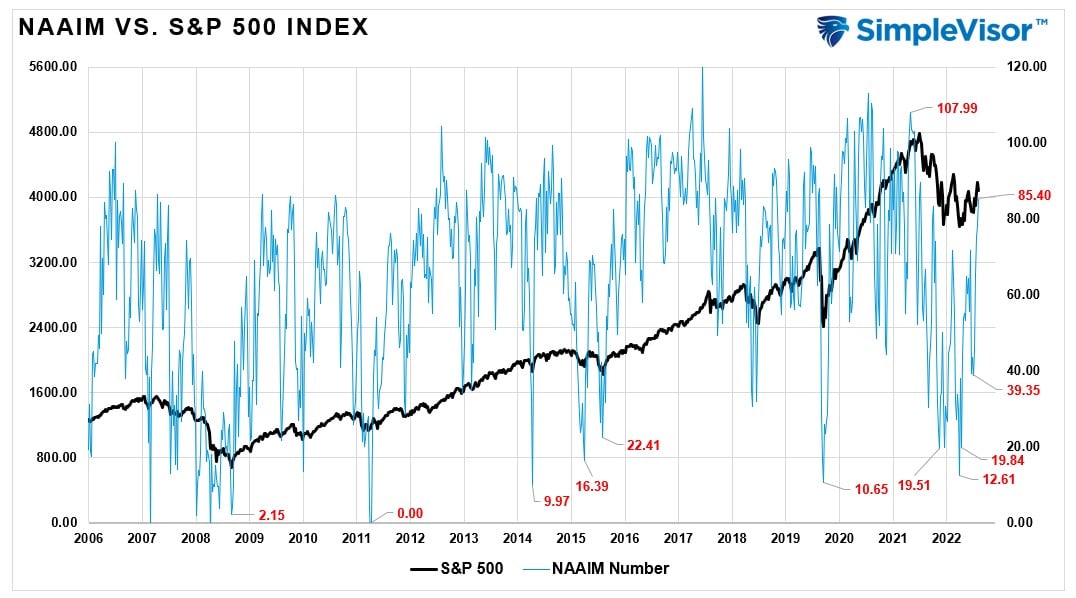

Профессиональные инвесторы активно вкладываются в акции в последние недели, в результате чего позиционирование на рынке становится еще более «бычьим».

NAAIM и S&P 500

Согласно противоположному подходу к инвестированию, чтобы «медведи» вернули себе контроль над рынком, требуется резкое изменение доли «бычьих» настроений. Здесь-то и начинается противостояние.

Противостояние начинается

Майкл Харнетт из BofA недавно изложил параметры предстоящего противостояния «бычьих» технических индикаторов и «медвежьих» фундаментальных индикаторов.

«I-Bear: долгосрочная инфляция (= высокие ставки и волатильность) + завершение эпохи QE (ФРС приобрела активы на $7,5 триллиона со времени краха Lehman) + завершение эпохи обратного выкупа акций (корпорации выкупили акции на $7,7 триллиона со времени краха Lehman).

I-Bull: этот сценарий изменится, если “жесткая посадка” зарплат произойдет до “жесткой посадки” экономики, если послепандемийный мир вернется к долгосрочной “бычьей” стагнации последних 15 лет.

I-Wrong: инфляционный шок вызвал шок ставок и шок на Уолл-стрит, но пока не вызвал рецессионного шока; влияние на экономику мягкой денежно-кредитной политики (через Уолл-стрит) было мгновенным в 2020 году; влияние ужесточения денежно-кредитной политики в последние 12 месяцев проявляется с очень, очень сильным запозданием; это связано с тем, что рецессии вызываются рефинансированием и увольнениями, а сейчас ни того, ни другого не происходит».

Последняя часть — самая важная. Все полагают, что при первом же проявлении рецессии ФРС сразу же понизит ставки, а правительство запаникует и начнет выдавать деньги, предлагать налоговые льготы и прощать долги. Проблема в том, что сейчас это вряд ли случится с учетом глубокого раскола в Конгрессе, болезненного опыта борьбы с инфляцией и отсутствия финансового стресса.

С другой стороны, повсеместное ужесточение стандартов кредитования банками представляет собой риск для рынков и экономики. Сюда, в частности, относятся кредитные карты. Как отмечает Харнетт:

«... крайне низкая доля сбережений у потребителей и крайне высокие расходы по кредитным картам создают угрозу... Для того, чтобы американский потребитель начал вызывать опасения о “жесткой посадке”, вероятно, хватит даже незначительного роста безработицы».

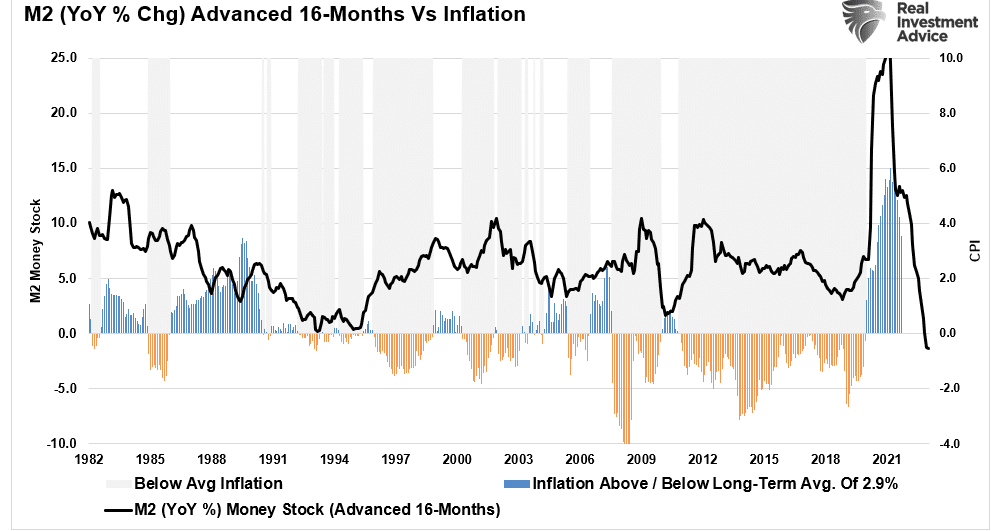

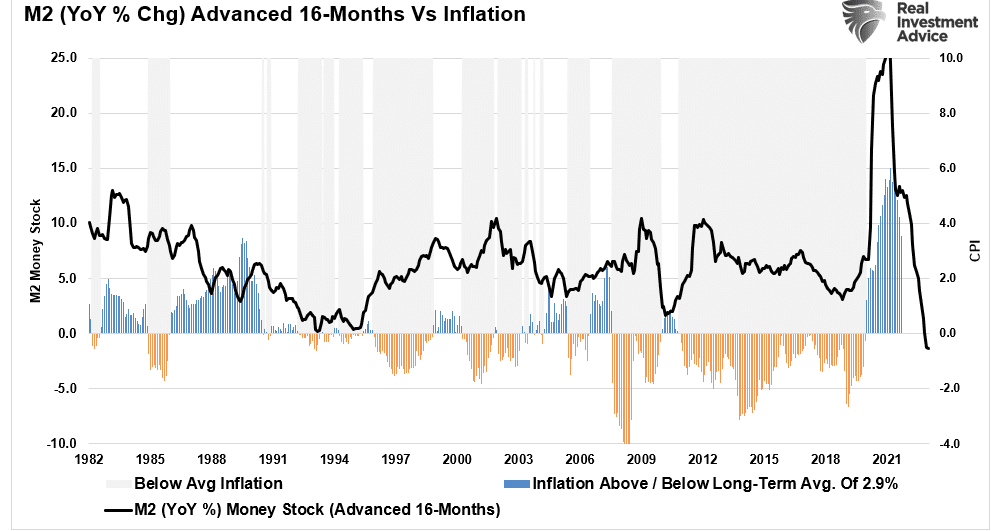

Резкое сокращение денежного агрегата M2 указывает на снижение инфляции и вероятность роста экономической активности.

M2 (опережающие данные на 16 месяцев) и инфляция

В следующие несколько месяцев «бычью» поддержку для паузы в ужесточении политики ФРС и «мягкой посадки» могут подорвать несколько факторов.

• Если ралли на рынке продолжится, а экономика избежит рецессии, у ФРС не будет необходимости снижать ставки.

• Что еще важнее, у ФРС не будет необходимости сокращать ликвидность с использованием своего баланса.

• Кроме того, при «мягкой посадке» у Конгресса не будет причин для предоставления фискальной поддержки, а это означает отсутствие толчка к увеличению денежной массы.

Пока ситуацию на рынке контролируют «быки», нам необходимо действовать соответствующим образом. Однако риски для «бычьего» сценария будут сохраняться на протяжении всего года.

В следующие несколько недель, пока продолжается коррекция, путем наибольшего сопротивления, вероятно, будет снижение. Если «быки» одержат верх, упомянутые выше ключевые уровни поддержки устоят. В противном случае, если возобладают «медвежьи» фундаментальные факторы, на рынке, вероятно, начнется более глубокое падение.

В статье от 27 января я писал о «бычьих» сигналах, которые посылал рынок, несмотря на сохраняющийся «ястребиный» подход ФРС.

«Рыночное восстановление продолжилось на прошлой неделе, но в пятницу натолкнулось на сопротивление — котировки продвинулись на территорию в 3 стандартные девиации выше 50-дневной MA. Хотя пятничное ослабление не стало неожиданностью, нам также важно определить, легитимен ли текущий пробой.

Если “медвежий” рынок будет “отменен”, мы узнаем об этом относительно скоро. Чтобы подтвердить устойчивость пробоя и тем самым отменить “медвежий” рынок, крайне необходим откат к линии предыдущего нисходящего тренда, при котором эта линия устоит. Подобная коррекция выполнит несколько задач, начиная с нивелирования перекупленности, трансформации предыдущего сопротивления в поддержку и заканчивая перезагрузкой коротких позиций для поддержания роста рынка. И наконец, если поддержка при откате устоит, рынок совершит пробой выше максимумов минувшей недели, что станет подтверждением очередной фазы роста. В этом случае целью станут уровни 4300–4400.

Коррекция НИЖЕ линии нисходящего тренда и текущего пересечения 50-дневной и 200-дневной скользящих средних укажет на то, что пробой был действительно ложным. Это подтвердит сохранение “медвежьего” рынка и сделает вероятной проверку на прочность минимумов прошлого года».

Этот комментарий сохраняет свою актуальность после того, как наш основной краткосрочный индикатор «продавай» сработал впервые с начала декабря. В прошлом этот индикатор очень точно подавал сигналы о коррекциях и ралли. На графике ниже, предоставленном SimpleVisor.com, показан созданный нашей фирмой индикатор денежных потоков и сигнал схождения-расхождения скользящих средних (MACD).

Индикатор денежных потоков

Хотя этот сигнал к продаже не означает неминуемый обвал рынка, он указывает на то, что в следующие несколько недель или месяцев рынок, вероятно, будет консолидироваться или двигаться преимущественно в нисходящем тренде. По этой причине мы сократили свои позиции в акциях на прошлой неделе перед заседанием ФРС.

Что очень важно, наш предыдущий анализ сохраняет актуальность. У индекса S&P 500 сейчас есть несколько ключевых уровней поддержки, как можно видеть на графике ниже.

4045 — это линия нисходящего тренда с июня до декабрьских пиков ралли (черная пунктирная линия).

4010 — это бывший уровень коррекции на 38,2% с октябрьских минимумов.

3969 — это растущая 50-дневная MA, которая пересекла вверх 200-дневную MA (оранжевая линия).

3942 — это пересечение «линии шеи» перевернутой фигуры «голова плечи» и 200-дневной MA (черная линия).

S&P 500 – дневной таймфрейм

Если при коррекции индекс преодолеет все эти уровни поддержки, это будет означать, что «медвежий» рынок остается в силе, а ралли с октябрьских минимумов — это очередной ложный пробой.

Но возможно ли это?

Инвесторы настроены очень оптимистично

Как мы неоднократно отмечали, больше всего в разговорах о «медвежьем» рынке и рецессии нас беспокоило то, что этого ждали все.

«С точки зрения противоположного подхода к инвестированию, все по-прежнему ждут падения, хотя на рынке весь прошлый год продолжалась коррекция. Недавно я провел опрос среди своих подписчиков в Twitter, чтобы получить представление о настроениях на рынке.

Из 1280 проголосовавших в этом опросе приблизительно 73% опрошенных ждут падения рынка в течение 2023 года. Эта точка зрения также совпадает с нашим индикатором настроений среди профессиональных и розничных инвесторов, который остается низким, несмотря на повышение с октябрьских минимумов».

Как гласит 9-е правило Боба Фаррелла:

«Когда эксперты и прогнозисты сходятся во мнениях, произойдет что-то другое».

В случае с противоположным инвестированием на рынке образуются перегибы, когда все делают ставку на один и тот же исход. Когда рынок достиг пика в январе 2022 года, среди инвесторов преобладало очень «бычье» настроение, и никто тогда не ждал падения рынка на 20%. Стратег-аналитик Standard & Poor’s Сэм Стовалл однажды отметил:

«Если все настроены оптимистично, кому остается покупать? Если все настроены пессимистично, кому остается продавать?».

Что любопытно, начиная с января «медвежьи» прогнозы уступили место ожиданиям «мягкой посадки» в экономике, и пессимистичные настроения быстро ослабли. Розничные инвесторы резко увеличили свои позиции в акциях за последние пару месяцев, существенно уменьшив при этом долю наличности.

Распределение средств розничных инвесторов по данным AAII

Это совпало с резким усилением «бычьих» настроений среди розничных и профессиональных инвесторов.

«Бычьи» настроения и S&P 500

Профессиональные инвесторы активно вкладываются в акции в последние недели, в результате чего позиционирование на рынке становится еще более «бычьим».

NAAIM и S&P 500

Согласно противоположному подходу к инвестированию, чтобы «медведи» вернули себе контроль над рынком, требуется резкое изменение доли «бычьих» настроений. Здесь-то и начинается противостояние.

Противостояние начинается

Майкл Харнетт из BofA недавно изложил параметры предстоящего противостояния «бычьих» технических индикаторов и «медвежьих» фундаментальных индикаторов.

«I-Bear: долгосрочная инфляция (= высокие ставки и волатильность) + завершение эпохи QE (ФРС приобрела активы на $7,5 триллиона со времени краха Lehman) + завершение эпохи обратного выкупа акций (корпорации выкупили акции на $7,7 триллиона со времени краха Lehman).

I-Bull: этот сценарий изменится, если “жесткая посадка” зарплат произойдет до “жесткой посадки” экономики, если послепандемийный мир вернется к долгосрочной “бычьей” стагнации последних 15 лет.

I-Wrong: инфляционный шок вызвал шок ставок и шок на Уолл-стрит, но пока не вызвал рецессионного шока; влияние на экономику мягкой денежно-кредитной политики (через Уолл-стрит) было мгновенным в 2020 году; влияние ужесточения денежно-кредитной политики в последние 12 месяцев проявляется с очень, очень сильным запозданием; это связано с тем, что рецессии вызываются рефинансированием и увольнениями, а сейчас ни того, ни другого не происходит».

Последняя часть — самая важная. Все полагают, что при первом же проявлении рецессии ФРС сразу же понизит ставки, а правительство запаникует и начнет выдавать деньги, предлагать налоговые льготы и прощать долги. Проблема в том, что сейчас это вряд ли случится с учетом глубокого раскола в Конгрессе, болезненного опыта борьбы с инфляцией и отсутствия финансового стресса.

С другой стороны, повсеместное ужесточение стандартов кредитования банками представляет собой риск для рынков и экономики. Сюда, в частности, относятся кредитные карты. Как отмечает Харнетт:

«... крайне низкая доля сбережений у потребителей и крайне высокие расходы по кредитным картам создают угрозу... Для того, чтобы американский потребитель начал вызывать опасения о “жесткой посадке”, вероятно, хватит даже незначительного роста безработицы».

Резкое сокращение денежного агрегата M2 указывает на снижение инфляции и вероятность роста экономической активности.

M2 (опережающие данные на 16 месяцев) и инфляция

В следующие несколько месяцев «бычью» поддержку для паузы в ужесточении политики ФРС и «мягкой посадки» могут подорвать несколько факторов.

• Если ралли на рынке продолжится, а экономика избежит рецессии, у ФРС не будет необходимости снижать ставки.

• Что еще важнее, у ФРС не будет необходимости сокращать ликвидность с использованием своего баланса.

• Кроме того, при «мягкой посадке» у Конгресса не будет причин для предоставления фискальной поддержки, а это означает отсутствие толчка к увеличению денежной массы.

Пока ситуацию на рынке контролируют «быки», нам необходимо действовать соответствующим образом. Однако риски для «бычьего» сценария будут сохраняться на протяжении всего года.

В следующие несколько недель, пока продолжается коррекция, путем наибольшего сопротивления, вероятно, будет снижение. Если «быки» одержат верх, упомянутые выше ключевые уровни поддержки устоят. В противном случае, если возобладают «медвежьи» фундаментальные факторы, на рынке, вероятно, начнется более глубокое падение.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба