Некоторые российские корпоративные облигации по доходности уверенно обгоняют банковские депозиты. Максимальная процентная ставка десяти крупнейших кредитных организаций сейчас равняется 7,9%. В статье рассмотрим четыре долговые бумаги с разным уровнем риска и двузначной доходностью.

ГК «Автодор»

Российская инфраструктурная компания «Автодор» создана в 2009 г. для развития сети скоростных платных автомагистралей. Основная бизнес-деятельность предприятия — проектирование, строительство, реконструкция, ремонт и содержание дорог. Единственным акционером является государство.

В середине февраля 2023 г. компания вышла на российский долговой рынок с новыми трёхлетними облигациями серии БО-003P-03 объёмом 4 млрд руб. Сбор заявок на выпуск завершился 14 февраля. На Мосбирже бумаги доступны инвесторам с 16 февраля. Сейчас на фондовом рынке находится 61 облигация ГК «Автодор».

Основные параметры нового выпуска ГК «Автодор»

Государственная компания Автодор БО-003P-03

0%

Купить онлайн

Полное название выпуска — Автодор ГК-003Р-03.

ISIN — RU000A105V82.

Объём выпуска — 4 млрд руб.

Номинал одной облигации — 1000 руб.

Сбор первоначальных заявок — 14.02.2023.

Дата начала размещения — 16.02.2023.

Купонная доходность — 10,3%.

Доходность к погашению — 10,57%.

Периодичность выплат — два раза в год, на полугодовой основе.

Тип купона — постоянный.

Дата первой выплаты купона — 17.08.2023.

Дата погашения — 12.02.2026.

Новый долговой выпуск ГК «Автодор» подойдёт инвесторам со средним уровнем риска. Деятельность предприятия постоянно субсидируется за счёт средств федерального бюджета и иных источников. В будущем объём господдержки может уменьшиться из-за роста дефицита российского бюджета. Текущий кредитный рейтинг ГК «Автодор» от компании «АКРА» — AA(RU).

График выплаты купонов 2023–2026

«ЕАБР»

Международная финансовая организация «Евразийский банк развития» («ЕАБР») занимается инвестициями, направленными на развитие торгово-экономических связей и интеграционных процессов в странах евразийского региона. Акционерами компании являются шесть государств: Россия, Казахстан, Армения, Беларусь, Киргизия и Таджикистан.

Зимой 2023 г. «ЕАБР» предложил российским инвесторам новый выпуск облигаций серии 003Р-006 в размере 8 млрд руб. Все заявки банк собрал 14 февраля, а уже 17 февраля долговые бумаги стали доступны на Мосбирже. Сейчас на российском рынке можно купить десять облигаций компании: восемь рублёвых бондов и два валютных выпуска.

Основные параметры нового выпуска «ЕАБР»

Полное название выпуска — ЕАБР-003Р-006.

ISIN — RU000A105V90.

Объём выпуска — 8 млрд руб.

Номинал одной облигации — 1000 руб.

Сбор первоначальных заявок — 14.02.2023.

Дата начала размещения — 17.02.2023.

Купонная доходность — 10,35%.

Доходность к погашению — 10,62%.

Периодичность выплат — два раза в год, на полугодовой основе.

Тип купона — постоянный.

Дата первой выплаты купона — 18.08.2023.

Дата погашения — 13.02.2026.

Новые рублёвые бонды «ЕАБР» привлекут российских инвесторов, которые ищут замену банковским вкладам. Финансовое состояние банка не вызывает беспокойств, поэтому рейтинговое агентство «АКРА» присвоило компании наивысшую кредитную оценку по национальной шкале — AAA(RU).

График выплаты купонов 2023–2026

«Полюс»

ПАО «Полюс» (PLZL) — российская золотодобывающая компания с полным циклом производства: от разведки и добычи металла до переработки и реализации конечного продукта. Предприятие занимает третье место в мире по объёму добычи сырья, уступая только североамериканским лидерам сектора — Newmont и Barrick Gold.

В начале 2023 г. «Полюс» разместил новые пятилетние облигации серии ПБО-03 объёмом 20 млрд руб. с купонной доходностью на уровне 10,40% годовых. Сбор заявок прошёл 15 февраля. Вторичные торги начались на российском рынке 17 февраля 2023 г. На Мосбирже сейчас доступен ещё один рублёвый выпуск золотодобытчика — «Полюс-ПБО-01» с доходностью к погашению на уровне 9%.

Основные параметры нового выпуска «Полюса»

Полное название выпуска — Полюс-ПБО-03.

ISIN — RU000A105VC5.

Объём выпуска — 20 млрд руб.

Номинал одной облигации — 1000 руб.

Сбор первоначальных заявок — 15.02.2023.

Дата начала размещения — 17.02.2023.

Купонная доходность — 10,4%.

Доходность к погашению — 10,67%.

Периодичность выплат — два раза в год, на полугодовой основе.

Тип купона — постоянный.

Дата первой выплаты купона — 18.08.2023.

Дата погашения — 11.02.2028.

Новые облигации от золотодобывающей компании — инструмент с низким уровнем риска, так как эмитент обладает устойчивым бизнесом, небольшой долговой нагрузкой и самым низким показателем себестоимости в своём секторе. Благодаря этим факторам рейтинговое агентство «Эксперт РА» присвоило «Полюсу» наивысший кредитный рейтинг — ruAAA. Прогноз по рейтингу стабильный.

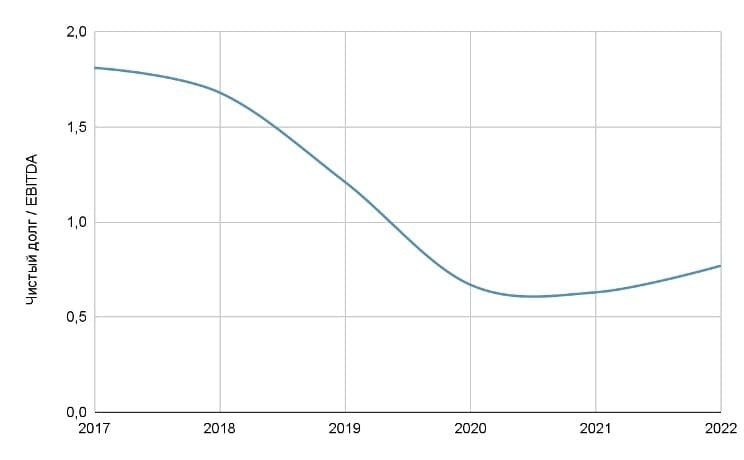

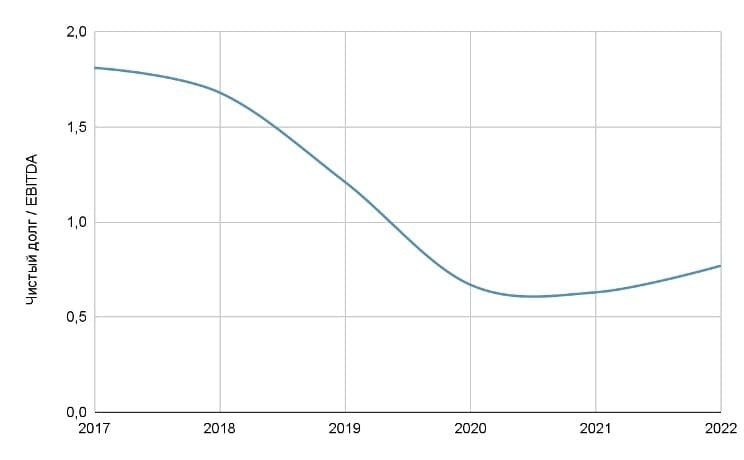

Динамика долговой нагрузки «Полюса» 2017–2022

Группа «Эталон»

Группа «Эталон» (ETLN) — крупная и старейшая компания в сфере строительства на российском рынке. В 2022 г. девелопер расширил географию своей деятельности после покупки регионального конкурента «ЮИТ Россия». Сейчас застройщик работает в Москве, Московской области, Санкт-Петербурге, Омске, Новосибирской области, Екатеринбурге и Тюмени.

Строительная группа «Эталон» 17 февраля провела сбор заявок на новые долгосрочные бонды объёмом от 5 млрд руб. Предварительный ориентир доходности — премия не более 575 б.п. к ОФЗ на сроке три года. Техническое размещение на Мосбирже запланировано на 22 февраля.

Основные параметры нового выпуска «Эталона»

Полное название выпуска — Эталон-Финанс-002P-01.

ISIN — RU000A105VU7.

Объём выпуска — от 5 млрд руб.

Номинал одной облигации — 1000 руб.

Сбор первоначальных заявок — 17.02.2023.

Дата начала размещения — 22.02.2023.

Предварительная доходность — около 14%.

Периодичность выплат — четыре раза в год, на квартальной основе.

Дата первой выплаты купона — 24.05.2023.

Дата ближайшей оферты — 18.02.2026

Дата погашения — 03.02.2038.

Ценная бумага от группы «Эталон» — самое привлекательное предложение эмитента из данной четвёрки, если инвестор готов к определённому риску. Сейчас у компании почти нет чистого долга за счёт рекордных финансовых результатов в 2021 и 2022 гг. Однако в ближайшем будущем перспективы эмитента ухудшатся из-за завершения программы льготной ипотеки от государства, на которую и пришёлся основной спрос в прошлые два успешных года.

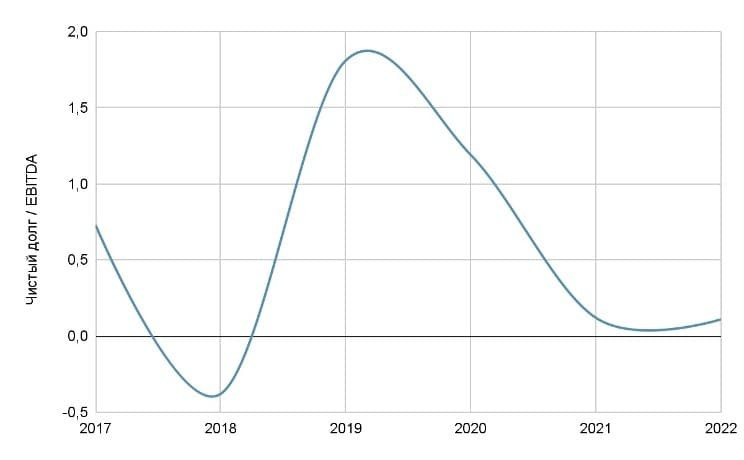

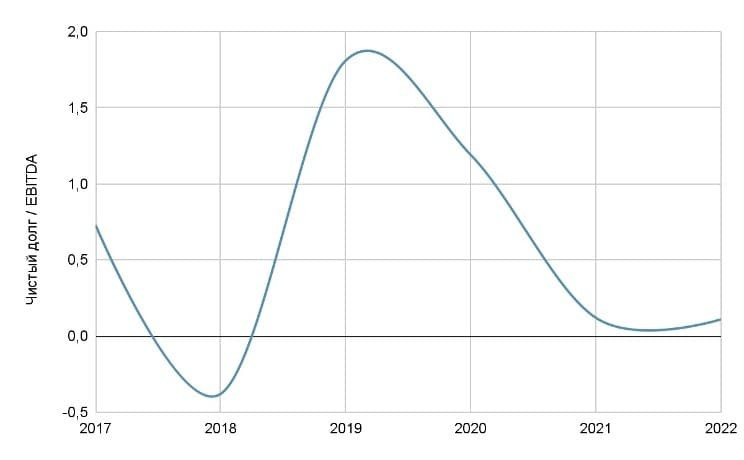

Динамика долговой нагрузки «Эталона» 2017–2022

Что это значит для инвесторов

При выборе новых облигаций российским инвесторам необходимо отталкиваться от своего риск-профиля.

Если вам нужны низкорискованные облигации, то это могут быть Полюс-ПБО-03 или ЕАБР-003Р-006, так как они обладают лучшим кредитным рейтингом.

Если вам нужен выпуск с максимальной защитой, то это Автодор ГК-003Р-03, так как в случае проблем государство всегда может докапитализировать компанию.

Если вы ищете выпуск с высокой доходностью и умеренным риском, то это Эталон-Финанс-002P-01.

ГК «Автодор»

Российская инфраструктурная компания «Автодор» создана в 2009 г. для развития сети скоростных платных автомагистралей. Основная бизнес-деятельность предприятия — проектирование, строительство, реконструкция, ремонт и содержание дорог. Единственным акционером является государство.

В середине февраля 2023 г. компания вышла на российский долговой рынок с новыми трёхлетними облигациями серии БО-003P-03 объёмом 4 млрд руб. Сбор заявок на выпуск завершился 14 февраля. На Мосбирже бумаги доступны инвесторам с 16 февраля. Сейчас на фондовом рынке находится 61 облигация ГК «Автодор».

Основные параметры нового выпуска ГК «Автодор»

Государственная компания Автодор БО-003P-03

0%

Купить онлайн

Полное название выпуска — Автодор ГК-003Р-03.

ISIN — RU000A105V82.

Объём выпуска — 4 млрд руб.

Номинал одной облигации — 1000 руб.

Сбор первоначальных заявок — 14.02.2023.

Дата начала размещения — 16.02.2023.

Купонная доходность — 10,3%.

Доходность к погашению — 10,57%.

Периодичность выплат — два раза в год, на полугодовой основе.

Тип купона — постоянный.

Дата первой выплаты купона — 17.08.2023.

Дата погашения — 12.02.2026.

Новый долговой выпуск ГК «Автодор» подойдёт инвесторам со средним уровнем риска. Деятельность предприятия постоянно субсидируется за счёт средств федерального бюджета и иных источников. В будущем объём господдержки может уменьшиться из-за роста дефицита российского бюджета. Текущий кредитный рейтинг ГК «Автодор» от компании «АКРА» — AA(RU).

График выплаты купонов 2023–2026

«ЕАБР»

Международная финансовая организация «Евразийский банк развития» («ЕАБР») занимается инвестициями, направленными на развитие торгово-экономических связей и интеграционных процессов в странах евразийского региона. Акционерами компании являются шесть государств: Россия, Казахстан, Армения, Беларусь, Киргизия и Таджикистан.

Зимой 2023 г. «ЕАБР» предложил российским инвесторам новый выпуск облигаций серии 003Р-006 в размере 8 млрд руб. Все заявки банк собрал 14 февраля, а уже 17 февраля долговые бумаги стали доступны на Мосбирже. Сейчас на российском рынке можно купить десять облигаций компании: восемь рублёвых бондов и два валютных выпуска.

Основные параметры нового выпуска «ЕАБР»

Полное название выпуска — ЕАБР-003Р-006.

ISIN — RU000A105V90.

Объём выпуска — 8 млрд руб.

Номинал одной облигации — 1000 руб.

Сбор первоначальных заявок — 14.02.2023.

Дата начала размещения — 17.02.2023.

Купонная доходность — 10,35%.

Доходность к погашению — 10,62%.

Периодичность выплат — два раза в год, на полугодовой основе.

Тип купона — постоянный.

Дата первой выплаты купона — 18.08.2023.

Дата погашения — 13.02.2026.

Новые рублёвые бонды «ЕАБР» привлекут российских инвесторов, которые ищут замену банковским вкладам. Финансовое состояние банка не вызывает беспокойств, поэтому рейтинговое агентство «АКРА» присвоило компании наивысшую кредитную оценку по национальной шкале — AAA(RU).

График выплаты купонов 2023–2026

«Полюс»

ПАО «Полюс» (PLZL) — российская золотодобывающая компания с полным циклом производства: от разведки и добычи металла до переработки и реализации конечного продукта. Предприятие занимает третье место в мире по объёму добычи сырья, уступая только североамериканским лидерам сектора — Newmont и Barrick Gold.

В начале 2023 г. «Полюс» разместил новые пятилетние облигации серии ПБО-03 объёмом 20 млрд руб. с купонной доходностью на уровне 10,40% годовых. Сбор заявок прошёл 15 февраля. Вторичные торги начались на российском рынке 17 февраля 2023 г. На Мосбирже сейчас доступен ещё один рублёвый выпуск золотодобытчика — «Полюс-ПБО-01» с доходностью к погашению на уровне 9%.

Основные параметры нового выпуска «Полюса»

Полное название выпуска — Полюс-ПБО-03.

ISIN — RU000A105VC5.

Объём выпуска — 20 млрд руб.

Номинал одной облигации — 1000 руб.

Сбор первоначальных заявок — 15.02.2023.

Дата начала размещения — 17.02.2023.

Купонная доходность — 10,4%.

Доходность к погашению — 10,67%.

Периодичность выплат — два раза в год, на полугодовой основе.

Тип купона — постоянный.

Дата первой выплаты купона — 18.08.2023.

Дата погашения — 11.02.2028.

Новые облигации от золотодобывающей компании — инструмент с низким уровнем риска, так как эмитент обладает устойчивым бизнесом, небольшой долговой нагрузкой и самым низким показателем себестоимости в своём секторе. Благодаря этим факторам рейтинговое агентство «Эксперт РА» присвоило «Полюсу» наивысший кредитный рейтинг — ruAAA. Прогноз по рейтингу стабильный.

Динамика долговой нагрузки «Полюса» 2017–2022

Группа «Эталон»

Группа «Эталон» (ETLN) — крупная и старейшая компания в сфере строительства на российском рынке. В 2022 г. девелопер расширил географию своей деятельности после покупки регионального конкурента «ЮИТ Россия». Сейчас застройщик работает в Москве, Московской области, Санкт-Петербурге, Омске, Новосибирской области, Екатеринбурге и Тюмени.

Строительная группа «Эталон» 17 февраля провела сбор заявок на новые долгосрочные бонды объёмом от 5 млрд руб. Предварительный ориентир доходности — премия не более 575 б.п. к ОФЗ на сроке три года. Техническое размещение на Мосбирже запланировано на 22 февраля.

Основные параметры нового выпуска «Эталона»

Полное название выпуска — Эталон-Финанс-002P-01.

ISIN — RU000A105VU7.

Объём выпуска — от 5 млрд руб.

Номинал одной облигации — 1000 руб.

Сбор первоначальных заявок — 17.02.2023.

Дата начала размещения — 22.02.2023.

Предварительная доходность — около 14%.

Периодичность выплат — четыре раза в год, на квартальной основе.

Дата первой выплаты купона — 24.05.2023.

Дата ближайшей оферты — 18.02.2026

Дата погашения — 03.02.2038.

Ценная бумага от группы «Эталон» — самое привлекательное предложение эмитента из данной четвёрки, если инвестор готов к определённому риску. Сейчас у компании почти нет чистого долга за счёт рекордных финансовых результатов в 2021 и 2022 гг. Однако в ближайшем будущем перспективы эмитента ухудшатся из-за завершения программы льготной ипотеки от государства, на которую и пришёлся основной спрос в прошлые два успешных года.

Динамика долговой нагрузки «Эталона» 2017–2022

Что это значит для инвесторов

При выборе новых облигаций российским инвесторам необходимо отталкиваться от своего риск-профиля.

Если вам нужны низкорискованные облигации, то это могут быть Полюс-ПБО-03 или ЕАБР-003Р-006, так как они обладают лучшим кредитным рейтингом.

Если вам нужен выпуск с максимальной защитой, то это Автодор ГК-003Р-03, так как в случае проблем государство всегда может докапитализировать компанию.

Если вы ищете выпуск с высокой доходностью и умеренным риском, то это Эталон-Финанс-002P-01.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба