28 февраля 2023 Николаева Ольга

Идея приобретения еврооблигаций российских эмитентов с дисконтом в расчете на скорое получение «замещающих» облигаций становится все очевиднее. На прошлой неделе представители Минфина России сообщили, что в ближайшее время в указ президента №430 будут внесены изменения, предусматривающие обязательное замещение всех бондов с погашением после 1 января 2024 г.

Помимо возможности получения быстрой прибыли за счет арбитража данная инициатива положительно отразится на развитии нового сегмента российского долгового рынка. Объем «замещенных» бумаг на Мосбирже сейчас оценивается примерно в $13,3 млн, в частности наиболее широко представлены бумаги Газпрома. Обязательное замещение увеличит ликвидность рынка и число эмитентов.

Также инвесторы с интересом следят за суверенными выпусками Белоруссии. В конце прошлой недели Минфин республики произвел очередную плановую выплату купонов в национальной валюте на счет в Беларусбанке. Во вторник, 28 февраля, состоится долгожданное погашение выпуска Belarus- 23 на $800 млн. Информации о возможности получения денежных средств в российских рублях через НРД до сих пор не поступало.

Главное за неделю

VEON продолжает выкупать свои еврооблигации у держателей в российской инфраструктуре (позитивно). Алор брокер предложил выкупить семь выпусков еврооблигаций VEON Holdings B.V. или обменять их на новые облигации ПАО Вымпелком. Предложение распространяется на долларовые бонды VEON с погашением в 2023, 2024, 2025 и 2027 гг., а также на три выпуска, номинированные в рублях – два со сроком погашения в 2025 г. и один в 2026 г. Необходимый период владения для участия в предложении - 31 января 2023 г. по текущий момент. Опции выкупа аналогичны первому предложению по выкупу короткого VEON 23.Первый вариант предполагает выкуп евробондов по номиналу (с учетом НКД) и одновременную покупку на всю сумму этой сделки новых биржевых облигаций Вымпелкома. Второй вариант предусматривает выкуп евробондов по цене ниже номинала (плюс НКД) по цене 79,6-92,7% в зависимости от срочности. По долларовым выпускам расчёты должны завершиться до 15 марта, по рублевым - до 31 марта. Всего у VEON на данный момент в обращении находятся восемь выпусков евробондов.

Газпром на прошлой неделе открыл книгу заявок на российские облигации, замещающие евробонды с погашением в 2025 г. на €500 млн (GAZPRU 4.364 03/21/25) (позитивно). Книга будет открыта с 20 по 28 февраля. Расчеты по обмену запланированы на 21 марта.

Лукойл предлагает прямой рублевый платеж в рамках погашения выпуска LUKOIL 4.563 04/24/2023 (позитивно). Эмитент предложил держателям подать заявку на погашение принадлежащих им еврооблигаций через механизм прямого платежа. Это сделано по причине того, что валютные платежи, произведенные ранее, до сих пор не обработаны по вине платежного агента. Прямой механизм предлагает исполнить обязательства эмитента перед владельцами еврооблигаций напрямую, без участия международных клиринговых систем.

Сибур готов выкупить все три долларовых выпуска еврооблигаций - позитивно. Эмитент предложил держателям досрочный выкуп по минимальной цене для бумаг с погашением в 2023 г. и 2024 гг. – 55% от номинала, для евробондов с погашением в 2025 г. – 50%. Максимальная цена выкупа для Sibur -2023 и Sibur-2024 установлена на уровне 70%, для Sibur-2025 – 65%. Итоги будут подведены в рамках аукциона, запланированного на 13 марта.

ВЭБ 21 февраля осуществил погашение бондов VEB-2023 в полном объеме в российских рублях (позитивно). Сумма основного долга составила €500 млн, а также НКД в объеме €20,2 млн.

Минфин Белоруссии 24 февраля произвел выплату купонов по выпускам Belarus 2026 и Belarus-2031 на сумму эквивалентную $14,7 млн (позитивно). Средства были перечислены в эквиваленте в национальной валюте на счет, открытый в Беларусбанке. Владельцы еврооблигаций также вправе получать выплаты с указанного счета при предъявлении соответствующей заявки и прохождении верификации в соответствии с постановлением от 26 сентября 2022 г. № 643/20.

Всероссийский союз страховщиков (ВСС) подал жалобу в правительство из-за невыплаты купонов ГТЛК (позитивно). Отсутствие платежей беспокоит все большее число инвесторов. Президент ВСС обратился с просьбой принять меры для погашения компанией задолженности по еврооблигациям. Пока новой информации от ГТЛК не поступало. Ранее эмитент сообщал, что привлек юридического консультанта и разрабатывает механизм проведения платежей.

Минфин России дал разъяснения по вопросу налогообложения операций при обмене евробондов на локальную облигацию (нейтрально). Так, доход от реализации евробондов при замене их на «замещающие» облигации не будет облагаться налогом в случае, если налоговая стоимость еврооблигации равна номинальной стоимости замещающей облигации. В случае, если владельцем евробондов является иностранная компания, то доходы этой организации, которые были получены от реализации еврооблигаций, также не подлежат налогообложению.

Доля нерезидентов в еврооблигациях России за четвертый квартал прошлого года снизилась на 2,5 п.п. и по состоянию на начало 2023 г. составила 45%. Это минимальное значение с середины 2018 г., когда доля нерезидентов в евробондах России составляла 42,2%. Наибольшая доля нерезидентов в структуре владения еврооблигациями России была зафиксирована 1 июля 2012 г. – 76,4%.

По словам представителя Минфина в ближайшее время в указ президента №430 будут внесены изменения, предусматривающие обязательный выпуск «замещающих» облигаций российскими эмитентами (позитивно). Предположительно выпускать замещающие облигации обяжут на евробонды со сроком погашения после 01.01.2024 г. Это позитивная инициатива, которая положительно скажется на развитии нового сектора долгового рынка, увеличив его ликвидность. На текущий момент объем рынка «замещающих» облигаций на Мосбирже оценивается в $13,3 млрд.

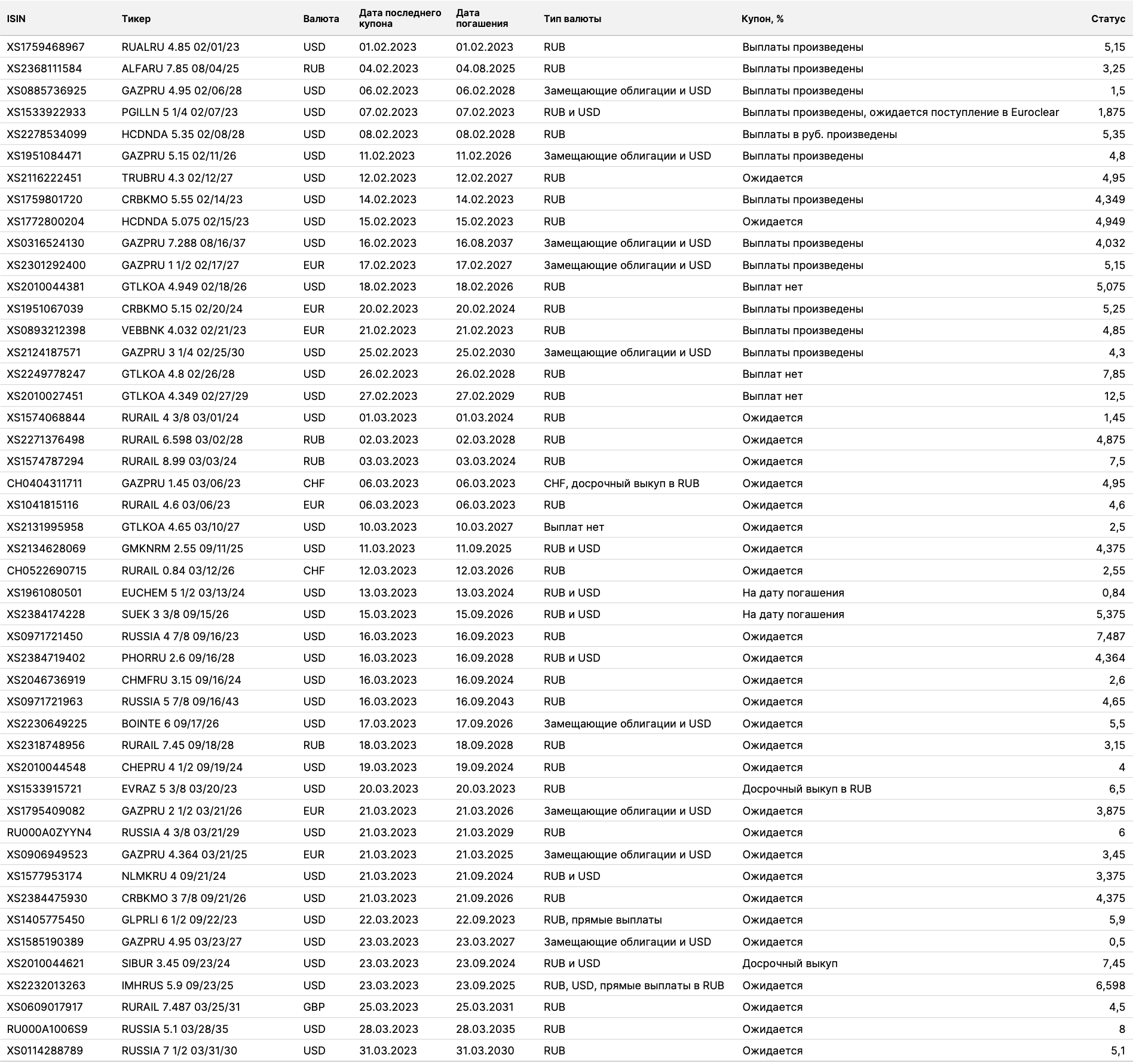

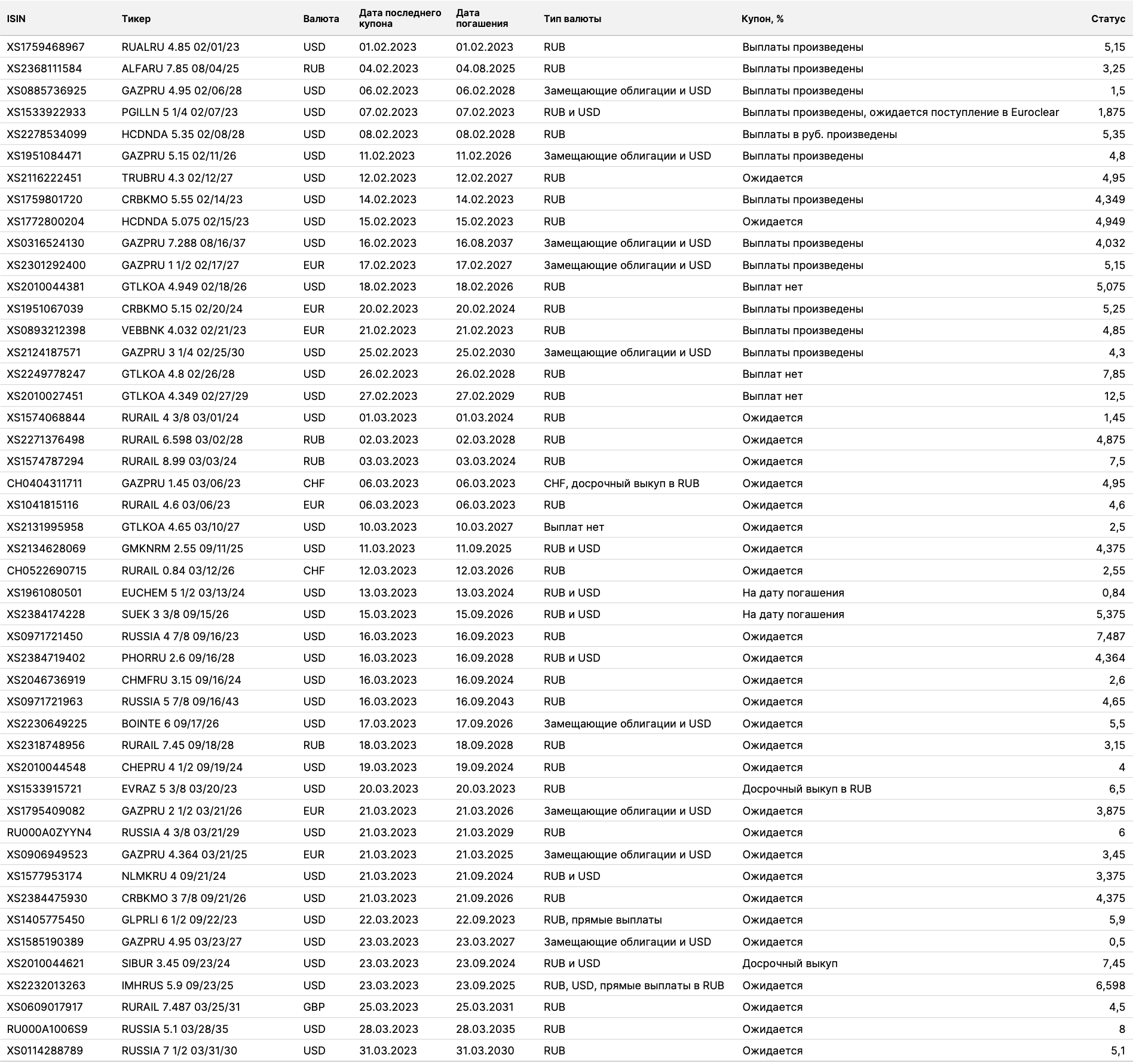

Выплаты по российским еврооблигациям

Помимо возможности получения быстрой прибыли за счет арбитража данная инициатива положительно отразится на развитии нового сегмента российского долгового рынка. Объем «замещенных» бумаг на Мосбирже сейчас оценивается примерно в $13,3 млн, в частности наиболее широко представлены бумаги Газпрома. Обязательное замещение увеличит ликвидность рынка и число эмитентов.

Также инвесторы с интересом следят за суверенными выпусками Белоруссии. В конце прошлой недели Минфин республики произвел очередную плановую выплату купонов в национальной валюте на счет в Беларусбанке. Во вторник, 28 февраля, состоится долгожданное погашение выпуска Belarus- 23 на $800 млн. Информации о возможности получения денежных средств в российских рублях через НРД до сих пор не поступало.

Главное за неделю

VEON продолжает выкупать свои еврооблигации у держателей в российской инфраструктуре (позитивно). Алор брокер предложил выкупить семь выпусков еврооблигаций VEON Holdings B.V. или обменять их на новые облигации ПАО Вымпелком. Предложение распространяется на долларовые бонды VEON с погашением в 2023, 2024, 2025 и 2027 гг., а также на три выпуска, номинированные в рублях – два со сроком погашения в 2025 г. и один в 2026 г. Необходимый период владения для участия в предложении - 31 января 2023 г. по текущий момент. Опции выкупа аналогичны первому предложению по выкупу короткого VEON 23.Первый вариант предполагает выкуп евробондов по номиналу (с учетом НКД) и одновременную покупку на всю сумму этой сделки новых биржевых облигаций Вымпелкома. Второй вариант предусматривает выкуп евробондов по цене ниже номинала (плюс НКД) по цене 79,6-92,7% в зависимости от срочности. По долларовым выпускам расчёты должны завершиться до 15 марта, по рублевым - до 31 марта. Всего у VEON на данный момент в обращении находятся восемь выпусков евробондов.

Газпром на прошлой неделе открыл книгу заявок на российские облигации, замещающие евробонды с погашением в 2025 г. на €500 млн (GAZPRU 4.364 03/21/25) (позитивно). Книга будет открыта с 20 по 28 февраля. Расчеты по обмену запланированы на 21 марта.

Лукойл предлагает прямой рублевый платеж в рамках погашения выпуска LUKOIL 4.563 04/24/2023 (позитивно). Эмитент предложил держателям подать заявку на погашение принадлежащих им еврооблигаций через механизм прямого платежа. Это сделано по причине того, что валютные платежи, произведенные ранее, до сих пор не обработаны по вине платежного агента. Прямой механизм предлагает исполнить обязательства эмитента перед владельцами еврооблигаций напрямую, без участия международных клиринговых систем.

Сибур готов выкупить все три долларовых выпуска еврооблигаций - позитивно. Эмитент предложил держателям досрочный выкуп по минимальной цене для бумаг с погашением в 2023 г. и 2024 гг. – 55% от номинала, для евробондов с погашением в 2025 г. – 50%. Максимальная цена выкупа для Sibur -2023 и Sibur-2024 установлена на уровне 70%, для Sibur-2025 – 65%. Итоги будут подведены в рамках аукциона, запланированного на 13 марта.

ВЭБ 21 февраля осуществил погашение бондов VEB-2023 в полном объеме в российских рублях (позитивно). Сумма основного долга составила €500 млн, а также НКД в объеме €20,2 млн.

Минфин Белоруссии 24 февраля произвел выплату купонов по выпускам Belarus 2026 и Belarus-2031 на сумму эквивалентную $14,7 млн (позитивно). Средства были перечислены в эквиваленте в национальной валюте на счет, открытый в Беларусбанке. Владельцы еврооблигаций также вправе получать выплаты с указанного счета при предъявлении соответствующей заявки и прохождении верификации в соответствии с постановлением от 26 сентября 2022 г. № 643/20.

Всероссийский союз страховщиков (ВСС) подал жалобу в правительство из-за невыплаты купонов ГТЛК (позитивно). Отсутствие платежей беспокоит все большее число инвесторов. Президент ВСС обратился с просьбой принять меры для погашения компанией задолженности по еврооблигациям. Пока новой информации от ГТЛК не поступало. Ранее эмитент сообщал, что привлек юридического консультанта и разрабатывает механизм проведения платежей.

Минфин России дал разъяснения по вопросу налогообложения операций при обмене евробондов на локальную облигацию (нейтрально). Так, доход от реализации евробондов при замене их на «замещающие» облигации не будет облагаться налогом в случае, если налоговая стоимость еврооблигации равна номинальной стоимости замещающей облигации. В случае, если владельцем евробондов является иностранная компания, то доходы этой организации, которые были получены от реализации еврооблигаций, также не подлежат налогообложению.

Доля нерезидентов в еврооблигациях России за четвертый квартал прошлого года снизилась на 2,5 п.п. и по состоянию на начало 2023 г. составила 45%. Это минимальное значение с середины 2018 г., когда доля нерезидентов в евробондах России составляла 42,2%. Наибольшая доля нерезидентов в структуре владения еврооблигациями России была зафиксирована 1 июля 2012 г. – 76,4%.

По словам представителя Минфина в ближайшее время в указ президента №430 будут внесены изменения, предусматривающие обязательный выпуск «замещающих» облигаций российскими эмитентами (позитивно). Предположительно выпускать замещающие облигации обяжут на евробонды со сроком погашения после 01.01.2024 г. Это позитивная инициатива, которая положительно скажется на развитии нового сектора долгового рынка, увеличив его ликвидность. На текущий момент объем рынка «замещающих» облигаций на Мосбирже оценивается в $13,3 млрд.

Выплаты по российским еврооблигациям

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба