Предлагаем принять участие в первичном размещении облигаций «Селигдар» серии GOLD01 — первых на российском рынке «золотых» облигациях, номинальная стоимость которых привязана к цене золота. Золотая облигация одновременно является инструментом долгового, валютного и товарных рынков.

Облигация: Селигдар GOLD01

Рекомендация: «Покупать»

Риск: Умеренный

Срок обращения: 5 лет

Ориентир по дюрации: 4,4 года

Ориентир по купону: 5,5%

Периодичность купона: 91 день

Планируемый объём: до 3 млрд руб.

Приём заявок: до 28 марта, 16:55 мск

В периоды повышенной неопределённости в глобальной экономике золотые облигации могут обеспечить портфелю двойную защиту: как от возможного ослабления рубля к корзине мировых валют, так и от ослабления самой корзины валют по отношению к золоту.

Ориентир по ставке купона в 5,5% годовых транслируется в доходность в золотом эквиваленте на уровне 5,61% годовых. Изменение рублёвых цен на золото в большую или в меньшую сторону приведёт к соответствующей корректировке рублёвой доходности займа.

Вы можете принять участие в размещении в личном кабинете «Открытие Инвестиции». Приём заявок — до 28 марта 2023 г., 16:55 мск.

Главное о компании

ПАО «Селигдар» — один из ведущих золотодобывающих холдингов России. В его структуре два дивизиона: золото- и оловодобывающий. Активы компании расположены в шести регионах страны, месторождения характеризуются хорошей транспортной доступностью. «Селигдар» входит в топ-10 золотодобывающих компаний России и в топ-5 российских компаний по объёму запасов золота. На долю холдинга приходится более 90% производства олова в России, а по объёму запасов олова он входит в топ-5 мировых компаний.

Текущей ресурсной базы достаточно на 15 лет работы. Также у компании есть совместный с государственной «Атомредметзолото» (входит в «Росатом») проект по разработке золотоуранового месторождения «Лунное».

ПАО «Селигдар» — публичная компания, акции которой обращаются на Московской бирже. Ключевыми бенефициарами компании являются акционеры инвестиционной группы «Русские фонды» и менеджмент ПАО «Селигдар». Free-float составляет 26%.

Годовые и операционные результаты

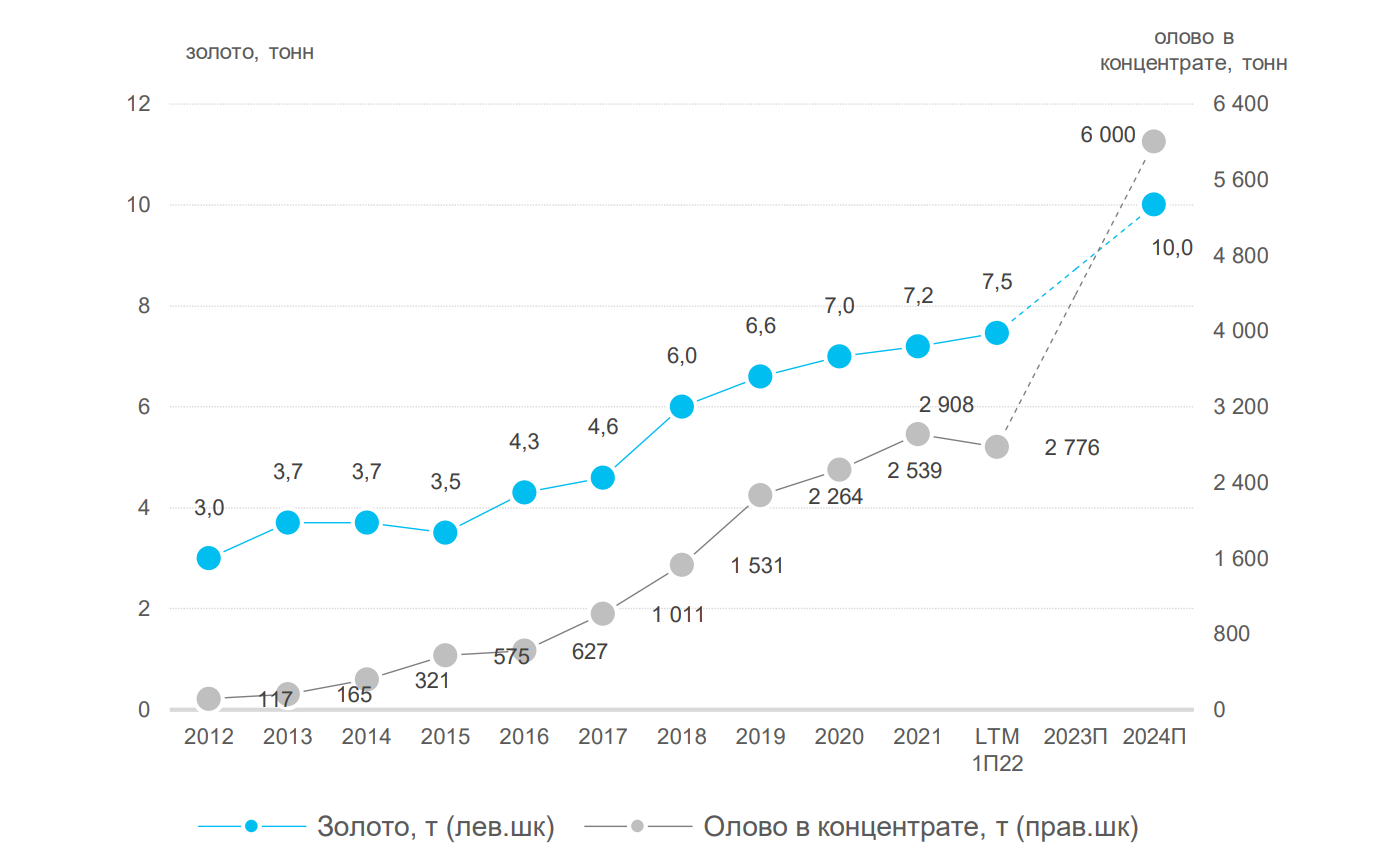

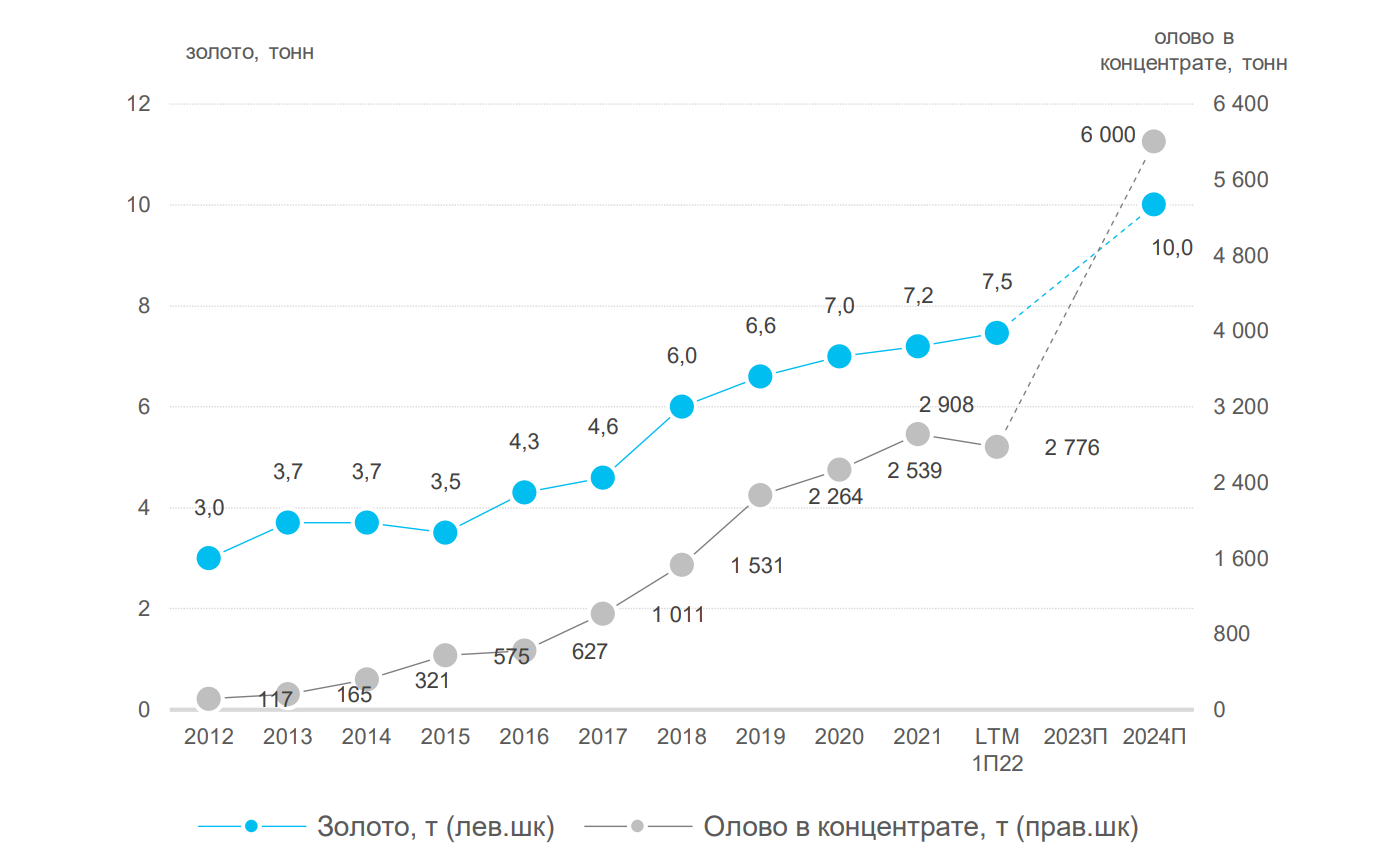

В 2022 г. «Селигдар» увеличил производство золото на 6% — до рекордных для компании 7,555 тонн. Реализация золота увеличилась на 8%, до 7,587 тонн. Производство олова в концентрате сохранилось на уровне 2021 г. — 2900 тонн. Производство вольфрама в концентрате увеличилось на 72%, до 47 тонн, а меди в концентрате — на 150%, до 916 тонн.

Выручка за 9 месяцев 2022 г. снизилась г/г на 14,4% — до 20,7 млрд руб. EBITDA сократилась на 46% — до 7,6 млрд руб. Тем не менее чистая прибыль сократились всего на 2% — с 9,26 млрд руб. до 9,08 млрд. руб.: у компании существенная часть долга номинирована в золоте, поэтому снижение цен на золото приводит к номинальному снижению долга и соответствующей прибыли от переоценки (курсовых разниц). Так, по итогам 9 месяцев 2022 г. прибыль от курсовых разниц составила 9,8 млрд руб. (3,1 млрд руб. год назад).

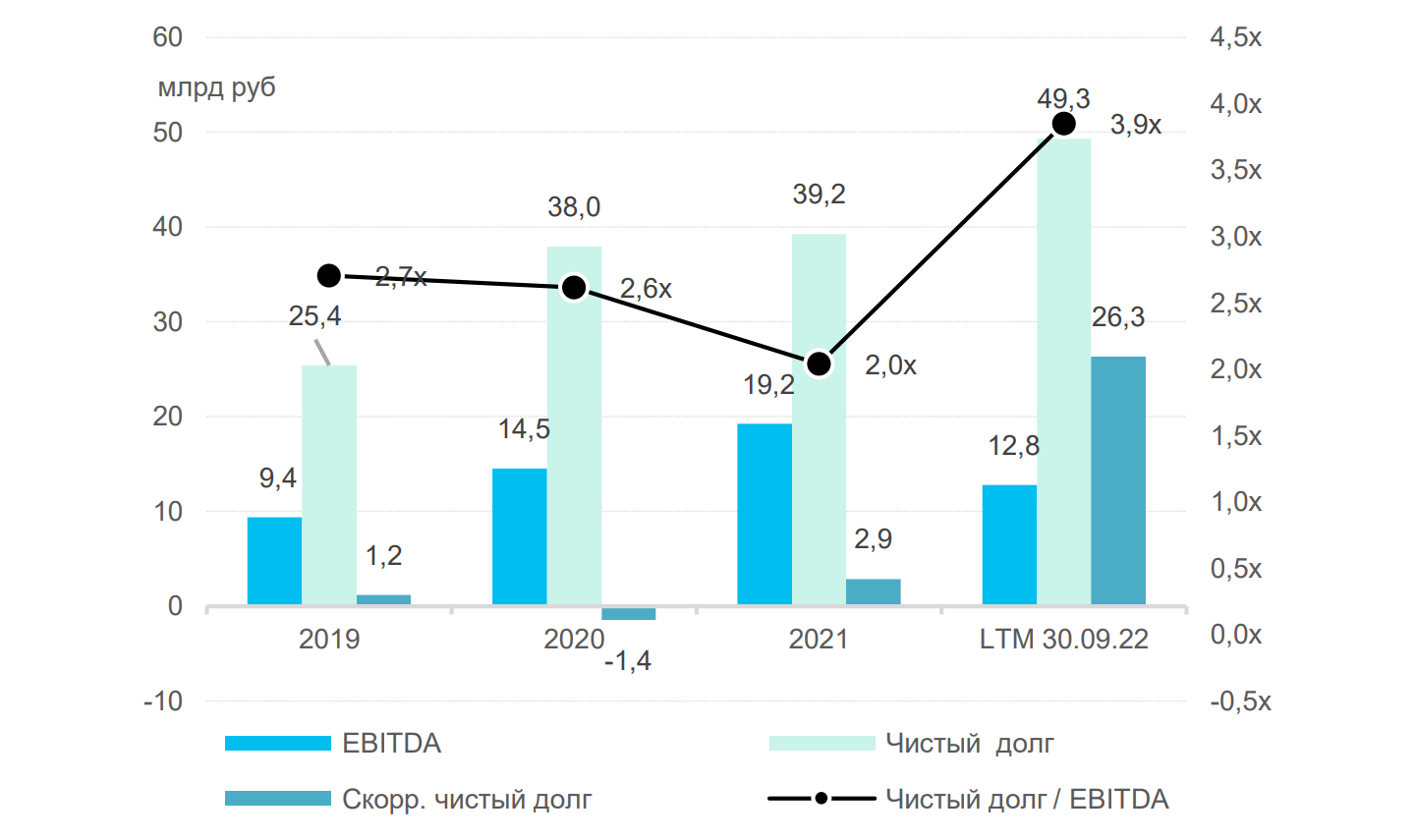

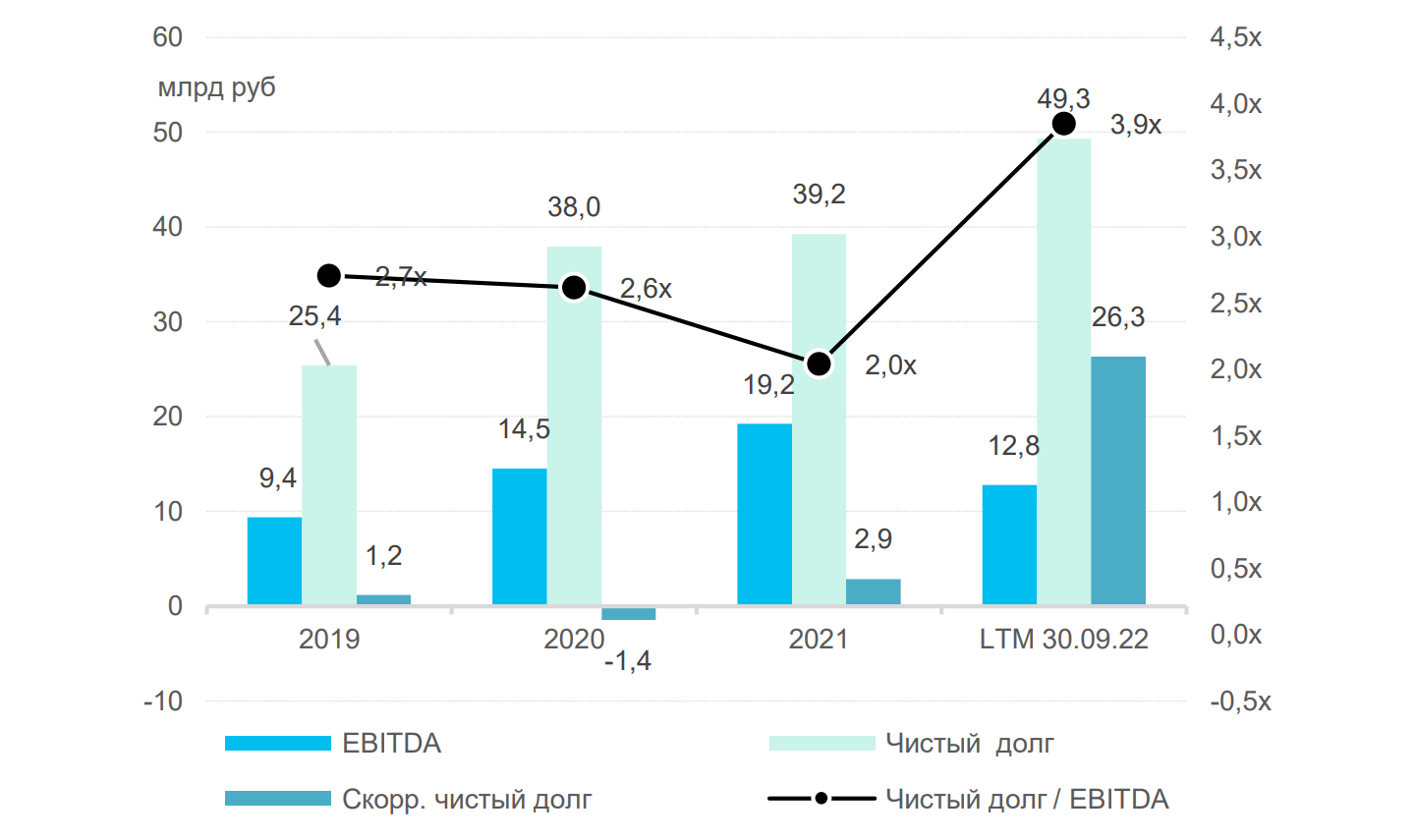

Соотношение чистого долга к EBITDA LTM, по нашим оценкам, увеличилось за 9 месяцев с 2,0х до 3,9х (с 1,9х до 3,1х в случае долга, учитываемого при расчёте ковенантов). — как из-за снижения EBITDA, так и роста долга. Совокупный долг на 30 сентября 2022 г. составил 53,5 млрд руб. — рост с начала года на 13,6 млрд руб.

Денежные средства на балансе составляют 4,1 млрд руб. против 650 млн руб. на начало года. Помимо денежных средств, у компании есть существенные запасы в виде готового золота и золота на стадии переработки, которые достаточно быстро могут быть монетизированы.

Преимущества

Высокая рентабельность бизнеса и умеренная продуктовая диверсификация выручки. У компании два дивизиона: золотой и оловянный, на которые по итогам 9 месяцев 2022 г. приходилось 78% и 22% выручки. По итогам 9 месяцев 2022 г. рентабельность EBITDA Золотого и Оловянного дивизионов составила 78% и 28,3% соответственно, что обеспечивает рентабельность компании на уровне 36,5%

Диверсификация добывающих активов и технологии круглогодичной работы. Компания ведёт добычу в шести регионах России, а на долю крупнейшего месторождения приходится не более 39% добычи золота. У месторождений хорошая транспортная доступность. Компания применяет технологию круглогодичного кучного выщелачивания золота, что значительно снижает сезонность производственного процесса.

Отсутствие зависимости от доступа к рынкам недружественных стран. 75% продукции золотодобывающего дивизиона в 2022 г. реализовано на территории РФ (главным образом — банкам), 25% экспортировано в Китай, Турцию, Арабские Эмираты. 70% оловянных концентратов поставляется для дальнейшей переработки на НОК (Новосибирск), а 30% экспортируется, главным образом в Китай.

Значительная ресурсная база и перспективы роста добычи. Текущие запасы составляют 277 тонн золота и 399 тыс. тонн олова — компания обеспечена запасами минимум на 15 лет работы. Компания планирует к 2024 г. увеличить производство золота с текущих 7,2 тонн до 10 тонн в год, а производства олова в концентрате с 2,9 тыс. тонн до 6 тыс. тонн.

Комфортная структура долга. Совокупный долг компании на 30 сентября 2022 г. составлял 53,3 млрд руб., из них 20 млрд руб. приходится на заём в золоте (погашается физическим металлом, т.е. собственной продукцией холдинга) и 3,0 млрд руб. — долг от связанных сторон. Хотя соотношение чистого долга к EBITDA LTM на 30 сентября 2022 г. увеличилось до 3,9х (3,1х для левериджа, учитываемого при расчёте ковенант), долговая нагрузка без учёта золотого займа и акционерного долга сохраняется на комфортном уровне. Мы ожидаем сокращения долговой нагрузки в годовой отчётности за 2022 г. вследствие погашения краткосрочных кредитных линий.

Хорошие показатели ликвидности баланса. Хотя денежные средства на балансе покрывают примерно 35% краткосрочного долга (без учёта займа в золоте) существенную поддержку ликвидности баланса оказывают значительный объём запасов в составе оборотных активов (на 35,2 млрд руб. или 31,7% валюты баланса) которые представлены готовым золотом, а также промежуточной продукцией, которая достаточно быстро может быть преобразована в готовое золото.

Инвестиционный тезис и оценка кредитных спредов

Выпуск является первым на российском рынке выпуском облигаций, номинальная стоимость которых привязана к ценам на золото. Золотая облигация «Селигдара» одновременно является инструментом долгового, валютного и товарных рынков.

Ежеквартальный купон, ставка которого предварительно составит 5,50%, повышает привлекательность золотых облигаций по сравнению с другими финансовыми инструментами, доход по которым зависит от динамики цен на золото.

В отличие от локальных валютных облигаций, которые могут защитить инвестиции от ослабления рубля к корзине мировых валют, золотые облигации предоставляют двойную защиту — как от ослабления рубля, так и от ослабления корзины валют к золоту. Но эта защита действует в одном направлении — в случае существенного снижения рублёвых цен на золото инвестор рискует получить отрицательную рублёвую доходность.

Для эмитента добыча золота является ключевым видом деятельности, текущих запасов достаточно минимум на 15 лет добычи. Перспективы развития бизнеса компании выглядят привлекательными и достижимыми, а кредитные метрики — достаточно крепкими и устойчивыми. Продуктовая диверсификация выручки и комфортная структура долга оказывают поддержку кредитному качеству компании.

Ориентир по ставке купона в 5,5% годовых транслируется в доходность в золотом эквиваленте на уровне 5,61% годовых. Изменение рублёвых цен на золото в большую или в меньшую сторону приведёт к соответствующей корректировке рублёвой доходности займа.

Принять участие в размещении можно в личном кабинете «Открытие Инвестиции». Заявки принимаются до 28 марта 2023 г., 16:55 мск.

Риски

Снижение рублёвых цен на золото ввиду либо укрепления рубля, либо снижения котировок золота на мировом рынке, может привести к падению номинальной стоимости бумаг и отрицательной рублёвой доходности инструмента. За последние 5 лет цены на золото изменялись в диапазоне от 2379 руб/г до 7731 руб/г. Текущие рублёвые цены на золото находятся на достаточно высоких уровнях — более высокие были зафиксированы только в феврале — апреле 2022 г. в период резкого ослабления рубля.

Ухудшение ценовой конъюнктуры на рынке золота и олова в условиях роста себестоимости могут оказать давление на рентабельность бизнеса. В тоже время, снижение цен на золото приводит к снижению денежной оценки долга по займу в золоте, что положительно влияет на долговые метрики.

Облигация: Селигдар GOLD01

Рекомендация: «Покупать»

Риск: Умеренный

Срок обращения: 5 лет

Ориентир по дюрации: 4,4 года

Ориентир по купону: 5,5%

Периодичность купона: 91 день

Планируемый объём: до 3 млрд руб.

Приём заявок: до 28 марта, 16:55 мск

В периоды повышенной неопределённости в глобальной экономике золотые облигации могут обеспечить портфелю двойную защиту: как от возможного ослабления рубля к корзине мировых валют, так и от ослабления самой корзины валют по отношению к золоту.

Ориентир по ставке купона в 5,5% годовых транслируется в доходность в золотом эквиваленте на уровне 5,61% годовых. Изменение рублёвых цен на золото в большую или в меньшую сторону приведёт к соответствующей корректировке рублёвой доходности займа.

Вы можете принять участие в размещении в личном кабинете «Открытие Инвестиции». Приём заявок — до 28 марта 2023 г., 16:55 мск.

Главное о компании

ПАО «Селигдар» — один из ведущих золотодобывающих холдингов России. В его структуре два дивизиона: золото- и оловодобывающий. Активы компании расположены в шести регионах страны, месторождения характеризуются хорошей транспортной доступностью. «Селигдар» входит в топ-10 золотодобывающих компаний России и в топ-5 российских компаний по объёму запасов золота. На долю холдинга приходится более 90% производства олова в России, а по объёму запасов олова он входит в топ-5 мировых компаний.

Текущей ресурсной базы достаточно на 15 лет работы. Также у компании есть совместный с государственной «Атомредметзолото» (входит в «Росатом») проект по разработке золотоуранового месторождения «Лунное».

ПАО «Селигдар» — публичная компания, акции которой обращаются на Московской бирже. Ключевыми бенефициарами компании являются акционеры инвестиционной группы «Русские фонды» и менеджмент ПАО «Селигдар». Free-float составляет 26%.

Годовые и операционные результаты

В 2022 г. «Селигдар» увеличил производство золото на 6% — до рекордных для компании 7,555 тонн. Реализация золота увеличилась на 8%, до 7,587 тонн. Производство олова в концентрате сохранилось на уровне 2021 г. — 2900 тонн. Производство вольфрама в концентрате увеличилось на 72%, до 47 тонн, а меди в концентрате — на 150%, до 916 тонн.

Выручка за 9 месяцев 2022 г. снизилась г/г на 14,4% — до 20,7 млрд руб. EBITDA сократилась на 46% — до 7,6 млрд руб. Тем не менее чистая прибыль сократились всего на 2% — с 9,26 млрд руб. до 9,08 млрд. руб.: у компании существенная часть долга номинирована в золоте, поэтому снижение цен на золото приводит к номинальному снижению долга и соответствующей прибыли от переоценки (курсовых разниц). Так, по итогам 9 месяцев 2022 г. прибыль от курсовых разниц составила 9,8 млрд руб. (3,1 млрд руб. год назад).

Соотношение чистого долга к EBITDA LTM, по нашим оценкам, увеличилось за 9 месяцев с 2,0х до 3,9х (с 1,9х до 3,1х в случае долга, учитываемого при расчёте ковенантов). — как из-за снижения EBITDA, так и роста долга. Совокупный долг на 30 сентября 2022 г. составил 53,5 млрд руб. — рост с начала года на 13,6 млрд руб.

Денежные средства на балансе составляют 4,1 млрд руб. против 650 млн руб. на начало года. Помимо денежных средств, у компании есть существенные запасы в виде готового золота и золота на стадии переработки, которые достаточно быстро могут быть монетизированы.

Преимущества

Высокая рентабельность бизнеса и умеренная продуктовая диверсификация выручки. У компании два дивизиона: золотой и оловянный, на которые по итогам 9 месяцев 2022 г. приходилось 78% и 22% выручки. По итогам 9 месяцев 2022 г. рентабельность EBITDA Золотого и Оловянного дивизионов составила 78% и 28,3% соответственно, что обеспечивает рентабельность компании на уровне 36,5%

Диверсификация добывающих активов и технологии круглогодичной работы. Компания ведёт добычу в шести регионах России, а на долю крупнейшего месторождения приходится не более 39% добычи золота. У месторождений хорошая транспортная доступность. Компания применяет технологию круглогодичного кучного выщелачивания золота, что значительно снижает сезонность производственного процесса.

Отсутствие зависимости от доступа к рынкам недружественных стран. 75% продукции золотодобывающего дивизиона в 2022 г. реализовано на территории РФ (главным образом — банкам), 25% экспортировано в Китай, Турцию, Арабские Эмираты. 70% оловянных концентратов поставляется для дальнейшей переработки на НОК (Новосибирск), а 30% экспортируется, главным образом в Китай.

Значительная ресурсная база и перспективы роста добычи. Текущие запасы составляют 277 тонн золота и 399 тыс. тонн олова — компания обеспечена запасами минимум на 15 лет работы. Компания планирует к 2024 г. увеличить производство золота с текущих 7,2 тонн до 10 тонн в год, а производства олова в концентрате с 2,9 тыс. тонн до 6 тыс. тонн.

Комфортная структура долга. Совокупный долг компании на 30 сентября 2022 г. составлял 53,3 млрд руб., из них 20 млрд руб. приходится на заём в золоте (погашается физическим металлом, т.е. собственной продукцией холдинга) и 3,0 млрд руб. — долг от связанных сторон. Хотя соотношение чистого долга к EBITDA LTM на 30 сентября 2022 г. увеличилось до 3,9х (3,1х для левериджа, учитываемого при расчёте ковенант), долговая нагрузка без учёта золотого займа и акционерного долга сохраняется на комфортном уровне. Мы ожидаем сокращения долговой нагрузки в годовой отчётности за 2022 г. вследствие погашения краткосрочных кредитных линий.

Хорошие показатели ликвидности баланса. Хотя денежные средства на балансе покрывают примерно 35% краткосрочного долга (без учёта займа в золоте) существенную поддержку ликвидности баланса оказывают значительный объём запасов в составе оборотных активов (на 35,2 млрд руб. или 31,7% валюты баланса) которые представлены готовым золотом, а также промежуточной продукцией, которая достаточно быстро может быть преобразована в готовое золото.

Инвестиционный тезис и оценка кредитных спредов

Выпуск является первым на российском рынке выпуском облигаций, номинальная стоимость которых привязана к ценам на золото. Золотая облигация «Селигдара» одновременно является инструментом долгового, валютного и товарных рынков.

Ежеквартальный купон, ставка которого предварительно составит 5,50%, повышает привлекательность золотых облигаций по сравнению с другими финансовыми инструментами, доход по которым зависит от динамики цен на золото.

В отличие от локальных валютных облигаций, которые могут защитить инвестиции от ослабления рубля к корзине мировых валют, золотые облигации предоставляют двойную защиту — как от ослабления рубля, так и от ослабления корзины валют к золоту. Но эта защита действует в одном направлении — в случае существенного снижения рублёвых цен на золото инвестор рискует получить отрицательную рублёвую доходность.

Для эмитента добыча золота является ключевым видом деятельности, текущих запасов достаточно минимум на 15 лет добычи. Перспективы развития бизнеса компании выглядят привлекательными и достижимыми, а кредитные метрики — достаточно крепкими и устойчивыми. Продуктовая диверсификация выручки и комфортная структура долга оказывают поддержку кредитному качеству компании.

Ориентир по ставке купона в 5,5% годовых транслируется в доходность в золотом эквиваленте на уровне 5,61% годовых. Изменение рублёвых цен на золото в большую или в меньшую сторону приведёт к соответствующей корректировке рублёвой доходности займа.

Принять участие в размещении можно в личном кабинете «Открытие Инвестиции». Заявки принимаются до 28 марта 2023 г., 16:55 мск.

Риски

Снижение рублёвых цен на золото ввиду либо укрепления рубля, либо снижения котировок золота на мировом рынке, может привести к падению номинальной стоимости бумаг и отрицательной рублёвой доходности инструмента. За последние 5 лет цены на золото изменялись в диапазоне от 2379 руб/г до 7731 руб/г. Текущие рублёвые цены на золото находятся на достаточно высоких уровнях — более высокие были зафиксированы только в феврале — апреле 2022 г. в период резкого ослабления рубля.

Ухудшение ценовой конъюнктуры на рынке золота и олова в условиях роста себестоимости могут оказать давление на рентабельность бизнеса. В тоже время, снижение цен на золото приводит к снижению денежной оценки долга по займу в золоте, что положительно влияет на долговые метрики.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба