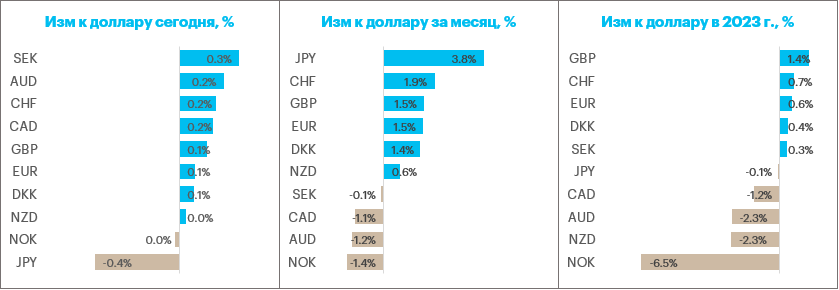

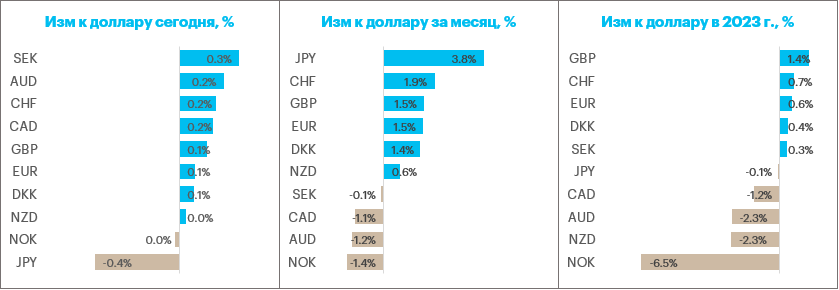

Краткие итоги минувшей недели. Доллар подешевел против большинства валют Большой десятки.

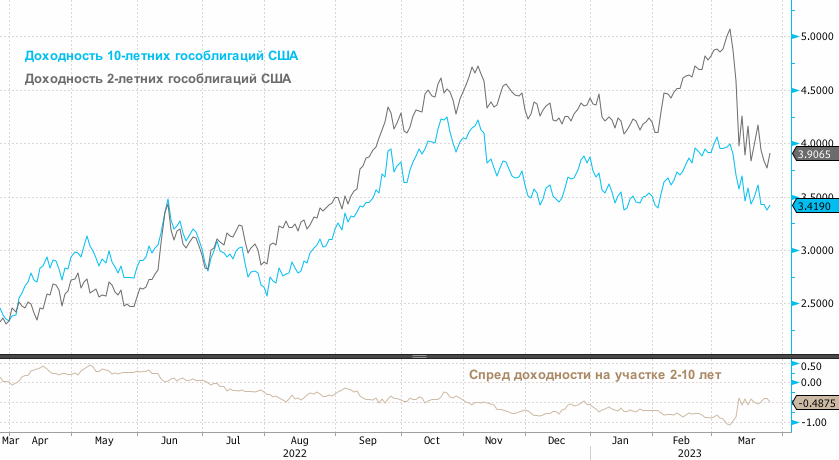

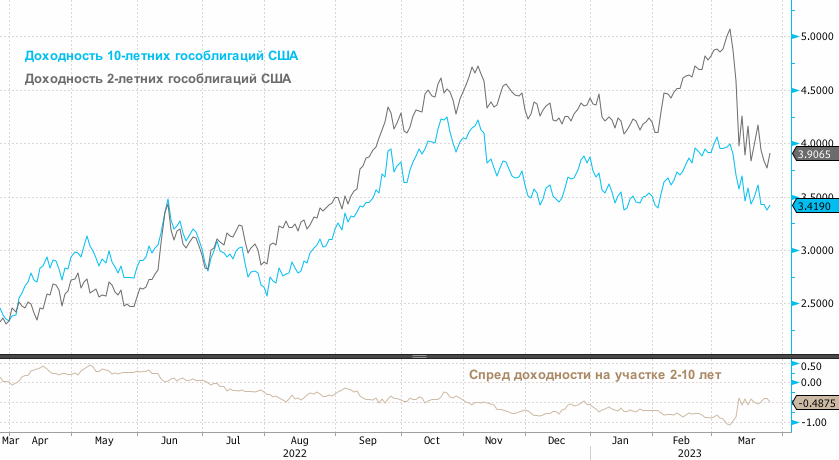

Укрепился только по отношению к валютам товарно-сырьевого блока за исключением норвежской кроны (ЦБ Норвегии повысил депозитную ставку в четверг на 25 б.п. до 3% — самого высокого значения с 2009 г.). Индекс доллара обновил минимум с 3 февраля на уровне 101,91 п., снизился вторую неделю подряд, но отскочил от минимумов недели, реализовав коррекцию в четверг и пятницу. ФРС, Банк Англии и ЦБ Швейцарии повысили процентные ставки, подтвердив необходимость борьбы с инфляцией, несмотря на потрясения в банковском секторе. В США и Великобритании ставки были повышены на 25 б.п., в Швейцарии на 50 б.п. Все 3 ЦБ сигнализировали необходимость повышения ставок в будущем. Инфляционная ситуация наиболее горячо смотрится в Великобритании после публикации отчета, указавшего на рост потребительских цен в феврале на 10,4% и опровергнув ожидания замедления экономического роста. Обновленные прогнозы ФРС подразумевают пик ставок на уровне 5,25%. ФРС, очевидно, ожидает рецессию во второй половине года, если судить по прогнозам dot plot в отношении ВВП. Доходности казначейских облигаций снизились за неделю по всей длине кривой. Наиболее существенно — на среднем участке (минус 10–20 б.п.). доходности 2-летних нот достигали минимума с сентября 2022 г. на уровне 3,55%. Доходности 10-летних облигаций также достигали 5-месячного минимума на уровне 3,28%.

Старт новой недели. Доллар утром в понедельник дешевел против большинства валют G10.

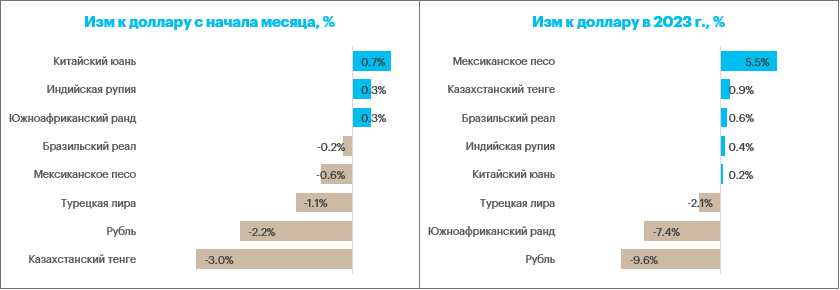

Фьючерсы на индекс S&P 500 росли на 0,5% после относительно спокойных выходных, а также на фоне новостей о том, что власти США рассматривают дополнительную поддержку банкам, обсуждать расширение механизма экстренного кредитования, чтобы у проблемного кредитора First Republic было больше времени для укрепления баланса. Акции в Японии и в Австралии росли, а вот китайский фондовый рынок демонстрировал снижение, поскольку, согласно опубликованной статистике, прибыль промышленных компаний в январе—феврале снизилась на 23% по сравнению с аналогичным периодом годом ранее. По итогам всего 2022 г. показатель упал на 4% г/г. Меж тем глава ФРБ Миннеаполиса Нил Кашкари заявил, что недавние проблемы в банковском секторе повышают риск рецессии в США, однако пока рано судить о том, что все это значит для экономики и денежно-кредитной политики. Однако в последние месяцы Кашкари был откровенным ястребом и выступал за уверенное повышение процентных ставок. Поэтому его новые комментарии могут означать сдвиг среди чиновников ФРС в пользу более голубиной позиции.

В фокусе на этой неделе. Не исключено, что нас ждет очередная волатильная неделя, поскольку банковский кризис продолжает оказывать давление на настроения инвесторов. На этой неделе выступят несколько представителей ФРС, ожидается публикация приоритетного для Федрезерва инфляционного индикатора. Геополитическая напряженность в отношениях с Россией повысилась из-за размещения тактического ядерного оружия в Беларуси.

Вторник, 28 марта. США: индекс потребительского доверия Conference Board

Четверг, 30 марта. США: ВВП, первичные заявки на получение пособий по безработице

Четверг, 30 марта. США: выступления глав ФРБ Бостона, Ричмонда. Выступление главы Минфина США Джанет Йеллен

Пятница, 31 марта. Китай: публикация индексов деловой активности PMI за март

Пятница, 31 марта. США: дефлятор PCE, индикатор потребительских настроений Мичиганского университета

Пятница, 31 марта. Еврозона: выступление главы ЕЦБ Кристин Лагард

Пятница, 31 марта. США: выступление президента ФРБ Нью-Йорка Джона Уильямса

Краткосрочные перспективы доллара. Рынок фьючерсов на ставку по федеральным фондам вечером в пятницу оценивал вероятность майского повышения на 25 б.п. на уровне 24%, а утром в понедельник — на уровне 42%.

При этом доходность 2-летних трежерис утром выросла на 13 б.п. до 3,9% и оставалась заметно ниже ставки ФРС. Это намекает на близкую паузу ужесточения денежно-кредитной политики в США. Форвардные кривые указывают на то, что крутизна кривой доходности может увеличиться, что является позитивным сигналом для американского рынка акций и негативным сигналом для доллара. Инверсия кривой на участке 2–10 лет значительно сократилась во второй половине марта: с -108 б.п. до -48 б.п. Кредитные спреды пока не указывают на какие-либо значительные проблемы в банковской сфере даже несмотря на то, что CDS на банки заметно выросли в цене. Инфляционное давление в США замедляется довольно медленно, но тенденция замедления сохраняется. Возможно, этого будет достаточно для того, что индекс S&P не стал обновлять ранее сформированные мартовские минимумы. В таком сценарии потенциал восходящей коррекции доллара ограничен диапазоном 105,40–105,80 п. по DXY. Среднесрочная тенденция по-прежнему предполагает падение индекса доллара до 100–90 п.

Диапазон 75–80 рублей за доллар по-прежнему остается актуальным

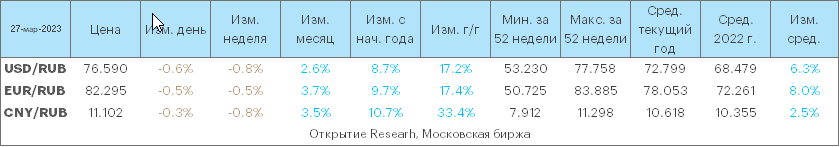

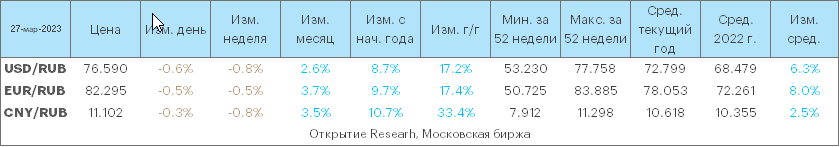

Краткие итоги недели. Доллар подорожал на 1,5 копейки до 77,075 руб. Евро прибавил 71 копейку до 82,71 руб. Китайский юань потерял 5 копеек до 11,139 руб.

Торговый в парах USDRUB и EURRUB снизился по итогам недели, объем в паре CNYRUB оказался максимальным с декабря.

Торговый объем в паре доллар/рубль (расчетами завтра) составил 401 млрд руб. против с 447 млрд руб. на предыдущей неделе.

Торговый объем в паре евро/рубль (расчетами завтра) составил 255,4 млрд руб. против 300 млрд руб. на предыдущей неделе.

Торговый объем в паре юань/рубль (расчетами завтра) составил 589,8 млрд руб. против 427,5 млрд руб. на предыдущей неделе.

Цены на нефть Brent за неделю прибавили 2,8%, прервав двухнедельную серию снижения. При этом доллар подорожал к рублю на 0,02%, продлив серию роста до 3-х недель кряду. С начала года завершилось 13 торговых недель. Из них только три рубль завершил укреплением. Коррекция в ценах на нефть и повышенное предложение валюты со стороны российских экспортеров оказывало поддержку рублю, но это не привело к укреплению российской валюты, а лишь уменьшило степень ее слабости. Основной фактор давления — обсуждение в ЕС 11 пакета санкций против России. В нем планируется уделить пристальное внимание борьбе против обхода введенных ранее ограничительных мер.

Старт новой недели. Доллар утром в понедельник дешевел на 48,5 копейки до 76,59. Евро снизился на 41,5 копейки до 82,295. Юань дешевел почти на 4 копейки до 11,102. Нефть Brent прибавляла 1% до $75,75/барр. Позитивный внешний фон и спрос экспортеров на рублевую ликвидность в преддверии пикового дня налоговых платежей оказывает российской валюте поддержку.

Краткосрочные перспективы рубля. Наши ожидания по поводу того, что в пятницу курс USDRUB сможет закрепиться ниже 76,00 — не оправдались. Тем не менее если цены на нефть уверенно стабилизируются выше $75/барр., рубль сохраняет в рамках текущей недели потенциал снижения в диапазон 75–76 за доллар. Если же на внешних рынках возобновятся риск-оф настроения, которые стимулируют возобновление нисходящей динамики в ценах на нефть, рубль вновь попытается закрепиться выше 78 за единицу американской валюты. Так или иначе, мы по-прежнему считаем торговый диапазон 75–80 актуальным в ближайшие недели. Вероятность тестирования как верхней, так и нижней границы этого диапазона остается высокой. Это предполагает, что волатильность на текущей неделе будет оставаться на повышенном уровне. Пока наше видение краткосрочных перспектив подразумевает, что котировки сначала могут протестировать область 75–76, а затем предпринять попытку сформировать локальный пик в диапазоне 78–80 рублей за доллар.

Укрепился только по отношению к валютам товарно-сырьевого блока за исключением норвежской кроны (ЦБ Норвегии повысил депозитную ставку в четверг на 25 б.п. до 3% — самого высокого значения с 2009 г.). Индекс доллара обновил минимум с 3 февраля на уровне 101,91 п., снизился вторую неделю подряд, но отскочил от минимумов недели, реализовав коррекцию в четверг и пятницу. ФРС, Банк Англии и ЦБ Швейцарии повысили процентные ставки, подтвердив необходимость борьбы с инфляцией, несмотря на потрясения в банковском секторе. В США и Великобритании ставки были повышены на 25 б.п., в Швейцарии на 50 б.п. Все 3 ЦБ сигнализировали необходимость повышения ставок в будущем. Инфляционная ситуация наиболее горячо смотрится в Великобритании после публикации отчета, указавшего на рост потребительских цен в феврале на 10,4% и опровергнув ожидания замедления экономического роста. Обновленные прогнозы ФРС подразумевают пик ставок на уровне 5,25%. ФРС, очевидно, ожидает рецессию во второй половине года, если судить по прогнозам dot plot в отношении ВВП. Доходности казначейских облигаций снизились за неделю по всей длине кривой. Наиболее существенно — на среднем участке (минус 10–20 б.п.). доходности 2-летних нот достигали минимума с сентября 2022 г. на уровне 3,55%. Доходности 10-летних облигаций также достигали 5-месячного минимума на уровне 3,28%.

Старт новой недели. Доллар утром в понедельник дешевел против большинства валют G10.

Фьючерсы на индекс S&P 500 росли на 0,5% после относительно спокойных выходных, а также на фоне новостей о том, что власти США рассматривают дополнительную поддержку банкам, обсуждать расширение механизма экстренного кредитования, чтобы у проблемного кредитора First Republic было больше времени для укрепления баланса. Акции в Японии и в Австралии росли, а вот китайский фондовый рынок демонстрировал снижение, поскольку, согласно опубликованной статистике, прибыль промышленных компаний в январе—феврале снизилась на 23% по сравнению с аналогичным периодом годом ранее. По итогам всего 2022 г. показатель упал на 4% г/г. Меж тем глава ФРБ Миннеаполиса Нил Кашкари заявил, что недавние проблемы в банковском секторе повышают риск рецессии в США, однако пока рано судить о том, что все это значит для экономики и денежно-кредитной политики. Однако в последние месяцы Кашкари был откровенным ястребом и выступал за уверенное повышение процентных ставок. Поэтому его новые комментарии могут означать сдвиг среди чиновников ФРС в пользу более голубиной позиции.

В фокусе на этой неделе. Не исключено, что нас ждет очередная волатильная неделя, поскольку банковский кризис продолжает оказывать давление на настроения инвесторов. На этой неделе выступят несколько представителей ФРС, ожидается публикация приоритетного для Федрезерва инфляционного индикатора. Геополитическая напряженность в отношениях с Россией повысилась из-за размещения тактического ядерного оружия в Беларуси.

Вторник, 28 марта. США: индекс потребительского доверия Conference Board

Четверг, 30 марта. США: ВВП, первичные заявки на получение пособий по безработице

Четверг, 30 марта. США: выступления глав ФРБ Бостона, Ричмонда. Выступление главы Минфина США Джанет Йеллен

Пятница, 31 марта. Китай: публикация индексов деловой активности PMI за март

Пятница, 31 марта. США: дефлятор PCE, индикатор потребительских настроений Мичиганского университета

Пятница, 31 марта. Еврозона: выступление главы ЕЦБ Кристин Лагард

Пятница, 31 марта. США: выступление президента ФРБ Нью-Йорка Джона Уильямса

Краткосрочные перспективы доллара. Рынок фьючерсов на ставку по федеральным фондам вечером в пятницу оценивал вероятность майского повышения на 25 б.п. на уровне 24%, а утром в понедельник — на уровне 42%.

При этом доходность 2-летних трежерис утром выросла на 13 б.п. до 3,9% и оставалась заметно ниже ставки ФРС. Это намекает на близкую паузу ужесточения денежно-кредитной политики в США. Форвардные кривые указывают на то, что крутизна кривой доходности может увеличиться, что является позитивным сигналом для американского рынка акций и негативным сигналом для доллара. Инверсия кривой на участке 2–10 лет значительно сократилась во второй половине марта: с -108 б.п. до -48 б.п. Кредитные спреды пока не указывают на какие-либо значительные проблемы в банковской сфере даже несмотря на то, что CDS на банки заметно выросли в цене. Инфляционное давление в США замедляется довольно медленно, но тенденция замедления сохраняется. Возможно, этого будет достаточно для того, что индекс S&P не стал обновлять ранее сформированные мартовские минимумы. В таком сценарии потенциал восходящей коррекции доллара ограничен диапазоном 105,40–105,80 п. по DXY. Среднесрочная тенденция по-прежнему предполагает падение индекса доллара до 100–90 п.

Диапазон 75–80 рублей за доллар по-прежнему остается актуальным

Краткие итоги недели. Доллар подорожал на 1,5 копейки до 77,075 руб. Евро прибавил 71 копейку до 82,71 руб. Китайский юань потерял 5 копеек до 11,139 руб.

Торговый в парах USDRUB и EURRUB снизился по итогам недели, объем в паре CNYRUB оказался максимальным с декабря.

Торговый объем в паре доллар/рубль (расчетами завтра) составил 401 млрд руб. против с 447 млрд руб. на предыдущей неделе.

Торговый объем в паре евро/рубль (расчетами завтра) составил 255,4 млрд руб. против 300 млрд руб. на предыдущей неделе.

Торговый объем в паре юань/рубль (расчетами завтра) составил 589,8 млрд руб. против 427,5 млрд руб. на предыдущей неделе.

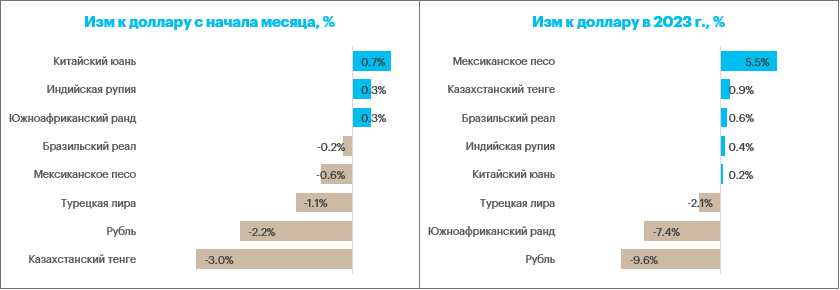

Цены на нефть Brent за неделю прибавили 2,8%, прервав двухнедельную серию снижения. При этом доллар подорожал к рублю на 0,02%, продлив серию роста до 3-х недель кряду. С начала года завершилось 13 торговых недель. Из них только три рубль завершил укреплением. Коррекция в ценах на нефть и повышенное предложение валюты со стороны российских экспортеров оказывало поддержку рублю, но это не привело к укреплению российской валюты, а лишь уменьшило степень ее слабости. Основной фактор давления — обсуждение в ЕС 11 пакета санкций против России. В нем планируется уделить пристальное внимание борьбе против обхода введенных ранее ограничительных мер.

Старт новой недели. Доллар утром в понедельник дешевел на 48,5 копейки до 76,59. Евро снизился на 41,5 копейки до 82,295. Юань дешевел почти на 4 копейки до 11,102. Нефть Brent прибавляла 1% до $75,75/барр. Позитивный внешний фон и спрос экспортеров на рублевую ликвидность в преддверии пикового дня налоговых платежей оказывает российской валюте поддержку.

Краткосрочные перспективы рубля. Наши ожидания по поводу того, что в пятницу курс USDRUB сможет закрепиться ниже 76,00 — не оправдались. Тем не менее если цены на нефть уверенно стабилизируются выше $75/барр., рубль сохраняет в рамках текущей недели потенциал снижения в диапазон 75–76 за доллар. Если же на внешних рынках возобновятся риск-оф настроения, которые стимулируют возобновление нисходящей динамики в ценах на нефть, рубль вновь попытается закрепиться выше 78 за единицу американской валюты. Так или иначе, мы по-прежнему считаем торговый диапазон 75–80 актуальным в ближайшие недели. Вероятность тестирования как верхней, так и нижней границы этого диапазона остается высокой. Это предполагает, что волатильность на текущей неделе будет оставаться на повышенном уровне. Пока наше видение краткосрочных перспектив подразумевает, что котировки сначала могут протестировать область 75–76, а затем предпринять попытку сформировать локальный пик в диапазоне 78–80 рублей за доллар.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба